在资本开支周期视角下,投资如何布局

本文转自微信公众号“国金证券研究所”。

基本结论

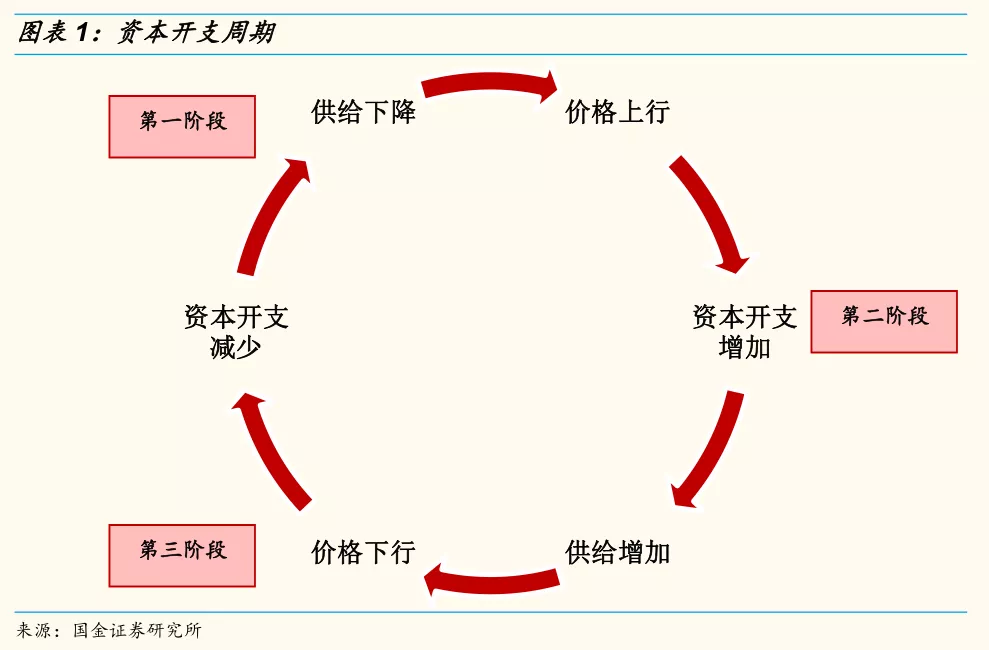

一、在一个完整的资本开支周期中,资本开支和供给以及价格形成反馈链条:资本开支减少(增加)→供给下降(增加)→价格上行(下行)→资本开支增加(下降)。影响企业资本开支决策的因素很多,我们认为最重要的三个分别是资本开支意愿、投资回报及资金来源。

具体来说,资本开支意愿取决于企业对下游需求的预期以及当前产能利用率的情况。投资回报则反映的是资本开支的预期收益率情况。资金来源一方面来自于企业内部资金,另一方面来自信贷和债券、股票等直接融资渠道。

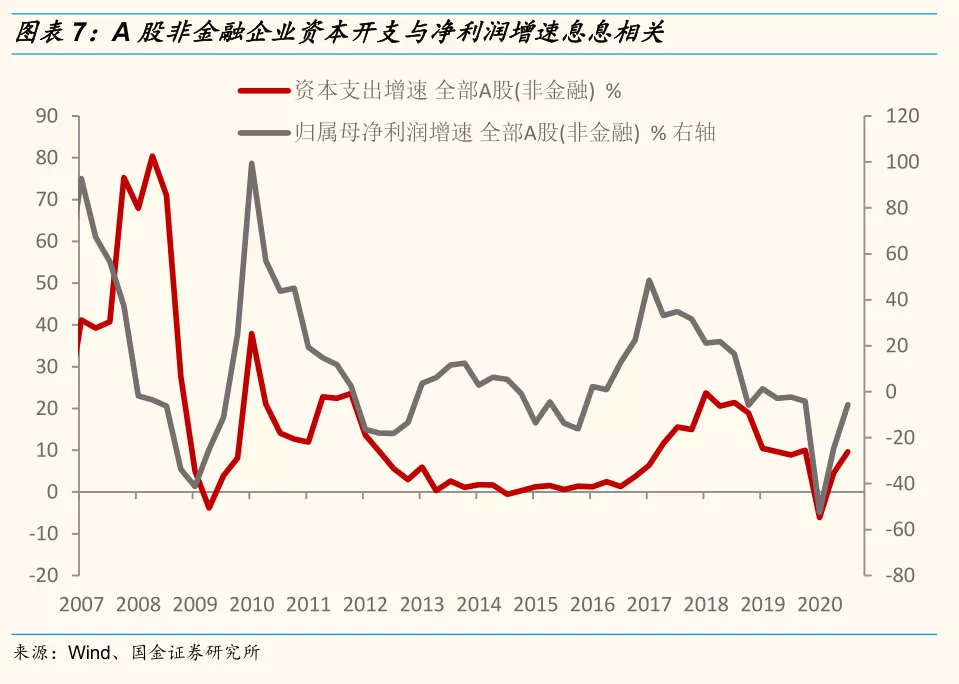

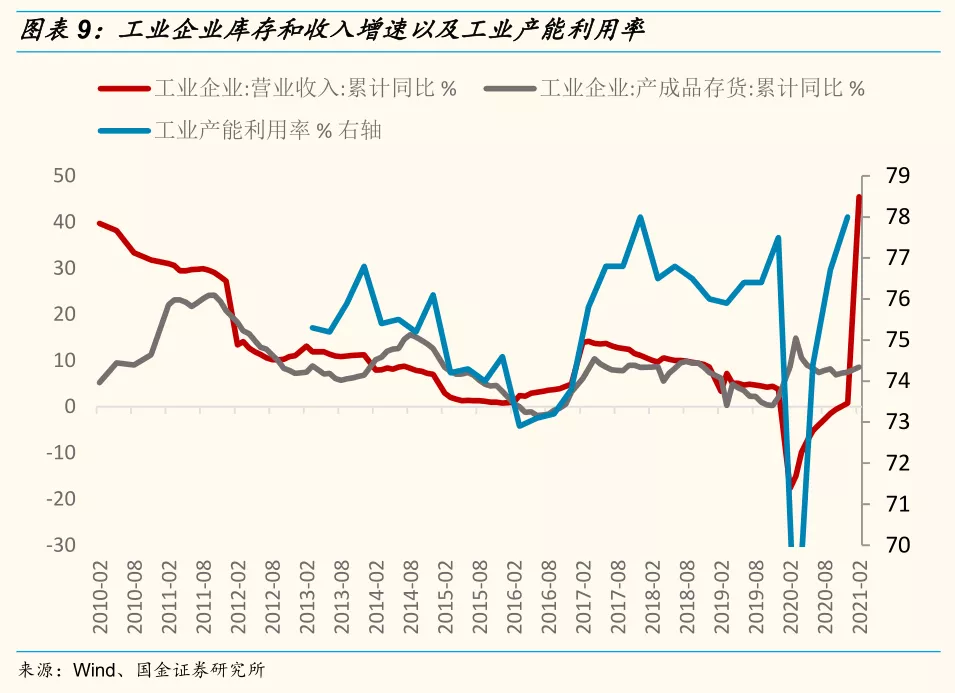

二、主动补库存推动产能利用率持续提升,当前国内工业产能利用率处在历史新高,叠加需求持续走强,我们正处在新的产能扩张周期当中。随着去年下半年企业开始主动补库存,工业企业产能利用率也开始明显回升,去年年底工业企业产能利用率高达78%,创历史新高。产能利用率处在高位,叠加需求持续走强,我们认为这或将驱动企业加大资本开支,扩张新的产能。

三、价格作为行业景气最敏感的指标,是行业资本开支周期重要信号。

1)油气行业资本开支与原油价格走势息息相关,2010-2012年以及2017-2018年油气行业资本开支扩张阶段均对应油价处在阶段性高位;

2)半导体行业资本开支与半导体价格走势同样息息相关,我们以美国统计局公布的半导体进口和出口价格指数作为半导体整体价格变动的指标,摩尔定律之下半导体整体价格是趋势向下的,但历史上半导体价格同比变化幅度与半导体行业资本开支增速存在明显的正相关性。2020年半导体资本开支逆势扩张与半导体价格同比变化的改善息息相关;

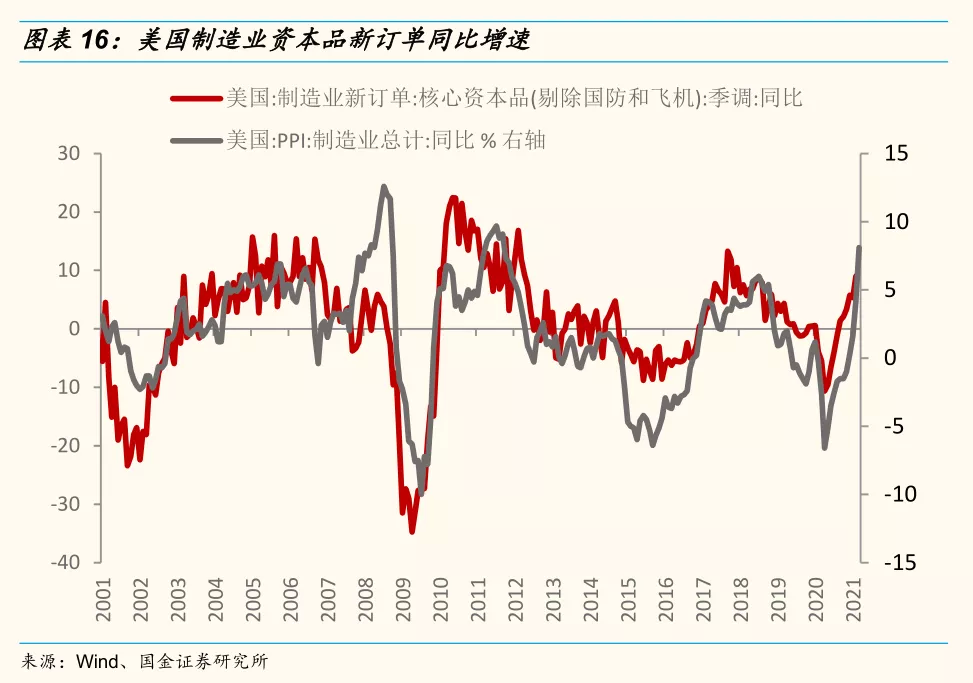

3)制造业PPI走势与制造业资本开支走势基本同步。具体来说,美国制造业资本品新订单的增速与制造业PPI走势存在明细的正相关性。

四、在资本周期的不同阶段,市场聚焦的因素有所区别。整体而言,资本开支扩张早期,市场聚焦涨价主线;在资本开支中期,随着设备厂房的构建加速,进一步带动中游资本品行业景气向上;在资本开支后期,随着新产能的投放,产能过剩问题逐步暴露,整个产业链面临景气下行风险。

1)在资本开支早期,供需错配矛盾逐步驱动产品价格上涨,涨价带来的业绩改善是这一阶段市场关注的焦点,典型的涨价品种上市公司或率先走强。

2)在资本开支中期,随着设备厂房的加速构建,资本开支扩张将拉动中游资本品行业的需求,设备行业相关公司或充分受益。

3)在资本开支后期,随着资本开支逐步转变为固定资产,行业产能明显扩大,产能过剩风险逐步显现,在这个阶段产业链面临景气下行的风险。

五、在资本扩张的早期阶段,投资如何布局:

1)把握涨价品种的第二轮行情,供需错配矛盾延续。关注工业金属、部分化工品、造纸、玻璃等。在需求持续走强的背景下,产能利用率继续抬升空间有限,短时间内新产能扩张相对有限。因此,短期供需错配矛盾将进一步延续,需求弹性大而供给弹性较小的品种价格中枢或继续抬升。

2)布局中游设备行业,受益于产业链资本开支扩张。关注半导体设备、光伏设备、锂电设备、自动化设备等。半导体、锂电和光伏等行业均有明显的产能扩张计划,在下游企业纷纷加大资本开支或明显带动中游设备的需求,半导体设备、光伏设备、锂电设备、自动化设备等中游设备行业景气或持续改善。

风险提示:经济复苏不及预期、供给扩张超预期、海外黑天鹅事件

正文:

一、资本开支周期视角:新一轮资本开支扩张的初期

1.1 资本开支周期的三个阶段

在一个完整的资本开支周期中,资本开支和供给以及价格形成反馈链条:资本开支减少(增加)→供给下降(增加)→价格上行(下行)→资本开支增加(下降)。

资本开支周期分析中更加突出了供给端的因素,但并不是完全忽视需求端因素。因为资本开支的增加与减少和需求是息息相关的,相对强劲的需求是企业资本开支意愿增强的前提,需求支撑下企业内部现金流改善是资本开支早期资金的重要来源。正如Edward Chancellor在《资本回报》一书中提到的:“资本周期分析更关注供给而非需求。供给的前景比需求的不确定要小的多,因此也更容易预测”。

把资本开支扩张周期划分成三个阶段:1)第一阶段:过去资本开支不足导致供需错配,价格上行;2)第二阶段:企业资本开支增加加大对资本品需求;3)第三阶段:产能扩张带来供给增加,驱动价格下行。相应的,在第一阶段,市场交易的核心逻辑是供需错配下的涨价。第二阶段,市场更为关注资本开支扩张带来中游资本品的需求增加。第三阶段,产能扩张后期,价格普跌和资本开支意愿下降,相关产业链景气下行。

1.2 影响企业资本开支的三因素:意愿、回报和资金

影响企业资本开支决策的因素很多,我们认为最重要的三个分别是资本开支意愿、投资回报及资金来源。具体来说,资本开支意愿取决于企业对下游需求的预期以及当前产能利用率的情况。投资回报则反映的是资本开支的预期收益率情况。资金来源一方面来自于企业内部资金,另一方面来自信贷和债券、股票等直接融资渠道。

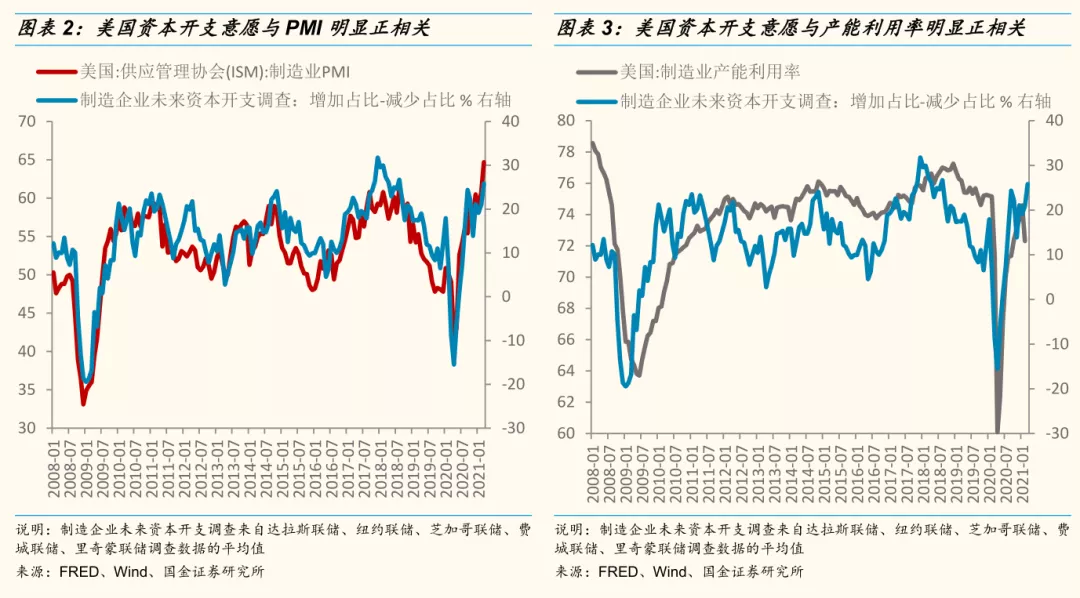

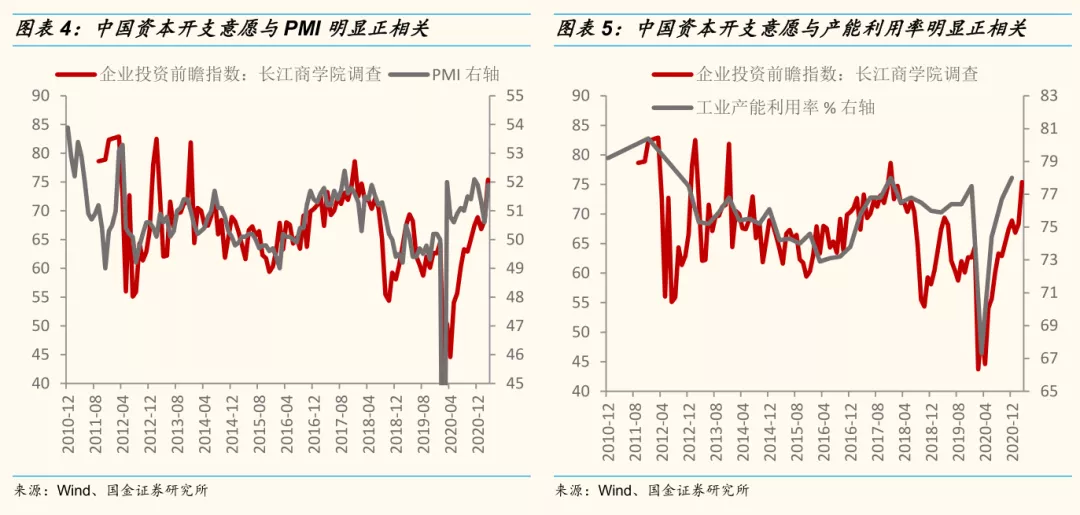

1)企业对下游需求预期相对乐观,叠加产能利用率处在较高水平,在这个背景下企业资本开支意愿相对较强。

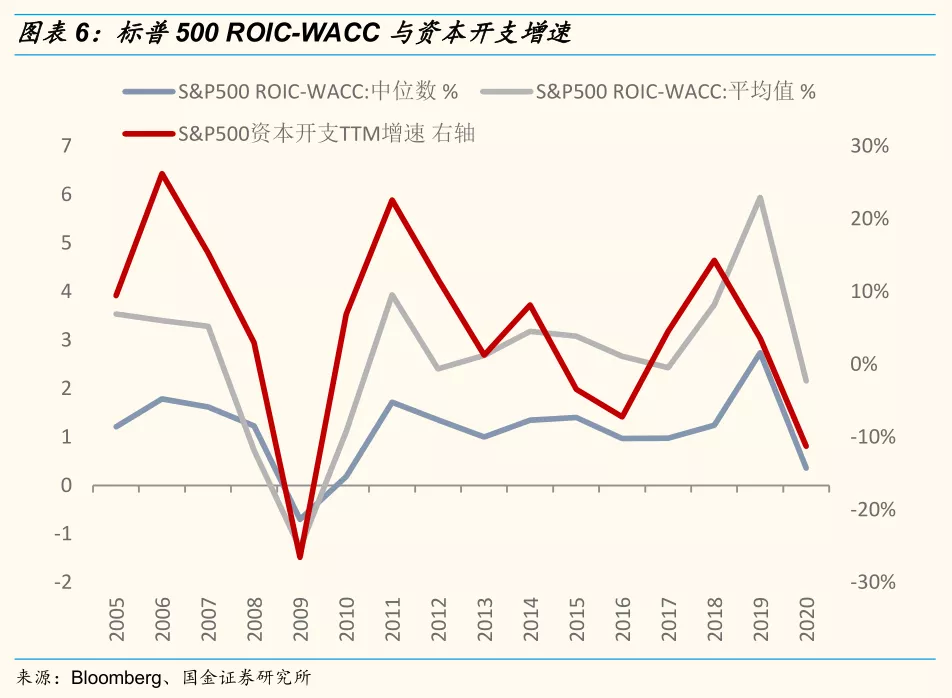

2)在ROIC-WACC持续扩大时,进行资本开支预期投资收益相对可观,这会驱动企业进一步增加资本支出。

3)企业资本开支的启动资金来源往往都来自企业内部资金,充裕的现金流是资本开支扩张的基础,与此同时银行信贷和资本市场也是重要的杠杆资金。

1.3 当前我们正处在新一轮资本开支扩张的早期

主动补库存推动产能利用率持续提升,当前国内工业产能利用率处在历史新高,叠加需求持续走强,我们正处在新的产能扩张周期当中。随着去年下半年企业开始主动补库存,工业企业产能利用率也开始明显回升,去年年底工业企业产能利用率高达78%,创历史新高。

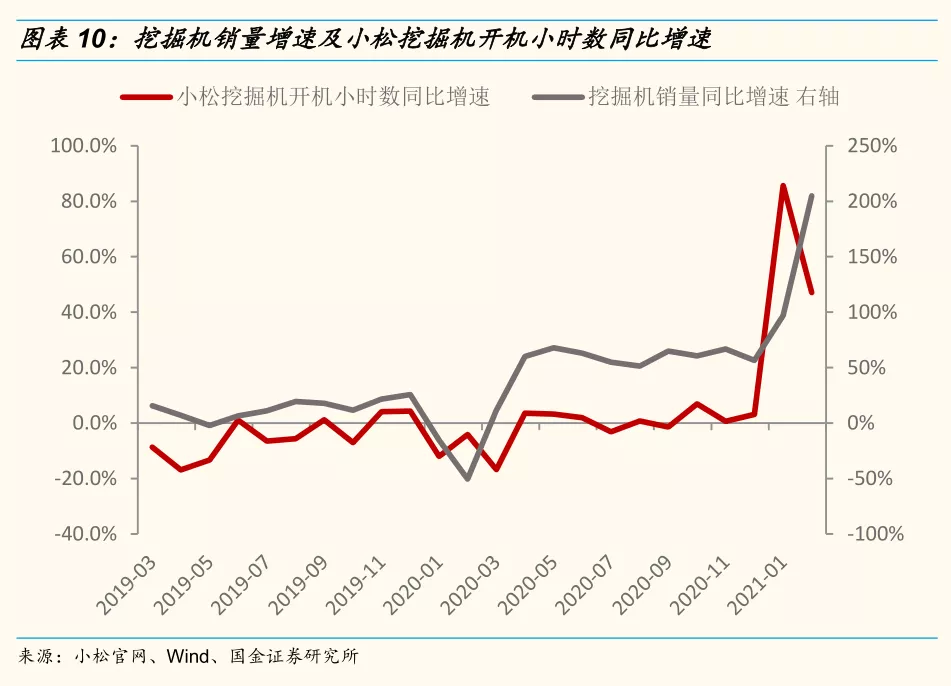

产能利用率处在高位,叠加需求持续走强,我们认为这或将驱动企业加大资本开支,扩张新的产能。从挖掘机销量和挖掘机开工小时数的数据来看,今年以来无论是销量增速还是开工小时数同比增速均明显超出低基数解释范围,需求持续走强或超市场预期。

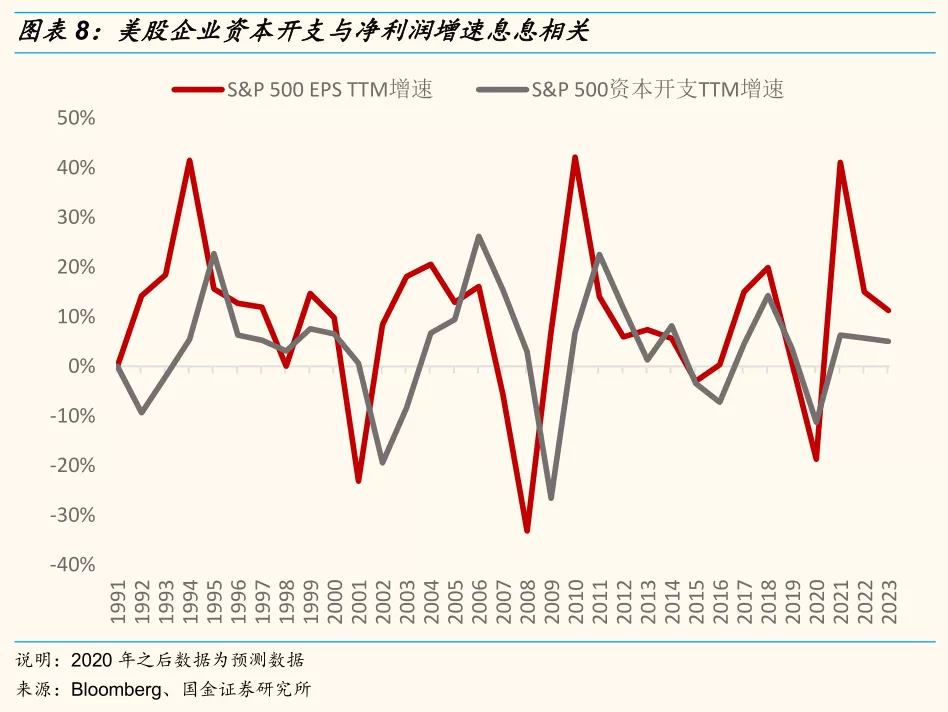

对于制造业企业资本开支来说,中国和美国企业资本开支在同步扩张。我们以中国进口的机床规模增速以及美国制造业非国防飞机资本品新订单分别作为中美两国资本开支的高频同步指标,这两个指标历史上也呈现出趋势的趋同。自去年疫情以来,中国从日本进口的机床增速持续提升,美国资本品新订单同样持续走高,这意味着中美企业资本开支意愿均有明显上升。

二、历史上资本开支扩张阶段的典型特征

2.1 资本开支行业结构:能源占比下降,科技和制造业占比上升

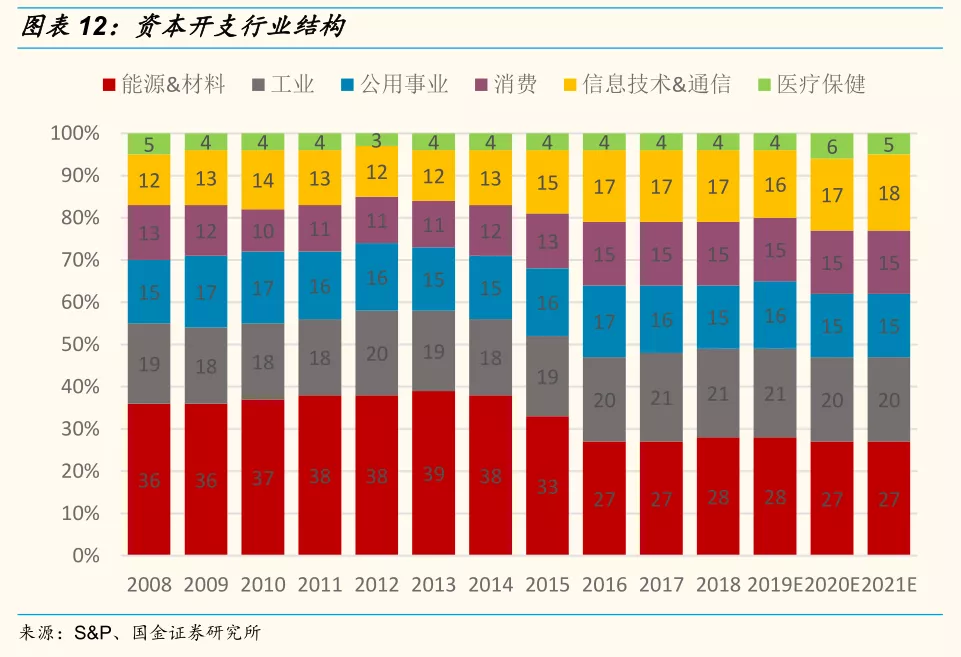

能源、电力、制造业、科技行业资本开支是驱动全球资本开支的重要组成部分。从全球资本开支行业结构变化来看,能源行业资本开支占比明显下行,电力行业资本开支占比相对稳定,制造业和科技行业资本开支占比有所上升。

具体而言,2015年之前能源行业资本开支占比较高,标普公司数据显示2008-2014年能源与材料资本开支占比达到38%左右。而2015年后科技行业资本开支占比明显提升,信息技术与通信行业资本开支占比由过去的13%左右上升到17%左右,相应的能源行业资本开支占比明显下降,由过去的38%左右下降为28%左右。

2.2 产品价格是驱动行业资本开支周期的重要信号

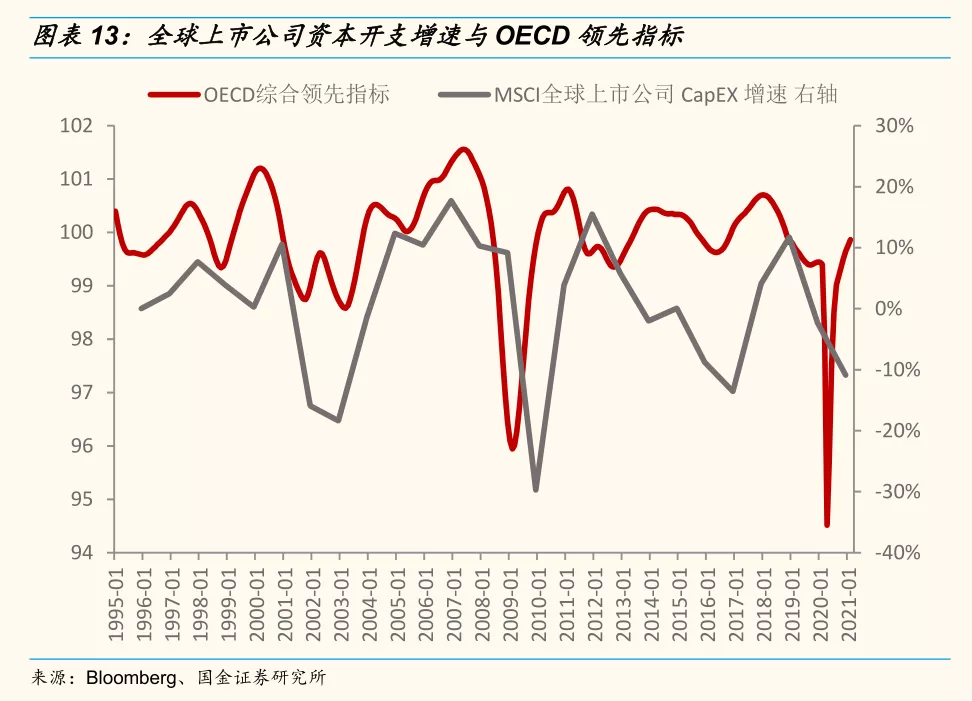

过去十年中,2010-2011年和2017-2018年是典型的全球资本开支明显扩张的阶段。驱动企业扩大资本开支的原因都是在经济复苏阶段,需求向好叠加高产能利用率提振企业资本开支意愿。此外,企业盈利向好,充裕的现金流对资本开支提供了有力的资金支持。

价格作为行业景气最敏感的指标,是行业资本开支周期重要信号。

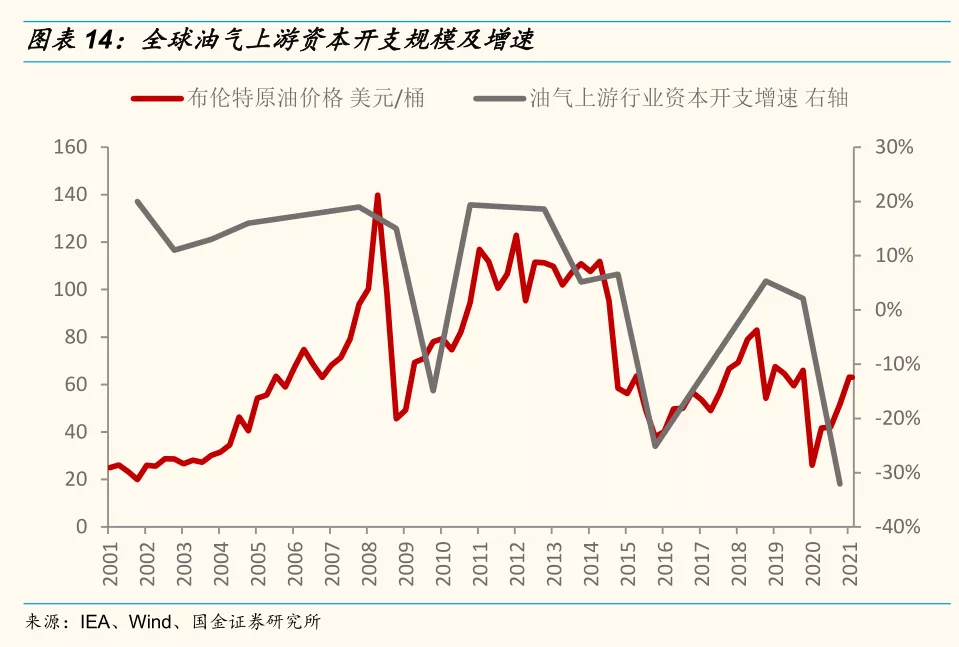

1)油气行业资本开支与原油价格走势息息相关,2010-2012年以及2017-2018年油气行业资本开支扩张阶段均对应油价处在阶段性高位;

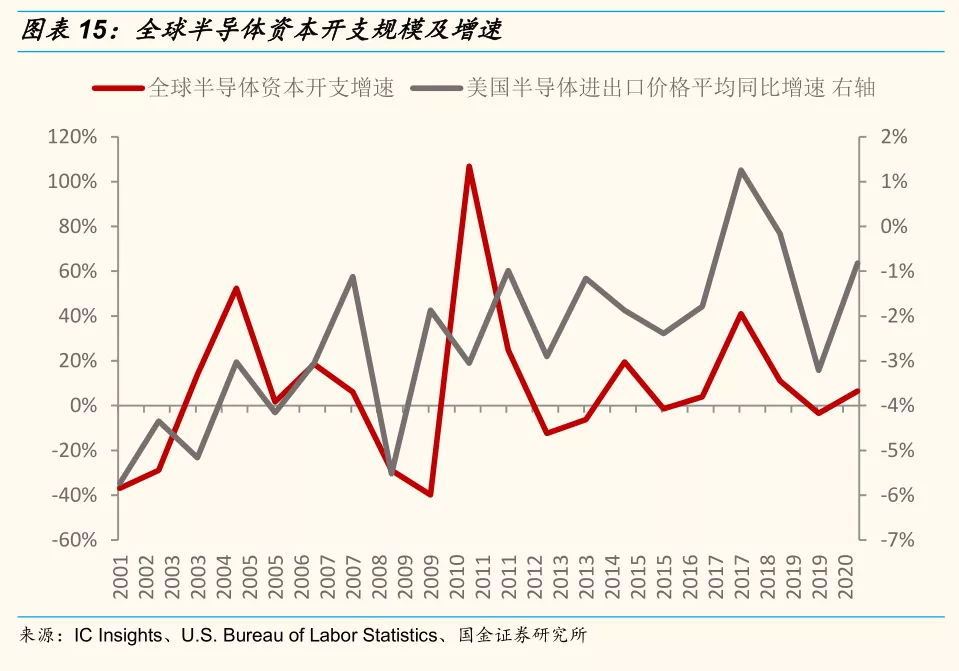

2)半导体行业资本开支与半导体价格走势同样息息相关,我们以美国统计局公布的半导体进口和出口价格指数作为半导体整体价格变动的指标,摩尔定律之下半导体整体价格是趋势向下的,但历史上半导体价格同比变化幅度与半导体行业资本开支增速存在明显的正相关性。2020年半导体资本开支逆势扩张与半导体价格同比变化的改善息息相关;

3)制造业PPI走势与制造业资本开支走势基本同步。具体来说,美国制造业资本品新订单的增速与制造业PPI走势存在明细的正相关性。

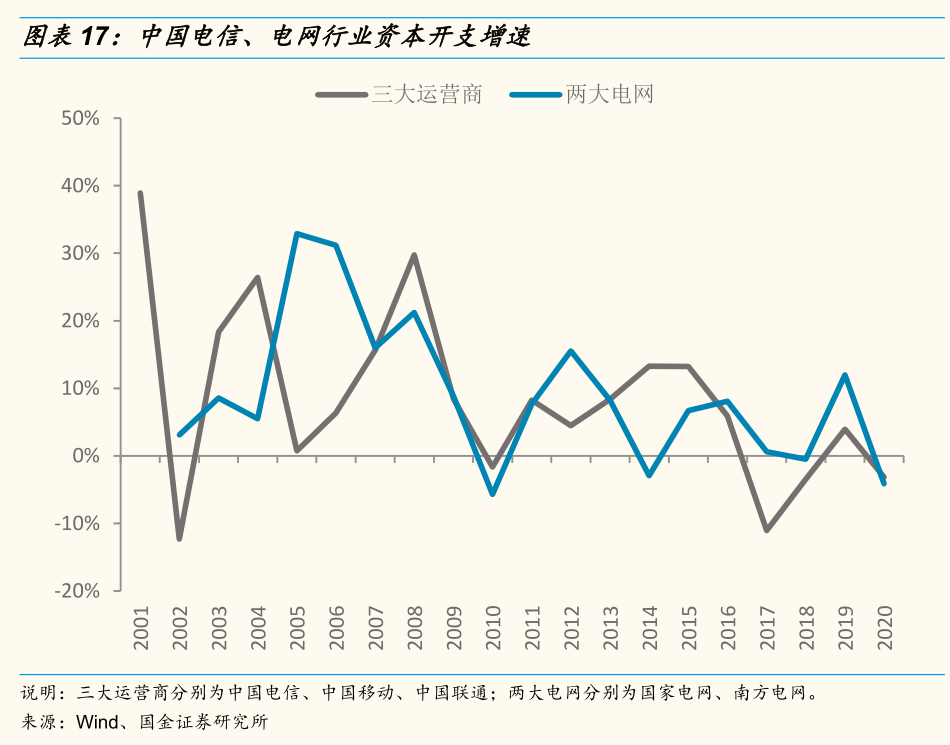

当然对于那些存在明显公共产品属性的行业来说,比如中国的电信运营商和电网公司,这些行业资本开支具有自身的行业周期。比如电信运营商的资本开支与2G-3G-4G-5G技术迭代周期息息相关,2014-2015年尽管经济处在下行阶段,但不影响电信运营商大量进行资本开支建设4G网络。

三、在资本开支周期不同阶段,股票市场如何定价

3.1 早期:涨价品种;中期:中游设备;后期:产能过剩风险

在资本周期的不同阶段,市场聚焦的因素有所区别。整体而言,资本开支扩张早期,市场聚焦涨价主线;在资本开支中期,随着设备厂房的构建加速,进一步带动中游资本品行业景气向上;在资本开支后期,随着新产能的投放,产能过剩问题逐步暴露,整个产业链面临景气下行风险。

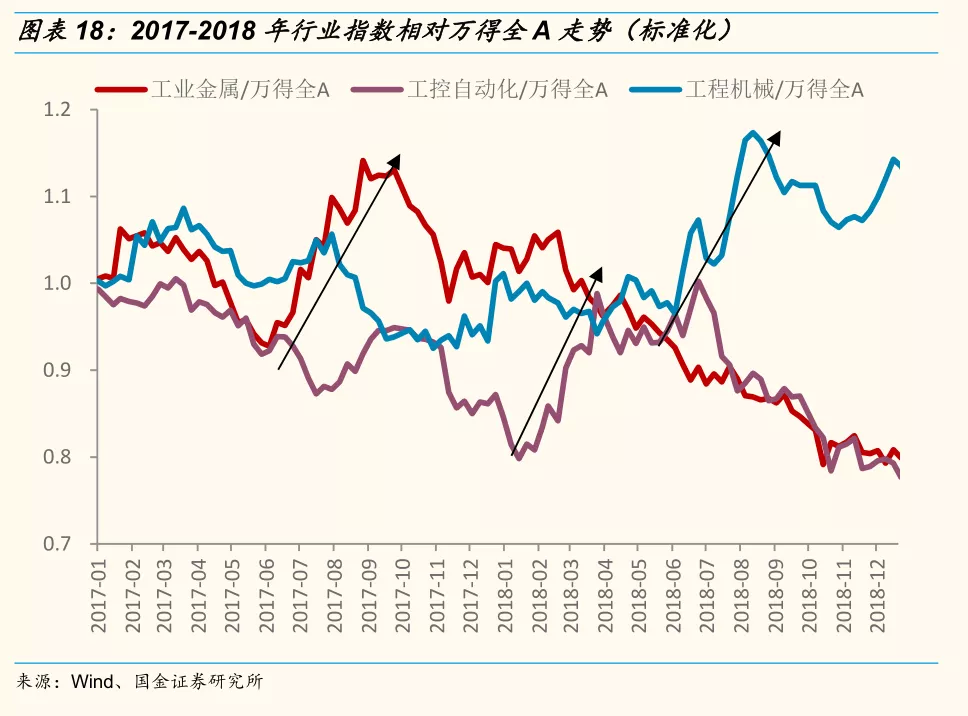

1)在资本开支早期,供需错配矛盾逐步驱动产品价格上涨,涨价带来的业绩改善是这一阶段市场关注的焦点,典型的涨价品种上市公司或率先走强。2017年下半年和2009年下半年是最近两次资本开支扩张的早期阶段,我们以价格最敏感的工业金属作为典型的涨价品种代表,工业金属行业在2017年下半年和2009年下半年均明显跑赢市场。

2)在资本开支中期,随着设备厂房的加速构建,资本开支扩张将拉动中游资本品行业的需求,设备行业相关公司或充分受益。2018年和2010年-2011年上半年是最近两次资本开支扩张的中期阶段,也就是资本开支增速持续上行至阶段高位的阶段。我们以工程机械和工控设备作为中游资本品的典型代表,在2018年和2010年-2011年上半年,工程机械和工控设备均明显跑赢市场。

3)在资本开支后期,随着资本开支逐步转变为固定资产,行业产能明显扩大,产能过剩风险逐步显现,在这个阶段产业链面临景气下行的风险。总的来说,当期的资本开支是当期的需求,但同样是未来的供给。在行业高景气阶段,由于囚徒困境的问题,企业资本开支往往会蜂拥而上,形成羊群效应,而这也为未来产能过剩埋下了伏笔。

3.2 在股票投资中怎么理解资本开支

资本开支对上市公司的影响,最终需要回到以下两个问题:资本开支能带来未来业绩高增长吗?公司的相对优势需要持续的资本开支来维持吗?在跑马圈地的阶段,企业需要进行大量资本开支抢占市场份额,这个阶段企业往往较少考虑短期的投资收益。但是当一个行业进入稳定阶段,资本开支扩张则需要更加注重投资的效益。

对于股票投资而言,需要对大规模资本开支的公司保持警惕,特别是充分考虑前面提到的两个问题。

首先,资本开支的目的是未来盈利,当期资本开支不会影响企业利润表(不考虑资本开支带来的财务费用问题),但一旦形成固定资产,固定资产折旧和摊销会影响企业利润。

因此单个企业资本开支对未来经营利润的贡献至关重要。但是从更广的视角来看,由于囚徒困境的存在,叠加企业资本开支行为的线性外推,行业层面的资本开支容易形成羊群效应,这也就为未来的行业产能过剩埋下了伏笔。行业大规模资本开支后的产能过剩风险是不容忽视的。

其次,如果企业的相对优势需要持续资本开支来维持,这对企业自由现金流会持续形成负面冲击。如果一个企业需要持续进行大规模的资本开支来维持自身竞争优势,这实际上是表明企业并没有稳固的护城河,行业壁垒比较低,这对于股票投资而言可能并不是一件好事。

四、站在资本扩张的早期阶段,投资如何布局

4.1涨价品种的第二轮行情

把握涨价品种的第二轮行情,供需错配矛盾延续。关注工业金属、部分化工品、造纸、玻璃等。企业主动补库带动产能利用率持续提升,去年年底工业企业产能利用率高达78%,创历史新高。在需求持续走强的背景下,产能利用率继续抬升空间有限,此外,正如前文所述当前我们正处在资本开支扩张的早期阶段,短时间内新产能扩张相对有限。因此,短期供需错配矛盾将进一步延续,需求弹性大而供给弹性较小的品种价格中枢或继续抬升。

4.2 中游设备行业景气持续改善

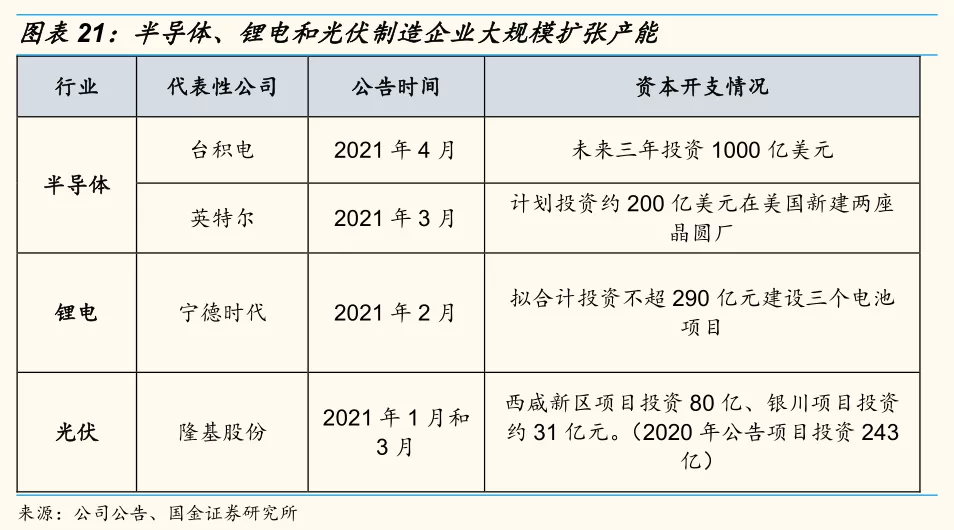

布局中游设备行业,受益于产业链资本开支扩张。关注半导体设备、光伏设备、锂电设备、自动化设备等。半导体、锂电和光伏等行业均有明显的产能扩张计划:

1)半导体行业中的台积电和英特尔均公告未来几年进行大规模的资本开支,以应对当前全球的芯片短缺。

2)锂电行业中的宁德时代在今年2月公布了290亿投资规模的电池项目。

3)光伏行业中的隆基股份在2020年公告了超过243亿元的新增项目投资,今年1月和3月公布的两个新增项目投资合计达111亿元。

在下游企业纷纷加大资本开支或明显带动中游设备的需求,半导体设备、光伏设备、锂电设备、自动化设备等中游设备行业景气或持续改善。

风险提示:经济复苏不及预期、供给扩张超预期、海外黑天鹅事件、宏观流动性超预期收缩

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP