中金:哪些股票基金更能获得资金关注?

本文来源微信公众号“中金宏观”,作者王浩、邓志波等。

摘要

主动股票基金:头部集中度继续上升,新老产品呈现冰火两重天

一季度新发行基金超过5000亿元,存量产品则净流出近千亿元:普通股票与偏股混合基金一季度总净流入5410.9亿元,主要来源于新基金发行,存量基金则净流出915.1亿元,由此可见大部分投资者更倾向于购买新基金。

新基金在发行后热度不减,维持较高净申购水平:新基金发行后在该季度中仍维持较高的净申购水平,且该金额呈现出增长的趋势。2021年一季度新基金发行后的净申购规模约为738亿元。

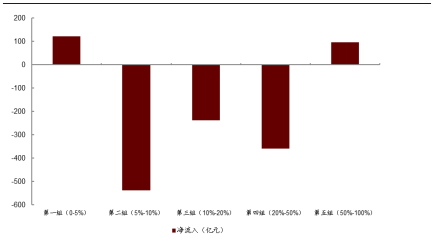

存量产品中头部明星基金仍录得净流入:不同于存量基金整体的净流出状况,头部前5%的存量基金在一季度仍有100亿元左右的净流入,一定程度表明资金有向头部明星基金集中的趋势。

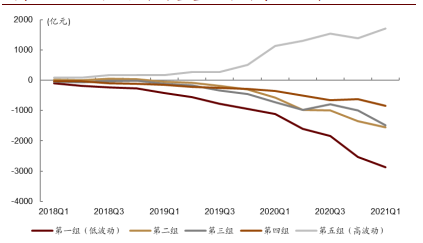

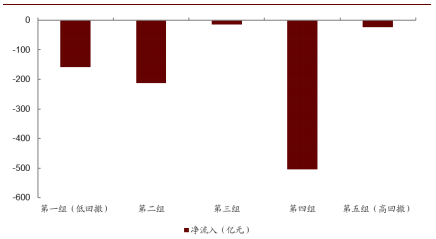

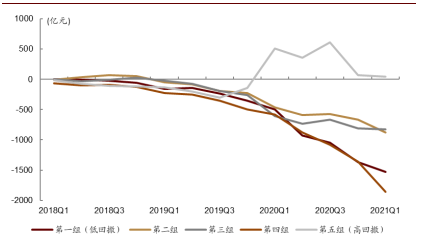

高收益和高风险基金长期更能获得资金关注:我们发现,不同收益率和风险的产品,资金的净流入呈现出明显的单调性,即本季度涨幅越高、波动越大的基金整体上有更大的净流入规模,反映出投资者在基金选择上更看重收益率而非风险。

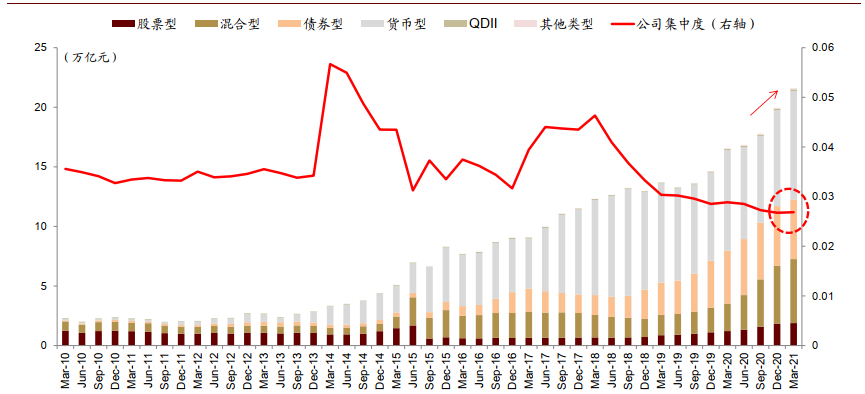

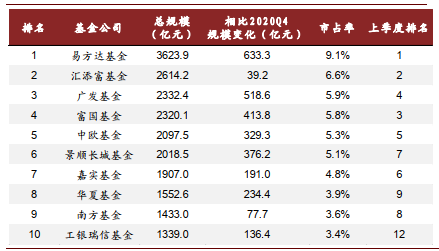

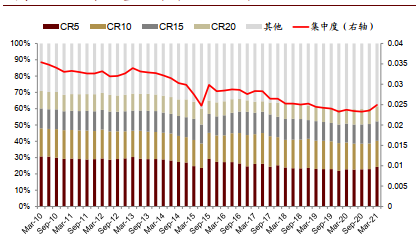

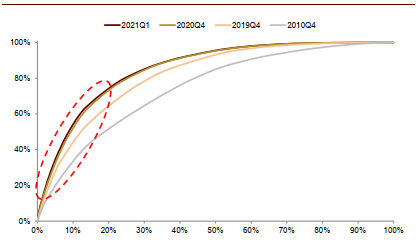

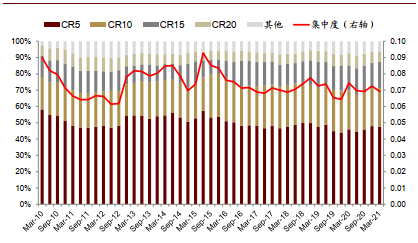

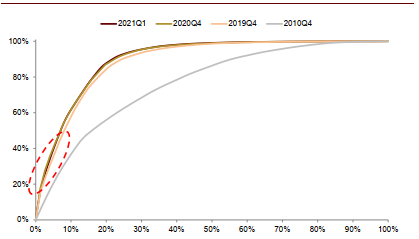

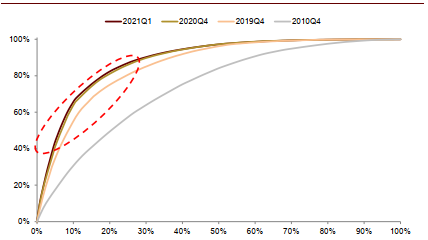

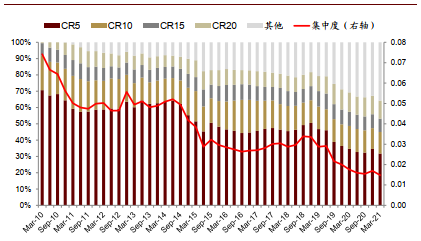

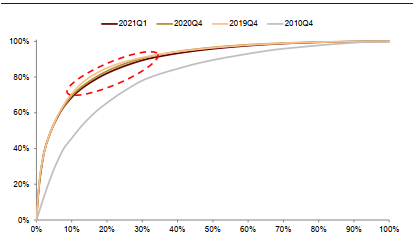

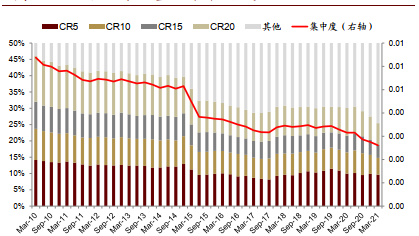

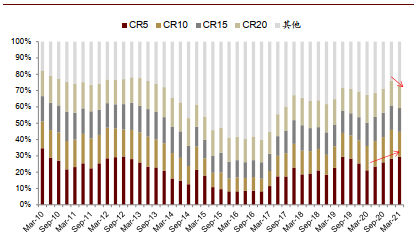

主动股票公司规模集中度上升,但产品集中度下降:资金持续向龙头公司集中,一季度主动股票基金公司的集中度继续上升,但由于新产品发行火爆蚕食了存量产品的份额,因此产品层面的集中度反而有所下降。

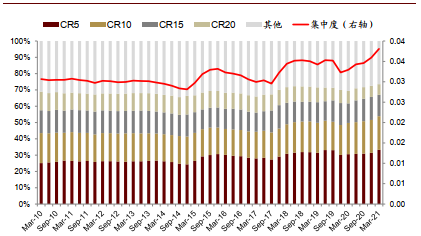

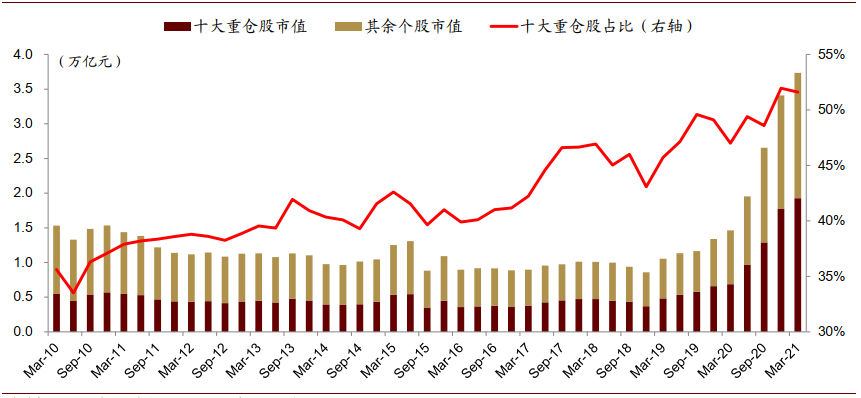

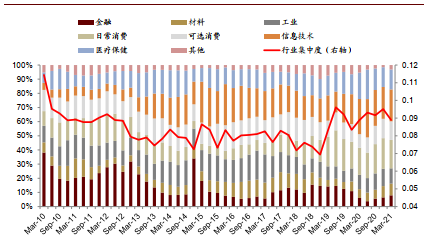

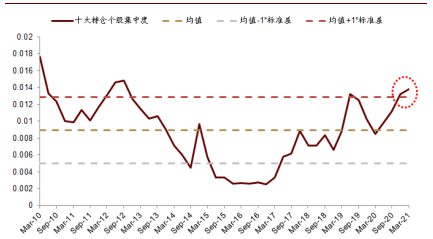

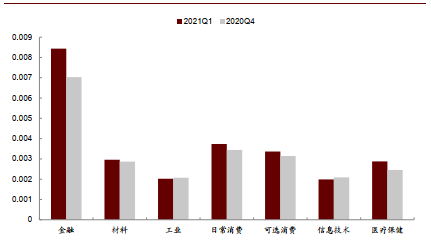

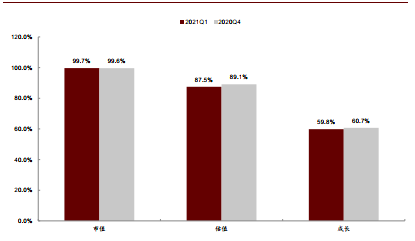

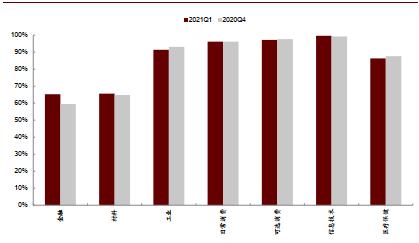

基金持仓行业有所分散,而个股抱团更严重:主动股票基金一季报持仓行业较去年四季度有所分散,但个股层面集中度上升,表明投资者更倾向于增持行业内优质龙头公司。

重仓股相对估值微降,行业内风格变动分化:整体看,一季度重仓股估值分位数微降,但行业间存在一定分化。消费行业、信息技术等行业相对估值分位数微升,金融、材料等行业相对估值则微降。

ETF和指数基金:行业和主题新发行产品贡献股票ETF主要增量基金

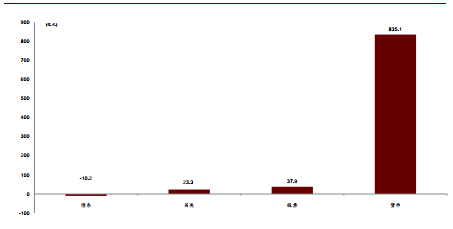

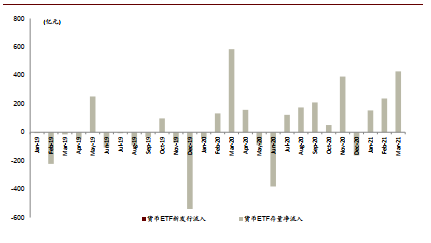

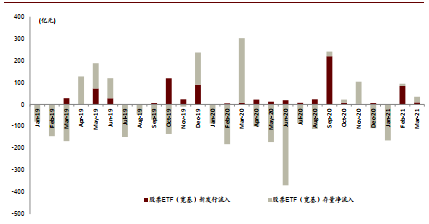

货币和股票ETF净流入居前:从大类资产上看,货币ETF资金流入最多,一季度净流入约818亿元,股票ETF同样获得投资者青睐,净流入约511亿元,而债券ETF则有11亿元净流出。

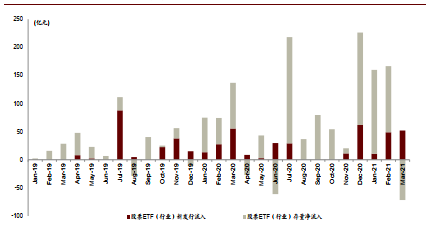

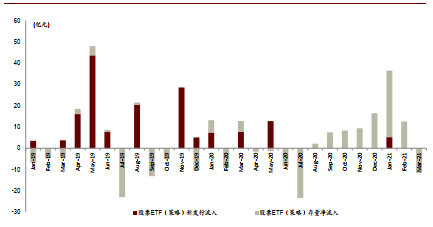

行业和主题新发行ETF依然火爆:新发行产品贡献股票ETF主要净资金流入,而存量产品则小幅净流出37亿元。从细分类别看,宽基、行业、主题和策略ETF净流入金额分别为-35、307、202和37亿元。

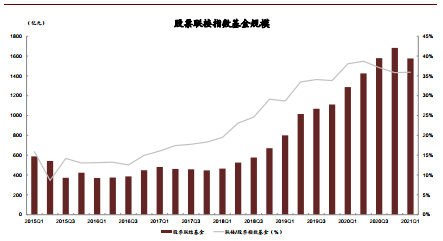

普通股票指数基金中联接产品贡献主要流入:股票指数基金季度新发行规模超过100亿元,其中科创板联接产品占比接近80%。目前ETF联接在普通股票指数基金中的占比已经接近40%。

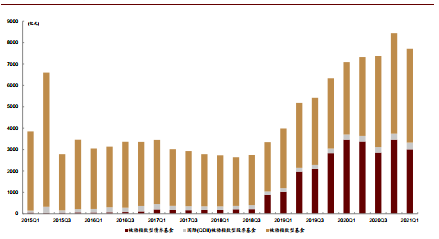

基本面指数增强产品成为新增长点:股票指数增强基金规模稳步增长,一季度新发行产品规模创2015年以来新高,基本面基金经理发行的产品成为新增长点。

正文

公募基金2021年一季度总规模再度提升

图表:总规模再度提升,集中度基本持平

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

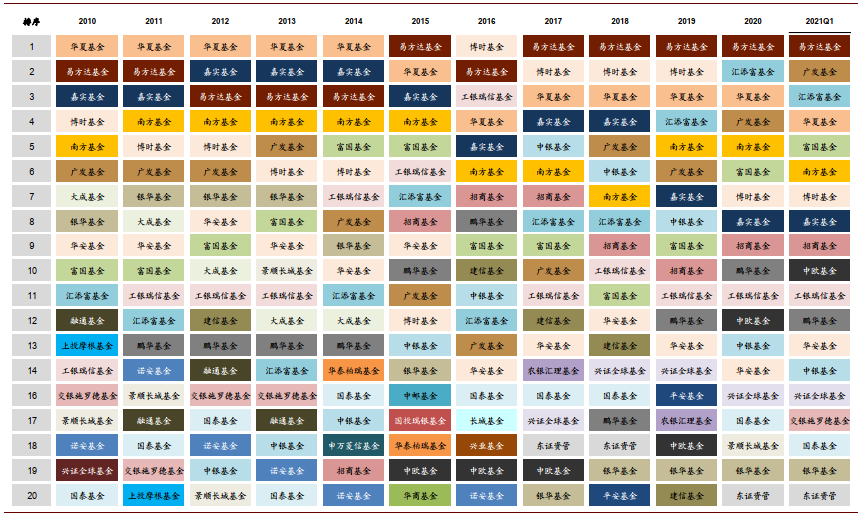

图表:基金公司非货币产品规模排名

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

主动股票基金:头部集中度继续上升,新老产品呈现冰火两重天

哪些股票基金更能获得资金关注?

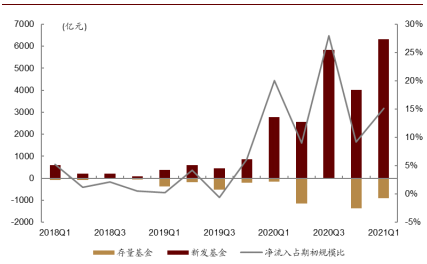

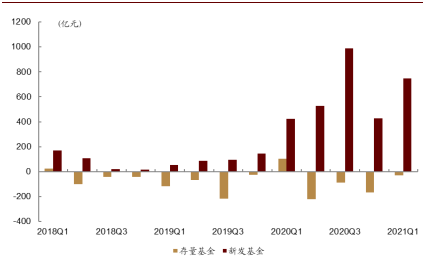

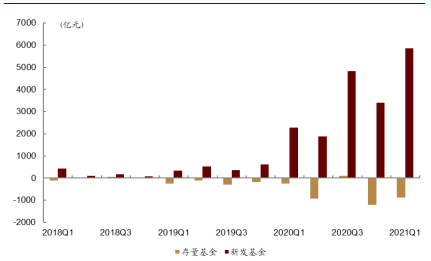

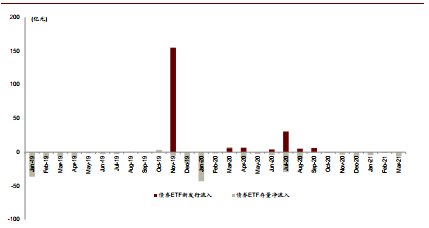

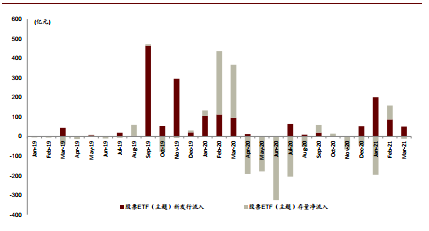

► 一季度新发行基金超过5000亿元,存量产品则净流出近千亿元:整体上看,普通股票与偏股混合基金一季度总净流入5410.9亿元,占期初规模的15.2%。近几年,存量基金以净赎回为主,2021Q1存量基金净流出915.12亿元。相较存量基金而言,新基金发行依然火爆,2021年一季度新基金净流入6326亿元,其中首发认购规模达5861.7亿元,超过2020Q3的高点。

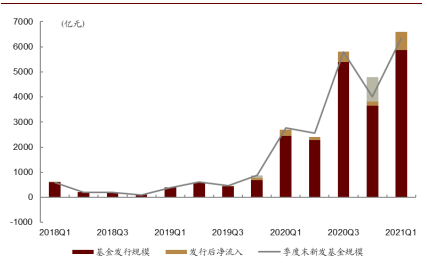

► 新基金在发行后热度不减,维持较高净申购水平:不同于存量基金的净赎回,新基金在发行后的该季度中仍维持较高的净申购水平,且该金额呈现出增长的趋势。2021年一季度新基金发行后的净申购规模约为738亿元。

► 存量产品中头部明星基金仍录得净流入:不同于存量基金整体的净流出状况,头部前5%的存量基金在一季度仍有100亿元左右的净流入,一定程度表明资金有向头部明星基金集中的趋势。

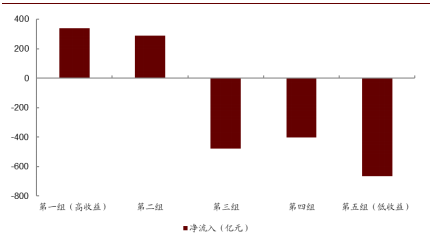

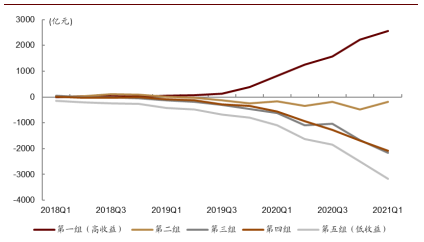

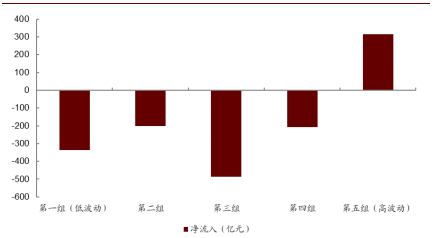

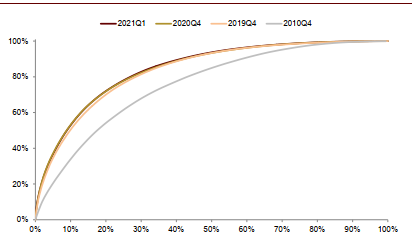

► 高收益和高风险基金长期更能获得资金关注:从收益维度看,我们发现在本季度涨幅越高的基金整体上有着更大的净流入规模;从风险维度看,波动率与回撤最高的前20%的产品反而有相对更大的净申购规模。同时,波动率在最低20%的产品有着最大的净赎回规模。反映出在主动股票基金的选择上,投资者更看重产品的收益率水平而非风险。

图表:普通股票与偏股混合基金净流入

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:新发基金在本季度发行后仍有较大净流入规模

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:普通股票型存量基金与新发基金净流入

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:偏股混合型存量基金与新发基金净流入

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:普通股票与偏股混合基金规模前十大公司

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:普通股票与偏股混合基金规模前十大基金经理

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:期初规模前5%存量基金净流入相对较高

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

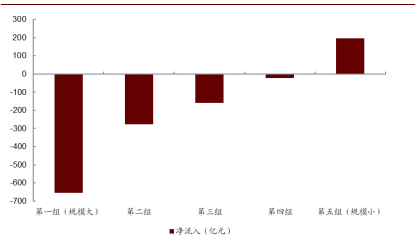

图表:期初规模前20%存量基金净流出明显

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

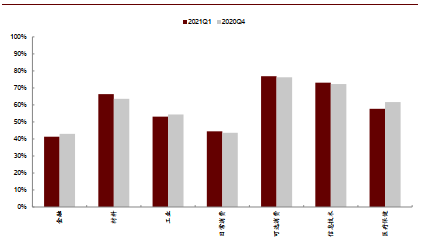

图表:不同收益率存量基金净流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:不同收益率存量基金累计净流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:不同波动率存量基金净流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:不同波动率存量基金累计净流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:不同回撤存量基金累计净流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:不同回撤存量基金累计净流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

行业持仓有所分散,但个股抱团程度上升

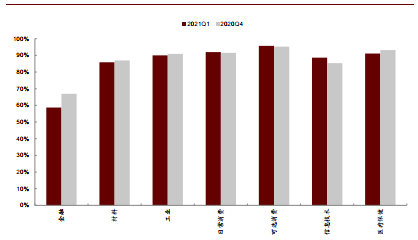

图表:股票型基金集中度(公司层面)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:股票型基金累计集中度(公司层面)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:被动股票型基金集中度(公司层面)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:被动股票型基金累计集中度(公司层面)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主动股票型基金集中度(公司层面)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主动股票型基金累计集中度(公司层面)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:被动股票型基金集中度(产品层面)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:被动股票型基金累计集中度(产品层面)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主动股票型基金集中度(产品层面)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主动股票型基金累计集中度(产品层面)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主动股票型基金前十大重仓股占比

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主动股票型基金行业集中度

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主动股票型基金个股集中度

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主动股票型基金个股集中度

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主动股票型基金行业内集中度

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主动股票型基金风格变化

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主要行业市值分位数变化

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主要行业估值分位数变化

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主要行业成长分位数变化

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

ETF和指数基金:行业和主题新发行产品贡献股票ETF主要增量资金

行业和主题新发行产品贡献股票ETF主要增量资金

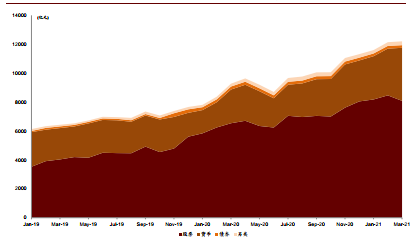

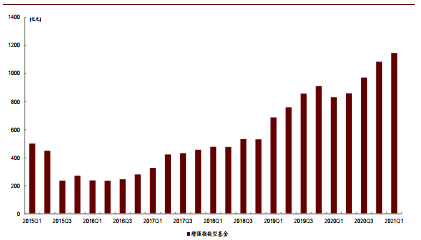

图表:ETF产品规模近几年规模稳步增长

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:大类资产ETF规模相比于2020Q4变化

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

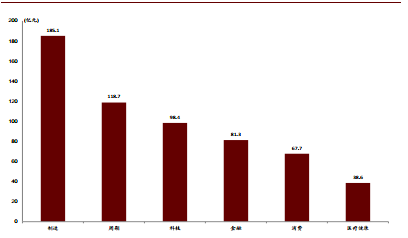

图表:制造ETF一季度获得最大净资金流入

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

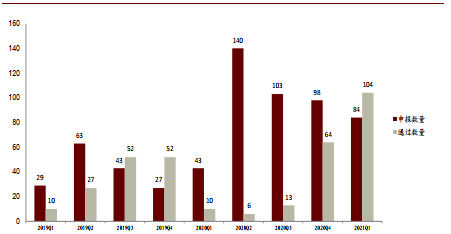

图表:ETF发行审批明显提速

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

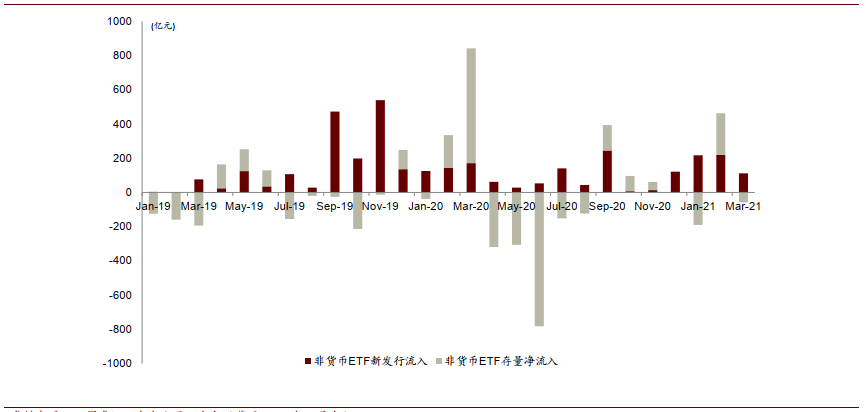

图表:非货币ETF整体呈现净资金流入,新发行产品贡献主要增量资金,存量产品则呈现小幅净流出

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

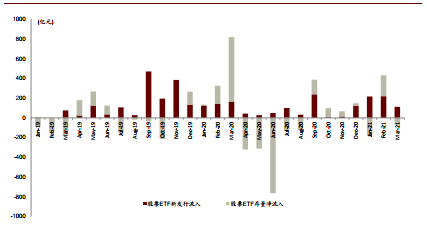

图表:股票ETF净资金流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

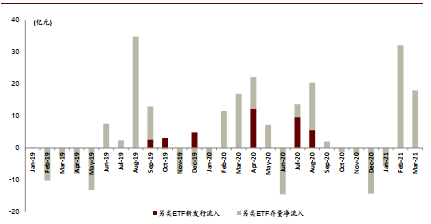

图表:债券ETF净资金流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:货币ETF净资金流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:另类ETF净资金流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:宽基ETF净资金流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:行业ETF净资金流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:主题ETF净资金流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:策略ETF净资金流入情况

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

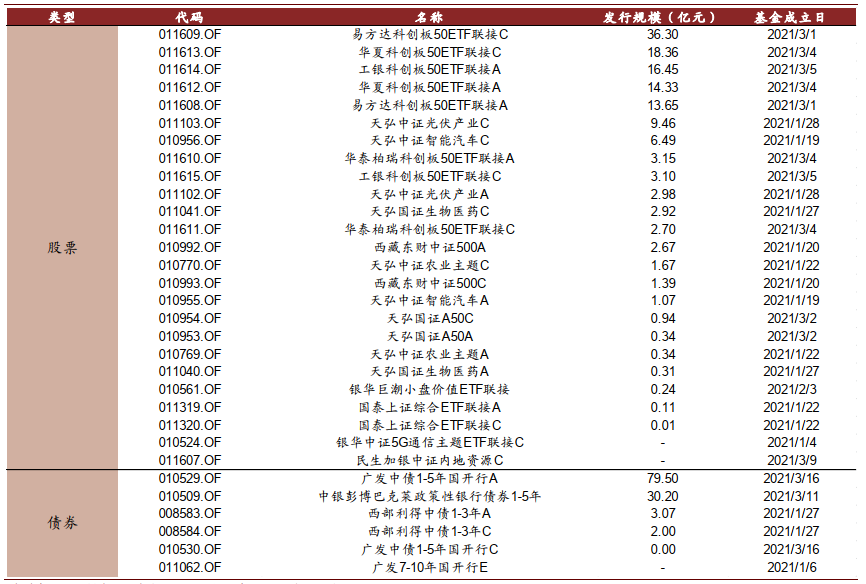

普通指数:季度新发行规模超百亿元,科创板联接产品占比接近80%

图表:普通指数基金规模较2020Q4明显下滑

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

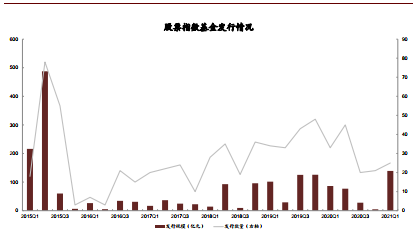

图表:普通股票指数基金季度发行破百亿元

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

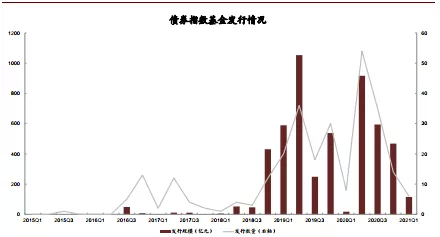

图表:普通债券指数基金发行放缓

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

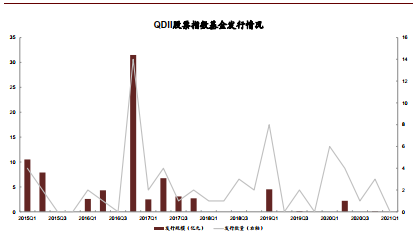

图表:普通QDII股票指数基金发行停滞

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:股票联接指数基金规模和占比仍较大

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

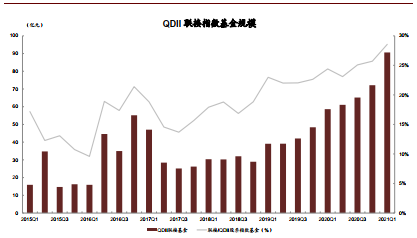

图表:QDII股票联接指数基金占比继续上升

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:股票指数基金规模前十大公司

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:股票指数基金规模前十大基准

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:债券指数基金规模前十大公司

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

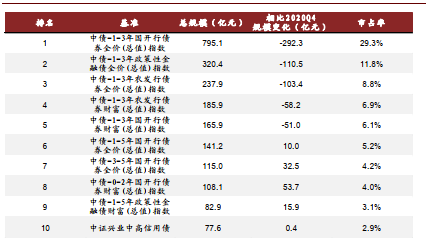

图表:债券指数基金规模前十大基准

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:QDII股票指数基金前十大公司

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:QDII股票指数基金规模前十大基准

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:2021年一季度普通指数基金新成立产品

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

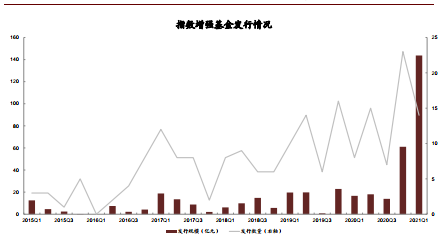

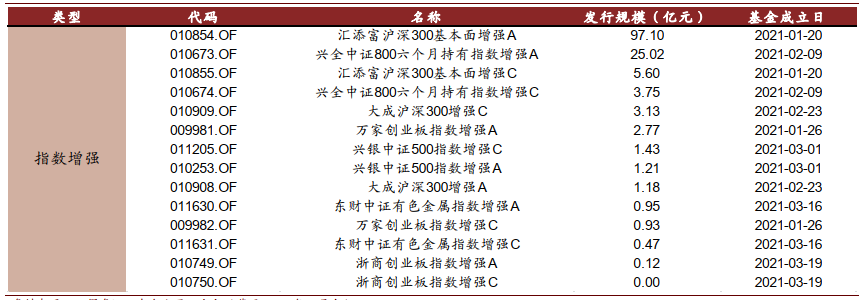

指数增强:基本面指数增强产品成为新增长点

图表:股票指数增强基金规模小幅上升

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:新产品发行规模创过去几年新高

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:汇添富的产品规模上升较快

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

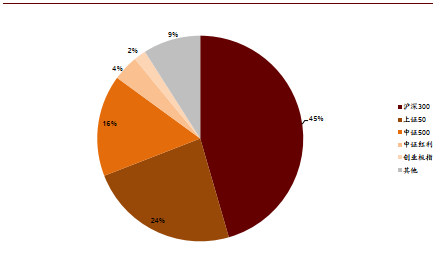

图表:沪深300仍是主要业绩基准(截至2021年3月底)

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

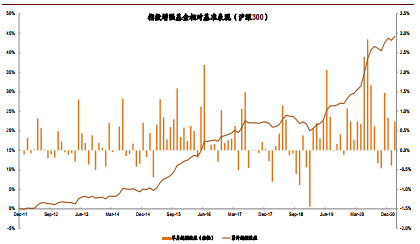

图表:沪深300指数增强季度平均超额收益1.2%

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

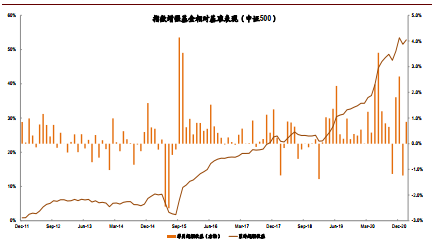

图表:中证500指数增强季度平均超额收益2.2%

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

图表:2021年一季度股票指数增强基金新成立产品

资料来源:万得资讯,中金公司研究部(截至2021年3月底)

扫码下载智通APP

扫码下载智通APP