对话熵一资本许剑锋:宏观“新”背景下的大宗商品投资策略

本文转自微信公众号“国泰君安证券研究”。

-核心观点-

1.从宏观大周期看,大的供需框架长期依然适用,但短期要看需求是否可以传导。

在短期积累了较快涨幅之后,下游如果价格无法传导,价格影响了需求,阶段调整是非常正常的现象。

2.长期来看,大宗商品相关的固定资产投资下降可能导致未来一段时间内的供需错配,从而导致价格走高。当然,各个细分商品领域的问题需要具体分析。和2008年相比,其实2015年以后大宗价格相对其他各类资产价格水平要低。

3. 表观的供需之外,全球化交易的品种受到海外利率政策影响。现在美国的实际利率是负利率,在负利率快速往正值收敛的过程中,囤货行为可能会减少。但长期来看美国实际利率依然是处于较低水平,带有金融属性的品种,容易作为国际资金长期配置的方向,比如铜。

4.新能源形成产能同样会带来对原材料的需求。长期比较看好有色类品种。

-全文实录-

孙羲昱:各位下午好!今天是新一期的周期论剑的线下论坛。今天我们主要是探讨新的宏观环境下大宗商品的投资思路。

我们看到今年是宏观环境变化比较大的一年,包括全球货币政策变化,新冠疫情海外的影响以及地缘政治事件,现在大家对整体大宗商品的思路在观点上的分歧也比较大。

而大宗商品的价格走势又会影响到我们生活和国民经济的方方面面。在这样一个比较复杂的环境下,我们应该怎么样把握整体大宗商品的投资思路。

从远期来看,大宗商品是否还会有上行的机会。

今天我们请到的嘉宾是熵一资本首席策略官许剑锋。我们知道熵一资本在宏观对冲,包括大宗投资方面做的非常领先,接下来有请许总为我们分享他对于新的宏观环境之下大宗商品的投资观点。

许剑锋:大家下午好!我是熵一资本的许剑锋。今天的会议给我的主题是聊一下宏观环境以及大宗商品投资。

我们在聊宏观新环境之前,首先回顾一下我们所处的这个宏观的旧环境是什么样的。所以我在第一部分先聊一下全球产业转移过程中所带来的供给和需求的问题。

其实我们知道在过去40年以来,全球的经济发生的最大变化就是全球化的过程。全球化其实主要蕴含的就是全球产业转移的过程。

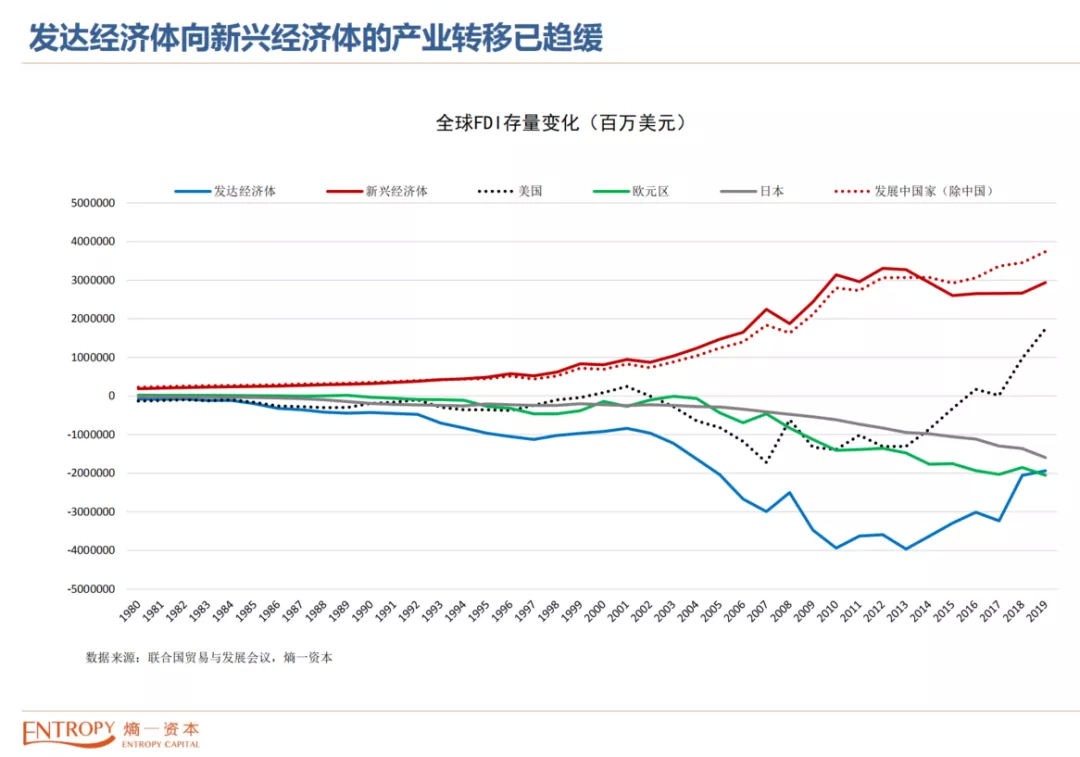

其实这张图是从FDI的存量变化,我们可以看到过去40年全球化的进展是怎么样的。其实这里有两条很突出的线,一个是蓝色的线,它其实就是发达经济体FDI流出的状态。红线是新兴经济体,它在上方表示的是资金流入的状况。其实这幅图显示的就是发达经济体的产业向新兴经济体转移的过程。

其实我们身处中国,我们对这个过程有深刻的理解,因为主要的新兴经济体是以中国为代表的,所以在过去40年可以看到中国形成了一个庞大的产能。

可以看到最后的结果,也就是到现在已经看到中国已经成为跟美国、德国并列的全球商品服务的三大中心,因为就是过去40年的进展。其实可以看到2000年,中国其实只是一个很小的部分,在整个全球的产业或者整个全球化的过程中,或者是整个商品服务贸易的环境中是很小的一部分。

但是到了2017年的WTO,根据一个单一的产品或者是一个复合产品的体量,可以看到中国已经处在三大区中心之一。而且我们是为这个全球的经济提供了很庞大的制造业的支持,这个是我们看到过去40年的一个大背景。

而在这个背景里,我们回过头看中国发生了什么?其实最重要的是从2000年,以2009年为拐点就是固定资产投资,尤其是第二产业的快速上升。

这个年化的增速都是以百分之十几、20、30的速度进行,一直过了差不多十年。所以我们可以看到中国产能建设的过程中经过了十几年,形成了一个庞大的产能。

但是在这个过程中,我们其实知道固定资产投资还是存在着供需时间错配的概念。

为什么这么说?首先我们知道固定资产投资在一开始是一种需求,因为不管我们是制造业投资或者是基建,或者是把外延放的更宽,比如说房地产,本身它是一个需求。

但是制造业投资在不同行业一旦投资了之后,它过了一段时间,有些短的可能是一年,长的可能是两三年,它就会形成一个产能,然后会有新增的供给。

但是它在一开始的时候,你的需求还没有办法很顺利转化成供给的时候,就会出现错配的过程。

在那一段时间需求是远大于供给的,所以我们可以看到我们说的大宗商品,比如说2008年或者是2010年,把2008年的经济危机排除掉,当时说“黄金十年”就是因为我们的供需不匹配,需求远大于供给,你的供给产能没有形成所导致的一轮大宗商品的流失。

但是后来我们知道之前的投资慢慢的形成产能,而产能后面会形成新的供给,就会慢慢的形成一个平衡。然后如果需求出现一些变化,当你的供给出现比需求更大,然后又出现了供大于求的过程。

其实实际上我们如果用最朴素的经济学的概念来看这个供需曲线就可以看到几个阶段。

第一个阶段就是整个产业转移的初期,供给还没变化,因为你的投资需要一段时间才能转化成供给。但是你的投资本身就是一个需求的增长,所以它会带来产出肯定是增长的,但是在这个过程中价格也会发生变化,这是一个阶段。

到了第二个阶段,当你的产能逐步形成,你的需求也在扩张的时候,你可能看到整个产出在增加,但是价格变化不大。到后期就是你的需求还在扩,但是产能扩张比你更大,价格反而下跌,这是基本上我们过往很多年所看到的大宗商品的情况。

我们把这个工业品的指数拿出来看,当然这中间出现了一轮2008年的经济危机。如果当时不是以这样一个形式呈现,它可能在这一段会更早一些,但是它同样经历了价格上升、走平、下跌的过程。其实这个过程是一个比较长的周期,从2000年一直看到在这个底部是2015年,它就形成了整个大宗商品上升、走平、下跌的大周期。而这个大周期其实整个背后的背景就是我们说的全球化,一个是产业转移以及在这个过程中的供需错配过程。这个故事结束于2015年底。

现在聊一下所谓的新背景。当然这个“新”从宏观的角度来说考量的事件或者考量的因素都是时间轴比较长的,而不是考量几个季度甚至不是一两年,是一个大周期的概念。如果我们说大宗商品现在如果是一个新背景,也不是说我们疫情后所形成的,基本上是源自于在前面那幅图往后延伸,就可以看到整个全球经济的转移其实基本上是在2013、2014年已经到了一个顶峰。

如果从一个发达经济体和整个新兴经济或者是发展中经济体来衡量,主要看到有几个现象。

第一个是美国的FDI存量回流的现象。尤其是在特朗普上任前后大家聊的最多,但是这个东西真正发生扭转是在2013年、2014年,由此带来整个发达经济体的产业在2013、2014年之后向新兴经济体的转移已经结束了。

整个新兴经济体还在往上走,但是作为一个包含中国在内的问题在哪里,主要就是中国有一些产业转移到其他的经济体中,也就是新兴经济体内部的转移。是这样一个过程。

但是从一个大的全球化可以看到,其实我们说在2013、2014年已经发生了一个很大的转变。所以我们现在看到的,包括中美或者是以中美为代表的各种国际贸易争端,一些冲击,它是在这个背景下发生的。

其实不是说国际贸易是结果,而是整个全球化作为国际贸易变化的原因。因为整个蛋糕没法一起做大的时候才会出现争论,在这之前大家都是受益的,是不会有争端的,大家都可以通过利益来解决。

但后面其实是大背景的变化。而在这个背景之下我们再看全球化的贸易,当然这里面没有包括2020年的疫情,疫情肯定会发生很大的变化。但是如果在正常看的时候,我们也可以看到整个全球的出口货物的价值占GDP的比值不断下降,也就是说我们这个全球化的进程其实在逐步趋缓中。

在疫情冲击下,我们可以看到的确在2020年整个全球贸易的实际表现是远超WTO自身的预期,当时在整个疫情初期,当时觉得整个全球的贸易可能会大幅度下降,但实际整体来看,比当时的金融危机要好的多。

但是如果从一个趋势性来看,我们可以看到本身发生过一些转变,就是2008年之前整个贸易量的增长趋势如果是这样,现在可能在逐步恢复中,但是很有可能整个趋势会更为平缓。

其实这几幅图想表明什么?我们过往所看到的正常现象,其实实际上已经在逐步发生变化中。

所以我们在一段时间中,在2010-2015年这五年中我们聊宏观主要是聊需求的问题。比如我们聊消费、投资、基建、出口,其实这几方面都是总需求,很少人聊供给。为什么?因为其实我们当时都知道,在那样一个背景下,以中国为代表的全球供应不是问题,它供给是过剩的,在你的供给曲线没有发生变化的时候,影响产出的因素就是总需求的变化。

其实当时聊的宏观,大家都是习惯于从需求出发,看几个分向,然后形成一个总需求,从而形成一个产出和价格。这是2015年之前的故事。

但是我们说新的变化在哪里?现在说“新”,也不是很新,已经发生好几年了。其实最大的转变就是2016年开始,当时其实有对这个周期论、大宗商品有了解的都知道,当时2016年、2017年发生最大的就是供给侧结构性改革。供给侧结构性改革的目的是什么?就是去产能。去产能当时集中的领域是局部的,但是如果纯粹的只是用需求分析的话,你是很难得出为什么价格可以尤其是像黑色类可以涨这么多。因为你的需求变化并没有给你这么高的能力。

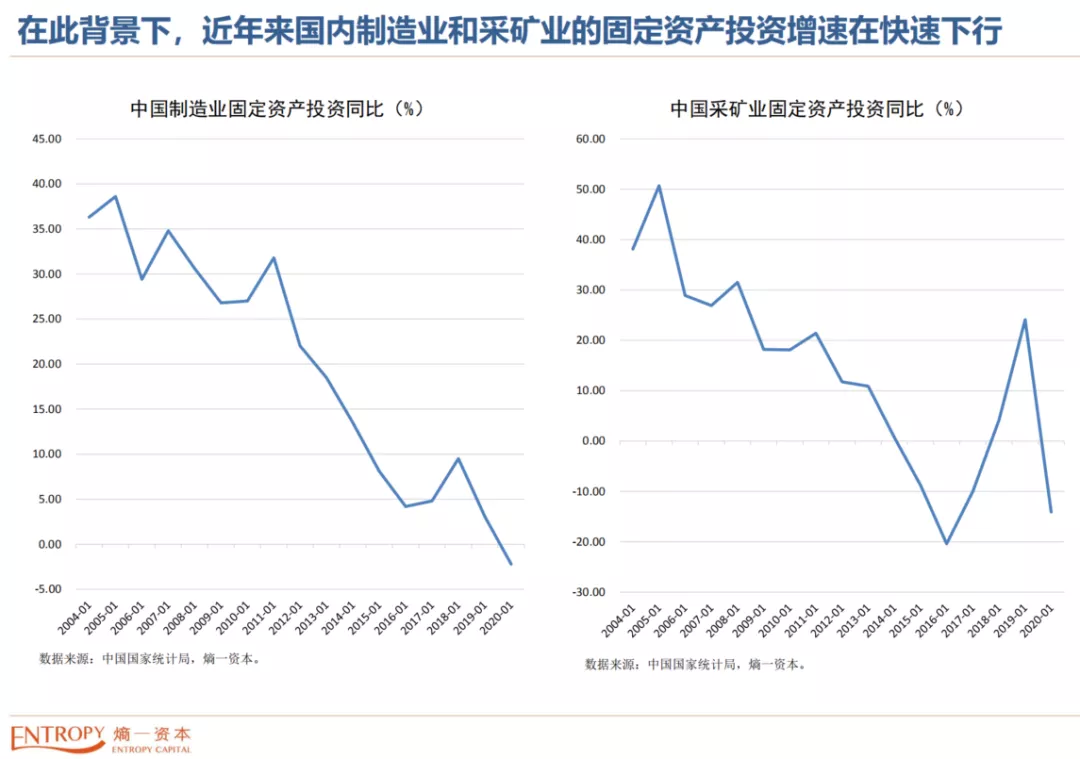

我们再回过头来看这些年以中国为代表的制造业大国,我们看到我们形成的固投变化是什么?

其实大家都很清楚,都大幅度向下。但是2020年有一个很大的改动,2020年看到在一个低基数的基础上有一个比较高的恢复。

但是从一个趋势角度来看都是往下的。而刚才说的供需错配的情况都是之前的投资影响的是未来的供给,也就是说在很多产业中,你未来没有新增产能,当然它不能作为一个整体概括,但是有一些产能还是在扩张。

但是作为全局性的我们看不到。尤其是矿,当时已经缩小20%,基本上都是负增长。也就是说这样一个过往的投资来看,接下来如果这些固定投资没有大幅度的扩张,我们是看不到新增产能出现的。而这个是在中国,全球也是一样。因为在2015年之后,我们可以看到大宗商品的价格相对来说长期是比较低的水平,这个低不一定是绝对的低,而是我们跟2008年相比,现在把大宗商品的价格和2008年相比,有哪些超过了2008年的水平?而其他的和2008年相比,又超过了多少?其实这些年大宗商品其实是相对比较低的水平。

所以我们可以看到整个固定投资不管是中国还是全球,基本上都是一个下降的趋势。这就决定了很有可能新增的产能很难看到。而新增产能如果看不到,供给来自哪里?我们就要看产能利用率,因为没有新增就要看原有的产能可以怎么样用。

其实在2015年之后,当整个固定投资不断往下走的过程中,中国大部分的产业,当然除了疫情之外,大部分都处在产能利用率不断往上走的过程,也就是说不管是采矿业还是制造业,基本上产能利用率都处在历史最高的水平,去掉一些细分,尤其是黑色基本上有一个大幅度的上升。

如果我们看“十四五”规划,“十四五”规划中也是现在整个市场中聊的很多的话题,也就是碳中和和碳达峰。其实碳中和和碳达峰从大的宏观影响的还是大的供给,当然这只是说可能。如果在这样一个政策背景之下,以中国为代表的一些新兴经济体要形成再以中国2000年-2010年这段时间高的固定投资来形成产能的背景,基本上已经不太可能再次发生。

反而在某些领域的供给会有下降的趋势,这是从一个产能的扩张或者是一个产能利用率的高低决定的。

第二,一旦我们建立碳交易之后,它就不再是局部性的问题,而是全局性的生产成本的提升。

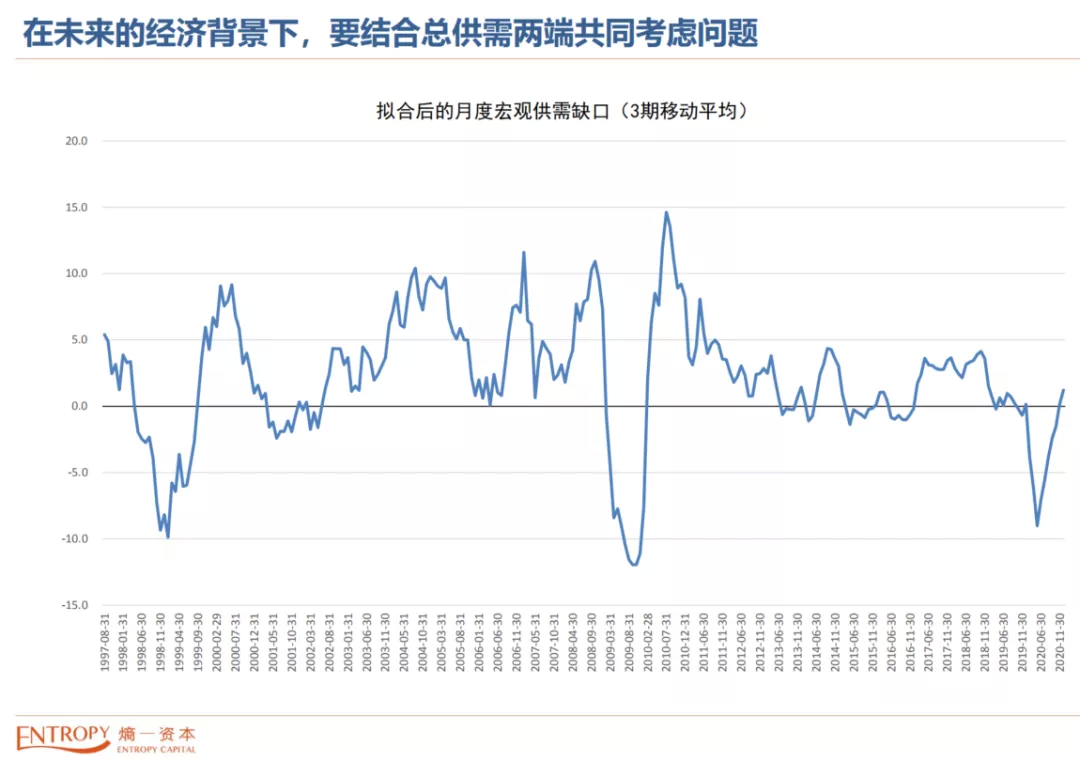

所以我们可能接下来面临的一个新背景,我们再去聊宏观,就不得不把供给这一边,把供需同时来考虑。

实际上这张图是把供需同时考量,基本上和整个经济或者大宗商品的变化都能够相关。越往下就代表着需求是不足的,往上代表供应是过剩的状况。

从现在来看,我们现在基本上还不能说现在的供给超过了需求,至少现在还在相对来说短缺的过程。然后如果我们接下来再去看各个产业或者整个大宗商品,我个人的理解是很难再去把它作为一个整体来看,因为我们可能在整个大的环保或者是绿色能源政策的背景之下,各个行业体现是有很大的区别。

有一些行业可能供给是不受影响的,但是需求可能在下降。而这一类的东西作为大宗商品,很有可能你的价格是下跌的。

当然如果看一个公司,他的整体利润率也是在下降的。但是相对来说一种极端的情况就是供给会因为这些产能的问题受限,甚至下降,但是需求是扩张的。这种产业也是有的,我们目前也聊过这个问题,尤其是像新能源的本身。其实新能源这件事在形成产能的过程中是特别耗能的,它不是一个完全说一定要把这个东西拆分开。举个例子,光伏、水电、风电,如果我们在建设这些产业的时候,它需要大量的水泥、钢铁和玻璃。

如果从一般能耗的角度来说基本上是火电需求的3倍以上,同样的能耗。比如说风电,我要建设的话就需要大量的水泥和钢铁,包括光伏,你需要很多的硅片,光伏玻璃、铝材,你如果在形成这个产能的过程中,首先第一步它的需求是特别大的,如果它背后的这种原材料,比如铝、水泥、钢铁等等,这个时候供给是下降的,我们就可以看到至少在一段时间内,它的供需又出现一个错配。但是我们现在看的这个东西跟2000年、2010年最大的不同,当时中国所有的产业基本上都面临同样的问题:供需错配。但是现在因为已经形成了产能,就是要逐步的每一个产业仔细的分析,有一些是受益的,但是有一些是受损的,这是一个比较大的背景。

我们聊的这些话题都是长时期的长趋势,所以相对而言,在这个过程中涉及到一些原材料的需求、供给受到冲击,这一块的大宗商品我个人是长期比较看好的,比如有色类、煤炭类的,在这个过程中他们的影响是长期的。

当然现在市场讨论的问题不完全是讨论长期的问题,还在讨论短期需求的问题。其实我们现在也都知道看整个大宗商品的价格,从去年疫情在3、4月份之后到现在已经有一个非常大的涨幅,基本上以那个时候作为节点,涨幅翻一倍也非常多,很普遍。

所以这个时候我们从交易的角度,我们可能也不能聊一些短期的需求冲击。从一个短期需求来看,如果我们排除一个低基数,去年疫情给我们所有的宏观指标动是一个低基数。

我们用统计局一个复合增长的概念,就是两年的平均,但是本身统计局用的方法是假设,假设它的趋势在,他要趋势回归,如果你是结构的变化,用这种方法肯定是有问题的。当然如果从去年和今年一个很短的时期内用这种方法,我个人觉得还行,因为在短时间内整个经济结构不会发生很大的变化。如果用这个东西加工完之后来看,基本上2021年一季度的数据和2020年对比,现在整个一季度的经济动能还是有的,但是我们已经得不出一个结论,它能够在去年的基础上继续扩张。

我们对比这边来看,基本上可以看到除了消费,消费还在逐步恢复中。但是这个消费的恢复本身可能有很大量的,可能更大的是服务类的恢复。

但其他的对比来看,多多少少都可以看到当时是一种顶点的回落。

还有一个就是在2020年我们经济复苏的时候还有一个周期性的走向,尤其是以电子设备、汽车为代表的行业。

但其实在今年,我也跟一些企业进行交流,发现受芯片的影响,其实大家肯定都清楚,很多的产能也在受限,包括汽车类、电子设备,按道理来说是周期性的复苏,但是因为疫情它的复苏也受到了影响。

还有一个是房地产,房地产在整个2020年和2021年一季度来看,房地产的韧性是非常足的。房地产的开发投资在2020年底的时候有9%的增长,到了一季度还有7%,但是在房地产政策的影响下,房地产未来的销售和开发投资会怎么变化,需要我们进一步跟踪。

此外就是基建,2020年的基建并没有很大的扩张,而今年财政部发布了关于地方性金融平台的规定,要求清理规范地方融资平台公司,剥离其政府融资职能,对失去清偿能力的要依法实施破产重组或清算,这可能对一些地方基建项目的融资会产生抑制作用。

虽然我们说供需是一个长期的东西,它管的很有可能是我们从现在开始一直到未来整个新能源建成的周期完成之前,它是一个大的周期。

如果说在交易的过程中,我们去看一些短期的东西,我们不能排除有些东西是受压制的,而且像这种需求的下降,我们看到的一些数据或者指标就越来越明晰化,尤其到了二季度我们再去看,像房地产、基建这些就会越来越明朗。

从目前需求的角度来说,这些都是在大宗商品交易或者是一些周期类股票交易过程中,我们要去考虑的短期因素。尤其是整个价格已经有了大幅度上升的背景之下,一定要小心有一些短期的回调。但是大的背景就是有一些什么产业是长期的,还是可以放到供需中去考虑。 还有一个影响因素。这个影响因素排除到一个纯粹的或者是一些表观的供需之外,还有什么因素在影响?这个是我在跟很多做实体产业的朋友们聊的。很多人说看不明白,看不清楚。为什么需求会这么好?其实还有一点,尤其是有一些全球化交易的品种或者是我们出口量比较大的品种一定要考量。

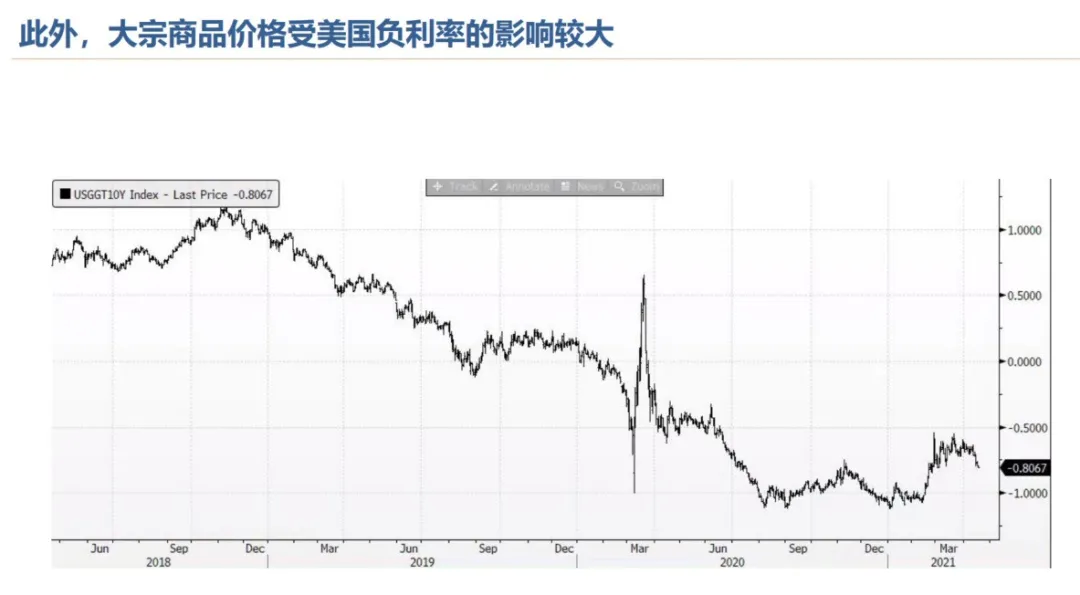

现在美国的实际利率还是负利率。在负利率的过程中,如果说在这一段时间快速往正值收敛的过程中,大家可能会改变库存,或者是中间有一些囤货行为,那些会少一些。但是如果是长期下降的过程,尤其是可以很容易带有一些金融属性的品种,它是作为一个国际资金长期配置的方向,尤其是像铜这一类,基本上可以看到是负利率。而且这个负利率现在来看在进入4月份之后,又开始有下降的趋势。所以可以看到在4月份之后,像铜这些又有一轮的上涨。当然这个变化还是取决于美国的经济恢复以及美联储的变化。但是对于我们做国内大宗商品来说,这个东西是需要注意的。

我最后总结一下我今天的想法。

如果从一个宏观大周期来看,我们不妨还是可以用一些大的供需框架,而这个框架以前可以作为一个整体的大宗商品,但是现在可能我们针对一些不同的板块、不同的品种都可以进行使用,这个是可以影响比较长期的价格走势。

但是短期来说我们还是要看需求,主要当你的价格快速上涨之后,你的下游能不能传导,把这个原材料的价格向下游传导,就是要看需求。传导的快,可能就会很快的消化,然后再跟供需对一下还可以涨。但是有些传导不快的,很有可能会出现下游需求接不住,需求在一段时间来说可能会出现回调。所以当回调出现之后,当整个领域恢复之后,这个需求又在,又可以恢复到一个大的趋势中。

此外,大家可能要看一下美国的实际利率对全球一些品种的影响。

(智通财经编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP