兴业证券:一季报表现优异,投融资数据靓丽,持续看好CXO赛道

报告正文

近期,随着4月一季报的发布,CXO赛道再次表现出其优秀的成长性和较强的业绩确定性。

CXO板块近期表现回顾

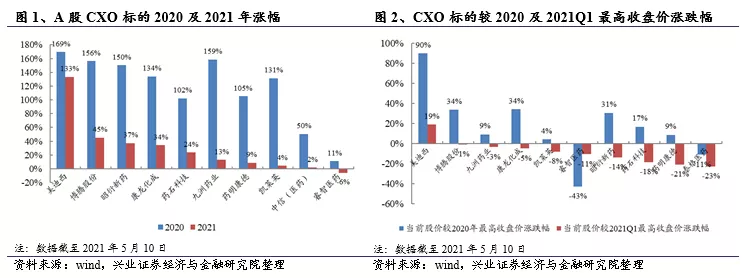

回顾CXO板块,自去年二季度开始,其业绩开始持续超预期,每个季度均给市场一份满意的业绩“答卷”,多数公司超额收益明显(2020及2021年均有不错的涨幅)。虽然当前板块的估值仍处于历史中上水平,但基于其优秀的业绩变现(2021Q1医药板块中极为靓眼的子领域之一),其景气度和关注度仍维持在高位水平。回顾去年至今的股价涨跌幅来看,相较于去年多数公司股价创新高,且部分公司有不错的涨幅(以中小型市值公司居多);相较于今年一季度的最高收盘价,虽然多数公司有一定的回撤,但幅度相对低于医药其他细分子领域,体现出CXO板块较强的股价稳定性。

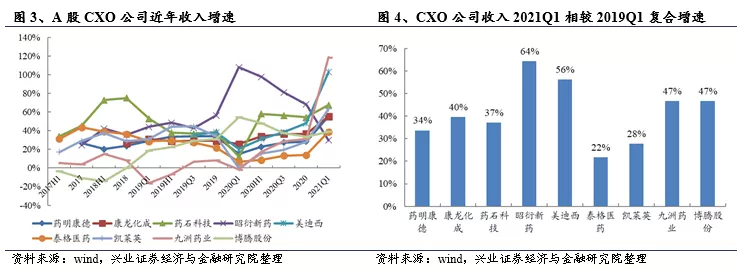

收入端

相较于利润端会受到较多因素的扰动,收入端是更能反映CXO公司经营情况的指标。整体来看,2020Q1源于疫情影响导致相对低基数(大部分公司落在0-20%增速区间),今年Q1实现恢复性高速增长,大部分公司收入增速达到40%以上,部分公司增速超过100%。以2019Q1复合增速来看,体现出CXO板块较强的业绩确定性,反映出当前CXO行业仍维持于较高的景气度。较多公司复合增速达到30%以上,美迪西(订单、产能均快速增长)和昭衍新药(06127)(以往Q1有一定低基数效应)复合增速达到50%以上,泰格医药(03347)(临床CRO受疫情影响程度相对更深)和凯莱英(去年产能释放相对受限且汇兑损益影响较多)相对不高也存在其各自原因。

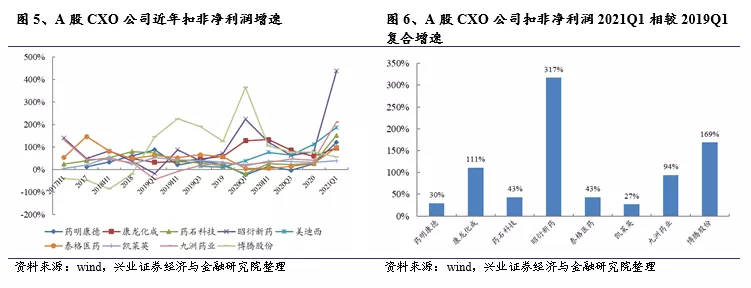

扣非净利润端

对比来看,扣非净利润2021Q1加速趋势和收入端基本相仿,在增速上普遍高于收入端。由于利润端影响因素相对较多,因此在复合增速上也相对体现出更大的差异性。一方面,部分中小型市值标的相对较大的业绩弹性驱动其较好的股价表现。另一方面,考虑利润端较多的影响因素,例如在剔除非经营性影响因素的经调整口径上,药明康德和泰格医药的利润增速表现更为突出;在不考虑汇兑损益影响下,凯莱英利润增速也有更好的表现;药石科技也存在股权激励费用等因素影响。

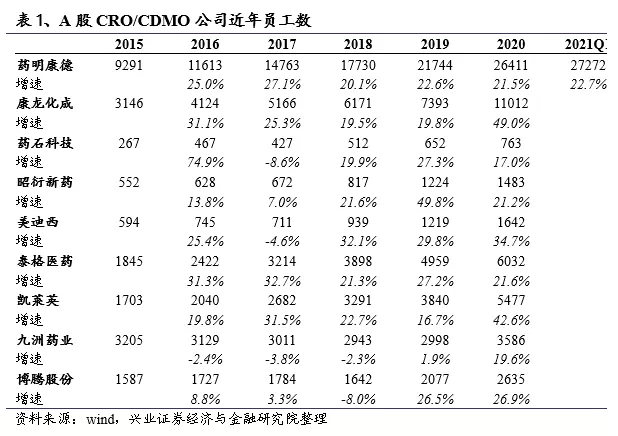

员工数

近年来,源于CRO/CDMO市场的繁荣,头部企业订单均处于溢出状态,因此产能成为制约公司发展的重要因素。员工数量作为CRO/CDMO产能的间接指标,其增速往往和公司收入增长呈现较强的正相关关系。从年报来看,2020年CXO板块多数公司员工数保持稳步扩增趋势,增速区间为20-30%。部分公司基于其业务拓展节奏和产能释放节奏实现加速增长,为其业绩的快速增长奠定基础,如康龙化成、美迪西和凯莱英等。从2021Q1来看,虽然披露员工数量的公司较少,但以药明康德为例,可以看到其稳定的员工增速水平,且基于其今年的员工数量规划预计全年将呈现加速趋势。

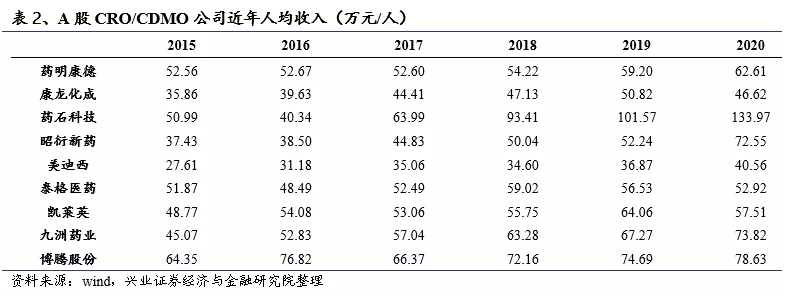

人均收入

基于员工数,人均收入成为反映CXO人效的重要指标,员工数增长叠加人效提升,驱动公司业绩快速增长。近年来,A股CXO公司人均收入整体保持快速提升趋势,各家公司基于业务成熟程度和业务结构变化而呈现出不同的增速。其中,药石科技人均收入提升幅度较大,我们认为主要源于随着项目推进公司公斤级以上订单占比快速提升;泰格医药人均收入小幅下降,我们认为主要源于过手费下降导致的收入结构调整;博腾股份人均收入存在一定波动性,主要源于过去经营承压直至2017-2018年战略调整,近三年其人均收入显著提升也体现其战略转型的效果;康龙化成去年人均收入有一定波动,我们认为主要源于其并购延伸业务链所致。

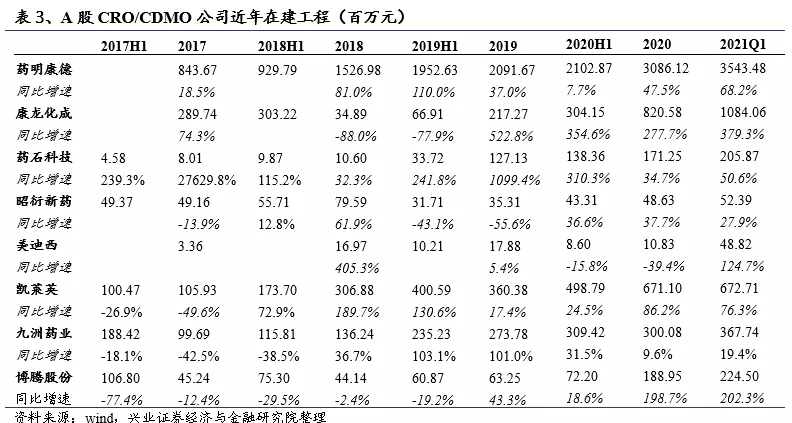

在建工程

临床前CRO基于实验室、CDMO基于工厂,因此在建工程在一定程度上均反映出CRO/CDMO公司对于产能的投入。近两年,基于行业景气度不断提升,订单需求持续加大,各家头部公司在建工程规模保持快速增长的状态。2020年和2021Q1,大部分公司的在建工程投入维持较快增长趋势,例如药明康德(02359)、康龙化成(03759)、药石科技、美迪西、凯莱英、博腾股份等公司呈现高速增长。这体现出一方面订单需求仍较为旺盛,在产能较为饱和的情况下需要建设新产能,另一方面体现出各家公司对于行业未来发展前景的信心。

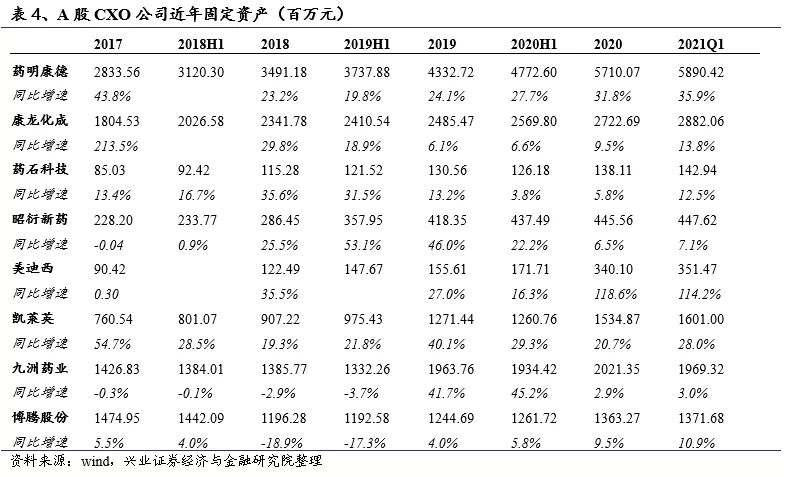

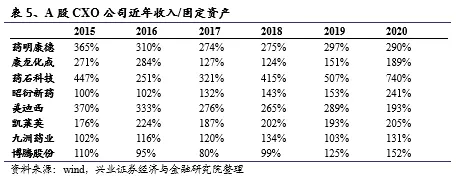

固定资产+收入/固定资产

由于CDMO偏向于重资产行业,因此相比于员工数和人效,固定资产是反映公司产能及产出更为重要的指标。可以看到,近两年A股CRO/CDMO公司的固定资产均保持稳定较快增长,凯莱英作为CDMO的龙头公司之一,其固定资产较快增长成为公司业绩快速增长的重要基础。在“收入/固定资产”方面,CDMO企业近年整体维持稳中有升状态,博腾股份基于战略调整2018-2020年上升趋势明显。

研发意愿

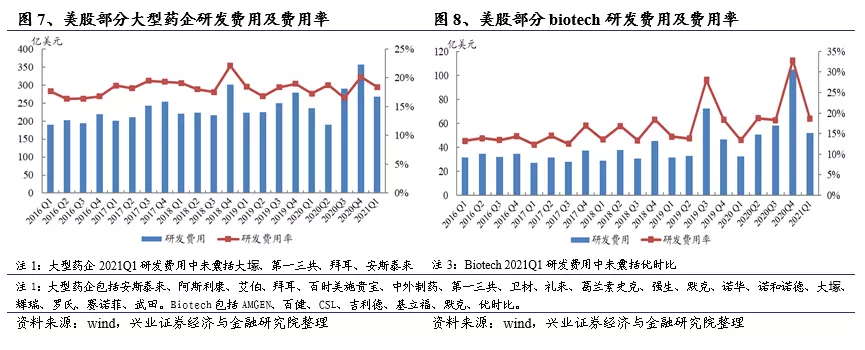

聚焦于季度数据,从海外市场来看,无论是bigpharma还是biotech近年来研发费用投入都维持在较高水平,研发费用率基本维持在15%-30%水平。以列举的部分头部公司为例,研发费用率均值保持在15%以上。聚焦于2020Q4和2021Q1,研发费用保持增长趋势,在研发费用率上呈现小幅提升状态。

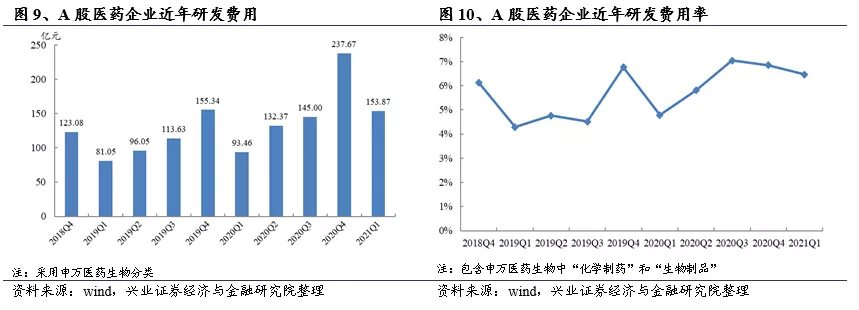

国内方面,为应对政策变化和市场竞争加剧,近年来研发投入加速趋势明显,在研发费用和管线布局等方面都进入了军备竞赛阶段。虽然在研发绝对额和研发费用率层面较海外仍有差距,但正处于快速提升的阶段,向全球行业平均水平逐步趋近。聚焦于2020Q4及2021Q1,研发费用同比呈现较快增长,研发费用率亦继续保持上升趋势。

医药行业融资情况

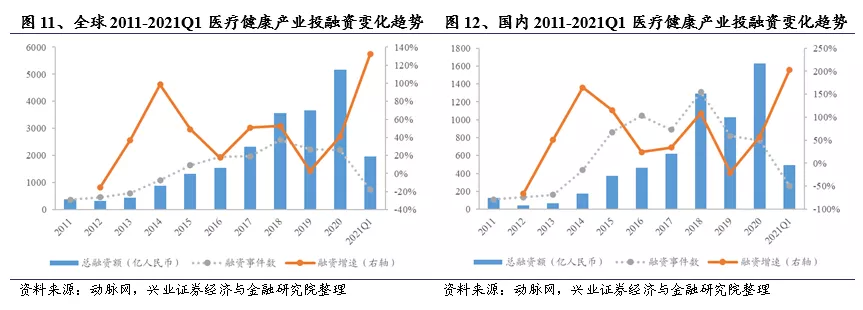

2020年虽然受到疫情影响,但也促使医药行业处于“聚光灯”之下,全球对医药领域的投融资维持繁荣向上的状态。对比来看,无论海外还是国内,2020年均是医疗健康产业投融资的“大年”。聚焦2021Q1,根据动脉网数据,医药产业投融资领域延续“火爆行情”,海外和国内均创单季度新高,全球市场同比增速超过100%、国内市场同比增速超过200%。4月单月来看,虽然国内热度略有下降,但整体仍呈现快速增长态势(全球增速100%+、国内增速25%+)。医药行业投融资数据作为反映CXO景气度的间接指标之一,其延续较快的增长将驱动CXO行业维持当下的高景气度,为行业和头部公司的中短期快速发展提供确定性。

持续重点推荐CXO赛道

总结来看,2020年报和2021一季报CXO板块再次向市场交出一份满意的业绩“答卷”,再次展现出CXO赛道优秀的成长性和较强的业绩确定性,而市场亦给予正反馈,多数公司2021年超额收益明显。聚焦细节来看,在新增人员规划、新产能建设等方面,A股相关上市公司仍呈现出较好的上升趋势,体现出订单需求依旧旺盛以及公司对于行业未来发展前景的信心。在订单方面,各家头部企业新签订单增速亦基本延续过去正常水平,部分公司订单增长呈现加速趋势。此外,2020年和2021Q1医药行业投融资数据亮眼,其将驱动CXO行业维持当下的高景气度。

展望中长期,行业利空因素较少,确定性较强。我们认为全球CRO产业链向中国转移趋势受阻的可能性较小,叠加我们创新药市场有望长期维持较高的繁荣度,我国CXO行业保持快速增长将是大概率事件。

我们认为行业长期发展趋势不变,头部公司业绩加速趋势明显,行业始终维持在高景气度。2021Q1业绩高速增长虽有去年同期低基数效应影响,但相较2019Q1的复合增速亦表现靓丽,全年业绩表现值得期待。展望2021Q2,虽然去年同期基数开始上行,但我们预计从环比角度来看多数公司Q2将继续保持较好增长趋势。

我们建议投资人关注:

一线产业龙头:如药明康德(强者恒强,长期稳定较快增长确定性强;Q1业绩略超预期,前期股价在板块中相对滞涨)、康龙化成(全产业链布局,公司处在快速成长期;Q1业绩高速增长,全年业绩值得期待)、凯莱英(去年业绩受产能扩张限制和汇兑损益等因素影响,随着产能释放今年业绩有望加速)、泰格医药、药明生物(02269)等。

细分赛道龙头:如药石科技(细分领域龙头,Q1利润端超预期,砌块的高壁垒以及较快的产能释放节奏预期带来全年较快增速,创新药CDMO有潜在弹性催化剂)、九洲药业(CDMO后起之秀,诺欣妥等CDMO大品种进入业绩放量期;Q1利润超预期,公司CDMO占比已超过50%)、美迪西、昭衍新药等。

风险提示:相关公司业绩表现不及预期,订单波动风险,行业发展趋势变化超预期

本文选编自“兴证医药健康”,作者:兴业证券医药小组;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP