广发证券:怎么看全球通胀重要推手海运价格走势?

报告摘要

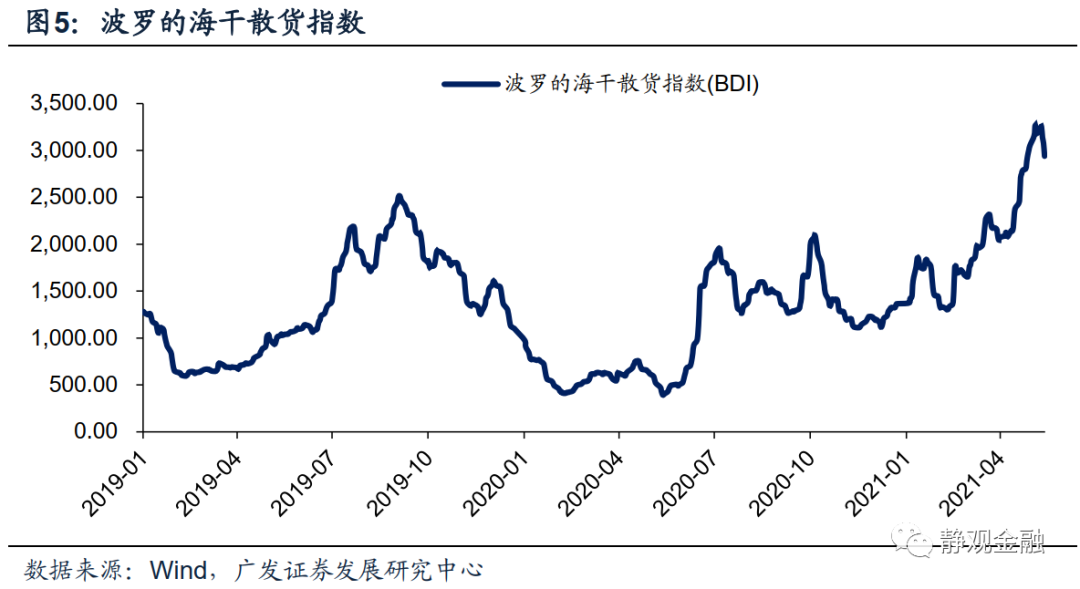

海运价格上行是今年以来全球通胀走高的重要推手。今年3月以来多国通胀走高,输入型通胀或为主因之一,输入型通胀则受海运价格影响。5月14日BDI指数相对去年同期和前年同期分别上涨647.8%和181.8%。海运价格未来走势亦将影响我们对于全球通胀前景的判断。

全球海运价格大涨及其结构性差异均与疫情有关。2月以来BDI指数快速上涨主要由工业原料海运价格上扬推动。中国对南美、欧洲航线运费居高不下、亚洲航线成本较低的情况或与亚洲主要出口国疫情控制好于南美及欧洲等区域有关,表明疫情亦导致海运价格结构差异。

去年H2以来全球海运价格大幅上行,需求端因素决定上行趋势,供给端因素解释斜率。三点需求端因素:主要进口国需求自2020Q3起逐季恢复;美国超6成商品需求已恢复至疫前水平,美国需求成为拉动海运价格的关键边际驱动力;大宗商品价格大涨,而商品价格上行期间海运价格易涨难跌。三点供给因素:去年H2欧美国家对自中国进口商品形成“单向”路径依赖、出口国集装箱船“有去无回”;大量集装箱在欧美港口堆积拥堵及港口等物流环节工作人员数量下降导致疫后欧美等区域港口效率下降;出口国运输业“招工难”、劳工成本上升。

美国或于Q3实现群体免疫并掣肘2021H2全球海运价格上行斜率。美群体免疫将压制北美航线运费:港口效率有望提升;生产端更快恢复,空载返程率下降;美耐用品需求增速将放缓、进口增速下滑。今年以来美国因素对全球海运价格上行贡献率最大,美群体免疫后目的地为北美的航线运费上行将受阻并进而约束全球海运价格上行斜率。

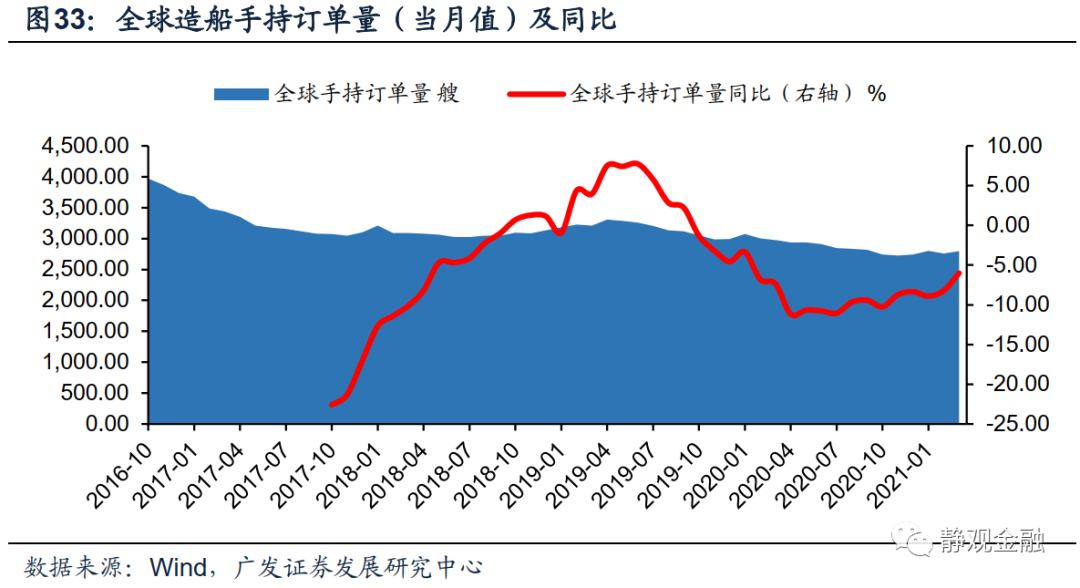

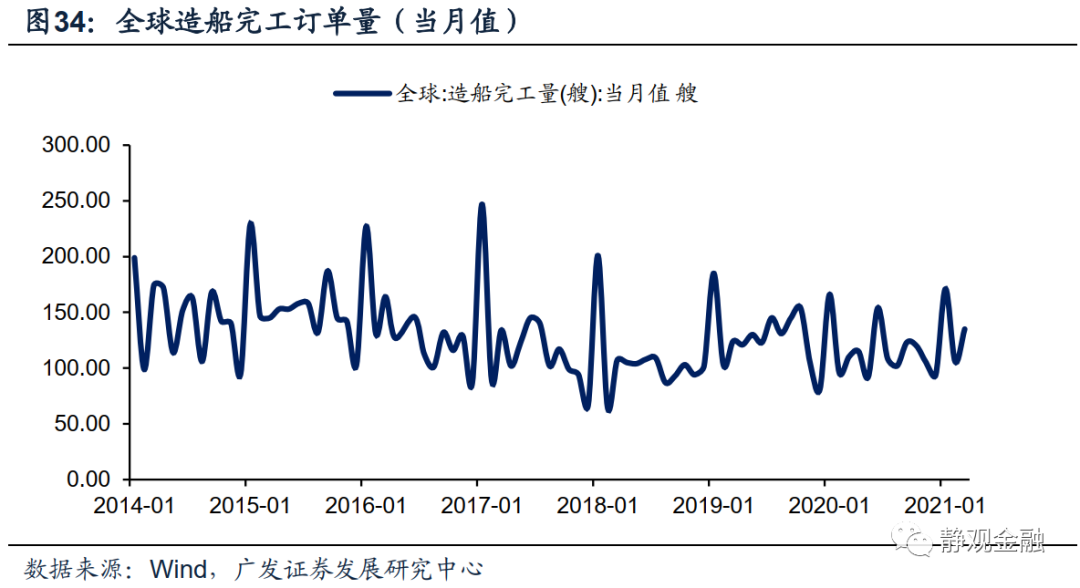

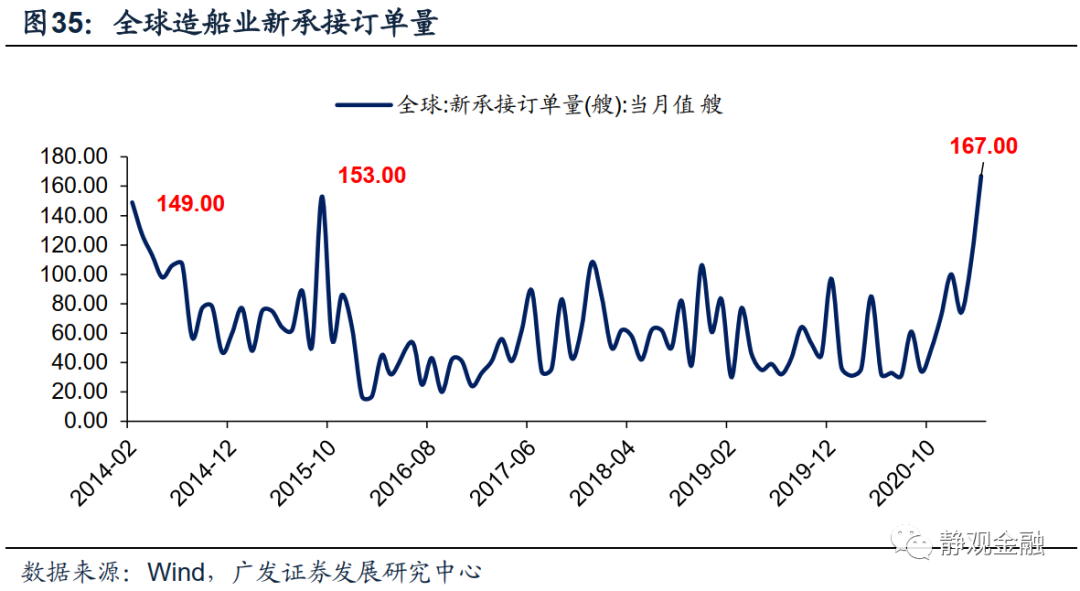

2021H2全球运力供需渐趋平衡,海运价格上行动能将趋弱;2022H2运力或过剩,海运价格下行风险上升。一旦进口国港口效率提升,大规模集装箱将返回出口国。此前存在集装箱缺位问题的出口国也已大量增产集装箱,预计2021H2全球运力供需将逐渐平衡。此外,今年3月全球造船新承接订单量飙升,2022H2全球服役航运船只量或大幅攀升,届时全球运力或面临过剩风险,海运价格下行风险也将逐渐上升。

往后看大宗商品价格对海运价格的影响或分三阶段,但最强提振阶段已近尾声。未来数月大宗商品或难整体上行,海运价格亦将受到约束;2021Q4至2022H1大宗商品或仍有一波整体上行,只是斜率不及过去一年,届时可贸易品价格将再度对海运价格形成提振,但彼时基数抬高通胀可控;2022H2起大宗商品走势或面临分化,海运价格或进入温和波动阶段,该因素对通胀的影响也将更为缓和,甚至可能转为负面。

正文

一、海运价格上行是今年以来全球通胀走高的重要推手

今年3月以来全球部分国家及地区各个口径的通胀指标均开始快速走高。比如,4月德国CPI同比升至2%,为两年新高;4月欧元区调和CPI同比升至1.6%,为两年新高;4月美国CPI同比升至4.2%,为2008年10月以来最高;3月俄罗斯CPI同比为5.8%,创2016年11月以来新高;中国4月非食品CPI同比也创下疫后最高。此外,3月欧元区PPI同比为4.3%,创下2018年11月以来新高;4月美国最终需求PPI同比为6.1%,创下同口径有数据以来最高;4月中国PPI同比6.8%,创下2017年11月以来最高。

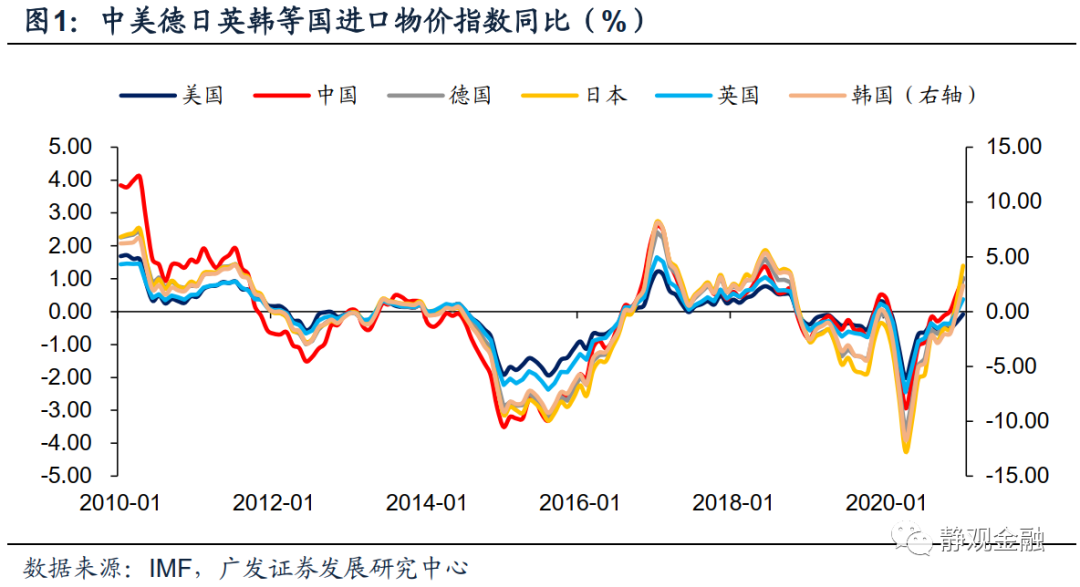

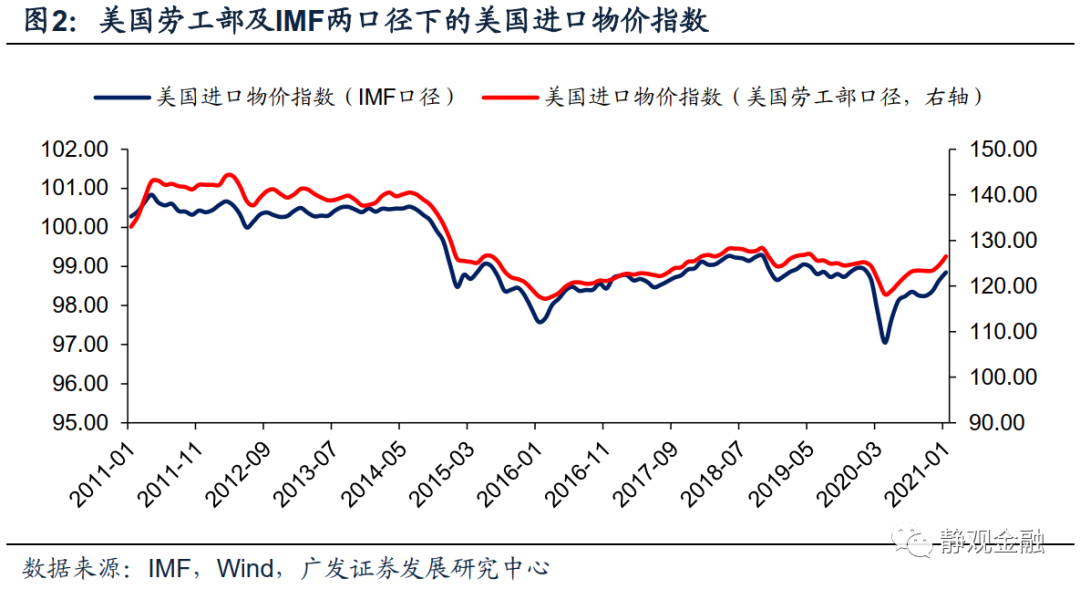

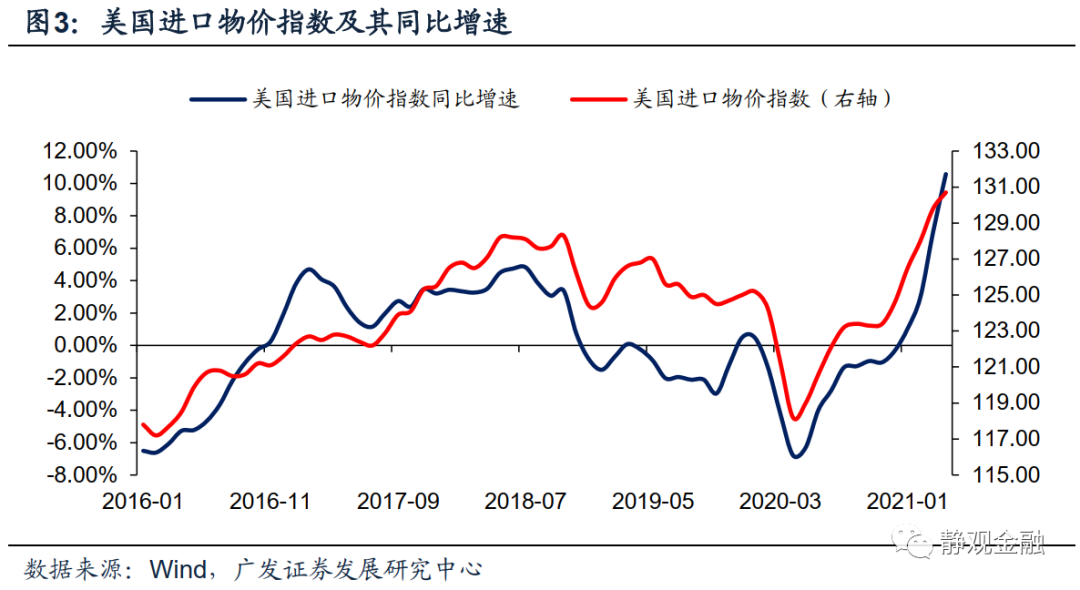

除了内生性涨价因素外,输入型通胀也是各国通胀走高的主因之一。如图1所示,主要经济体进口价格指数同比走势一致。IMF给出的各国进口物价指数仅跟踪到今年1月,彼时各国进口物价同比仍偏低。但美国劳工部给出的美国进口物价指数已更新至今年4月且该指标与IMF口径同趋势。如图3可知,3-4月美国进口物价指数及其同比大幅走高,则由图1可知同期多数国家或亦有类似情况。

当前全球普遍性输入型通胀确实与过去一年全球可贸易品供需矛盾引发价格走高有关,但可贸易品价格变化并非唯一因素,疫后全球运输成本攀升亦对输入型通胀形成了推波助澜的作用。判断未来全球通胀形势就需要先明确运输成本对全球通胀的影响及其前景。在此我们仅讨论海运价格。

海运价格的影响因素颇多,既有供给因素亦有需求因素,可贸易品价格影响海运价格但并非唯一驱动力。从供给角度看,海运价格受到运力(船只、集装箱)、运输效率及人力成本等因素影响。

其中,运力及运输效率均与海运价格负相关、人力成本则与海运价格正相关。从需求端角度看,海运价格又会受到全球贸易需求及可贸易品价格影响。当然全球贸易引发的航运需求及可贸易品价格均与海运价格正相关。换言之,海运价格与可贸易品价格有关,但可贸易品价格对海运价格的解释力并不充分,因此在特定情形下需要单独探讨海运价格等运输成本对通胀的影响。

去年H2以来全球海运价格大涨,也是全球通胀走高的重要推手。波罗的海干散货指数(BDI)是衡量国际主要航线中干散货(矿石、煤炭、水泥、化肥、谷物等)平均贸易运输费用的指标。截至5月14日,BDI指数相对去年同期和前年同期分别上涨647.8%和181.8%。

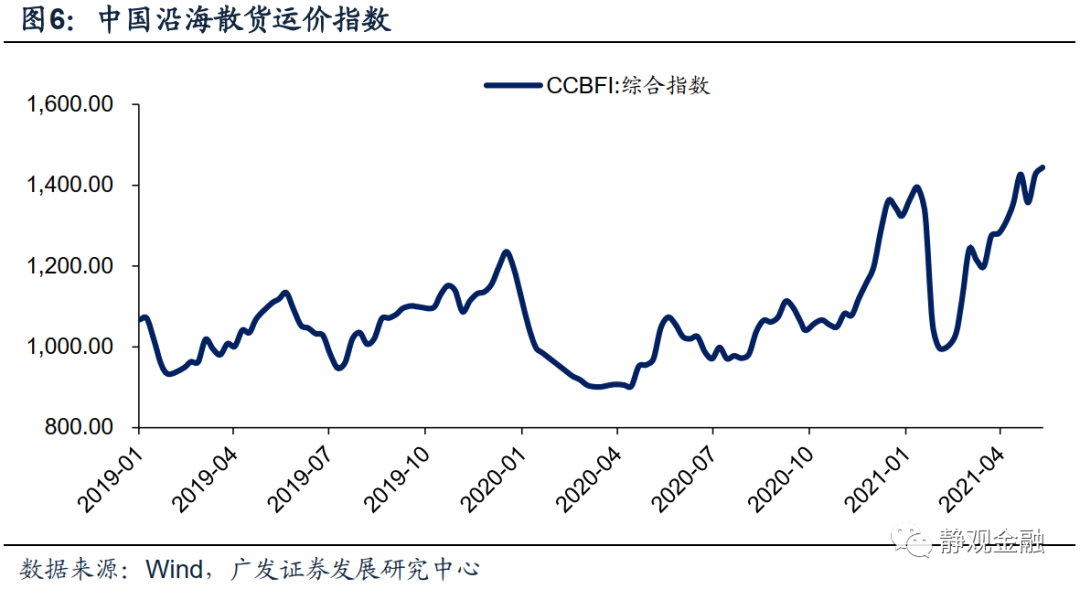

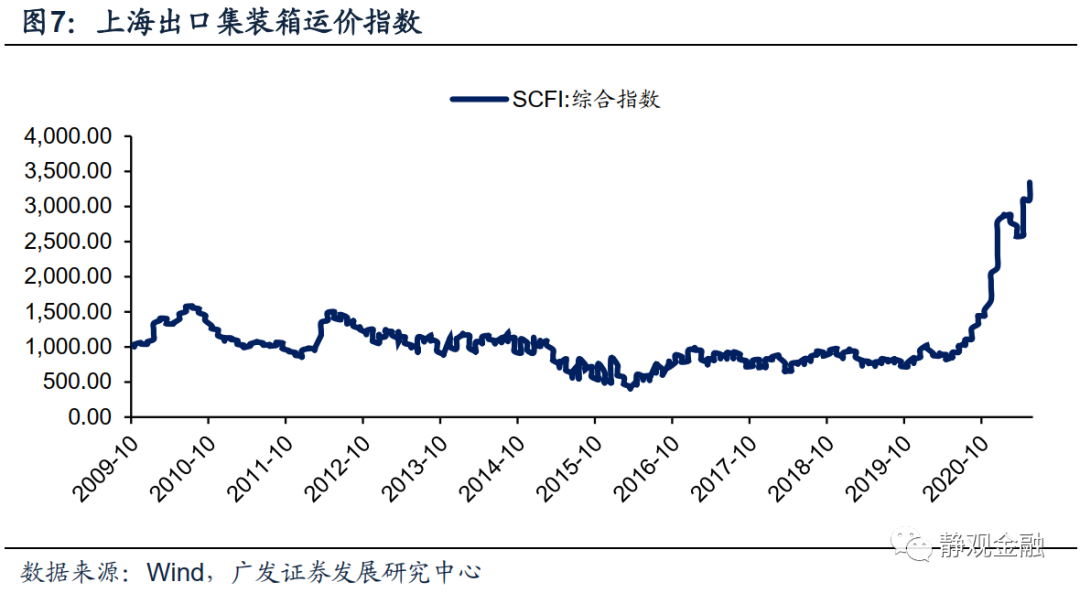

国内方面,上海航运交易所发布的中国沿海散货运价指数(CCBFI)和交通部公布的上海出口集装箱运价指数(SCFI)也呈现同步上涨趋势。截至5月14日,CCBFI指数相对去年同期和前年同期分别上涨48.8%和30.4%,SCFI指数相对去年同期和前年同期分别上涨291.0%和341.7%。可见,今年以来全球通胀走高并非仅是疫后供需错位引发商品价格上行的结果,运输成本也是重要推手。

二、全球海运价格大涨及其结构性差异均与疫情有关

(一)2月以来BDI指数快速上涨主要由工业原料运输推动

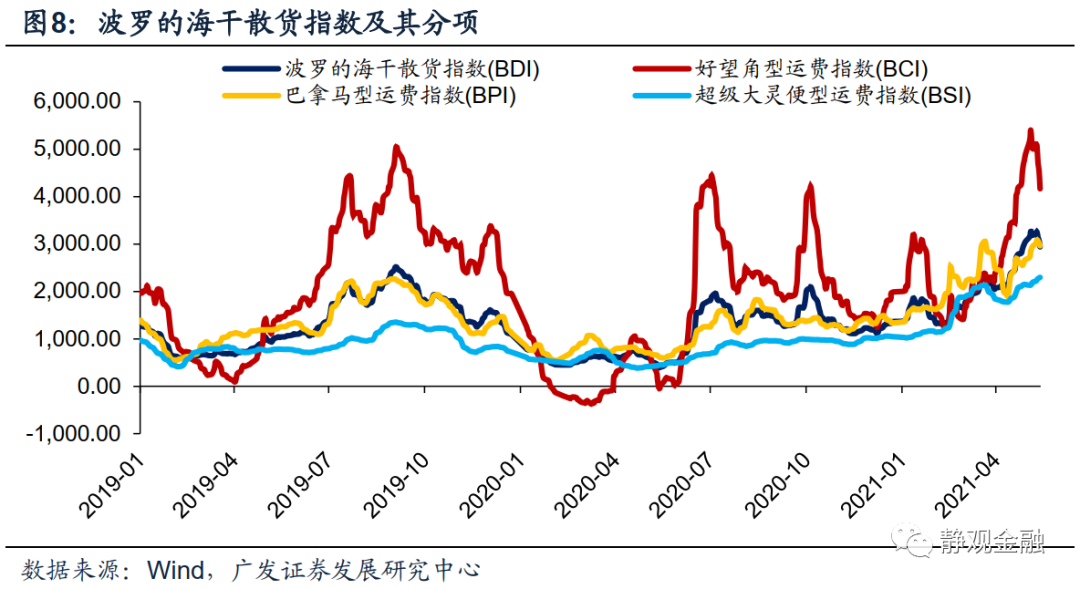

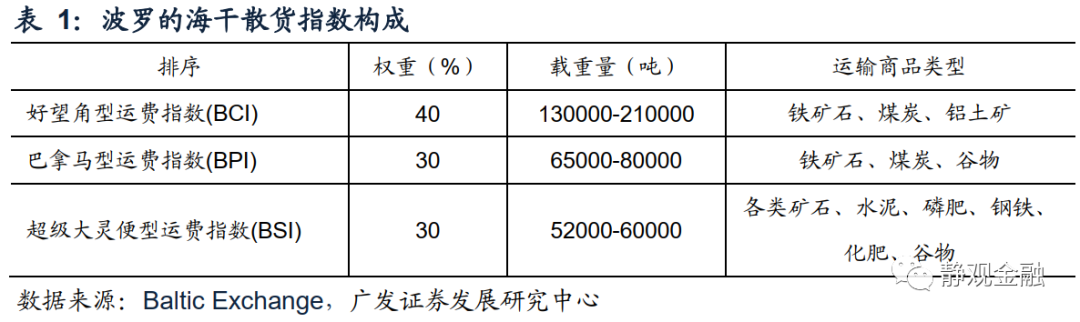

BDI指数按船型构成可分为好望角型(BCI,权重40%)、巴拿马型(BPI,权重30%)、超灵便型(BSI,权重30%)三种。其中,好望角型船只仅运输铁矿石、煤炭、铝土矿等工业原料;巴拿马型船只运输铁矿石、煤炭和谷物类商品;超灵便型运输矿石、水泥、化肥、钢铁、谷物等商品。相对今年2月初,截至5月14日BDI指数上涨102.4%,而BCI、BPI和BSI指数分别上涨120.4%、81.3%和97.2%。综上所述,2月以来BDI指数上涨主要由工业原料运输推动。

(二)全球海运价格的结构性差异或与疫情有关

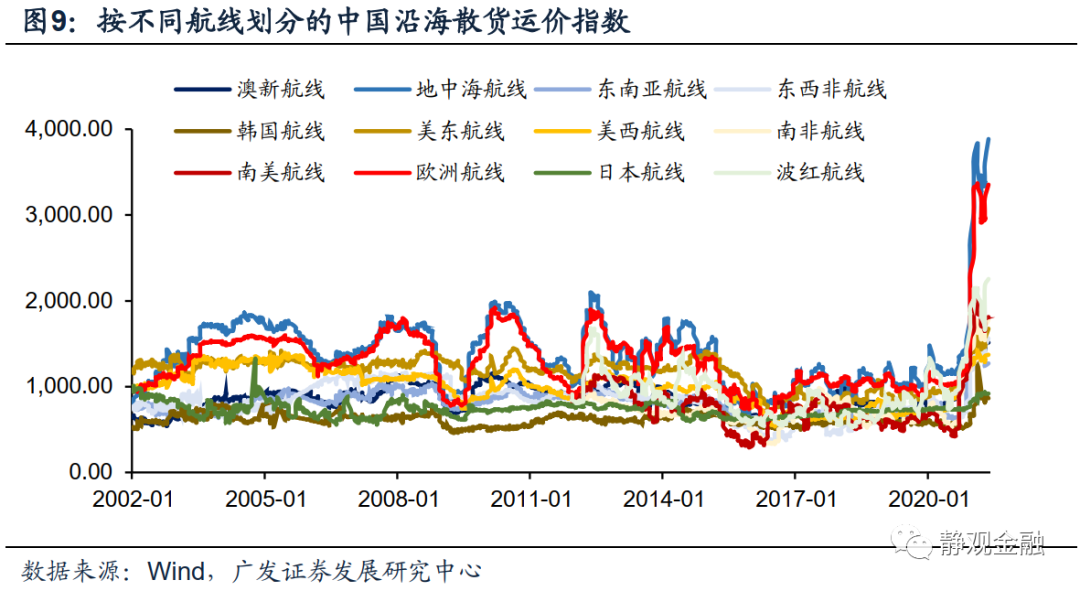

此外,全球海运价格仍存结构性差异:中国对南美、欧洲航线运费居高不下,亚洲航线成本较低。以中国沿海散货运价指数为例,截至5月7日中国对南美、欧洲、地中海、南非、波红和东西非航线运价相对去年同期变化分别为264.4%、245.8%、240.3%、177.5%、157.9%和149.7%,高于综合指数涨幅;而在综合指数涨幅以下的依次是中国对美西、澳新、美东、东南亚、韩国、日本,分别为89.5%、88.6%、81.7%、78.2%、46.9%、22.9%。

由于亚洲主要出口国疫情控制好于南美及欧洲等区域,因此全球海运价格的结构性差异大概率与疫情有关。

(三)全球海运价格大涨已推动全球3月造船新增订单飙升

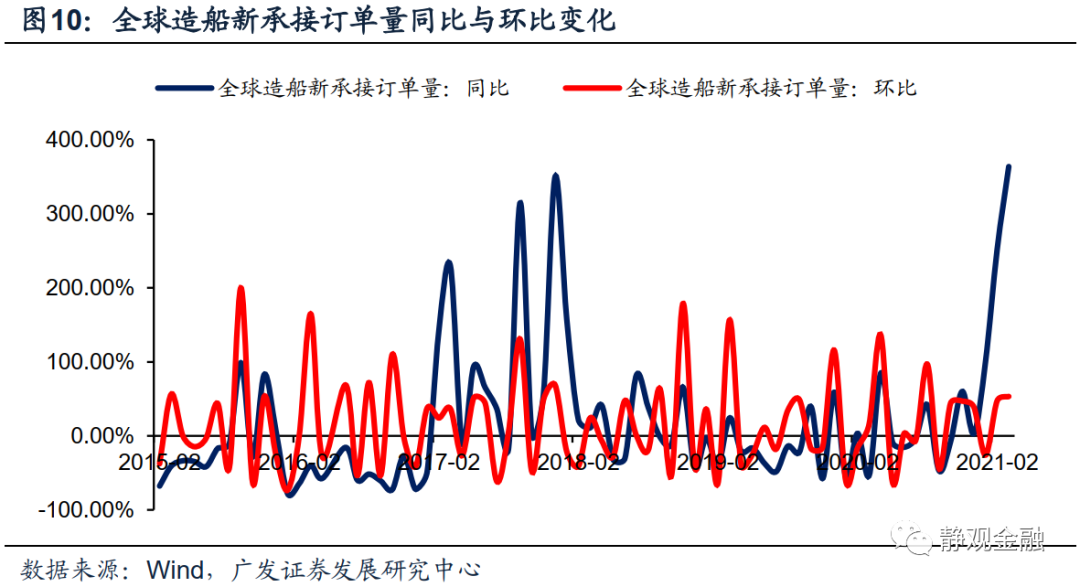

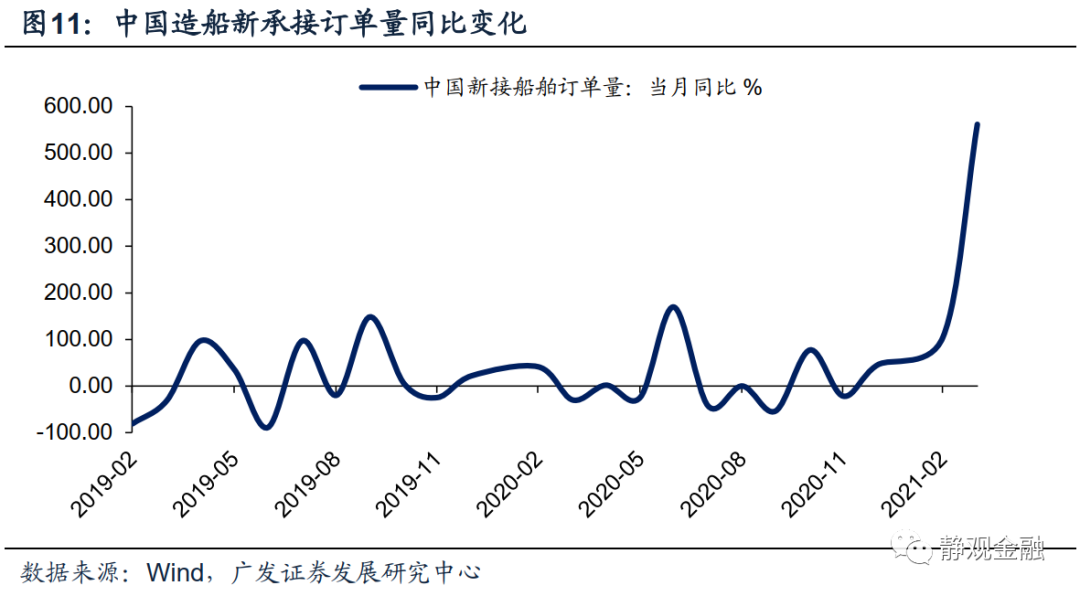

3月全球造船新增订单无论是绝对值(167艘)还是同比(363.9%)均创2014年2月以来新高,环比为53.2%也为较高水平;而3月中国船舶新增订单按载重计为1039吨,为2018年3月以来新高,同比录得561.8%。

三、疫后运力供需失衡是全球海运价格大涨的主因

去年H2以来全球海运价格大幅上行,我们认为需求端因素决定了该指标的方向,供给端因素则解释了其上行幅度。

(一)疫后海运价格大涨的供给因素:出口国集装箱“有去无回”、进口国港口效率下降、劳工成本增加

1. 去年H2以来三供给因素对海运价格形成提振

去年H2以来三供给因素对海运价格形成提振:出口国集装箱匮乏、进口国港口效率下降、劳工成本增加。海运价格供给端主要看运力和劳工成本,其中运力要考虑两点因素:集装箱和船舶。去年H2起中国供需端已逐步恢复,但欧美(商品)需求端对疫情弹性较小因而先于供给端恢复。

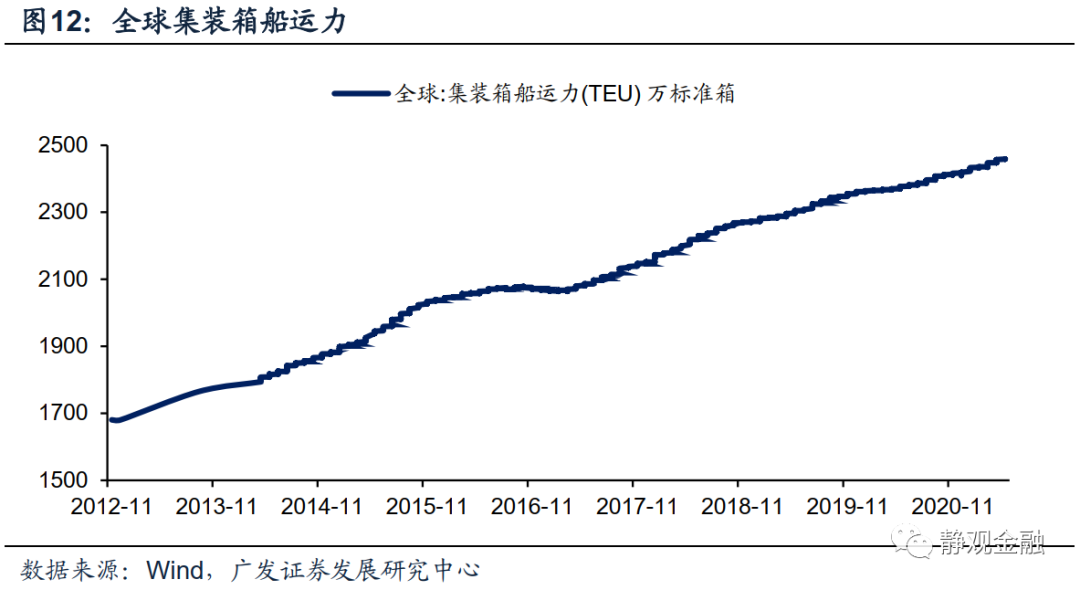

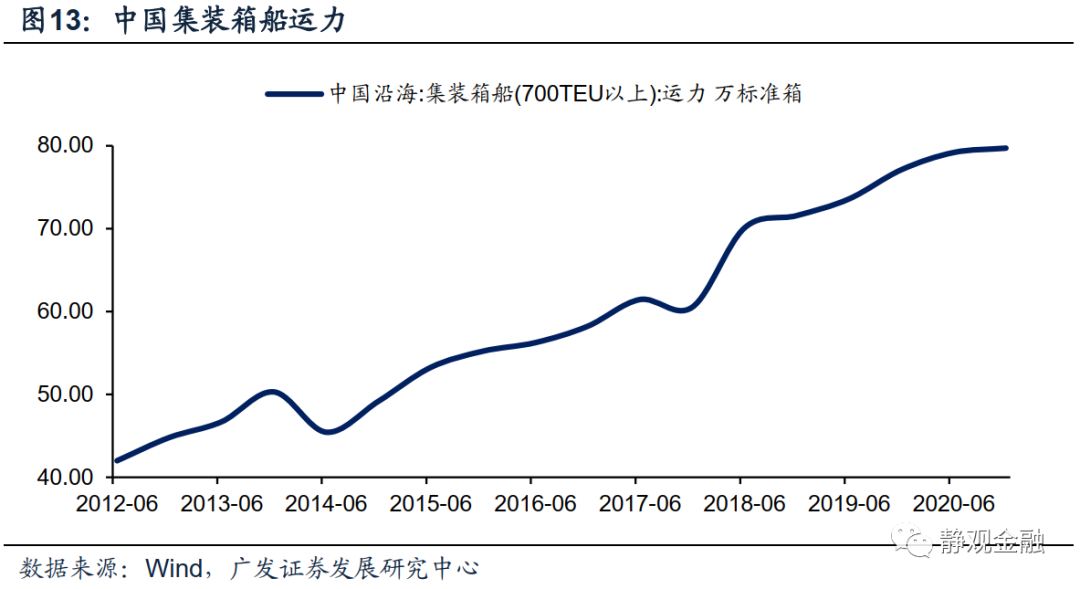

也就是说,去年H2起欧美国家形成对自中国进口商品的“单向”路径依赖,也即出口国集装箱船“有去无回”。结合全球集装箱船运力等数据评估,运费攀升是与中国等国发出的集装箱在欧美堆积拥堵、周转效率大大降低有关。

此外,疫后以美国为代表的部分国家物流行业从业者人数下降也降低了港口等环节的效率。也就是说从供给的角度看,海运价格攀升并非是海运船只数量不足而是运力效率下降所致。此外,中国船员就业人数下降、工资上升,美国、加拿大等重要港口罢工事件亦对供给端产生一定约束。

但是这三个因素对海运价格的影响存在错位,我们在下文将详细阐述。

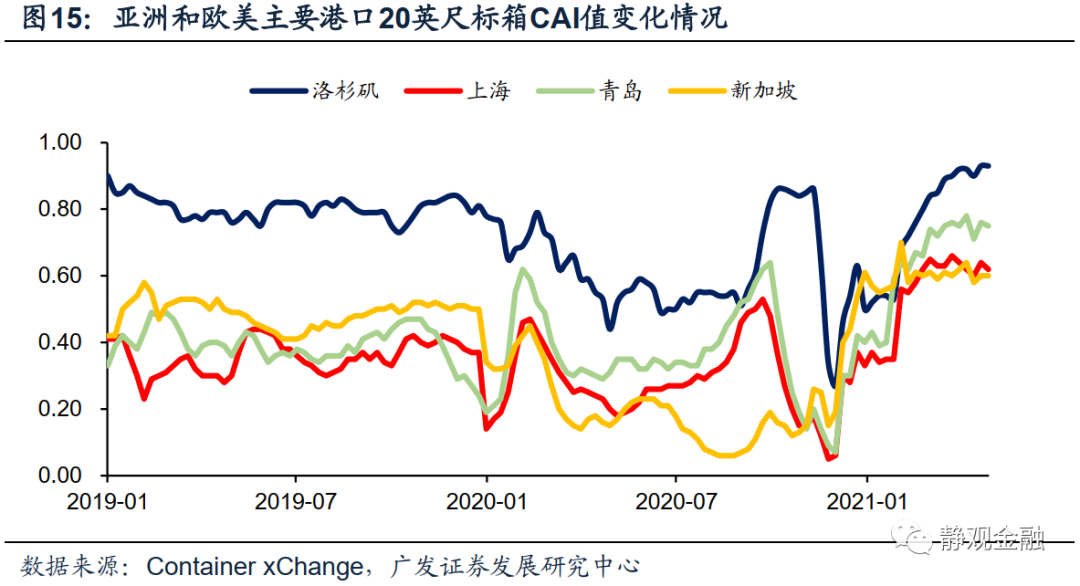

2. 出口国集装箱缺位影响主要集中于去年H2,今年以来有所缓和

1月22日美国雷德伍德物流公司CEO耶格尔表示[1],目前全球约有1.8亿个集装箱,从中国发出和抵达中国的集装箱数量比为3:1。根据集装箱监测机构Container xChange的定义,集装箱可用性指数(Container Availability Index,CAI值)是指港口内集装箱进入数量/进出总数,CAI值=0.5表示集装箱供需均衡,CAI值> 0.5表示有更多集装箱进入港口,CAI值<0.5意味着有更多集装箱离开港口。2020年H2洛杉矶、上海、青岛、新加坡20英尺标箱CAI值分别为0.62、0.30、0.36和0.17,而在去年运费价格飙升的11月上海、青岛、新加坡20英尺标箱CAI值分别为0.12、0.14和0.19,表明其间三地集装箱离港后几乎是“有去无回”。

如图15,今年以来上海、青岛及新加坡等出口或货运中转区域CAI值大幅反弹,说明出口国集装箱缺位问题有所缓解。但结合下文可知这一变化并非是集装箱周转效率有所提升的结果,更可能是前期离港的集装箱滞后返回实现的出入平衡。

往后看,一旦进口国需求下滑但其(进口国)港口效率提升,大规模集装箱返回出口国,则出口国港口CAI或将飙升并对海运价格形成反向影响。且结合图16可知,此前存在集装箱缺位问题的出口国已经大量增产集装箱,未来集装箱对海运价格的上行影响将逐渐减弱。

3. 两因素导致疫后欧美等区域港口效率下降、回流不畅

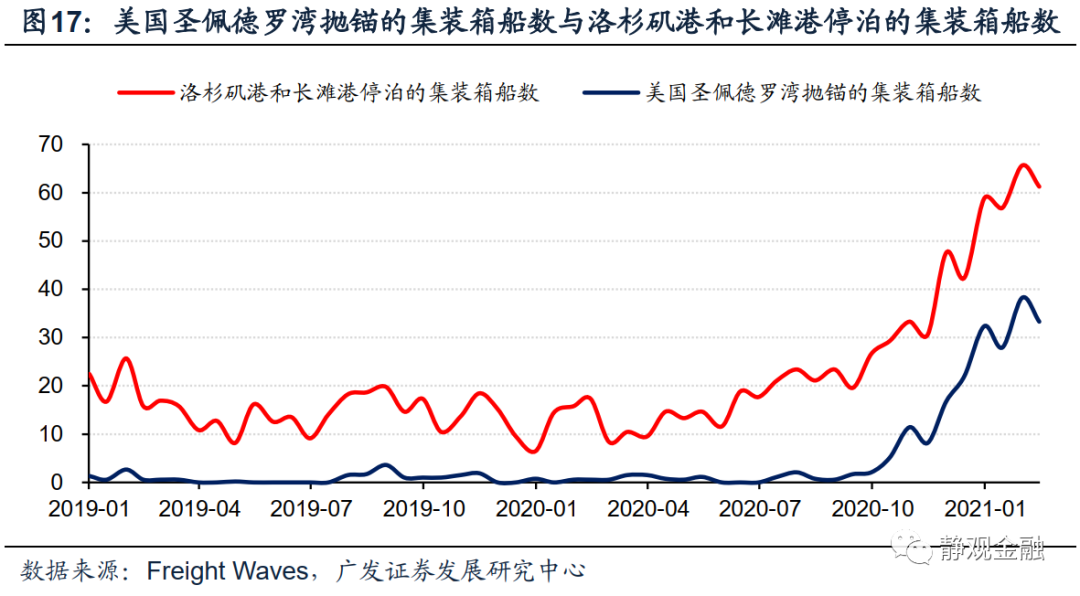

如图17所示。根据IHS Markit[2],2020年Q4全球、美国(洛杉矶港和长滩港)、英国(费利克斯托港)、中国(青岛港)、新加坡的6000个及以上集装箱的船舶平均在港装卸用时分别为83、170、92、50、45个小时,同比分别增长20%、67%、34%、21%、22%。不同区域集装箱装卸效率差异大概率由两点因素所致。

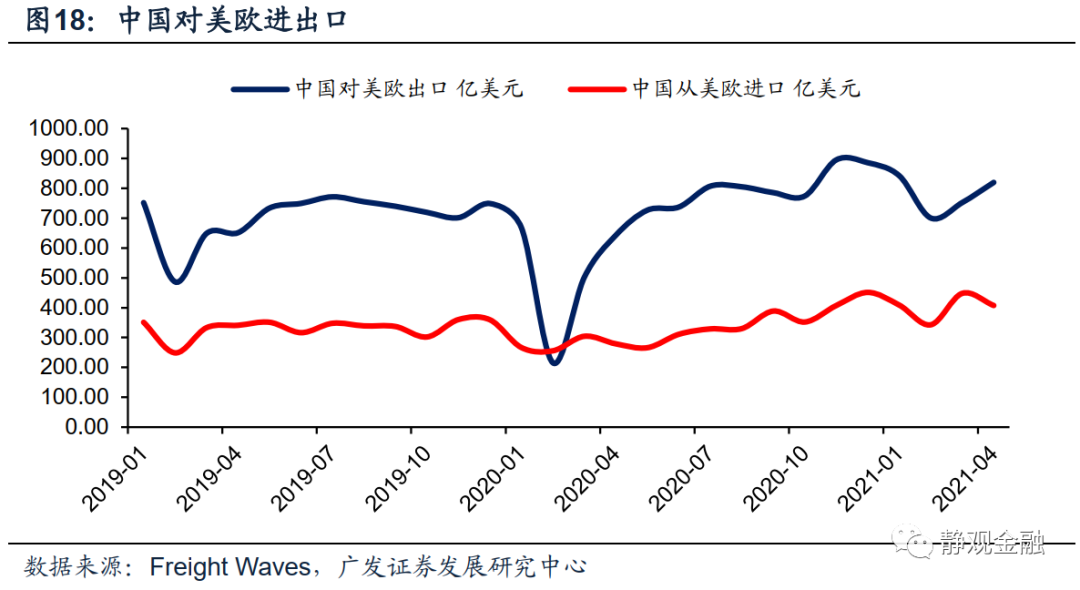

首先,中国率先走出疫情并成为疫后全球商品供应中枢,去年3月以来中国对欧美的贸易顺差便逐步回到甚至略高于疫前水平。而欧美供给端尚未完全恢复导致回程货物大大减少,空箱回程又将加剧欧美船运商成本负担,这是大量集装箱在欧美港口堆积拥堵、集装箱周转效率下降的原因之一。

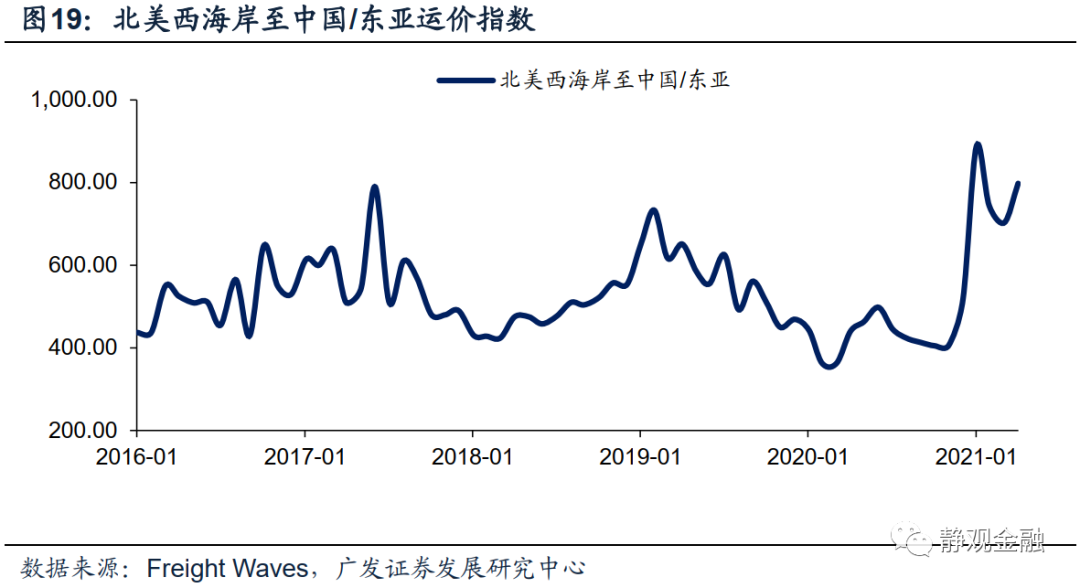

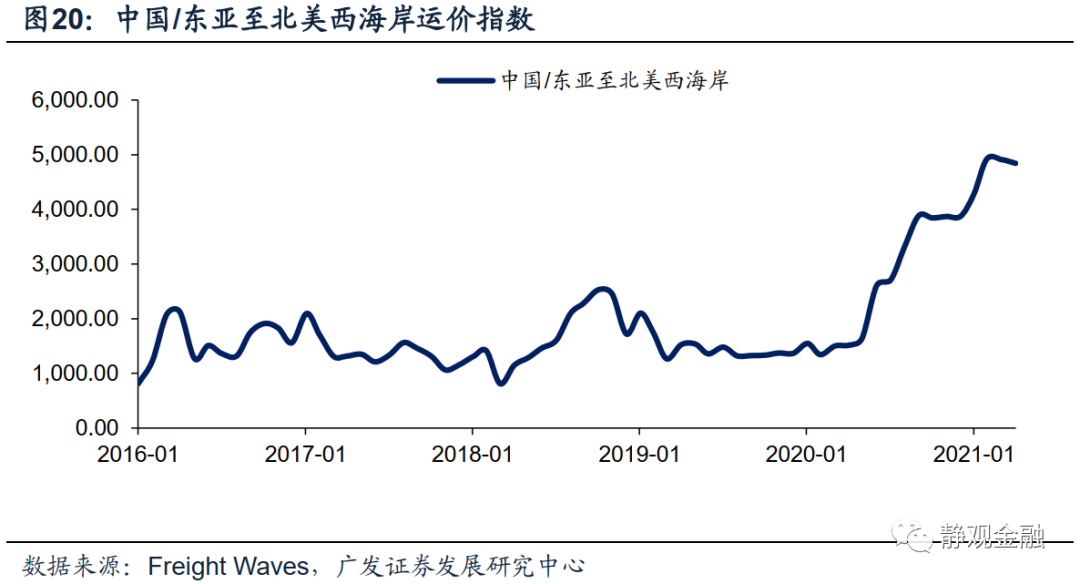

对照图19-20可知,过去半年港口效率对不同航线海运价格影响颇大,由低效率的北美西海岸至高效率的中国/东亚运价指数涨幅就相对有限;反之,由高效率的中国/东亚至低效率的北美西海岸运价指数就持续攀升。

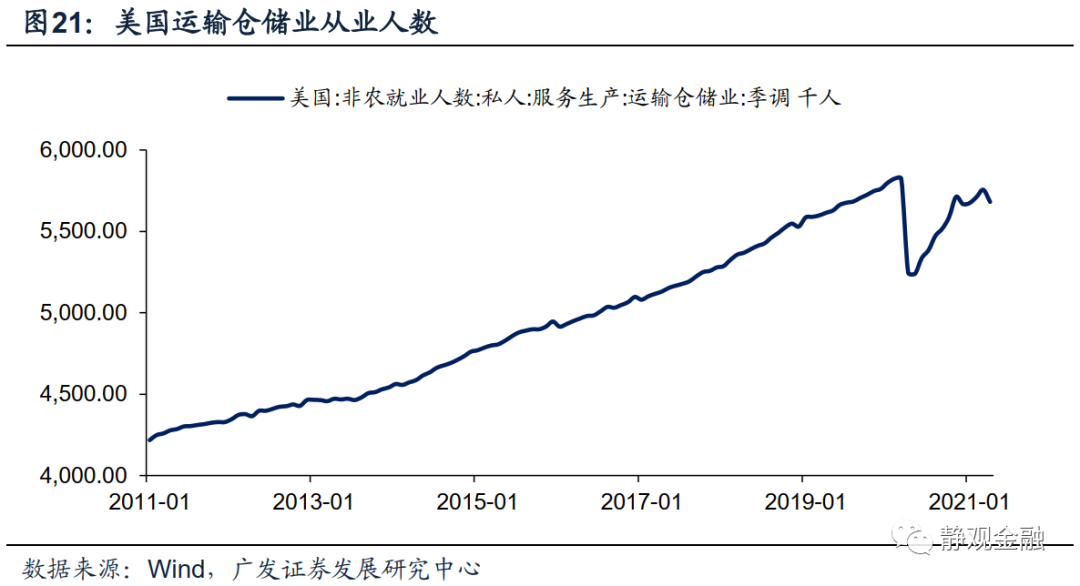

此外,如图21所示,疫情暴发后美国运输仓储业从业者数量曾骤减,尽管去年H2至今有所回升但仍明显低于疫前。由此可见,港口等物流环节工作人员数量下降或为导致疫后欧美等区域港口效率下降的另一重要原因。该因素对全球海运价格的提振始于去年Q3,预计各国群体免疫前将继续对海运价格形成正向影响。

4. 出口国运输业“招工难”、劳工成本上升

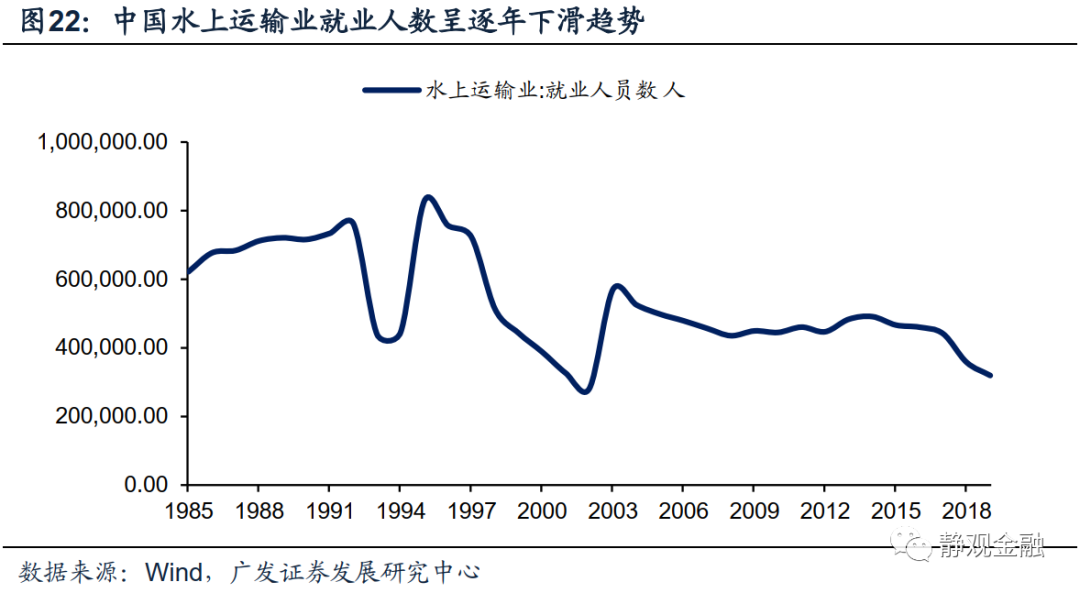

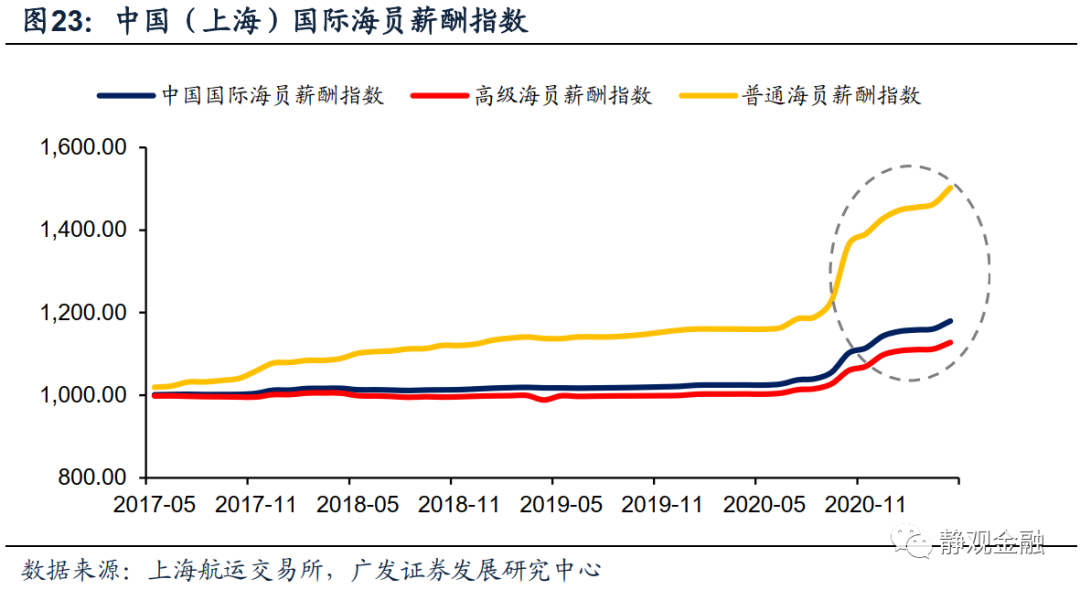

以中国为例,长期来看中国水上运输从业人员呈现长期下滑趋势,尤其疫情暴发后此类人员接触密集型行业吸引力下降。根据上海航运交易所的数据,2021年4月中国国际海员、高级海员、普通海员薪酬指数相对2019年同期上涨15.9%、14.1%和32.1%。美国方面,因为按时付工资和港口拥堵持续未解决,2021年4月15日加利福利亚(洛杉矶、长滩港)的港口工人和卡车司机选择罢工[3]。

(二)去年H2后需求端亦对海运价格有所提振:全球贸易回暖、美国耐用品需求强劲、大宗商品价格强劲

1. 2020年Q3起全球进口国需求逐季恢复

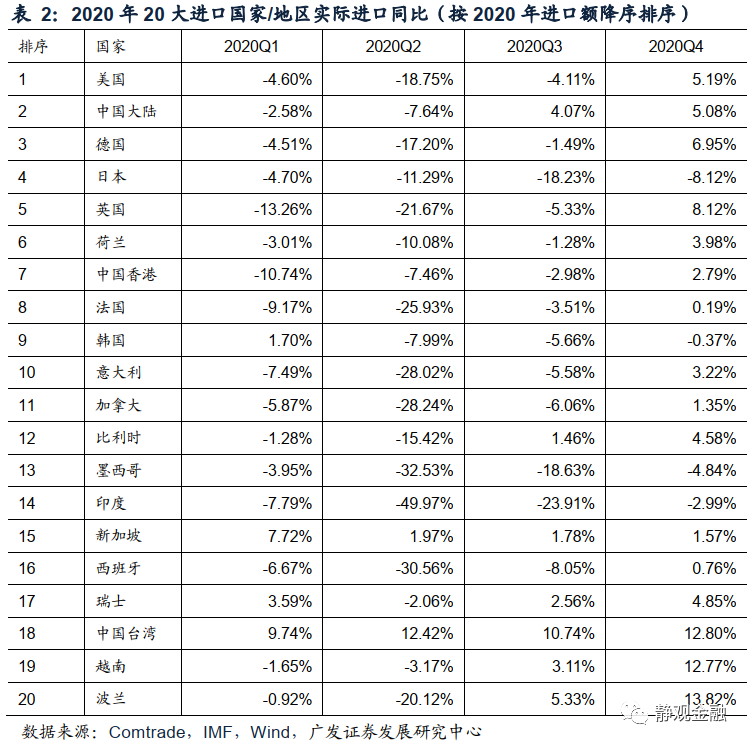

名义贸易同比包含价格因素,我们用剔除通胀因素的实际贸易同比来衡量疫后各国的贸易恢复状况。除日本外,2020年20大进口国家/地区的实际进口同比(剔除各国进口物价指数同比)从Q3起逐季恢复。按照恢复节奏我们将这些国家/地区可以分为3个梯队:第1梯队2020年Q3、Q4实际进口同比均转正,包括中国、比利时、新加坡、瑞士、中国台湾、越南、波兰;第2梯队2020年Q3同比仍为负但相对Q2有了明显的改善,且Q4同比转正,包括美国、德国、英国、荷兰、中国香港、法国、意大利、加拿大、西班牙;第3梯队2020年Q3、Q4同比虽逐季改善,但复苏速度较慢、同比仍未转正,包括日本、韩国、墨西哥、印度。2020年Q4第1、2梯队国家可贸易品需求基本已经恢复到疫前水平,这些国家在2020年的全球进口份额为61.7%。

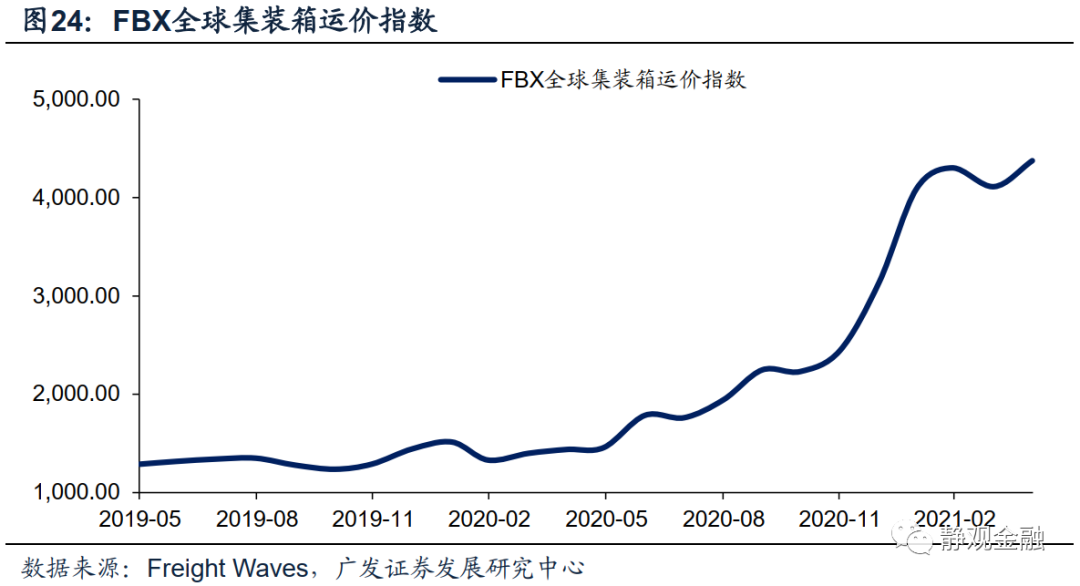

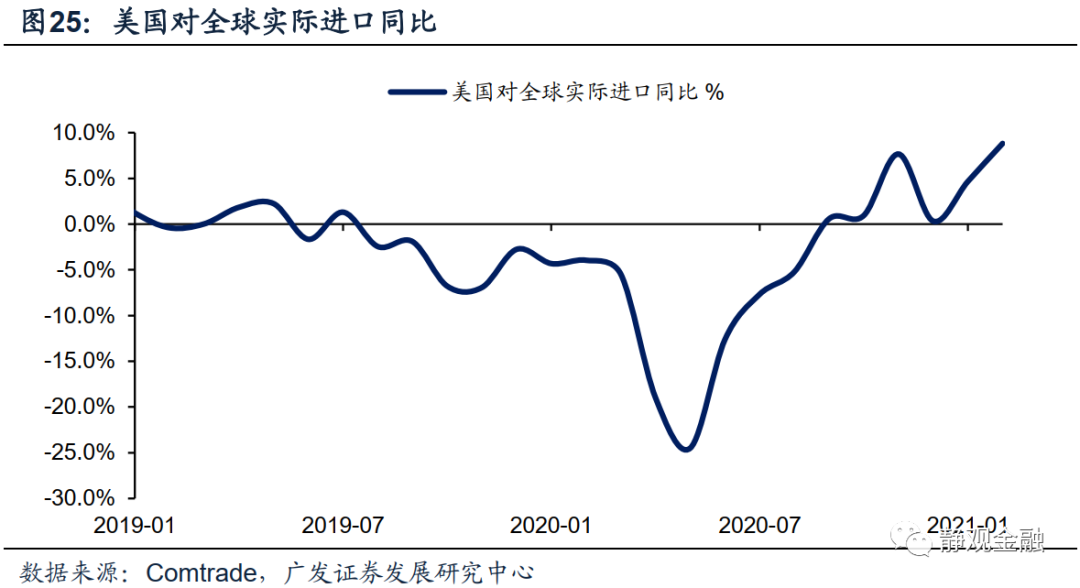

全球各国贸易需求陆续恢复,与此同时全球海运价格也持续攀升,如图24所示。

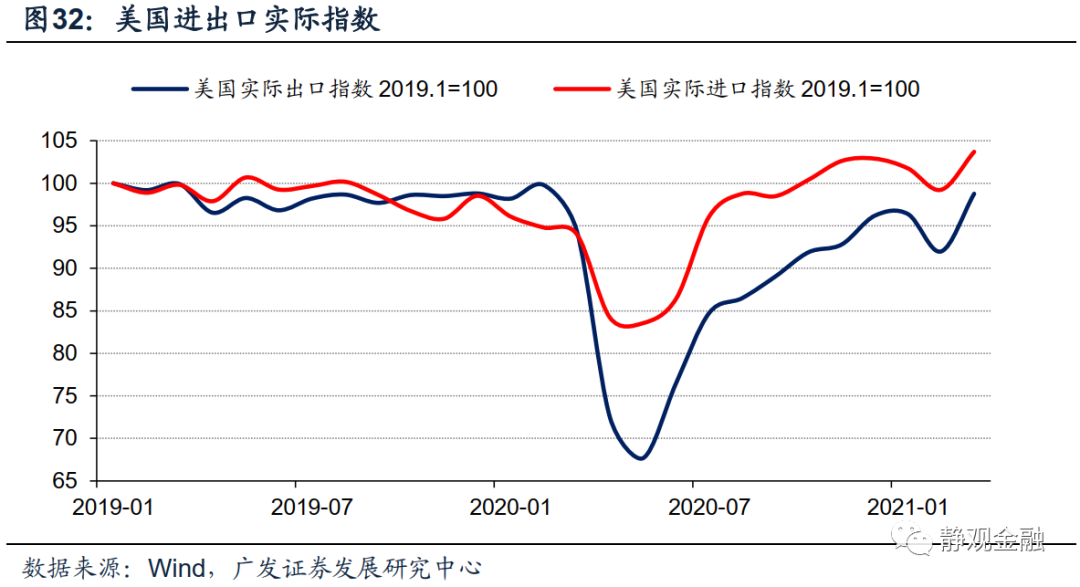

2. 2021年1-2月美国超过6成商品需求已恢复至疫前水平

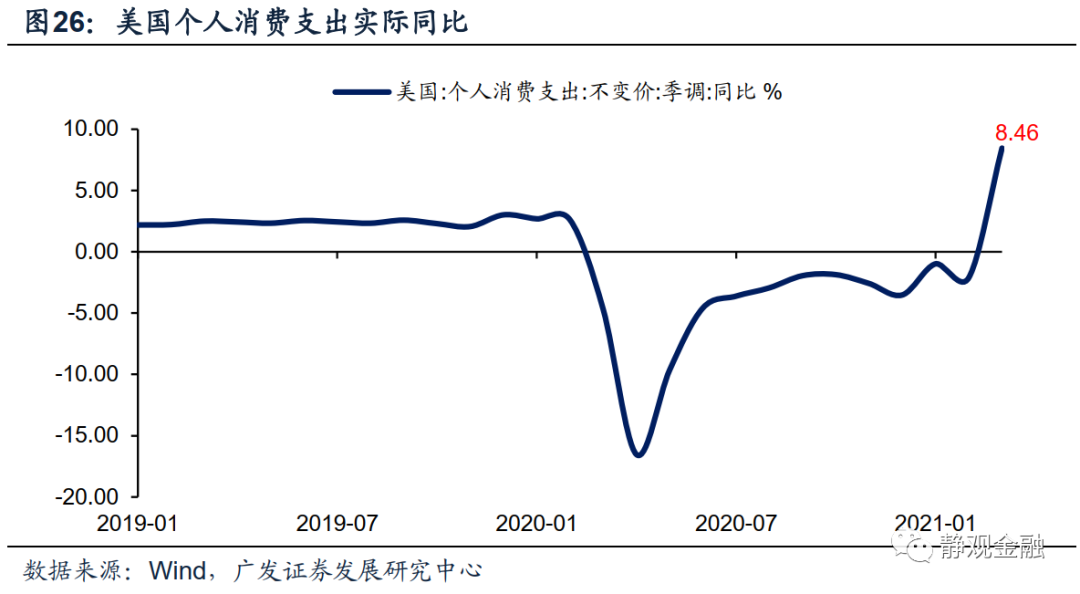

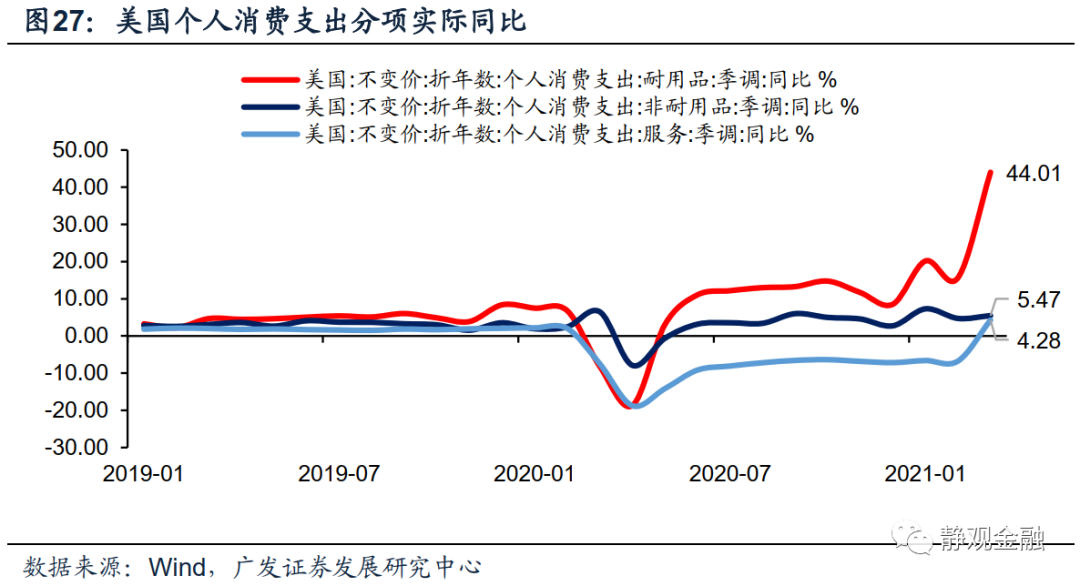

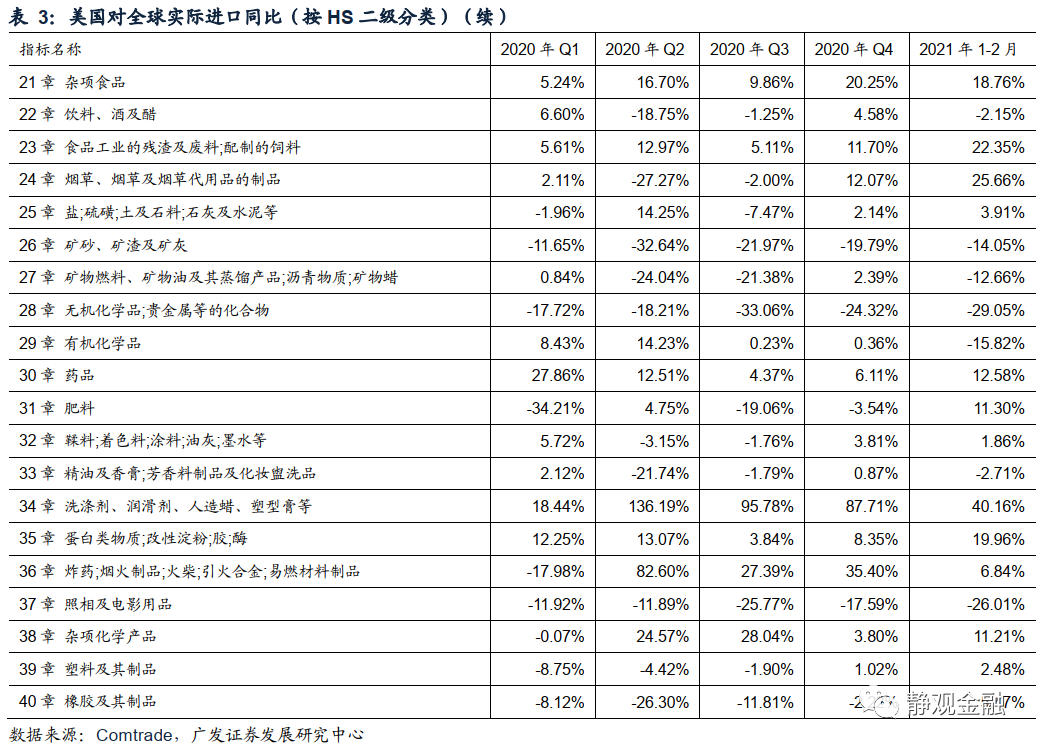

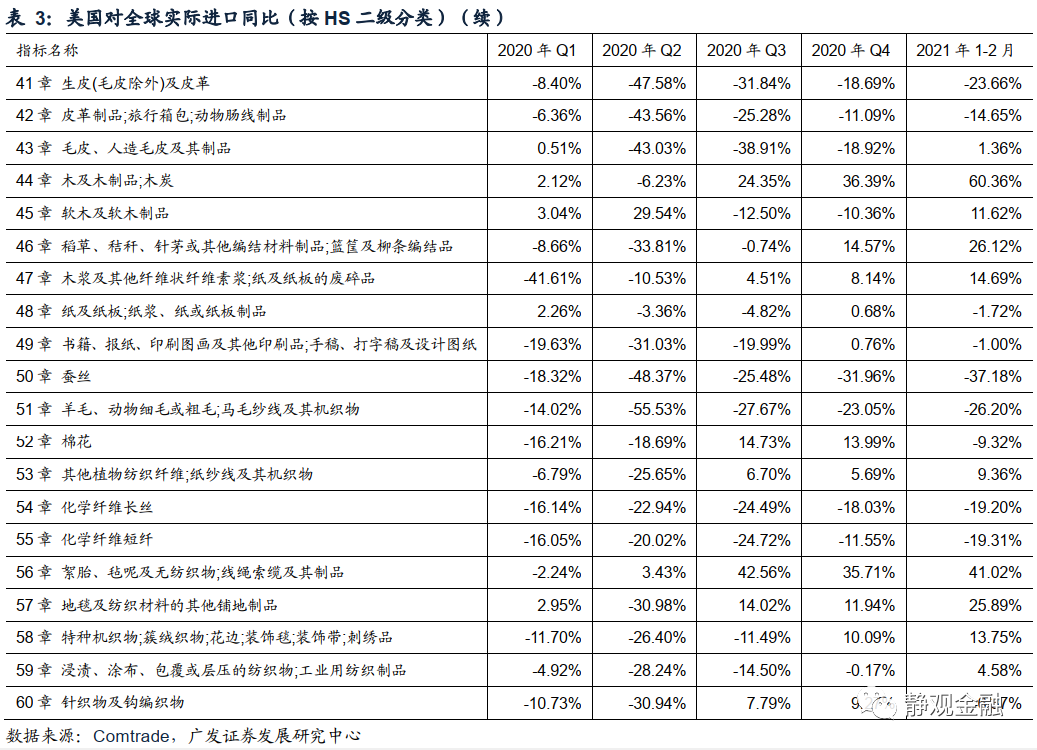

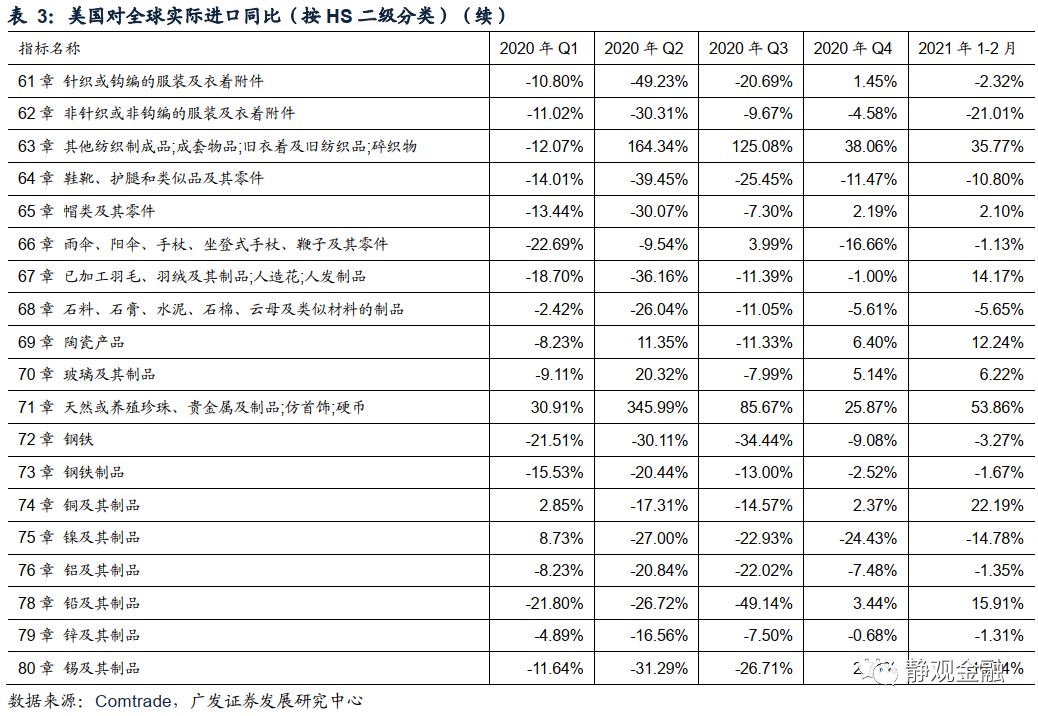

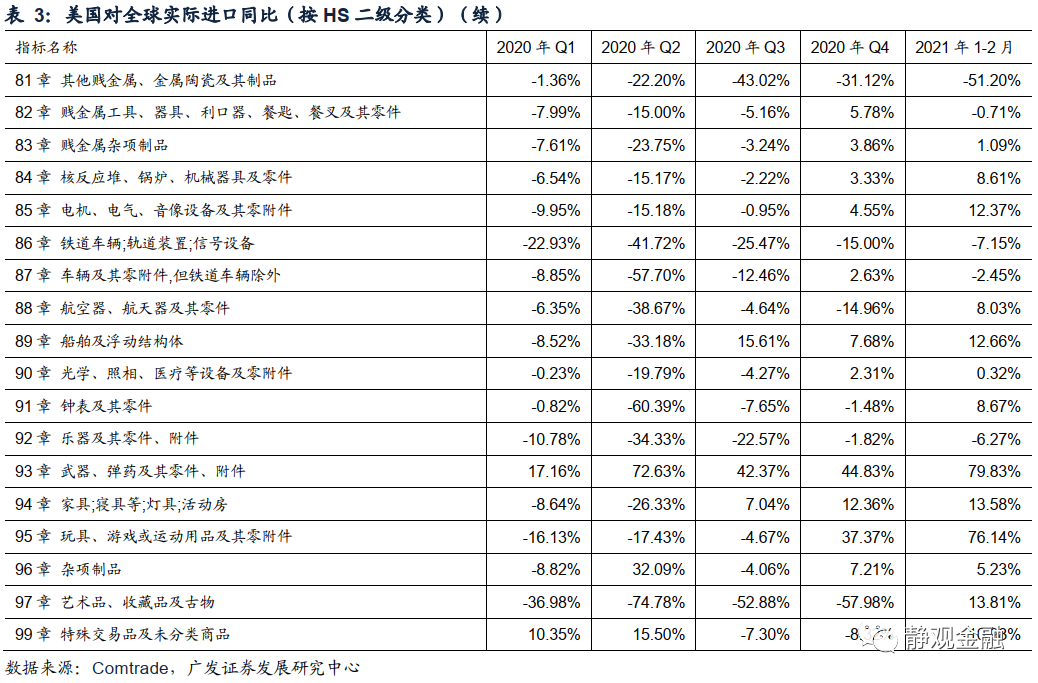

作为全球最大消费国,美国的可贸易品需求因三轮财政转移支付而倍显突出,也成为了疫后中国等出口国外需的重要拉动力。2021年1-2月美国实际进口同比(剔除美国进口物价指数同比)增速为6.7%。疫后社交距离约束下美国服务型消费骤减,但三轮财政转移支付助长了美国耐用品消费。截至2021年3月美国个人耐用品消费实际同比连续10个月(除12月外,为8.5%)保持两位数增长。分项来看,2020年Q4起超过半数分项实际进口同比(剔除美国各分项进口物价指数同比)开始转正。

2021年1-2月美国54个HS二级分类商品进口同比正增长,合计进口贡献占比62.0%。其中,2021年1-2月美国进口同比增速前5的商品分别为武器、弹药及其零附件(79.8%),玩具、游戏或运动用品及其零附件(76.1%),木及木制品、木炭(60.4%),天然或养殖珍珠、贵金属及制品、仿首饰、硬币(53.9%),编结用植物材料、其他植物产品(47.5%)。此外,陶瓷、纺织品、谷物、矿物燃料、皮革制品与旅行箱包、化学制品等进口同比仍为两位数左右负增长,表明这类商品远未恢复到疫前水平,其合计进口贡献占比16.2%。

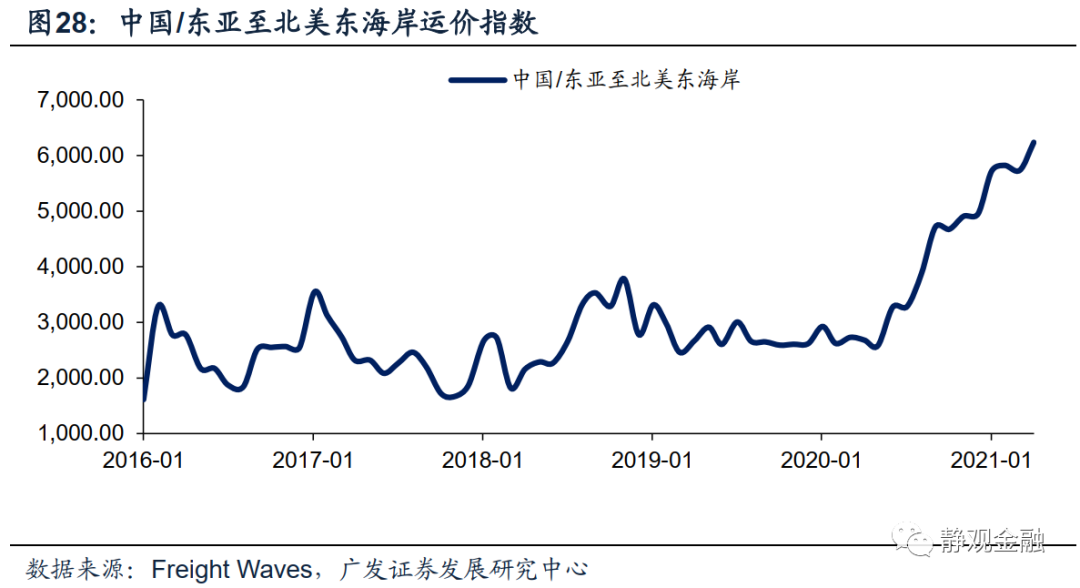

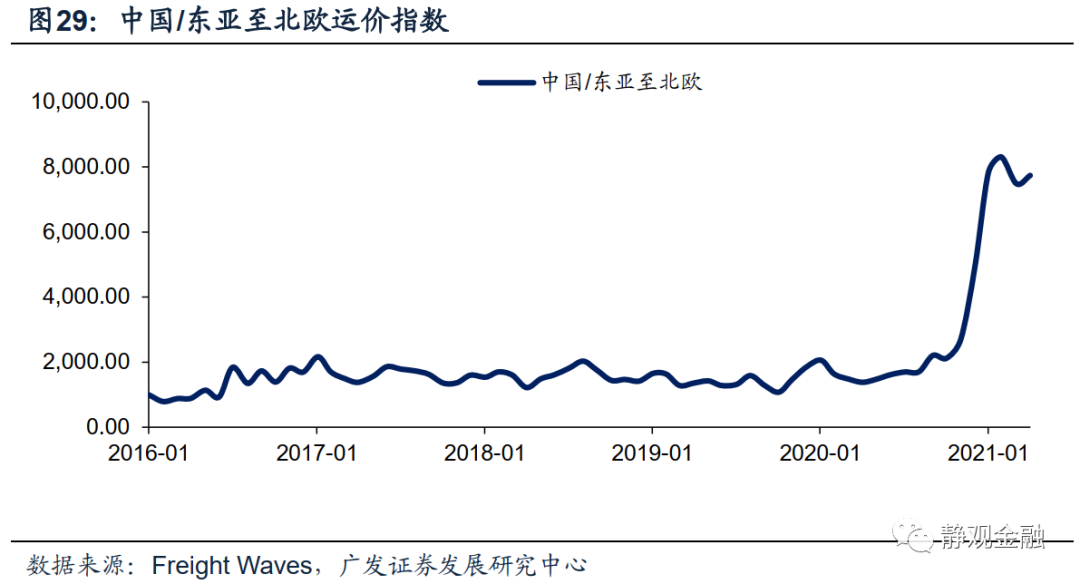

结合图19、20、24及图28、29可知,今年以来目的地为北美的海运价格环比涨幅显著高于全球海运价格及目的地为北欧或其他地区的海运价格环比涨幅,表明美国需求亦是拉动海运价格的关键边际驱动力。

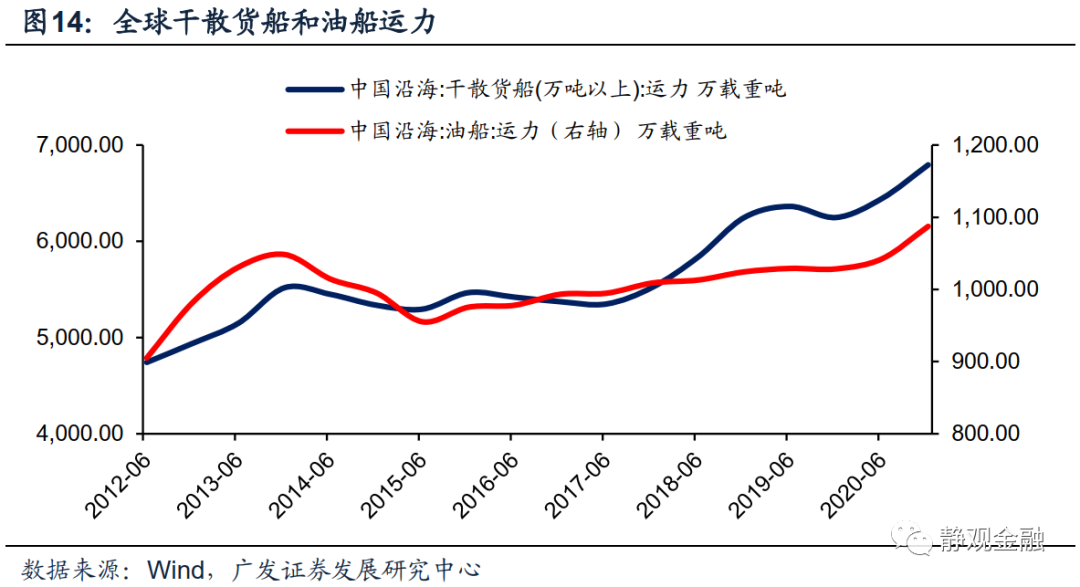

3. 大宗商品价格上涨亦推升了海运价格

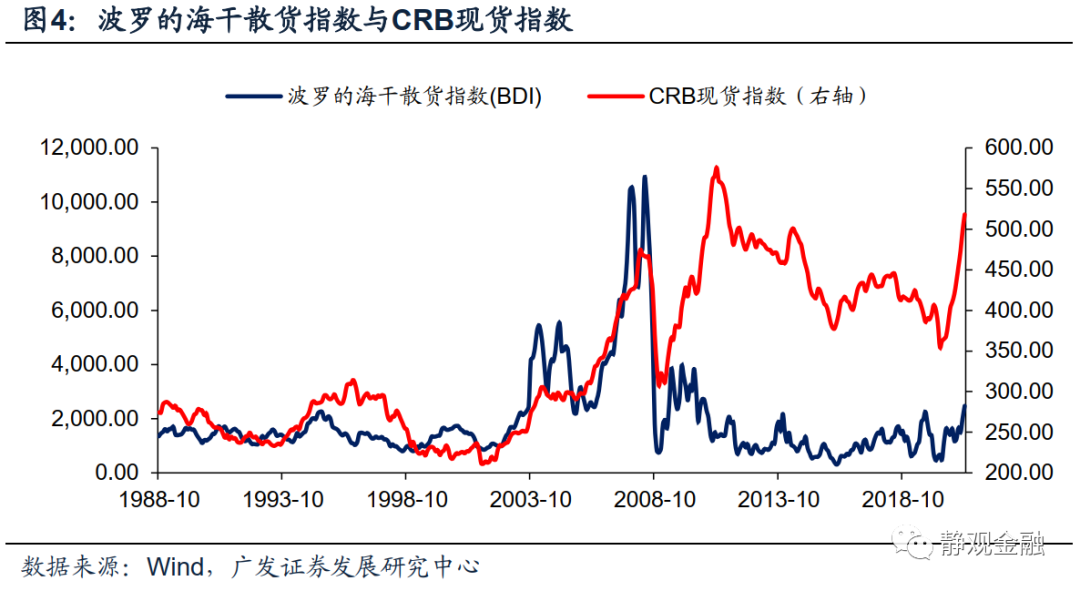

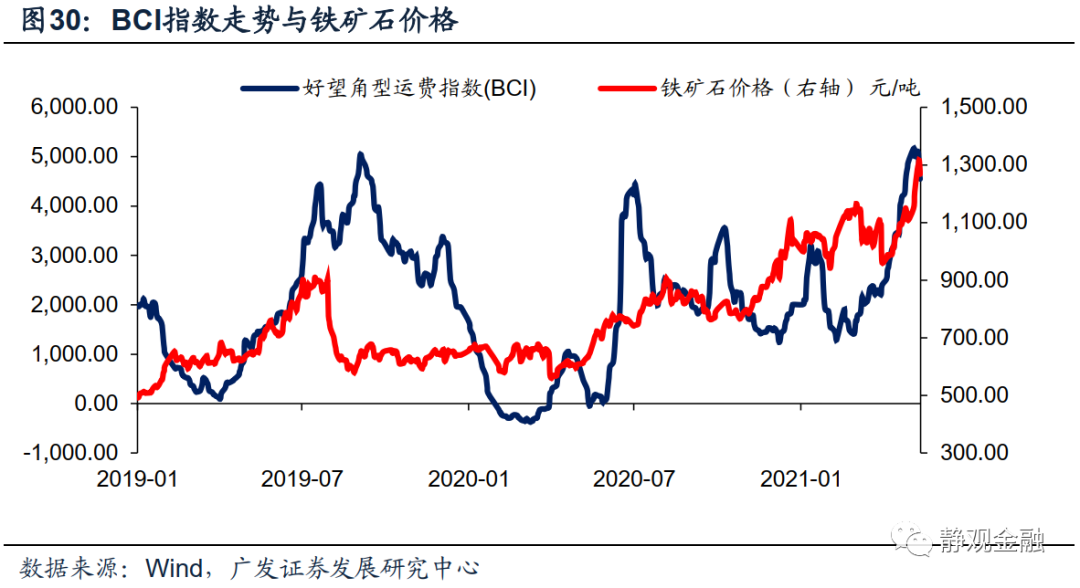

2015年起BDI指数与CRB现货综合指数呈现正相关特征,虽然CRB对BDI的解释力并不充分,但大宗商品价格仍是海运费用的重要影响因素。商品价格上行期间海运价格易涨难跌。去年H2至今CRB现货指数上涨了49.6%,而BDI指数上涨了71.0%。去年11月以来至今铁矿石价格上涨了51.0%,这也推动了同期好望角型(主要运输铁矿石)船只运费指数上涨了122.1%。

四、全球海运价格前景:H2上行斜率或平坦化;2022H2或将走低

如前文所述,美国因素对过去一年全球海运价格上行斜率有较强的解释力。Q3群体免疫后,美国港口效率将大幅提升、可贸易品需求增幅亦将放缓,由此可缓和全球海运价格上行斜率。2021H2全球运力将逐渐迎来供需平衡,2022H2存在暂时过剩风险,因此海运价格对各国通胀的影响或将在2021H2转为温和、2022H2转为负面。

(一)美国:Q3中后期港口效率将提升、可贸易品需求增幅放缓

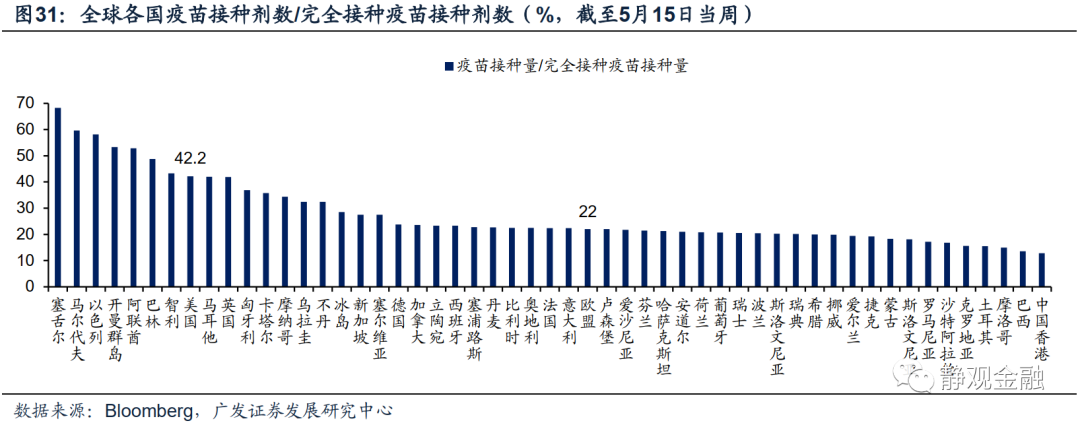

根据当下美国疫苗接种进度,Q3实现群体免疫为大概率。随后对于北美航线运费存在三点负面影响。假若说今年以来美国因素对全球海运价格上行的贡献率最大,那么美国群体免疫后目的地为北美的航线运费上行将受阻,该变化也有望约束全球海运价格上行斜率。

第一,群体免疫后美国港口效率有望大幅提升,海运价格或难以继续大幅攀升。群体免疫后美国服务部门将逐步恢复、运输仓储业就业人数大概率快速回升至疫前水平,港口效率有望大幅提高。集装箱和船舶不再在港口积压、运输航线往返速度提升。

第二,美国生产端更快恢复,空载返程率下降抑制海运价格。截至2021年3月美国出口金额仍不及疫情前水平,表明其生产端尚未完全恢复。这也是前文中提到的部分航线船只避免回程空载进而“有来无回”或者提高海运价格的主因之一。群体免疫后,美国生产端也将更快恢复,出口量将回升至疫前水平,空载返程率亦将进一步下降,海运价格进而受到一定程度的约束。

第三,群体免疫后美国耐用品需求增速将显著放缓,进口增速下滑或将打压目的地为北美的海运价格。我们在3月4日报告《疫情、美国经济结构变化与股房比拐点》中就曾指出,去年Q3以来美国耐用品需求强劲与疫后服务消费受约束以及多次财政转移支付推升居民储蓄率等因素有关,群体免疫后财政转移支付结束、服务消费回升,耐用品消费需求将放缓。换言之,Q3中后期群体免疫后,随着耐用品需求增速放缓,美国可贸易品进口量增幅也将下降,亦将掣肘相关海运航线费用。

类似地,假若2021Q4至2022Q1欧洲实现群体免疫,则彼时欧洲港口效率也有望得以改善并约束相关海运航线运费。

(二)运力供需逐渐平衡,2022H2存在暂时过剩风险

根据航运数据供应商Alphaliner的数据,从2020年6月至今已有超过220万TEU(国际标准箱单位)闲置运力恢复运营,超过60万TEU的新船交付,增加有效供给;2021年仍有超110万新船交付,合计约有近400万运力的投入。一旦进口国需求下滑但其(进口国)港口效率提升,大规模集装箱返回出口国,则出口国港口CAI或将飙升并对海运价格形成反向影响。此外,此前存在集装箱缺位问题的出口国已经大量增产集装箱。整体而言,2021H2全球运力供需将逐渐平衡,未来集装箱不足对海运价格的上行影响将逐渐减弱。

此外,目前全球各类船型运力、在手与完工订单与疫前大抵相当。再往后看,大船生产周期通常为12-18个月,今年3月全球造船新承接订单量飙升至2014年以来最高,表明2022H2全球服役的航运船只量或将大幅攀升,届时全球运力或面临过剩风险,海运价格的下行风险也将逐渐上升。

(三)往后看大宗商品价格对海运价格的影响或分三阶段,但最强提振阶段已近尾声

1. 美国群体免疫为分水岭,商品走势将现不同特征

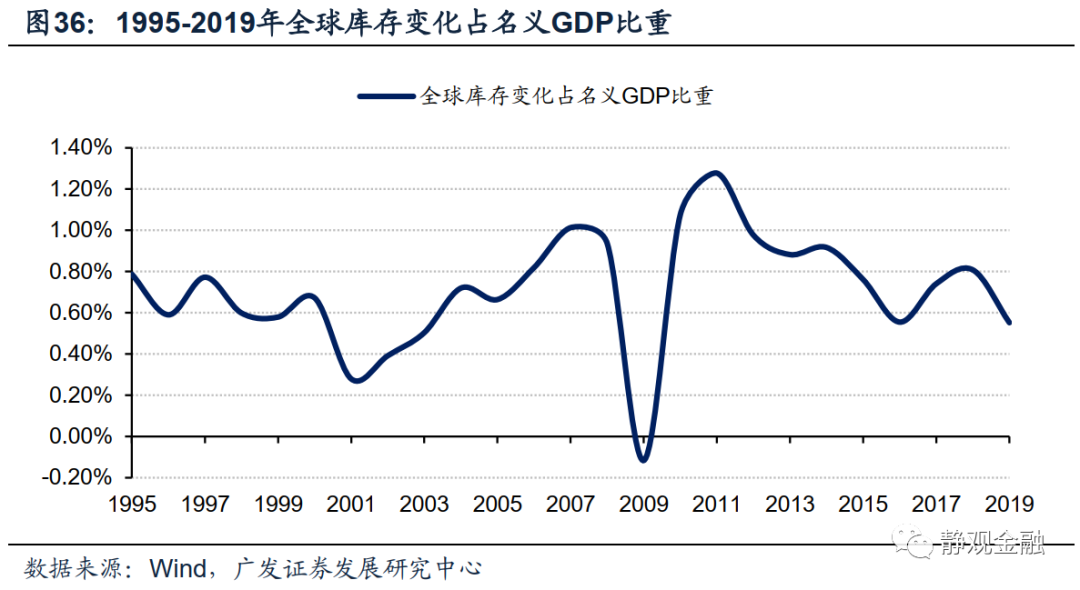

我们在5月9日报告《由全球群体免疫节奏看未来一年涨价逻辑》中指出去年H2至今年H1大宗商品价格整体上扬有三点原因:一是全球各国群体免疫节奏错位,供给国疫情形势较需求国更为严峻;二是疫情暴发前全球总体商品库存处于低位、疫情暴发后全球总体商品库存被进一步压低,商品价格的上行风险本身就大于下行风险;三是美联储流动性宽松。

上述三点因素但凡缺失一条大宗商品价格上行斜率就将受到约束、若缺失两条则趋势则可能逆转。往后看,美国群体免疫后美联储大概率将要削减QE,流动性条件由宽松转为中性偏弱,商品走势特征也将发生变化。由此可见,大宗商品涨价因素对海运价格提振的最强阶段或已接近尾声。

2. 未来数月大宗商品或呈现弱势、2021Q4至2022H1大宗商品或仍有一波缓升、2022H2大宗商品面临分化

未来数月大宗商品或难整体上行,美股调整阶段大宗商品也将有所调整。我们留意到沙特已宣布下调6月出口亚洲的原油价格[4]。同时,中国亦出台了一系列防止国内定价的黑色系商品价格进一步上行的措施,包括发改委及工信部发布关于做好2021年钢铁去产能“回头看”检查工作的通知[5]、三大商品交易所相继上调部分商品手续费或者涨跌停板等[6],[7],[8]。我们认为短期内大宗商品整体大幅上扬的概率偏低。

此外,我们在报告《为什么群体免疫将成为美股调整催化剂?》中指出群体免疫后美联储削减QE、拜登政府推进加税两因素下6-9月间美股面临调整风险。由于大宗商品属于风险资产,因此美股调整阶段大宗商品价格亦将受到一定抑制。换言之,未来数月大宗商品价格对于全球海运价格乃至通胀的积极影响将明显减弱。

2021Q4至2022H1大宗商品或仍有一波整体上行,只是斜率不及过去一年,届时可贸易品价格将再度对海运价格形成提振,但彼时基数抬高通胀可控。我们在《六大类海外资产的泡沫化程度及其前景》中指出,拜登基建政策有望在Q3附近落地。如果同时满足“库存低、供给存在约束、需求有所改善”三个条件,则大宗商品价格的上行风险必然高于下行风险。

一方面,目前美国等地地产投资处加速期,拜登基建力度虽不大,但一旦落地仍会加大部分实物资产需求;另一方面,新兴国家疫情仍未得到控制,全球资源品供给仍存在较大约束。加上金融危机后,大宗商品均经历过熊市,以铜为代表的多数商品库存并不高。

此外,跟随美股调整后,2021Q4的大宗商品价格也不再高不可攀,因此2021Q4至2022H1大宗商品再度走高的概率不低。但流动性宽松程度不及此前,预计这一阶段大宗商品价格上行斜率不及过去一年。届时可贸易品价格将再度对海运价格形成提振,但彼时基数(对应2020Q4至2021H1)抬高、通胀上行幅度仍可控。

2022H2起大宗商品走势或面临分化,海运价格或进入温和波动阶段,该因素对通胀的影响也将更为缓和,甚至可能转为负面。首先,我们在报告《由全球群体免疫节奏看未来一年涨价逻辑》中指出,2022H2资源型国家也有望逐步通过疫苗接种实现群体免疫,因此大宗商品供给约束的逻辑届时将被逆转。

此外,我们在4月5日报告《美地产销售降温的必然性与开工放缓的偶然性》中亦指出,美国地产与基建均是温和的积极变量,不足以支撑商品超级牛市的逻辑。美国早已告别了城镇化率加速阶段、也仅有3.3亿人。尽管美国地产与基建对于全球来说是重要的边际增量,但上述因素对全球大宗商品需求的拉动斜率远不及中国城镇化率加速期。

即便放眼全球,越南等东盟国家已经处于城镇化率加速期,但亦受人口规模过低的约束。因此,上述需求端逻辑并不能推动大宗商品形成全面牛市。换言之,资源国供给约束解除之际或为大宗商品整体牛市逻辑逆转之时,再往后看各类商品走势将进入分化期。由此可见,2022H2后海运价格也将进入温和波动阶段,该因素对通胀的影响也将更为缓和,甚至可能转为负面。

风险提示

(一)全球疫苗接种与群体免疫进程超预期;

(二)美国财政政策与货币政策超预期;

(三)全球贸易情况超预期。

本文选编自“静观金融”,作者:广发证券张静静;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP