顺丰房托(02191)上市破发背后,利润持续下滑、融资成本连年增长

5月17日,顺丰房托(02191)正式在港交所挂牌交易。

作为国内首个赴港上市并以物流为主的房地产投资信托基金,顺丰房托自2月10日递表到挂牌上市,前后仅用了96天的时间。

然而上市首日开盘,顺丰房托报4.49港元,跌破4.98港元的发行价。当日收盘,下跌16.47%至每股4.16港元。截至目前(5月18日),最新市值为35.60亿港元。

01

顺丰房托遇冷从招股时便可见一斑。

综合券商数据,顺丰房托累计借出3.77亿元孖展(即保证金),以公开集资额2.68亿元计,相当于超额认购约0.41倍。其中,富途借出1.27亿元、耀才借出1亿元、辉立借出6000万元、华盛证券及信诚证券分别借出3000万元及1000万元。5月14日暗盘开跌3%。

业内表示,港股市场对REITs一向热情不高是遇冷原因之一。之前上市的一家房托基金为招商房托,在2019年12月上市时香港公开发售仅获得约1.43倍的小幅超额认购,首日收跌3.8%。

房托基金,全称为房地产信托投资基金(Real Estate Investment Trusts),简称REITs。租金收入和房地产升值为基金主要收益来源,获得的大部分收益(约90%以上)会定期分红给投资者。而房托基金大都业绩缓慢并稳定,更适合长期持股,而非打新。

此前据安信国际分析,顺丰房托年化的收益率为5.3-5.9%,实际可比的收益率为3.3-3.7%,低于其他在港上市的房托基金。据标普全球2020年8月发布数据显示,内房海外REITs年收益率约在5%-8%。

租金收入虽然稳定,包括兴业证券、安信国际等多个证券机构指出其过分依赖于顺丰关连租户取得其绝大部分收入。

顺丰房托对母公司顺丰控股依赖很强,招股书显示,截至2020年9月30日,物业合共有32名租户,租金收入总额排名前五位的租户(其中三名为顺丰房托基金的关连人士),约占总租金收入的83.3%,而顺丰关连租户约占同期总租金收入的81.8%。

而母公司顺丰控股也并不“顺风”,股价从120多元几近腰斩跌至61元。4月8日晚间,顺丰发布业绩预告,预计2021年第一季度净利润亏损9亿元,而去年同期盈利9.1亿元。业绩预告发出第二天,顺丰开盘跌停。

02

顺丰房托全称为顺丰房地产投资信托基金,其管理人为顺丰房托资产管理有限公司,由顺丰控股100%持有,并由顺丰控股的董事长王卫担任董事会主席。

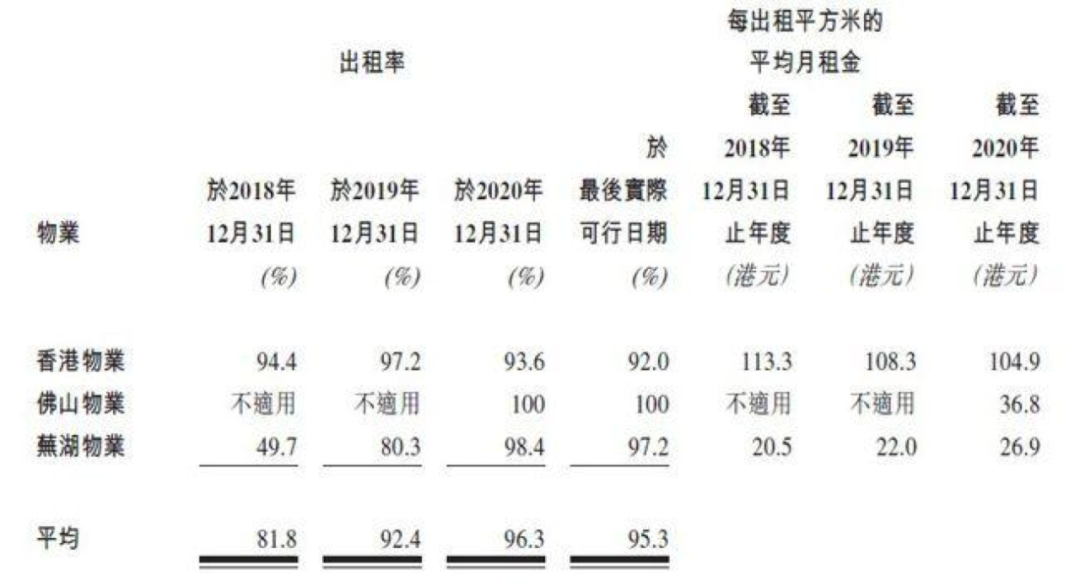

顺丰房托基金此番上市的资产主要是香港亚太物流中心-顺丰大厦、佛山桂城丰泰产业园以及芜湖丰泰产业园共计3项物业,总建筑面积23.4万平方米,总可出租面积约30.8万平方米;截至2021年3月底,物业评估值为60.999亿港元,平均出租率约为95.3%。

从单个物业观察,香港物业是顺丰房托基金目前最核心的资产,估值达52.8亿港元,在估值绝对比例上占到91.5%。2020年,香港物流园区每平方米的月租金高达104.9港元,而佛山和芜湖项目的租金为36.8港元/月/平方米和26.9港元/月/平方米。

此外据资料显示,截止2020年12月31日,顺丰控股在中国50个城市拥有物业项目,规划总建筑面积约440万平方米,有超过20个物业已经落成投产。而顺丰控股向顺丰房托提供了5年的优先购买权。

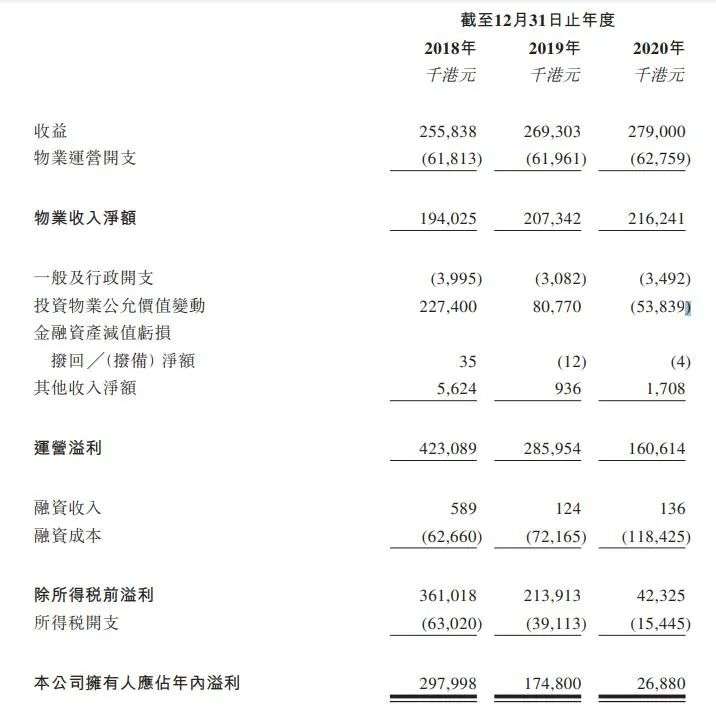

从收入来看,顺丰房托的收入来源主要以租金收入为主,管理服务收入为辅。截至2018、2019年及2020年12月31日止年度,产生的收益分别为2.55亿港元、2.69亿港元及2.79亿港元(约合人民币2.21亿、2.33亿及2.41亿)。收益呈稳定增长趋势主要由于芜湖物业2019年全面投入运营和香港物业的租用率稍微上升。

营收虽好,但其年内溢利连年下滑。2020年归母净利润同比降幅为84.6%,归属于拥有人应占年内盈利分别为2.98亿港元、1.75亿港元、2688万港元。

值得注意的是,此前招股书也显露出融资成本在连年增长。2018年至2020年,历年融资成本分别为6.27 千万港元、7.22千万港元及1.18亿港元。

此次顺丰房托的上市,顺丰坦言是为了盘活资产,拓宽融资渠道,今后若成功上市,顺丰房托将寻找合适的机会收购优质的物流地产。

03

这并不是第一只出海的中国物流资产REITs,早在2016年富春控股集团有限公司旗下电商物流品牌“运通网城”便在新加坡交易所主板成功上市,募资10.7亿新元。

截至2020年底,运通网城旗下共有包括北港物流、崇贤港投资、崇贤港物流、富卓实业、富恒仓储、恒德物流以及2018年收购的武汉美洛特和2019年收购的富洲电商在内的8个电商物流资产,可供运营的总面积约96万平方米,其中包括23个1000吨级的港口泊位。

在顺丰房托上市前,在港交所上市的REITs共有12只,包括越秀房托、招商房托等主要资产位于中国内地的房托基金。

此前,顺丰也已尝试用资产证券化手段融资。2018年12月,顺丰“华泰佳越-顺丰产业园资产支持专项计划“获深交所通过,储架发行总额50亿元,为国内首单物流地产储架类REITs,专项计划底层物业覆盖上海、无锡、嘉兴、宁波、盐城、泉州等地的多个物流园区。

除了顺丰,据不完全统计,包括万科、富力地产、苏宁易购、宝湾物流、普洛斯、菜鸟、光明地产等均在国内探索发行物流资产证券化产品。

2020年6月,万科推出首期类REITs产品“万纬物流-易方达资产-物流仓储1期资产支持专项计划”在深圳证券交易所成功上市。

2021年3月,苏宁易购与普洛斯设立38亿元物流地产基金,用于收购其自持有的仓储物流项目。

据仲量联行的数据显示,2020年中国物流地产的投资额较去年上升77%,预计2021年物流地产新增供应面积将突破1000万平方米,创下历史最高位。

贝壳研究院商业地产分析师郑中认为,尽管顺丰房托基金上市破发,但物流地产近年来受益于电商和快递行业的快速发展,逐渐被资本看好。预计物流地产或将成为非住宅类房地产行业的新增长点。

丁祖昱指出,国内企业通过在海外发行REITs将资产打包上市在为企业打通新融资通道的同时,也为周期长、投资重的存量资产行业融资带来启发,另一方面,中国经济为物流行业的发展提供了强劲动力,内地物流资产REITs在全球疫情下的抢眼表现也成功吸引了国际投资者的目光,为顺丰的赴港上市提供了先决条件。

本文来自微信公众号“未来可栖”,作者:王露;智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP