兴业证券:透过美国库存看海外供需缺口变化

投资要点

我们在2021年年度策略《骤雨不终日,润物细无声》中指出,补库存是美国经济复苏的主要线索之一。而2020年下半年以来,全球库存周期也不断回升拉动全球经济逐渐从新冠疫情的冲击中恢复。近期,美国库存出现一些分化,反映供需矛盾和经济韧性正在发生变化。

除汽车以外的美国商品库存快速上升。2020年下半年以来,美国三大商(制造商+批发商+零售商)总库存不断回升。但受芯片短缺影响,汽车行业整体供不应求,美国汽车库存快速去化导致零售商库存增速不升反降,而除汽车以外的美国商品库存均出现较快回升。

价格上涨导致美国名义和实际库存周期分化。2021年以来,美国三大商库存与GDP中的库存变化走势背离,因为前者是名义值而后者是实际值。1季度美国经济生产并未恢复,在财政刺激的支持下,商品消费快速上升,导致了实际库存的下降。但在严重的供需错配下,需求大于供给推升了通货膨胀,导致名义库存量不降反升。

往后看,美国库存周期或逐渐从“主动补/被动去”转向“被动补”。1季度库存变化由需求端带动,但往后看,美国的财政刺激增速高点已过,需求端或较快回落,美国库存的主要矛盾从需求端转到供给端:

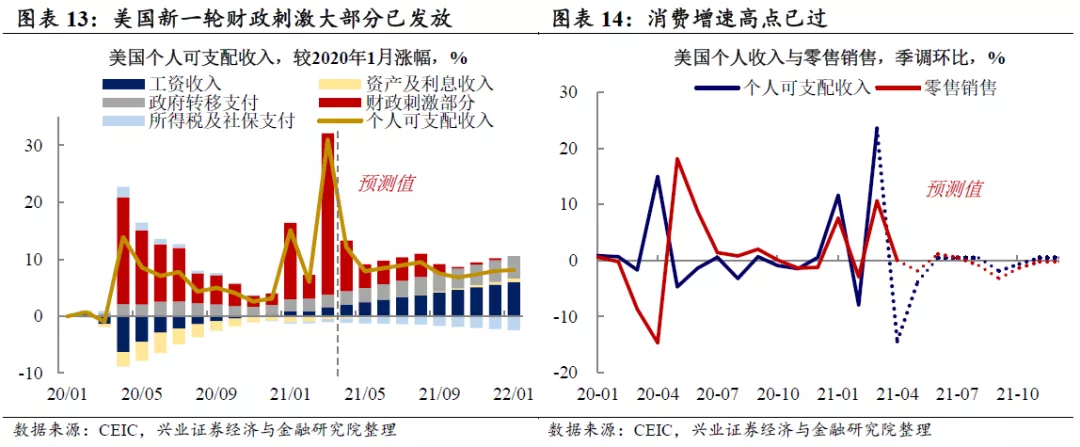

需求端增速高点已过。疫情以来美国居民消费增速与三轮财政刺激的节奏同步。拜登第三轮1.9万亿财政刺激已在3-4月集中发放,美国居民消费增速将逐渐回落,需求增速高点已过。

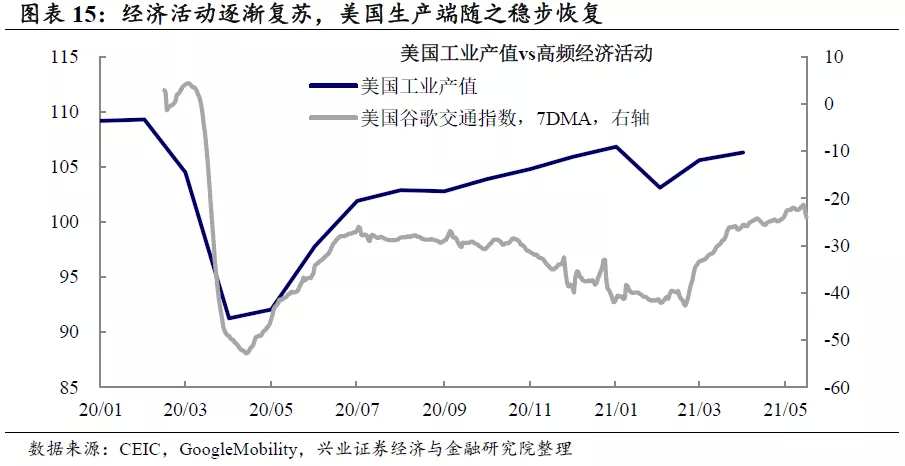

供给端随疫情回落逐渐恢复,但劳动力供应或造成拖累。随着疫情的大幅回落,美国经济活动逐渐恢复,生产端也呈现稳步修复态势。但劳动力市场的供给问题或对美国生产形成一定拖累,这可能正是我们曾在2021年1月所提到的多轮财政刺激降低了居民工作意愿(详见《由俭入奢易,由奢入俭难》)。

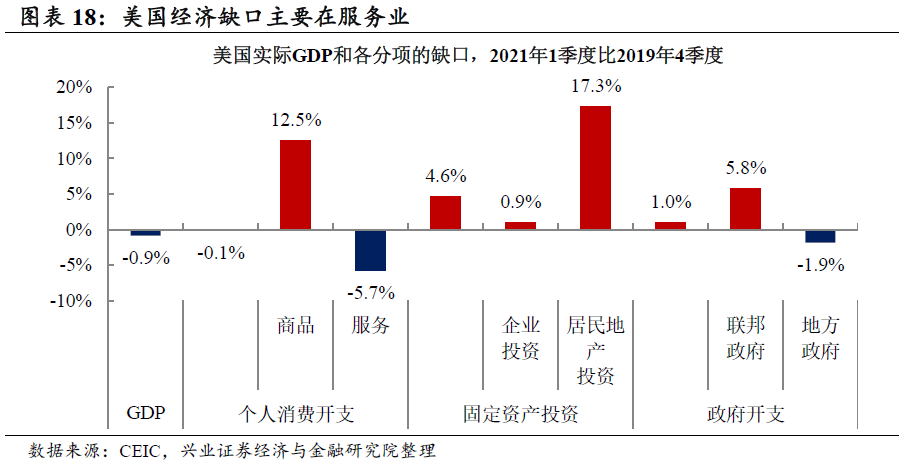

供需变化下,美国价格上涨核心矛盾转向服务业。2020年下半年以来,美国供需错配下商品价格出现快速上升,汽车零部件、家具家电等耐用品价格涨幅居前。但随着美国的财政刺激增速高点已过,前期商品需求已较为饱和,商品供需矛盾逐渐趋于缓和,下阶段美国价格上涨核心矛盾可能转向服务业的逐渐恢复。

风险提示:美国经济增长超预期,中美贸易政策变化。

正文

我们在2021年年度策略《骤雨不终日,润物细无声》中指出,补库存是美国经济复苏的主要线索之一。而2020年下半年以来,全球库存周期也不断回升拉动全球经济逐渐从新冠疫情的冲击中恢复。近期,美国库存出现一些分化,反映供需矛盾和经济韧性正在发生变化。

分化一:美国库存持续回升,但GDP拉动转负

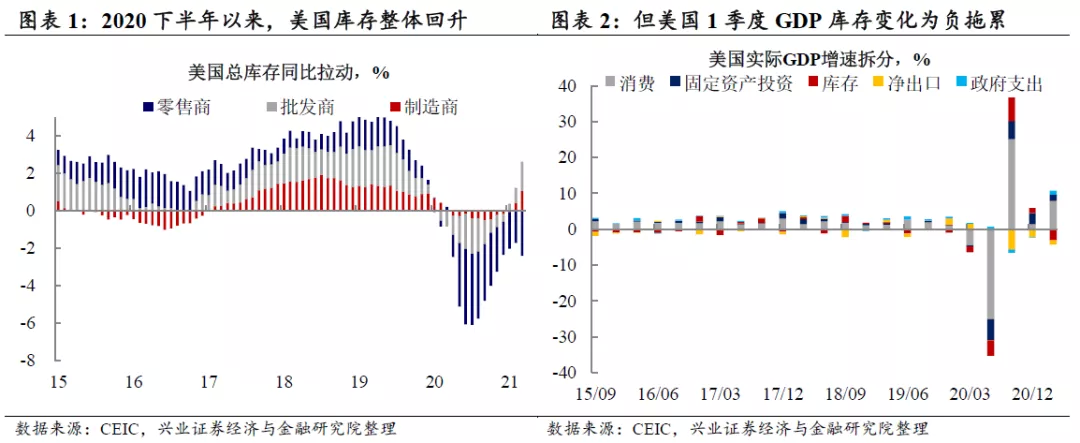

近期美国三大商库存持续回升,但GDP拉动转负。2020年,在新冠疫情的冲击下,美国等发达国家生产端普遍停滞,消费端受益于财政刺激得到保持,库存快速去化。而随着2020年下半年以来全球经济的逐渐恢复,库存逐渐回补,拉动经济“爬坑”。但2021年以来,虽然美国整体库存(制造商+批发商+零售商)同比增速仍在持续回升,但2021年1季度美国GDP中库存变化的贡献出现负增长,两者出现背离。

涨价效应+统计方法导致库存拉动分化。美国三大商库存数据和GDP库存的分化可以从两个角度去进行理解。

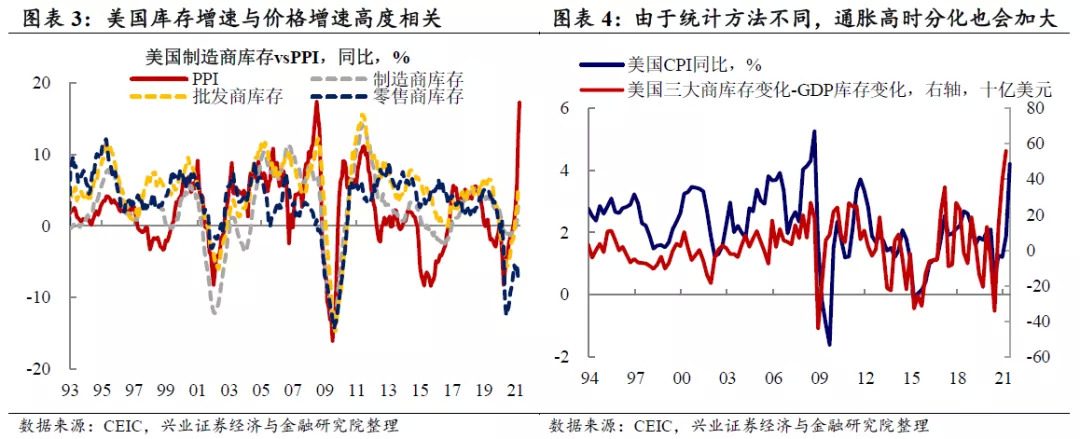

近期价格的快速上涨导致名义库存增速与GDP实际拉动分化。一个重要的分化原因在于,美国三大商库存(制造商+批发商+零售商)是名义变量,而GDP中的库存拉动统计的是实际值,近期价格的快速上涨,导致了名义库存存量和实际库存变化的分化。我们估算的三大商实际库存的变化与GDP实际拉动一致,近期出现波动。而价格快速上升的背后,也反映了美国财政刺激和生产恢复偏慢的供需错配压力。

两者不同的统计方法也导致了拉动分化。根据美国国家统计局的统计口径,美国统计局在计算库存变化时,首先对“后入先出”统计方法的企业库存进行调整,再结合价格指数得到现价和不变价账面价值的库存变化,最后将库存变化累加得到库存存量值。在此统计计算过程中,三方面因素会导致两者差异:1)GDP库存变化是流量,而三大商库存变化是名义存量差;2)库存的变化而非库存本身影响GDP;3)两者的季调方法也并不完全相同。这些因素都导致了数值分化。

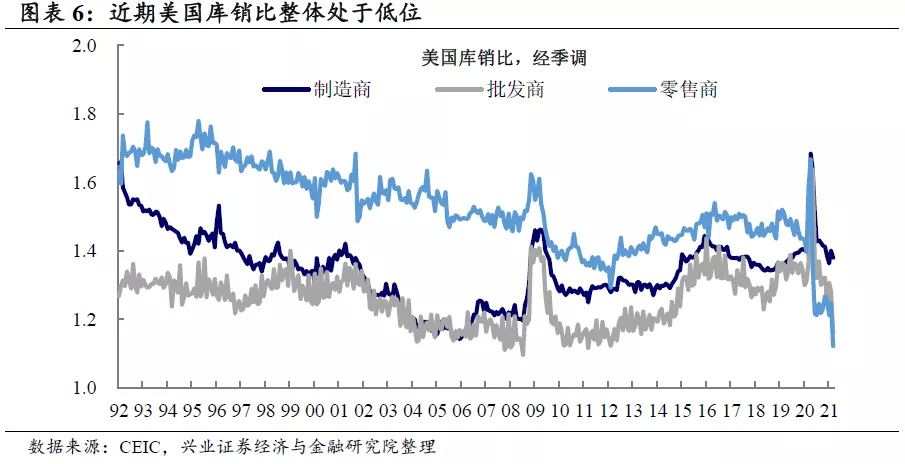

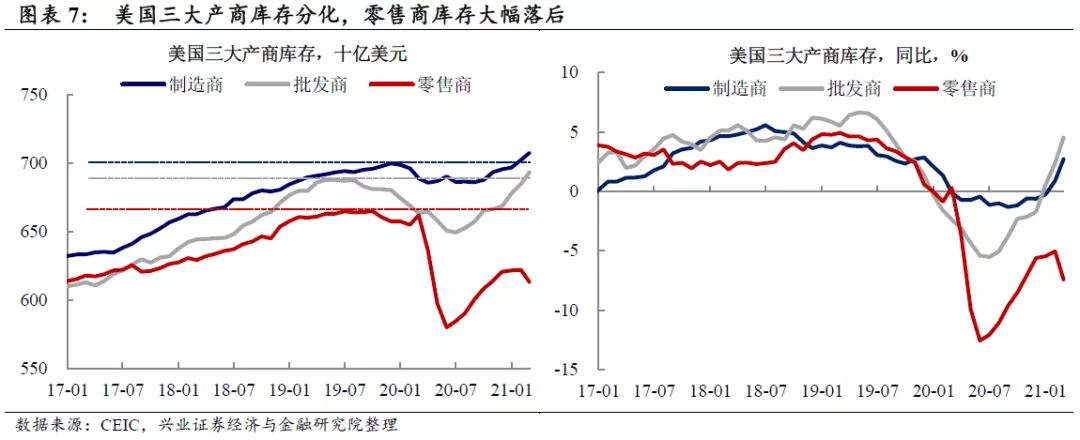

分化二:三大产商补库存进度明显分化

三大产商整体仍在主动补库存区间,但零售商库存大幅落后。从名义值的角度看,美国制造商、批发商的库存水平已超过疫情前高点,但零售商库存较疫情前仍有9.3%的缺口。从同比的角度来看,制造商、批发商自2021年1月以来补库存速度明显提升,但零售商库存不增反降。无论是从绝对值还是同比增速的数据来看,零售商补库存进度远远落后于制造商与批发商。

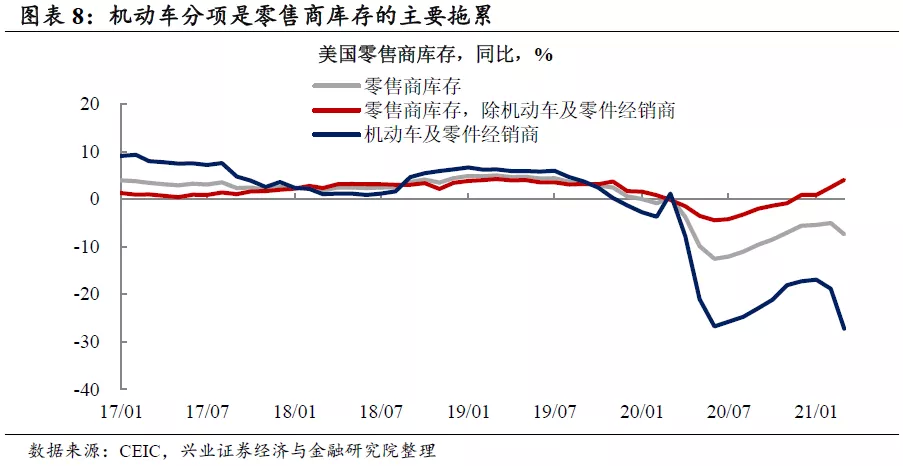

汽车库存明显去化,成为零售商库存的主要拖累。如果将机动车及零件经销商分项剔除出零售商库存,可以发现,零售商补库存速度不慢,2021年3月水平已与疫情前持平,但机动车分项库存大幅下滑。事实上,三大产商的库存均不同程度的受到机动车库存的拖累,批发商机动车库存同比在2020年11月与2021年3月两度下滑,制造商机动车库存同比则自2020年年初以来持续下行。而由于机动车分项在零售商库存中占比近35%,远大于制造商的20%与批发商的10%,因此在本轮汽车库存的去化过程中,零售商受到的影响更大,从而与制造商、批发商库存拉开差距。

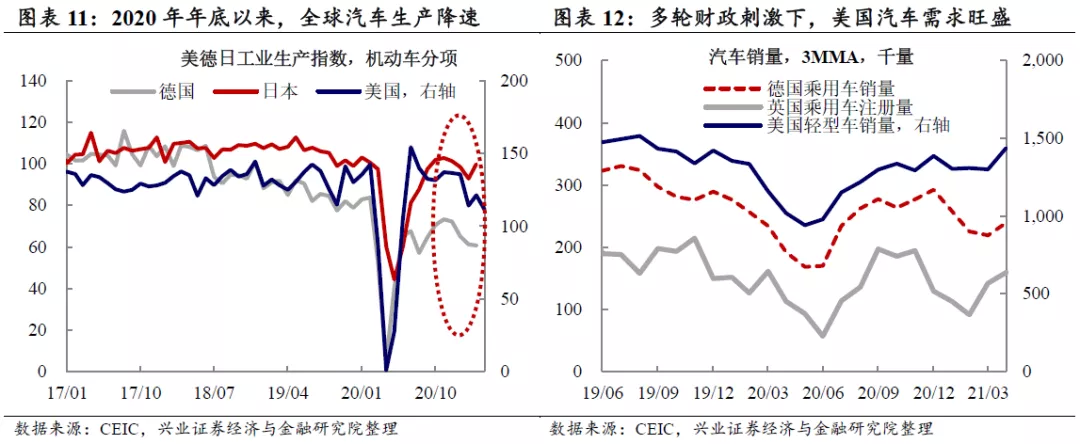

全球汽车生产受限+美国多轮刺激支撑需求,汽车行业供不应求。探究汽车库存快速去化的原因,从供给层面来看,美德日的汽车生产自2020年11月以来明显放缓,或于全球汽车芯片短缺相关。从需求层面来看,在多轮财政刺激等因素的作用下,美国汽车销售旺盛。整体来看,汽车产业供不应求,导致美国汽车库存仍在快速去化。

美国库存的主导因素正由需求端转向供给端

美国企业库存的变化实际反映了供需平衡的变化。由于企业供给变化相对于需求变化存在滞后,由此形成企业库存的变化,因此对未来美国库存的判断需要从供需两方面进行分析:

需求端增速高点已过:美国需求主要由居民消费提供,观察疫情以来的美国居民消费增速可以发现,其与美国几轮财政刺激的节奏同步。进一步,我们根据美国经济调查局(BEA)公布的2021年3月个人收入数据对前期预测模型进行更新(详见《美国1.9万亿财政刺激详解》),发现新一轮财政刺激中大部分资金已在3月发放,由此往后看,美国居民消费增速将逐渐趋向缓和,需求增速高点已过。

供给端随疫情回落逐渐恢复,但劳动力供应或造成拖累。随着疫情的大幅回落,美国经济活动逐渐恢复,生产端也呈现稳步修复态势。但劳动力市场的供给问题或对美国生产形成一定拖累——长期来看,美国制造业生产增速与制造业就业增速具有较强相关性,往往是生产领先于就业出现变化。但从近期数据来看,就业增速则率先放缓,此后美国制造业生产增速随之放缓,呈现出就业恢复跟不上生产恢复,从而对生产形成拖累的情况。而这背后的原因,可能正是我们曾在2021年1月所提到的多轮财政刺激降低了居民工作意愿(详见《由俭入奢易,由奢入俭难》)。

需求增速高点已现,美国库存拉动的主要矛盾可能转到供给端。整体而言, 1季度美国经济生产并未恢复,在财政刺激的支持下,商品消费快速上升,导致了实际库存的下降。但在严重的供需错配下,需求大于供给推升了通货膨胀,导致名义库存量不降反升。1季度库存变化主要由需求层面带动,但往后来看,美国的财政刺激增速高点已过,4、5月份起居民收入或出现明显回落,需求端或较快回落,库存变化的主导因素将逐渐转向供给端。

供需变化下,美国价格上涨核心矛盾转向服务业。2020年下半年以来,美国天量财政刺激拉动了居民商品消费的快速增长,但生产恢复偏慢,供需错配下商品价格出现上升,汽车零部件、家具家电等耐用品价格涨幅居前。但随着美国的财政刺激增速高点已过,前期商品需求已较为饱和,商品供需矛盾逐渐趋于缓和,下阶段美国价格上涨的核心矛盾可能转向疫苗普及后服务业的逐渐恢复。

风险提示:美国经济增长超预期,中美贸易政策变化。

本文选编自微信公众号“王涵论宏观”;智通财经编辑:曾盈颖。

扫码下载智通APP

扫码下载智通APP