高利率真的利空金价吗?

2020年黄金市场在低息环境下表现强劲,美元黄金价格一度飙升25%。进入2021年后,由于各国利率上升,黄金市场显现疲态。尽管近期黄金价格有所回暖,但全球固定收益市场利率相对于去年创纪录低点有大幅上升,这在很大程度上推动了一季度金价的下跌。

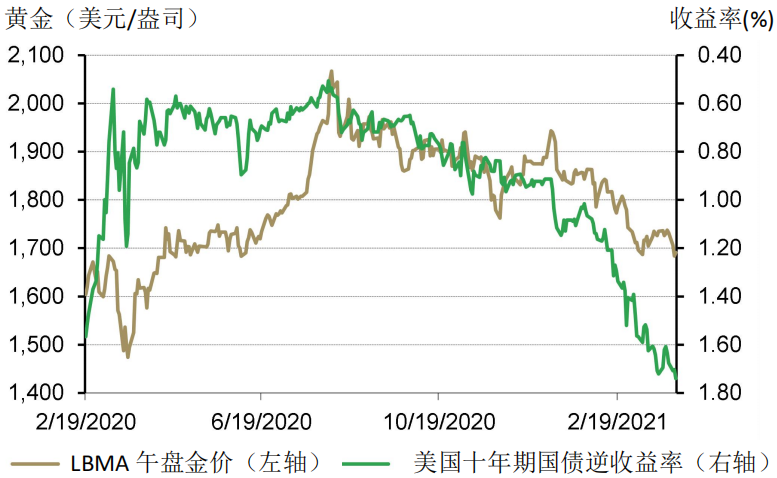

自新冠疫情引发股票抛售潮以来,黄金业绩持续受利率左右

金价与美国十年期国债逆收益率

数据来源:世界黄金协会

虽然经济环境改善和通胀预期高企导致的利率上涨,将对短期的黄金投资带来消极影响。但是从历史经验以及市场发展趋势来看,我们认为,黄金仍是重要的战略性资产配置。

高利率对黄金构成短期阻力

黄金的表现受四种主要因素驱动,持有黄金的机会成本是其中的关键一项。高息投资(或大额股息)总是会降低黄金的吸引力,对于需要稳定收入来源的投资者更是如此。不过,黄金之所以无法提供直接“收益”,是因为它没有“交易对手风险”,因此也无人为收益担责。

过去几年,由于利率持续下跌,黄金投资炙手可热。尽管近期利率有所上涨,但许多名义利率仍然为负值,且发达国家的所有主权债务实际都为负利率。

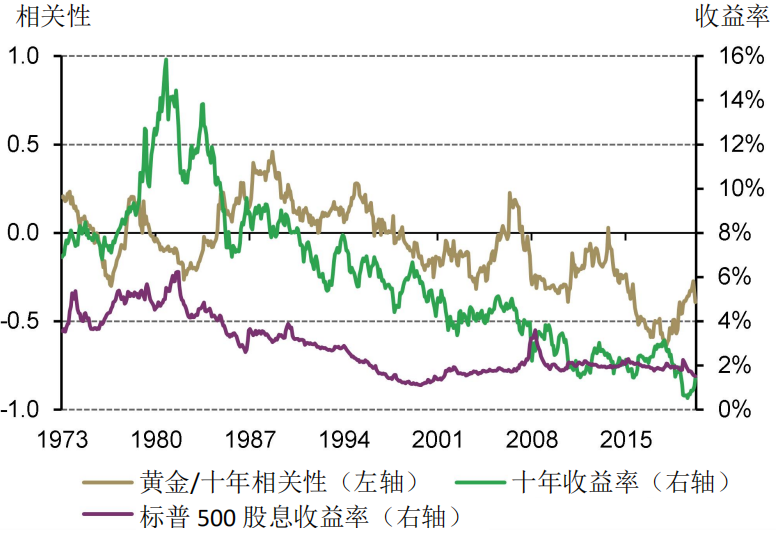

随着近几十年来名义利率的下降,黄金收益率与利率变化之间的相关性大多转为负值。同样,股息收益在被高估后下跌,黄金价格也随之出现了普涨。

黄金与美国国债收益率的相关性随时间直线下降,但最近有所抬头

黄金与十年期美国国债相关性3年追踪

数据来源:世界黄金协会

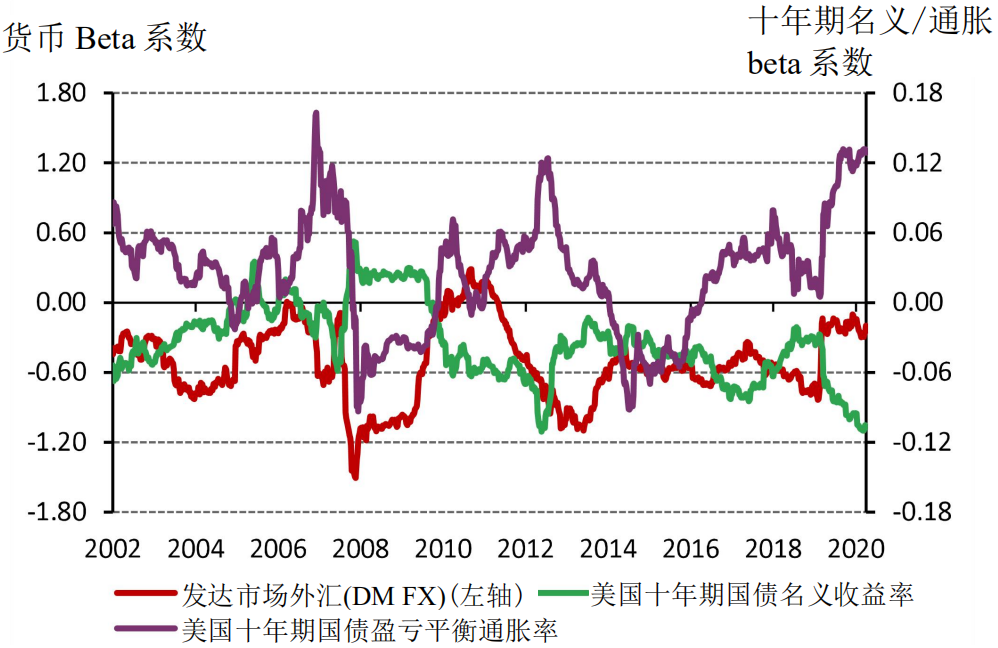

黄金与利率、货币价值之间的强相关性由来已久。我们的短期黄金收益模型显示:2000年以来,黄金与货币购买力始终具有负相关关系,在发达市场尤为明显。此外,在通胀预期高企时期(如2008年、2012年和2020年),市场更加关注美联储和其他央行采取的行动或发出的前瞻性信号,黄金对利率也因此呈现更高的敏感性。

黄金对利率的敏感性接近高位

两年黄金betas追踪

数据来源:世界黄金协会

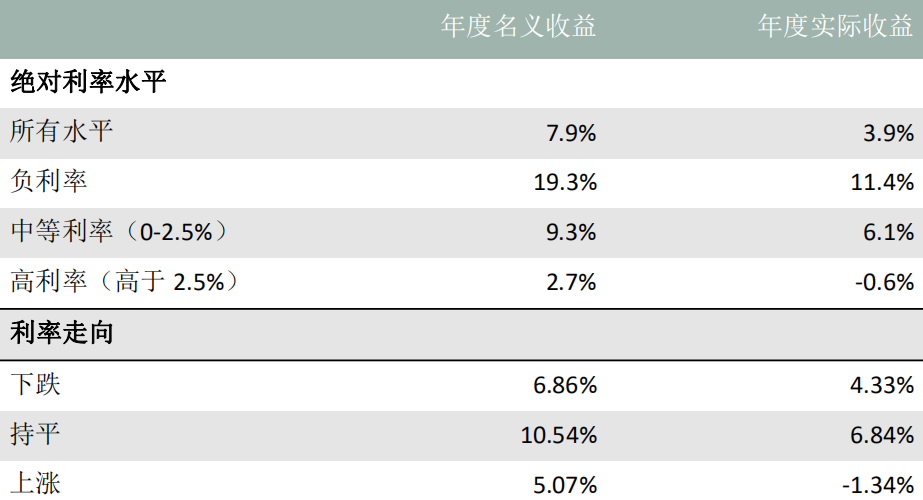

正常(偏高)利率并不一定影响金价

尽管利率近期经历了急剧上升,但其仍处于历史低位。事实上,多数发达国家的利率仍为负数。我们的分析表明,当美国实际利率回升至0-2.5%区间,则有可能对黄金价格产生影响,但仅会使黄金收益略低于长期平均实际收益率的6.1%。虽然相对于降息,加息无疑对黄金表现不利,但即便在加息环境下,黄金依然能为投资者带来正向回报。

实际利率和名义利率处于中等水平时,黄金业绩优于长期平均水平

不同利率环境下的平均黄金收益率

数据来源:世界黄金协会

从历史数据来看,实际利率超过2.5%才会对金价产生实质性的负面影响。考虑到近期利率变化发生在通胀率上升之后,因此利率的正常化可能只是名义变化。此外,自1990年代中期以来,美联储的通胀政策始终围绕2%的目标变化,显著减轻了名义收益率大幅上涨的风险,特别是像当下这样以低利率为起点的情况。

利率上升或为通胀副产品,反而对黄金有利

如果出现数十年一遇的通胀变化,利率有可能持续上升,超过上述阈值。此类事件将触发利率重大变化,导致持有股票等高风险资产的机会成本随之上升。此时将出现风险资产抛售潮,而黄金作为投资组合中的重要回报来源,将再次引起投资者的关注,特别是在进入通胀周期数月之后。

我们如今面临的“通胀”期以经济复苏、通胀率和利率上升为特征。在通胀期的头六个月,其他主要商品的表现都优于黄金。不过,自1991年以来,黄金平均在进入通胀期的第二或第三年会赶上甚至超过所有其他投资门类和商品。

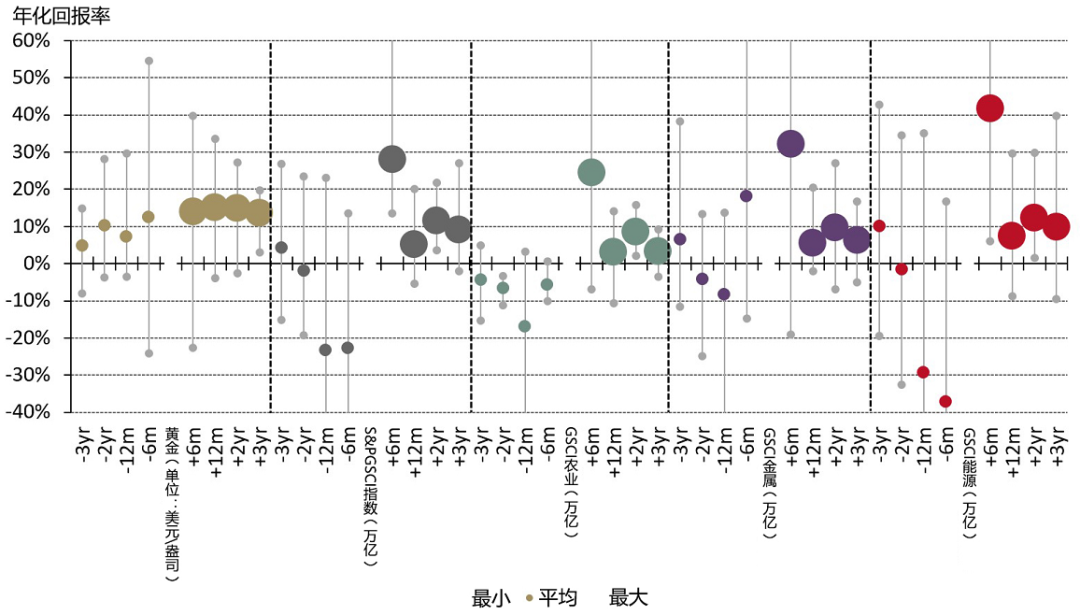

黄金会在通胀后期跑赢其他商品

美国经济衰退前后的标普GSCI商品总回报指数和现货黄金业绩

数据来源:世界黄金协会

回顾过去30年的趋势,能够帮助我们深入了解当前的政策环境,了解各国央行为何始终保持相对固定的利率水平。因此,即使通胀前景并不明朗,30年来的收益趋势也表明,黄金至少可以作为应对中期通胀的一种对冲工具。

本文选编自“世界黄金协会”;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP