东吴证券:电动车车型驱动锂电供不应求全面超预期,光伏和工控龙头强者恒强

投资要点

电动车:

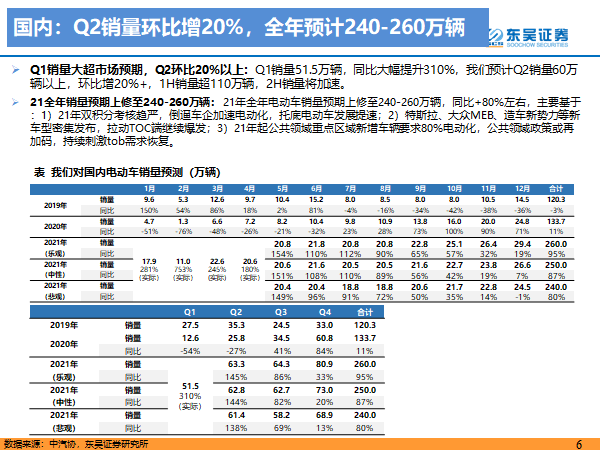

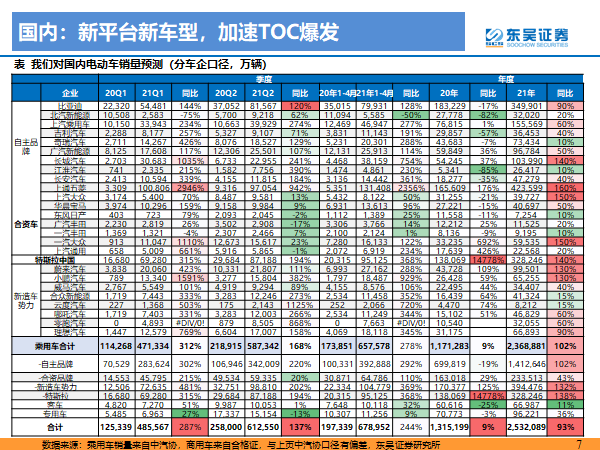

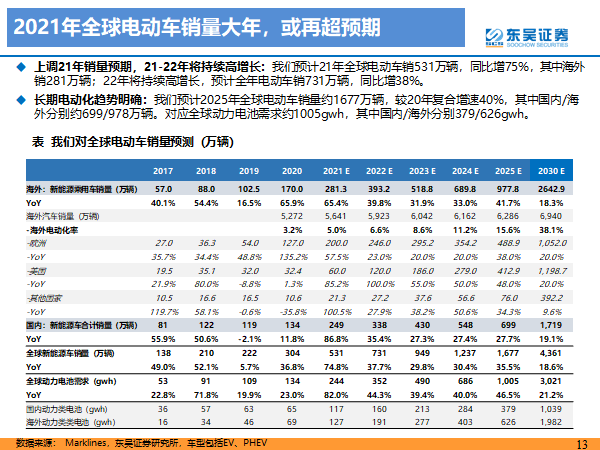

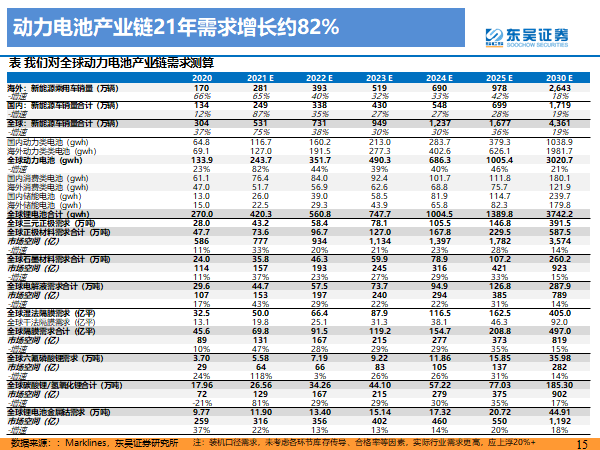

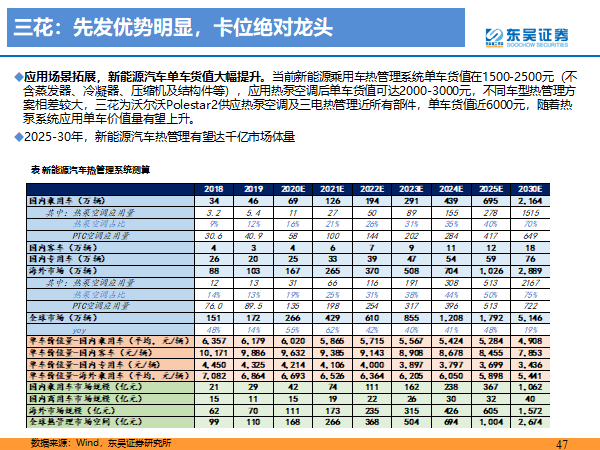

21年全球电动车销量确定性大年,1H销量奠定高增基础,2H环比持续向上,全年同比增75%+。21年国内新车型MY放量,ID4交付,造车新势力再上台阶,带动toc端销量持续高增,Q1销量超50万辆,且Q2预计超60万辆,全年销量上修至240-260万辆,同比60%+。欧洲21年碳排放考核进一步趋严,补贴力度基本持续,预计销量200万辆+,同比增长约57%,同时纯电动化平台车型密集推出,2H增长质量将提升。美国市场政策有望超预期,基数低爆发力极大,特斯拉MY上量带来持续增长,同时其他车企在美放量,保守预计销量可达55-60万辆,同比+70%。因此,我们预计21年全球电动车销量超530万辆,同比增长75%+,电动化趋势明确,且22年预计全球仍可维持30-40%高增。

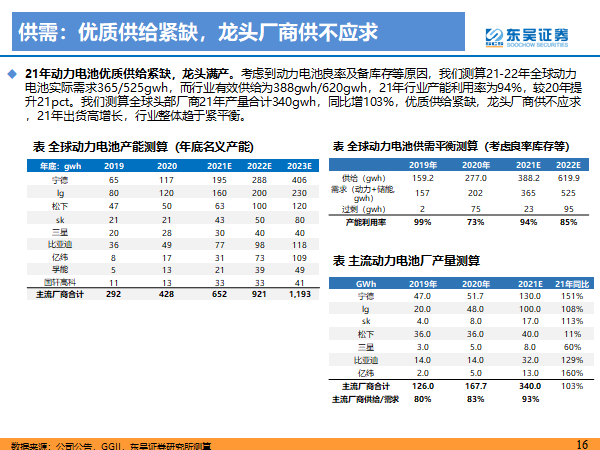

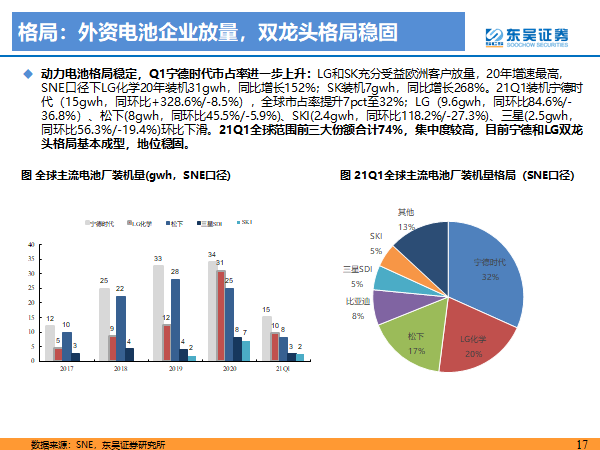

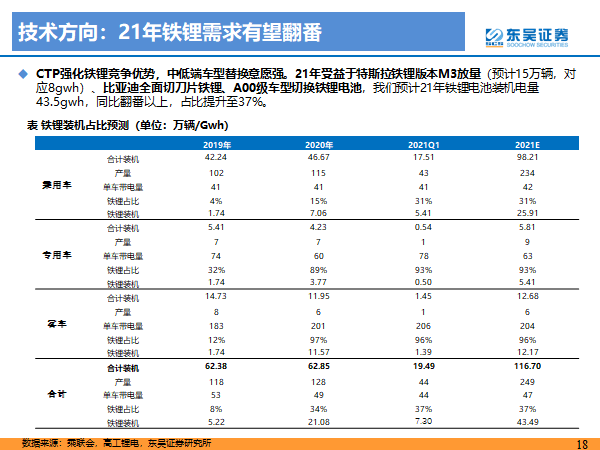

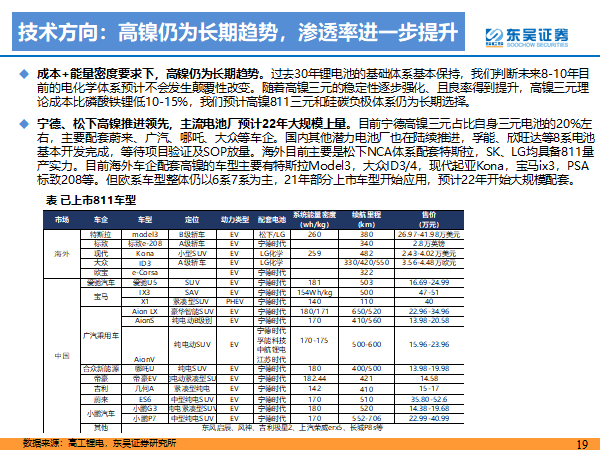

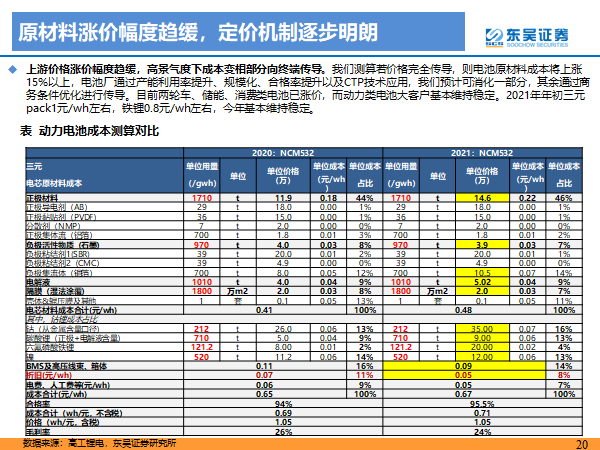

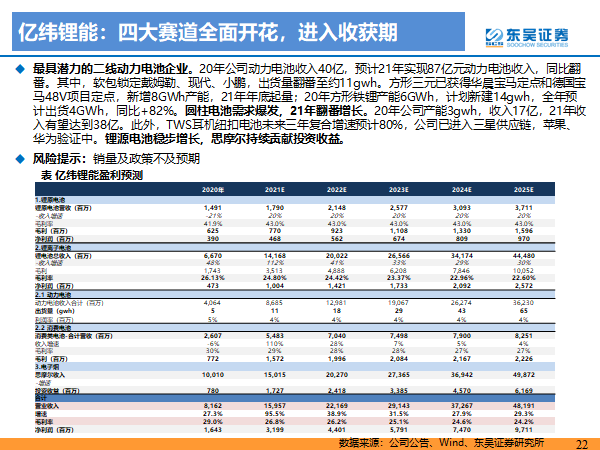

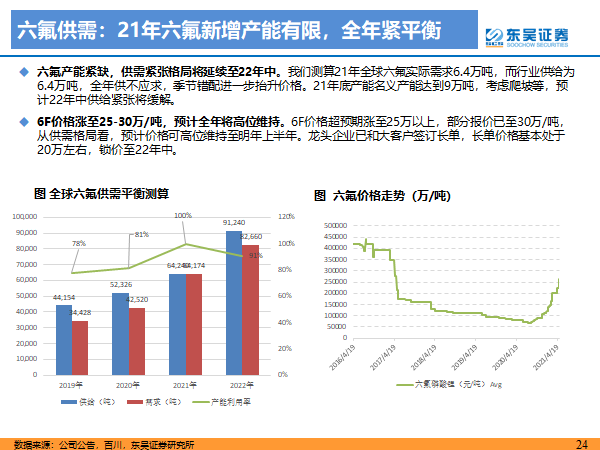

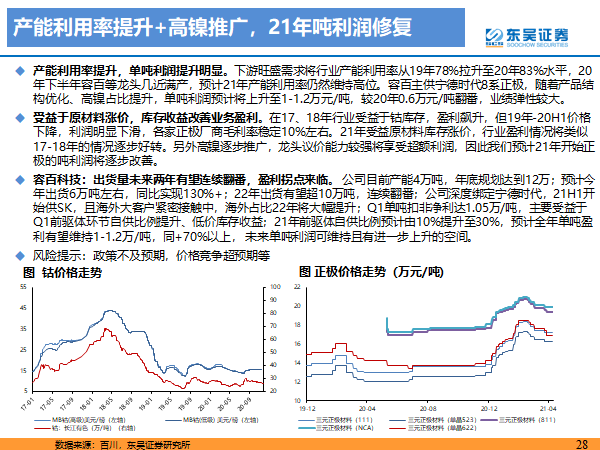

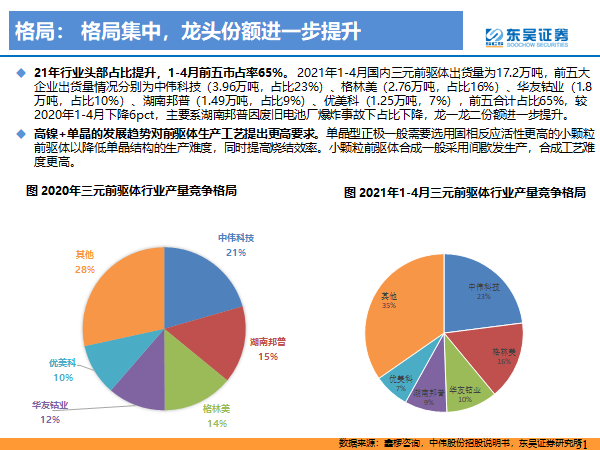

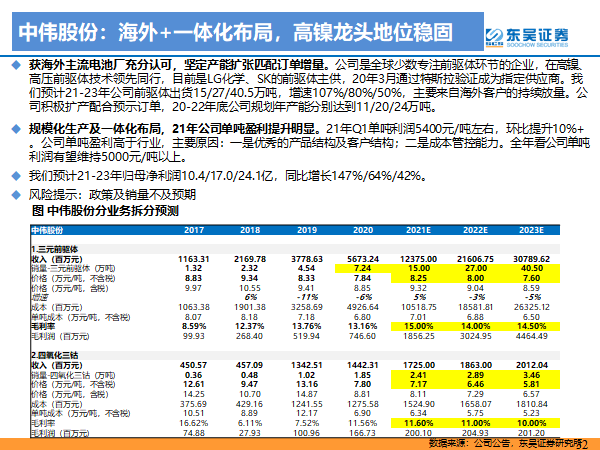

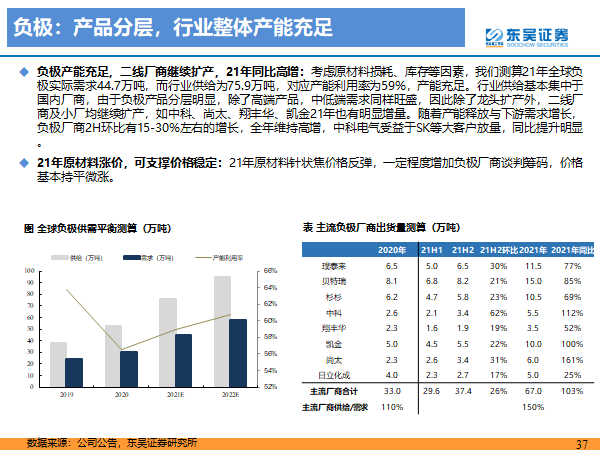

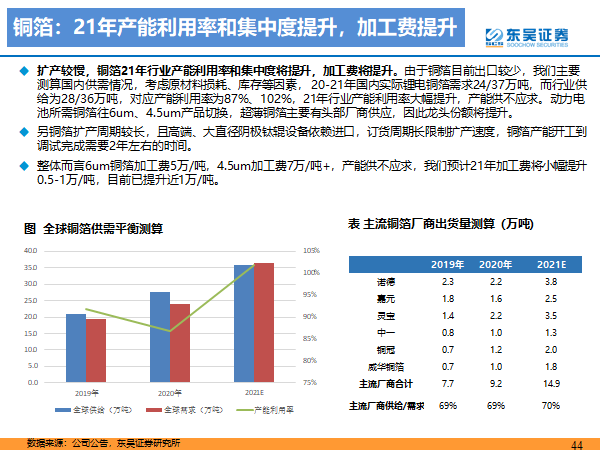

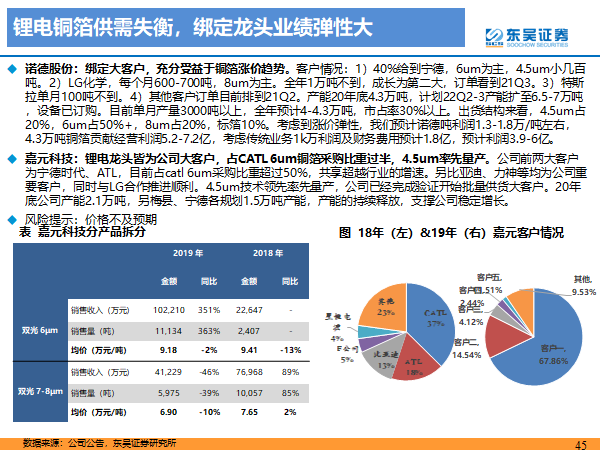

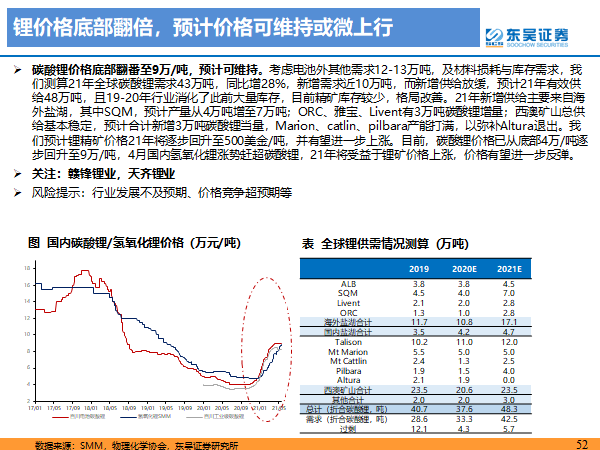

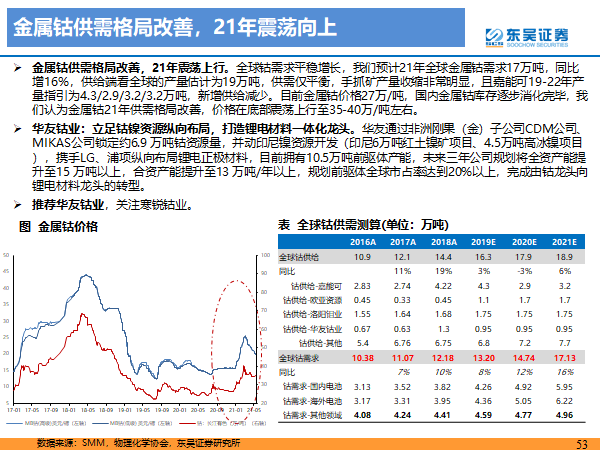

行业景气度持续,2H排产环比增30%+,且有望再超预期,中游格局优化盈利盈利修复、上游资源弹性大。行业Q1延续Q4高景气度,环比持平微增,Q2行业排产环比再增20%,年中新产能释放后,预计2H行业排产环比增30%+,且按照龙头预示订单,增速有望进一步超预期;格局方面,各环节供给紧张进一步强化龙头竞争力,行业集中度再提升。电池环节,21年新势力、合资均由宁德大份额配套,预计宁德国内仍将维持50%+份额,同时海外市场开始放量,Q1宁德全球份额提升6pct至31%;盈利方面,虽原材料价格上行,但宁德维持电池价格稳定,公司通过ctp技术、合格率和产能利用率提升降成本消化,毛利率基本维持。材料环节,同时受益于国内高增长及全球化采购,海外电池企业LG、SK预示订单均翻倍,各环节龙头21年出货量均100%增长,从1H出货量看,部分龙头公司全年有望超预期。具体看,六氟价格超25万/吨,预计价格可持续至22年中,电解液龙头盈利大幅改善;正极格局优化,高镍811及磷酸铁锂增长明显,龙头盈利提升;隔膜产能紧平衡,可持续至22年底,价格已局部上涨,龙头海外客户及涂覆膜占比提升,强化盈利水平;铜箔扩产周期长,加工费具备涨价弹性;负极原材料及加工环节涨价,龙头一体化优势明显。同时,上游资源锂、钴供需格局大幅改善,库存消化完毕,价格底部反转。

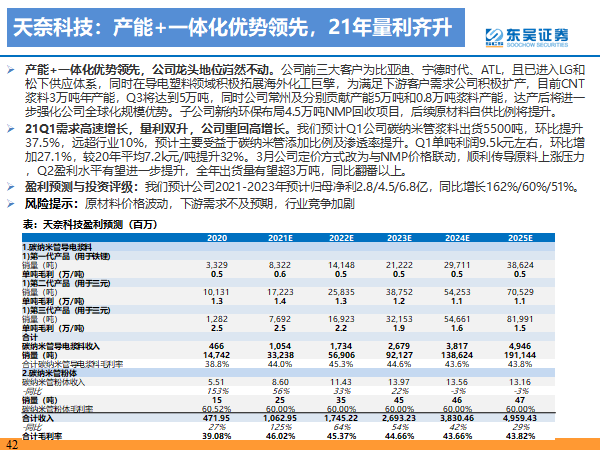

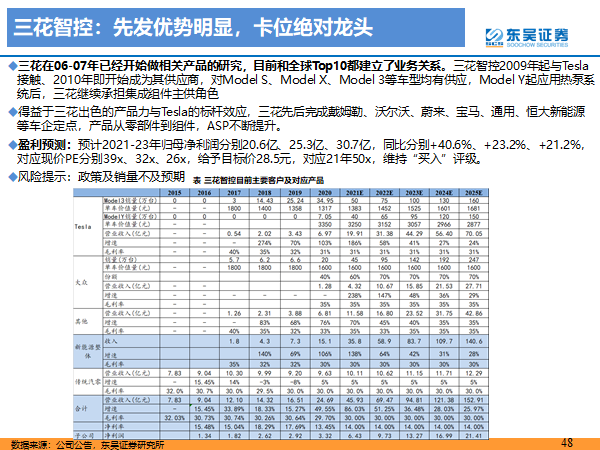

投资建议:21年全球销量大年,且2H行业排产持续向上,22年全球新车型大周期开启,未来5年复合增速30-40%,电动化大势所趋,继续强烈推荐三条主线:一是特斯拉及欧洲电动车供应商(宁德时代、亿纬锂能、天赐材料、容百科技、中伟股份、恩捷股份、新宙邦、璞泰来、科达利、当升科技、三花智控、宏发股份、汇川技术、欣旺达);二是供需格局扭转/改善而具备价格弹性(天赐材料、华友钴业,关注赣锋锂业、天齐锂业、多氟多、天际股份);三是国内需求恢复、量利双升的国内产业链龙头(比亚迪、天奈科技、星源材质、诺德股份,关注德方纳米、嘉元科技、国轩高科、孚能科技、中科电气)。

风险提示:政策支持不及预期,销量不及预期。

光伏:

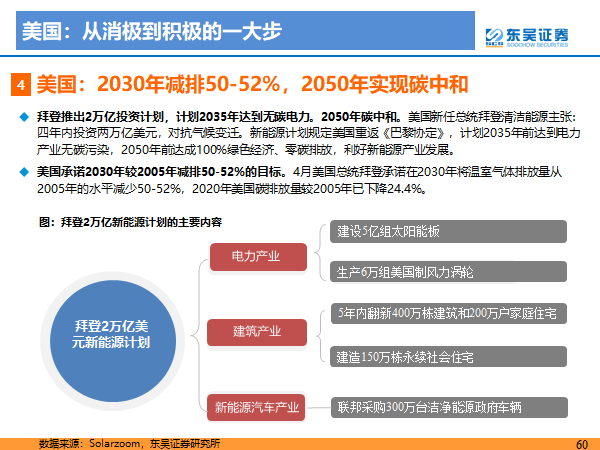

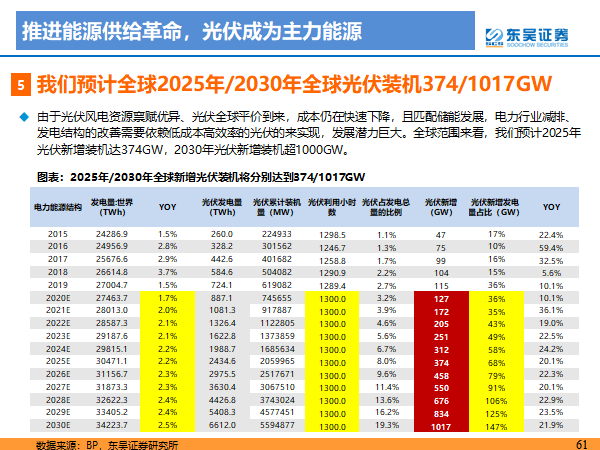

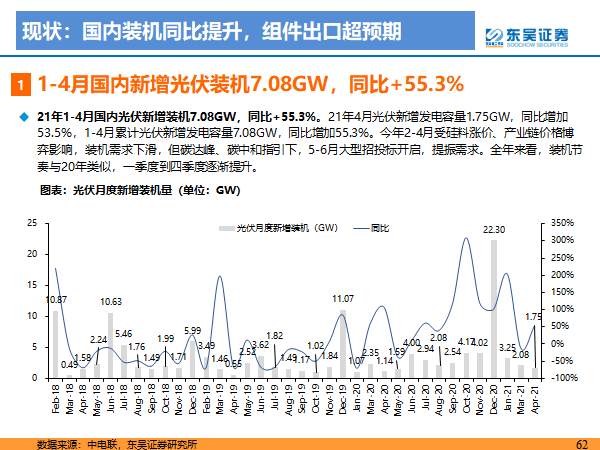

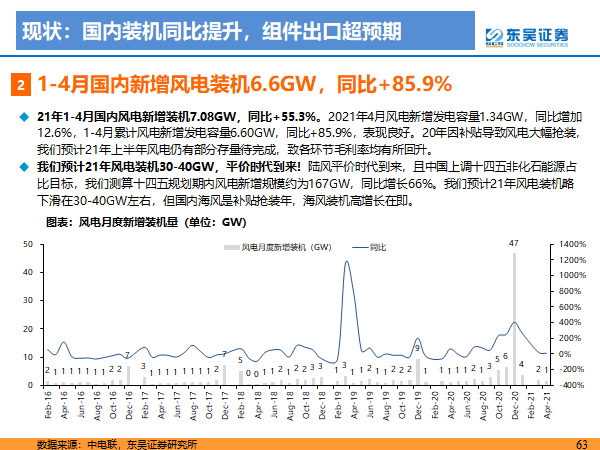

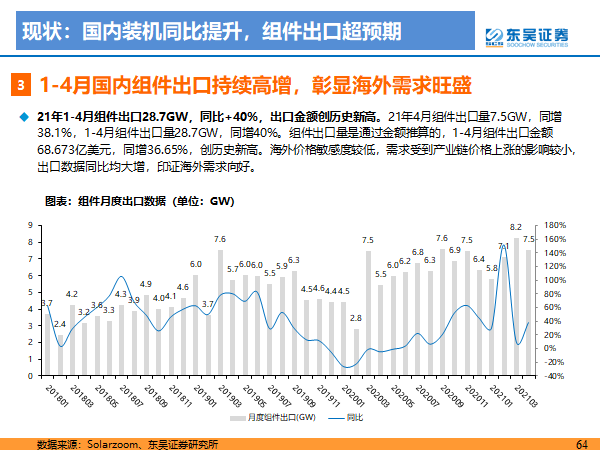

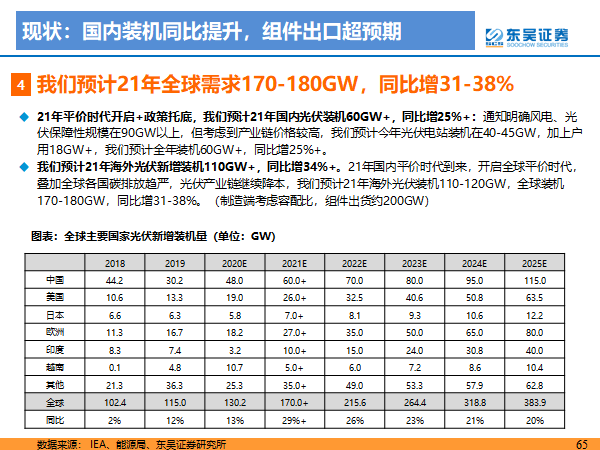

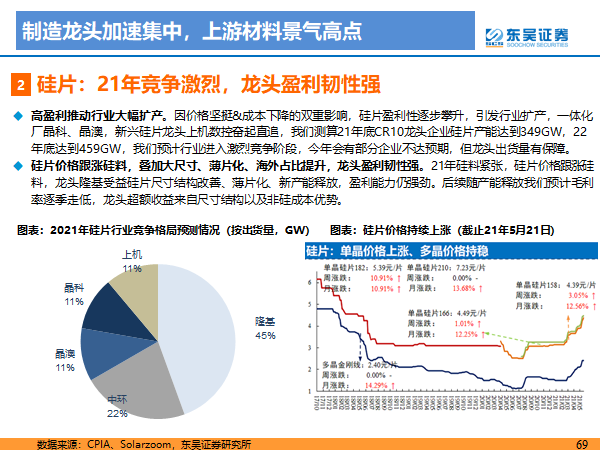

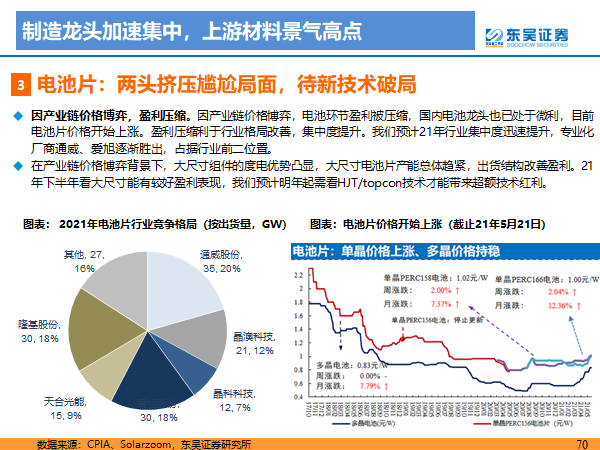

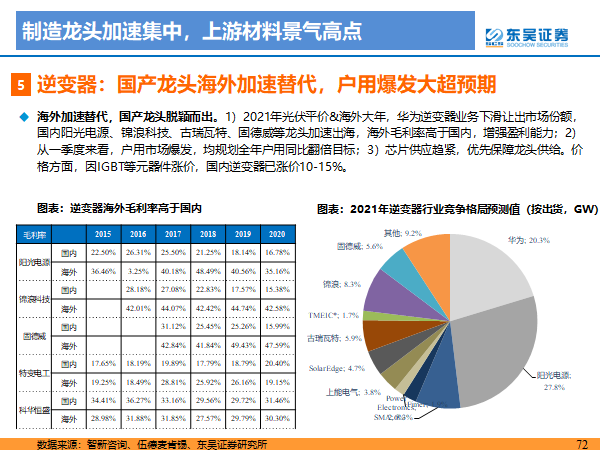

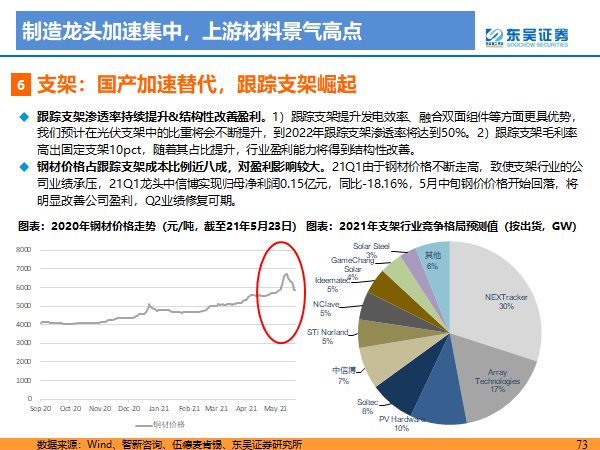

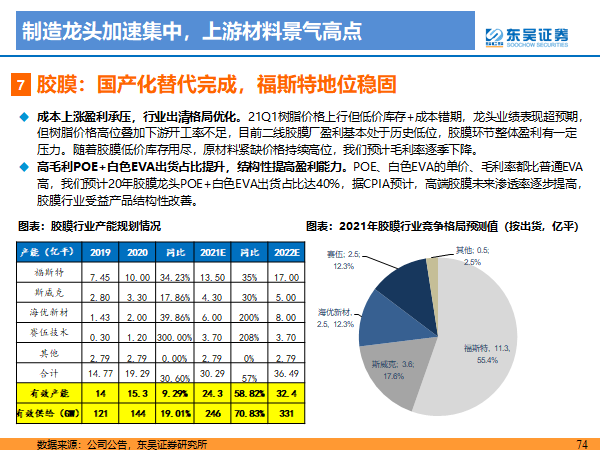

光伏各环节投资机会:主辅供应链龙头加速集中:硅料:目前硅料库存基本消化完毕,硅料是未来一年唯一确定无新增产能的环节,需求强劲+供给有限,涨价周期开启,21年确定性最强;硅片:单晶硅片产能逐步投放,21年我们预计进入激烈竞争阶段,行业盈利理性回落但龙头盈利韧性强,大尺寸趋势确定;电池:PERC仍为主流,需求强劲价格调涨,182&210尺寸电池盈利将显著高于小尺寸,上半年超额利润明显,下半年随产能投放盈利回落;组件:品牌渠道是龙头护城河,龙头集中度加速提升,21年龙头出货规划大,182&210出货有保障;玻璃:双玻提速,龙头扩产集中度进一步提升;高额毛利吸引浮法厂商进场双玻背板,21年Q2玻璃瓶颈打开,但大尺寸玻璃我们预计偏紧;胶膜:POE渗透率提升结构性改善盈利,高额毛利吸引行业扩产,21年供给充足。逆变器:逆变器市场较为分散,国内龙头产品质优价廉加速出海,我们预计未来三年行业仍处高增长状态;跟踪支架:行业黄金赛道,跟踪支架提高行业市场规模,国产替代+跟踪支架渗透率提升双红利。春节后硅料暴涨组件成本上升产业链博弈明显,3、4月普遍减产30%,玻璃大降缓解成本压力,5月排产边际改善,下半年旺季,全球全年预测160-180GW,同增30%+,5-10年年均增长20%,成长性明确。短期估值低位,边际改善也明确,重点推荐:隆基股份、阳光电源、通威股份、锦浪科技、固德威、福斯特、天合光能、晶澳科技、中信博、爱旭股份、福莱特、林洋能源,关注大全新能源、海优新材、赛伍技术、晶科科技、信义光能、阿特斯太阳能、亚玛顿、东方日升等。

风险提示:竞争加剧,电网消纳问题限制,光伏政策超预期变化。

工控&电网:

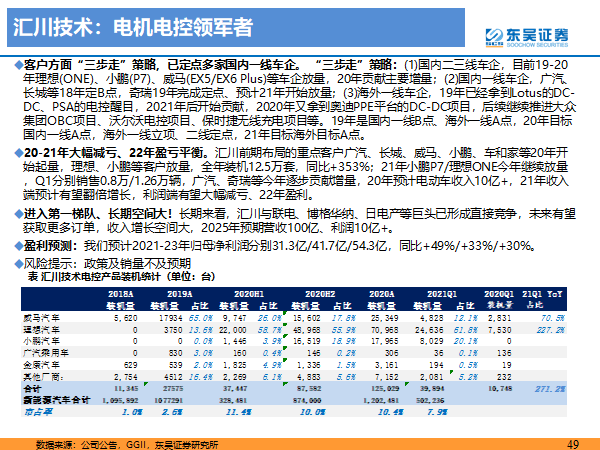

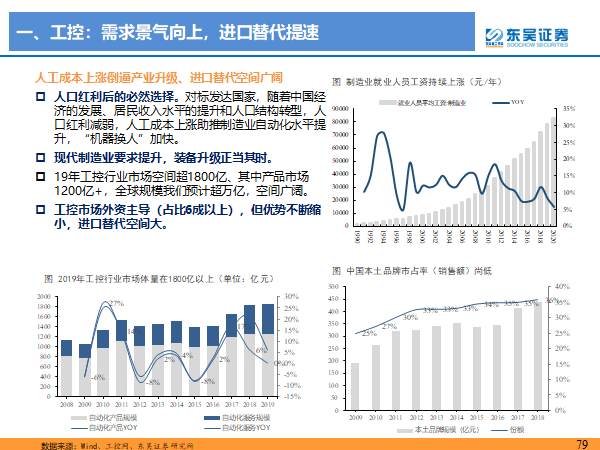

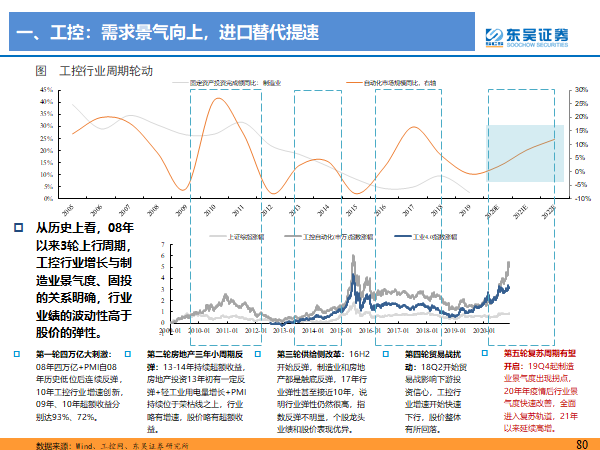

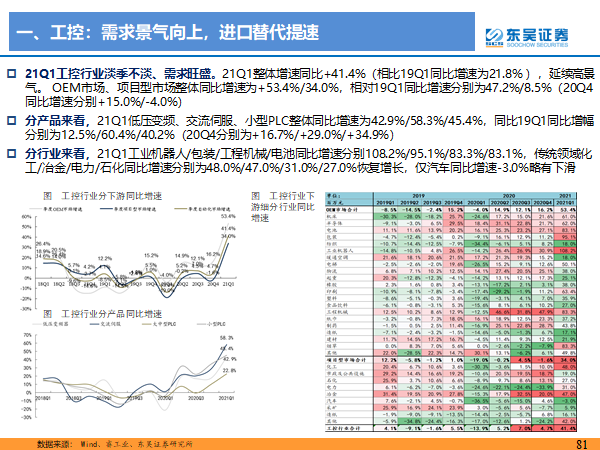

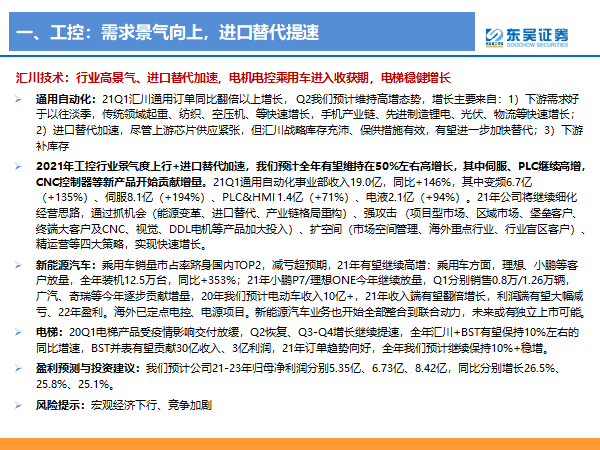

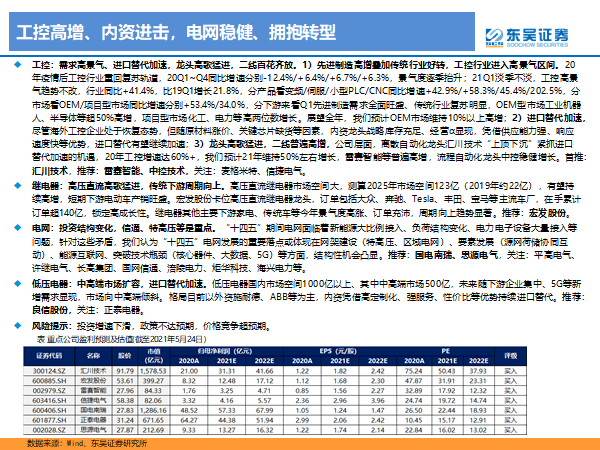

工控:需求高景气、进口替代加速,龙头高歌猛进,二线百花齐放。1)先进制造高增叠加传统行业好转,工控行业进入高景气区间。20年疫情后工控行业重回复苏轨道,20Q1~Q4同比增速分别-12.4%/+6.4%/+6.7%/+6.3%,景气度逐季抬升;21Q1淡季不淡,工控高景气趋势不改,行业同比+41.4%,比19Q1增长21.8%,分产品看变频/伺服/小型PLC/CNC同比增速+42.9%/+58.3%/45.4%/202.5%,分市场看OEM/项目型市场同比增速分别+53.4%/34.0%,分下游来看Q1先进制造需求全面旺盛、传统行业复苏明显,OEM型市场工业机器人、半导体等超50%高增,项目型市场化工、电力等高两位数增长。展望全年,我们预计OEM市场维持10%以上高增;2)进口替代加速,尽管海外工控企业处于恢复态势,但随原材料涨价、关键芯片缺货等因素,内资龙头战略库存充足、经营α显现,凭借供应能力强、响应速度快等优势,进口替代有望继续加速;3)龙头高歌猛进,二线普遍高增,公司层面,离散自动化龙头汇川技术“上顶下沉”紧抓进口替代加速的机遇,20年工控增速达60%+,我们预计21年维持50%左右增长,雷赛智能等普遍高增,流程自动化龙头中控稳健增长。首推:汇川技术,推荐:雷赛智能、中控技术,关注:麦格米特、信捷电气。

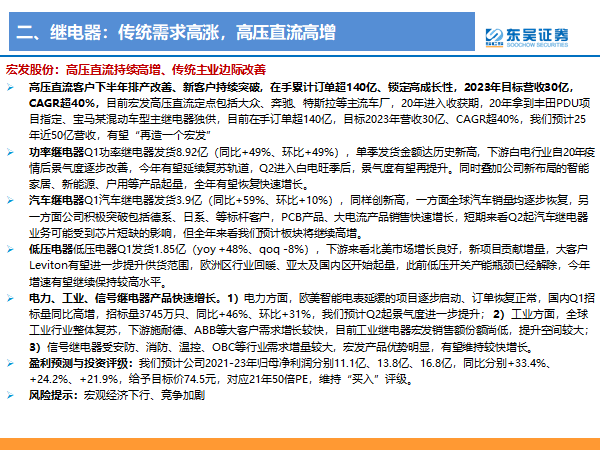

继电器:高压直流高歌猛进,传统下游周期向上。高压直流继电器市场空间大,测算2025年市场空间123亿(2019年约22亿),有望持续高增,短期下游电动车产销旺盛。宏发股份卡位高压直流继电器龙头,订单包括大众、奔驰、Tesla、丰田、宝马等主流车厂,在手累计订单超140亿,锁定高成长性。继电器其他主要下游家电、传统车等今年景气度高涨、订单充沛,周期向上趋势显著。推荐:宏发股份。

电网:投资结构变化,信通、特高压等是重点。“十四五”期间电网面临着新能源大比例接入、负荷结构变化、电力电子设备大量接入等问题,针对这些矛盾,我们认为“十四五”电网发展的重要落点或体现在网架建设(特高压、区域电网)、要素发展(源网荷储协同互动)、能源互联网、突破技术瓶颈(核心器件、大数据、5G)等方面,结构性机会凸显。推荐:国电南瑞、思源电气,关注:平高电气、许继电气、长高集团、国网信通、涪陵电力、炬华科技、海兴电力等。

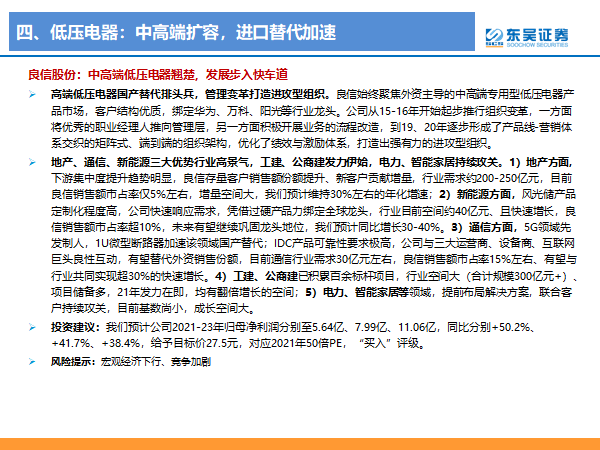

低压电器:中高端市场扩容,进口替代加速。低压电器国内市场空间1000亿以上、其中中高端市场500亿,未来随下游企业集中、5G等新增需求显现,市场向中高端倾斜。格局目前以外资施耐德、ABB等为主,内资凭借高定制化、强服务、性价比等优势持续进口替代。推荐:良信股份,关注:正泰电器。

风险提示:投资增速下滑,政策不达预期,价格竞争超预期。

正文

本文选编自“新兴产业汇”,作者:曾朵红团队;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP