光大证券:联想集团(00992)PC主业强劲表现驱动业绩超预期 后疫情时代增长动能不竭

文章摘要

事件:

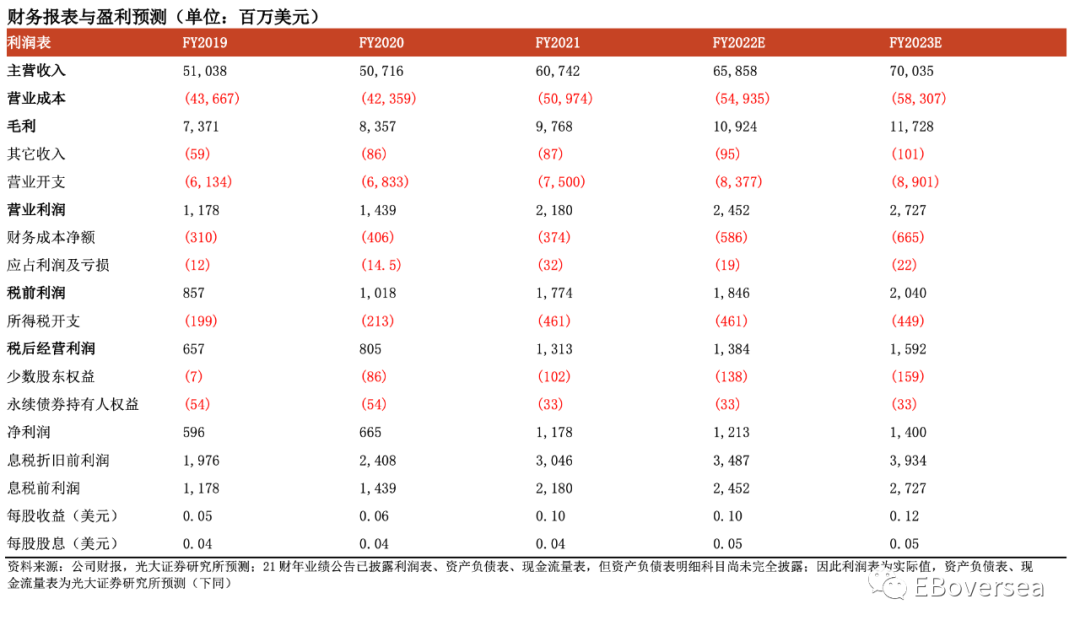

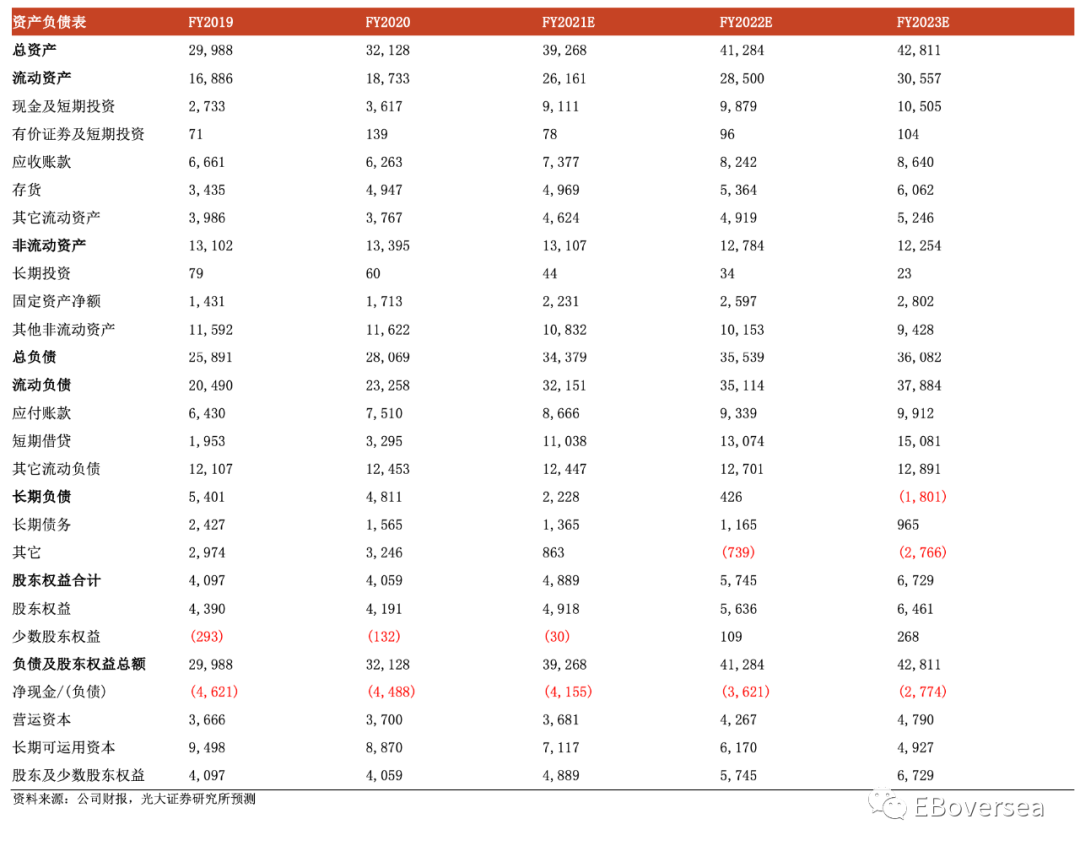

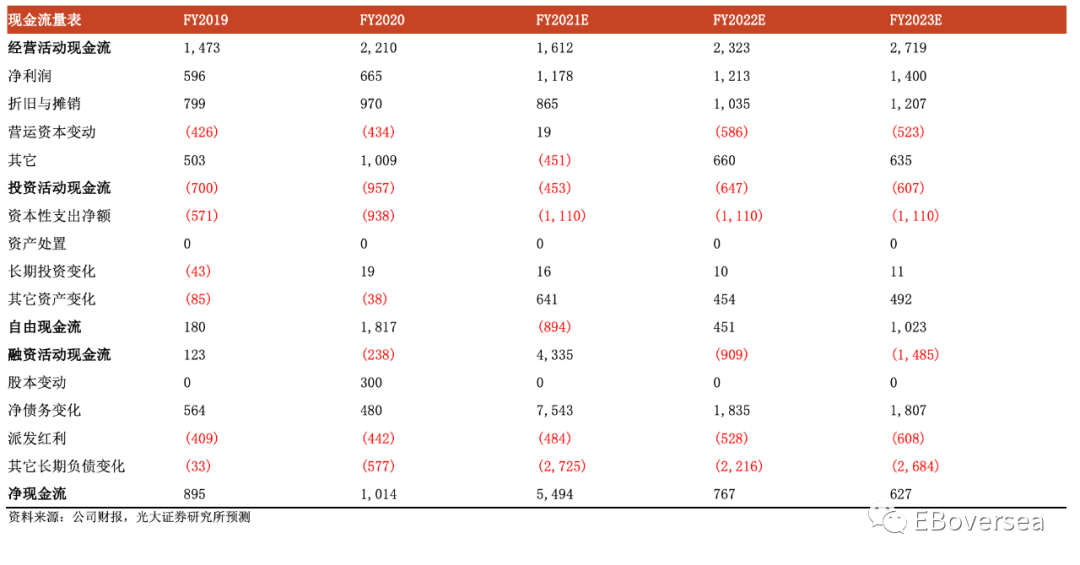

公司发布2021财年业绩,2021财年收入607.42亿美元,同比上升19.8%,主要由于疫情催化远程办公、教学需求常态化致PC主业录得强劲增长,同时移动业务、IDC业务亦录得稳健增长驱动公司业务多元化发展。盈利能力来看,2021财年毛利率16.1%,同比微降0.4个百分点;分季度来看,FY1Q21-FY4Q21毛利率分别为15.3%、15.5%、16.2%、17.2%,逐季改善趋势明显,主要由于产品结构改善、叠加高利润率服务业务占比提升。得益于收入规模扩张及严格费用管控,公司归母净利润同比大幅上升77.2%至11.78亿美元,超出彭博一致预期的11.23亿美元约5%,归母净利率同比上升0.6个百分点至1.9%。

远程经济带来PC行业偏长期结构性变化,后疫情时代PC需求仍能维持稳健增长:

2021财年,PC和智能设备业务营收485亿美元,同比上升21.7%,主要由于疫情催化远程办公、教学常态化带动消费PC强劲需求,叠加商用PC需求增长强劲。考虑到:1)1H21海外政府教育类Chromebook采购需求旺盛带动消费PC出货量维持高速增长;2)2H21国内商用PC换机需求复苏,以及海外新一轮商用PC换机需求启动,驱动商用PC迎来换机潮,预计2022财年公司PC出货量有望实现双位数增长。

尽管海外政府教育类Chromebook采购需求将逐渐衰减,鉴于:

1)远程经济带来PC行业偏长期结构性变化,“一家一PC”到“一人一PC”的转变仍将持续,每户家庭PC保有量具备进一步提升空间;2)伴随PC回归办公、娱乐需求本源,智能手机、平板等终端对于PC替代变价减弱,游戏本、轻薄本等细分市场高速增长;3)以及商用PC刚性换机需求,中长期来看,全球PC出货量有望维持同比个位数增长,公司作为全球PC龙头,有望获得超额增长,从而驱动PC主业持续稳健增长。

移动业务逐步扭亏为盈,份额提升+产品结构优化驱动增长:

2021财年移动业务营收57亿美元,同比上升9.2%;伴随高端机型占比提升驱动产品结构优化,移动业务下半财年税前溢利3100万美元,实现扭亏为盈, 2021财年税前亏损有所收窄。鉴于公司在拉美、北美核心市场份额稳固,欧洲市场份额大幅提升,以及5G手机占比提升驱动单价进一步提升,预计2022财年移动业务有望继续维持增长,实现盈亏平衡甚至盈利。

客户结构多元化驱动IDC营收增长更加稳定,产品竞争力持续加强:

2021财年IDC业务营收63亿美元,同比上升15.1%;税前亏损逐季收窄,对应2021财年税前亏损1.69亿美元。基于公司超大批量业务一线客户份额提升、二线客户渗透驱动客户结构更加多元化,预计营收端增长更加稳定。公司补齐技术短板、推出服务器+存储方案及中国区本土化方案,叠加公司向智能行业垂直解决方案提供商转型,产品竞争力持续加强。

盈利预测、估值与评级:

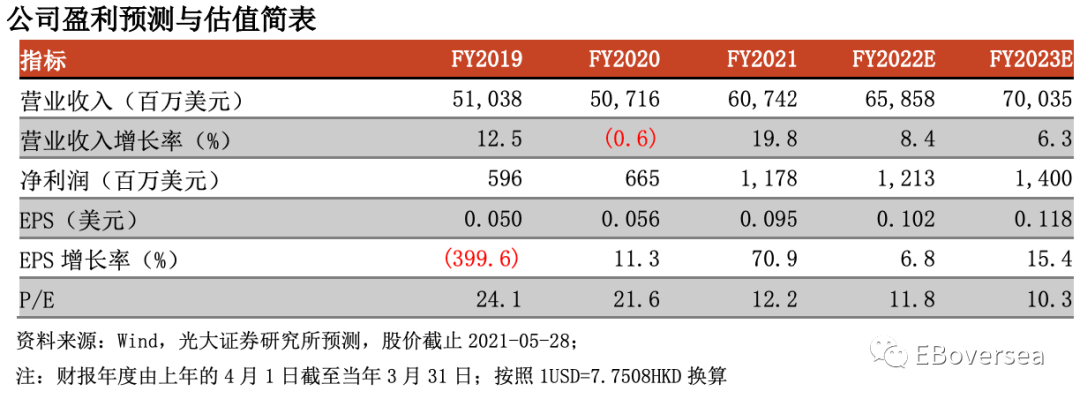

根据公司所披露的2021财年业绩报告,2021财年EPS为0.095美元。鉴于公司各项业务发展符合预期,维持2022财年EPS预测为0.102美元;考虑到公司组织架构调整加速智能化转型,驱动高利润率附加服务营收占比提升,上调2023财年EPS预测约12%至0.118美元。参考港股硬件硬件销售可比公司21年(对应公司22财年)12-34倍估值,台股PC同业11-15倍估值,考虑到公司PC龙头地位,叠加智能化转型前景向好有助估值抬升,给予其22财年15倍PE,维持目标价12港币,维持“买入”评级。

风险提示:PC需求不及预期;智能手机回暖不及预期;IDC行业竞争格局变化。

本文选编自“ EBoversea”,作者:光大海外&互联网,智通财经编辑:王岳川

扫码下载智通APP

扫码下载智通APP