海通国际:不要低估通胀的力量

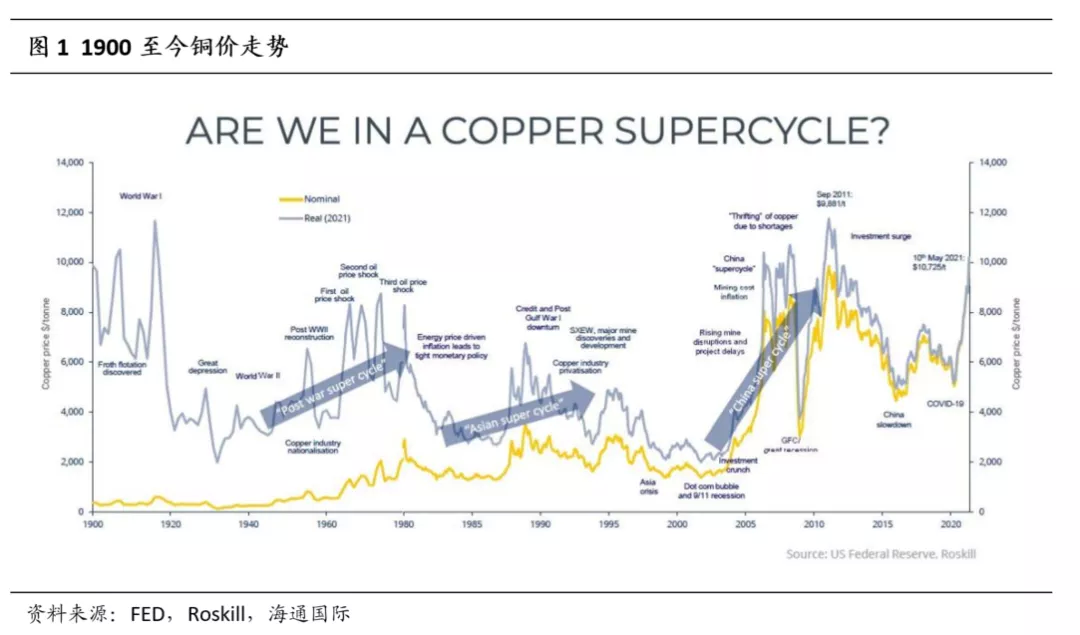

一、我们的观点很明确:这是一轮商品的Super Cycle

主要推导框架如下:

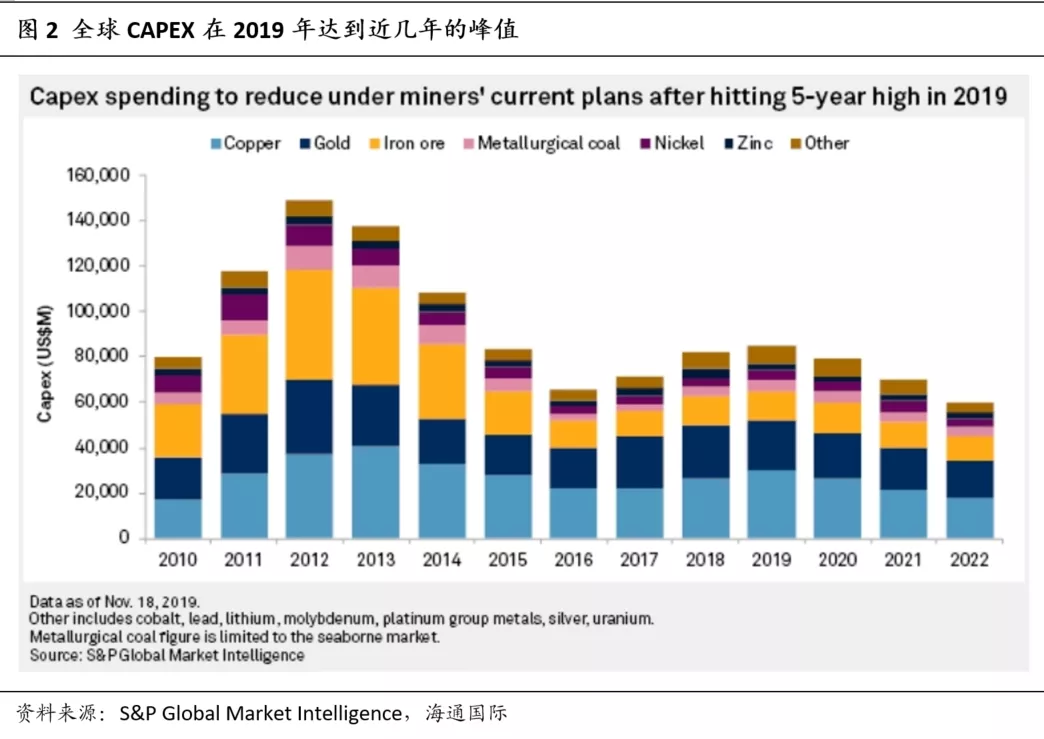

1)2010年后,全球大宗商品表现低迷,上游的CAPEX疲弱十年。

2)“碳中和”进一步卡住冶炼环节、推升建设成本。

3)“绿色”金属:锂、镍、铜、磁材等电动车重要原料边际需求改变巨大;不亚于20年前的地产产业链“腾飞”引发的需求巨震。

4)FED货币超发,史无前例。

5)以锂、镍、铜为首的品种就像三发“子弹”,牵一发动全身,引发整体商品的SuperCycle。

二、金属价格疲弱自然削弱CAPEX意愿

过去十年,全球矿业CAPEX在2012年和2019年出现两个峰值,分别大约1500亿美金和800亿美金。新矿开发周期大约5-10年,近十年下行的CAPEX预示着未来几年新矿增产幅度会下降。

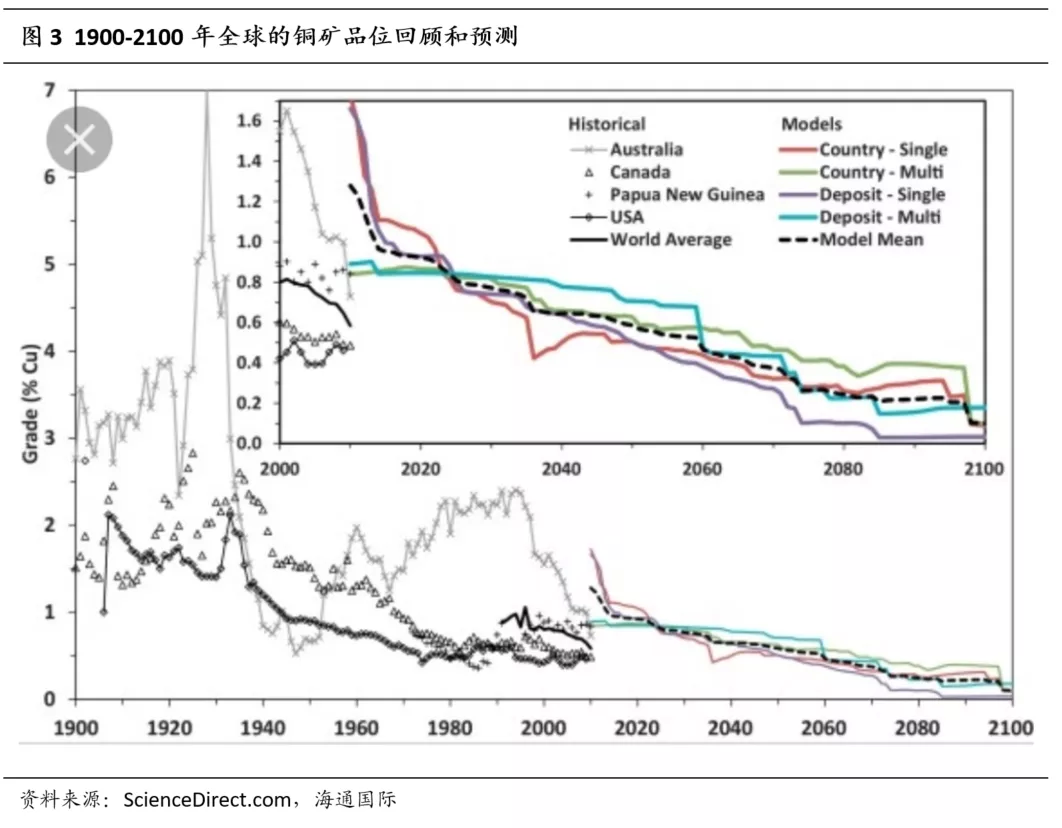

同时,全球铜矿品位下降是不争的事实。ScienceDirect.com预测,2020-30年,全球平均铜品位将下降至1%以内。

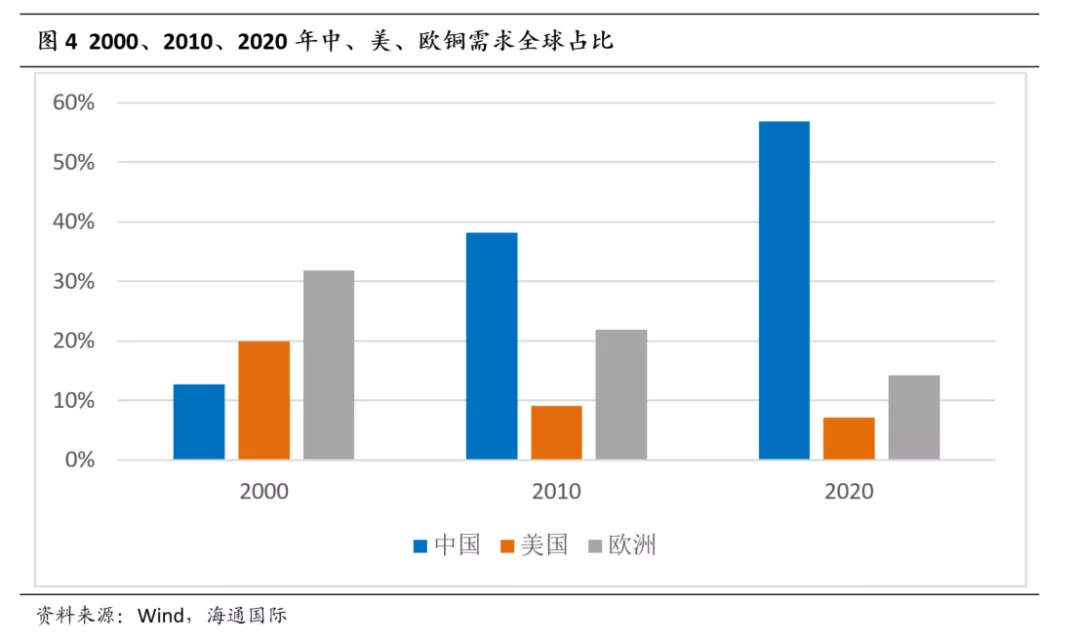

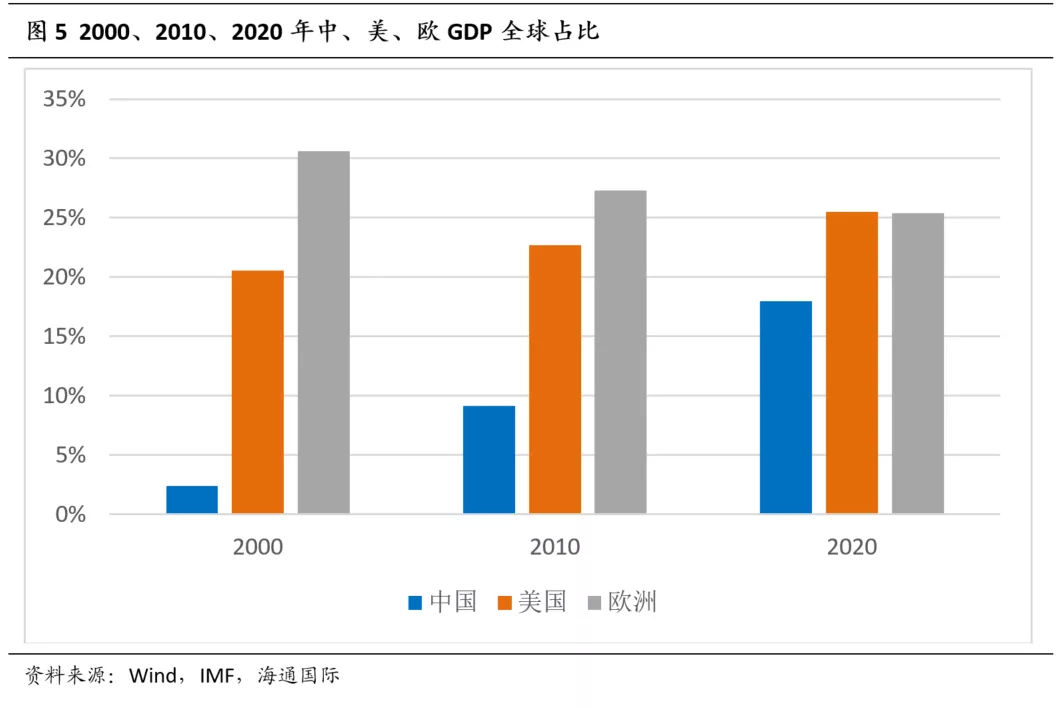

三、2000年的大宗十年强势行情也始于小需求的拉动

2000-2010年大宗行情波澜壮阔。但在一开始,并不是所有人都认可中国“引擎”的逻辑。当时中国铜需求量占比并不大:2000年,中国铜需求占全球总量的13%,GDP占比2%。反观目前,欧美的铜需求占全球比例为21%,其中美国7%,欧洲14%。GDP合计占比51%,美国26%,欧洲25%。面对欧美基建方案,我们是否应该用更乐观的视角去测算未来金属的拉动效应?

四、感受一下当前的流动性:史无前例

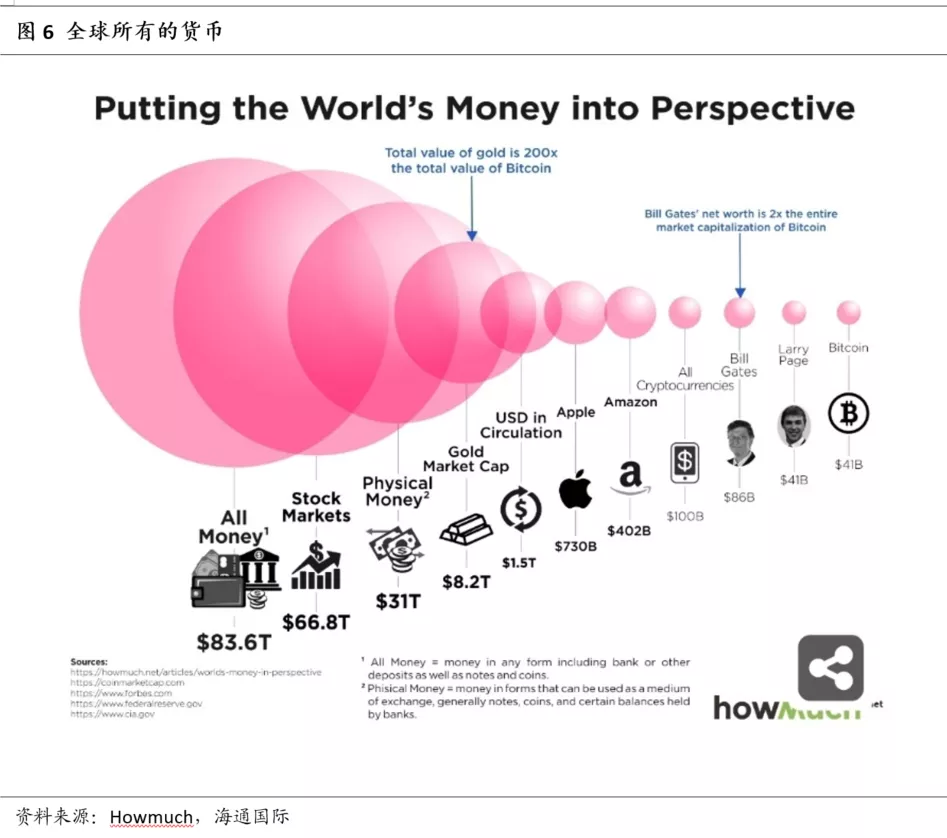

根据Howmuch统计,目前全球所有的货币(包括银行、存款、票据和硬币)为83.6万亿美金;股票市场为66.8万亿美金,实物货币为31万亿美金,黄金为8.2万亿美金。

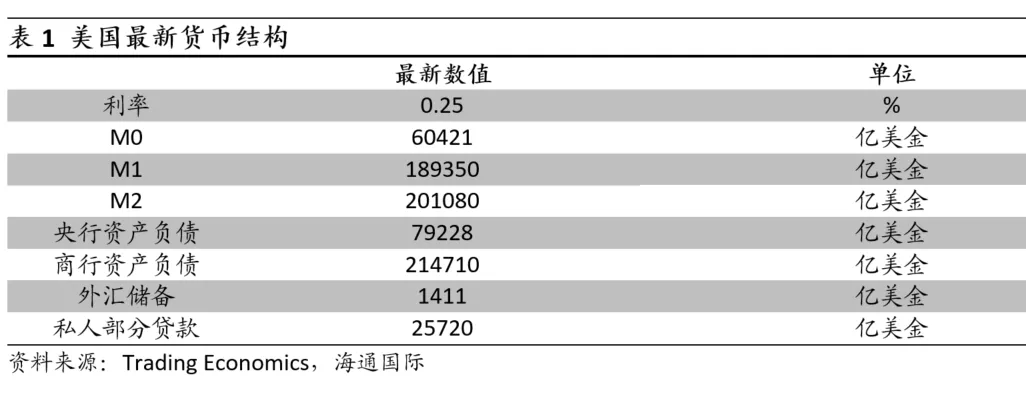

截至2021年Q1,美国最新M2约20.1万亿美金。

2021年1-3月美国M2同比超过25%,从1940年至今,尚未出现20%以上的同比增长。历史上,M2 YOY峰值后,都会出现不同程度的通胀。1943年、1970-1980年和2001年。

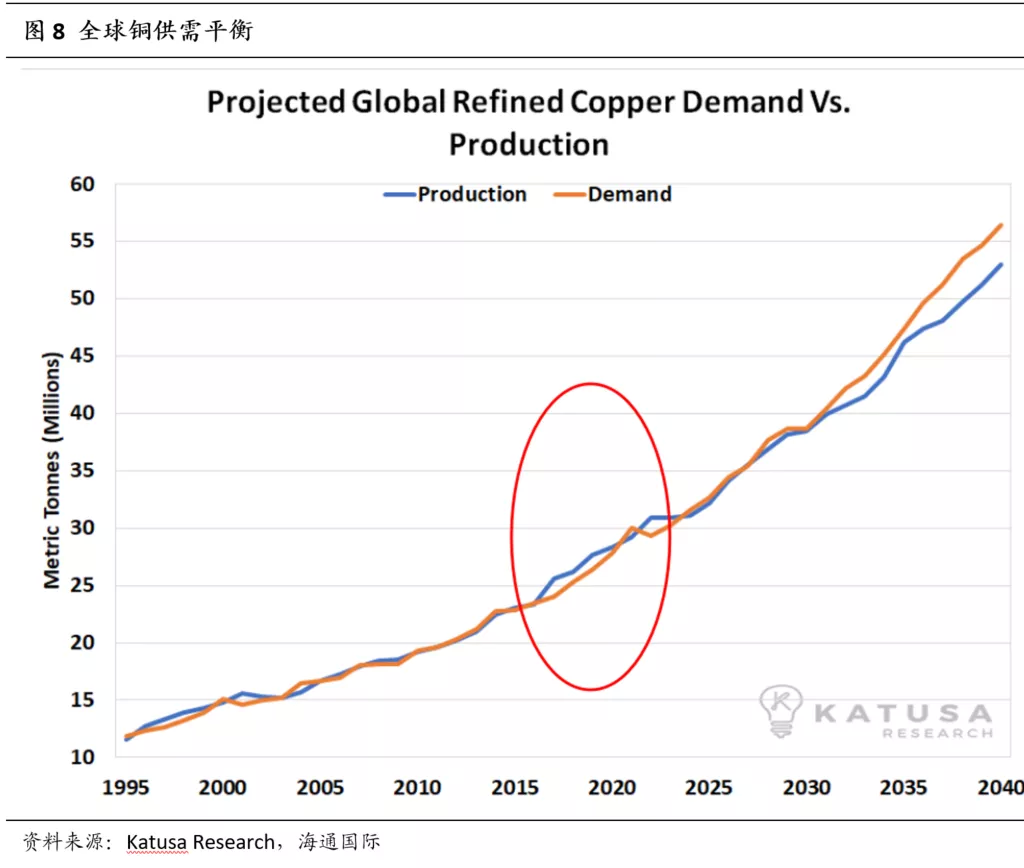

五、铜将出现长期供不应求

上游CAPEX减少、“碳中和”卡住中游,而电动车产业链引发需求端激增,铜的供需平衡已经开始反转:2015-2020年供给过剩,2020年-2030年预计将出现长期的供给不足。上游ROE提升,才能激发矿业企业进一步资本投入的意愿。因此,供不应求背景下,上游必须“暴利”才能催生新供给。

六、“脱虚入实”势在必行

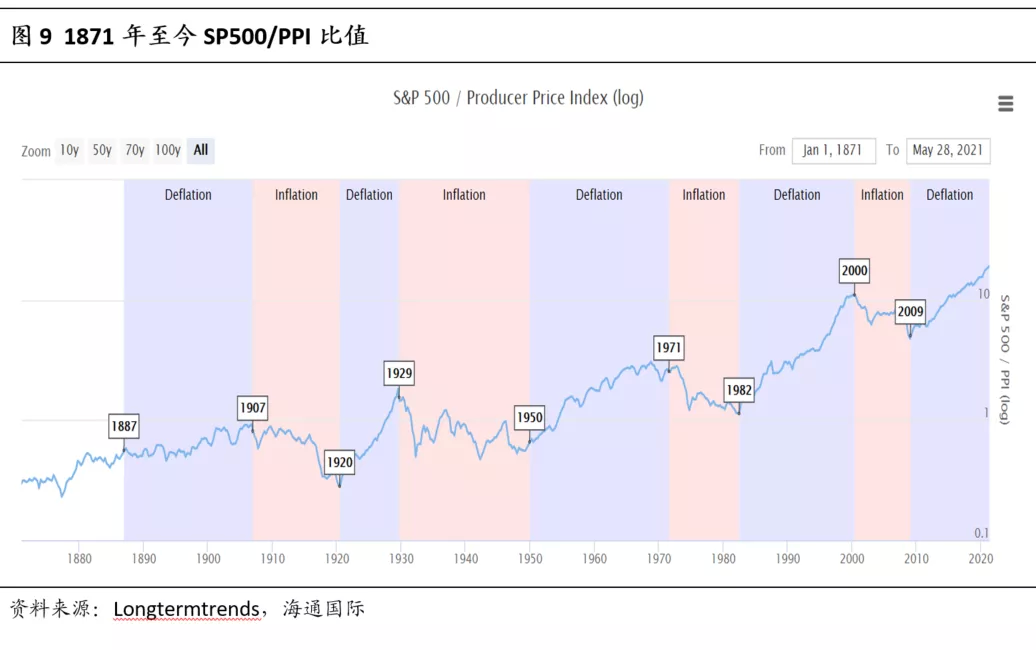

我们一直强调商品和股票市场的比值,两者在我们的理解中分别代表实体经济和虚拟经济(在当前市场更多体现是科技成长型)。当前SP500/PPI是1871年以来最高位,而每次两者出现高位极值,就意味着“脱虚入实”的开始,以此引发新一轮通胀。

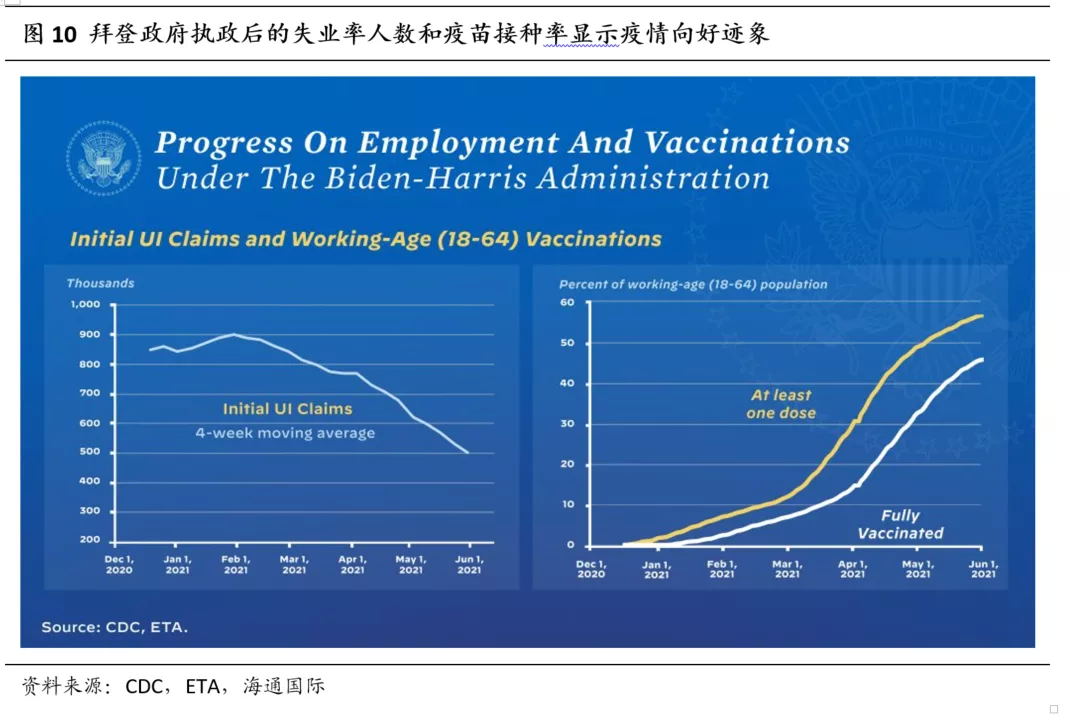

七、疫情总有一天会过去

但凡灾难后,各国政府往往选择重建来刺激经济,20年前选择地产产业链,这一次是电动车。而且电动车会带动光伏、储能和芯片,这个产业链不亚于地产。同时,这一次,不光是中国作为核心引擎,重振经济的迫切性已经蔓延到了欧美。

在我们理解中,当前全球经济就像一座密闭空间中,已经充满了燃料(史无前例的M2),一旦疫情缓和,通胀薪火很容易迸发。而锂、镍、铜作为三发先行“子弹”,会带动所有的商品价格上行。

八、不确定性分析

下游需求乏力,严重于预期。

本文选编自“海通国际研究部 HAI”,作者:海通国际研究部;智通财经编辑:李均柃

扫码下载智通APP

扫码下载智通APP