张忆东:下半年美股不是熊市 A港股投资以“成长”为主

1、海外展望:下半年美股不是熊市,但脆弱性、波动性加大,成长有望跑赢

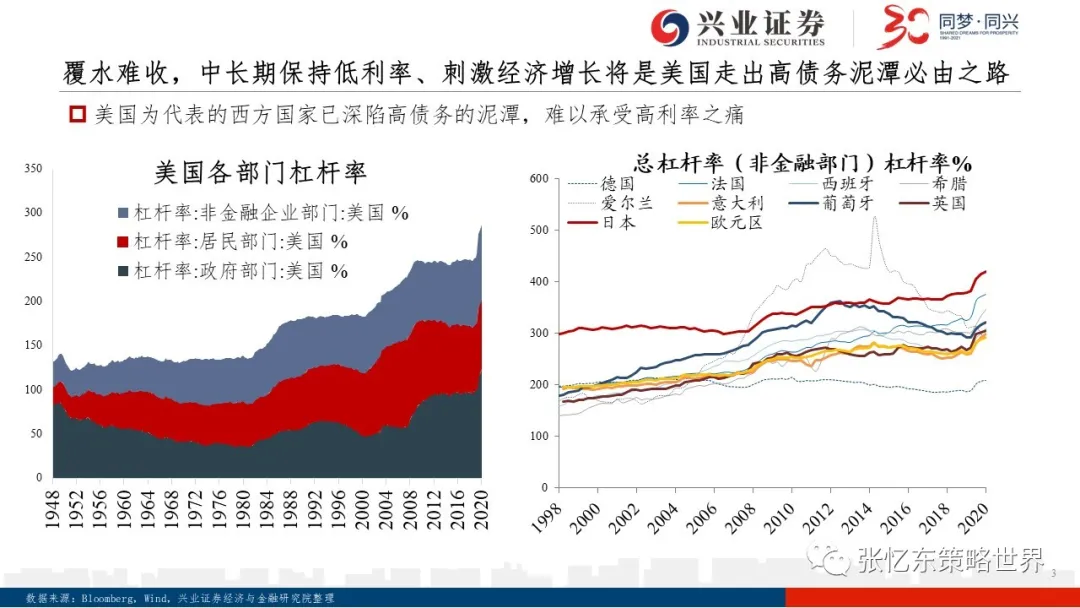

1.1、覆水难收:下半年美国流动性难紧,海外低利率环境将打脸“紧缩”预期。

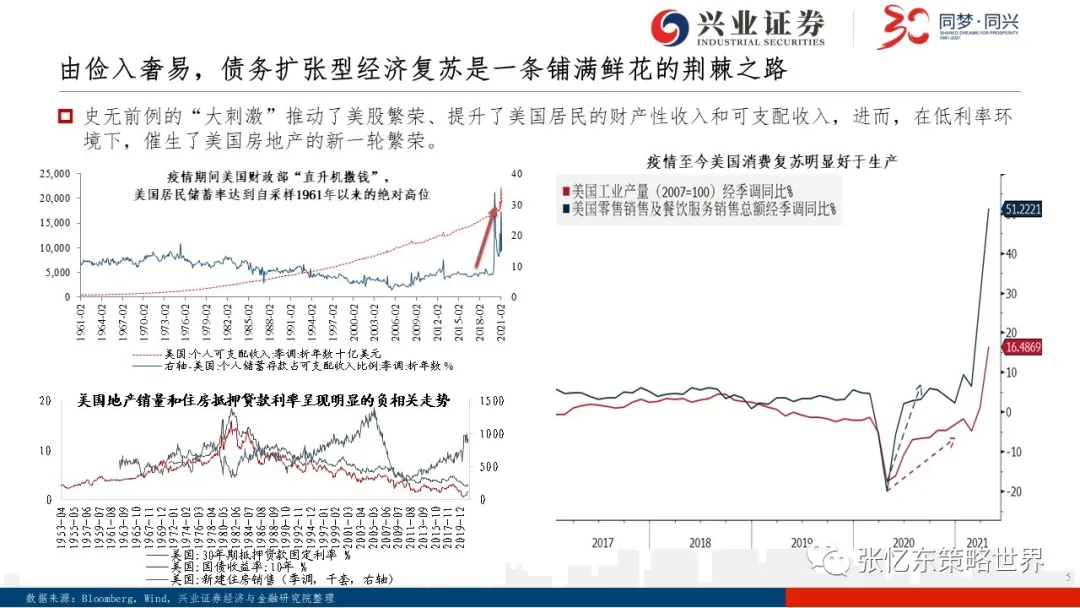

** 大国博弈背景下,中长期保持低利率、刺激经济增长将是美国走出高债务泥潭的必由之路。美国践行MMT(现代货币理论)“上瘾”之后难以轻易戒除,债务扩张型经济刺激计划需要低利率环境为之保驾护航。

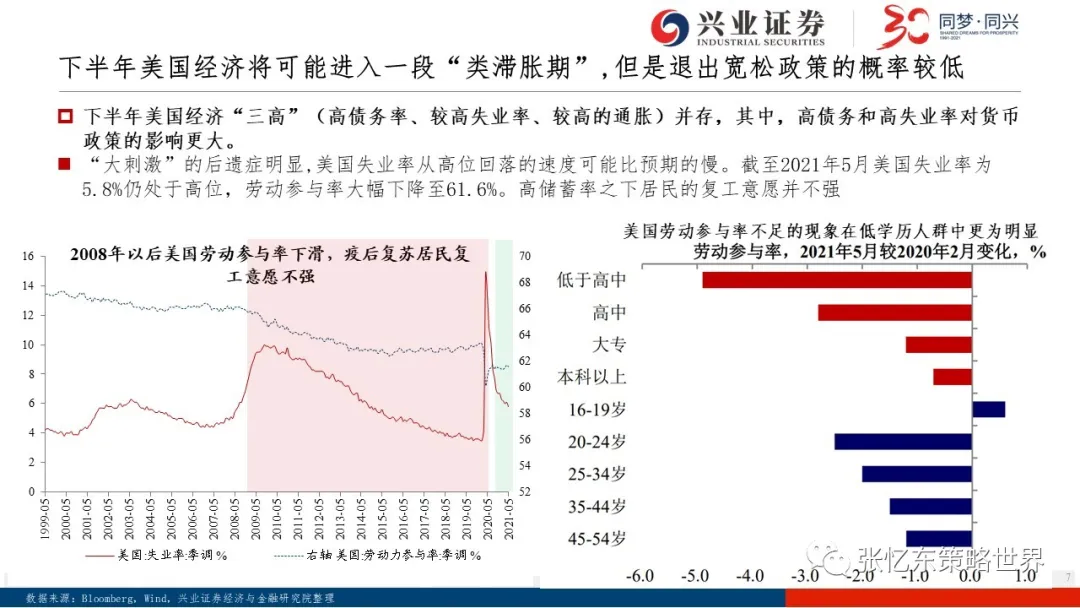

** 下半年,美国经济“三高”(高债务率、较高失业率、较高的通胀)继续,复苏动能放缓,联储实质性退出宽松政策的概率不大。

1.2、 波动加大:下半年美股的脆弱性凸显,三季度有调整压力。

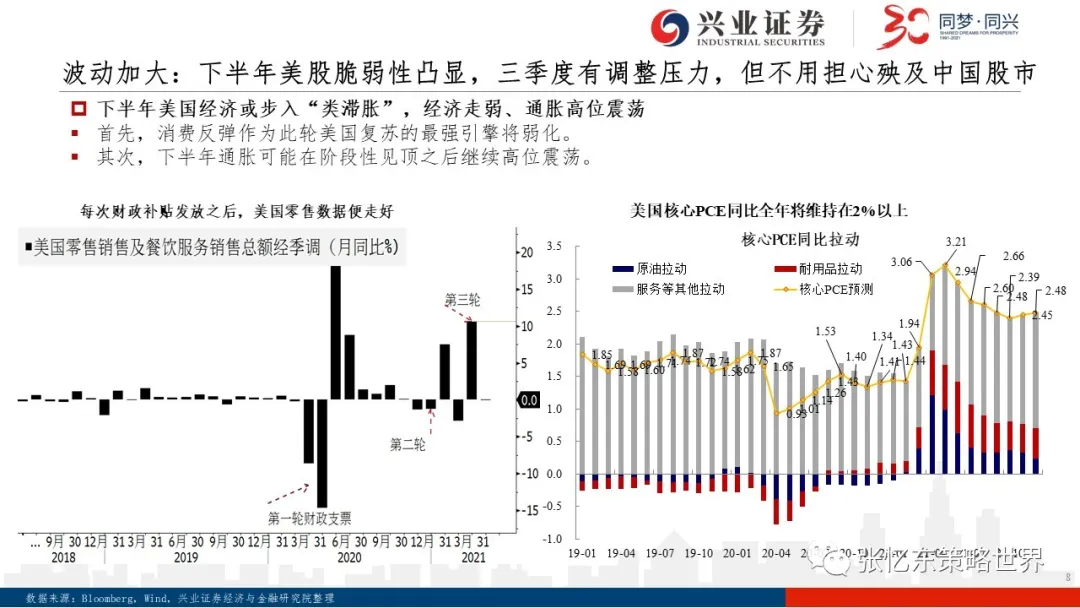

** 下半年美国经济或步入“类滞胀”,经济走弱、通胀高位震荡。

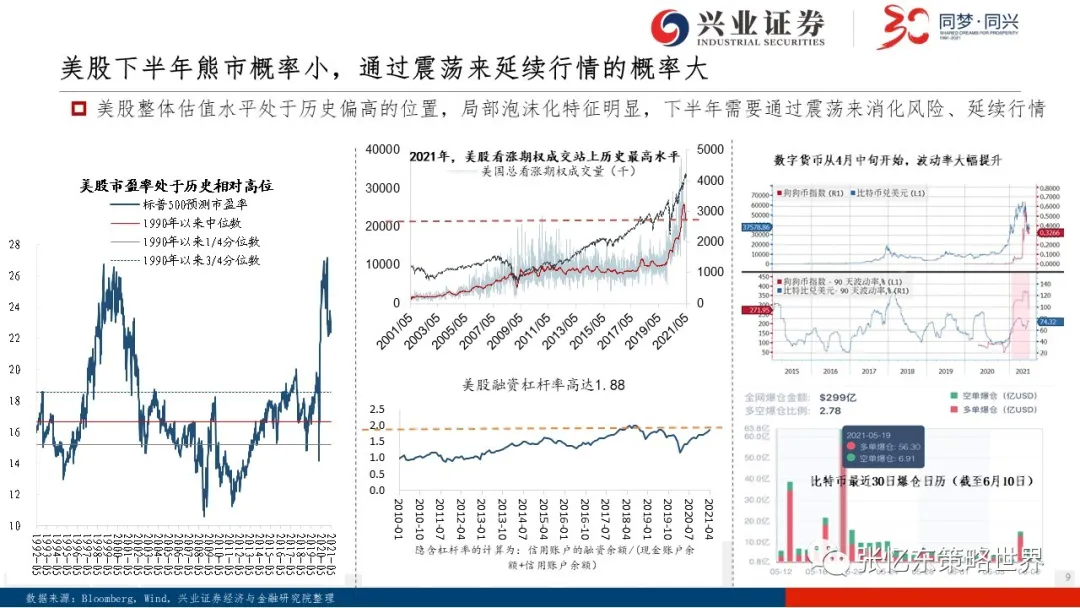

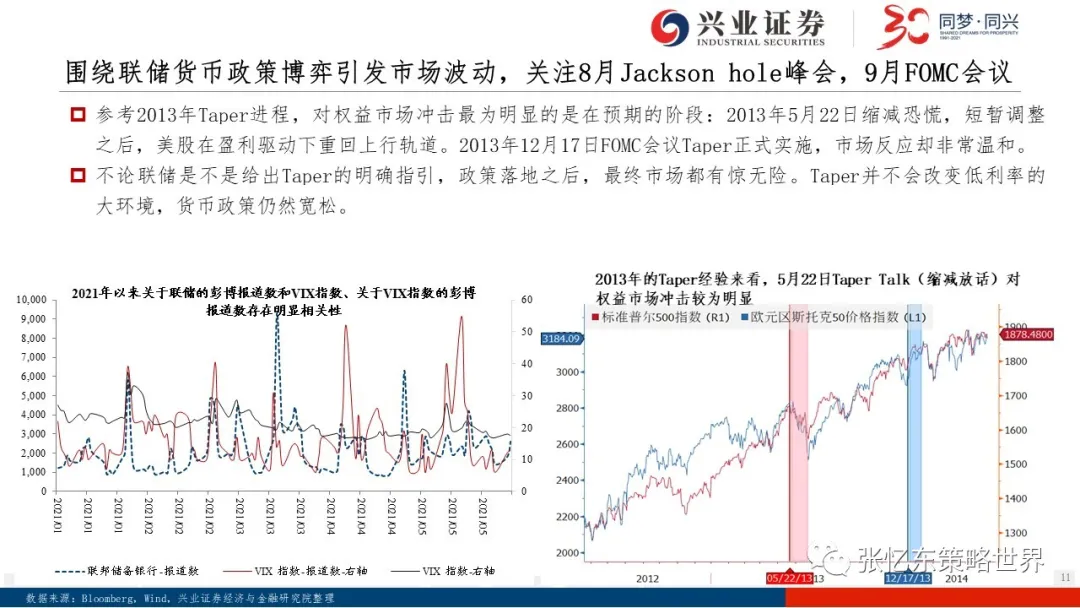

** 美股下半年熊市概率小,通过震荡来延续行情的概率大。欧美流动性环境依然宽松,经济增速放缓但仍有韧性,Taper和加税的影响仍在预期阶段。

** 美股市场繁荣的背后,其脆弱性正不断凸显。

1)整体估值水平处于历史偏高的位置,投资氛围的局部泡沫化特征明显;

2)下半年特别是三季度后期当心加税预期;

3)Taper对股市冲击最明显的阶段是围绕政策预期博弈的阶段,当心8月Jacksonhole央行会议及9月美联储议息会议前后。

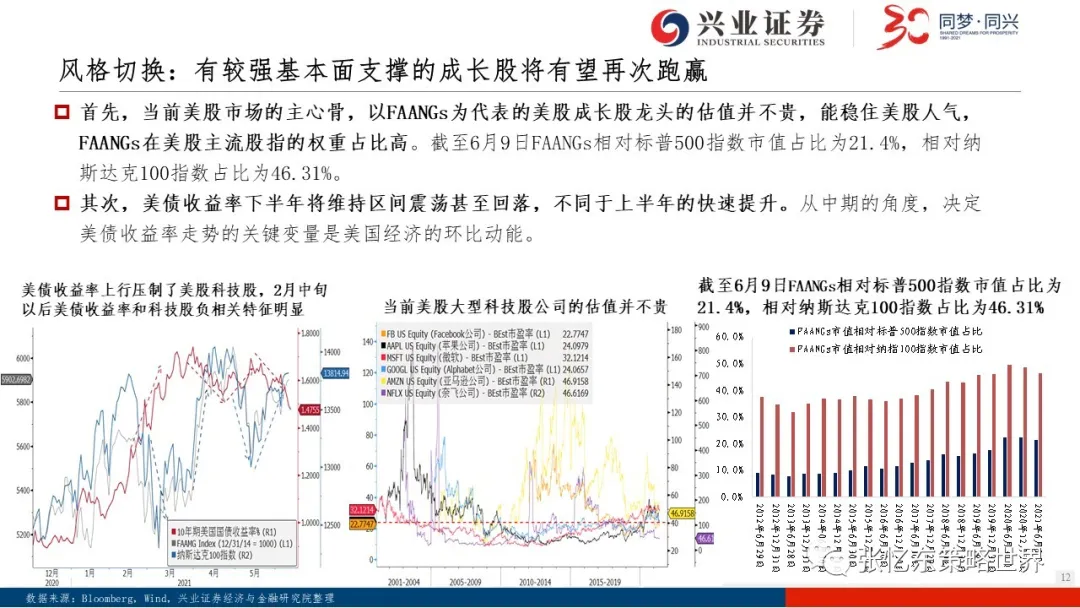

1.3、风格切换:下半年美股市场有基本面支撑的成长股将有望再次跑赢。

** 首先,以FAANGs为代表的美股成长龙头的估值并不贵,有望稳住人气。

** 其次,下半年美债收益率将维持区间震荡,不同于上半年的快速提升,所以,成长股的估值风险释放告一段落。

** 第三,下半年业绩增长转向内生驱动。美股周期价值风格过去大半年受益于周期复苏而明显跑赢,下半年将随着美国库存周期动能趋弱而承压。

** 第四,下半年真正的有核心竞争力的成长股将跑赢,寻找没有风也能飞的雄鹰。成长股将分化,具备长期内生增长动能的成长股将开始新的上行。但是,题材性成长股或者透支了高增长预期的高估值板块仍将被抛弃。

2、A股港股展望:平淡中寻找新奇,“科创牛”方兴未艾

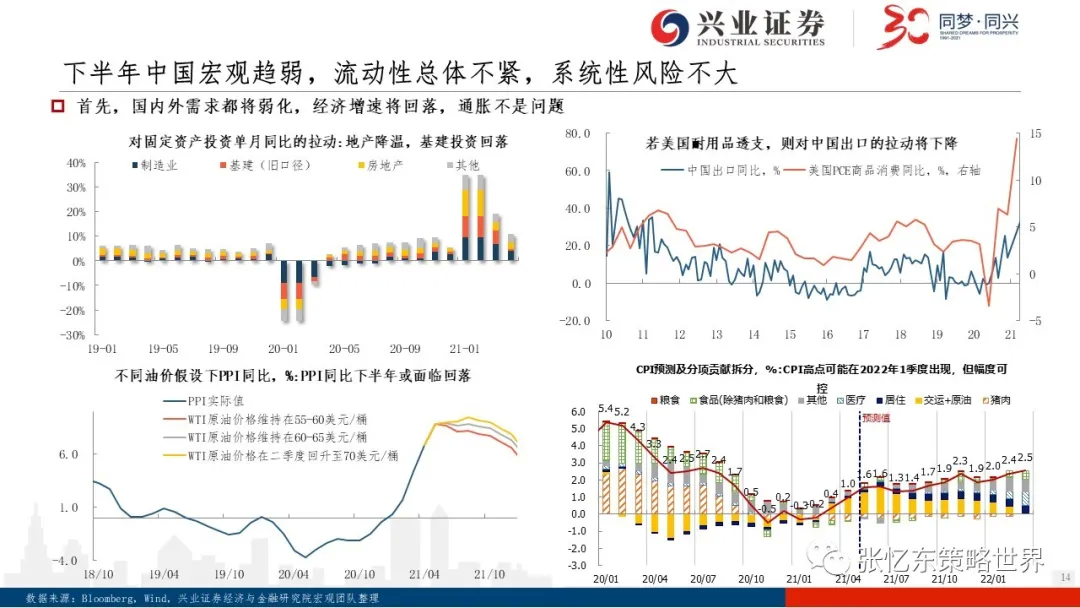

2.1、下半年宏观趋弱,流动性总体不紧,系统性风险不大

** 首先,国内外需求都将弱化,经济增速将回落,通胀不是问题。净出口的贡献将放缓,地产和基建投资增速将回落。

** 其次,货币政策将保持中性,下半年一旦信用风险提升,流动性或将结构性宽松,为培育新的经济增长点、化解存量债务创造条件。

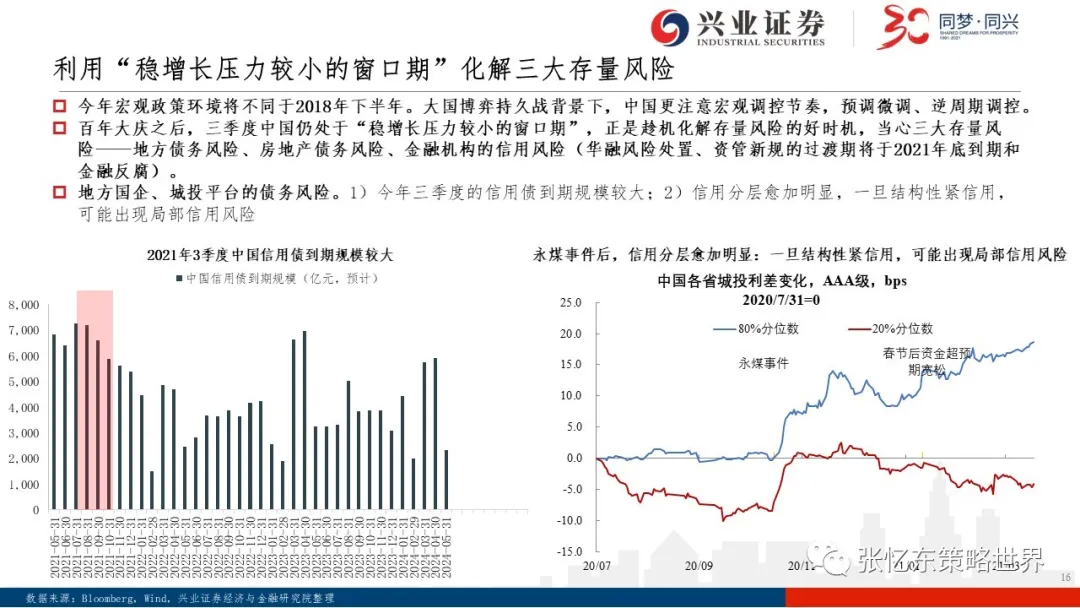

2.2、三季度行情震荡、风险释放,但不会重演2018年下半年

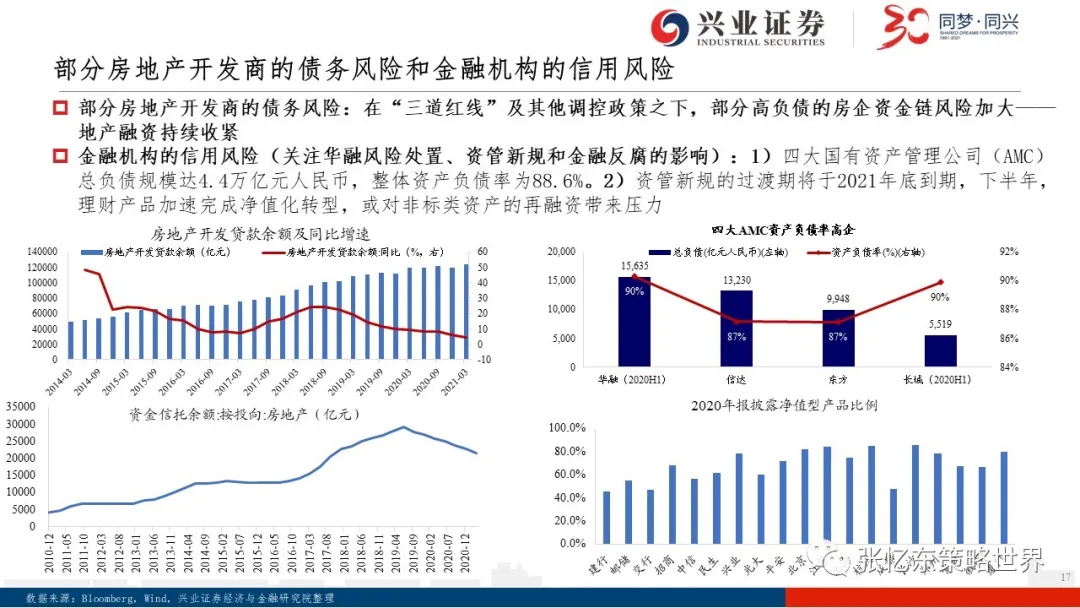

** 利用“稳增长压力较小的窗口期”化解三大存量风险。1)下半年宏观政策环境将不同于2018年下半年。在大国博弈持久战背景下,中国更注意把握宏观调控节奏,预调微调,稳增长压力小则主动化解存量风险;一旦出现风险事件,则及时防范系统性风险,最终,有惊无险。2)百年大庆之后,三季度中国仍处于“稳增长压力较小的窗口期”,正是趁机化解存量风险的好时机,当心三大存量风险——地方债务风险、房地产债务风险、金融机构信用风险(华融风险处置、资管新规到期和金融反腐)。

** 美股波动、大国博弈风险,对中国股票是短期扰动、长线机会1)美股市场下半年波动风险加大,或对包括A股和港股形成短期扰动。但是,不会构成系统性风险。在人民币升值的预期之下,外资流入。2)中美关系的不确定性,三季度可能比上半年对风险偏好的影响更大。

2.3、下半年投资风格——成长为主、价值为辅

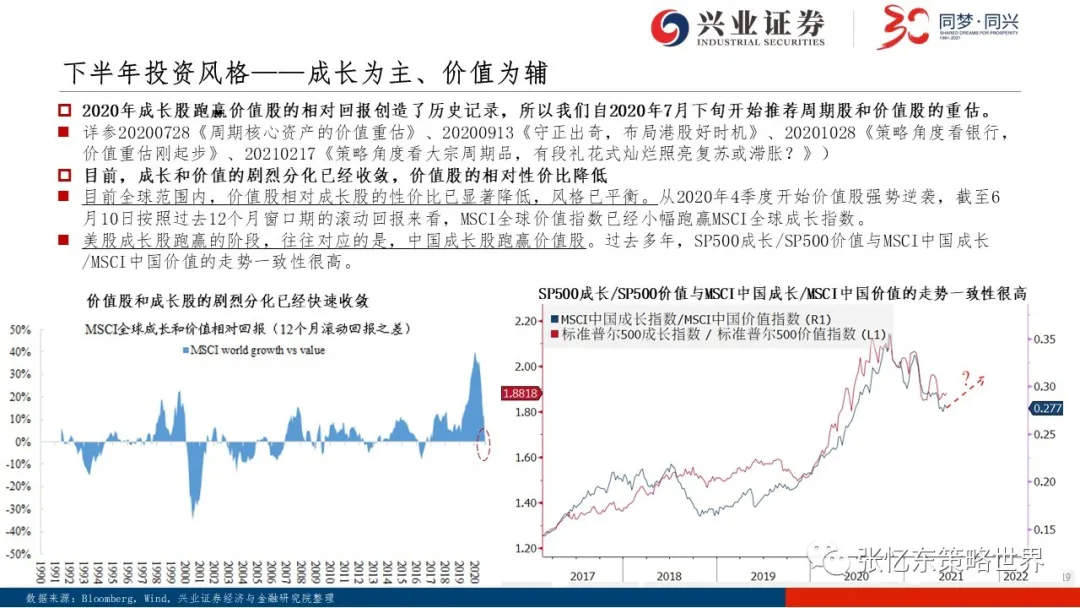

2.3.1、成长和价值的剧烈分化已经收敛,价值股的相对性价比降低。我们自2020年7月下旬开始推荐周期股和价值股的价值重估,目前全球价值股相对成长股的性价比已显著降低,风格已平衡。美股成长股跑赢的阶段,往往对应的是,中国成长股跑赢价值股。

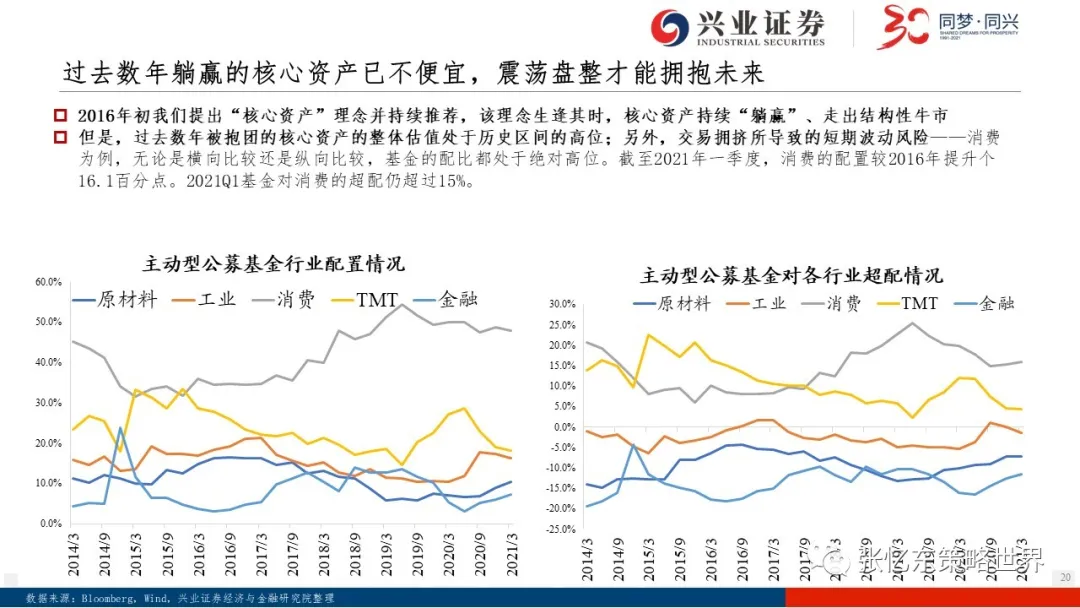

2.3.2、过去数年躺赢的核心资产已不便宜,震荡盘整才能拥抱未来。2016年初我们提出“核心资产”理念并持续推荐,核心资产持续“躺赢”、走出结构性牛市。但是,过去数年被抱团的核心资产的整体估值处于历史区间的高位。下半年乃至更长一段时间,基于盈利和估值的匹配度,核心资产将面临震荡分化。另外,交易拥挤所导致的短期波动风险。

2.3.3、拥抱“未来的核心资产”,科创“小巨人” 有望跑赢。首先,跟着聪明的钱找未来的投资线索,今年以来,外资持仓发生了较为明显的变化,科创板成为新宠。其次,科创板和创业板为代表的“未来核心资产”,具有相对性价比。中证500/沪深300的PE比值、以及创业板与沪深300的PE比值都处于历史低位。2020年8月以来,创业板指与沪深300相对走势持平,但是创业板业绩增长更快,相对估值出现了明显的下降。

3、中国权益资产的投资新机遇:掘金“未来的核心资产”

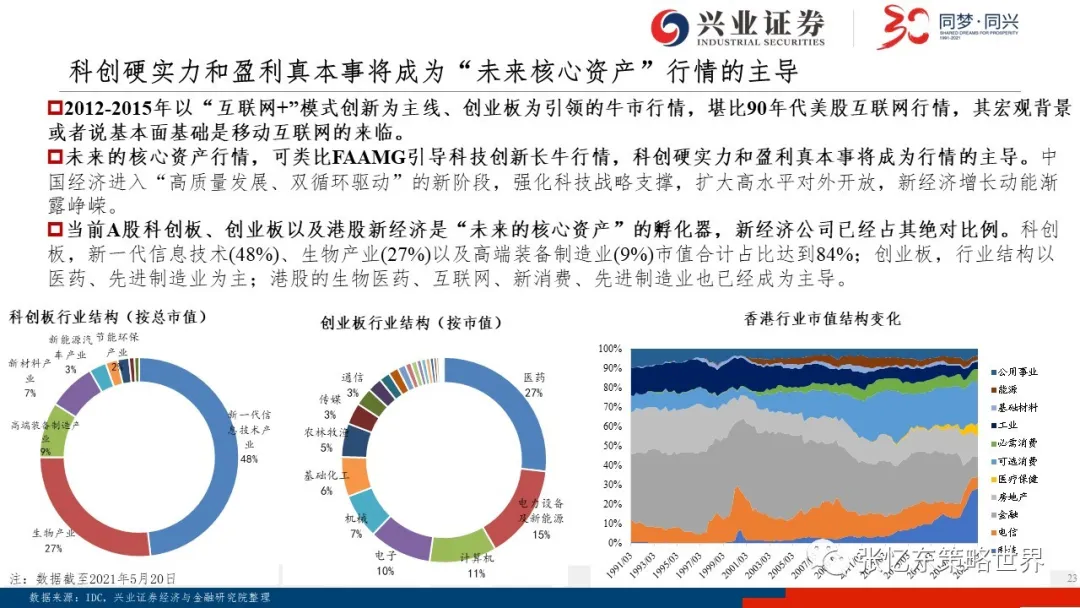

3.1、科创硬实力和盈利真本事将成为“未来核心资产”行情的主导。中国经济进入“高质量发展、双循环驱动”的新阶段,强化科技战略支撑,扩大高水平对外开放,新经济增长动能渐露峥嵘。当前A股科创板、创业板以及港股新经济是“未来的核心资产”的孵化器,新经济公司已经占其绝对比例。

3.2、三大趋势孕育“未来的核心资产”

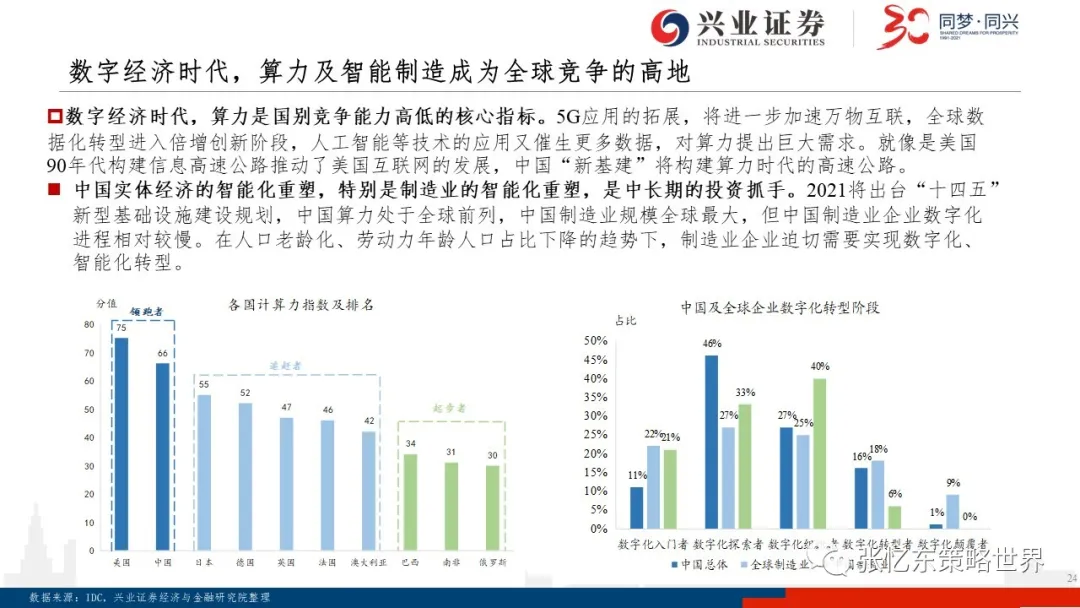

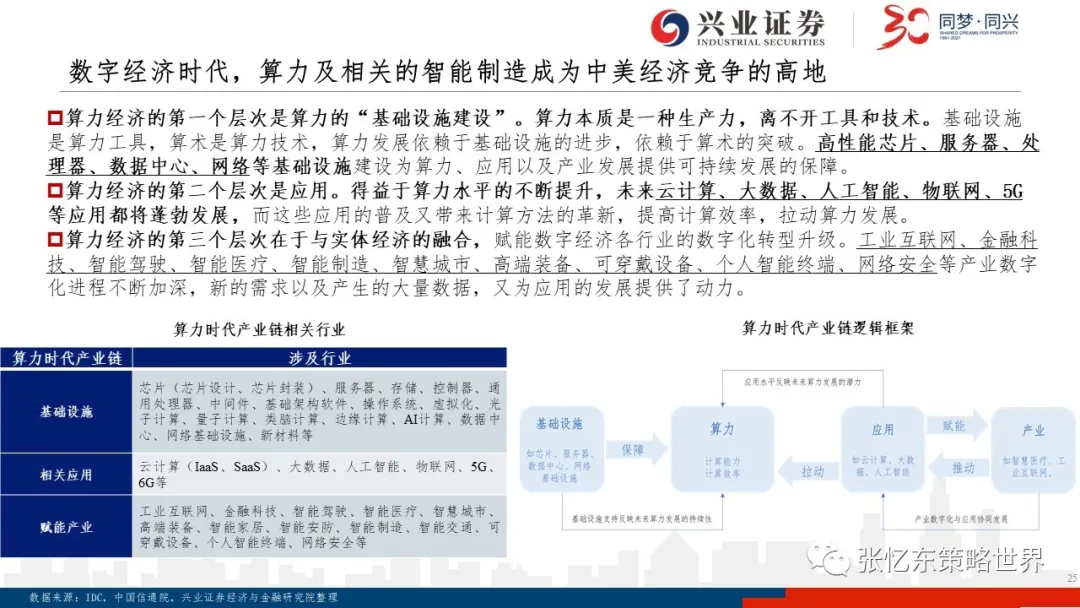

3.2.1、趋势一:数字经济时代,算力及智能制造成为全球竞争的高地。数字经济时代,算力是国别竞争能力高低的核心指标。中国实体经济的智能化重塑,特别是制造业的智能化重塑,是中长期的投资抓手。

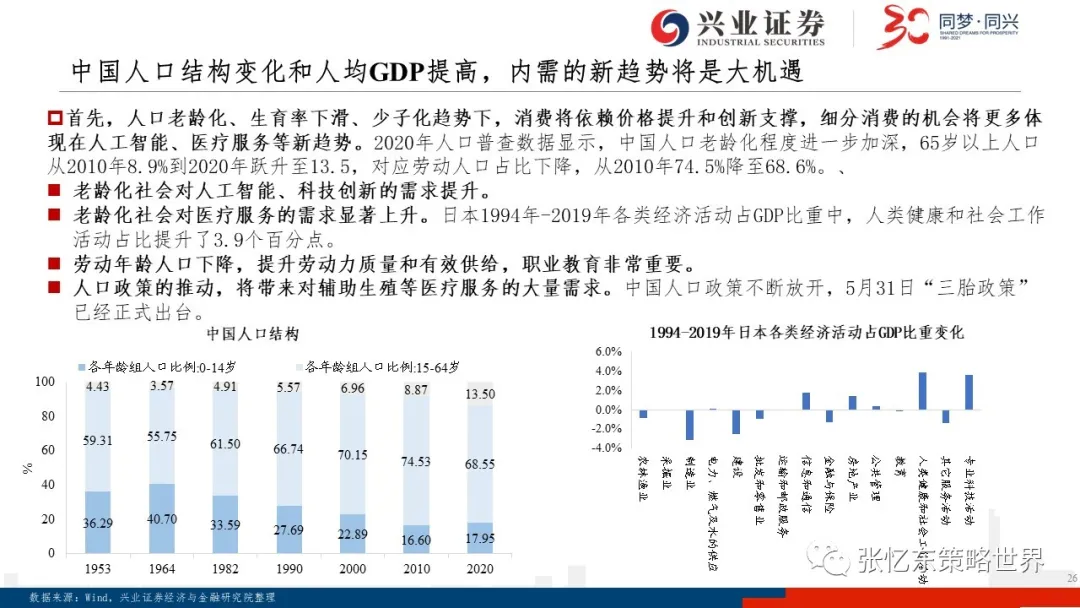

3.2.2、趋势二:中国人口结构变化和人均GDP提高,内需的新趋势将是大机遇。

** 首先,人口老龄化、生育率下滑、少子化趋势下,消费将依赖价格提升和创新支撑,细分消费的机会将更多体现在人工智能、医疗服务等新趋势。

** 中国2019年已经突破了人均 GDP 一万美元,中产阶级的规模不断扩大,消费力强大,精神层面的消费需求将变得更加重要。

** 随着Z世代消费能力进入上升阶段,医美、潮玩、潮吃潮喝以及国潮文化等新消费需求将持续受益于Z世代的兴起。

** 双循环战略为国货品牌发展提供历史性机遇。国内品牌面对消费需求的新变化更敏锐、灵活,抓住新一代用户的需求痛点,向低线城市的下沉有优势。

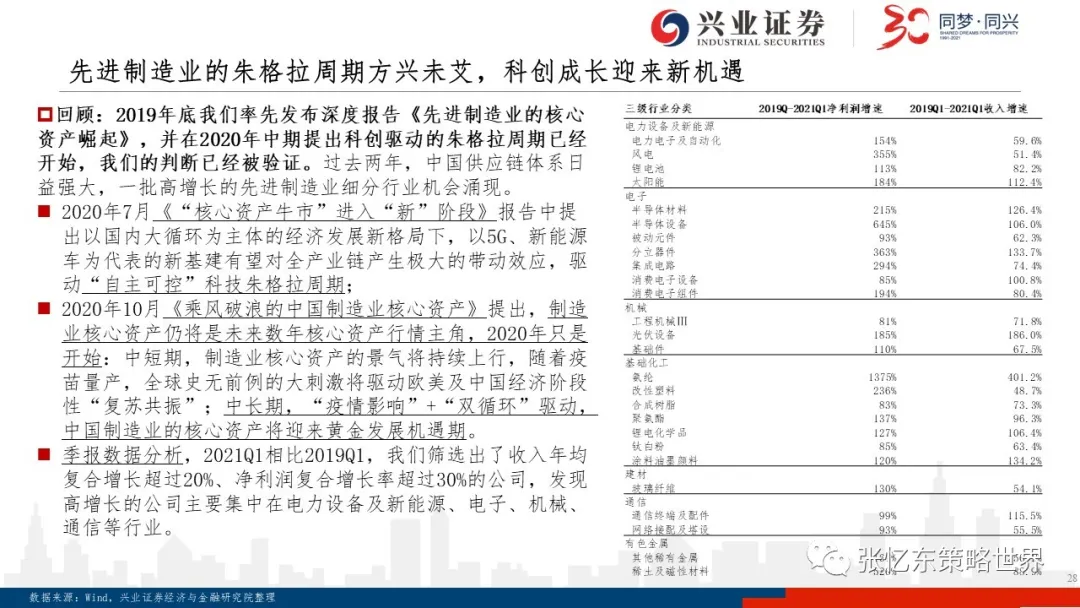

3.2.3、趋势三:先进制造业的朱格拉周期方兴未艾,科创成长迎来新机遇

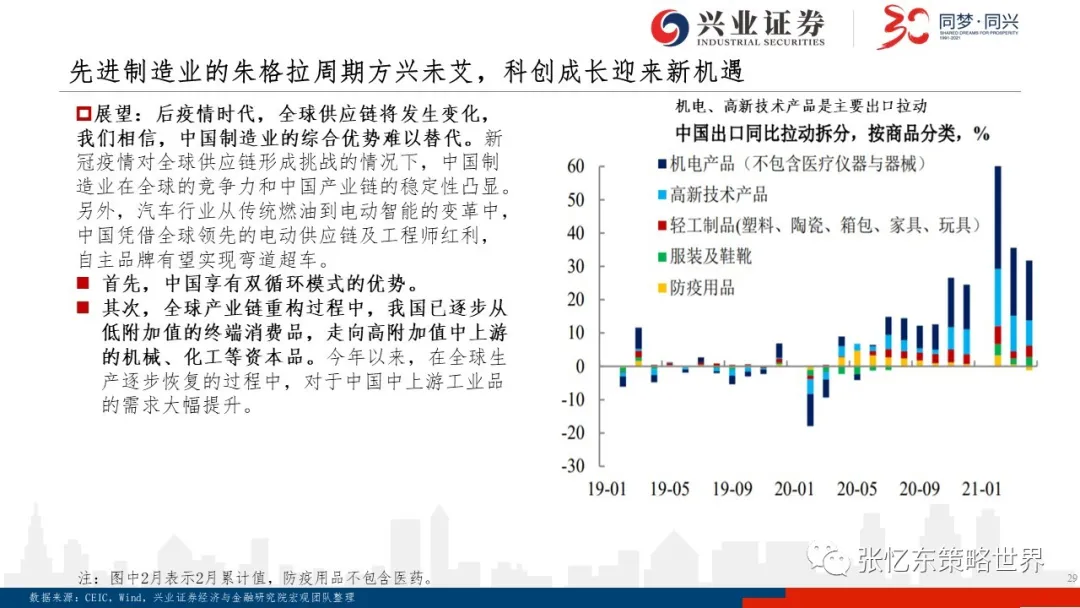

** 过去2年,一批高增长的先进制造业细分行业机会逐步涌现。过去两年收入年均复合增长超过20%、净利润复合增长率超过30%的公司主要集中在电力设备及新能源、电子、机械、通信等行业。

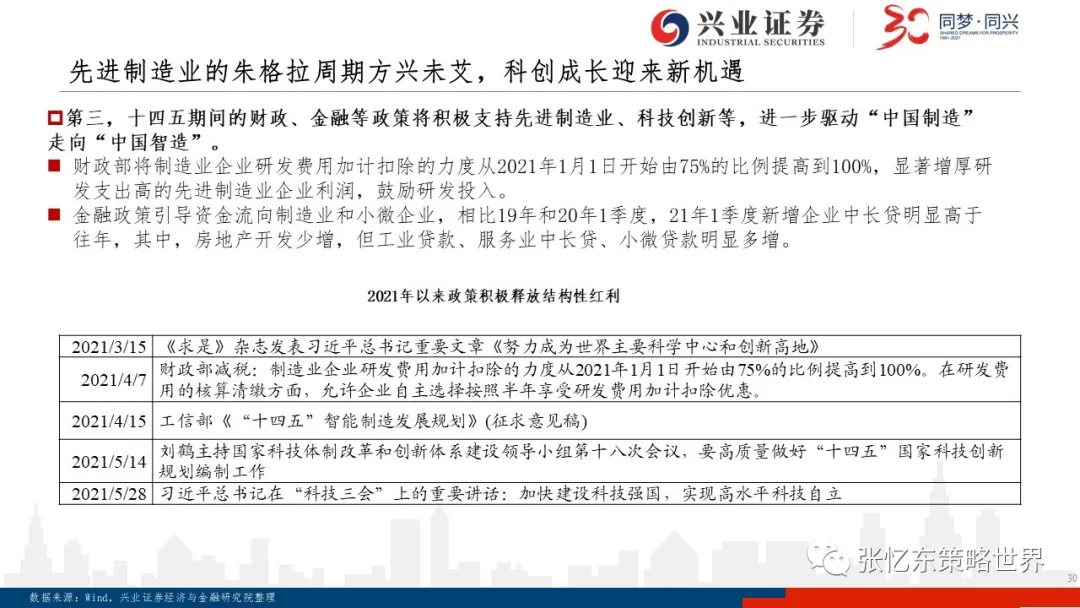

** 展望后疫情时代,全球供应链将发生变化,中国制造业的综合优势难以替代。中国享有双循环模式的优势。全球产业链重构过程中,我国已逐步从低附加值的终端消费品,走向高附加值中上游的机械、化工等资本品。十四五期间的财政、金融等政策将积极支持先进制造业、科技创新等,进一步驱动“中国制造”走向“中国智造”。“碳达峰、碳中和”将是推动经济增长和科技创新的重要突破口,着力在新能源和新技术领域“做加法”。

4、投资策略:穿越短期波动,拥抱未来的核心资产

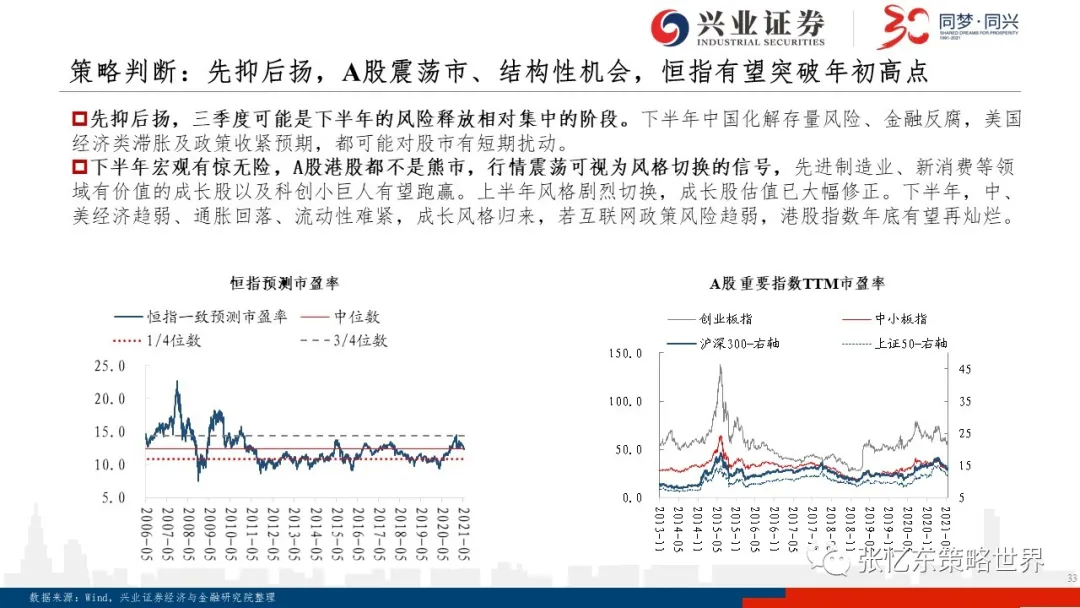

4.1、策略判断:先抑后扬,A股震荡市,恒指年底有望突破年初高点。

** 先抑后扬,三季度可能是下半年的风险释放相对集中的阶段。下半年中国化解存量风险、金融反腐,美国经济类滞胀及政策收紧预期,都有短期扰动。

** 下半年宏观有惊无险,A股港股都不是熊市,行情震荡可视为风格切换的信号。先进制造业、新消费等领域有价值的成长股以及科创小巨人有望跑赢。上半年风格剧烈切换,成长股估值已大幅修正。下半年,中、美经济趋弱、通胀回落、流动性难紧,成长风格归来,若互联网政策风险趋弱,港股指数年底有望再灿烂。

4.2、投资方向:成长领域“小巨人”,A股聚焦科创红利,港股聚焦新经济业绩。

** 科创“小巨人”集中在先进制造业、科技创新领域,市值100亿到800亿元左右,下阶段有望获得超额回报。需要注意的是,这次科创小巨人不是2012-2015年主题投资式的“炒小票”,而是在具备科创硬实力,细分领域具有竞争优势;另外,相比前两年已经被市场所充分预期的大市值优质资产,这些细分行业小巨人更具成长性。

** A股聚焦先进制造业,科技创新特别是数字化、智能化为制造业赋能,带来新的发展机遇。1)下半年上游通胀的压力缓解以后,成本压力下降,中下游制造业有望苦尽甘来。2)中期,“十四五”规划在财税、产业政策上积极地推动制造业升级。3)长期,智能化、先进制造的朱格拉周期已经开始。

** 港股布局新经济,8月份中报将是成长性的验金石。新经济细分行业龙头,首先需要重视成长性及持续性,如果成长性被证伪,估值会下降的非常厉害。

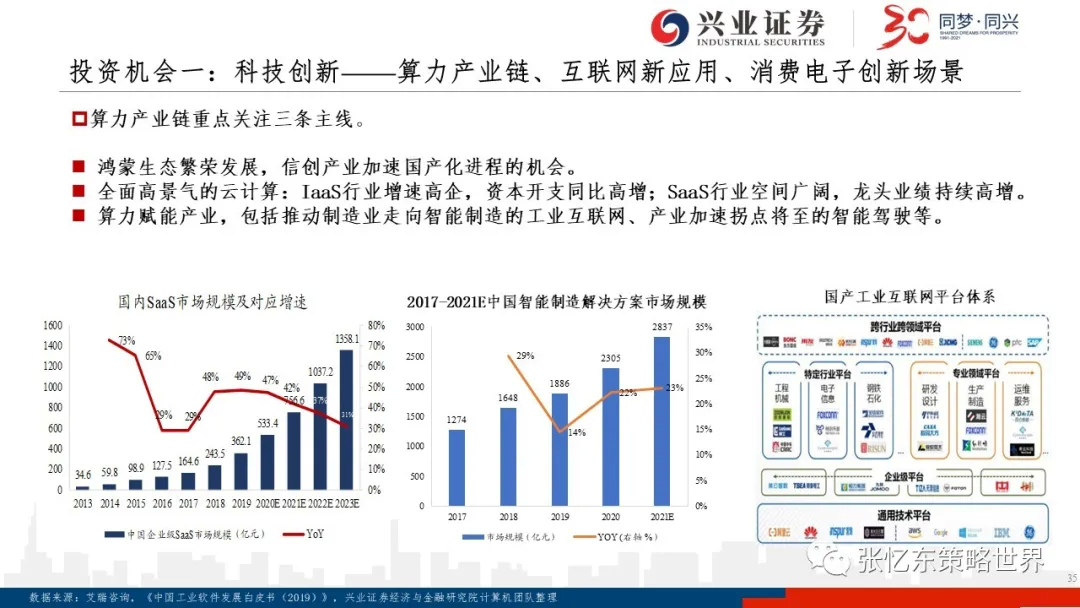

4.3、投资机会一:科技创新——算力产业链、互联网新应用、消费电子创新场景。

4.3.1、算力产业链重点关注三条主线:1)鸿蒙生态繁荣发展,信创产业加速国产化进程的机会。2)全面高景气的云计算;3)算力赋能产业,包括推动制造业走向智能制造的工业互联网、产业加速拐点将至的智能驾驶等。

4.3.2、互联网新应用:随着互联网传统应用领域进入存量竞争+严监管的新阶段,互联网龙头将走向分化,一部分互联网龙头公司从高成长股转为价值股;而另一部分公司拥抱新应用和科技创新,则有望维持高成长。不确定性因素是互联网对外开放的进展及其对互联网税收、用工等政策的影响。

4.3.3、消费电子的创新场景:创新场景如新能源车、自动驾驶、穿戴式设备,甚至是 ARVR等需求,将驱动消费电子细分领域进入新的高成长期。

4.4、投资机会二:先进制造业——智能汽车、新能源车、新能源、半导体、高端装备等。

1)智能制造:中期看下游产能扩建,长期看国产替代;

2)军工为代表的高端装备:“十四五”红利,自下而上业绩为王;

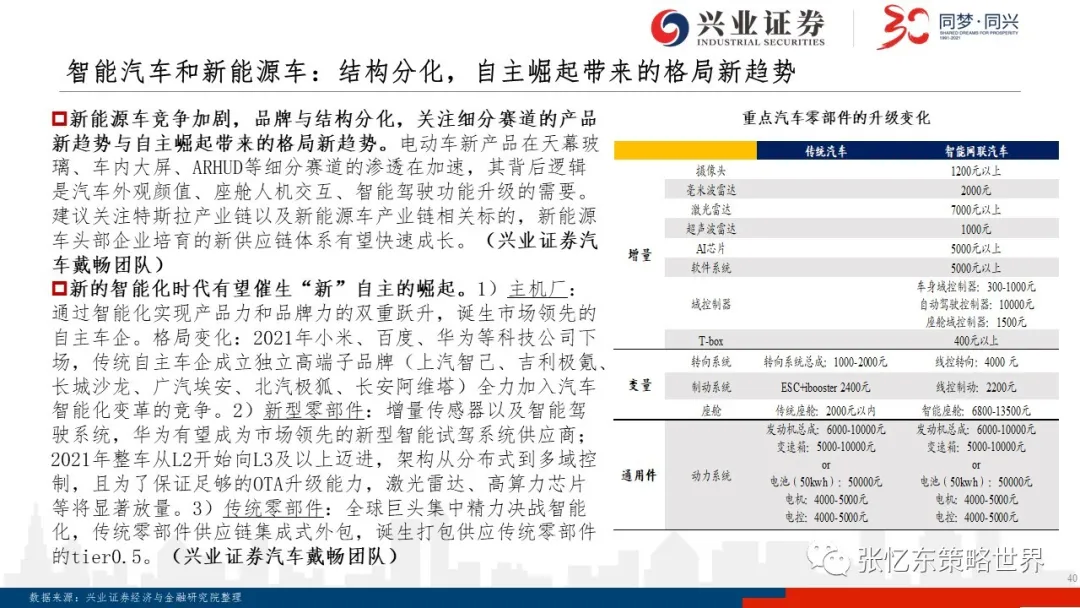

3)智能汽车:结构分化,自主崛起带来的格局新趋势;

4)新能源:供需爆炸式增长,组件龙头有望迎来利润拐点;

5)新材料:多点开花,关注国产化新格局与各产业发展新机遇。

4.5、投资机会三:发掘高性价比的机会,淘金“有估值的成长股”和“价值股+X”

4.5.1、估值相对合理的成长股:淘金医药和消费领域高性价比的机会。消费和医药目前估值并不低,但长期而言,人口结构变化带来的内需新趋势,消费的成长性具有较高的确定性。因此,耐心淘金医药、物管、高教职教、品牌消费等领域,寻找高性价比的投资机会。

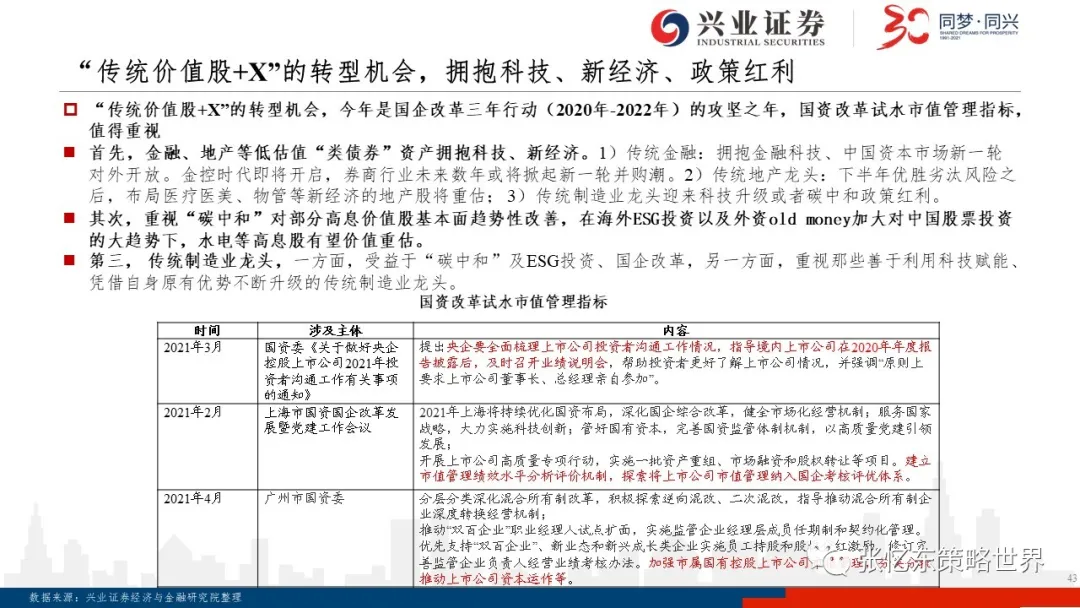

4.5.2、“传统价值股+X”的转型机会,拥抱科技、新经济、政策红利。

** 首先,金融、地产这些具有低估值“类债券”资产,可关注1)传统金融:拥抱金融科技、中国资本市场新一轮对外开放。特别是金控时代即将开启,券商行业未来数年或将掀起新一轮并购潮。2)传统地产龙头布局医疗服务、医美等新领域以及物管商管等产业上下游;3)传统制造业龙头迎来科技升级或者碳中和政策红利。

** 其次,重视“碳中和”对部分高息价值股基本面趋势性改善,在海外ESG投资以及外资old money加大对中国股票投资的大趋势下,水电等高息股有望价值重估。

** 第三,国企改革驱动的本地股行情可能是下半年的重要主题之一。国资改革试水市值管理指标,有望成为各地国企转型的契机。今年是国企改革三年行动(2020年-2022年)的攻坚之年,也是承上启下的关键年份。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险;全球疫情风险

本文来源于“张忆东策略世界”微信公众号,作者兴业证券张忆东;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP