申万宏源:美联储三大工具齐发,试图快速引导市场形成QE Taper预期

事件:

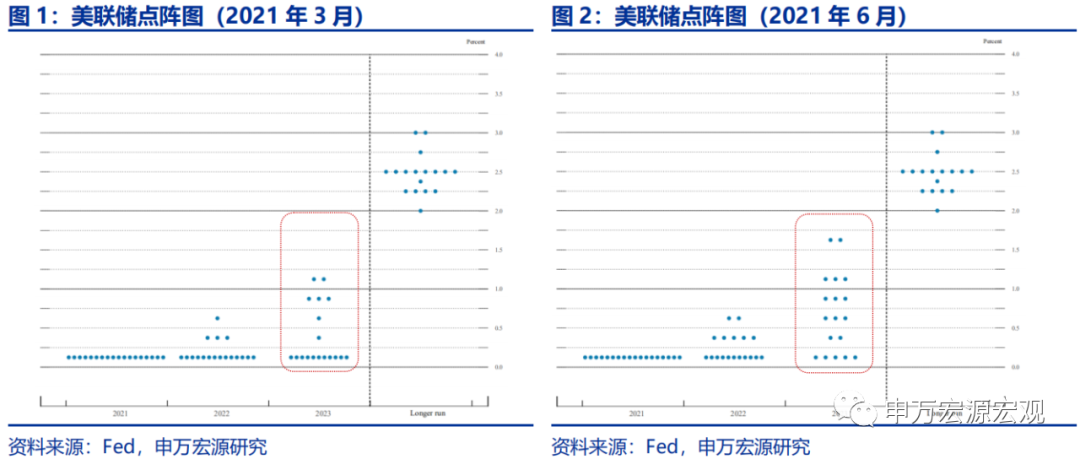

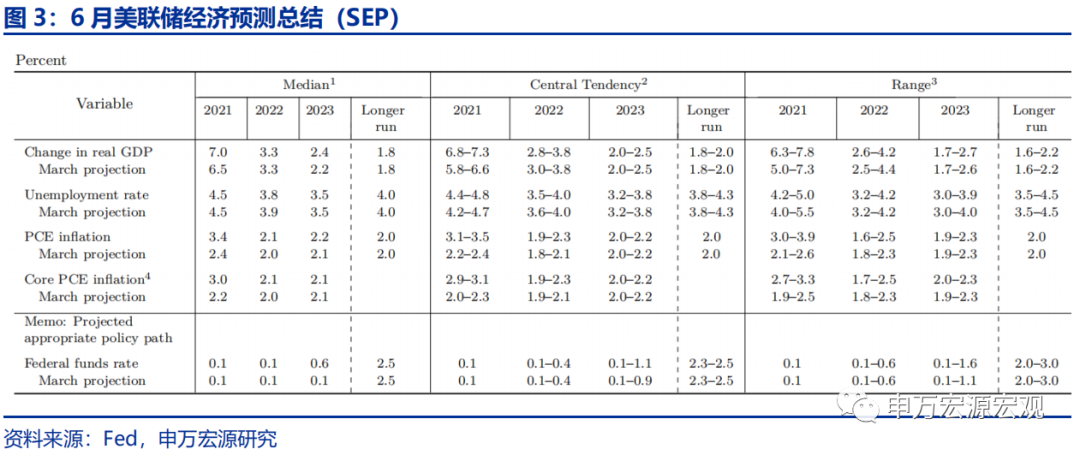

当地时间6月16日,美联储召开联邦公开市场委员会(FOMC)议息会议并公布声明和经济预测总结(SEP)。其中最大的变化是SEP点阵图显示2023年加息次数由零次提升至两次。此外,隔夜逆回购利率和超额存款准备金利率(IOER)均上调5BP至0.05%和0.15%;21Q4实际GDP同比和2021年核心PCEPI同比预测分别上修0.5pct和0.8pct至7.0%和3.0%;维持每月800亿美元国债和400亿美元MBS的购买规模不变,但新闻发布会上鲍威尔首次表示委员会讨论了美联储目标的进展(had a discussion on the progress made toward our goals),虽然当前仍有距离,但期待持续取得进展并将继续评估(continue to assess the economy’s progress toward our goals);维持联邦基金利率目标区间在0~0.25%不变。

点评:

一、美联储三大工具齐发,试图快速引导市场形成QE Taper预期:点阵图展望2023年加息突增两次,高通胀可能持续更长时间,预期失业率持续改善。

根据SEP点阵图显示,2023年美联储加息次数从3月会议时的零次突增至加息两次,我们估算,2023年加息两次对应的QE Taper时点大致在今年4季度。再考虑到立场偏鸽的美联储主席鲍威尔任期最早将于2022年2月结束,现阶段或难以完全影响美联储的决策方向,美联储年内QE Taper的可能性大幅提升。

由于招工困难限制了供给的调整,鲍威尔承认通胀上行时间超预期的可能性,SEP也大幅上修2021年通胀预测,核心PCEPI同比从2.2%上调至3.0%,并持续强调长期通胀预期的重要性。结合2020年核心PCEPI

1.4%的同比,2020-2021年平均核心通胀已经超过了2%的目标。但当被问及美联储对于平均通胀的回溯期(look back

period)时,鲍威尔并没有给出明确答复,而是承认当前的决策框架下美联储有自由裁量权(discretion)。相比于模糊的“长期平均通胀目标制”,美联储在此次会议上持续强调长期通胀预期的重要性,或成为Taper的重要决策依据。“如果我们看到通胀或长期通胀预期大幅地、持续地超过目标的迹象,我们将准备调整货币政策立场”(If

we saw signs that the path of inflation or longer-term inflationexpectations

were moving materially and persistently beyond levels consistentwith our goal,

we would be prepared to adjust the stance of monetary

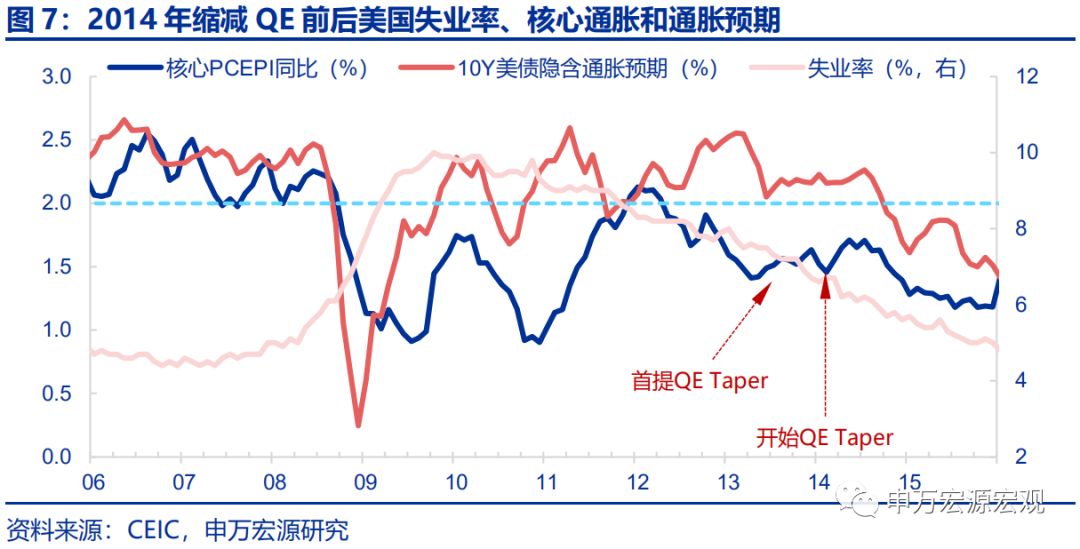

policy)。这表明美联储或重回2013年伯南克提出QE Taper时的决策框架,将长期通胀预期作为关键变量。

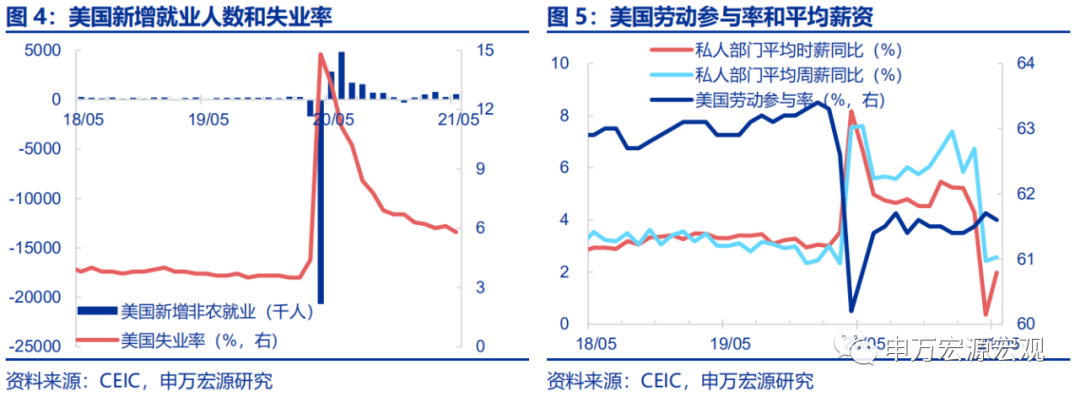

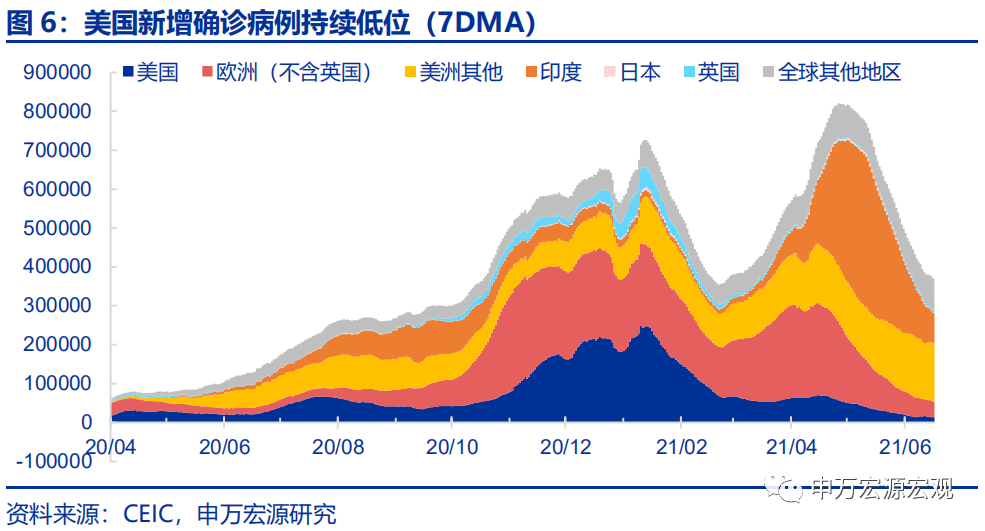

虽然现阶段就业远未恢复至疫情前,但美联储期待三季度劳动力市场将明显改善。鲍威尔认为,当前失业率处在5.8%的高位,考虑劳动参与率之后,当前就业水平仍然远低于疫情前。但是现阶段阻碍就业恢复的三大因素:抚养儿童、疫情降低外出工作意愿、失业补贴延缓就业恢复,将分别由于学校开放、疫情缓和、失业补贴的退出,使得就业在秋季有所好转。新闻发布会上鲍威尔也持续表达对劳动力市场的长期前景颇为乐观的态度(there's every reason to think that will be a in a labor market withvery attractive numbers with low unemployment, high participation, and rising wages across the spectrum)。

二、菲利普斯曲线“折翼”的背景下,美联储决策框架已经转向避免美国金融市场泡沫破裂,类似于上一轮QE Taper时期的框架转换。

疫情以来的财政补贴导致居民消费需求走高而供给持续受到挤出,出现了违背菲利普斯曲线规律的通胀水平和失业率同步走高的现象。在这样的情况下,美联储的决策框架已经转向避免美国金融市场泡沫破裂,即实现维护金融稳定性的目标(promote the stability of the financial system)。回顾2013年中,时任美联储主席伯南克在核心通胀偏冷、失业率高位徘徊的环境下“强行”推进QE Taper预期的快速形成,主要原因就在于避免美联储过度宽松导致的金融泡沫在未来不确定时点的崩溃。

尽管我们预期美国经济和就业恢复可能弱于预期,但由于经济和就业恢复与货币传导的关联进一步弱化,鲍威尔也承认美联储在“长期平均通胀目标制”上具有自由裁量权(discretion),意味着未来美国经济复苏强度和通胀的走势并不会成为美联储操作的强约束。在疫情冲击长期化之后,我们建议关注美国制造业产业链断裂并产生永久性损失的可能性,美国生产和就业恢复或弱于市场和美联储的预期,通胀和通胀预期可能由于供给不足而持续偏高。但美联储期待就业市场改善的三大因素均和货币政策没有直接联系,意味着货币政策对美国经济供给侧的传导是微乎其微的,从而美联储的决策将不会把美国经济复苏的强度作为一个刚性的约束来看待,而将呈现出巨大的主动裁量权。未来我们大概率会看到,若美联储基于其他因素的综合考虑而决定继续实施宽松,那么将着重强调美国经济和就业恢复的节奏持续偏弱;相对的,如果美联储基于其他因素的考虑而决定提前启动Taper甚至其他紧缩工具,那么美联储则大概率会强调货币政策向供给端传导效率的低下,或侧重强调长期通胀预期的大幅上行。

三、QE Taper预计四季度开始操作,持续至明年6月左右

根据2014年美联储QE Taper的实践,以及近两次会议美联储对市场预期的引导,我们可以初步给出美联储实行本轮QE Taper的路线图。回顾上次美联储QE Taper的过程:2014年1月开始实施Taper,近两年后在2015年底首次加息,随后2016年底加息一次,2017年加息三次,Taper时间明显早于加息;而根据4月FOMC会议纪要对于美联储公开市场柜台(Open Market Desk)的调查显示,委员预期首次缩减资产购买规模至停止扩表需要约3个季度,从停止扩表至加息也需要3个季度。若2023年加息两次,最早预计于2023年3月或6月进行第一次加息,再考虑美联储提前与市场沟通的时间间隔,预计QE Taper大概率将于今年4季度开始操作。由此,我们可以初步得出美联储实行本轮QE Taper的路线图:1)预计美联储将在7月议息会议上评估初步取得实质性进展,并开始讨论QE Taper;9月议息会议上正式公布Taper的计划,并于4季度正式实施。2)美联储或进行为期8个月左右的QE Taper操作,每月削减100亿国债和50亿MBS购买规模,至明年6月左右停止扩表。3)再次时隔一年半,于2023年3月或6月首次加息。

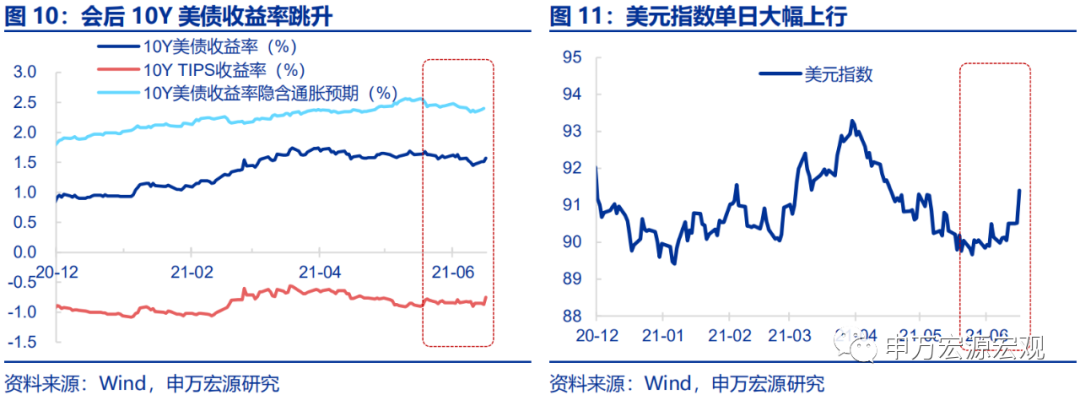

四、会后美债收益率和美元指数急速拉升;美联储年内QE Taper确定性不断增强,预计后续美债收益率、美元指数趋于上行。

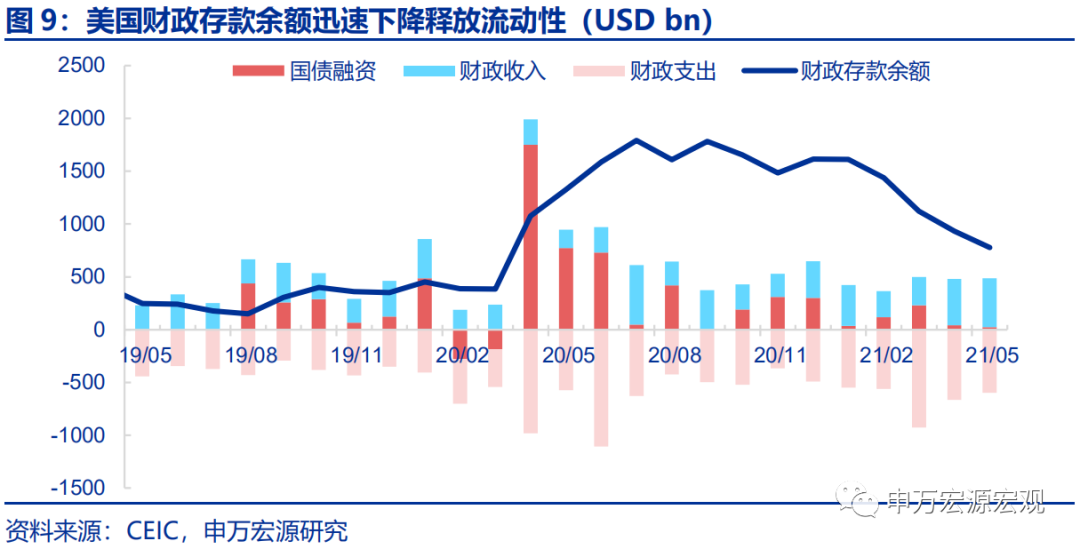

前期美国财政存款收缩、融资减少致使美元流动性过剩,给长端利率和美元指数带来下行压力;但美联储Taper的操作仍将推升美债收益率和美元指数。由于美国货币市场流动性过剩,此次议息会议决定将隔夜逆回购利率和IOER分别上调5BP至0.05%和0.15%。鲍威尔表示,财政存款余额收缩、国债发行减少,加上美联储仍在持续进行资产购买,都给短期利率带来了下行压力。但由于Taper预期时点明显提前,美债收益率和美元指数大概率将有所上行,预计年底美元指数上行至92-94之间。6月16日议息会议结束后,10Y TIPS收益率大幅上行12BP至-0.75%,美元指数拉升0.9%至91.4。

五、美元指数趋于上行,人民币下半年预计双向波动风险加大。

美联储年内QE Taper的概率大幅提升,我们预计年底美元指数上行至92-94之间,对应地,人民币兑美元汇率可能承受约1.2%-2.5%幅度的被动贬值压力,但中国制造业升级过程仍有望支撑人民币汇率小幅上行,同时商品需求的不确定性或将令年内人民币汇率双向波动的幅度有所扩大。国内疫情的有效控制、出口向高附加值端提升、国内地产进入竣工交付高峰拉动可选商品消费稳中偏强,都将拉动年内人民币仍有望持续20Q3以来稳定的主动升值过程,年内主动升值幅度预计在3.5%左右。但本轮升值不是一蹴而就的,前期的工业品价格通胀如果对消费升级和投资恢复正常节奏形成实质性需求冲击,则将导致工业生产偏强的过程出现波折,人民币汇率也会相应受到影响,这一短期风险仍值得充分关注。(详细分析可参见《人民币快速升值会持续吗?》2021.5.27)

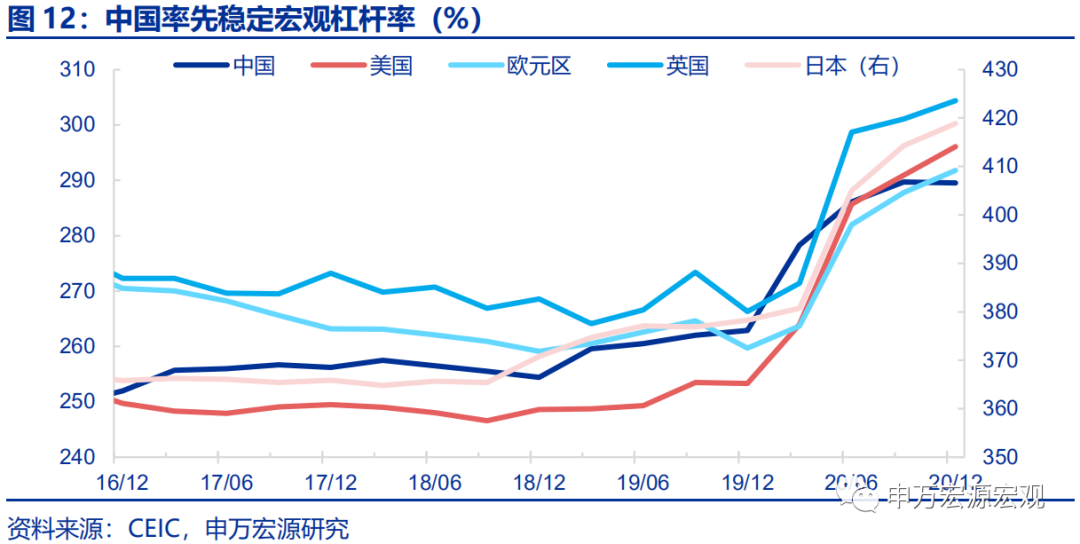

戏剧性的是,相较于美联储谨慎的前瞻指引,于同日召开议息会议的巴西央行再度大幅加息75BP至4.25%,美元指数上行周期开启、本币贬值或持续给新兴市场国家带来输入性通胀和货币政策收紧的压力。我国是否会和其他新兴市场国家一样在美元上行周期被动紧缩?我们认为,由于中国资本账户并不完全开放,国内货币政策方面在去年5月即迎来流动性拐点,20Q4即开始稳杠杆,货币政策空间要远大于美国,同时疫情控制和经济恢复也明显好于海外,后续我国货币政策将更多由内需变化决定。

本文选编自“申万宏源”,作者:秦泰;智通财经编辑:熊虓。

扫码下载智通APP

扫码下载智通APP