与教科书相反?货币宽松时,利率上升;货币退出时,利率下行!

为什么我们认为货币宽松时,利率上升;货币退出时,利率下行?

周五利率先上后下,虽然50年国债招标高于市场预期,但是恰恰是午后,市场利率开始下行。后来伴随着美元指数的反弹,债券利率加速下行。

最近的fed议息会议引发了市场对未来货币政策退出的预期和担心。一般逻辑上,肯定是货币宽松的时候,利率下行;宽松货币政策退出时,利率上升。但这么多年以来,全球经济复苏是非常脆弱的,经济和资产价格一直高度依赖全球各国央行的货币宽松政策。同时政府,企业和居民债务的高企也支撑了经济和资产价格。

一旦货币政策要真正的退出的时候,利率如果出现反弹,必然导致经济和资产价格面临压力。同时,巨大的债务压力也在利率反弹的情况下,变的更难以持续。因此,最终的现实情况演变为:因为货币政策退出->利率反弹->经济和资产价格下跌->利率再度回落,甚至有可能比利率反弹之前还要低,因为经济可能变的更差。实际上,周四晚间海外市场的表现恰恰说明市场对这一路径的预期在增强。

从另外一个角度看,如果货币政策持续宽松->利率一直维持低位->经济恢复,通货膨胀压力上升->利率最终还是会反弹。而且在经济和通货膨胀压力反弹的背景下,利率的反弹基础将会更加牢固。

因此,在全球依然高度依赖货币政策宽松的时候,货币政策的退出最终引发的并不是利率的反弹,而是经济更差,利率更低。目前看fed的货币政策退出大趋势已经不可避免,区别只是时间节奏的问题。那么后期需要更关注货币政策退出对经济的冲击有多大。周四美债利率30年下行超过10年,恰恰说明了市场更担心货币政策退出对经济的冲击,而并非货币政策退出对利率的冲击。

对应到我国,目前面临的大环境也差别不大。这样的环境下,利率的反弹本身就意味着对经济的冲击,这也是政策上一直强调要降低实体经济融资成本的原因。最近30年国债调整较多,曲线明显变陡,经济能否承受这样陡峭的曲线,也值得商榷。

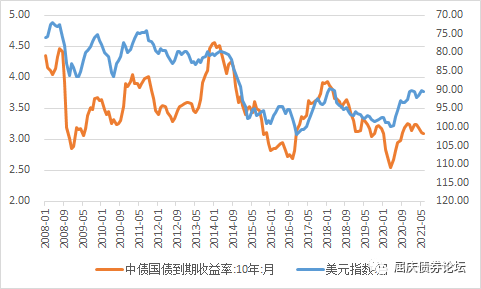

从指标上,我们建议多关注美元指数。伴随着fed退出预期的增强以及fed持续逆回购回收市场流动性,美元指数未来趋势看涨。而历史上,美元指数明显反弹的阶段,中国国债利率都出现了较为明显的下行。因为,美元指数反弹打压大宗商品,压制风险偏好,对债券形成利好。

本文节选自微信公众号“屈庆债券论坛”,作者:屈庆;智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP