在新一轮产品大年周期下,是否可以期待网易(09999)的股价表现历史重演?

如果说去年的游戏行业,风头来于米哈游、莉莉丝、心动(02400)等“上海帮”游戏CP。那么今年的夏天,在同行们纷纷展开新一轮研发周期,老对手腾讯(00700)新游中除了《英雄联盟手游》能打之外,重磅新品缺位的时刻,网易(09999)带着憋了两年的爆款IP新游,是不是能够拿出昔日战风,大展拳脚?!

不同于多个业务线齐头并进的腾讯,网易作为越来越“纯粹”的游戏大厂,它的股价与游戏的业绩表现也是愈加息息相关。

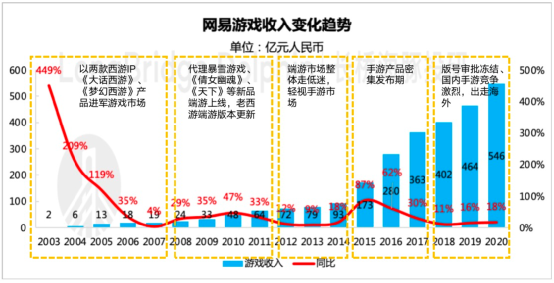

回顾网易游戏的产品发布周期,上一个产品大年还是在2015年-2017年,如今流水表现依然不俗的《梦幻西游手游》、《大话西游手游》、《阴阳师》就是在那个时期诞生。与之对应的二级市场表现,是网易在这三年中上涨了350%!

而在版号审批暂停的2018年,以及重磅游戏中仅发布了老IP衍生版本《阴阳师百闻牌》、《梦幻西游3D》的产品小年2019年,网易的股价则是一蹶不振。

5月20日,网易游戏一口气发布了近30款新品,卡位多个细分赛道,其中还不乏包括重磅IP新游和老IP衍生新版本,一扫前两年的沉寂。那么:

在新一轮产品大年周期下,我们是否可以期待网易的股价表现历史重演?

长期下,网易的价值区间又是如何?

海豚君将在本篇中和大家一起来探讨。

一、越来越“精瘦”的猪厂

作为在互联网行业摸爬滚打了24年的老牌巨头,网易也曾经是求职者们梦寐以求的一线大厂。

那时候的网易,作为中国PC互联网时代的明星公司,2001年就已在纳斯达克上市,创始人丁磊也顺势成为最年轻的国内首富。

网易旗下的产品和业务也曾经非常丰富。除了游戏外,邮箱、门户、电商、音乐、广告、教育等领域都有过布局。

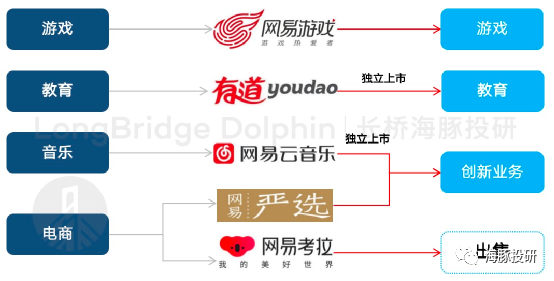

2019年初,丁磊还在高喊“游戏、电商、教育、音乐”四轮驱动战略。转眼一年不到,电商大头——网易考拉已卖给阿里(09988),而教育业务全部整合至网易有道单独上市。

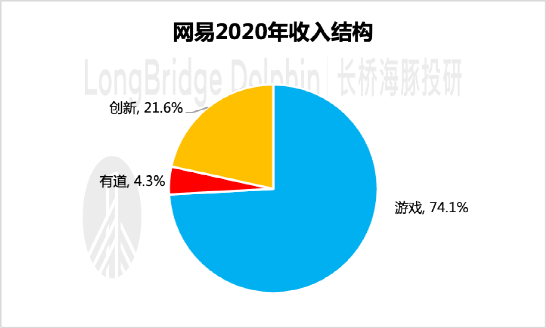

从业务架构上来看,四轮整合成为了三轮(游戏、教育、创新业务),但实际上网易整体收入对于游戏业务的倚重仍然一直徘徊在70%左右。作为仅有的盈利独苗业务,网易的游戏属性在互联网浪潮下反而越来越突出。

数据来源:网易财报、海豚投研整理

近几年,有道以及云音乐、严选电商等创新业务成长迅速,基本达到了三位数的增速。只是网易有道里面原本快熬出头的K12在线教育业务,在今年空前严厉的监管力度下,似乎可以说是故事破灭,短期可以不用看了。

而创新业务中网易严选身处ODM电商赛道,在商业模式被众多电商平台、公司效仿追随后,向上增长的压力也越来越大。

也就是说,在驱动成长的三轮中,除了游戏主业保持稳态外,中长期下只有近期将单独上市的云音乐,在虾米退出、腾讯音乐独家版权被监管的情况下,有望借助独特的音乐社区风格迎来老树开花。

1、游戏:新一波产品发布周期,出海收割的脚步不停

(1)吃不完的西游老本?

说起网易游戏,除了海豚君开头提到的“又肝又氪”以及网易热衷于做玩家的“爸爸”等吐槽段子,还有一个市场的普遍认知:网易一直在吃“西游”系列的老本。

作为MMO游戏鼻祖,早在端游时代,从2001年网易游戏横空出世推出《大话西游》,2004年推出《梦幻西游》以来,网易就几乎吃尽了回合制MMO游戏和西游题材IP的红利。

例如,2003-2005年三年的两款端游西游系列发布期间,网易的游戏收入呈现指数型增长。如此吸金的游戏,连老对家腾讯都眼红,当时的腾讯还没有推出一款完全自研的重度端游,仍然以代理为主。

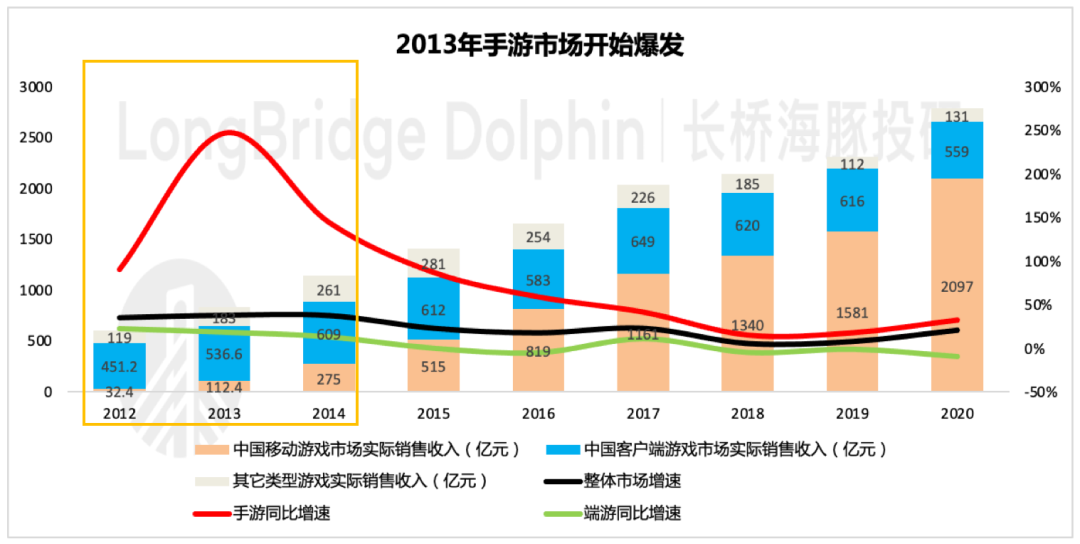

依靠重度游戏躺赚了多年的网易,陷在了过于强调重度玩家体验的沉浸感的思维桎梏中,也因此轻视了移动互联网时代,用户时间碎片化下的游戏需求——丁磊曾经明确表态,不看好手游。

在他的认知下,玩游戏一般都要玩1-2个小时的,而手游会受到手机电量、电话通讯等信息干扰,影响游戏体验。

但行业发展的大趋势下,端游的红利明显也已接近尾声。在经历了2012-2014年游戏收入低迷期后,丁磊也终于承认被打脸。

数据来源:游戏工委、海豚投研整理

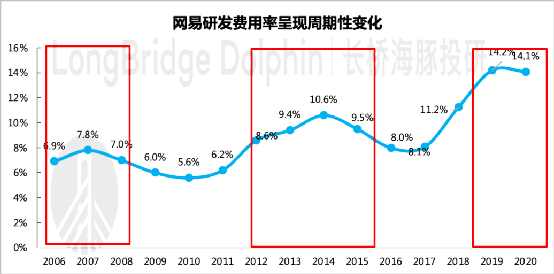

2014年,网易终于坐不住了,宣布启动70个游戏项目研发(包含《阴阳师》、《荒野行动》等后来印证的爆款),同年网易员工规模增长30%以上,研发费率创新高。

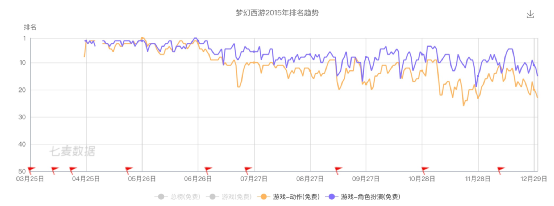

2015年以端改手的《梦幻西游手游版》公测后,不仅宣告着网易正式进入手游市场,也再一次激活西游老IP的活力, MMO用户也跟着回来了。

数据来源:七麦数据、海豚投研整理

一般情况下,手游的研发周期在1-3年,2014年启动的70个研发项目,对应着2015-2017年的产品大年周期,带来了网易游戏收入的再一次爆发。

粗看网易游戏的发展历史,早期确实与两款西游系列IP关联很大。但如果说网易游戏整个20多年发展史,不断壮大的游戏收入仅仅靠的就是吃西游的老本,未免太过武断了。

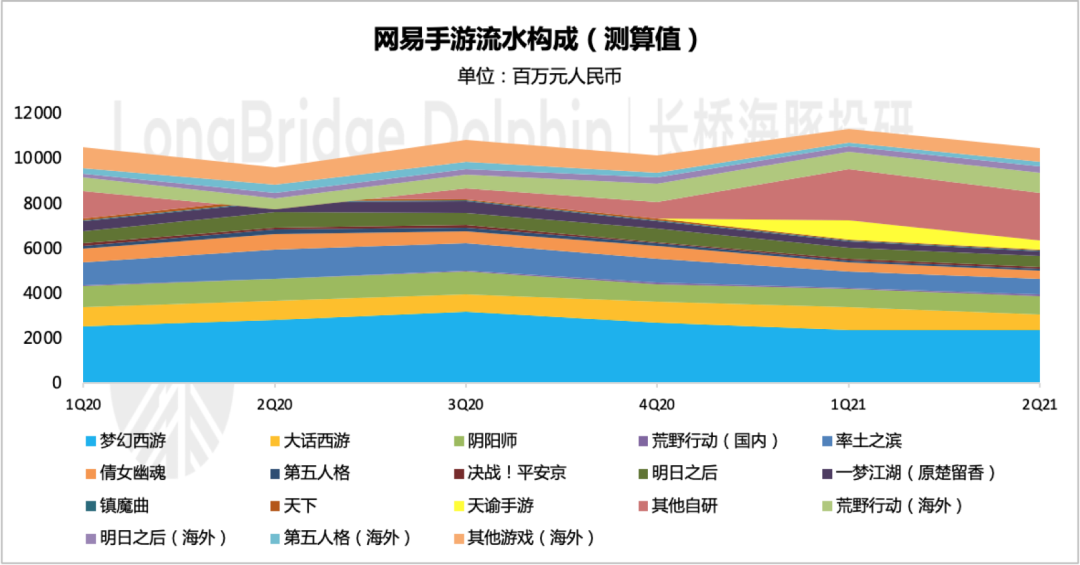

海豚君在《腾讯下一站:万亿市值?》中提到过,相比于腾讯游戏收入中,《王者荣耀》一骑绝尘、《刺激战场》为代表的射击类手游紧随其后的尖子塔构成(两款流水大约占比达到50%),网易的产品流水构成则相对更平均一些,是一种产品矩阵式打法。

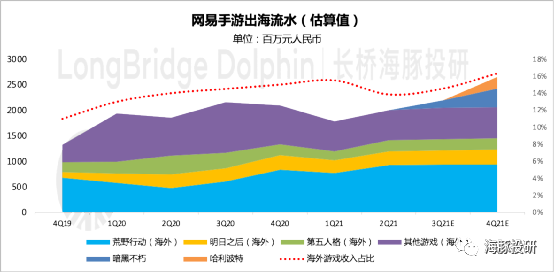

尽管梦幻西游手游的流水占比也大约占了网易整体手游流水的20%(七麦数据、海豚测算值),但《荒野行动》、《阴阳师》、《率土之滨》、《明日之后》等等其他二梯队的热门手游之间也不相上下。

数据来源:七麦数据、海豚投研估算

虽然这样的收入结构透露出一点无奈,毕竟曾经的网易也在端游时期经历过靠着一两款头部游戏收割全市场的舒适期。但如今在没有一颗能够持续输血的流量心脏下,任何一家游戏公司都很难挑战腾讯的MOBA游戏地位。

好在靠年出几十至上百款游戏的产品矩阵式打法,练就了网易独特的游戏自研基因和能力。纵横20多年,网易一直秉持着自研为主的初心,仅代理一些国际游戏厂商的游戏,例如暴雪、微软等。

数据来源:网易年报、海豚投研整理

数据来源:网易财报、海豚投研整理

(2)从进口到出口,网易游戏的国际战略

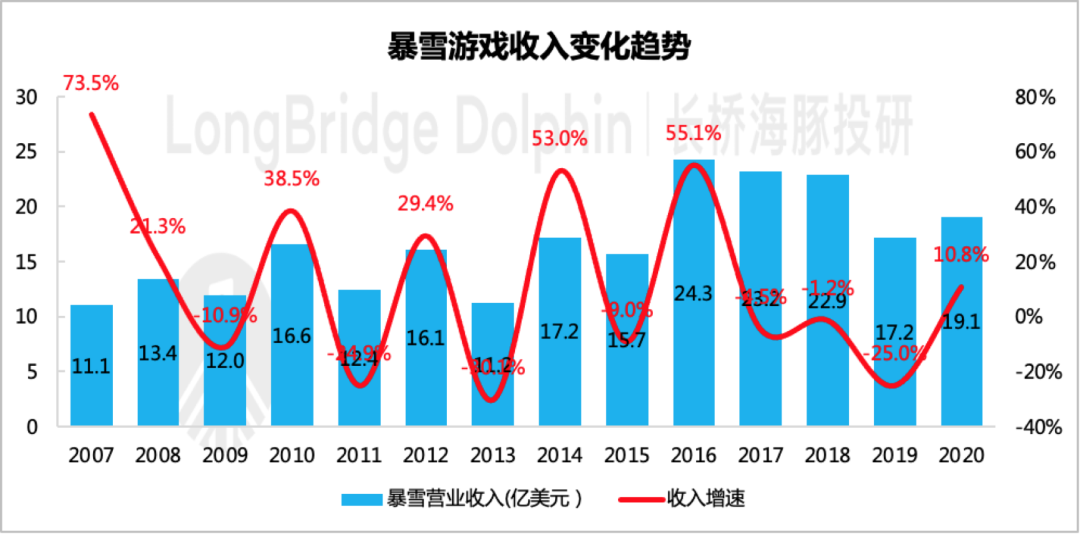

上一点我们提到网易游戏以自研为主,代理占比较小,尤其是手游领域。而网易选择代理合作的厂商,也主要为海外的游戏巨头,其中与暴雪的合作最为深入。海豚君觉得,网易之所以选择暴雪,可能还是暴雪更契合网易对重度游戏的迷恋。

网易与暴雪的渊源可以回溯到2008年,网易相继代理了暴雪旗下的《魔兽争霸3》、《星级争霸2》。在原代理商九城失去《魔兽世界》国服代理权之后,网易又力压腾讯、完美、盛大,拿下了后续的长期代理权。

数据来源:网易财报、海豚投研估算

截至当下,网易已与暴雪深度合作了13个年头,并且再次将代理合约续签至2023年。但市场上也有不少声音认为,暴雪多年未出新爆款,已经算是日暮西山。

可是暴雪真的不行了么?在后疫情时期的2021年一季度,专注端游的暴雪靠着《魔兽世界》仍然迎来了7%的同比增长。旧时代的游戏霸主或许还不需要我们的担忧,暴雪的端游IP价值粘性仍然很强大。

数据来源:动视暴雪财报、海豚投研整理

近年来,暴雪旗下的多款端游IP正在逐步被开发为手游,发布后表现稳固。以《炉石传说手游》为例,虽然上线已有7年,但国服区当前下载量在卡牌游戏排行榜中仍然稳定在20名左右。

图片来源:七麦数据

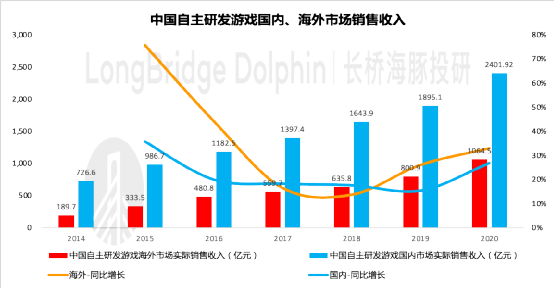

如果说2015年之前,网易的国际战略,更多的是引进海外游戏开发商的精品端游。那么在2015年之后,在国内手游乃至整个移动互联网内容都领先全球的时期,作为国内游戏大厂头牌之一的网易,面对国内手游市场遍地开花的竞争局面,以《阴阳师》的出海为起点开启了海外扩张战略。

虽然市场上不少声音认为《阴阳师》选择出海日本,是在国内市场对抗《王者荣耀》节节败退后的无心插柳之举,那么《荒野行动》、《明日之后》的相继出海则更多的是网易的主动性选择。

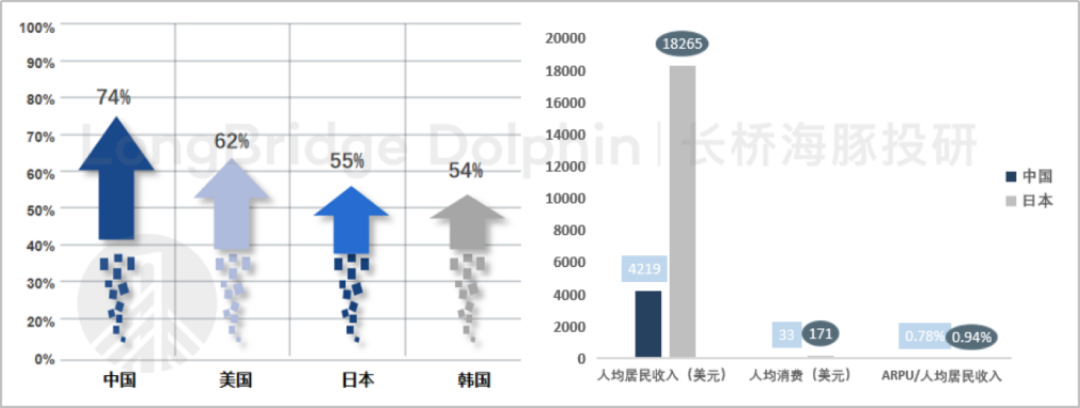

海豚君在《腾讯研究》中总结过,对于追求公平性的MOBA类游戏,即属于大DAU、低ARPU类型的游戏,更适合背靠社交流量的腾讯生态。

也就是说,由于缺乏了流量根基,在应对腾讯竞争时,网易要么主打氪金的低DAU游戏,要么避开国内战场,出走海外寻求更广阔的空间。

例如,海豚君拿网易目前主要的出海自研手游举例:

a)《荒野行动》虽然是网易在《绝地求生》引发的全球吃鸡浪潮中,率先研发出来的吃鸡手游,但因为缺乏社交根基,在国内市场很快就被腾讯的《刺激战场》赶超。

因此,网易对《荒野行动》的出海意愿非常强烈,并且借助《阴阳师》的日本本地化运营经验,迅速锁定日本市场集中占领。

根据sensor tower数据,《荒野行动》日本地区流水约占全球流水的90%。

b)《明日之后》、《第五人格》两款具备独特风格的手游选择出海日本,则是看中了日本历史悠久的游戏大国属性,日本玩家更愿意为具有特色的精品游戏高额付费。

数据来源:Nielsen、Newzoo、伽马数据

在这样的竞争逻辑下,网易管理层在2019年宣称,要在3-5年内将海外收入占比做到30%以上,而2020年一季度,网易游戏的海外净收入占比已经超过10%。

海豚君认为在2020年疫情的催化下,相比竞争加剧的国内市场,海外市场的潜在红利更大,整体增速将显著高于国内。

叠加即将发布的海外玩家认可度更高的爆款IP手游《暗黑破坏神不朽》、《哈利波特魔法觉醒》等,海豚君预计网易游戏的海外收入占比将在2022年加速提升至20%。

数据来源:游戏工委、海豚投研整理

数据来源:七麦数据、海豚投研估测

(3)新一轮产品周期,布局网易的窗口来临?

从每年的新品发布会上我们是最能直观的感受到网易产品发布的大小年:今年的520发布会上,网易发布了近30款新游,卡位多个细分赛道,其中还不乏包括重磅IP新游和老IP衍生新版本,一扫前两年的沉寂。

数据来源:网易游戏官网、海豚投研整理

但考虑到研发进度原因带来的游戏延迟公测的情况,我们还可以从网易的研发费用率和游戏业务员工规模变化周期来判断产品的大小年。

数据来源:网易年报、海豚投研整理

数据来源:网易年报、海豚投研整理

从研发费用率和游戏业务的员工规模可以看出,在2018-2020年,游戏投入再次进入一个小高峰。

如果按照1-3年的研发周期,再加上2020年疫情期发行延后一年,也就是说2021-2023年很可能是这段时间研发的游戏储备正式上线的密集发布期。这与今年发布会上宣布的重磅新游上线时间规划也高度重合。

因此我们有理由相信2021-2023年将是网易游戏新一轮产品丰收周期,作为投资人需要重点关注当前内部测试数据较好的《暗黑破坏神不朽》、《哈利波特魔法觉醒》等爆款IP手游上线后表现。

2、云音乐:独有的社区基因+版权成本压力的释放

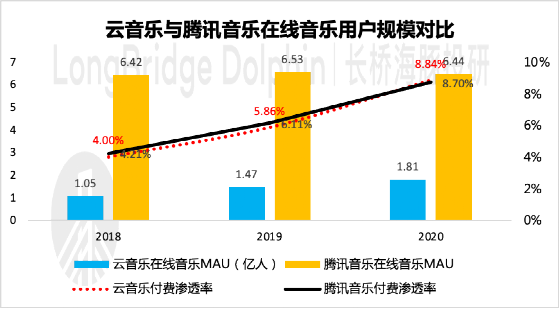

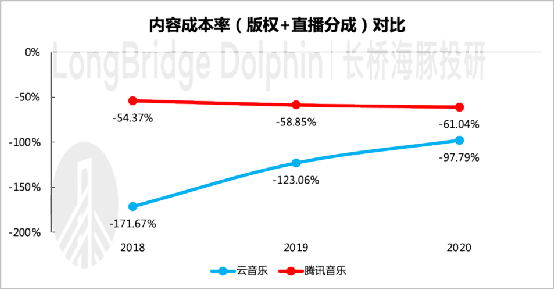

海豚君在《腾讯音乐研究系列》文章中总结过,从2020年开始,随着去年环球音乐、华纳音乐与TME的版权独家代理合约到期,并与TME、网易云音乐两家同时展开版权合作,似乎表明了版权3.0时代在逼近:一个没有独家版权代理的时代。

这也预示着TME的独家代理优势未来将逐步消退。而对于整个行业来说,在线音乐平台苦久矣的高额版权成本在版权3.0时代有望趋向合理化。

在独家版权时代,对用户来说因为缺少周杰伦等优质歌手版权的云音乐有着致命的缺点。因此用自己的力量去扶持独立音乐人来填充内容的战略就显得尤为重要,早在2016年,云音乐就开启了名为“石头计划“的独立音乐人扶持项目,宣布投入2亿作为激励。

截至目前,月活、付费用户规模仅为腾讯音乐1/4的云音乐,平台上却已有16万的独立音乐人注册,而腾讯音乐的数字是27万。

数据来源:网易云音乐招股说明书、腾讯音乐年报

随着版权代理限制的放开,云音乐与三大音乐头部厂牌的合作也在逐步加深,此时社区基因逐渐成为云音乐在Z时代用户群体中的突出优势,要知道网易云音乐的社区属性一直是它最鲜明的标签。

同时,新一代用户需求精品化、细分化的需求,也使得用户对过去头部歌曲的整体依赖性存在了放缓的趋势。以版权成本为主的内容成本率有望得到持续的改善,这是云音乐未来的发展机遇。

数据来源:网易云音乐招股说明书、腾讯音乐年报

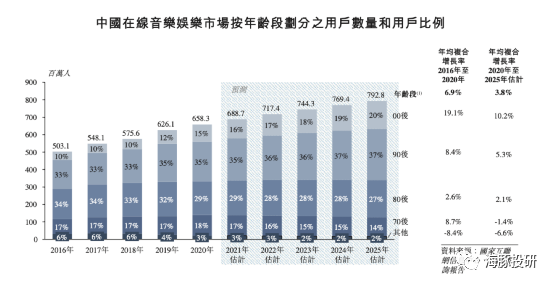

在灼识咨询的预测中,在线音乐市场整体用户规模未来5年复合增速只有3.8%。但其中90后用户增速将显著高于其他年龄段,2021-2022年每年增速能够落在7%-8%区间,00后的用户增速则触达11-12%的年增速。

而在云音乐的1.8亿用户年龄分布上,90%为90后用户,另外2020年新增的3000多万用户中,60%为00后群体。尽管出生人口持续递减,长期来看,各个互联网平台都能感受到用户增长的天花板压力。

但在短中期内,在线音乐的渗透率横向对比来看还存在提升空间。那么拥有绝大多数Z时代用户群体的云音乐也有望在其中分占一些红利。

但也并不是没有风险,虽然年初虾米的退出让出了一小部分增量市场,但同时版权门槛的降低,也会引来新的狩猎者。今年4月,字节正式成立音乐事业部,宣告进军流媒体音乐。

在字节全平台超15亿的用户体量,尤其是短视频平台,与流媒体音乐的结合更加自然,因而字节在音乐分发上就显得极具优势。除了字节,快手的音乐野心也已表露。因此对于云音乐来说,未来仍然存在不小的挑战。

因此海豚君中性预期下,未来两年网易云音乐的整体用户规模年复合增速在8%左右。2022年MAU有望达到2.1亿人。

3、有道:保守预期下,看完全剔除掉K12教育后的安全线价值

原本的在线教育火热赛道,因为年初以来空前严厉的监管打击,未来前途渺茫。6月15日,教育部召开启动会,宣布成立校外教育培训监管司,并提到将以“钉钉子”的精神推动“双减”工作落地见效。

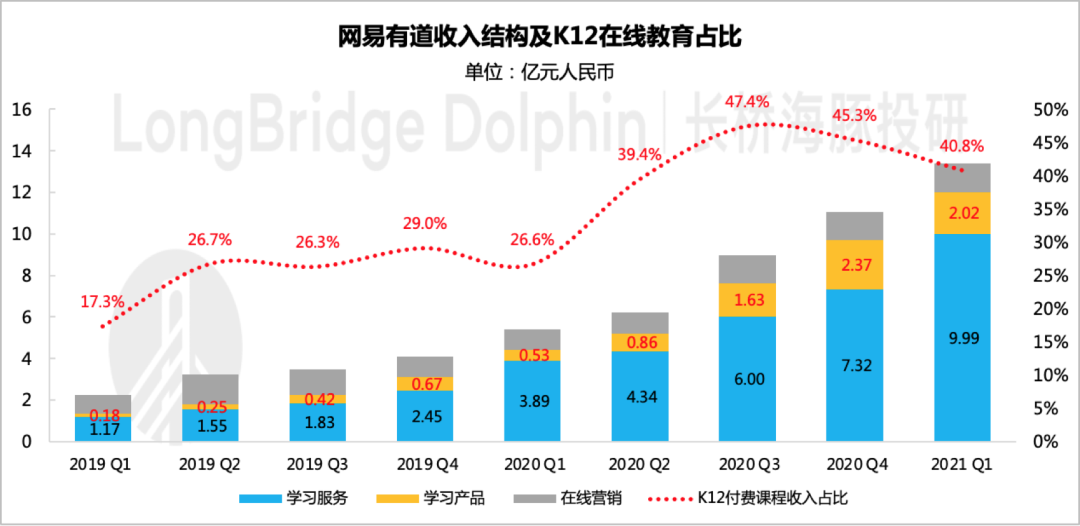

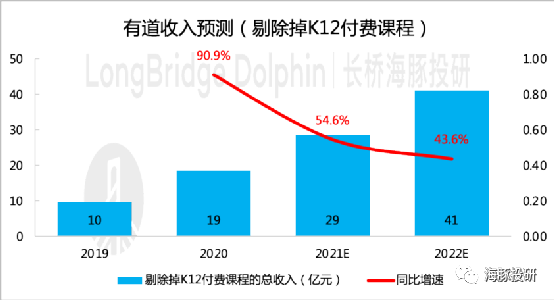

在网易有道的业务结构中,K12在线教育付费课程的收入2020年占到了近40%,若我们按照最大风险下的保守预期来完全剔除掉这部分收入,剩下的则主要为面向成人的课程服务、广告收入以及少部分的软硬件学习产品。

唯一可能值得安慰一下的是,在线教育高额的拉客支出未来将大幅下滑,即高昂的营销费用率应该能看到显著下降。

数据来源:网易有道财报、海豚投研测算

数据来源:网易有道财报、海豚投研整理

截至当前,网易有道自3月以来已经跌去了30%多,而同期以新东方在线、好未来、高途等K12教育龙头股分别下跌了40%+、60%+、80%+,而他们的K12教育收入分别占总营收的80%、100%、100%。若简单与同行横向对比下,有道暂不存在需要补跌的情况。

但海豚君认为,由于近期教育行业可能还将继续有监管政策落地,因此中长期来看我们干脆直接剔除有道的K12课程这一部分业务。只针对成人在线课程、学习产品(词典、词典笔)、广告等业务,给予近两年50%的复合增速,按照当前5倍PS,2022年大约估值205亿元人民币,合32亿美金市值。

数据来源:网易有道财报、海豚投研估算

二、两种方法看网易的估值区间

1、主营业务增长假设

(1)在游戏业务上,尤其是手游业务,在上文的分析中,海豚君已经明确表达结论,从今年四季度开始,网易游戏将进入新一轮的产品丰收期。并且,在加速收割海外市场的战略方针下,网易的增长弹性将比疯狂内卷下的国内手游市场比拼存在更多的向上空间。

(2)在云音乐为主的创新业务中,海豚君也做了简单分析,受益于平台社区粘性,云音乐对于Z时代追求精品化、细分化的内容需求契合度较高,在虾米退出下,短期内有望迅速吃到一些增长红利。

但长期下,由于版权门槛降低的趋势不可逆,将会有更多强劲的对手进入在线音乐行业,因此长期增长的不确定性仍然是存在的。

(3)对于目前正在枪口上的有道教育业务,海豚君对于未来业务增长情况宁愿选择相对保守的预期,即完全剔除掉K12业务,仅看成人课程、学习产品以及广告等业务情况。

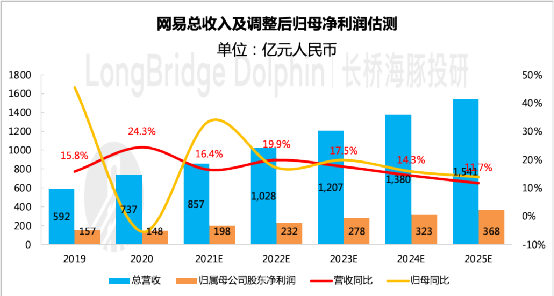

总结来看,海豚君对网易未来的增长预期偏中性,整体业务收入增速以及整体利润情况如下:

数据来源:网易财报、海豚投研估测

2、估值结果

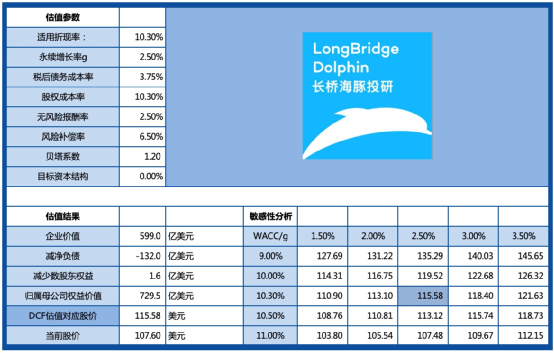

(1)DCF绝对估值

作为贡献了全部利润的游戏业务,虽然有产品大小年的发布周期,但是从整体上来看,业绩表现仍然算相对稳固。和腾讯一样,网易的游戏业务产生了公司运营需要的主要现金。

因此对于越来越“精瘦”的猪厂,用DCF下的绝对估值方法能够在一定程度上过体现网易的核心业务长期下的回归价值。

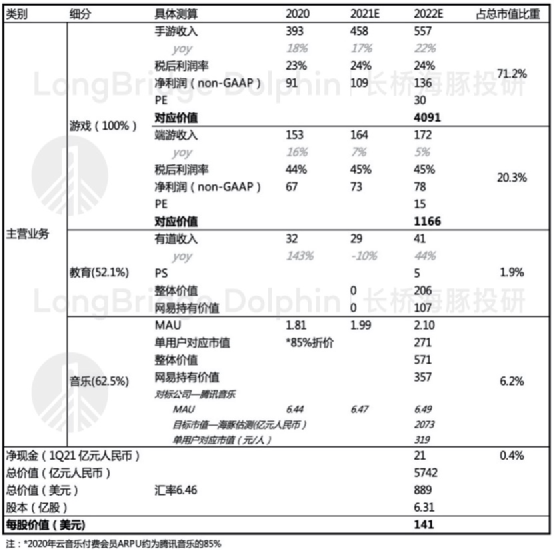

(2)分业务相对估值

若对不同业务采取市场上普遍认可的不同相对估值倍数,则最终的价值相对DCF更加乐观一些。

在两种估值方法下,海豚君对网易的估值在116-141美元/股区间,相比6与24日美股收盘价107.6美元,存在7.4%-31%的向上空间,而当下网易市值对应2022年经调整归母净利润仅20倍PE。

两种估值综合来看,目前的价格虽然部分程度已经Price in了网易的新品预期,但对于即将迈入产品大年周期的网易来说,不妨密切关注几部大作品正式上线之后的表现。

总的来说,今年的网易已经可以关注起来了。海豚君认为,对于当下大产品周期完全启动前夕的网易,仍有投资性价比。

本文选编自“海豚投研”;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP