2021下半年计算机投资策略:布局板块四大科技主线

核心要点

1、云计算:政企客户加速上云推动IaaS、SaaS继续高增长

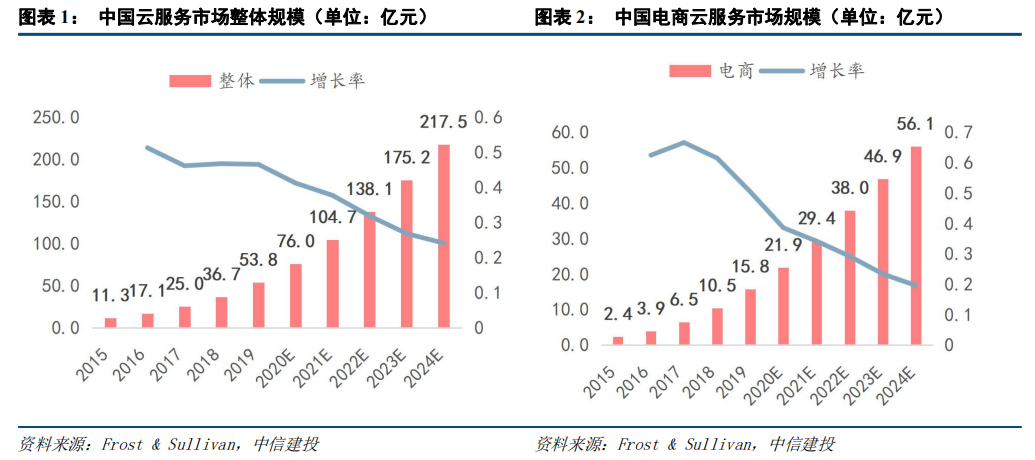

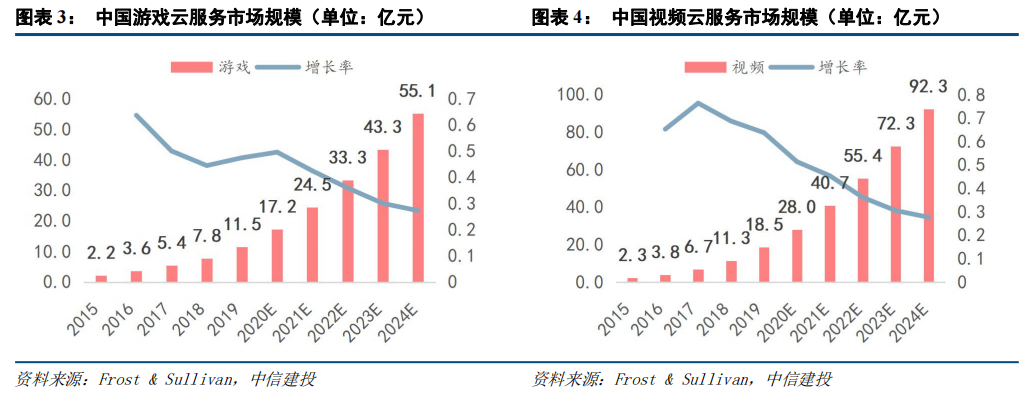

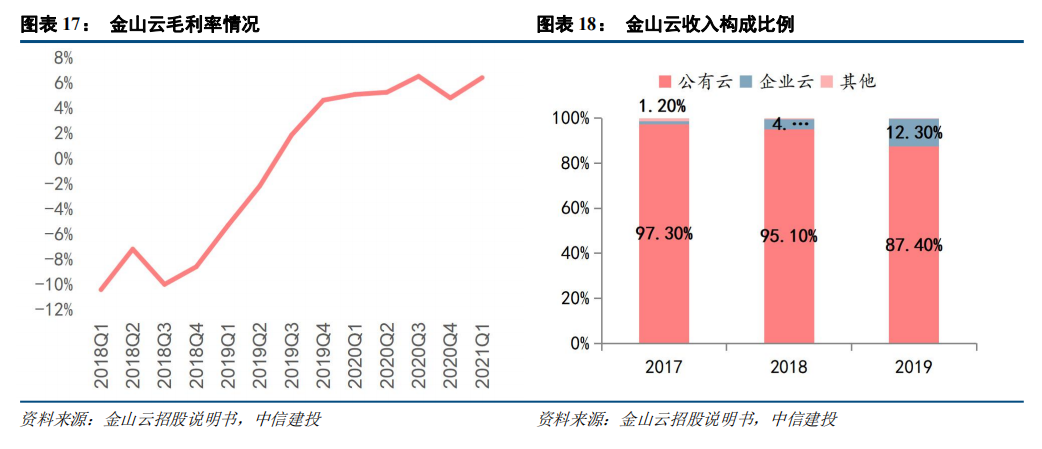

政企上云趋势显著,IaaS版块下半年增速恢复。过去云计算版块的高速增长主要来自互联网行业的快速发展,但近年来互联网行业增速逐渐放缓,2015-2019年以47.6%的复合增速(CAGR)快速增长,但预计2019-2024E年CAGR将降至32.2%,对云厂商的增长贡献逐步减弱。政企上云成为云厂商新增长点,国内传统企业和公共服务机构的云化渗透率仅为10.5%,远低于美国的49.4%,市场空间巨大,近年来政企上云趋势已经非常明显,以金山云为例,企业云收入占比由2018年的4.3%提升至2020年20.9%。此外政企云由于对IaaS层CDN、计算、存储等低毛利率业务需求较小,主要需求来自应用服务,将大幅提升云厂商利润率水平。相关公司推荐:金山云(KC.US)、青云科技。

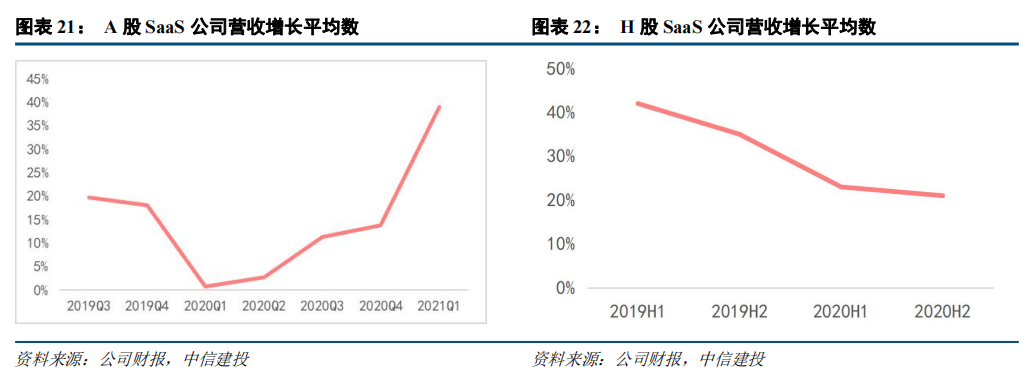

SaaS版块2020H1回调幅度较大,判断主要是市场担心由于疫情影响使得2020年SaaS公司收入体量基数较高,将使得2021年增长乏力。我们认为自21 Q3起,国内云公司由于疫情引发的高基数影响基本逐步消除,海外部分地区仍存在疫情,但对SaaS板块营收的影响逐渐弱化,下半年板块的增速有望恢复至较快增长的趋势,景气度有望提升。长期而言,我们仍然坚定的看好云计算SaaS板块的发展趋势,相关公司推荐:微盟集团(02013)、金山软件(03888)、用友网络、金蝶国际(00268)。

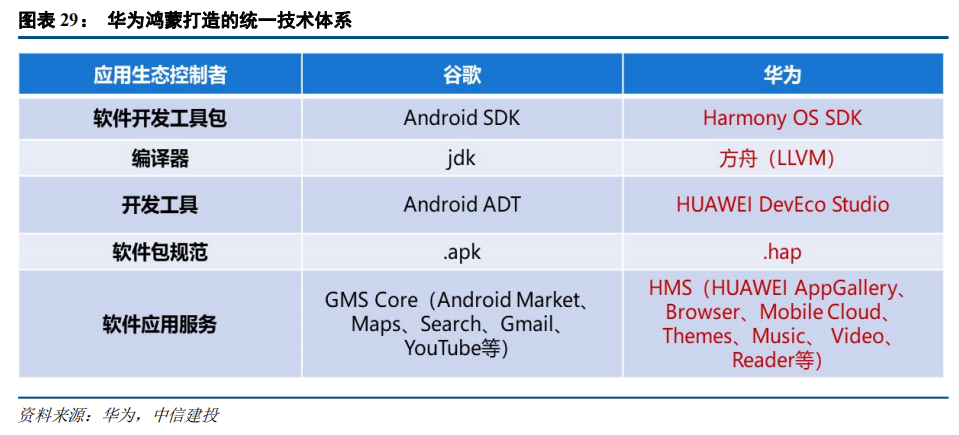

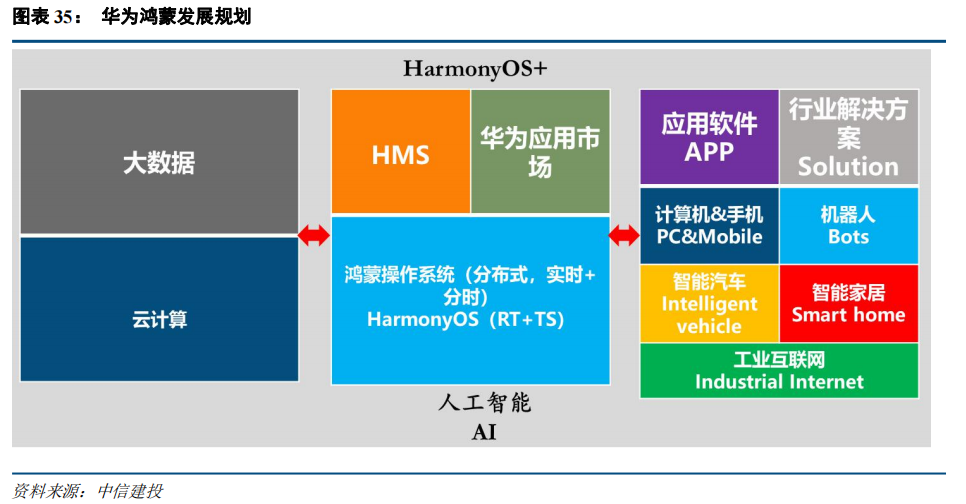

2、国产化:鸿蒙产业链上中游供应端环节、信创服务器端软硬件

鸿蒙未来搭载连接数十亿设备,产业链市场规模数万亿,看好确定性高的供应端环节上游的芯片和中游的软硬件开发。华为预计,到2021年底,搭载鸿蒙系统的设备将达到3亿台,其中生态产品合作伙伴1亿台。鸿蒙是面向IOT的新一代智能操作系统,同时兼容移动端,可以针对不同IOT设备任意裁剪适配,鸿蒙可支撑渗透的领域包括APP应用、移动端、智能家居、工业互联网、智能汽车、各行业解决方案等,市场潜力巨大。根据公开数据测算,2025年中国IOT设备连接数120亿个,鸿蒙渗透率将非线性增长,相对保守假设鸿蒙2025渗透率20%,测算2025年鸿蒙硬件(模组、板卡)市场空间1308亿元,软件开发(操作系统及中间件定制适配)市场约为硬件的25%,软硬件开发市场规模超过1600亿元。对于供应链环节,选择标的公司核心有两点:一是提供产品或方案;二是新业务,纯收入增量。相关公司推荐:润和软件、中国软件国际(00354)。

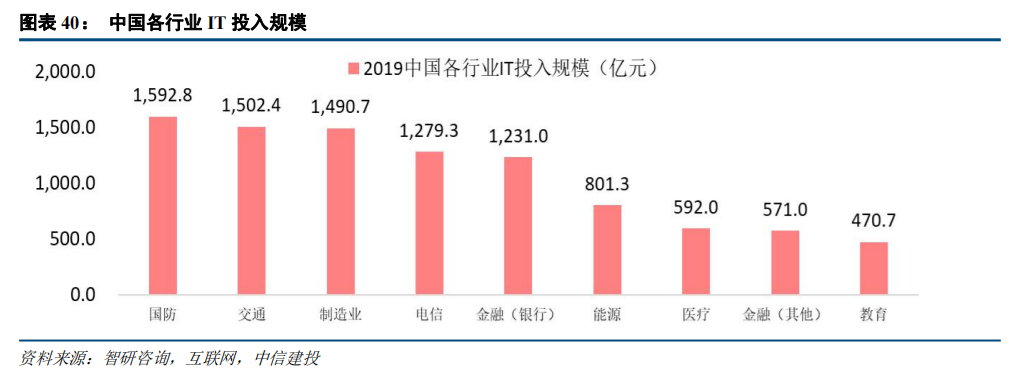

行业国产化规模应用元年,看好服务器端软硬件持续增长。随着今年办公应用国产化基本覆盖,政务应用尤其是行业应用国产化已在2020年开启,运营商和银行启动了国产服务器及软件集采。预计2021年行业应用国产化进入规模化阶段。我们看好服务器端持续增长主要原因:1)服务器端涉及软硬件生态较少,国产化更为顺利;2)服务器端对前端用户透明,不影响用户体验,且云计算部署下支持异构计算;3)办公应用已完成桌面端国产化,后续政务应用无需再重复替换桌面端,而行业应用均以服务器端国产化应用为主。办公应用对算力要求低,服务器端国产化规模很小,而到了政务和行业应用国产化对服务器端需求大的多,看好服务器端软硬件细分龙头公司。相关公司推荐:东方通。

3、智能化:智能汽车软件和国产tie1,AI教育落地加速应用壁垒为王

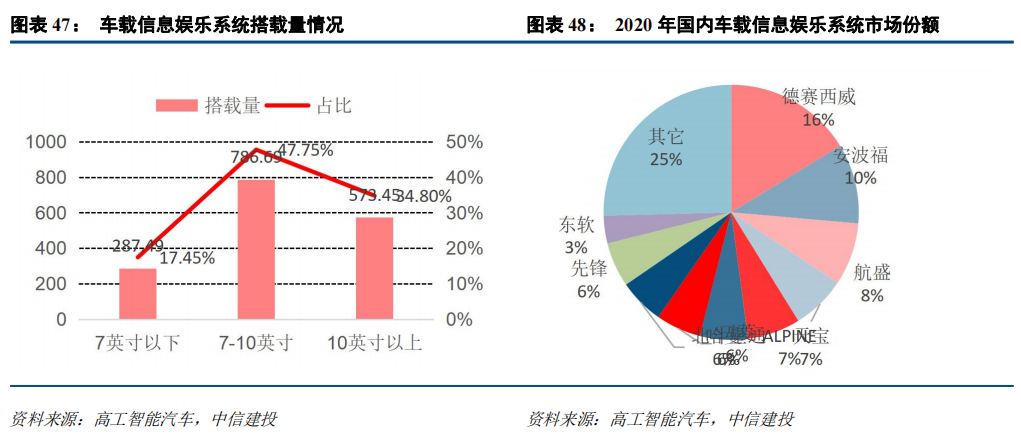

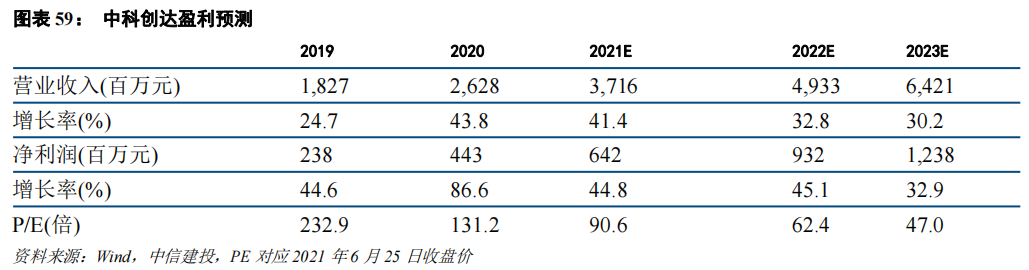

智能座舱、自动驾驶景气度持续向上,产业链国产渗透率持续提升。汽车产业链近年最大的趋势是智能化,尤其是自主品牌智能化进程全球领先,并且在销量上证明智能化得到消费者认可。在自主品牌车厂降本、服务及时等诉求下,国产供应商越来越多被采纳。在智能化进程中,国产供应商迭代能力领先,过去以美日欧等厂商主导的汽车电子产业链开始松动,不仅在国内渗透率提升,并开始向海外渗透。座舱方面:智能座舱市场整体增速约10%-20%,在硬件标准化、软件平台化下,汽车软件增速更快,伴随供应链模式变化,第三方软件供应商承担价值占比不断提高,在第三方软件供应商中,高通+安卓份额持续提升,创达优势明显,增速更快。德赛西威凭借高性价比、交付快等优势,连续获取丰田、上汽大众等新客户的信息娱乐系统项目,份额持续提升。自动驾驶方面:伴随着自动驾驶芯片、算法的不断成熟,主机厂自动驾驶项目陆续开始定点,目前和英伟达合作深入的德赛西威优势明显,单车价值量上万元。中科创达继续加大与高通的合作,伴随着高通Snapdragon Ride拿下长城等客户,同时组建驾驶域中间件团队,打开更大成长空间。相关公司推荐:管理层优秀、具备平台能力的智能座舱软件龙头中科创达,以及与英伟达在自动驾驶域持续打开成长空间的国产Tier 1龙头德赛西威。

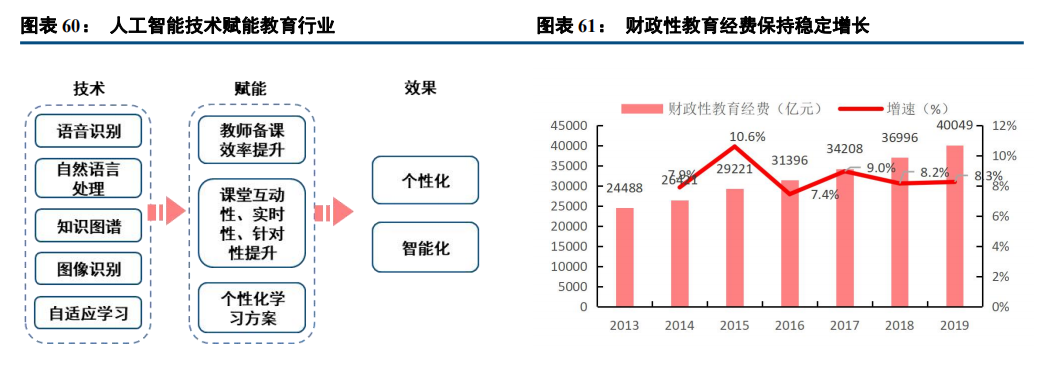

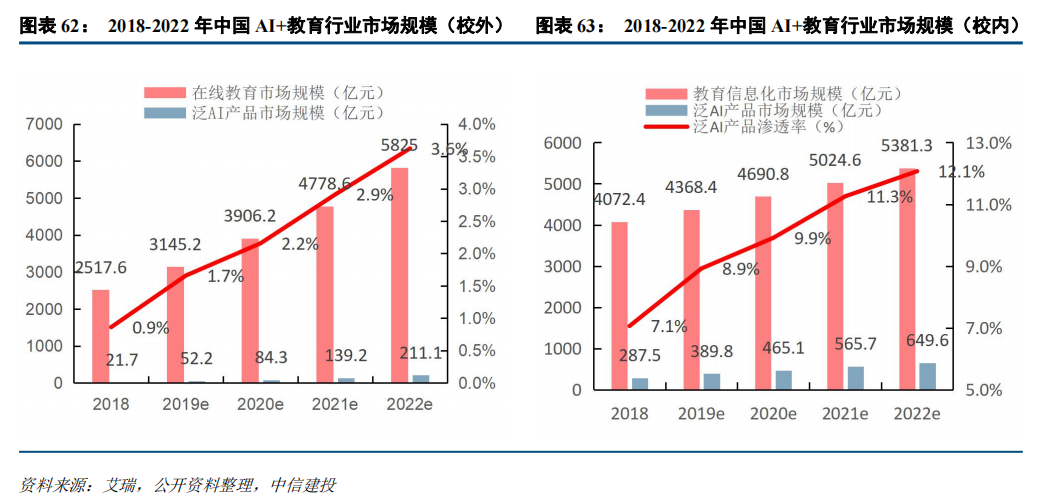

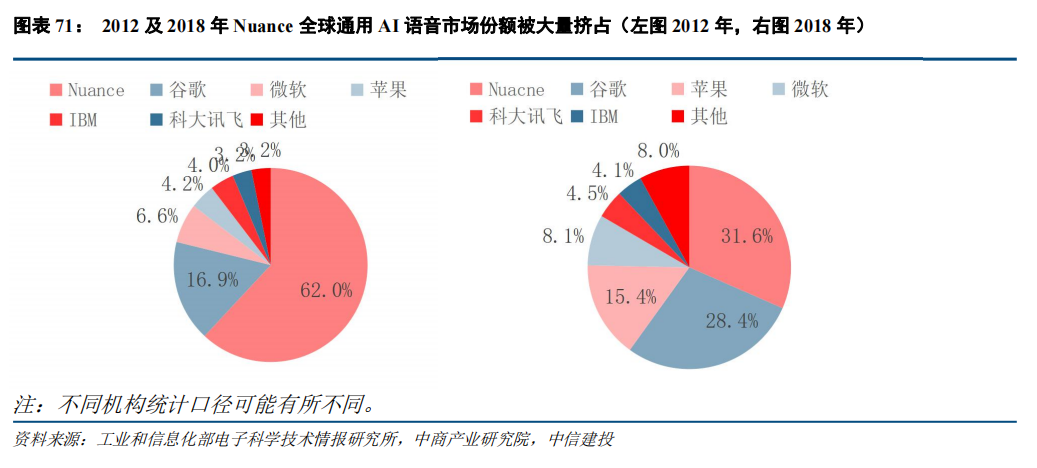

AI技术壁垒弱化应用壁垒为王,教育是AI应用核心赛道。医疗和教育是AI应用的刚需和黄金赛道。一方面,教育、医疗行业由于区域资源的极度不平衡,使得AI应用成为拉平区域资源差距的主要抓手。另一方面,教育、医疗行业2C属性极强,针对个人的定制化学习和医疗方案是必然趋势,而AI能够提供的正是基于数据和算法模型的个性化内容。从全球AI语音龙头Nuance和国内科大讯飞发展历程不难看出,行业数据库、知识模型和应用壁垒才是AI公司的护城河。Nuance虽然在全球AI语音整体市场份额下降至30%,但其在医疗临床和影像语音市场份额高达63%和81%。对比科大讯飞在AI智慧教育领域深耕多年,市场份额遥遥领先,构筑了强大的应用壁垒。相关公司推荐:国内AI语音及智慧教育龙头科大讯飞,智慧教育从量变到质变,智慧医疗和智能办公进入量变,确定性高成长AI龙头。

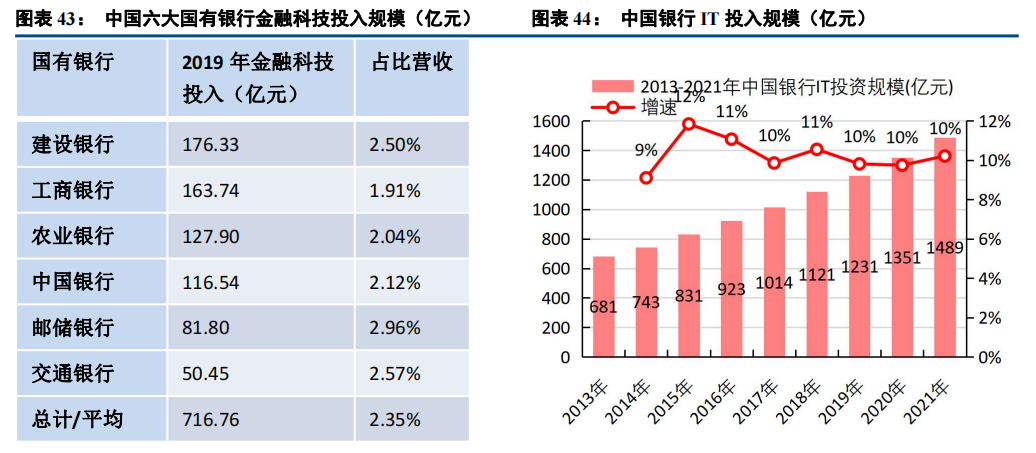

4、数字人民币发展呈加速态势,银行IT板块首先受益

我国央行2014年启动数字货币研究工作,2020年数字人民币试点工作有序开展,2021年数字人民币钱包加速推广,数字人民币的试点单位、试点区域、试点场景不断拓宽。我们认为数字人民币加速发展有6大原因:1)顺应“无现金”时代的发展,降低发行成本;2)提升支付体系的安全性;3)提高金融包容性,促进普惠金融;4)打击金融犯罪,提高金融体系稳定性;5)提升央行对货币供给和货币流通的控制力,提高货币政策的有效性;6)推动人民币国际化。在试点初期,六大国有大行作为首批试点单位,其与数字货币相关的核心系统升级改造和建设已陆续展开,银行IT相关公司将首先受益,相关公司推荐:长亮科技、宇信科技、天阳科技。

正文

一、云计算板块——政企上云趋势显著,SaaS下半年增速有望恢复

重点推荐公司

1、金蝶国际:云业务产品从聚焦开始迈向多元,有望复制海外巨头成长之路

1)云业务产品从聚焦开始迈向多元。公司自2013年开始云转型,目前已经连续2年在企业级SaaS云服务市场占有率排名第一。当前公司云业务主要聚焦于核心产品金蝶云星空,该产品一直是公司云业务最重要的产品,2017至2018年占云业务收入比重年基本保持在70%左右。2018年来公司云业务开始迈向多元发展,先后投资了云CRM独角兽纷享销客、推出面向大型客户平台金蝶云苍穹,产品线不断完善。2)云业务核心指标正在复制海外巨头成长之路。云转型初期依靠新增客户快速提升,2018年星空的客户数量为9500个,2015-2018年金蝶云星空客户增长速度为200%、150%、120%、70%;当用户增长速度趋稳后,云计算公司来未来增长动力来自ARPU值提升,公司于2018年8月重磅推出面向大型客户提供PaaS+SaaS一体化的云平台金蝶云苍穹,ARPU值超过百万,我们认为苍穹的推出将在ARPU这个维度复制Salesforce的大客户战略,随着苍ARPU值得提升将为公司云收入增长带来后续动力。

2、用友网络:云转型继续加速,YonBIP蓄势待发

借力国产化之风,推进高端ERP产品订阅。公司在YonBIP,NCC等产品中持续发力,巩固产品质量优势。借助国产化之风,公司通过云化产品布局高端ERP市场,替换海外厂商的相关产品,扩大市场占有率,进一步巩固市场地位。与此同时,公司加大销售策略推进订阅收入增长,提升云收入质量。公司加强垂直行业解决方案推广,签约申万宏源、中信银行、福建奔驰、华人运通、四川烟草、福建中烟、中央广播电视台等大型企业标杆客户。五大生态计划、20亿生态发展基金加速BIP生态发展,其中ISV云生态加速发展计划通过“SaaS+PaaS+ISV云生态”推动用友与ISV伙伴合作共赢。云市场应用商城YonStore累计入住伙伴8200家,商品12000个。我们预测公司2021-2022年营收分别为101亿元、135亿元,归母净利润分别为10.9亿元、12亿元,给予2021年软件及云业务20x PS,维持目标价58元,维持“买入”评级。

3、微盟集团:电商SaaS龙头,大客初显成效

我们看好公司在以微信为主的私域流量平台的竞争优势,认为有望持续受益于:1)吸纳有支付能力的中小商户,微商城有望中期维持25-30%的增速;2)拓展以中大型客户为目标的智慧零售、智慧餐饮业务,我们看好公司大客化以及TSO全链路营销策略,我们认为大客户粘性高、付费能力强,作为公司基本盘为公司业务拓展奠定良好的基础;3)持续生态化策略,建设PaaS云平台,满足大客户的定制需求。我们预计2021-2022年公司营收分别为28亿元、36.5亿元,且预计公司将持续增大研发投入,经调整净利润分别为-0.1亿元、1亿元。我们采用SOTP法对公司估值,SaaS业务预计2021年营收13亿元,2022年营收18.5亿元,给予20倍PS估值(370亿人民币);精准营销业务预计2021年毛收入150亿元,利润5.35亿元,2022年毛收入210亿元,利润7.4亿元,给予20倍PE估值(148亿人民币),维持28港元的目标价及“买入”评级。

4、明源云(00909):地产SaaS龙头,SaaS赋能打开市场空间

明源云聚焦房地产行业,深刻理解行业know-how。相较金蝶、用友等通用型云服务商而言,明源云聚焦地产板块业务环节,如销售、成本管控、供应链管理等,并在业务板块的产品能力及对行业know-how的理解优于通用型服务商。相较初创型云服务商而言,明源云的优势在于:1)拥有全国性的销售网络;2)初创型公司为进入行业并服务大客,多提供项目制解决方案。明源已建立品牌效应,在产品导向和服务导向层面找到较好平衡点,通过多年的行业积淀沉淀出标准化产品,可以在保证较高客单价的同时维持较高的客户留存率。

结合房地产ERP及SaaS的市场空间领域以及公司客户的留存与拓展情况,我们认为明源云两大业务未来仍有较大的增长空间。1)云产品中云客发展势头迅猛,未来3年有望受其驱动SaaS业务保持 60%的复合增长率,加速渗透头部开发商售楼处数量。云链、云空间、云采购仍处于发展初期,市场潜在空间巨大;2)ERP在头部厂商都渗透率已较高,未来在中小开发商中的新客拓展,和存量客户的产品支持及增值服务有望渠道其在未来3年保持15%的复合增长率。我们预计2021、2022、2023年公司的收入分别为22.7亿、30.4亿、41.5亿元,同比增长33.2%/34.0%/36.2%,维持目标价47.6港元及“买入”评级。

5、金山软件:兼具国内IaaS+SaaS两大核心资产,当前被低估

公司旗下拥有金山办公及金山云两大IaaS+SaaS核心资产,迎来自主可控以及云化趋势浪潮:1)公司为国产办公软件龙头,30年技术沉淀构筑超高护城河;用户基础规模庞大,免费版本WPS MAU达到4.7亿,目前累积付费人数仅1962万,付费转换率仅4%;ARPU值同样具备提升空间,2020年用户年付费金额仅41元,与Office 365的400元年费相比,具有10倍空间。2)金山云背靠小米生态,给金山云提供良好的环境快速迭代技术以满足对外输出条件;中立公有云厂商受益与多云部署:当前体量规模较大的互联网厂商均有多云部署需求,金山云作为兼具经验以及技术最强的三方中立云厂商受益明显;公司云业务进军政企市场,政企端市场需求刚刚开始爆发,公司目前政企方面目前有两大标杆项目(北京市政务云以及建设银行金融大数据云平台),未来将以这两个项目为案例全国推广,开启政务云和金融云新增长点。我们预计金山软件2021-2022年实现营收为66.8亿、76.4亿,净利润分别为6.5亿、8.6亿元,维持“买入”评级。

二、金融IT——数字人民币发展呈加速态势,银行IT板块首先受益

重点公司推荐

1、长亮科技:顺利开拓国有大行市场,海外业务逐步恢复

技术驱动架构升级,公司陆续中标国有大行项目,有望推升行业集中度,预计邮储银行技术平台有望于今年三季度上线。公司目前已经形成了业内全面的大数据产品体系,2020年公司率先倡导的全面价值管理理念成功落地,为金融企业提供了“谋-控-记-量-用”全业务链解决方案,大数据及管理业务市场竞争力强,当前市场需求强烈。公司是华为智慧金融伙伴出海计划理事单位,并与华为联合发布了融合数据资产解决方案,海外业务有望在疫情之后逐步恢复。预计公司2021-2023年实现归母净利润分别为3.04/4.07/5.31亿元,利润同比分别增长28.3%/33.9%/30.5%,维持“买入”评级。

2、宇信科技:传统业务稳健增长,创新运营布局良好

公司持续加大研发投入,加快产品迭代开发速度,逐步提高产品模块化和智能化,提高产品交付实施效率。公司创新业务布局良好,2020年业务毛利率为76.78%,盈利能力明显优于软件业务。2021 1Q公司除了网贷以外,还在持续孵化新场景,有望加速公司业务和模式转型。公司定增申请文件已获得深交所上市审核中心审核通过,前期股价压制因素有所缓和。公司基本面保持稳健,预计公司软件业务在2021年将继续保持健康的增长;创新运营业务保持快速增长,发展空间逐步拓宽,助推公司业务转型,不断提升公司盈利能力;公司海外业务也有望实现突破,未来5年作为重要战略,将打开成长空间。预计公司2021-2023年分别实现净利润4.88亿元、6.51亿元和8.58亿元,扣非净利润持续高增长,当前公司动态PE估值处于较低位置。维持“买入”评级。

3、天阳科技:客户以大行为主,未来业绩保持高增长

根据IDC统计数据,公司的信用卡、风险管理、信贷管理及交易银行等细分产品在行业排名前三。公司为客户提供咨询、开发、测试、运维和系统集成等全方位服务,在银行IT厂商中的整体排名持续提升,2019年综合实力已经上升至第5位,综合实力强。2020年公司形成了以大行为主的收入基础,资产规模过万亿的银行客户收入占营业收入比例达到63.05%,公司目前已经参与到建行数字货币的技术开发与测试工作中。公司是近年来国内规模最大、成长最快的银行IT解决方案提供商之一。2015年以来公司营收复合增速达到42.59%,远高于银行IT解决方案行业整体增速。在银行数字化转型、金融信创加速的大背景下,公司有望持续保持高增长,预计公司2021-2023年分别实现收入18/23/30亿元,实现归母净利润2.3/3.0/3.9亿元,维持“买入”评级。

本文选编自“中信建投证券研究”,作者:左少逸/金戈/甘洋科;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP