基金半年业绩出炉!“蔡神”王者回归!

2021年7月1日,2021年公募基金半年业绩公布。

智通财经app梳理相关数据发现,截至6月30日,全部普通股票型基金半年平均收益为9.65%,全部混合股票型基金半年平均收益的6.4%。全部跑赢了上证指数半年涨幅3.4%、深证成指半年涨幅4.78%和沪深300半年涨幅0.24%。

其中小规模基金表现优异,跑赢明星基金。重仓新能源、半导体、医药等板块的基金获得了超额收益。

小规模基金跑赢明星基金

根据wind数据:

普通股票型基金中,半年业绩排名前三的基金分别是:前海开源公用事业、上投摩根核心精选、金鹰医疗健康产业,全都是小规模基金。前海开源公用事业以44.52%的业绩在普通股票型基金中位居第一。

其中前海开源公用事业基金规模3.54亿元,上投摩根核心精选规模仅0.52亿元,金鹰医疗健康产业规模3.56亿元。

混合型基金中,业绩排名前三的基金亦是小规模基金。其中位居第一的金鹰民族新兴半年收益53.15%,其规模仅1.12亿元;宝盈优势产业半年收益52.17%,其规模仅1.49亿元;金信稳健策略半年收益47.43,规模仅0.74亿元。

与此同时,规模较大的明星基金今年收益普遍不尽如人意。

如著名的易方达旗下的易方达消费行业是目前规模最大的普通股票型基金,其规模高达318.65亿元,半年回报仅-2.31%,易方达蓝筹精选则是目前规模最大的混合型基金。

我们如果统计所有规模200亿元以上的普通股票型基金半年平均收益,发现为7.56%,这一数据低于全部普通股票型基金半年平均收益的9.65%;

规模200亿元以上的普通股票型基金半年收益(来源:wind)

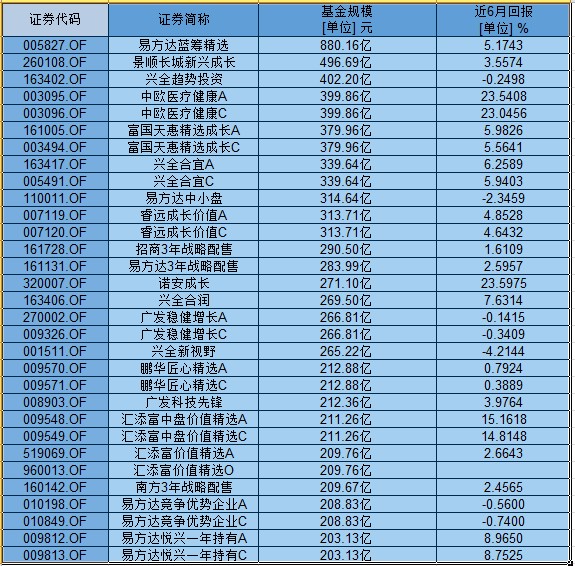

统计所有规模200亿元以上的混合型基金半年平均收益,发现仅5.78%,这一数据低于全部混合股票型基金半年平均收益的6.4%。

规模200亿元以上的混合型型基金半年收益(来源:wind)

也就是说,备受市场欢迎的头部基金们目前普遍跑输市场。

我们如果梳理业绩排名前三的普通股票型基金和混合型基金,可以发现,这些基金一季度的持仓(二季度持仓尚未公布)中,多重仓了新能源、半导体、医药等板块。

值得一提的是,在一季度,规模仅1.12亿元的金鹰民族新兴的收益还为负数,且跑输了业绩比较基准。彼时,基金经理韩广哲在报告中认为,A股市场仍然存在结构性机会,尤其是各国发展分歧最小的绿色减碳道路。基于以上判断,他布局景气周期的新能源汽车与光伏板块,关注商业模式可持续的优势公司,对消费与成长风格进行动态平衡配置。

普通股票型基金中,业绩最好的是崔宸龙管理的前海开源公用事业,这位产业背景出身的基金经理,在新能源行业已有相对丰富且深入的研究和积淀。针对市场上关于新能源车板块估值的争议和光伏上游涨价带来的投资困扰问题,他在接受财联社采访时指出,过于纠结短期单一估值指标会错过好的投资机会,新能源估值高只是短期的,这种估值完全可以被高速增长消化。

诺安基金扬眉吐气

头部基金普遍拉胯,那么有没有为头部明星基金们争排面的产品呢?有,诺安成长混合。其以23.59%的半年收益位居规模200亿以上的混合型基金第一位,紧随其后的是中欧医疗健康,半年收益23.54%。

近期,随着A股市场半导体板块的强劲表现,以投资半导体板块为主的诺安成长净值也水涨船高,“领涨”态势也让其掌舵者蔡嵩松重获基民追捧。

数据显示,5月11日至7月1日,半导体指数一扫前期阴霾,区间累计上涨%37.51%。

因为重仓了半导体板块,诺安成长混合亦有亮眼表现,让今年一季度表现平平的诺安成长再度登上热搜,其基金经理蔡嵩松更是受到不少投资者的调侃。“今天属于蔡总”、“又是全场消费由蔡公子买单的一天”……这样的言论在股吧和微博随处可见。

据定期报告及Wind数据显示,从2019年三季度以来,诺安成长的持仓集中度在不断提高,2020年保持在80%左右。截至2021年一季度,该基金的前十大重仓股合计占基金净值比为82.73%,而同类产品的平均值仅为47.80%。

由于高度集中半导体行业,导致产品净值波动过大,蔡嵩松也“被迫”在投资者口中的“蔡总”和“蔡狗”之间来回切换。梭哈半导体的行为,也被一些基民戏称为“赌徒”。

不过,蔡嵩松本人对半导体板块信心极为坚定。

其在2020年的在年报中认为,经过2020年利空的消化,芯片半导体行业2021年已经可以跟消费、白酒、医药、光伏、新能源站在同一起跑线上。

“展望2021年,货币政策不会急转弯,在2020年四季度普遍对2021年流动性不抱有较大预期的情况下,温和的货币环境转向不会成为市场的掣肘。”

“从来没有任何板块是在高景气度的轨道中出现瓦解。可能某些板块在短期冲高后会有回归的需求,但休整之后会继续原来的趋势,不会破坏原有的趋势,直到产业景气度不在。这是由产业和目前A股的资金结构决定的。所以,我们判断2021年消费、白酒、医药、光伏、新能源继续原有趋势,震荡上行。”

从一季度持仓情况看,诺安成长混合前十大重仓股全部来自半导体板块,且仓位变化与2020年4季度相比变化不大。

其中:卓胜微小幅减仓,从547.74万股降低至440.55万股;兆易创新小幅减仓,从1608.55万股降低至1555.32万股;中芯国际小幅减仓,从5572.74万股降低至4874.59万股;三安光电小幅减仓,从11795.67万股降低至11360.81万股;韦尔股份减仓,从1,405.14万股降低至1013.87万股;北方华创小幅加仓,从1787.79万股增加至1873.89万股。

小幅减仓不代表蔡经理不看好。根据诺安混合成长的年报和一季报,韦尔股份、北方华创、中芯国际、三安光电、兆易创新、卓胜微持股占基金净值比全部在9.5%以上,接近10%的持股上限。因此,随着个股上涨,在接近持股上限时,基金经理是有可能被动减仓的。

5月底,蔡嵩松在接受采访时,表示,“我认为产业的高景气与股价的剪刀差越来越大,黎明前的黑暗,一触即发。”

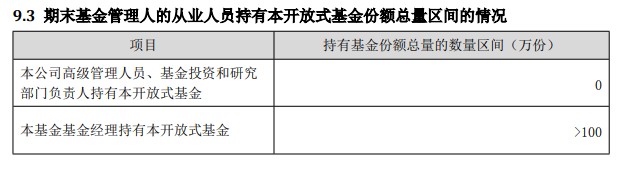

蔡嵩松本人甚至亲自购买自己管理的基金。

公开信息显示,诺安成长混合基金经理蔡嵩松,自己持有自己的诺安成长混合超百万份。

扫码下载智通APP

扫码下载智通APP