A股上半年大起大落之下,下半年如何投资?

核心结论:①今年来市场分化加剧,个股及基金净值涨跌差异比过去年份大。②只要行业景气度高,涨幅就大,估值高不是障碍,这是牛市后期特征,市场风险偏好高。③下半年市场中枢望抬高,以茅指数为代表的龙头仍是较好配置,盈利增长快的智能制造更有弹性。

市场策略:半年复盘:分化

今年上半年已经结束了,本文将对A股进行半年复盘,数据统计区间均为年初以来,统计发现上半年A股的关键词就是分化,无论从指数还是行业来看均是如此。今年以来主要指数表现较为分化,创业板指涨幅为12.4%,科创50为10.4%,而上证50为-6.4%,沪深300为-2.5%。行业表现亦是如此,以新能源汽车、半导体、医美、CXO为代表的赛道股涨幅居前,而全部A股涨幅中位数仅为-2.6%。

1. 今年以来A股涨跌分化加剧

今年以来A股个股及基金净值表现分化加剧。今年以来A股主要指数、个股及基金净值涨跌幅差异较大,具体而言:从主要指数看,今年以来创业板指涨幅为12.4%,科创50为10.4%,而上证50为-6.4%,沪深300为-2.5%;从个股层面看,今年以来A股上涨和下跌公司家数比例分别为4:6,全部A股涨跌幅中位数为-2.5%,算数平均值为6.5%;

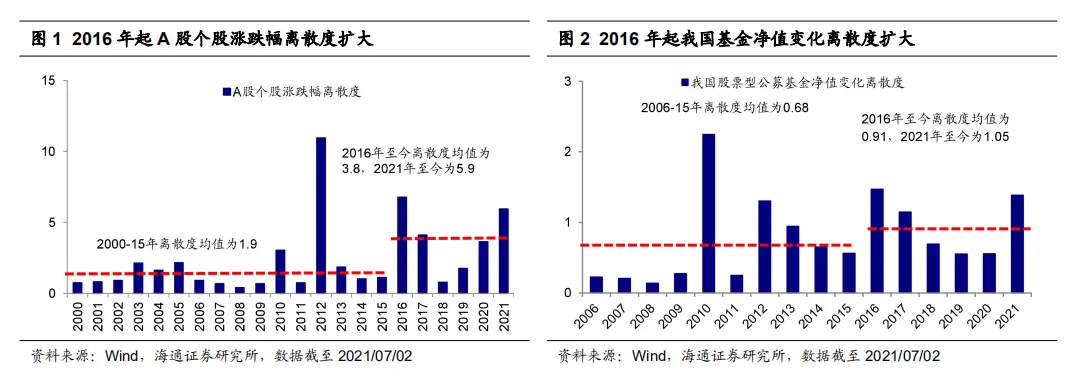

从基金净值看,今年以来股票型公募基金复权净值上涨和下跌家数比例分别为7:3,而股票型公募基金复权净值增长率中位数为3.6%,算数平均值为4.7%。为进一步衡量A股及基金净值的分化情况,我们以每年个股涨跌幅的标准差/均值的绝对值来度量离散度,发现对比历史A股和基金净值离散度中枢自16年就开始提升,今年以来进一步扩大。

截至2021/7/2,今年以来A股个股涨跌幅离散度均值为5.9,高于2000年以来均值2.4和2016年以来均值3.8。今年以来公募基金为代表的产品离散度均值为1.05,高于2000年以来均值0.79和2016年以来均值0.91。可见,无论是个股涨跌幅,还是基金净值变化分化都逐渐加剧,分化成为今年上半年A股最大的特征。

经济结构转型、注册制、机构化+国际化导致A股个股及基金分化。

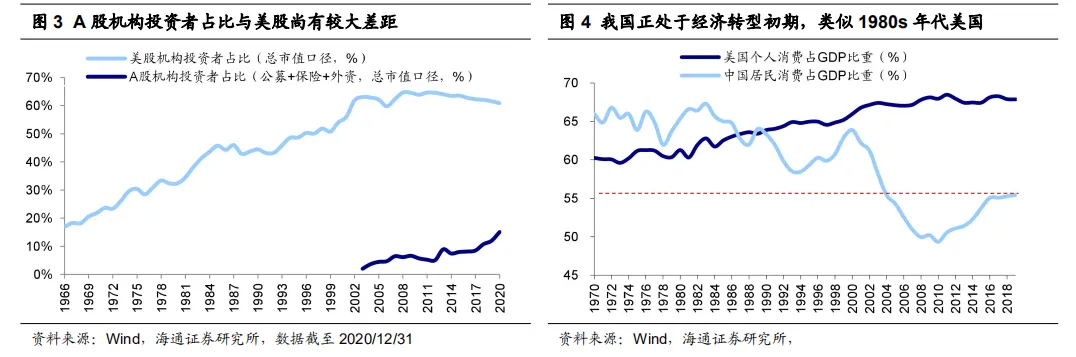

①目前我国类似1980s年代的美国,处于经济转型初期。从经济结构占比、人均GDP、产业金融政策等角度看,目前我国与1980s年代的美国较为相似,处于经济转型初期。此时各个行业所处的发展阶段差异较大,传统行业处于成熟期甚至衰退期,而新兴行业则基本处于发展期和成长期。这些新兴行业渗透率较低,未来仍有较大成长空间,叠加中国庞大的市场有望催生巨头公司,从而导致了不同行业企业的基本面差异较大。

②注册制实施之前,IPO核准制极大地增加了企业的上市成本,不少企业会另辟蹊径、寻求借壳上市,因此即使上市公司运营不善,也具有可观的“壳价值”。2019年来,注册制的推进使得“壳价值”被极大压缩,上市公司内在价值更多源于业绩而非“壳价值”,从而上市公司股价表现与基本面的联系进一步加强。

③A股机构化和国际化趋势显著:过去几年来,A股中机构投资者占比不断上升,公募、外资、保险公司三大机构投资者在A股总市值口径下的持股市值占比从11年的5.3%上升到20年的15.1%。机构投资者非常重视基本面研究,机构化、国际化强化了A股的基本面效应,业绩稳定向好的公司股价表现往往更好,从而导致了个股成交额和基金规模向业绩股集中的趋势。

2. 行业板块层面,高估值涨幅反而更高

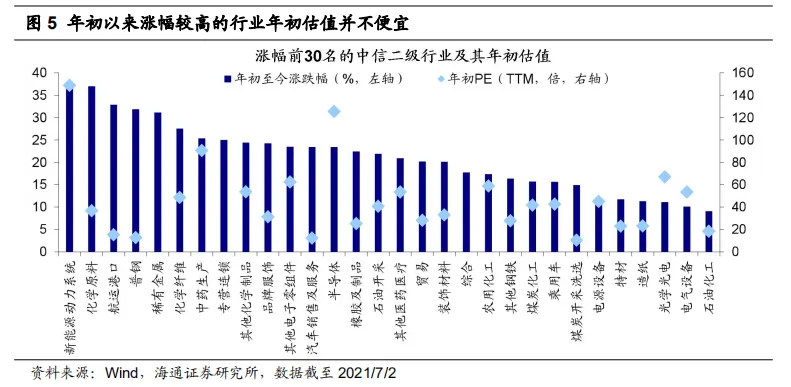

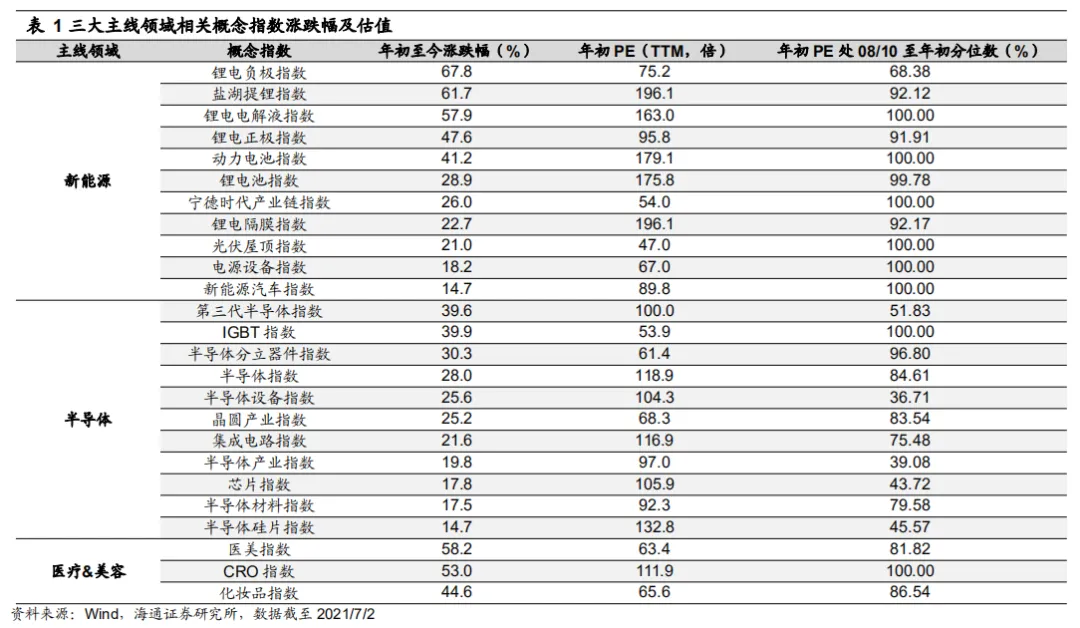

今年以来,高估值板块涨幅反而更大。无论是从细分行业,还是从概念指数来看,年初以来涨幅较高的板块大都处于相对较高的估值水平:

(1)中信二级行业的角度,截至2021/7/2,今年年初以来涨幅最高的30个细分行业主要分布在周期、新能源、半导体和医疗领域,除了传统周期行业估值偏低之外,其他板块在年初的PE(TTM,下同)已经较高,例如新能源动力系统年初以来涨幅/年初PE为37.6%/148.8倍,半导体为23.4%/125.4倍,中药生产为25.4%/90.6倍,其他医药医疗(含医美)为20.9%/53.5倍。

(2)Wind概念指数的角度:概念指数的分类有很多,但总的来看年初以来涨幅领先的概念指数大都集中在新能源、半导体和医疗&美容三大主线领域,并且这些概念指数在年初时估值水平并不低,例如动力电池指数年初以来涨幅/年初PE为41.2%/179.1倍,第三代半导体指数为39.6%/100.0倍,医美指数为58.2%/63.4倍。

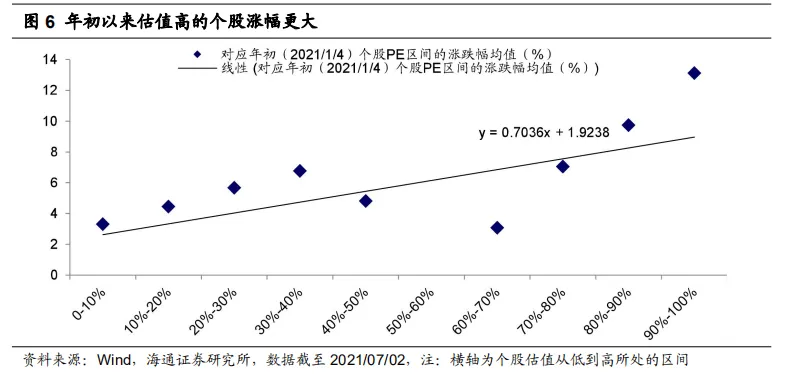

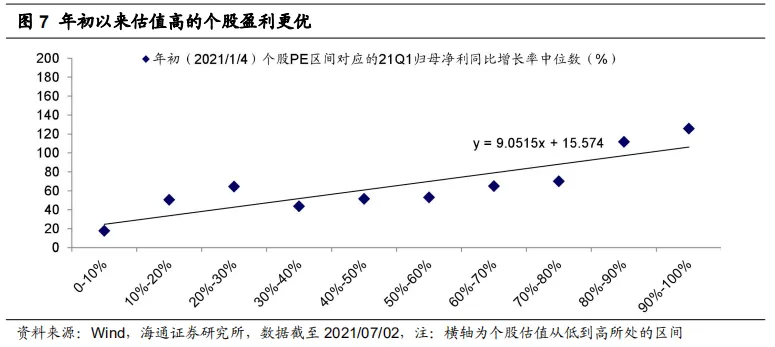

此外,从年初至今个股表现来看,年初估值偏高的个股涨幅反而相对更高,我们将所有个股按照年初时PE值由低到高进行排序,并划分为10个区间,计算各区间个股今年来涨跌幅均值。我们发现,市盈率处90%-100%区间内的个股涨跌幅均值最高、达13.1%,其次是估值处80%-90%区间内的个股、达9.7%。

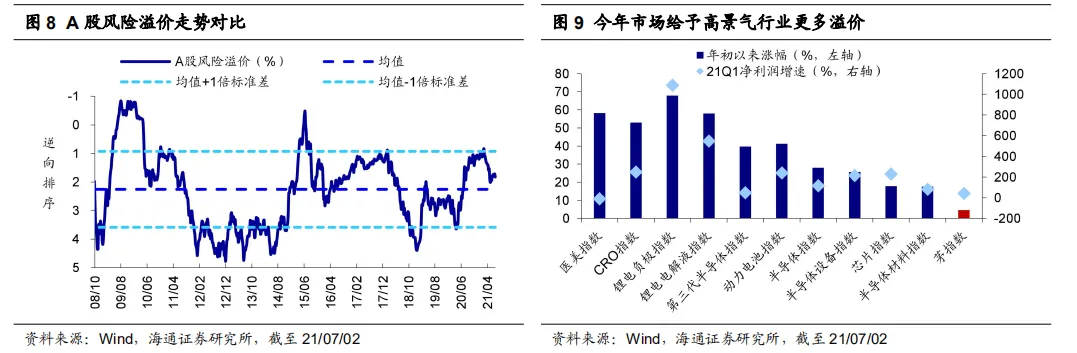

原因:牛市后期,市场风险偏好高,重势。年初以来宏观流动性边际收紧,很多投资者都担心高估值板块会被杀估值,然而结合前文分析,我们发现今年以来股价涨幅大的板块估值往往较高,这是为什么呢?我们认为主要是因为牛市后期市场风险偏好较高,这时投资者重势,愿意为高景气板块予以高估值。

回顾历史,在牛市后期市场风险偏好较高,风险溢价和股债收益率比值最终都会较低,当前(截至21/07/02)风险溢价率处08/10以来由高到低60%分位、股债收益比处64%分位。这是因为经历牛市前期上涨后,市场出现了较好的赚钱效应,这时投资者会趋向于跟随趋势,继续给予业绩增速较高的板块高估值。

我们选取医疗&美容、新能源和半导体三大主线领域主要的概念指数,对比股价涨幅和净利润增速可以发现,今年上半年市场风险偏好开始提高,市场更倾向于给予高景气的行业和个股更多的溢价,具体而言:低基数效应下,茅指数21Q1净利润增速为42.3%,但年初以来的涨幅却只有8.6%;而CRO指数年初以来涨幅/21Q1净利润增速为63.7%/248.5%,动力电池指数为39.7%/241.0%,半导体指数为28.7%/ 117.2%。

从个股来看,我们将所有个股按照年初时PE值由低到高进行排序,并划分为10个区间,计算各区间个股21Q1归母净利同比增速中位数,可以发现年初估值更高的个股一季报盈利增速相对更快。因此,当前市场高风险偏好下,只要景气度好,市场就愿意给予溢价,即便估值高,股价涨幅仍大。

3. 应对策略:守正出奇

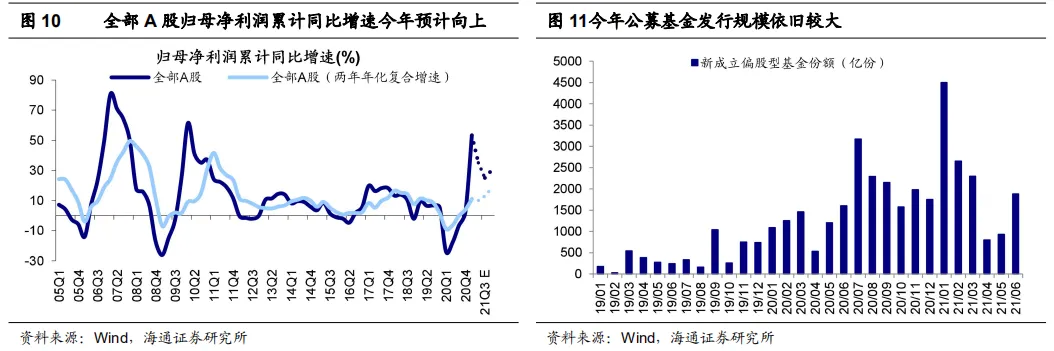

牛市不变,市场中枢有望抬升。对于下半年,我们保持乐观态度,前期多篇报告分析过,我们认为今年投资时钟处于过热期,股市的整体背景是微观盈利增长>宏观流动性略收紧,股市延续上涨态势,维持牛市不变。

从宏观流动性看,今年宏观流动性相比去年的宽松而言是略紧了,但整体流动性环境尚可,处于中性状态。2021年初至今(截至21/7/04)十年期国债收益率均值3.17%,而2018年、2019年、2020年均值为3.64%、3.20%、2.98%,今年宏观流动性的松紧程度只是回到了2019年的水平附近。从微观流动性看,今年以来偏股公募基金累计发行1.3万亿元,而2020年全年为2.0万亿元,北上资金累计净流入2418亿元,而2020年为2089亿元,相较而言今年微观流动性非常充裕。

基本面上,虽然企业利润单季度同比高点在21Q1,但是剔除低基数影响后,本轮盈利周期ROE高点在21Q4或22Q1,预计全年A股净利同比增速为20%。进入下半年,基本面继续改善有望支撑市场中枢不断抬高。

回顾历史,每轮牛市始于流动性宽松,流动性转紧后牛市仍延续一段时间,牛市的指数高点略提前于盈利指标高点,具体而言指数高点与ROE高点更相关,详见《盛夏的果实——2021年中期资本市场展望-20210618》、《牛市高点看哪个指标?-20210621》。展望21年下半年,牛市依旧延续,操作上守正出奇方能致胜。

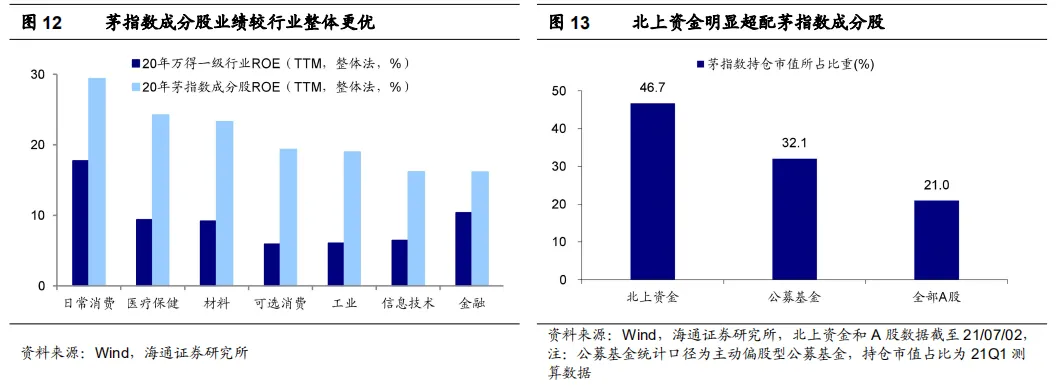

守正:茅指数为代表的龙头优质公司。存量经济时代行业集中度提升,优质龙头公司基本面更优,茅指数出色的盈利水平将持续。我国进入股权投资时代也将逐渐提升A股机构化、国际化程度,基本面优异的龙头股配置将得到巩固。基本面+机构配置推动下,2016年以来茅指数已现美股化端倪,总体上呈现锯齿形向上的长牛慢牛趋势,估值中枢正逐渐抬高:茅指数PE(TTM,整体法,下同)中枢从2000-08年底的31.7倍降至09-15年间的15.7倍,但16年至今估值中枢已经上移至21.3倍。

春节以来通胀影响下,茅指数回调只是性价比的自我修正,随着下半年通胀压力逐渐缓解,在稳健业绩水平和机构投资者持续青睐推动下,茅指数有望回到前期高点,详见《茅指数正美股化-20210617》。截止2021/7/2,北上资金中茅指数成分股持仓占比为46.7%,公募基金为32.1%,均远高于A股中茅指数成分股市值占比21.0%。

在此背景下,茅指数成分股正逐步美股化,2016年之前茅指数波动较大,但自2016年至今茅指数逐渐显现长牛趋势,走势与美股纳斯达克指数相近,均在快速上涨之后进入调整稳固阶段,随后再创新高。

茅指数逐渐美股化的重要原因是龙头公司业绩更优,以及外资等长线资金的持续偏好。

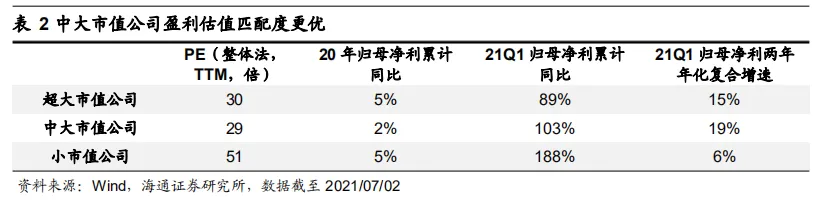

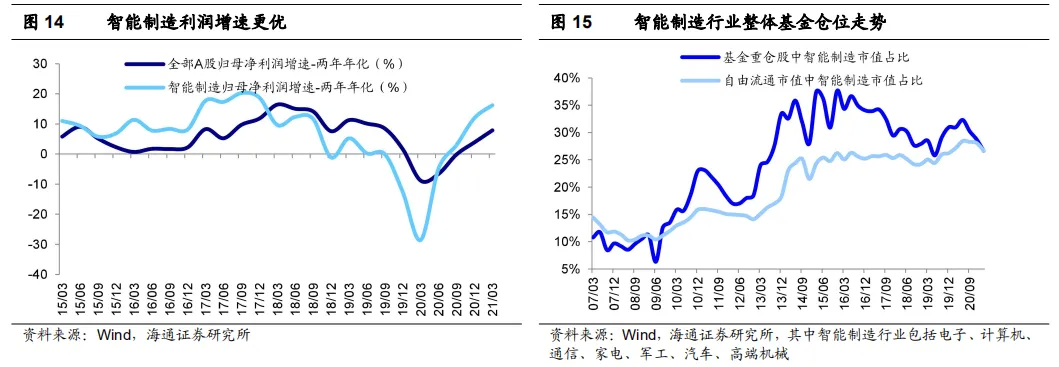

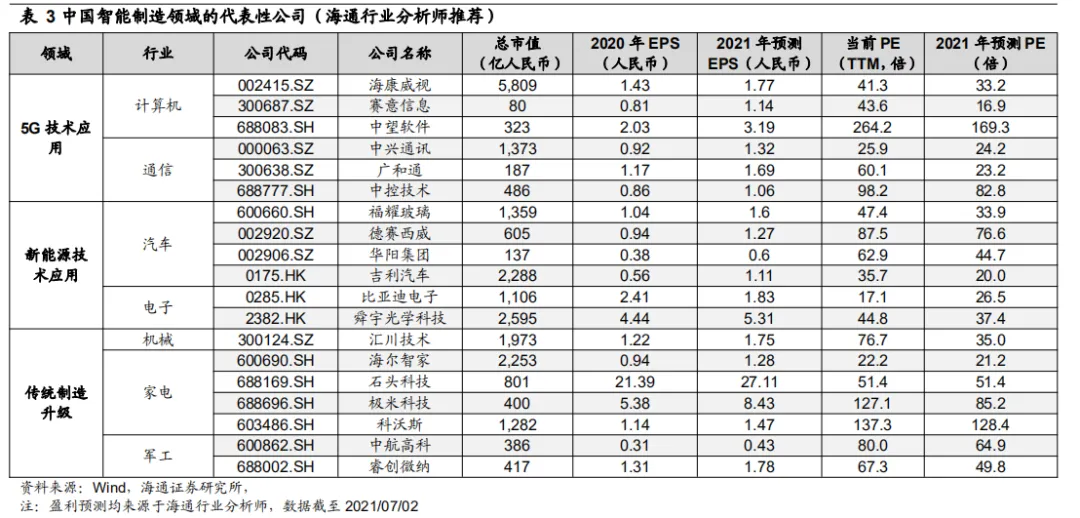

出奇:以智能制造为代表的中大盘性价比更高。随着经济逐渐步入正轨,以茅指数为代表的超大盘股在基本面上的相对优势不会像去年那么极致。我们测算超大市值公司21Q1归母净利润两年年化增速为15%,当前PE为30倍,中大市值分别为19%、29倍,小市值为6%、51倍,中大市值个股业绩改善较为明显。从行业层面来看,中大盘中最为凸显就是智能制造相关行业,详见“中国智造系列报告1-5”。

我们前期多篇报告指出,当前智能制造崛起有三大逻辑:

第一,技术进步、疫情重构产业链、温和通胀推动下,智能制造基本面更强。

第二,《“十四五”智能制造发展规划》等重要政策频频出台,支持智能制造快速崛起。

第三,基金为代表的机构对智能制造配置不高,21Q1基金重仓股中智能制造类行业占比仅26.6%,而20Q2的高点为32.3%,目前仍略微低配,而且近期发布的科创创业50指数有望吸引更多资金配置智能制造板块。

沿着“中国智能制造”的主线,我们认为可从三个方向挖掘投资机会:①信息技术的应用:包括人工智能、工业软件、工业互联网等领域;②新能源技术的应用:包括智能汽车等领域;③传统制造技术改进与升级:包括智能家电、工业机器人等领域。

风险提示:通胀继续大幅上行,投资时钟提前进入滞胀期。

本文选编自“股市荀策”,作者:海通策略;智通财经编辑:mz。

扫码下载智通APP

扫码下载智通APP