中金:港股成长风格仍有望在波动中胜出

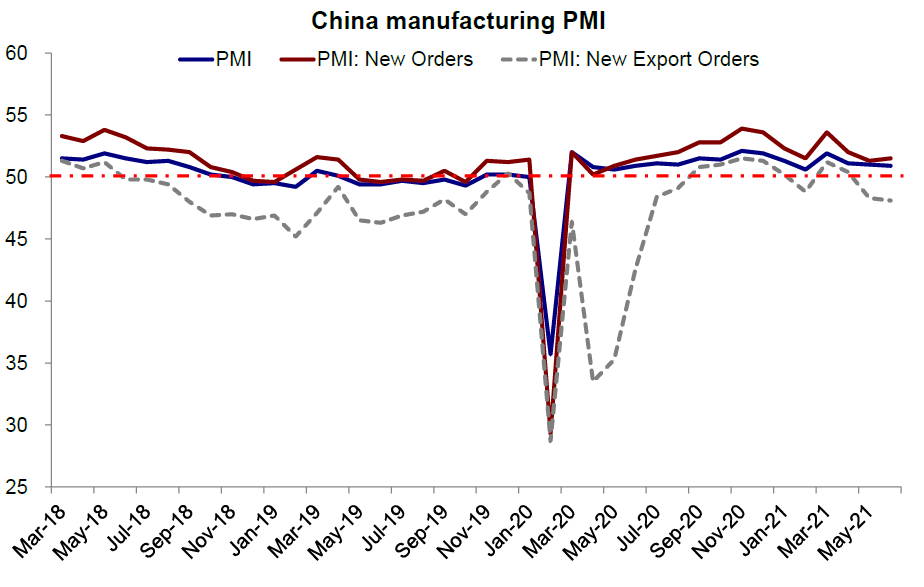

虽然海外市场整体表现强劲,但海外中资股市场与A股市场上周均表现不佳。6月份PMI数据疲弱加上市场对政策扶持力度可能减弱的担忧或许是引发市场获利回吐的主要因素。

政策方面,中国央行上周四和周五逆回购规模边际缩窄以及近期国债发行速度相对加快引发了市场些许疑虑,我们认为政策扶持力度即使出现减弱,也将是边际性的。考虑到经济增速整体放缓以及复苏不平衡,我们认为短期国内政策将保持中性和稳定。因此,我们认为虽然政策立场可能引发一定担忧,A股动荡也会对港股造成一定影响,但A股市场出现波动的主要原因是前期上涨导致估值位于较高水平,而这并非适用于表现不佳的港股。

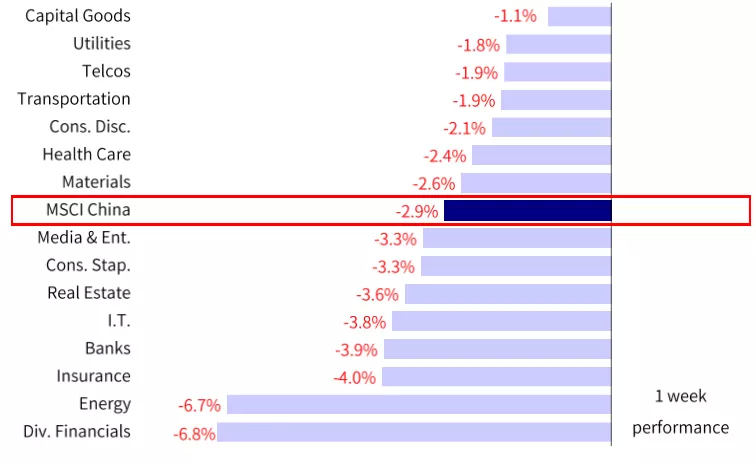

市场风格方面,虽然港股成长板块与A股成长板块一样均表现不佳,但仍明显跑赢多元金融、能源、银行和保险等价值板块。基于六月PMI疲软以及5月份规模以上工业企业净利润表明的经济复苏不平衡,我们认为国内政策将保持基本稳定,必要时可能增加扶持力度。因此,虽然市场依然存在波动,但整体宏观环境仍利好成长板块。

近期政策方面也值得关注。例如,国务院提出将加快发展保障性租赁住房,发改委将保障性租赁住房和清洁能源等纳入REIT试点范围,以推动中国结构性改革,利好经济长期可持续增长。展望未来,我们预计2季报和中报业绩,尤其有潜在盈利意外的公司,将成为市场关注的焦点。

投资建议方面,我们仍然认为均衡配置、适当向成长板块倾斜短期可能是一个合理的选择。具体而言,我们建议超配信息技术、消费、医疗保健、部分制造业、油气以及多元金融,同时低配地产、保险和公用事业。

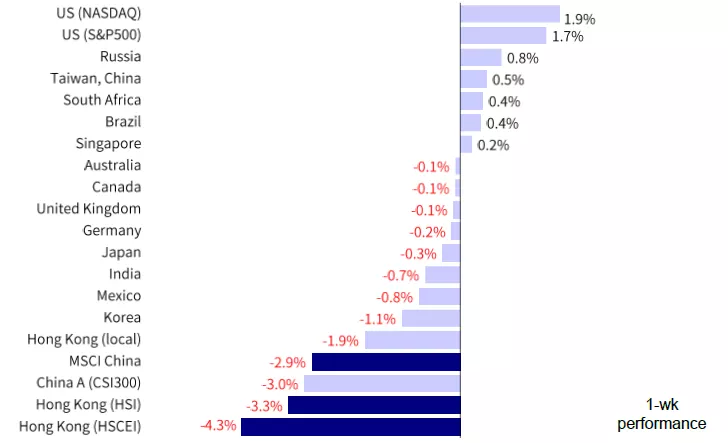

市场回顾:上周海外中资股市场未能保持此前上涨趋势,几乎回吐了近期的涨幅,主要是由于上周五市场出现了明显的抛售。整体来看,恒生国企指数跌幅最大,达到4.3%,其次分别为恒生科技指数、恒生指数和MSCI中国指数,跌幅依次为4.2%、3.3%和2.9%。上周所有板块均走低,其中多元化金融和能源等价值板块领跌,跌幅分别达到6.8%和6.7%,保险和银行板块下跌约4%。成长板块承压,信息技术、日常消费和传媒娱乐板块跌幅分别为3.8%、3.3%和3.3%。

MSCI中国指数上周下跌2.9%,其中多元化金融、能源和保险板块跌幅居前

海外中资股市场基准指数跑输全球其它基准股指

市场展望:虽然海外市场整体表现强劲,但海外中资股市场与A股市场上周均表现不佳。6月份PMI数据疲弱加上市场对政策扶持力度可能减弱的担忧或许是引发市场获利回吐的主要因素,这也可以解释上周五南向(净流出71亿港元)和北向(净流出86亿港元)资金的大规模抛售。其中,由于创业板指过去几个月跑赢而且录得一定涨幅,其承压最大,进而波及到以恒生科技指数为代表的港股成长板块。

政策方面,中国央行上周四和周五逆回购规模边际缩窄以及近期国债发行速度相对加快引发了市场些许疑虑,导致投资者担心在7月1日前的部分利好政策可能逐渐退出。虽然这一可能性无法排除,但我们认为政策扶持力度即使出现减弱,也将是边际性的,例如上周央行逆回购规模1100亿元,仍高于900亿元到期规模。考虑到经济增速整体放缓以及复苏不平衡,我们认为短期国内政策将保持中性和稳定。同时央行在2季度例行会议中也强调保持货币政策的灵活精准、合理适度,推动实际贷款利率进一步降低。因此,我们认为虽然政策立场可能引发一定担忧,A股动荡也会对港股造成一定影响,但A股市场出现波动的主要原因是前期上涨导致估值位于较高水平,而这并非适用于表现不佳的港股。

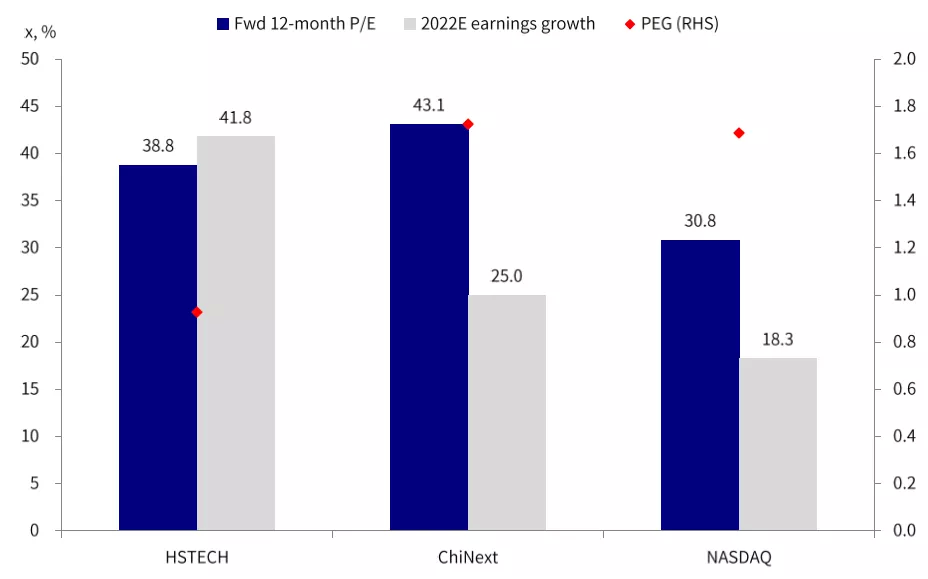

市场风格方面,虽然港股成长板块与A股成长板块一样均表现不佳,但仍明显跑赢多元金融、能源、银行和保险等价值板块。这不仅证实了我们在《2021年下半年港股展望:重拾新经济》报告中提出的观点,而且也反映了国内宏观环境的变化。最新的6月份制造业PMI数据反映出生产和需求端均疲弱,而受广东疫情复发拖累,5月服务业PMI也出现放缓。另外,5月份规模以上工业企业净利润数据表明经济复苏不平衡,中下游行业面临成本压力可能短时间内无法释放。在这一背景下,我们认为国内政策将保持基本稳定,必要时可能增加扶持力度。因此,虽然市场依然存在波动,但整体宏观环境仍利好成长板块。叠加成长板块估值水平较低(恒生科技指数PEG 0.93倍,创业板和纳斯达克分别为1.73和1.69倍)以及其稀缺性,从长期来看仍具有吸引力。

近期政策方面也值得关注。例如,国务院提出将加快发展保障性租赁住房,发改委将保障性租赁住房和清洁能源等纳入REIT试点范围,以推动中国结构性改革,利好经济长期可持续增长。展望未来,我们预计2季报和中报业绩,尤其有潜在盈利意外的公司,将成为市场关注的焦点。后续我们将基于中金行业分析师的预测做详细分析。

投资建议方面,我们仍然认为均衡配置、适当向成长板块倾斜短期可能是一个合理的选择。具体而言,我们建议超配信息技术、消费、医疗保健、部分制造业、油气以及多元金融,同时低配地产、保险和公用事业。

恒生科技在PEG方面仍具吸引力

具体来看,支撑我们观点的主要逻辑和本周需要关注的因素主要包括:

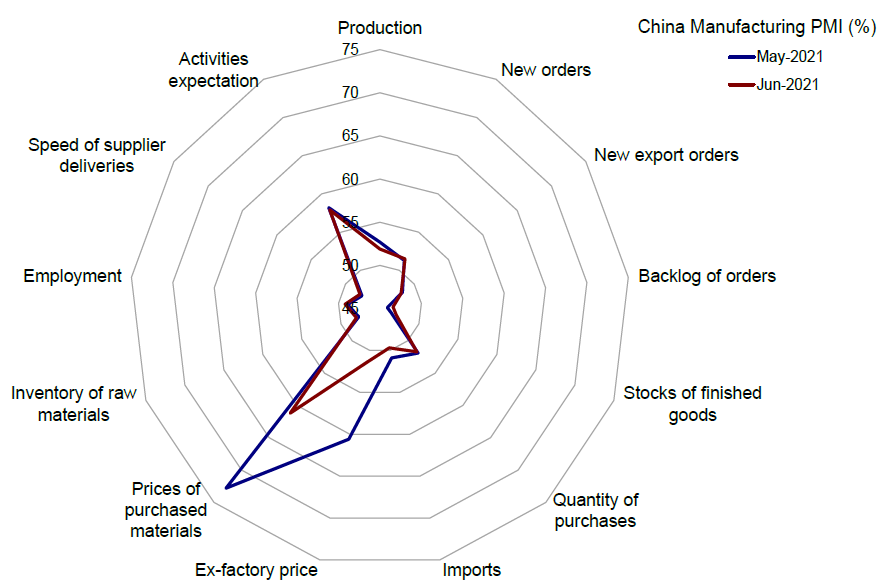

1)宏观:6月份PMI与5月份规模以上工业企业净利润数据表明中国经济复苏步伐放缓且不平衡。6月份中国官方制造业PMI月度环比下降0.1个百分点,至50.9%,主要是供给冲击对生产扩张构成拖累,同时原材料成本上升,出口大省广东疫情复发也造成一定负面影响。PMI中生产分项指数从5月份的52.7%降至6月份的51.9%,而需求端的新出口订单指数环比进一步下降0.2个百分点,至48.1%,连续第二个月处于收缩区间。同时,随着政府对原材料价格进行管控,原材料和出厂价格分项指数分别从5月份的72.8%和60.6%下降至61.2%和51.4%。另一方面,6月份官方非制造业PMI从5月份的55.2%降至53.5%,低于预期,主要是由于广东疫情复发消费受限。

与此同时,5月份规模以上工业企业净利润同比增长36.4%,与4月份57%的强劲增速相比出现放缓。由于大宗商品价格较高,上游和下游企业复苏不平衡问题仍然较为突出。具体来看,金属、化工和石油板块净利润快速增长,而议价能力较为有限的下游小企业则面临更大压力。今年1-5月份,规模以上工业企业累计净利润与2020和2019年相比分别增长83.4%和48.0%。

6月份中国PMI月度环比下降0.1个百分点,至50.9%

PMI分项指数中生产和新出口订单指数出现下滑

2)央行重申维持货币政策灵活稳健。央行2季度例行会议中,货币委员会指出将保持经济运行在合理区间,推动经济在恢复中达到均衡。央行重申稳健的货币政策要保持灵活精准、合理适度,把握好政策时度效,保持流动性合理充裕,保持宏观杠杆率基本稳定。与此同时,中国央行将加强国际宏观经济政策协调,防范外部冲击。展望未来,由于整体经济增长不平衡且逐步放缓,我们认为国内政策短期来看可能维持稳定,保持基本中性。

3)科技巨头面临的潜在监管风险值得密切关注。上周中国网络安全审查办公室针对某龙头网约车企业潜在网络安全风险启动审查。我们注意到近年来中国互联网监管机构持续加大对科技巨头的监管以保护国家网络安全和公共利益。向后看,我们认为科技板块面临的监管不确定性可能会在一定程度上削弱市场情绪,也值得投资者密切关注。

4)2020年中期盈利意外将成为市场关注焦点。基于中金行业分析师的预期,电信运营商、半导体、豪华车经销商、美妆、新能源、环保、航运、玻璃和物业服务板块2季报和中报有望超预期,而教育、博彩、家电、酒店和部分金融板块可能低于市场预期。随着业绩发布高峰期的渐行渐近,我们将持续关注海外中资股的盈利状况。

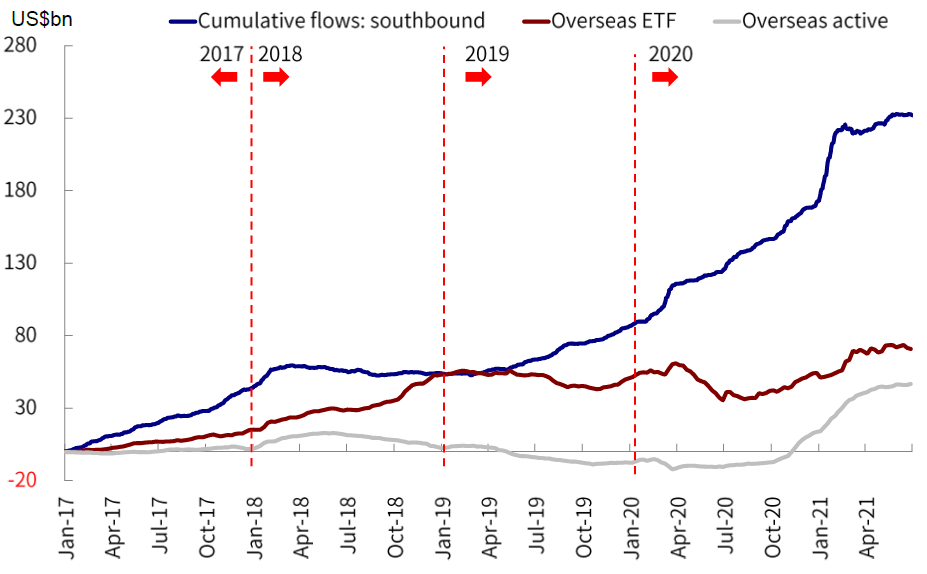

5)南向资金转为净流出,而海外资金连续第44周流入。上周五南向资金单日抛售规模达到70亿港元,上周南向资金整体净流出81亿港元。科技板块和小米均遭遇抛压,资金净流出141亿港元。而另一方面,海外资金连续第44周流入海外中资股市场。具体来看,海外注册基金中共计10亿美元的资金上周流入海外中资股市场,与此前一周的4.4亿美元相比流入速度有所加快。

海外连续第44周持续流入

投资建议:由于国内外不确定性仍存,我们预计短期内市场将持续波动。因此,我们仍建议均衡配置,可适当向成长板块倾斜。具体而言,我们建议超配信息技术、大消费、医疗保健、部分制造业、油气以及多元金融,同时低配地产、保险和公用事业。长期来看,我们认为中国“先进先出”并回归疫后新常态,将推动市场重新关注中国内在的长期结构性趋势(如消费和产业升级)所带来的投资机遇,如电动汽车、新能源(包括太阳能)、科技硬件、半导体、大消费以及医疗生物等。

重点关注事件:1)中国经济数据;2)新冠疫情在个别地区反弹;疫苗接种进度;3)国内外货币政策立场的转变;4)中美关系。

资料来源:彭博资讯、EPFR、Factset、万得资讯、中金公司研究部

本文选编自微信公众号“中金策略”,作者:王汉锋 刘刚 寇玥;智通财经编辑:卢梭

扫码下载智通APP

扫码下载智通APP