新一轮造车融资潮开始 新势力加大产能布局和海外市场拓展

一. 造车新势力引领行业快速增长

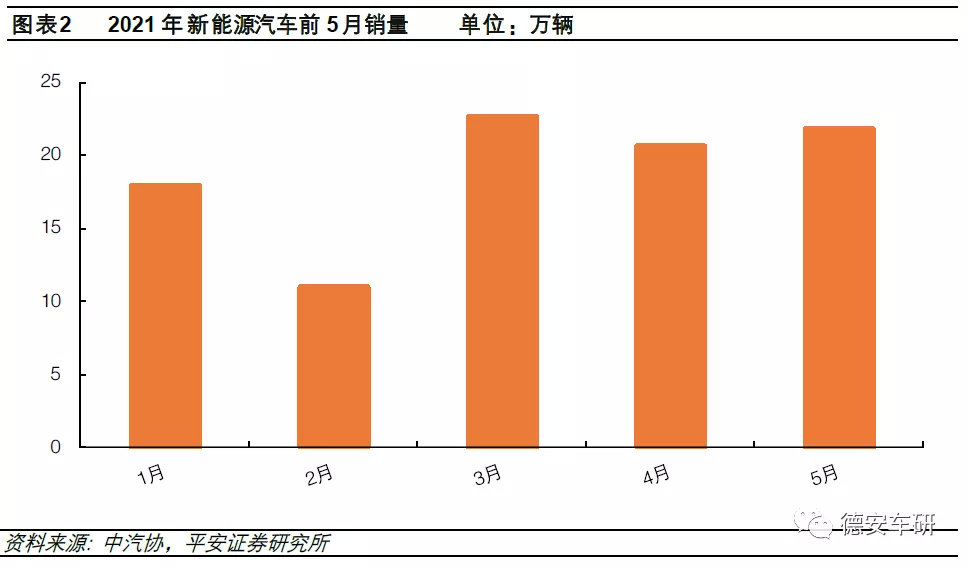

进入到2021年,国内新能源汽车市场呈现出快速增长的态势,21年1~5月,中国新能源汽车销量累计达到93.8万辆,相比2020年同期增长2.5倍,新能源车销量占比达到8.64%,相比2020年同期占比增长约5.3个百分点。根据中汽协预测,2021年新能源汽车销量有望达到240万辆。以蔚来(NIO.US)、理想(LI.US)、小鹏(09868)为首的新势力三强借助互联网基因的加持,凭借智能化的配置,独特的服务体验,迅速培育起品牌认知度,加快了中国甚至全球汽车产业转型的速度。

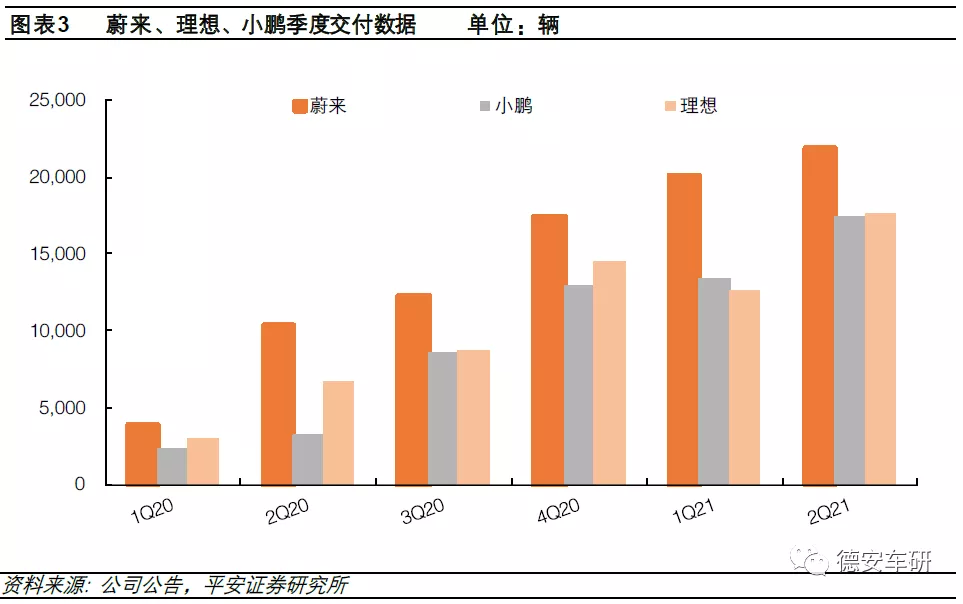

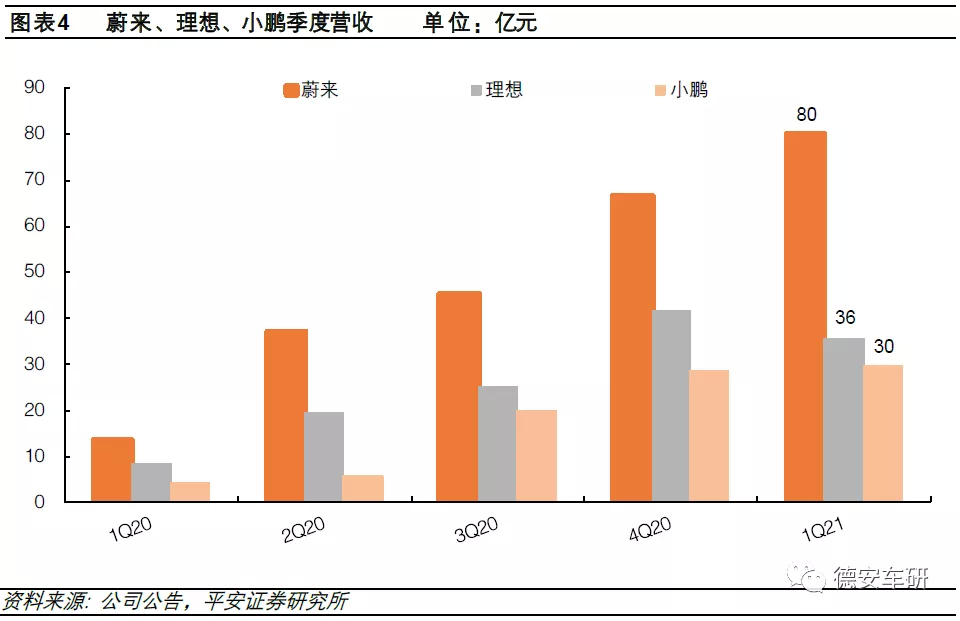

新能源造车新势力三强,蔚来、理想、小鹏1Q21分别实现营收79.8/35.7/29.5亿元,实现销量20060/12579/13340台,单车销售收入为39.8/28.4/22.1万元。新势力三强在2020年均实现毛利率转正,根据1Q21的公司财务数据,毛利率分别为19.48%/17.25%/11.18%,越高的单车售价,对应的毛利率也越高。

蔚来、理想、小鹏在2Q21分别实现销量21896/17575/17398台,同比2020年同期增长111.94%/166.13%/438.97%,继续维持高速增长的趋势,新势力凭借互联网基因以及在智能化领域的先行优势,产品迎来快速增长期。

二. 智能化加持,产品序列从1到N

国内造车新势力由于成立时间较短,资金有限,产能不足等原因,各家公司投放市场的车型还十分有限。

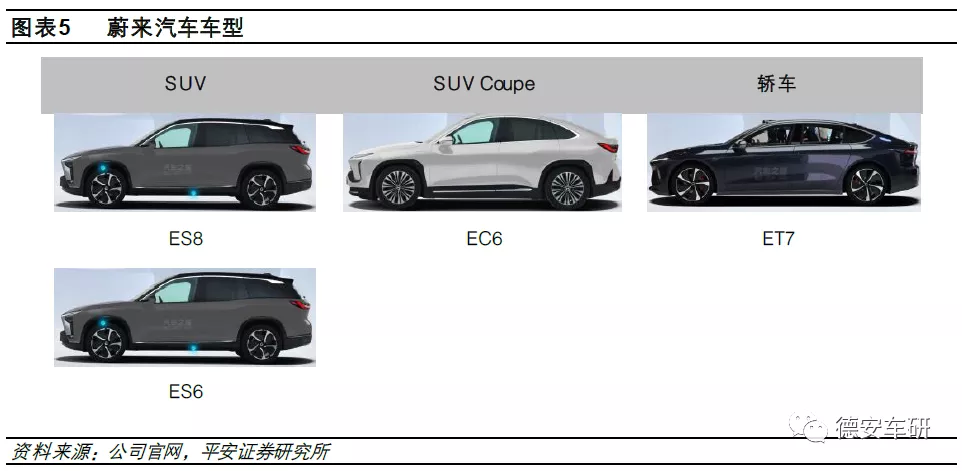

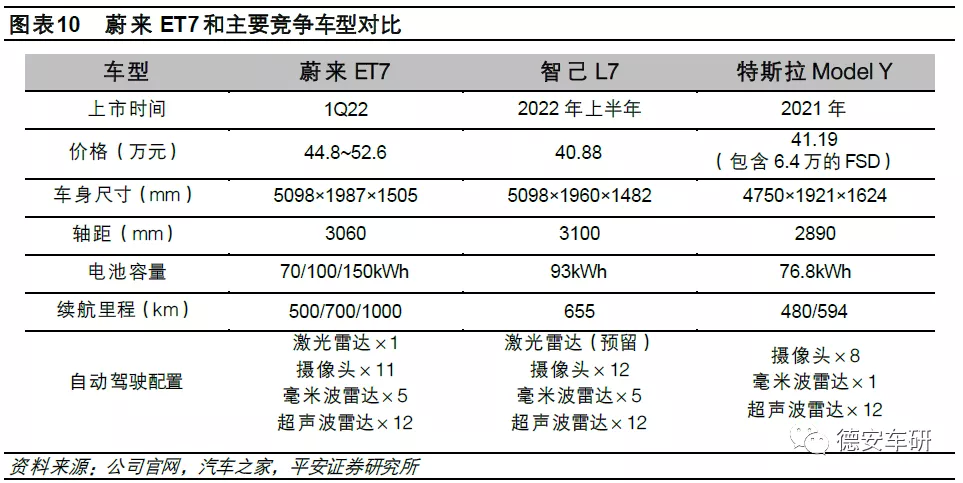

蔚来目前总共发布四款车型,其中三款SUV车型ES8,ES6和EC6都已上市,首款轿车ET7将于1Q22交付。

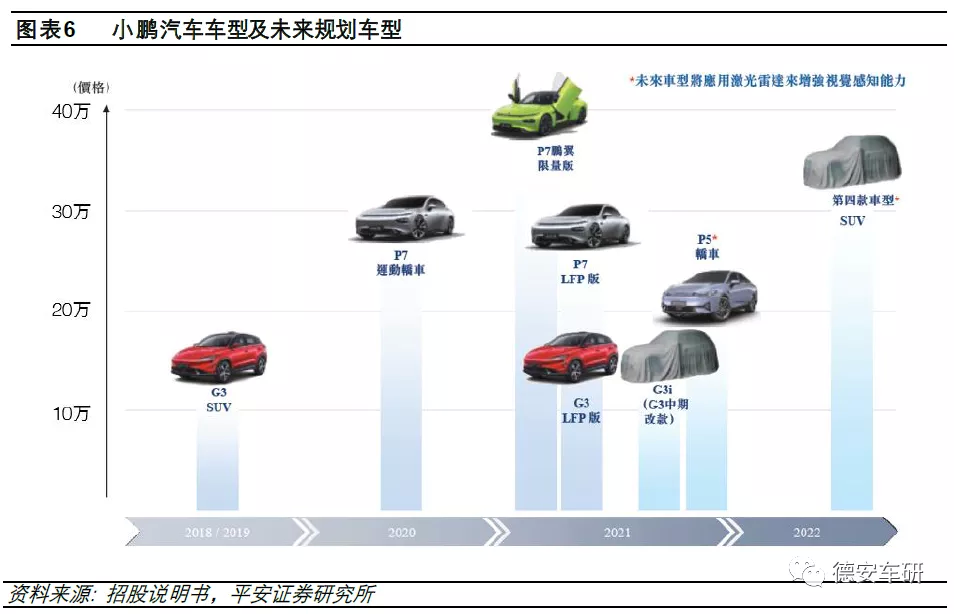

小鹏汽车目前在售车型包括G3(SUV)、P7(轿车)两款车型,小鹏另一款轿车小鹏P5将于4Q21交付。而理想汽车目前只有一款SUV车型理想ONE在售。新势力产品谱系还有很长的路要走。

目前新势力们已经树立了独特的市场形象,蔚来聚焦豪华和服务体验,小鹏注重技术和智能化,理想立志将汽车打造成移动的家。我们认为新势力具有较强的科技属性,在公司发展初期需要大量的研发资金投入。从2021年披露的一季报来看,蔚来,小鹏和理想研发费用分别为6.9/5.4/5.1亿,占营业收入的比重为8.6%/18.1%/14.4%。小鹏汽车表示研发支出将在2020年基础上翻番达34亿。预计新势力三强三年内研发支出将有大幅增长,绝对额与国内头部自主品牌车企研发支出接近。在人员构成上,截至2021一季度末,小鹏汽车共有2442名研发人员(约占总员工数的40%),其中从事汽车设计与工程、自动驾驶和智能操作系统的人员比例分别为62.1%/16.3%/21.5%。

蔚来目前上市的车型包括SUV、SUV Coupe,2022年ET7的交付将弥补其轿车市场的空白。在平台方面,蔚来将原来的NT1.0(ES8、ES6和EC6)升级到NT2.0(ET7基于该平台),相比NT1.0平台,NT2.0提升了在自动驾驶方面的技术水平。

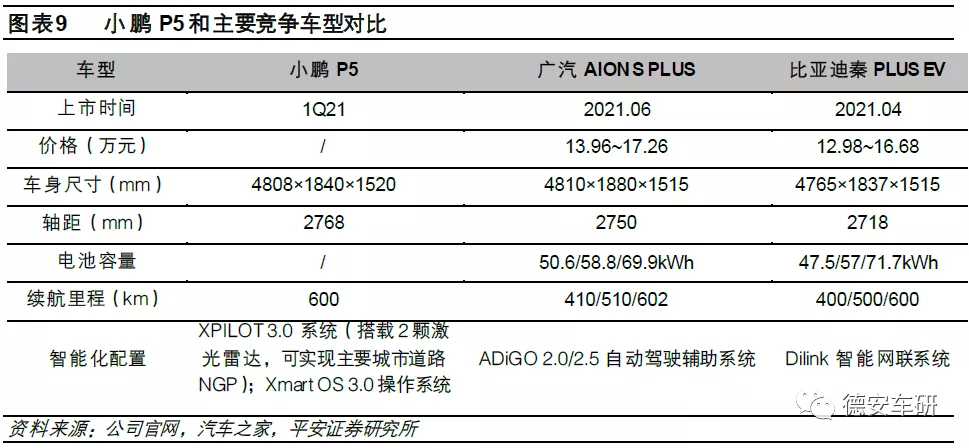

小鹏汽车的目标主要集中在中国乘用车市场15万~30万的中高端市场,其车型投放相对更加均衡,目前SUV和轿车都有在售车型,4Q21 小鹏P5的交付将弥补定位低于P7的轿车市场空白。小鹏将于2022年推出第四款SUV车型,与P7同平台,实现SUV、轿车两类产品对高端和低端市场的全覆盖。在2021年3月,小鹏还推出了磷酸铁锂电池版本的G3和P7,3Q21小鹏汽车将推出G3的中期改款车型G3i。平台方面,小鹏汽车目前有两个平台,分别为David平台和Edward平台,小鹏G3和P5基于David平台设计,小鹏P7和第4款SUV车型基于Edward平台打造。其中David平台对应2600~2800mm轴距,Edward平台基于2800~3100mm轴距。除此之外,小鹏汽车已经投入开发另一个新的平台,通过多平台战略,在研发方面实现成本效益,加快新车型的推出。

理想目前只有一款SUV车型(理想ONE)在售,2020年共计交付33457台,同时荣获国内新能源SUV销量冠军。从动力角度看,理想在开始阶段与蔚来和小鹏走的是不同的技术路径,采用增程技术,在增加续航里程的同时解决用户充电焦虑的痛点。2022年理想还将推出另一款SUV理想X01。纯电方面,理想未来将依托第二代增程电动X平台和高压纯电平台,布局产品组合。理想汽车从2023年将基于高压纯电平台向客户交付纯电产品。根据理想2025战略,理想汽车要在2025年实现销量160万辆的目标。

在新能源+智能化时代,汽车性能的比拼由传统机械性能转向汽车的智能化水平的比拼,汽车智能化水平飞速提升,未来将成为汽车厂商的核心竞争力,新势力借助互联网基因,技术优势和人才储备,在智能化方面具有先行优势。传统自主品牌后发追赶,纷纷成立独立运营的高端智能纯电动品牌,如上汽智己,吉利极氪、东风岚图等。

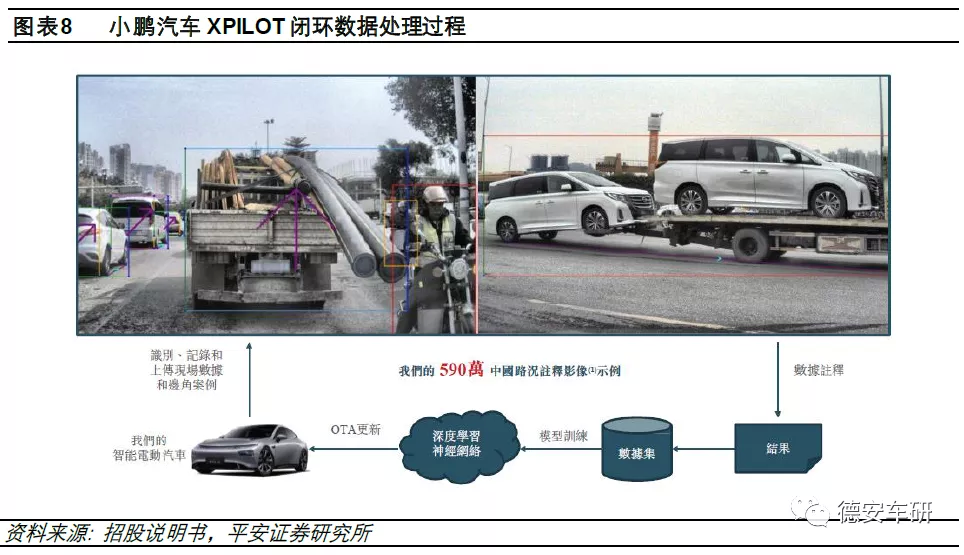

小鹏汽车在自动驾驶方面处于领先水平,同时是国内目前唯一一家自动驾驶软件全栈自研的公司,其2021年1月发布的XPILOT 3.0系统可以实现高速公路自动导航辅助驾驶(NGP)功能,客户可以选择购买XPILOT 3.0系统终身或年度服务,标志着小鹏正式开始XPILOT软件的商业化运营。截至2021年3月底,超过20%的P7车主购买并激活了该功能。1Q21小鹏也首次确认了XPILOT的收入。21年6月,小鹏XPILOT继续升级,推出VPA停车场记忆泊车功能,据小鹏招股说明书披露,XPILOT 3.0在2021年还会进一步更新。小鹏通过交付到用户的车辆拥有闭环数据功能,通过采集各种现场数据和极端案例,训练算法,实现闭环设计。小鹏将在P5升级其自动驾驶的感知系统,小鹏P5或将成为首个搭载激光雷达的全球量产车型,同时自动驾驶系统升级到XPILOT 3.5,可以实现主要城市道路的NGP功能。小鹏汽车将在第四款车型上搭载XPILOT 4.0系统,实现更高级别的自动驾驶。

智能座舱方面,小鹏搭载Xmart OS智能操作系统,支持全场景语音和OTA升级服务,支持多种智能互联功能,如人工智能语音助手、智能导航和应用商店等。2019年、2020年和1Q21,小鹏的人人工智能语音助理使用率均维持在99%以上,2021年3月,小鹏的车载智能导航功能的月均使用率为97%。小鹏将通过与行业合作伙伴的合作,基于Xmart OS系统扩展应用程序和内容产品,探索各种商业化模式,目前小鹏汽车已经开始以订阅或付费形式对某些选项及功能进行商业化。

蔚来最早在2017年推出驾驶辅助系统NIO Pilot,此后经过数次升级,支持超过20项辅助驾驶功能,该系统搭载在ES8,ES6和EC6上,实现了L2级别的自动辅助驾驶,用户可以通过一次性付费的方式激活该系统。2021年1月蔚来发布了自动驾驶系统NAD(NIO Autonomous Driving),并将其首次搭载在首款旗舰级轿车ET7上。NAD搭载4颗NVIDA Drive Orin芯片,算力超过1000 Tops。在ET7感知层面上,蔚来使用了包括激光雷达、高清摄像头、毫米波雷达和超声波雷达等33个高精度传感器。硬件上的冗余设计,允许用户通过升级软件的方式逐步实现高速、城区、泊车等各个场景的自动驾驶覆盖。与NIO Pilot不同的是,NAD系统支持用户通过订阅付费模式使用该系统。在智能座舱方面,ET7应用了蔚来第二代数字座舱技术,搭载高通第三代数字座舱计算平台,拥有更强的车载移动互联与通讯能力。

新势力中,理想汽车的自动驾驶起步相对较晚,2021款理想ONE首次搭载国内智能芯片厂商地平线”征程3”自动驾驶芯片,标配理想AD高级辅助驾驶系统,在2022年推出的理想X01,将搭载更高算力的芯片,软件层面支持OTA,目标在2025年实现L4级别自动驾驶。

从造车新势力自动驾驶演变来看,新势力们逐渐加大对自动驾驶软件自研,芯片从最初的开源性不友好的Mobileye转向英伟达,实现硬件和软件的解耦,车企发挥用户场景挖掘的优势,AI芯片+车企软件自研成为新的合作模式。自动驾驶硬件冗余+后续软件OTA的模式成为主流,对于一些普适性的功能,车企或将免费升级,对于个性化的功能,车企会收取软件费用。同时从收费模式上也变得更加多样,支持一次性付费或订阅付费。由于自动驾驶存在很多长尾场景,完全的自动驾驶可能还需要较长的时间。

三、销售与服务网络建立

蔚来采用直营的销售模式,截至到2021年6月,蔚来在国内共开设263个蔚来服务网点,包括25家蔚来中心和238家蔚来空间。蔚来中心主要集中在国内一、二线城市,除了展示功能外,还主要提供蔚来用户休闲娱乐、交友的社区空间。蔚来空间占地面积更小一些,主要聚焦销售功能。

电池服务方面,蔚来推出了电池租赁服务(BaaS),通过电池租赁的模式,蔚来的整车售价可以降低约7万元。充电方面,除了蔚来的家用充电桩外,蔚来还提供包括换电服务、超充桩和充电车等服务模式,截至2021年6月,蔚来共建成300+个换电站和200+个超充站。2021年4月,蔚来发布Power North计划,计划在未来3年内,在北方八省计划实现100座换电站、120辆移动充电车、500座超充站,超2000根超充桩、超10000根目的地充电桩的资源布局。

小鹏从2018年底开始设立直营店,同时为了加快服务网络的建设,2019年6月份推出特许经营店。截至1Q21,小鹏汽车共建成178家门店(包括直营店88家,特许经营店90家)和61个服务中心(直营服务中心4个,特许经营服务中心57个)。门店负责展示、销售、试驾等功能,服务中心则负责交付和售后服务。小鹏将大部分门店开在人流量较大的购物中心,以此吸引用户,提升品牌认知度。在小鹏招股说明书中提及,中期而言,小鹏计划将门店数量扩充一倍,提高一二线城市门店数量,并向三四线城市渗透,同时在开设更多的服务中心,满足用户售后需求。

在充电服务方面,小鹏汽车推出免费家用充电桩安装、小鹏免费超级充电服务和第三方充电服务三种模式。截至2021年5月20日,小鹏超充免费服务已开放1314站,遍布全国188个城市。同时,为扩大充电服务覆盖范围,小鹏的第三方充电桩截至1Q21已经超过20万个。小鹏在招股说明书中提及,中期而言,小鹏计划将小鹏品牌的超级充电站数目扩充一倍。

和蔚来一样,理想也采用直营的模式,从2019年理想首批零售中心开业,截至到2021年6月底,理想总共建成219家零售中心和展厅,39家交付中心,83家维修中心和141家授权钣喷中心。伴随着理想2025战略目标,理想需要进在未来几年内迅速扩充服务网路。在充电解决方案方面,理想汽车提供的是家用充电桩及安装服务。

四、新势力产能布局彰显乐观预期

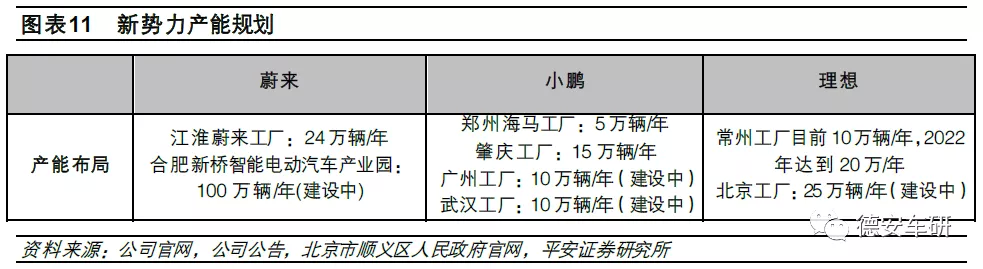

蔚来是最早采用代工生产模式的造车新势力,目前其3款上市车型都由江淮蔚来工厂生产,面对快速增长的新能源市场,2021年2月,合肥市人民政府与蔚来签署深化合作的框架协议,蔚来与合肥政府合作规划建设新桥智能电动汽车产业园(NeoPark),整个产业园规划产能100万辆/年,年产值5000亿,电池产能100GWh,蔚来将成为首批入园的企业。2021年5月份,江淮与蔚来的合作代工模式再度完成续约,合同将延续到2024年5月,同时江淮会将工厂产能提高到24万辆/年。

小鹏汽车目前有两座工厂运营,分别为郑州海马工厂和肇庆工厂。其郑州海马工厂年产能最大15万辆/年,其中有5万辆的产能专门负责生产G3车型,代工合同2021年12月到期,肇庆工厂规划产能10万辆/年,目前负责P7车型的生产,如果小鹏和海马未能达成继续合作的协议,小鹏肇庆工厂将承接G3的生产。同时,小鹏汽车已与广州市政府和武汉市政府达成合作协议,其正在建设中的广州工厂、武汉工厂的产能将分别达到10万辆/年。近日何小鹏称公司现有厂房,连同两个自有工厂建设的产能,最高峰值产能可提升至50万辆。

理想目前上市的唯一一款车型理想ONE在常州工厂生产,工厂目前产能约10万辆/年,到2022年会增加到20万辆/年。2021年6月份,理想拟投资60亿元,在北京建立生产基地,根据北京市顺义区人民政府发布的《顺义区国民经济和社会发展第十四个五年规划和二〇三五年远景目标纲要》显示,该工厂产能约为25万辆/年。

通过新势力三强的产能布局来看,其产能扩张计划都十分激进,由此可以看出新能源智能电动车市场巨大的增量空间。新势力们对未来的预期普遍是乐观的,通过提前布局产能和拓展产品组合,静待市场需求持续增长。

五、走出国门的新势力

小鹏:在国内造车新势力中,小鹏最早拓展海外市场的。2020年12月,小鹏将第一批欧版G3交付给挪威用户,第2批G3也于1Q21交付。小鹏海外拓展是通过与当地经销商合作的方式,截至2020年底及1Q21,小鹏海外市场的收入分别为2.46亿元/7.76亿元,分别占当期总收入的0.4%/2.6%。小鹏汽车在招股说明书中披露,港股上市募集金额的5%(约6.9亿港币)将用于海外布局,小鹏汽车将建立和提高海外销售和服务能力,从欧洲市场开始,战略性布局海外市场。同时小鹏将调整软件系统的界面,为海外市场的消费者优化产品和服务。

蔚来:2021年5月,蔚来发布挪威战略,正式进入挪威市场。与小鹏汽车的方式不同,蔚来的海外战略采用直营的模式。蔚来在挪威将自建由车、服务、数字化和生活方式构成的完整运营体系,打造以车为起点的社区。蔚来将于2021年9月份在挪威交付ES8,ET7也将2022年进入挪威市场。蔚来将在挪威建立直营的销售和服务网络,包括一座将于3Q21开业的蔚来中心,以及四座蔚来空间也将在2022年建成开业。蔚来将在挪威构建充电服务,2021年,蔚来欧洲版充电地图和首批4座第二代换电站将投入运营,2022年,蔚来将在挪威五座城市建设换电站。

理想:理想汽车联合创始人兼总裁沈亚楠透露,理想已经建立海外团队,研究市场渠道等问题。

我们认为,进入电动智能汽车时代,中国自主品牌尤其是造车新势力在智能化领域相比外资品牌具有先发优势,中国品牌迎来超越外资品牌的绝好机会。通过海外市场的进一步拓宽,中国的智能电动车将在全球市场与百年巨头同台竞技。

六、投资建议

以新势力三强为代表的造车新势力们,目前正在加快步伐,持续加大对产品组合的拓展、智能化技术的研发、销售和服务网络的建立、产能布局和海外市场拓展等领域的投资。新势力们具有一些突出的优势,比如没有燃油车历史包袱可以轻装上阵,创始人给企业注入互联网基因,一开始就聚焦于在智能化研发和以用户为中心的品牌塑造思路,软件升级迭代速度较快,已经较为成功地塑造了个性鲜明的品牌形象。

但同时也面临着新玩家增多的日益激烈的竞争,此外也将要走过各种规模化的量产门槛。传统自主品牌车企纷纷成立独立的高端电动智能品牌,品牌向上发力,它们将基于原有优势快速推出多款新品,比如吉利的极氪,首款车尚未交付,已经宣布到2024年累计上市7款新车,这样的组合拳打法可能是新势力不具备的,而这些新成立的汽车品牌公司也将快速学习新势力的新颖打法。并且将陆续开启新的融资,我们预计从2021年下半年开始,行业的各类新势力造车企业将开启融资浪潮,新势力三强新将面临市场、产品、融资来源的多重竞争压力。鉴于汽车产业投资回报周期长,智能化竞争才刚刚开始,目前阶段我们更看好兼具造血能力和规模优势的民营自主龙头车企,同时建议密切关注新势力车企动态。

七、风险提示

1)新能源市场玩家越来越多,市场竞争加剧,推出的产品销量不及预期。

2)持续的高投入影响公司经营,拖累公司业绩。

3)芯片等核心零部件短缺影响供给。

4)市场对自动驾驶等新技术接受程度不及预期。

本文选编自“德安车研”,智通财经编辑:熊虓。

扫码下载智通APP

扫码下载智通APP