最鹰派央妈之一!加拿大央行第三次缩减购债,维持明年下半年加息的预期

7月14日周三,加拿大央行宣布7月货币政策决议,在维持基准利率处于0.25%有限下限的基础上,第三次将量宽买债从每周30亿加元减码至每周20亿加元,并暗示明年下半年开始加息。

分析称,加拿大央行现在跻身发达经济体中最鹰派的“央妈”之列,但本次政策声明不如市场预期的那样鹰派,下调了对今年GDP预期,也没有提前明年下半年开始加息的时间预测。

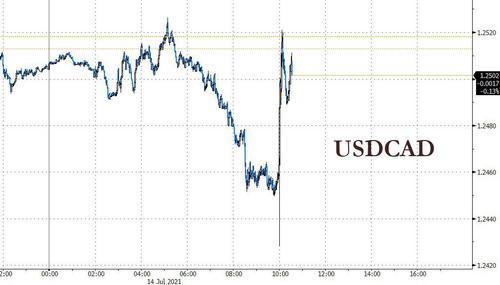

因此,美元兑加元在决策发布后迅速上破1.25,日内整体跌幅收窄至0.1%,此前触及日低1.2434,代表日内最深下跌0.6%。

加拿大10年期国债收益率跌幅扩大至逾4个基点,下逼1.30%,两年期与五年期加债收益率也集体下行逾3个基点,但跌幅逊于长端加债收益率。

加拿大央行在声明中称,缩减买债规模(taper)反映了经济复苏持续进行以及对该国经济前景的信心增强。在疫苗接种进展和限制措施放松的背景下,预计今年下半年经济强劲反弹。但经济疲软和产能过剩仍然存在,预计今年GDP增长6%,低于4月时预测的6.5%。

同时,该行上调2022年加拿大经济增长预期至4.6%,显著高于4月时预计的3.7%,预计2023年GDP增幅回落至3.25%,仍高于4月的预测约0.75%。

该行认为,家庭消费支出将引领经济复苏,商业投资和劳动力市场会持续改善,楼市预计从历史高位回落但保持强劲。不过,“抗疫封锁的后果和经济的持续结构性变化,都意味着对潜在产出的估计,以及产出缺口何时会缩变得尤其不确定。”

在评价通胀时,加拿大央行紧跟美联储的步伐,认为通胀走高是基数效应、汽油价格走强以及经济重新开放时的供应链瓶颈等临时因素驱动。

该行预计加拿大通胀在今年下半年保持高于3%,明年将回落至2.5%一线,“由于需求过度的缘故,通胀在2023年会高于2%的官方通胀目标”,直到2024年才降回2%。

与美联储表态类似,尽管加拿大央行将今年通胀上升视作暂时现象,但也称“通胀走高的持续性和幅度尚不确定,将被密切关注和监控。”

展望未来,加拿大央行认为经济中仍然存在大量过剩产能,新冠病毒变种的传播也带来风险,在经济疲软消失并可持续地实现2%通胀目标之前,该行承诺暂不加息,而加息的官方预期时点“将发生在2022年下半年的某个时刻”。

该行也会根据对复苏力度和持久度的持续评估,来决定是否进一步调整净债券购买速度,还强调了实现“全面及包容性”的经济复苏至关重要。同时,该行预计加拿大在今年三季度实现对新冠病毒的广泛免疫,将领先于美国。

分析指出,掉期交易显示,投资者共识预期是加拿大在未来12个月会有一次加息,未来两年共加息四次,这将令该国成为政策利率最高的发达经济体之一。相比之下,投资者预计美国在2022年不会加息,未来两年只会加息两次。

市场还认为加拿大央行可能在今年晚些时候将量宽买债规模进一步缩减至每周10亿加元,去年疫情期间曾最多每周买债50亿加元。疫情爆发以来,加拿大央行已净买债3200亿加元,持有约44%的未偿还加拿大政府债券总量。

今年迄今,加元兑美元是表现第二好的主要货币,汇率累涨1.7%。五年期加拿大国债收益率比同期的美债收益率高出13个基点,都是由于市场认为加拿大央行政策导向偏鹰派,需要多次加息才能给2023年潜在过热的经济降温。

本文编选自“华尔街见闻”,智通财经编辑:;玉景。

扫码下载智通APP

扫码下载智通APP