被风格反复轮换吓傻了? 美股基金经理持股量接近10年来低点

新冠疫情颠覆了几乎所有事情,包括美国经济的发展轨迹:美国经济先是陷入了历史上最严重的衰退之一,然后反弹,实现了几十年来最快的扩张。

不过有一件事一直以来几乎没有改变,那就是专业选股者的品味。

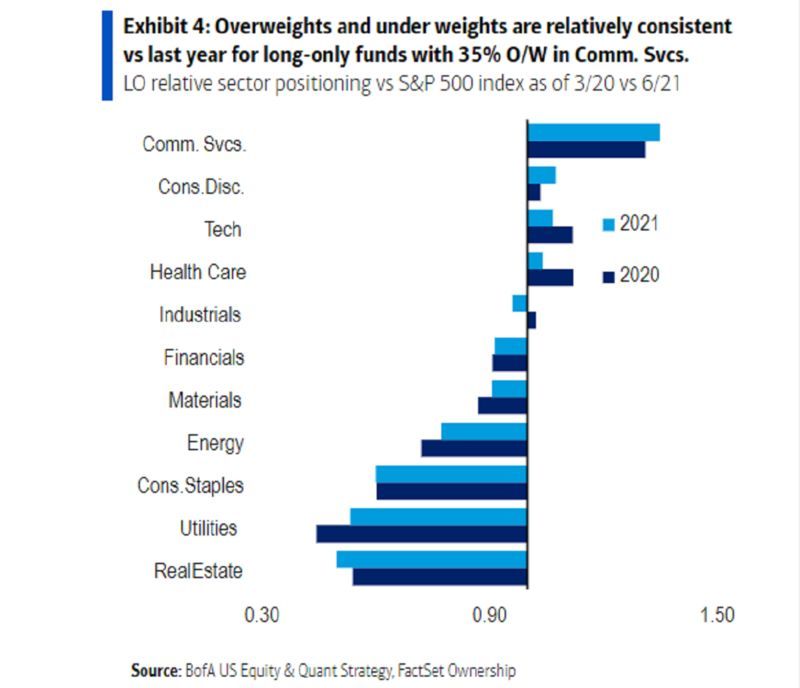

主动型基金经理仍然偏爱稳定增长的股票而不是廉价股票,并且正在避开银行和能源等经济敏感型股票,就像他们在2020年3月市场暴跌期间所做的那样。美国银行统计的数据显示,除了对工业企业的厌恶情绪与日俱增之外,基金经理在各个行业的偏好几乎与近16个月前相同。事实上,几乎四分之三同样受人追捧的股票仍留在他们的投资组合中。

美国银行美国股票和量化策略主管Savita Subramanian表示:“过去一年世界发生了太大的变化,但投资组合的平均变化却微乎其微,这令人费解。我的感受是,买方看了过去10多年的情况后,心里会想,经济正在从疫情的外源性冲击中复苏,但我们不一定要参加比赛。”

可以说,很少有交易员将新冠疫情视为永久性的游戏规则改变者。一些人认为,这次疫情只是经济长期低迷增长的中断。他们表示,如果说有什么不同的话,那就是疫情导致的停工加速了已经存在的趋势,例如向自动化和在线消费的转变。这就解释了为何投资者对互联网和软件股票的喜爱。

今年早些时候,那些对股票同时进行看涨和看跌的对冲基金增加了受益于经济扩张的周期股的敞口,但最近又削减了这些敞口。其结果是,他们的周期股头寸降至疫情刚爆发之后的水平。

对于只做多的基金,虽然他们的相对周期性敞口已从2020年3月的11%上升至17%,但这代表着美国银行所称的“最小程度”的看涨倾向。

谨慎的态度是可以理解的。过去12年里,有11年受周期影响的价值股的表现落后于经济增长。但近因偏见是危险的。摩根大通首席全球市场策略师Marko Kolanovic曾在5月警告称,那些在职业生涯中大部分时间里都在从通缩趋势中获利的基金经理需要迅速调整策略,否则他们的投资组合将面临“通胀冲击”的风险。

JO Hambro Capital Management 的高级基金经理Giorgio Caputo对此表示赞同。他指出,在基础设施方面的大规模公共支出以及美联储允许经济过热的意愿,可能意味着更多以工业为主导的增长。他表示:“许多基金经理可能仍在等待明确的证据证明未来十年的增长可能更具周期性,许多投资者面临的风险是他们可能会措手不及。”

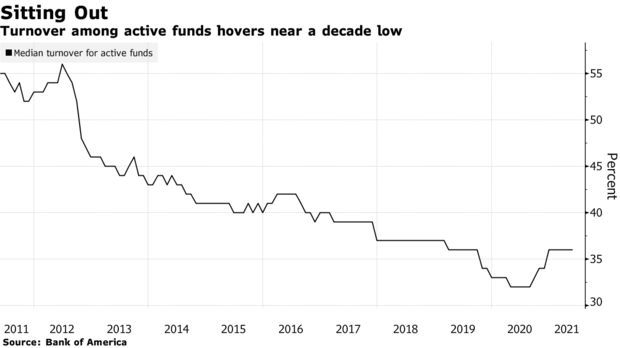

从理论上讲,现在应该是选择股票的好时机,因为疫情暴露了企业的强弱。然而,基金经理们基本上还是原地不动。他们的营业额中值,即股票买卖占资产的百分比,去年跌至十年来的最低点,并一直保持在40%以下。根据美国银行的数据,2012年的营业额中值达到56%的峰值。

基金经理犹豫不决的一个可能原因是,疫情尚未结束。尽管在前所未有的刺激措施的支撑下,经济正在复苏,但变种病毒的传播给前景蒙上了阴影。这种不确定性导致了频繁的、剧烈的股票轮换。

选择轮换的时机并不容易,弄错可能会很危险。以科技行业为例,该行业在疫情初期曾是市场宠儿。随着疫苗的推出,它失去了一些光彩,但在10年期美债收益率下跌引发的增长恐慌中,它又重新受到青睐。

与此同时,科技股整体涨幅超过标普500指数20个百分点。但如果排除10个相对最佳的交易日(大部分发生在去年下半年),业绩将落后6个百分点。

扫码下载智通APP

扫码下载智通APP