净利润预增2.95倍,新创建集团(00659)完成复苏?

郑裕彤一手缔造的新世界帝国旗下的基建与服务板块—新创建集团(00659)于7月20日发布2021财年业绩预告:截至2021年6月30日止财政年度,集团预期应占经营溢利为不少于50亿港元,较截至2020年6月30日止财政年度(2020财政年度)的35亿港元,按年增长不少于42%;股东应占净利润为不少于10亿港元,较2020财政年度的2.53亿港元,按年增长不少于295%。

智通财经APP获悉,新创建集团盈利预喜,主要是由于核心业务及策略组合业务双增长。其中核心业务内的道路业务受益于集团道路组合的整体交通流量积极增长,应占经营净利润有显著增幅、保险业务方面,则是公司的间接全资附属公司富通保险有限公司带来的应占经营溢利贡献强劲增长;而同期的策略组合业务下的策略性投资业务的应占经营溢利取得强劲复苏,此乃由于部份投资的相关业务的表现恢复,以及市场利好带动多项投资的公平值上升所致。

除了主营业务业绩增长之后,集团亦存在非经营亏损情况。在2021财政年度将取得非经营亏损约25亿港元,主要由于作出的重新计量、减值和拨备,其中已包括于截至2020年12月31日止6个月期间,中期业绩取得的19亿港元的若干非经营亏损。

“基建+服务”未打开美丽新世界

新创建集团曾一直试图创建“基建+服务”的新世界,旗下业务囊括了道路、环境、物流和航空在内的基建板块,以及设施管理、建筑即交通和策略性投资在内的服务板块,两大板块构成了新创建集团多元化的业务网络。

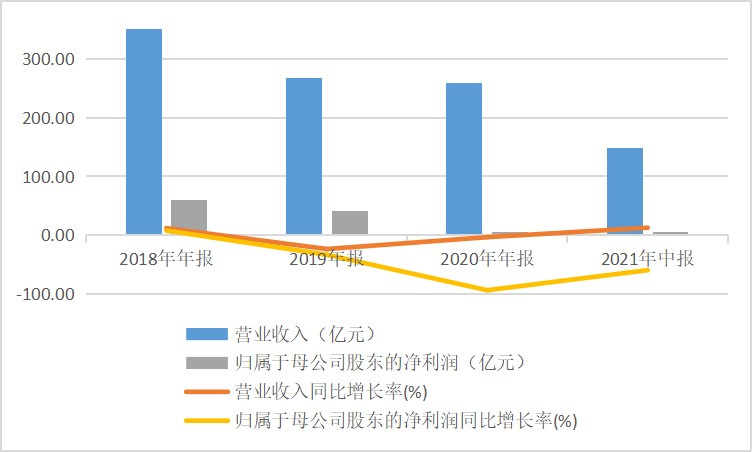

随着业务版图的逐渐壮大,新创建集团才恍然发现自己根本无暇顾及太多业务,导致苦心经营的新世界并不美丽。2019年集团业绩开始走向下坡路,从营收来看,当年为268.34亿港元,同比下降23.58%;归属于母公司股东的净利润为40.43亿元,同比下降33.38%。

根据智通财经APP了解,集团2019年业绩遇冷的原因在于,人民币贬值、公司出售北京首都机场(694HK)的股份、利率掉期合约出现非现金公允值亏损,以及香港会议展览中心的新管理合约所拖累。2018财年北京首都机场公允值变动的特殊收益,加剧了2019财年公司净利润的跌幅。

重振旗鼓,转战核心业务

有鉴于此,新创建集团于2019年开始重振旗鼓,走专注“核心业务”的路子。2019年,公司重新分类其业务:“核心业务”包括道路、建筑以及完成收购富通保险后的保险业务等,其余业务则被分类为“策略业务”,核心业务贡献整体应占经营净利润的75%。

2020年下半年以来,公司剥离更多非核心资产,先后出售新创建交通服务有限公司(新创建交通,其拥有新世界第一巴士服务有限公司及城巴有限公司)的所有股权;新世界第一渡轮服务有限公司余下的40%权益;及珠江电厂第二期的25%权益。以上出售金额总计约36亿港元。

新创建集团的一顿操作,从业绩来看,无疑是奏效了。2021年中报显示,公司的营业收入为148.88亿港元,同比增长12.65%,相较于2020年营收同比下降3.4%,增长率转正;归母净利润为6.12亿港元,同比下降59.59%,相较于2020年净利润同比下降93.74%,降幅收窄。

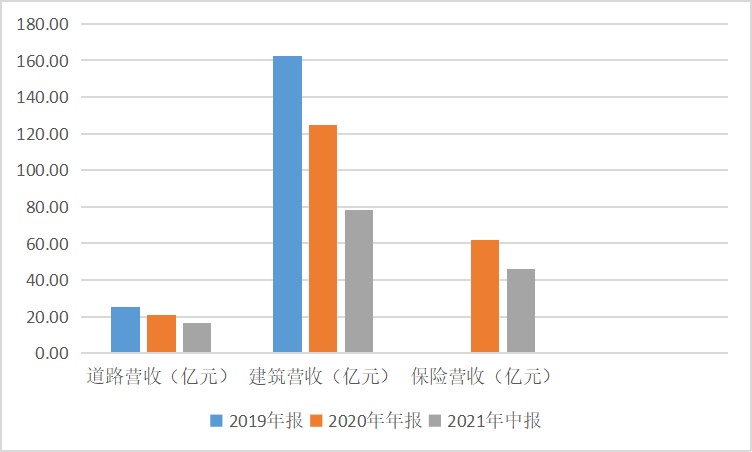

具体到业务来看,公司的道路业务实现营收16.46亿港元,同比增长15.31%;建筑业务实现营收78.13亿港元,同比增长23.26%;保险业务实现营收45.84亿元,同比增长129.35%。

2021财政年度,核心业务板块的道路、保险更是助推该年度业绩预期高增长。

资产负债率逾60%

新战略使得新创建集团有了复苏的迹象,但“甜蜜”背后是牺牲了公司的偿债能力。

为了聚焦高增长业务,2020年公司花费215亿港元收购富通保险。这对于新创建集团来说,并不是一笔小数目,几乎相当于公司一整年的营收规模(2020年年报显示公司营收为259.2亿港元),当年公司账上的现金为133.7亿港元,约为收购金额的二分之一。

于是乎,新创建集团开始背上了大规模的负债,2020年负债公司的负债总额高达925.9亿港元,同比增长221.4%;资产负债率为61.71%,增加了28.23个百分点;流动比率和速动比率从2019财年的2.15、2.12分别降至2020财年的0.85、0.84。

与此同时,集团流动资产的周转速度亦呈下降态势,截至2019年年报至2021年中报,公司流动资产周转率分别为1.03次、0.75次、0.35次。这或许预示着新创建集团的偿债压力正在逐渐增大。

不过,新创建集团的业务扩张步伐似乎不会因为负债高企而减速。2021年1月分,公司以65.33亿港元将环境业务的主要资产出售给合作伙伴苏伊士,并在财报中透露在“将继续物色新的投资机遇,包括在华中地区及大湾区等地对准急售资产及增长前景可观的商机。”的信号。

招商国际在研报中指出,“鉴于内地信贷收紧,新创建集团可能以吸引价格收购更多收费公路(大概率在湖南和湖北)。”

将不赚钱的资产处置,腾出资金进行新的投资,尤其是部署在公司已经熟悉的领域收费公路上,本无可厚非,但在偿债压力不断增大的情况下,大额投资或会给公司基本面带来不确定因素。

扫码下载智通APP

扫码下载智通APP