美联储缩表对你我钱包的影响有多大?

编者按:最近,美联储多位官员表示,预计美联储能最早能从2017年稍晚开始缩减资产负债表。

缩减资产负债表,是美联储进一步收紧货币政策的表现。不过即使在美联储这样不断释放风声的时刻,美元年初至今,一直疲软。这是怎么回事呢?另外美联储缩表,对我们中国人而言,又有什么影响呢?

如下文所述,因为市场对美联储后期加息预期强烈,因此对美元走势影响也在减小,反而美元更关注缩表和加息对于经济的影响。

央行资产中的外汇,就是美联储的负债,如果美联储缩表,那么美元减少,央行的外汇资产也会下降,所以本应该就是央行也开始缩表,如果拒绝缩表,就会造成资产价格膨胀,然后外汇大比例流出。随着外汇流出,国内的如果央行还不缩表,那就只能是继续往里兑水,兑水到最后就是没有米而全是水,也就成了委内瑞拉。

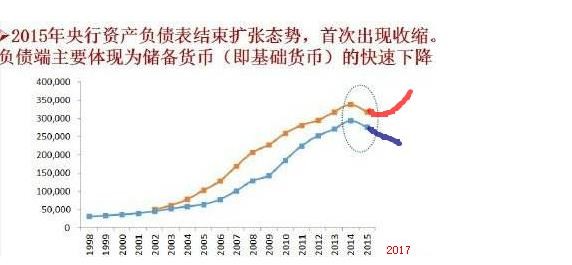

如果央行也跟随缩表,然后随着外汇缩减基础货币,就是2015年的情况,资产价格下跌,哪个泡沫大,哪个就跌得狠。

文章:《美联储缩表这事简直性命攸关!和你到底有什么关系?》

作者:齐俊杰

来源:雪球

进入2017年开始,美元指数就一路下跌,本周美元更是三连跌,周跌幅将近1%,这让很多人不明白了,不是一直嚷嚷缩表吗?不是一直嚷嚷加息吗?为何美元会越走越弱呢?

从去年底美国加息后,美联储官员就密集讨论缩表的事情,而也正是这个缩表的讨论让美元见顶回落。首先我们看看什么是缩表。

所谓表就是指的美联储的资产负债表。资产和负债是要相等的,美联储的资产无非是黄金、债券和MBS等等,这其中不少都是QE期间从市场上买回来的,而他的负债就是印出去扔到市场上的美元。而所谓缩表,就是缩减资产负债表,也就是资产和负债要同时减少,资产方面减少当时买来的债券和MBS,而在负债端收回美元。那么会出现什么情况,很显然就是市场上的美元少了,而债券和MBS多了。有人说不对啊,美元少了应该更贵啊,怎么美元反而下跌呢?这个外汇市场没那么绝对,美元少了美元确实应该更贵,但美元少了必然引发资产价格下跌,经济活力下降,对美国的经济是个打击,而美元说白了又是美国经济给全世界打的白条,所以美国经济不好,美元的实力也本应下降。所以货币既是商品,也是债务。应该物以稀为贵,但如果一个人开始变穷了,他的欠条本能的也会信用下降。所以相当的复杂,而我们观察,去年美元对于利率更加敏感,只要一说加息美元就涨,而自打去年底之后,美元就不对加息敏感了,可能是预期太明确了,后面还有9次加息。也就不当回事了。反而美元更关注缩表和加息对于经济的影响。

那么有人问了,美联储缩表,对我们有什么影响?这个影响太大了,简直性命攸关!

我们还是先看央行的资产负债表里面有什么,央行的资产主要有黄金、外汇、债权等等这些东西,而负债就主要是发行出去的货币了。资产越多货币发行也就越多。还是那句话资产和负债必须相等,那么这几年央行为什么发行了那么多的货币呢?说白了就是外汇太多了,外汇储备一度高达3.8万亿美元,这么多钱进来在外管局换成人民币进场,所以央行就得印出相应的人民币扔进国内,造成了货币超发。资产价格膨胀。人民币的十年升值路,就是资产价格膨胀的十年,最主要的代表就是房子。

(蓝线是外汇,黄线是央行资产负债规模,最大的问题发生在2016年)

但到了2014年事情改变了,人民币对外贬值了,外汇储备开始下降,央行的资产开始减少了,负债也要相应减少,2015年的时候,央行实际上实现了资产负债表的收缩,结果出现了什么情况,大家可以参考股市。这是一个巧合吗?也正是这个时候,老齐开始看房子的拐点,觉得如果按照事情的发展,房子的资产价格会下跌。但万万没想到,我们2016年出现了一个奇葩的现象,外汇再减少,但央行的资产负债表在增加。为什么会出现这样的情况,说白了就是耍滑头往粥里面多兑水,2016年初大量的信贷投放,用债权等资产规模的增加,对冲外汇的减少。这下就坏事了。下半年美元一升值,人民币就急速贬值。而且国内资产泡沫极具膨胀。企业杠杆增加,居民杠杆增加。外汇大比例流出。

央行资产中的外汇,就是美联储的负债,如果美联储缩表,那么美元减少,央行的外汇资产也会下降,所以本应该就是央行也开始缩表,如果拒绝缩表,就会造成2016年这样的现象,马上就是资产价格膨胀,然后外汇大比例流出。这事完全不可逆,除非你能影响美国,让他们不缩表,但这几乎不可能。随着外汇流出,国内的如果央行还不缩表,那就只能是继续往里兑水,兑水到最后就是没有米而全是水,也就成了委内瑞拉。

如果央行也跟随缩表呢?必然随着外汇缩减基础货币,就是2015年的情况,资产价格下跌,哪个泡沫大,哪个就跌的狠,因为人民币说白了就是央行的负债,多印钱的时候说白了就是贵的时候借给你,然后等便宜了还,所以贷款买房的人都发财了,而缩表回收货币的时候刚好相反,便宜的时候借给你,等人民币贵了再让你还,这就会变得相当的惨烈。

当然我们还有两条路可以走,一条是你好我好大家好,把中国经济从低谷拉起来,继续形成强大的竞争力,从而让外汇掉头,从持续流出变成持续流入,跟美国抢资源中胜出。人民币重新回到对外升值的轨道。也就是所谓的用发展的思路来解决问题。

另外一条路就是尽可能的避免缩表的杀伤力,要赔赔你的,我的钱要先保护好。所以我们看到这几年其实做的一个事情就是把债务转移,无论是债转股,地方债置换,又或者用个人住房按揭置换高风险的开发贷,全是这个思路。等债务置换的差不多了,用行政手段锁定流动性,没有买卖就没有伤害。你成了接盘侠,而且是被捆绑的接盘侠,我们就能踏实缩表了。

2016年这波上涨后,无论保汇率和保房价都已经是徒劳的。

保房价,国内经营环境变差,大量资金外流。最后就是委内瑞拉,穷到后来,资产价格自然也是崩塌。

保汇率,缩减国内货币,国内资产价格泡沫破裂,也必然大量热钱出逃,外汇也会大幅减少。

所以一切都太迟了,只能减少伤害,期待美国自己先出问题。如果美国不出问题,我们就要出大问题。

扫码下载智通APP

扫码下载智通APP