盯着美联储何时缩减购债已经out了!专业人士称何时结束更重要

智通财经APP获悉,周三,因杰克逊霍尔全球央行年会即将召开,投资者屏息凝神等待美联储主席鲍威尔的讲话,美股小幅收涨再创新高。近期金融市场上所有的讨论都是关于美联储何时开始缩减购债,专业人士们则指出,对于从股票、债券、货币到一切来说,更重要的不是何时开始,而是缩减购债何时会结束。

前美林证券交易员Tom Essaye表示:“关键是美联储退出宽松政策的速度有多块,然后(什么时候)转化为第一次加息的时间。”

美联储目前每月购买1200亿美元的证券,直到美国经济在实现最大就业和价格稳定目标方面取得实质性的进一步进展。当美联储在上一次经济衰退后退出每月购买850亿美元的购债计划时,该央行当时用了10个月的时间。当时的缩减购债是在2013年12月宣布的,并在次月开始,最后在2014年10月结束了所有的购买,于2015年12月开始加息。

目前货币市场交易员认为,美联储将在2023年第一季度首次加息。摩根士丹利的美国利率策略主管Guneet Dhingra指出:“当美联储实际宣布缩表时,它可能也会在一定程度上给出关于它将采取什么速度以及官员们想在这个过程中给出什么样的信息,这可能为加息周期提供一个关键信号,特别是在加息的速度方面。”

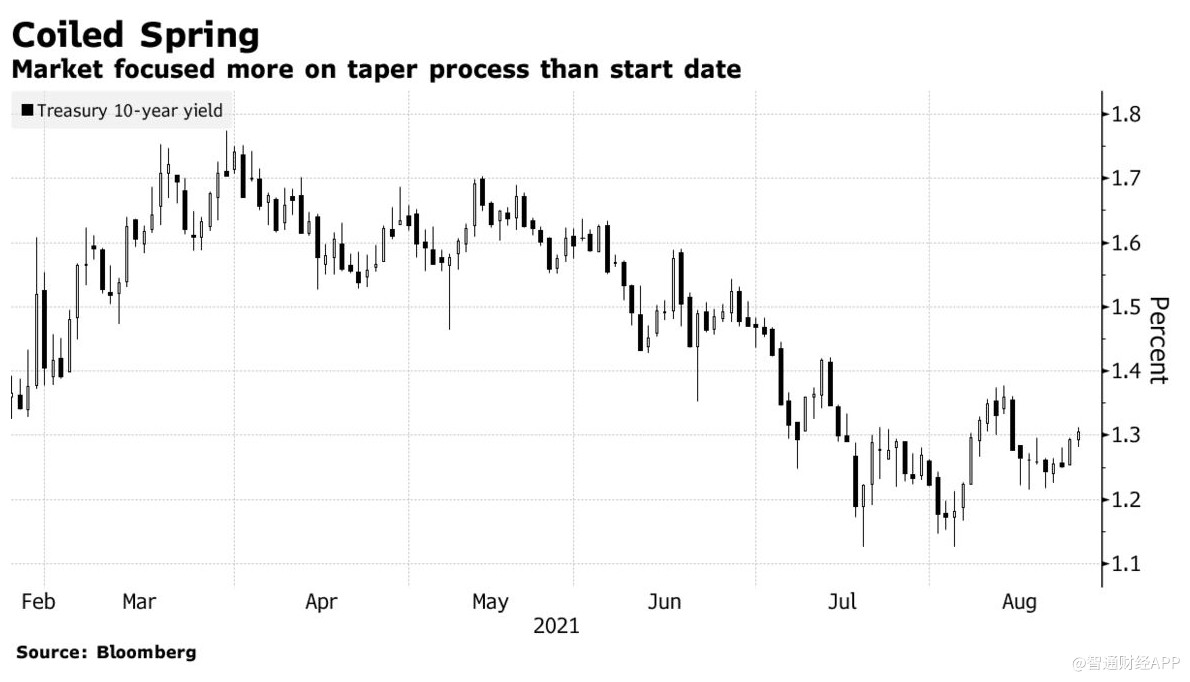

自今年3月份以来,美国十年期国债收益率稳步下行,目前在1.3%左右,离历史最低点不远,因为人们担心Delta变种会抑制经济复苏。长期和短期收益率之间的差距自3月份创下五年多来的高点以来也有所缩小,这是人们猜测美联储将开始撤回其刺激措施的一个迹象。

摩根士丹利预测,美国10年期国债收益率将在今年年底达到1.8%,美联储将在明年1月开始缩表,并在10月结束。该行预测,美联储的第一次加息将在2023年第二季度进行。

Standard Bank Group的一位主管Steven Barrow表示,如果美联储推迟缩表,其风险要大于过早行动。他指出,推迟可能会迫使该央行在结束债券购买的短短几个月内提高利率,这可能会使金融市场感到不安,将使投资者进入日元和瑞士法郎等避风港。

Barrow称:“美联储这样做(推迟结束债券购买)将是危险的,我们知道,美联储在明年年底前后的某个时候提高利率,这并非不可能。我更关注美联储缩表什么时候结束,而不是什么时候开始。”

此次美联储政策的正常化风险更大,因为在接近零利率和宽松政策的背景下,又出现了债务上限危机,债券市场对利率的变化非常敏感。这种风险延申到了股市。全球范围内投入市场的廉价资金推动了债券收益率的下降,激起了投资者对高收益的追求,几乎所有地方都出现了泡沫的迹象。

MUFG Securities Americas的美国宏观战略主管George Goncalves表示:“在这种情况下,保证金的流动性才是最重要的。缩表对资产的影响会从加密货币开始,延伸至一些股票和高收益债券。缩表对这些资产的影响将比美国国债更多,(失去美联储的支持)这些资产将不得不开始‘自力更生’”

扫码下载智通APP

扫码下载智通APP