美元泛滥!美联储逆回购升至1.136万亿美元再创纪录新高

作者:

智通财经 许然

2021-08-24 06:00:00

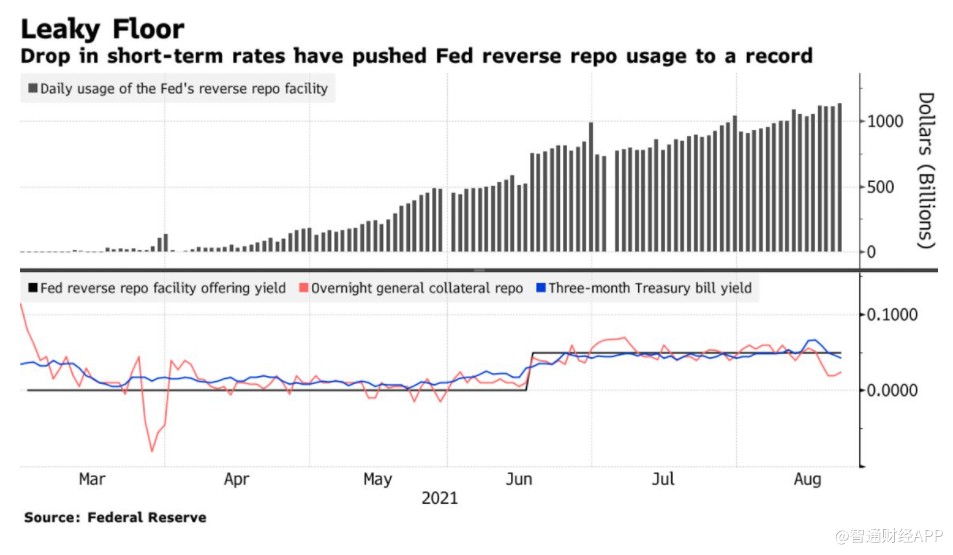

周一美联储逆回购工具使用量上升至创纪录的1.136万亿美元,超过了此前8月18日的1.116万亿美元历史高点

智通财经APP获悉,事实证明,美联储为隔夜资金市场设定的底线无法抵挡现金的涌入。

从国库券到回购协议的货币市场证券继续在0.05%以下交易(这是隔夜逆回购机制的发行利率),美联储在6月份的会议上将该利率上调了5个基点,以帮助支持短期资金市场的顺利运作。尽管如此,周一该工具的使用量仍上升至创纪录的1.136万亿美元,超过了此前8月18日的1.116万亿美元历史高点。

隔夜逆回购是流动性过剩时期的市场资金庇护所,隔夜逆回购利率(ON RRP)充当美联储政策利率走廊的下限。而对隔夜逆回购利率机制的需求激增,是因为大量的美元继续淹没了资金市场。这在一定程度上是央行持续购买资产和缩减财政部现金账户的结果。因此,流动性持续膨胀,特别是在财政部削减供应以在债务上限下创造更多借贷空间的时候。

摩根大通证券策略师Teresa Ho和Alex Roever表示:“美联储今年早些时候的技术性调整并不是货币市场的万能药,供需技术性调整仍然是利率的首要驱动因素,随着供需缺口现在已经增长到超1万亿美元,美联储的ON RRP只为货币市场利率提供了一个‘软底’,这并不令人惊讶。”

策略师们预计,即使在美联储开始将其资产购买量从每月1200亿美元减少之后,这种扭曲现象仍将持续存在。即使央行像摩根大通预计的那样,在2022年8月前完成缩减,仍可能有额外的8500亿至1万亿美元的流动性注入金融系统。尽管一旦债务上限问题得到解决,国库券供应预计将反弹,但何时反弹仍有待确定。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

美联储新政策框架满周年,一众顶级大佬是褒是贬?

2021-08-23 19:59

刘岩

全球外汇周报:鹰鸽仍在平衡

2021-08-23 09:22

中金研究

获财长耶伦支持,鲍威尔连任之路已十拿九稳?

2021-08-23 09:15

玉景

涨跌全看美联储

2021-08-22 14:31

美股研究社

扫码下载智通APP

扫码下载智通APP