电解铝产业链格局转变,长期高盈利状态下的价值重估

一、上游原料格局的转化

2020年下半年,铝上下游供需形势逆转,铝产业链利润向电解铝环节倾斜,电解铝行业盈利稳定性将有所增强。主因在于近些年国内企业加大对海外铝土矿的开发与投资,同时,国内氧化铝生产商生产线技改以适应使用海外原料,致使国内氧化铝产能加快释放。

1.铝土矿供应的转化

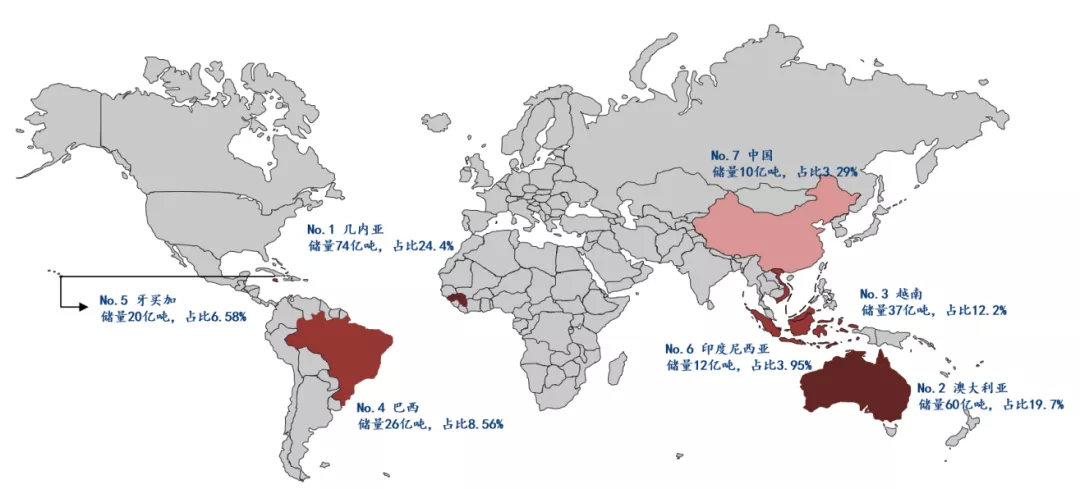

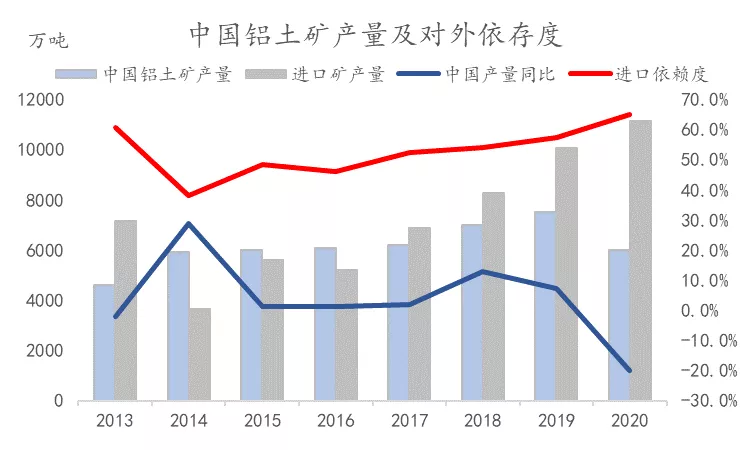

中国是铝矿资源的消费大国,但铝土矿储量少,且国内铝土矿品位低。中国铝土矿仅占世界总探明储量的3.29%,却支撑起了世界21.9%的铝土矿产量。2015年国内开采铝土矿6000万吨,次于澳大利亚,排名第二,以此开发速度,14年后国内的铝土矿存量将会全部耗尽。2016年起,国内铝土矿生产开始受到环保督察制约,供应日趋偏紧。

进口铝土矿方面,2014年之前,印尼是我国第一大的铝土矿来源国。但印尼于2014年1月12日实行新的矿业资源法,此后我国从印尼进口的铝土矿资源大幅减少。2014年后,我国向澳大利亚进口价格高昂的铝土矿来弥补短缺,但我国的铝土矿供应没有实质性的改善。

图表1:铝土矿储量分布

数据来源:公开资料、钢联数据

几内亚铝土矿储量为74亿吨,占全球总储量的24.4%。且均为高品质的三水铝土矿。为了寻求稳定的铝土矿供应,中国企业自2014年开始克服困难,开拓几内亚铝土矿市场,2017年中国企业继续价码投资,且中国同意在20年期间向几内亚提供200亿美元贷款,以“公路换矿产”的形式换取铝土矿的矿权。从产出方面看,自2016年开始,我国在几内亚投入的铝土矿产权陆续产出,2018年几内亚已经成为我国铝土矿主要供给国。目前我国从几内亚进口铝土矿约占进口量的50%。

显然,有了海外铝土矿资源的保障,未来,中国铝产业在全球才能有更大的话语权。

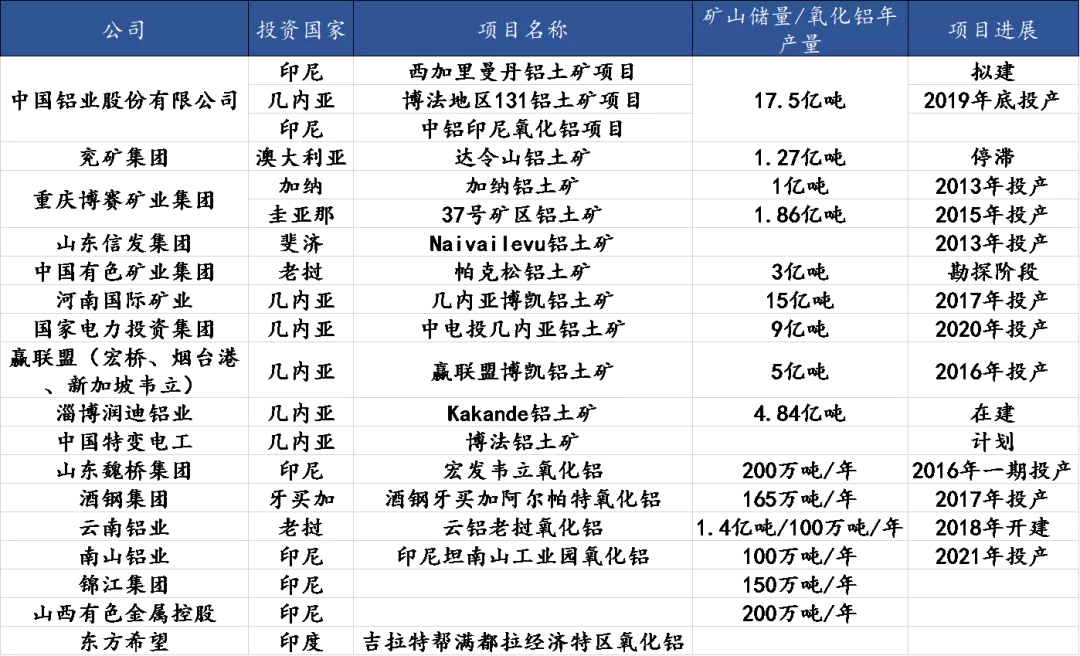

图表2:国内企业加大对海外铝土矿资源的投资与开发

数据来源:钢联数据

图表3:中国铝土矿产量及对外依存度

数据来源:钢联数据

2.氧化铝工艺的改进

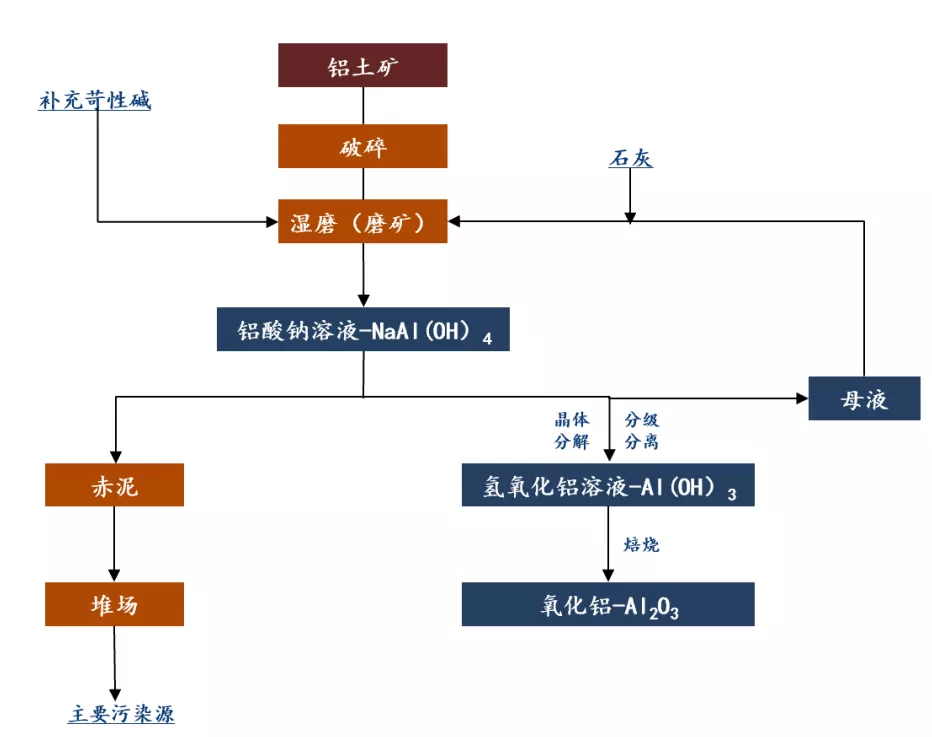

我国氧化铝建成产能能够覆盖我国电解铝产量,且我国氧化铝企业产能集中度高,CR5达到70%。以前国内氧化铝冶炼主要使用高能耗的联合法来处理国产一水硬铝石,但海外铝土矿多为高品三水铝石型,适宜使用拜耳法冶炼,同时,生产线与设备技改则需要时间,所以国内生产线难以处理进口矿石,紧缺的国产铝土矿价格高企,支撑了氧化铝价格上涨,且氧化铝开工率维持低位,拖累氧化铝产量。

2019年后国内铝产业链中氧化铝与电解铝的供需关系发生逆转。2019年后在海外布局的铝土矿开始产出,同时国内氧化铝企业加速推进生产线技改。2020年下半年,国内氧化铝厂低温技改基本完成,进口矿石的广泛使用,使得铝土矿供应紧张的局面得到实质性缓解。在拥有稳定原料供应保障的情况下,国内氧化铝产量开始释放,新增产能投放加速。国内氧化铝对电解铝的供应不再紧张。

图表4:拜耳法冶炼进口矿流程

数据来源:钢联数据

二、“双碳”叠加“能耗双控”,使电解铝行业保持高盈利状态

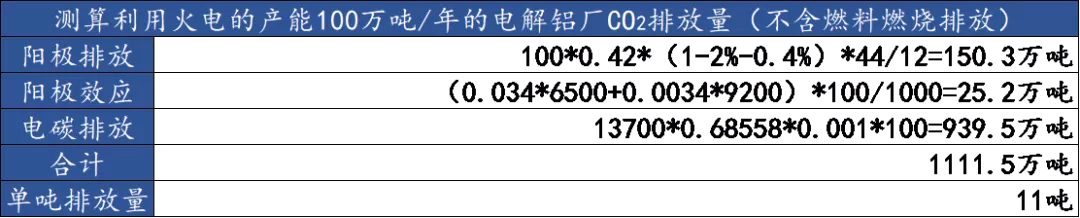

1.“碳中和,碳达峰”影响下铝产业:电解铝占有色金属行业碳排放的65%,占全国总排放量的5%。2020年我国电解铝行业CO2总排放量约为4.26亿吨,使用火电生产一吨电解铝所排放的CO2约为11.2吨,约是吨钢碳排放量的6倍。通过改良火电解环节来减少耗电量、减少碳排放的难度较大。

图表5:碳排放测算

数据来源:钢联数据

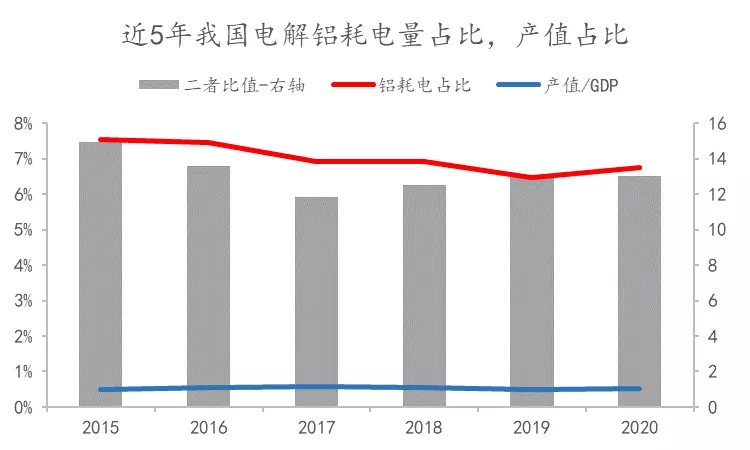

2.“能耗双控”影响下的铝产业:我国2020年电解铝产量3712万吨(2021年预计产量3980万吨),一吨耗电量1.35万度,约占全年社会发电量的7%。这一占比随着我国电解铝产量快速提升,从2000年的3%提升至2020年的7%。而电解铝直接产值/GDP,20年来一直稳定在0.5%附近。

图表6:近5年我国电解铝电量占比,产值占比

数据来源:钢联数据

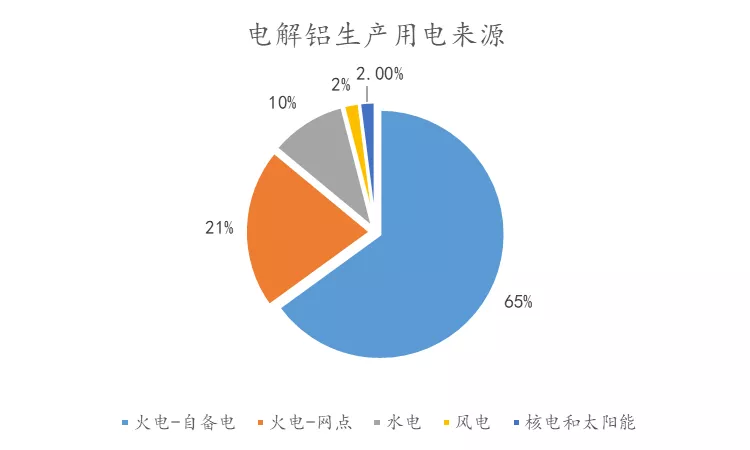

图表7:电解铝用电来源

数据来源:钢联数据

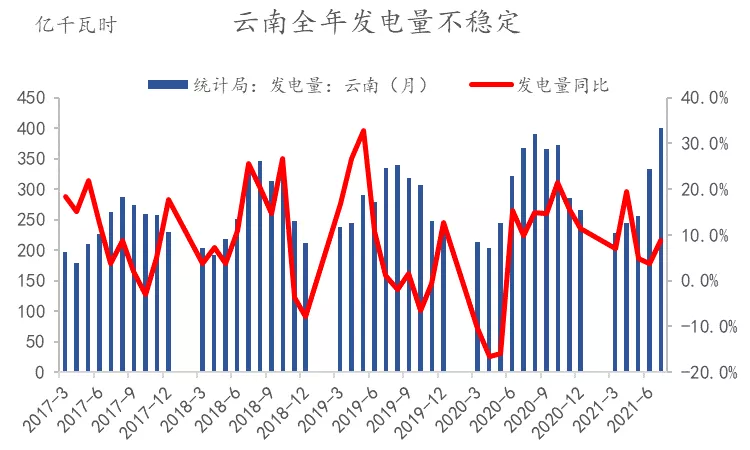

3.其他补给情况:水电铝发展难言乐观。目前水电铝冶炼仅占冶炼工艺中11%。水电铝碳排放量接近0,云南凭借水电优势成为铝企新增或产能转移的最佳选择,但由于云南水电发展不稳定,有季节性枯水期和丰水期,因此“靠天吃饭”对电解铝这种连续性生产企业的影响较大。

图表8:云南发电量统计

数据来源:钢联数据

再生铝增加偏慢,预计2021-2022年我国再生铝同比增速分别5.52%、2.07%。旧废铝回收量取决于国内废铝存量,相较于国外发达国家,我国工业化历程较短。2019年我国人均铝存量207kg,社会总存量2.9亿吨,而美国2006年人均铝存量已达489kg,社会总存量6.85亿吨。此外,我国废铝进口标准加严,2021年执行新国标《再生铸造铝合金原料》(GB/T 38472-2019),要求夹杂物质量占比不超过0.5%,对进口废铝要求总体严于国外同类标准(1%)。

4.今年电力供应紧张,电解铝供应进一步受限

云南水电不足以及全国范围内煤炭供应紧张和用电量同比大幅度攀升,导致新增产能投放速度放缓,广西、云南出现被迫减产,减产范围或继续扩大。据统计,截至8月11日,年内电解铝减产规模达197.6万吨。

三、总结

“双碳”和“能耗双控”致使电解铝供应弹性小,而今年的限电加剧了电解铝供需矛盾,在氧化铝供应过剩致使低成本的双重加持下,电解铝环节盈利大幅增长,且“蛋糕”分配不均或成为铝行业常态。2020年全年国内电解铝行业平均吨利润为1861元,而2021上半年国内电解铝行业的平均吨利润高达4489元,同比增长3615%。目前国内电解铝行业的平均利润已达6000元/吨以上,行业平均利润在2000元以上的状态已维持了近15个月。未来电解铝行业高盈利周期将长期持续,电解铝行业估值将获提升。

图表9:电解铝利润走势图

数据来源:钢联数据

四、铝业上半年业绩表现亮眼

中国铝业发布半年度上半年实现营收1207.36亿元,同比增加43.55%;净利润为30.75亿元,同比增加8511.00%;云铝股份上半年实现营业收入218.30亿元,同比增长80.89%,净利润19.98亿元,同比增长721.48%;神火股份上半年实现营业收入155.11亿元,同比增加85.74%;净利润14.63亿元,同比增加606.21%;焦作万方上半年实现营业收入31.83亿元,同比增长39.38%,净利润5.05亿元,同比增长233.9%。

本文来源微信公众号“我的钢铁研究”,作者严越,智通财经编辑:陈秋达。

扫码下载智通APP

扫码下载智通APP