股债汇三线承压!“全球资产定价之锚”搅动风云 新兴市场风雨飘摇

作为全球风险资产的定价之锚,美债市场的一举一动往往会牵动着全球金融资产的走向,其中新兴市场无疑尤为容易受到波及。而最新的一组数据显示,近五年来新兴市场对美债收益率攀升的风险敞口似乎从未如此之大,这也令不少投资者再度对新兴市场各类资产的前景捏了一把汗。

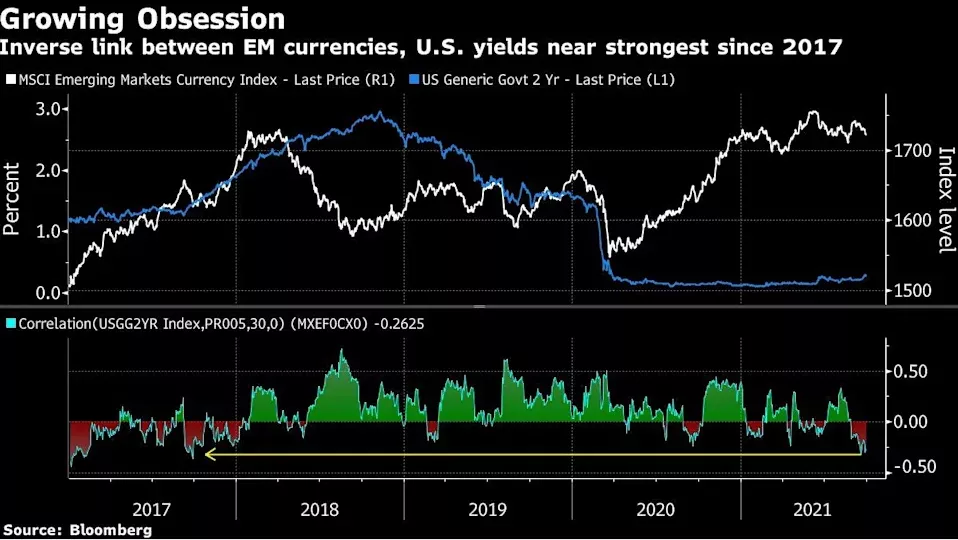

在上周,新兴市场货币与两年期美债之间的关联系数,升至了2017年以来的最高水平附近。这一高关联性预示着,如果交易员继续消化美联储快于市场预期的紧缩举措,这一资产类别可能受到明显的负面冲击。

事实上,压力信号在股债市场也已经显现了出来。根据美国银行(Bank of America)的数据,新兴市场股市刚刚经历了两年多来最长的周线下跌。此外,截至9月29日当周,新兴市场的债券基金出现了约28亿美元的资金流出,为今年3月以来最大外流规模。

目前,新兴市场国家主权债券相对于同类美债收益率的溢价已经在测试3月份以来的最高水平,而MSCI新兴市场股票指数则刚刚录得疫情爆发以来的最大季度跌幅。

在新兴市场遭遇股债汇三线承压的同时,两年期美债收益率上周一度飙升至了去年疫情爆发以来的最高水平。

不少分析人士指出,与今年早些时候因对大量货币和财政刺激措施的乐观情绪而引发的美债抛售不同,这一次美债异动的主要推手来自于通胀加速上升以及央行立场日益鹰派的风险。而值此之际,不少发展中国家的经济增长和资产增值势头已经开始放缓。

包括德意志银行策略师George Saravelos在内的分析师在客户报告中写道,“如果发展中国家的债券收益率在今年最后三个月对通胀的反应更大,这对新兴市场货币来说将是一个坏消息,因为当美国利率上升、新兴市场股票下跌之际,新兴市场货币的回报将是最差的。”

William Blair投资管理公司则表示,未来几周美债收益率若进一步上升30个基点,将足以引发新兴市场更多资金外流。

毫无疑问,投行机构眼下对新兴市场资产的如临大敌与几个月前的乐观情绪形成了鲜明对比,当时高盛集团和Lazard Asset Management等华尔街知名机构均认为,新兴市场股票过去20年来表现逊于发达市场的局面就要结束了。

目前,交易员已经在为俄罗斯和墨西哥等发展中经济体本周将发布的一系列通胀数据做准备。上个月,花旗集团编制的新兴市场经济意外指数一年多来首次降至负值,这意味着发布的数据逊于预期。

道富银行(State Street)驻波士顿的宏观策略师Emily Weis说,由于土耳其、印度尼西亚和墨西哥的财政和经常项目赤字以及较低的外汇储备规模,这些国家的本币债券市场受到的影响最大。

不过,市场的抛售程度在很大程度上依然将取决于美债收益率上升的速度。英国24资产管理公司(TwentyFour Asset Management)首席执行官Mark Holman上周在一份报告中写道,尽管他的基准预测是10年期美债收益率到年底将稳步升至1.75%,但如果收益率在未来几周就急升至1.70%,市场应该会经历一段颠簸之旅。

本文编选自“财联社”,智通财经编辑:汪婕。

扫码下载智通APP

扫码下载智通APP