“冷冬”催涨油价 “三桶油”预热

今年的冬天似乎提前来了。上周末,“一夜入冬”刷屏。据相关媒体报道,10月17日凌晨,北京气温跌破冰点,为52年来同期最低温。

“冷冬”不期而至,但与骤降的气温相反,国际油价的走势却是节节高升。智通财经APP注意到,伴随国际能源危机加剧,严重的供需失衡使得国际油价涨声一片。截至10月15日,WTI原油和布伦特原油期货价分别收于82.3美元/桶和84.9美元/桶,近一个月上涨了9.4-9.7美元/桶,涨幅高达12.5%-13.3%。

短期内油价俨然已积累较大涨幅,而对于后市权威机构依然积极看多。据国际能源署于上周发布的10月份《石油市场月度报告》,天然气和煤炭价格飙升正迫使发电公司和制造商转而使用石油,此举可能使全球日均石油需求进一步增长。基于此,国际能源署将今年和明年的全球石油日均需求预测分别提高了17万桶和21万桶。

强劲的需求下,OPEC+却迟迟不愿进一步增产,随之而来的便是近期油价超预期上涨。坚挺的油价,亦传导到了港股石油概念股。10月18日,港股“三桶油”股价维持强势。截至收盘,中国石油股份(00857)、中国石油化工股份(00386)、中国海洋石油(00883)分别报收4.09港元、4港元、8.8港元,对应涨幅1.49%、1.01%、1.38%,表现均明显强于港股三大指数。

“冷冬”预期催化油价走强

近期油价的加速走强,或许可以认为是“意料之外,情理之中”。消息面上,早在9月下旬,高盛大宗商品全球主管Jeff Currie在接受彭博采访时表示,如果今年冬天比往年寒冷,近期油价可能加速上涨,每桶价格飙升至90美元。

虽然彼时市场对于高盛的上述观点存在分歧,但就目前的情形来看,石油价格正在朝着高盛的预期运行。

需要指出的是,若回溯今年以来原油价格的走势,不难发现原油价格的运行中枢不断上移。原油价格持续上行的背后,与供需关系的变化不无关联。上半年,随着新冠疫苗的普及,国际新冠疫情得到有效控制,原油需求迎来复苏,叠加OPEC组织的减产政策及美元页岩油钻井数的下降,原油价格持续复苏。

7月以后,以中美为代表的石油需求国均受到新一轮Delta病毒引发的疫情冲击,市场的需求预期受到压制。但9月下旬以来,随着中美及全球新增确诊数量显著下降,市场对原油需求的预期得到修正。

反观供给端,下半年以来美国原油库存紧张格局并未发生变化,美国钻井平台增速未见增加;OPEC+集团对油价的上涨亦持观望态度,在10月4日召开的OPEC+最新部长级会议上,会议维持7月决定的增产计划,即11月该联盟总产量仍继续按照40万桶/日的节奏上调,同时其总体减产计划的结束日期仍将延续至明年12月。在严重的供需失衡之下, 高油价获得了重要支撑。

如果说供需格局决定了油价始终维持在高位,那如前文所述“冷冬”预期则进一步刺激了油价加速冲高。除了中国多数地区“一夜入冬”外,在大洋彼岸的美国,亦有新证据支持“冷冬”将至。

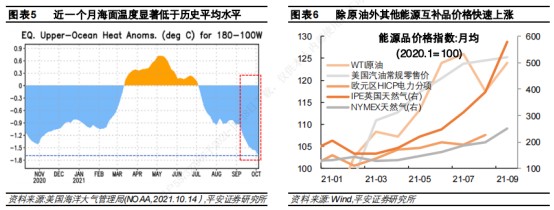

10月14日,美国海洋大气管理局(NOAA)最新预警称,在过去的一个月里,太平洋中部和东部的大部分地区都观测到了海洋温度的负异常,已经低于2020年冬季水平。NOAA预计,在今年12月至2022年2月期间,拉尼娜(海面温度持续异常偏冷的现象)出现的概率高达87%。

受“冷冬”预期催化,以及供需格局影响,全球天然气、煤炭和电力等原油互补品的价格超预期上涨,这进一步带动油价上行。

“三桶油”股价延续涨势可期

油价易涨难跌,反映在股市上则是相关概念股纷纷走牛。10月18日,虽然大盘走势较弱,但“三桶油”依然红盘运行,走势明显强于大盘。而回望2021年至今,中国石油股份累计涨幅已近翻倍,相比之下中国石油化工股份、中国海洋石油稍显逊色,但年内涨幅亦在三成上下。

从各个标的的表现来看,中国石油股份所以能一骑绝尘,或许与其价值长期被市场严重低估有关。据了解,中国石油股份是全球最大的石油公司之一,目前所拥有的原油已探明储量为73亿桶,天然气已探明储量为76万亿立方英尺。公司年均可生产原油约9亿桶,可生产超过4万亿立方英尺天然气,在全球石油公司中名列前茅。

就业绩来看,中国石油股份的净利润和原油价格正相关,在原油价格持续上涨,天然气价格快速攀升的背景下,公司业绩表现抢眼。上半年,公司实现营收约11965.81亿元(人民币,单位下同),同比增加28.8%;归母净利润530.37亿元,扭亏为盈。分板块看,期内中国石油股份的勘探与生产业务、炼油与化工业务、天然气与管道业务均实现高增长。

业绩大踏步上扬亦引得国际知名机构的重视。日前,大摩发布研报称,历史上油价与油股股价背道而驰,主要是反映市场对油价走势看法的坚定程度低,不过两者在经过一段时间分期后最终会趋于一致。目前油价与油股股价的分歧已超过20个月,为过去十年最长时间的背离及最阔的差距。该行给予“三桶油”增持评级,其中中国石油股份仍然为首选品种,大摩调高中国石油股份今明年盈利预测17%及39%,目标价由4.65港元升至5.33港元。

与中石油一样,中国石油化工股份的业绩同样出色。上半年,公司实现主营业务收入12616.03亿元,同比增长22.1%;归母净利润399.54亿元,实现扭亏为盈。整体来看,受油价和化工品价格的抬升以及产品需求的恢复,公司各个业务板块均取得了较为可观的增长,其中尤以上游油气生产和炼油显著好于中下游化工和销售业务。

而在传统业务以外,中国石油化工股份在新能源领域的布局亦或成为公司未来发展的一大看点。据悉,在此前举行的中石化中期业绩会上,公司高层透露今年全年将新发展加氢站100座,“十四五”期间规划建设加氢站1000座,未来5年初步计划总投资超过300亿元。

在中石化将氢能列为公司新能源核心业务的同时,公司还大力发展太阳能、风能、生物质能等其他新能源业务。以太阳能为例,中石化将开展千站光伏推广计划,争取“十四五”末实现在全国7000座销售终端推广分布式光伏电站,新增发电装机400兆瓦。综合来看,如果说油气价格的上行为公司今明年业绩的增长提供了保障,那么倾力布局新能源业务或为公司成长远景注入新的预期。

相比于“石化双雄”,长期以来中国海洋石油稍显低调。不过,自从公司宣布拟申请A股发行上市后,中国海洋石油的关注度有所增加。据了解,此次中国海洋石油计划首次公开发行不超过26亿股人民币股份,占公司目前总股本约5.8%;拟募资约350亿元,用于圭亚那Payara油田、流花11-1/4-1油田二次开发、陵水17-2气田等海内外油气田项目的开发建设及补充流动资金。智通财经APP认为,若成功回A,中国海洋石油企业的融资渠道将进一步拓宽,资本架构继续完善,资本实力及流动性都将增强。

在经营层面,今年以来公司稳步推进生产经营工作,大力推动增储上产,当前净产量达到278.1万桶油当量,同比增长7.9%,创历史新高。同时,叠加汽油价格上行,量价齐升下公司业绩大幅抬升。上半年,中国海洋石油实现收入1102.33亿元,归母净利润333.3亿元,同比分别劲增47.84%、221%。

考虑到油价供需缺口短期内难以补齐,若“冷冬”预期最终落地,全球原油价格或继续沿着高盛等机构的预判向上突破。而在此背景下,港股市场上的“三桶油”因为具备业绩高增的预期,未来股价上行动力或仍充足。此外,估值看目前“三桶油”均处于“破净”状态,且动态市盈率都低于7倍,估值极具吸引力。综合来看,在大盘波动加剧的当下,兼具成长性和防守性的“三桶油”或是理想的投资标的。

扫码下载智通APP

扫码下载智通APP