美股新股解读 | 面板涨价周期下带来业绩高增长,什么是奥斯汀科技(OST.US)的下一步?

近年来,在国内面板厂商大量扩产促使面板价格剧烈波动的同时,行业也正迎来新一轮洗牌。其中,随着2010年后国内LCD产业走向成熟,国内面板厂商逐步实现对高世代LCD产线的爬坡,多家韩国厂商也于去年逐步退出LCD产业。

在LCD领域,中国企业已无疑占据了主导权,意味着在大屏显示方面将更具备竞争优势。而与此同时,随着韩国企业在LCD领域的退出,其也将集中更多资源在柔性显示(QLED、OLED)领域,行业在以OLED和下一代新的显示技术为主的中小尺寸显示领域仍面临激烈竞争。

在于今年2月初于新三板摘牌后,江苏显示模组和偏光片供应商奥斯汀科技(OST.US)近日于SEC更新了招股书。较公司3月初招股书,此次奥斯汀科技计划以价格区间中位每股4美元定价,拟发行普通股337.5万股。

聚焦中小型LCD面板,2020年起迎来业绩高增长

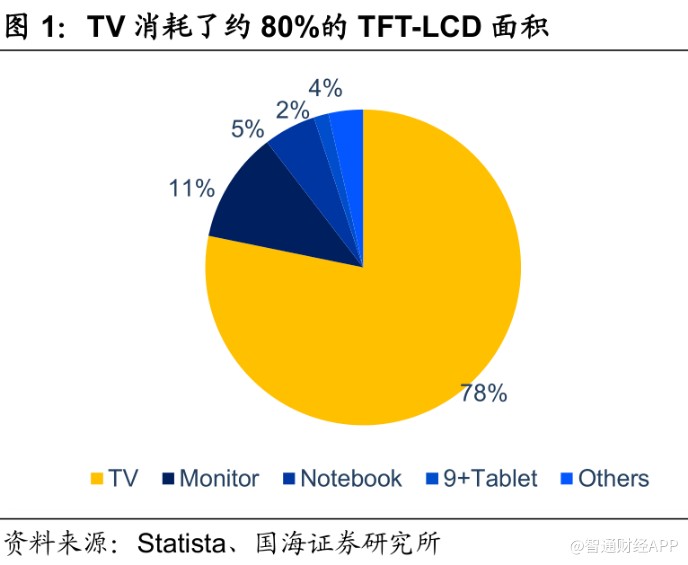

在LCD面板领域,电视构成了其需求端的基本盘。据Statista数据显示,在2018年全球1.978亿平方米TFT-LCD面板销售面积中,TV面板占据了78%的绝对比重。

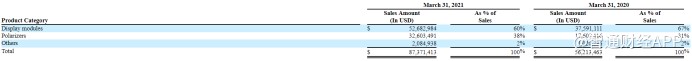

其中,奥斯汀科技则在TFT-LCD领域将生产能力主要聚焦于12.1英寸到31.5英寸不等的中等尺寸显示模组上。据智通财经APP了解到,显示模组、偏光片为公司目前最主要的两大产品模块,截至2020年度,公司来自显示模组的销售收入比重达72%,来自偏光片的收入占比则为26%。

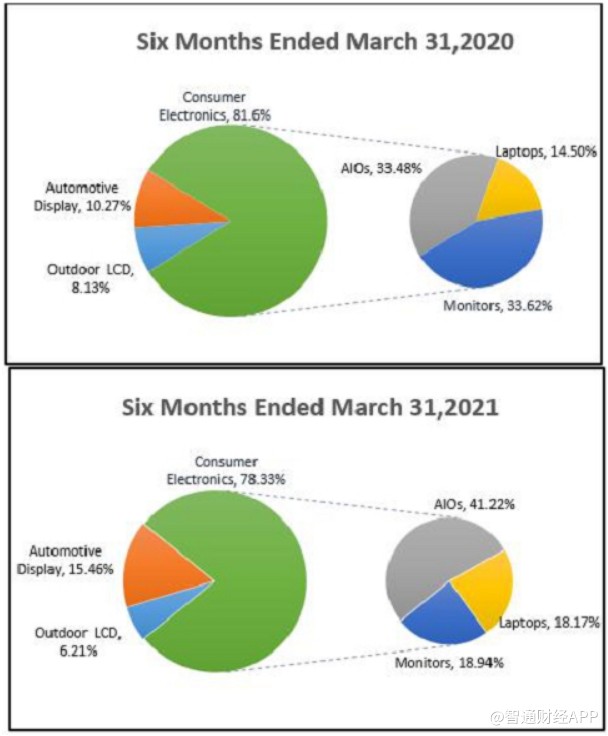

其中,显示模组主要应用于消费电子产品(显示器、一体式计算机、笔记本电脑、平板电脑,尺寸在12.1英寸到31.5英寸不等)、汽车显示器(仪表盘、多媒体系统,通常使用7.8英寸至13.3英寸宽格式的小型模组)、户外液晶显示屏(尺寸在43.0英寸到104.0英寸不等)。

具体来看,消费电子为公司显示模组应用最广的领域,平均约为公司贡献八成的显示模组收入。此外,公司在显示模组在汽车显示器领域的应用占比于2021年半年度有所提升,为目前显示模组第二大应用领域。

相比之下,公司在偏光片方面的布局则是其业务向产业链上游的一项延伸。其中,随着公司于2018年开始偏光片的新业务转型,2019年4月成都工厂开始批量生产,公司偏光片业务所贡献的收入比重也逐年提升。截至2021年半年度,来自偏光片的销售收入占比达38%。

在产能布局方面,截至目前,奥斯汀科技于全国共有四家工厂投产,总面积达5.47万平方米。其中,两家位于江苏省的工厂主要用于显示模组制造,一家位于成都的工厂用于偏光片生产,还有一家四川泸州的工厂则主要专攻于教育设备的显示模组制造。

除此之外,随着供需关系偏紧趋势显现,公司还提出生产线逐步升级计划。据智通财经APP了解到,今年6月,公司开始了对其一家南京工厂部分生产线由半自动生产工艺升级为全自动生产,预计将于2022年4月完成。

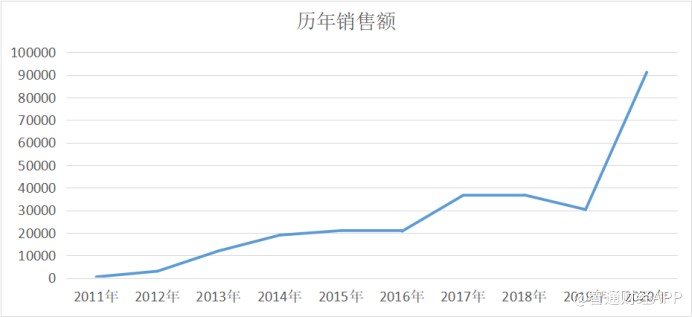

结合公司于官网公布的过往收入表现来看,2018年度,公司实现销售额3.68亿元人民币。2019、2020年度,公司则分别实现销售额4658万美元、1.4亿美元,约合人民币2.98亿元、9.03亿元。而截至2021年半年度,公司销售收入则同比提升55.43%至8737万美元。

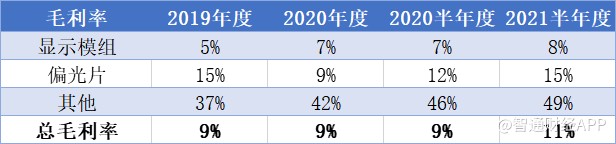

毛利率表现方面,公司整体毛利率水平于近几个业绩期内维持稳定及小幅提升。其中,由于部分低利润显示模组产品的价格上涨,以及部分低利润产品减产或停产,公司显示模组业务毛利率实现了同比一个百分点的提升;偏光片毛利率则随着产能扩大实现规模经济而实现了3个百分点的提升。

整体而言,奥斯汀科技于近几个业绩期内实现了业绩和盈利能力的稳步提升。而这背后,则或许离不开其背后行业发展格局的一些新变化趋势。

面板涨价提供增长动力 未来或仍面临几个转型

正如文章开头所述,随着我国在LCD领域的竞争力提升,海外企业退出LCD产能,行业也迎来了新的供需结构及竞争格局。

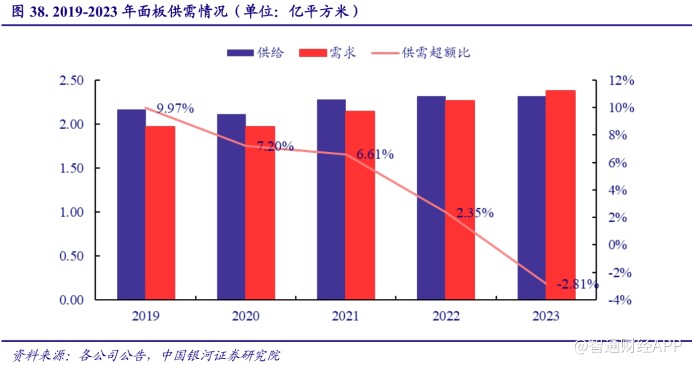

随着韩国三星、LG等退出LCD产能动作不断,据DSCC预计,2021年全球面板产能将净缩减约1000万平方米。与此同时,考虑到当前全球面板产线的产能规划情况,其预计未来五年内面板产能也不会出现大规模净增长,预计到2025年将缓慢增长至3.28亿平方米,较2020年仅增长约1262万平方米。

对此,中国银河证券则认为,由于LCD行业已进入成熟期,在液晶显示的高投入、高技术壁垒下,厂商新建产线的意愿降低,全球后续无明显产能扩张。而随着海外产能退出,面板的供需比也持续下滑。

在现有的产能退出计划并无新增产线情况下,预计未来3-5年面板供需将长期处于平衡线以下。而在海外产能保留、未来两年仍新增一条10.5代线情况下,液晶面板行业仍将处于供需平衡区间。

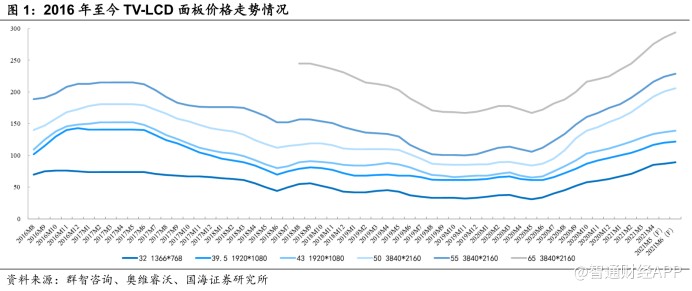

而这一新的供需背景,带来的是面板价格的持续回升。智通财经APP了解到,LCD面板领域的需求端通常较为稳定,相较过去LCD面板价格因大量扩产而产生剧烈波动,如今国内厂商已完成对于高世代LCD产线的逐步爬坡,厂商新建产线意愿降低,也意味着供需格局改善所带来的周期性减弱。

对于此次新一轮的行业洗牌,中国银河证券则预计,本轮面板涨价行情将持续到2021年6月,在供需格局改善的背景下,预计面板价格将长期维持在较为合理的区间。而此轮LCD面板的价格上涨,则或构成了奥斯汀科技近几个也业绩期内业绩增长的背后动因。

而展望未来,面板价格上涨将无法成为支撑奥斯汀科技业绩增长的长期驱动因素。从当前几个行业发展趋势来看,公司未来或需面临几个方向的转型:

首先在消费电子领域,公司目前产能主要集中于显示器、一体式计算机、笔记本电脑和平板电脑,而据中国银行证券预计,未来2-3年,全球笔记本电脑出货量将有所收缩,平板电脑、液晶显示器将以较低增速维持增长。与此同时,预计各类型产品面板平均面积仍将进一步提升。

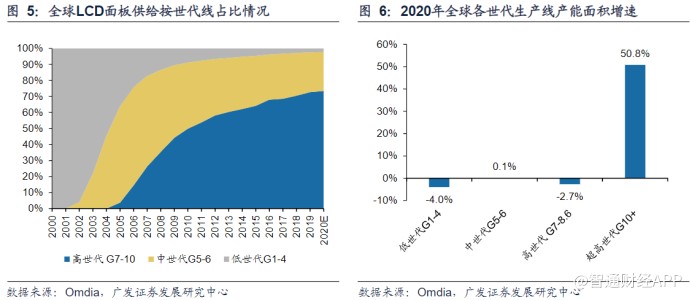

据智通财经APP了解到,在面板显示行业,一般以玻璃基板的尺寸来表示世代线,高世代线对应着更大的基板面积。而据Omdia数据,从2004年开始高世代产线占比持续快速提升,2020年G7及以上高世代线产能占比达到73.5%,G5~6中世代线占比为24.4%,G1~4低世代线占比为2.1%。产能同比增速上,2020年超高世代线产能面积同比增长51%,其余世代线产能面积呈现零或负增长。

可以看出,行业在LCD面板应用上仍有较为明显的向大尺寸发展的趋势。其中,在此轮面板价格上涨中,以TV为主的大尺寸面板价格上涨也成为主要因素。相比奥斯汀科技目前以中小型面板为主,公司未来或需进一步向大尺寸产品布局。

除大尺寸液晶面板外,智能化汽车也是面板需求增长的另一大看点。国海证券认为,汽车智能化是大势所趋,车载面板则是中小尺寸面板应用中少数增长潜力较大的细分类别,以特斯拉、理想、蔚来为代表的纯电动新能源车正在使用越来越大的车载显示屏,且渗透率不断提升,随着汽车销量在疫情后逐步复苏,车载面板需求也将以较快的速度成长。

综上,在以国内厂商为主导的LCD 面板领域,正形成一个趋于稳定的供需平衡及竞争格局。随着优质产线不断向龙头厂商集中,行业集中度也迎来逐步提升。而奥斯汀科技作为一家中小型LCD面板厂商,在伴随面板价格上涨浪潮迎来业绩高增长的同时,也需开始考虑其下一步转型。

扫码下载智通APP

扫码下载智通APP