复星旅游文化(01992)Q3:Club Med营业额翻倍增长,业绩扭亏为盈

经过四个月的盘整,全球综合旅游龙头复星旅游文化(01992)估值于底部企稳,在旅游行业复苏预期下,公司具有长期投资价值,而昨日发布了第三季度运营业绩,超预期业绩强化并驱动股价上升逻辑。

智通财经APP了解到,10月20日,复星旅游文化发布Q3运营业绩,Club Med实现营业额25.77亿元,同比大幅增长119.7%,不过三亚亚特兰蒂斯受7月末南京疫情爆发影响,营业额有所下降。在Club Med强劲带动下,该公司Q3运营营业额大幅度增长91%,使得首九个月营业额仅下滑4.4%,较上半年下滑大幅度缩窄37.5个百分点。

Club Med扭亏为盈成为最大看点,其净利润已超过2019年同期,净利率水平明显得到提升,主要为入住率稳定、客房单价提升及成本有效控制所致,期间全球平均入住率达约64.8%,而平均每日床位价格为约1386.9元,较2019年同期增长17%。此外,其他业务也强劲增长,如Q3托迈酷客中国营业额同比增长97.7%。

相比于其他行业,旅游行业业绩未来增长确定性高,更具有投资价值,而复星旅游文化作为行业龙头,将是资金追捧的首选对象,在Club Med强势复苏及未来业绩增长预期下,将迎来布局良机。

旅游行业的“春天”到了

旅游行业最黑暗的时期已经过去,2020年受疫情影响导致行业规模大幅度缩水,2021年行业开始全面复苏,在低基数及旅游需求释放下,行业前景乐观,未来几年增长确定性高。就目前来说,疫情仍是旅游行业加快复苏的最大障碍,不过疫苗接种+特效药推出,旅游障碍正逐步消除。

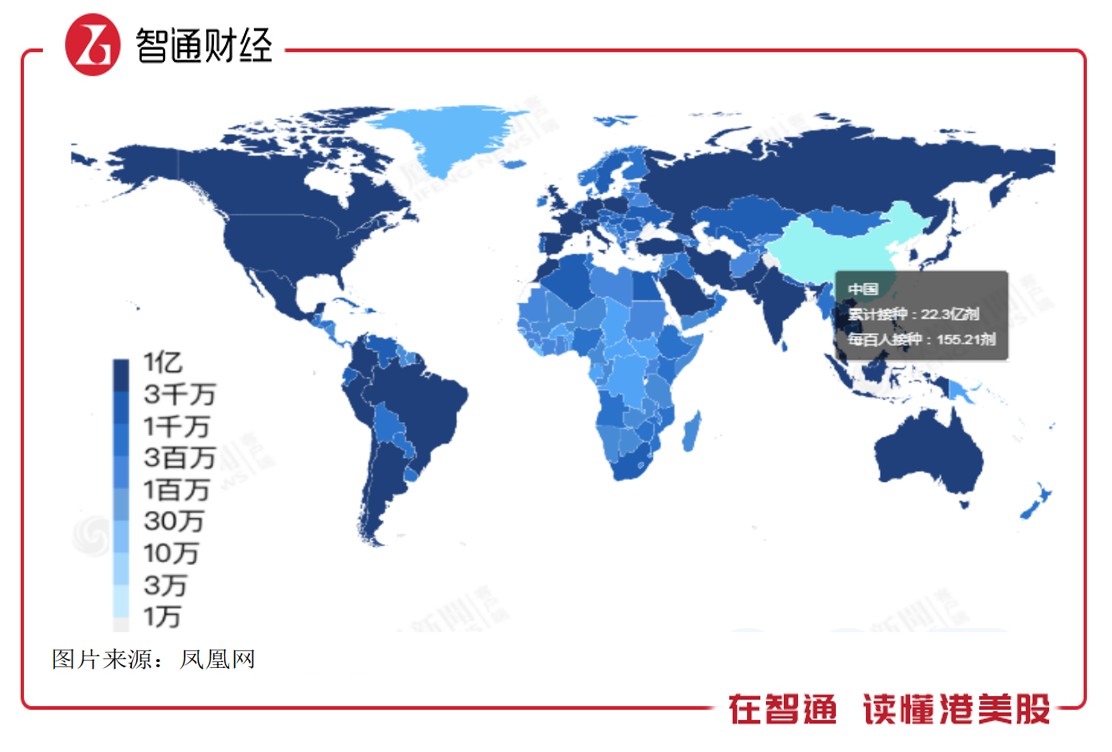

智通财经APP了解到,数据显示,截至10月20日,全球累计接种疫苗67亿剂,每百人接种85.1剂,而中国累计接种22.3亿剂,每百人接种155.21剂,若接种的均实现了第二次接种,那么中国接种覆盖率达到78%。欧洲三大客源地,法国、英国及德国每百人接种分别为143.95剂、138.99剂及131.16剂,和中国相当。

除了全球接种覆盖率持续提升外,在10月11日,美国制药公司默沙东(Merck)正式向美国食品药品管理局(FDA)申请抗新冠病毒口服药物莫努匹韦(Molnupiravir)的紧急使用授权,一旦获批,莫努匹韦有望成为全球首款上市的抗新冠病毒口服药物。当然,市场仍对“特效药”存在诸多疑问,但总的来说,这为人类战胜新冠带来更多的信心,若投入市场且有效,对旅游业将是核爆级利好。

从全球旅游市场复苏维度看,欧洲和中国是全球主要旅游地及客源地,疫苗接种覆盖率都很高,欧洲整体疫情形势趋缓,不少国家逐步放宽社交限制,放宽入境标准及出台旅行便利化措施,7月1日推出健康证后,旅游需求明显得到提升。

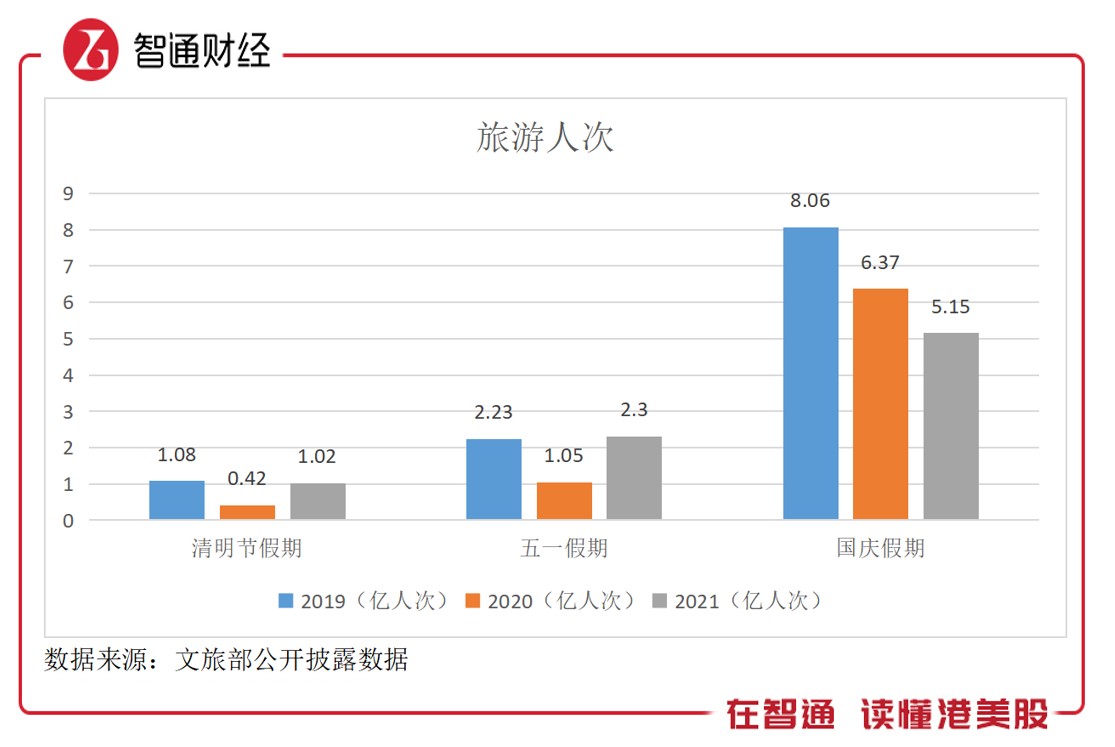

中国旅游市场自去年二季度开始持续复苏,得益于疫情的有效控制及疫苗的全面接种,复苏势头明显好于全球,2021年上半年,国内旅游总人次18.71亿,旅游收入1.63万亿元,同比分别增长100.8%和157.9%。但需要注意的是,第三季度南京出现疫情,全国最差时有60+个中高风险地区,打乱了行业复苏节奏。

市场悲观预期认为清零政策至少到冬奥结束,这个对国内跨省游不利,但国内疫苗接种覆盖率高,每百人接种155.21剂,且国内应对机制完善,局部疫情基本控制在源头且扼杀,出现大规模疫情可能性低。在今年清明节及五一假期期间,旅游需求火爆,但国庆节有所回落,主要为局部发生疫情使得居民出行也较为谨慎。

虽然国内在第三季度出现了局部疫情,但目前基本得到控制,第四季度仍具有较大的增长预期,复星旅游文化是全球综合旅游集团龙头,同时也是国内周边游及亲子游龙头,将充分受益于欧洲及中国旅游行业的加速复苏及旅游需求的释放。

Club Med全面强势复苏

复星旅游文化旗下有两大核心品牌,度假村品牌(Club Med)和旅游目的地品牌,今年这两大品牌业绩分化较大,主要为Club Med主要资产在海外,而旅游目的地品牌在国内,目前运营的为亚特兰蒂斯,太仓及丽江复游城尚未开业。Club Med海外资产受疫情影响较大,海外业绩波动明显。

Club Med由于去年2月份后海外业务开始受疫情影响,因此今年Q1海外业务下滑幅度较大,但Q2明显缩窄。今年5月中旬Club Med海外资产陆续开村,复苏形势远超预期,6月容纳能力同比增长达352.5%,7月后数据表现持续强劲,今年Q3营业额增长119.7%,扭转了前两季度下滑的趋势。

相比于同行,Club Med抗风险能力强,主要得益于资产全球化分布,截至2021年6月,Club Med在全球六大洲超过40多个国家及地区运营63家度假村,上半年Club Med海外不理想,但中国区营业额同比增长达171.9%。下半年海外资产复苏,Q3重新开放的度假村容纳能力约占2019年同期的71.9%,中国区Q3受到局部疫情影响,但具有持续性增长潜力,国庆假期,Club Med中国度假村营业额较2019年国庆假期增长约4.5%。

Club Med于Q3利润超越疫情前水平,核心原因为:一是疫情后尽快推动重启,决策效率高效;二是价值策略,提高产品及服务价值,价格比疫情前同期高17%;三是疫情中的有效控制成本,使得部分费用下降。

而三亚亚特兰蒂斯上半年受益于海南自贸港建设,以及离岛免税政策带来的市场机遇,Q1及Q2保持三位数的营业额成长,然而Q3受南京疫情影响,业绩出现下滑。

7月份,亚特兰蒂斯营业额创开业以来月度营业额新高,同比增长57.6%,房间入住率96.0%,8-9月疫情对出行影响显著,不过Q3期间营业额下滑幅度低于游客减少幅度,可见平均人均消费还是提升的,充分展现了亚特兰蒂斯产品竞争优势。亚特兰蒂斯产品矩阵丰富,有海族馆及水世界等拳头配套产品,且坐落在三亚海棠湾,位居旅游旺盛区域,2018年营业以来已打造出“三亚地标”,成为国内外游客打卡的地方。

此外,该公司丽江复游城Club Med于2021年9月25日开幕,太仓复游城也将不久后开幕,2022年这两个项目运营业绩将得到释放,且地产部分已经预售,预计也将为2022年将带来可观的EBITDA。值得一提的是,其他业务也获得高增长,Q3期间托迈酷客中国营业额同比增长97.7%,Thomas Cook在线旅行社营业额呈倍数级增长。

估值底部迎来布局良机

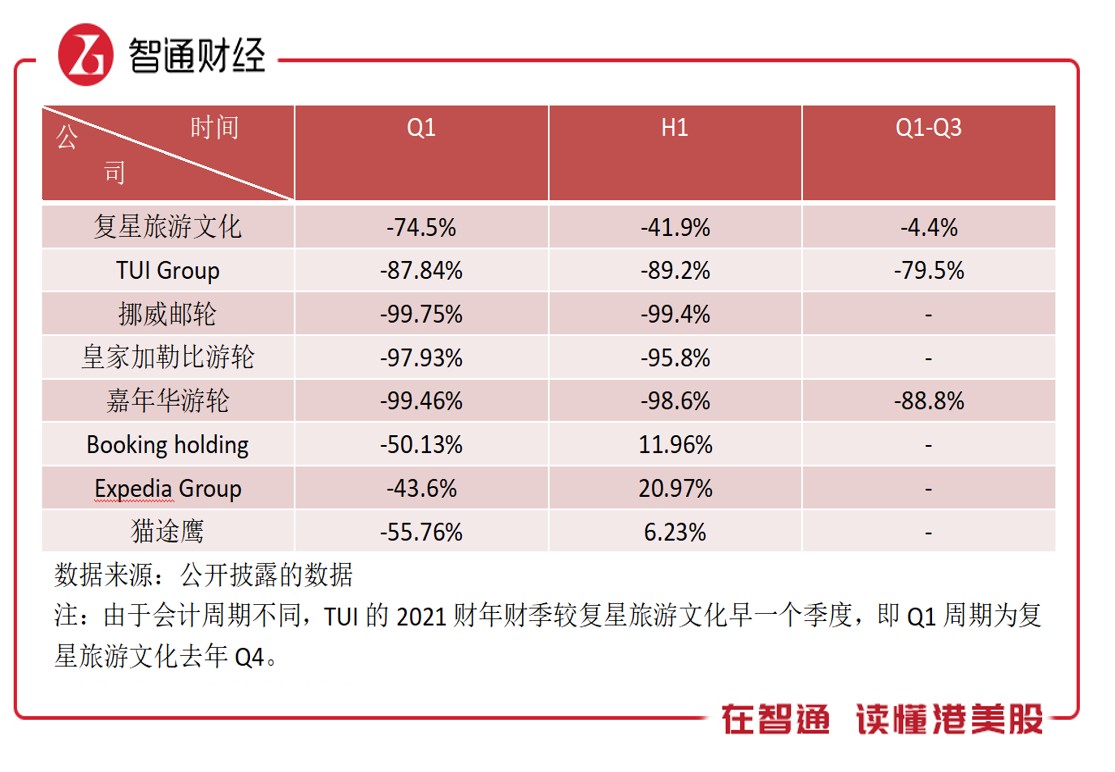

复星旅游文化目前的问题主要是海外业务的复苏,实际上,从同行对比看,该公司业绩复苏可以说是领先的。比如TUI Group于欧洲北部地区、中部地区、西部地区、酒店和度假村、邮轮和其他旅游业,2021财年Q1、H1及首三季收入分别下滑87.84%、89.2%和79.5%,下滑幅度远高于复星旅文。

从类同行看,国际游轮行业经营业绩惨不忍睹,挪威邮轮、皇家加勒比游轮及嘉年华游轮业绩下滑幅度均超过90%,其中挪威邮轮2021年上半年收入为0.074亿美元,皇家加勒比游轮为0.93亿美元,要知道这两家公司于2019年收入规模分别为64.62亿美元和109.51亿美元。

在线旅游行业复苏相对较好,以国际在线旅游公司看,Q1下降幅度相比于游轮及度假村板块低,Q2开始加速复苏,整个上半年基本实现了增长。国内在线旅游服务相对给力,其中同程艺龙以连续两个季度实现大幅增长,其他参与者包括途牛等Q2也加速增长,表明国内旅游环境的健康发展。

综上看来,复星旅游文化Q3业绩表现超市场预期,带来市场投资信心。受益于海外复苏,Club Med恢复式翻倍增长,业绩复苏远超同行,且实现扭亏,利润率超过了疫情前,而亚特兰蒂斯Q3虽受疫情影响,但海南离岛免税政策市场还未充分释放,该公司太仓及丽江项目相继运营将贡献业绩,未来持续性增长确定性高。

今年5月下旬以来,复星旅游文化估值较高点回落了30%,而该公司具有较大的长期投资价值,估值大幅度回撤带来底部投资布局机会。

扫码下载智通APP

扫码下载智通APP