新股解读|港股快运第一股,万亿赛道“风向标”安能物流(09956)的价值揭秘

10月30日,于2020年营收高达70.81亿元的安能物流(09956)已在香港开启全球公开发售。

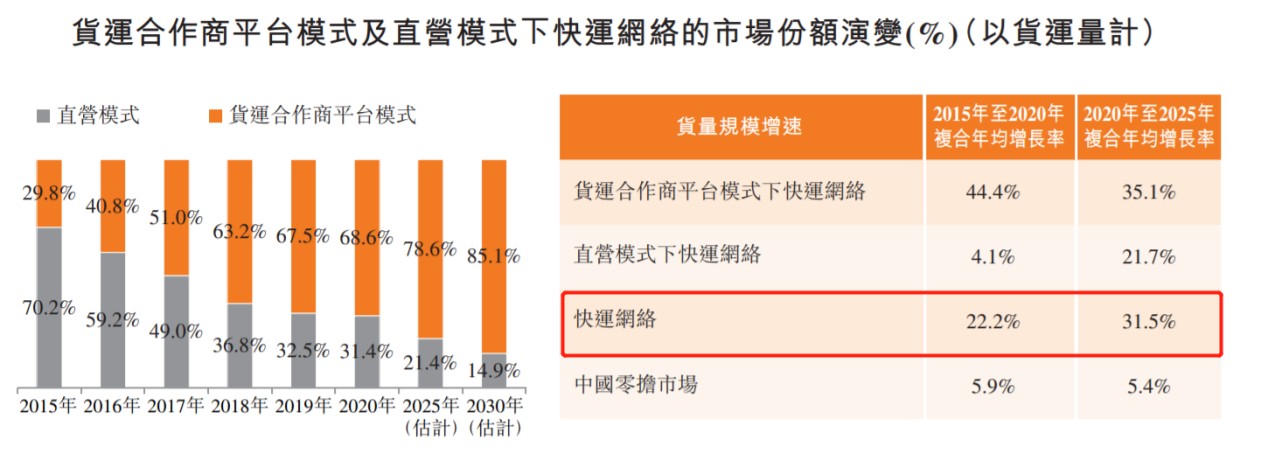

若以货运总量计算,安能已经在中国所有快运网络中排名第一位。行业领军的背后,得益于公司过去的持续高成长。据艾瑞咨询数据显示,从2015至2020年,中国快运网络的货量规模年复合增速为22.2%,而同期安能物流货运总量的年复合增速为31%,高出行业近9个百分点。

在这一过程中,快运行业出现了明显变化,即市场加速向头部集中,强者恒强的趋势越加明显。根据运联智库统计,按照货运量测算,行业TOP3已经形成,分别是安能物流、顺丰快运、壹米滴答。对于该等头部玩家来说,日均货量过几万吨已十分轻松,而其中又以安能物流为最高,2020年单日货量峰值突破5万吨。

资本最为敏锐,翻开安能物流的招股书,其战略投资人队伍堪称奢华:既有包括大钲资本、鼎晖投资、中信产业基金、新创建集团(00659)、中国平安、大湾区投资、伊利等国内知名机构和企业,又有包括高盛集团(GS.US)、凯雷集团(CG.US)在内的海外著名金融机构和资本。显然,安能物流已成为国内、国际投资人持股的明星公司,且它的联席保荐人则为国际和中资两大投行:JP摩根和中金公司。

除战略投资之外,IPO融资亦是资本介入的重要一环。如果说2015-2016年是快递企业第一轮上市潮的话,那么2021-2022年的资本市场将会迎来物流行业的上市大年,除京东物流、满帮集团已经上市外,快狗打车、福佑卡车、货拉拉等企业均传出了上市消息,这代表着整个物流行业再次资本涌动。

站在当前节点,快运行业作为继快递之后物流板块的下一个“黄金时代”,依旧蕴藏着巨大机会。基于此,安能的上市将加速打造公司的核心竞争力并持续壮大自身规模,借助资本市场实现“弯道超车”亦有较大可能。

在这之前,如何给这家业内规模最大,且严格意义上是第一家IPO的典型加盟制快运网络进行估值,这是整个市场都在期待的答案,而这即将被揭晓。

据招股章程显示,安能物流此次IPO将发行股份8022万股,每股的发行价格区间为13.88港元至16.88港元,每手买卖单位为500股,11月4日为定价日。若超额配授权行使,将最多发行1203.3万股额外股份。在此基础上,若按照最高区间价格测算,安能物流此次总集资将近2亿美元。

快运之王成色:不一样的财务报表

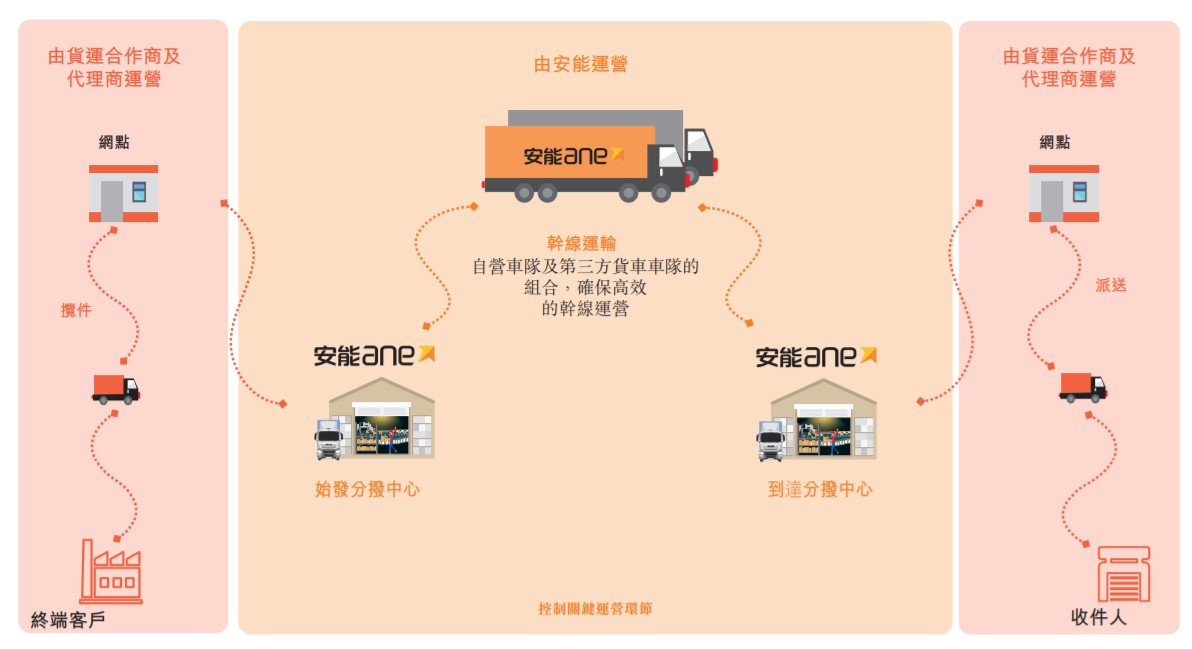

以创新模式整合行业资源成为了安能物流快速崛起的关键。面对零担市场高度分散以及效率低下的痛点,安能物流开创了货运合作商平台模式,吸引区域货运运营商以货运合作商及代理商的身份加入公司的生态系统,并对运营商进行赋能。在该模式下,安能物流直接运营及控制所有关键的分拨和干线运输环节,而货运合作商则建立网点并与货运代理商一起提供揽件和派送服务。

得益于货运合作商平台模式的搭建,安能的整个物流网络成为了中国物流新商业体系的关键基础设施,运力高速扩张带动公司货运量持续高增长并升至行业第一名。

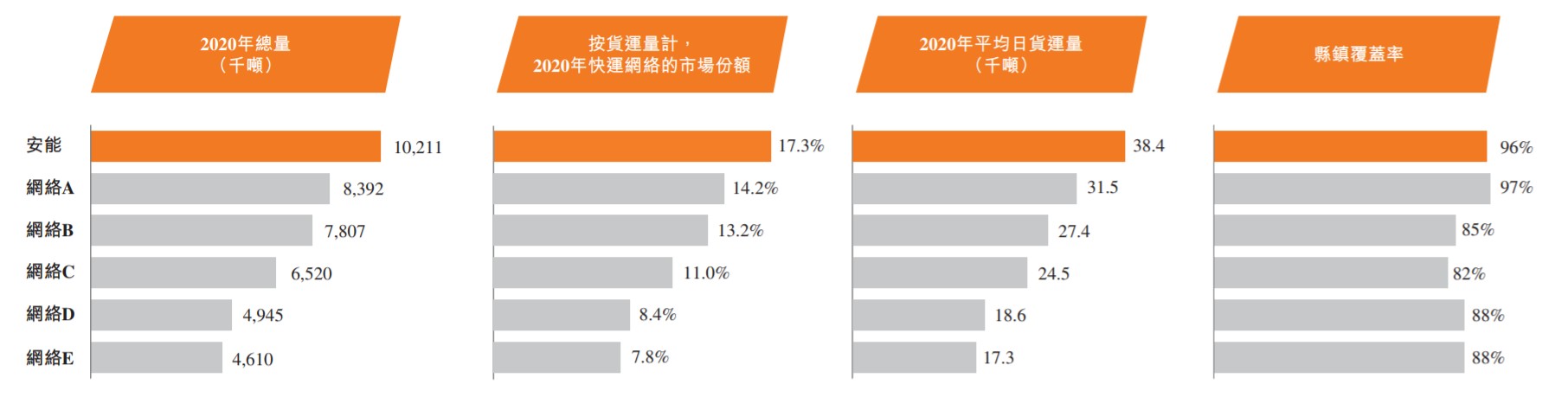

据艾瑞咨询的数据显示,若以货运量计算,安能物流2020年的货运总量以及平均日货运量均位列国内快运市场的第一位;其以1021.1万吨的年货运总量占据了市场17.3%的份额,较第二、第三名分别高出3.1、4.1个百分点。

运联智库发布的《2021中国快运行业白皮书》对快运市场的头部玩家的营收情况也做过统计,TOP 5分别为顺丰、德邦、安能、壹米滴答、以及百世,该等企业2020年的收入规模均超50亿人民币,安能以75.1亿元排名第三位。

值得注意的是,由于直营与加盟模式在计算营收时口径的差异,该数据并不能反映企业的真实实力。顺丰的快运业务采用了直营+平台的模式(为顺丰快运和顺心捷达两张网的收入)、德邦快运则采用直营模式,这与安能物流的纯平台模式有显著差别,因此第三方机构在统计德邦快运、顺丰快运的收入时包括全网收入,而安能物流的整体收入并不包括加盟商的收入。如果以安能当前近30000个加盟商的收入来估算,其全网收入将是一个翻倍增长的数字。

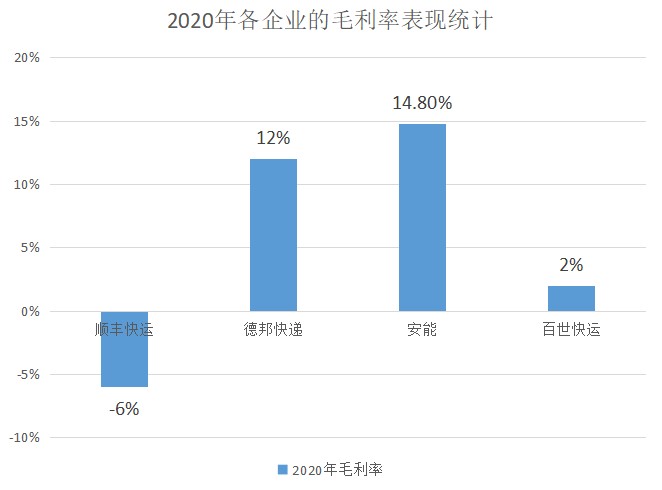

由于统计口径的差异,行业中判断快运企业核心竞争力的关键指标便更偏向于企业的成本控制能力以及规模化盈利能力。而成本控制能力则体现在毛利率上。据艾瑞咨询数据显示,2020年安能物流的毛利率为14.8%,是中国所有快运网络中的领先水平。且从趋势来看,2018-2020年安能物流的毛利率分别为-11%(主要受快递业务影响)、12.7%、14.8%,呈现稳步提升态势。随着公司规模效应的增强,安能的毛利率仍有上升的空间。

据中金数据显示,2020年时,顺丰快运的毛利率为-6%,德邦快递的毛利率为12%,百世快运仅为2%,中通快运虽未公布详细数字,但市场预期仍低于安能2020年14.8%的水平。

显然,不同的快运企业在成本控制方面差距明显,安能的成本控制能力则行业领先,且从企业整体的规模化盈利能力来看,安能的优势则更佳突出。

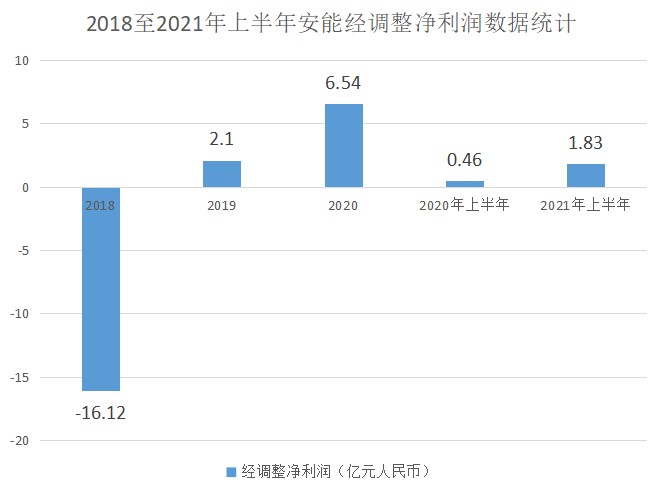

事实上,在全网型快运企业中,能实现规模化盈利的屈指可数,大部分企业都因为跨界无序扩张或投入价格战导致盈利遥遥无期。2021年上半年,顺丰仅快运业务便亏损5.08亿元,百世整体的亏损则超过10亿人民币,即使快运业务毛利率与安能接近的德邦,其在2021年上半年的整体扣非净利润仍亏损1.59亿元。反观安能,其在2021年的前四个月便实现了1.84亿元的经调整净利润,与其他玩家形成了鲜明对比。

通过对比能发现,在货运总量、货运峰值、成本控制能力、规模化盈利能力等指标的比较中,安能较其他市场玩家均有明显优势,安能快运之王的本色已逐渐显现。

为何能做到规模化盈利?

前瞻性的战略聚焦,是安能物流提升盈利能力的基础。2019年,安能物流宣布放弃快递业务,彼时的这一决定,被公司董事长王拥军形容为“史诗般的撤退”。其表示,“大家都意识到,必须要走一条稳健,而且聚焦于效率的道路。”

放弃快递业务后,安能专注于快运行业,明确坚持单一主业,聚焦的效果显而易见,安能快速告别亏损转向盈利。在2018年由于快递业务拖累导致亏损16.12亿后,短短两年时间,安能不仅扭亏为盈,且在2020年实现了6.54亿人民币的净利润。

而安能物流敢于聚焦快运赛道的背后,得益于专注快运业务的巨大价值已在市场中得到验证。美国零担快运头部企业ODFL便专注于本土快运业务,其95%以上的收入来源于国内,得益于其对快运业务的聚焦,该公司过去30年保持了10%以上的营收规模增速,净利率从3%一路攀升至15%,十年股价涨幅高达20倍,是美股市场中的长跑冠军之一。

成本领先则是成为快运龙头的关键。中金公司在复盘美国零担市场以及ODFL的成长史后发现,龙头合并没有造就持续成长的巨头,综合物流也不一定能降维渗透,但坚持精细化深耕的专业零担却能实现逆袭。ODFL的经验启示在于,零担物流的服务品质建立在网络广度和末端密度上,成本领先是龙头持续增长的核心竞争力。

安能已成为中国快运行业成本最低的企业之一。据艾瑞咨询数据,2020年安能零担业务单位营业成本为591元/吨,在成本控制方面处于领先地位,这主要得益于公司通过数字化布局实现了对成本的有效控制。其开发了包括罗盘系统在内的专有数字化工具,并打造了高度数字化的监控体系对全国的 KPI进行管理。

显然,优秀的成本控制能力已证明了安能拥有成为行业巨头的基因,且公司表示将继续加大科技投入,此次IPO募集的资金将有相当一部分投入数字化布局,为打造长期核心竞争力做充分准备。

产业互联网与全渠道零售变革催化新风口,安能估值几何?

随着安能物流港股IPO的临近,如何给纯正快运业务第一股估值已成为了投资者关注的重点,资本对此问题亦是翘首以盼。

事实上,资本对快运行业的关注度向来比较高,这不仅是因为快运行业是万亿级别的超级赛道,亦是因为该行业目前处于加速发展阶段,市场集中度仍有较大的提升空间。

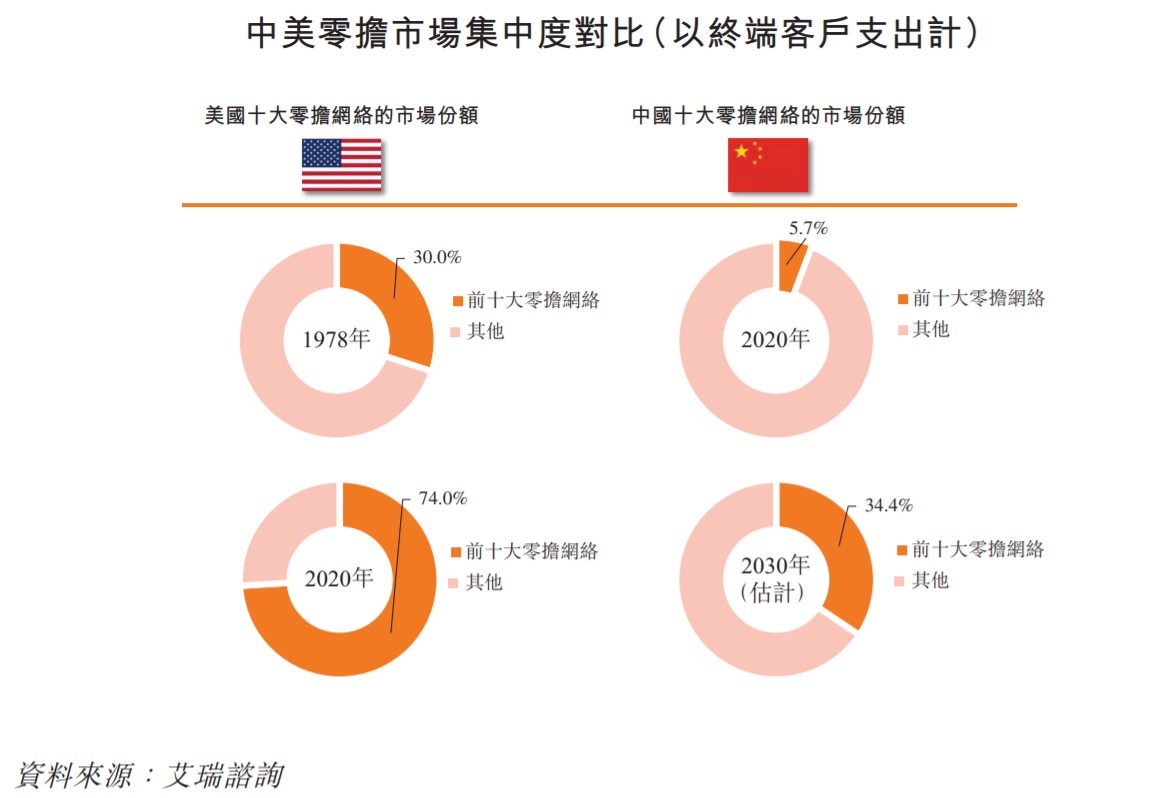

据艾瑞数据显示,中国是全球最大的零担市场,2020年市场规模约为1.5万亿元,约为美国的5倍。且从头部玩家占据的市场规模来看,美国前十大零担网络已经占据美国市场74.0%的份额,而国内前10大零担网络市场份额却仅为5.7%。这说明国内市场的整合与成长空间巨大,行业仍处于蓝海市场。

要知道,在零担市场只有中国五分之一的美国,已诞生了ODFL这样市值超2000亿人民币的快运巨头,按照市场规模比例,中国零担市场诞生万亿市值的快运霸主亦非不可能,这也就不难理解资本对国内快运行业为何如此重视。

且国内在消费互联网向产业互联网的转变进程中,快运起到了关键性作用。事实上,基于互联网技术和生态,对垂直产业的产业链和价值链进行重塑和改造便是产业互联网的本质。而在产业互联网的生态环境下,国内大部分产业链已发生明显改变。

比如越来越多的C2M制造以及柔性定制兴起,去库存、去中间化成为了行业共识,这就使得供应链扁平化愈发重要,促进产品的更高效流通已是生产商和品牌商的共同追求。

因此,在产业互联网的生态下,原本通过多层分销渠道、大批量的合同订单将逐渐由小批量、多批次的快运网络所取代。同时,随着以家具、家电等产业为代表的大件电商消费的兴起,原本的小件快递网络无法做为电商大件的分销渠道,只能通过全国性快运网络进行分销。

显然,C2M制造商的柔性化生产、全渠道零售及贸易分销扁平化、B2C大件电商的崛起对低成本、高效率的全国性快运网络的需求更加刚性,这让全国性的快运网络成为产业互联网基础设施的趋势越加明显,随着产业互联网的不断发展,市场对于快运的需求也将持续增加。据艾瑞咨询数据显示,快运网络未来5年将加速成长,2020至2025年的货量增速为31.5%,增速较2015-2020提升近10个百分点。

行业虽好,但当前市场面临着一个难题,即国内已上市的全网快运企业百世、德邦等均不能展现快运的真实估值水准。百世作为中国物流行业布局最为广泛的企业之一,其业务触及快递、快运、供应链、国际等多个领域,但正是由于其跨界过多,导致公司持续亏损,布局虽多,目前市值也仅50亿人民币左右。

德邦的业务虽主要是快递与快运,但该公司的大件快递增速相对缓慢,利润率上升空间有限,这导致公司整体的成长性受到影响而在一定程度上压制了估值,目前市值为100亿人民币左右。

其实,通过梳理成熟市场美国零担行业过往的发展历史不难发现,决定快运企业估值高低的几个关键因素分别是规模、盈利能力以及聚焦程度。规模是快运企业网络覆盖广度与深度的体现,盈利能力则是衡量企业能力的综合性指标,而聚焦主要是衡量企业能否持续深耕,以效率打造长期竞争壁垒。

作为最明显的对比,聚焦快运市场的ODFL已成为美国快运龙头企业,市值超300亿美金,PE估值一度高达40倍;反观UPS,其虽为全球快递第一巨头,市值曾一度逼近2000亿美金,但有资金、有技术、有实力的它却在2021年1月将快运业务以8亿美元的价格贱卖,而在2005年其以12.5亿美元的价值买入该资产,即长达15年的运营UPS还亏损4.5亿美元。可见,跨界在快运行业并不是一个好方向。

而在安能身上,可享受高估值的关键因素均有所体现,在极度聚焦持续深耕的同时,公司年货运总量第一,且是快运行业中鲜有的已实现规模化盈利的企业。作为最能反映快运行业发展的风向标,资本市场究竟会赋予安能怎样的估值?

基石投资者则以真金白银向市场表面了自身的立场。智通财经APP了解到,Harvest International Premium Value(Secondary Market) Fund SPC作为基石投资者将按照最终发行价购买安能物流价值1250万美元的发售股份。值得注意的是,该基石投资者属于嘉实基金管理旗下,而嘉实基金管理是中国境内最早获批成立的十家公募基金管理公司之一。

凭借优质基本面、国内外知名机构和资本的看好以及基石投资者的支持,安能物流在资本市场的首秀已让投资者颇为期待。

扫码下载智通APP

扫码下载智通APP