“物价+薪资”螺旋式上升再度挑战美联储通胀暂时论,市场预计明年6月加息概率65%

智通财经APP获悉,美联储将于北京时间11月4日凌晨2点公布最新利率决议。在美国物价和工资涨幅创下数十年来新高之际,美联储官员面临着挑战,他们正试图在确保通胀得到控制和给予经济尽可能多的时间来恢复就业之间保持平衡。

投资者则继续在周一提高预期,即认为持续的高通胀将迫使美联储比预期更早加息。根据芝加哥商品交易所(CME)旗下的FedWatch数据显示,目前,联邦基金期货合约暗示明年将加息三次,每次25个基点,而上周晚些时候只有两次。

与此同时,由于制造业企业承担了更高的投入成本,采购经理人预计价格压力将继续增加、美国供应管理协会(ism)的价格指数将大幅上升。

高盛经济学家表示,尽管政策制定者更愿意在加息方面保持耐心,但他们推迟加息的窗口可能正在缩小。高盛预计,通胀将迫使美联储在2022年7月加息,较此前预计的时间提前一年。该行经济学家Jan Hatzius表示,届时的通胀率预计仍将高于3%,这是自上世纪90年代以来从未见过的通胀率,远高于美联储2%的目标。

然而,在就业市场的某些方面,尤其是劳动力参与率,不太可能恢复到疫情前的水平,而且似乎仍未达到美联储在加息前承诺恢复的“最大就业”水平。但高盛表示,美联储官员届时将“得出结论,劳动力参与率方面的疲软主要是结构性或自愿性的”,并继续加息已保证通胀得到控制。

高盛表示:“自上次(9月)FOMC利率会议以来,失业率进一步下降,平均时薪和就业成本指数强势上升,通胀仍居高不下。”该行称,这一事实挑战着美联储“通胀是暂时的”这一说法。

时间表

在美联储于北京时间11月4日凌晨2点公布最新利率决议后,美联储主席鲍威尔随后将召开新闻发布会。预计美联储官员将批准缩减目前每月1200亿美元的债券购买计划,并在明年年中(6月)之前完成缩减购债的计划。

美联储官员试图将缩减购债这一举动与更重要的关于何时加息两者区分开来。美联储曾在去年表示,在美国经济恢复到就业最大化、而且“通胀率升至2%并在一段时间内温和超过2%”之前,不会上调利率。

在当时,政策制定者认为,他们有足够的时间最终在通胀风险很小的情况下逐步停止购债;而在今年早些时候,当物价开始加速上涨之际,美联储官员仍辩称通胀将被证明是“暂时的”,不会促使他们加息。

而如今,这个原本的时间表正在发生变化。高盛经济学家认为,明年缩减购债计划结束时候将“无缝切换”到加息,这与目前利率期货市场的主流观点一致。

芝商所数据显示,目前联邦基金期货合约的交易表明,市场预计,美联储在明年6月份加息的可能性超过65%;预计第二次加息将在9月,第三次加息将在12月。而就在一个月前,利率市场指标显示,市场预期最早在6月加息的可能性还不到20%、明年加息两次的可能性也微乎其微、

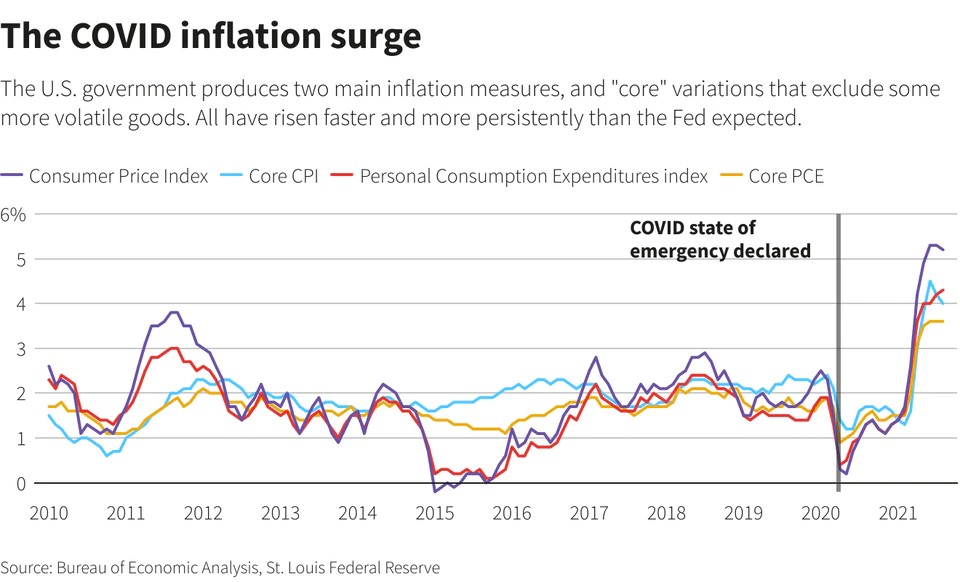

通胀

关于通胀,则有些令人困惑。起初,由于暂时的供应中断和消费者在某些供应短缺的商品上的支出激增,价格上涨的速度一直高于预期水平。

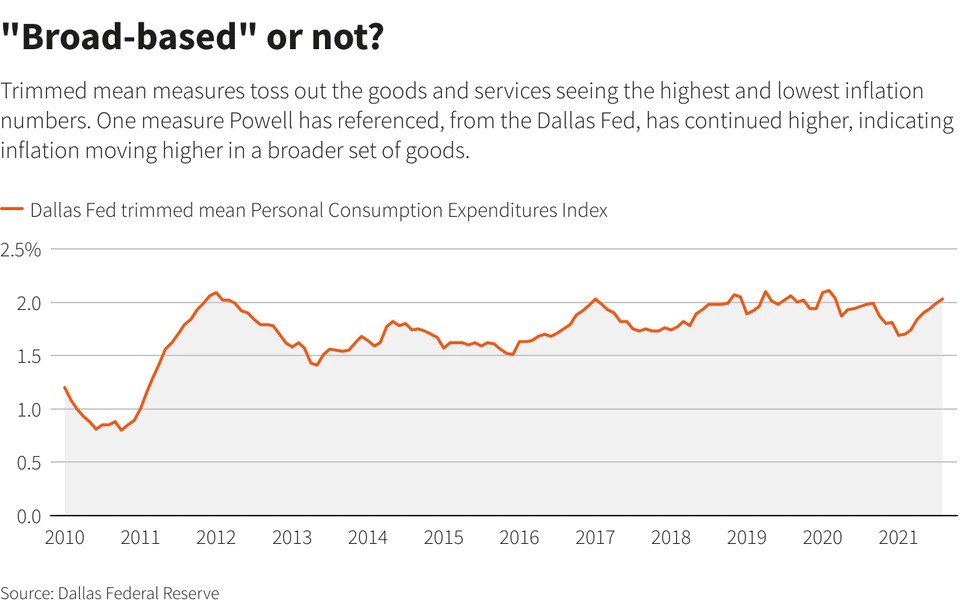

在供应链危机得到解决的情况下,预计明年商品通胀不仅会有所缓解,而且通胀的走势也可能会在一轮价格下跌中逆转。但服务成本可能会替代商品价格成为高通胀的主要因素,特别是如果近期员工薪酬上涨被证明将会持续下去。

工资和福利的上涨将给美联储带来一项特别的挑战,即确定员工薪酬上涨是因为生产率在提高、还是因为就业市场和可用劳动力数量之间因疫情而脱节。前者将被视为经济发展的积极信号,而后者则可能增加通胀风险。

Evercore ISI副主席Krishna Guha表示:“所有这些都不能证明通胀暂时论的观点是错误的。但判断过度通胀可能只是暂时现象的检验方法还没有成熟起来。”

扫码下载智通APP

扫码下载智通APP