CRO行业三季报总结:公募高配,估值高企

素有穿越牛熊的医药股,今年表现不佳,年初至今,申万医药生物累跌10.71%。在众多医药行业的细分领域中,CRO指数今年以来涨幅高达37.75%,赚足了市场眼球。

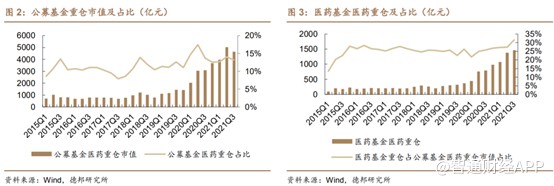

CRO指数大增的背后,少不了公募基金的推动。据德邦证券统计,2021Q3公募基金的医药重仓合计市值为4639.5亿元,占公募基金全部重仓市值比重达13.1%,较Q2下滑0.8pct。前十大重仓股中CXO和医疗服务占7个,合计超2300亿,占比医药重仓约50%。

公募基金重仓CXO和医疗服务主要还是这两个板块不受集采影响,并且不管是行业景气度还是业绩,在医药细分领域中都是数一数二的存在。

但是,医疗服务多数为外延式并购增长,其内生增速较为一般。如通策医疗(600763.SH),其省外扩张进展缓慢,浙江省内业务增速较低,并且种牙业务可能面临医保压价的风险,因此CXO成了当前医药板块的“避风港”。

三季度业绩持续高增速,行业景气度依旧

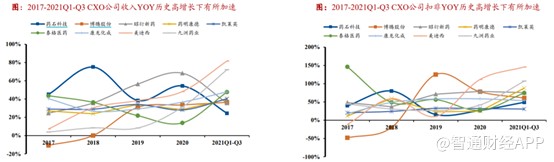

从上市公司披露的业绩来看,CXO行业前三季度依旧维持高速增长的态势。前三季度CXO行业整体收入平均增速达到47%。并且由于二线CXO公司如昭衍新药、美迪西和九洲药业等的加速拉动,2017年以来,CXO行业的平均收入增速处于加速趋势。

从环比角度来看,第三季度较第二季度增速有所放缓,主要为二季度的高增长也跟去年同期疫情影响下收入低基数相关。

扣非归母净利润方面,前三季度CXO行业整体平均扣非归母净利润增速高达76%,主要是美迪西、九洲药业、泰格医药和药明康德高增长拉动。一方面来自于主营业务强劲增长九洲药业(CDMO)、美迪西(药物发现+临床前CRO业务),另一方面来自于公允价值变动等带来利润弹性(比如泰格医药、药明康德等)。

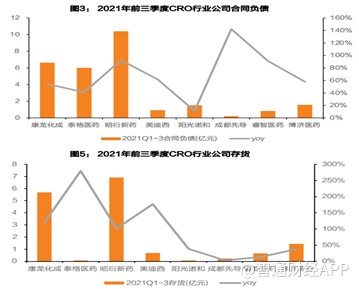

从存货和合同负债来看,CXO订单持续高景气。存货与合同负债分别代表着执行订单与未来订单,2021年前三季度板块存货同比增长66.23%,合同负债同比增长99.40%。

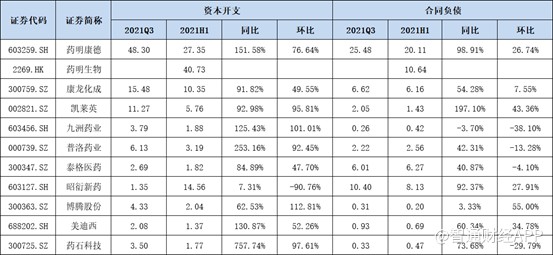

其中,药明康德三季度报存货达到45.2亿,环比半年报增加8.82亿,较年初增长192%;合同负债25.48亿,环比半年报增加5.37亿,较年初增长152%。凯莱英三季度报存货10.83亿元,环比半年报增加2.04亿,较年初增长59.4%;合同负债2.05亿,环比增加0.62亿,较年初增长128%。昭衍新药单季度存货增加1.2亿,合同负债单季度增加2.27亿。从存货和合同负债数据来看,龙头公司不管是绝对值还是增速,都快过二线公司,在产业链中话语权更强。

2021年开始CXO整体资本开支突然加速。2021年前三季度板块资本开支同比增加137.72%,固定资产同比增加35.96%,新增产能的稳定释放和产能利用率的不断提升,将为业绩高增长提供有力支撑。

资本支出快速增加主要原因有两点,一是由于CDMO订单加速向国内转移以及本土需求持续高增长,二是由于2019年开始,一些CXO公司通过IPO、发行可转债、定增等方式,募集了大量的资金,有足够的资金进行资本性开支。新增产能的稳定释放和产能利用率的不断提升,将为业绩高增长提供有力支撑。

从上述数据来看,前三季度CXO企业基本上实现了业绩高速增长,业绩快速增长的背后与所处的行业高景气也密切相关。

药企研发开支增加,支撑CXO规模扩大

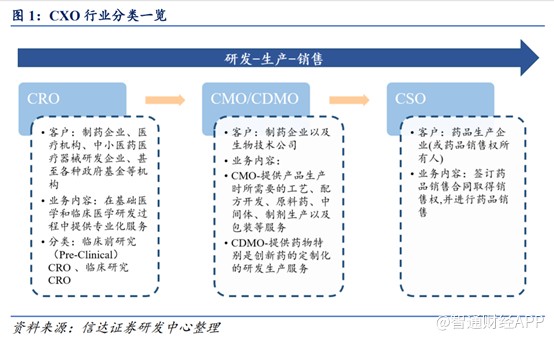

智通财经APP了解到,医药外包服务行业(CXO)是依附于药物研发、生产的外包产业链,经过四十余年的发展,形成了CRO(合同研究组织)、CMO(合同生产组织)、CDMO合同定制生产组织)、CSO(合同销售组织)等多个细分子行业,贯穿药品生命周期的全流程。

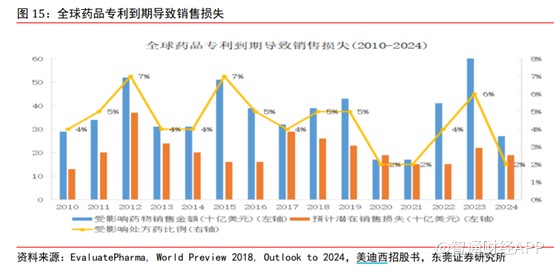

一款新药从药物发现到上市投产一般需要10-15年时间,世界主要国家的新药专利保护期一般为20年,新药上市之后实际有效的专利保护期仅剩6-10年。专利到期后随着大量仿制药的出现,专利药销售价格和销售额将快速下降。根据Evaluate Pharma的研究数据,在2010-2024年间,由于专利到期将造成全球药企约3140亿美元的销售额损失。专利悬崖促使药企不断进行新药研发,丰富自己的在研产品管线。

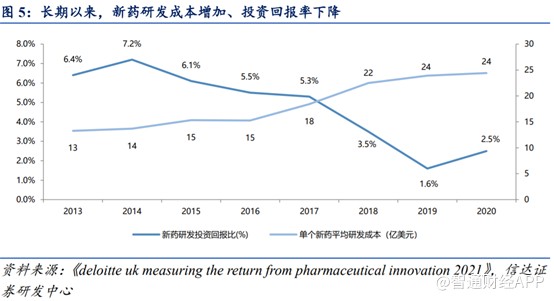

德勤研究表明,长期以来,新药研发的平均成本不断上升,由2013年的13.27亿美元逐年增长至2020年的24.42亿美元,与此同时,新药研发投资回报率不断走低,2019年下降至1.6%的历史低位,全球新药研发竞争残酷。德勤测算2020年ROI回升至2.5%,主要有两个原因:第一,2020年统计公司的新增管线数量为45个,数量较2019年的59个新增管线有所下降,前期投入降低;第二,统计公司的现有管线的有效临床试验数据提升管线价值,拉升整体预期回报。

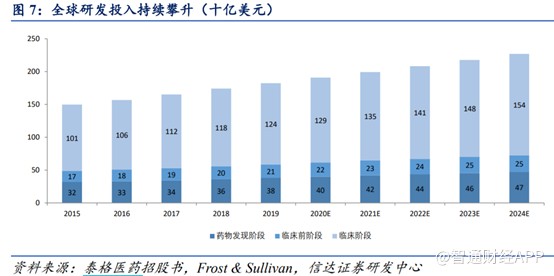

虽然新药创新存在诸多困难,但人口老龄化、新兴技术的发现和应用、政策不断加码创新等因素持续推动新药创新发展。据Frost&Sullivan统计,全球制药行业的研发投入预计将由2019年的1824亿美元增长至2024年的2270亿美元,临床前阶段将达730亿美元,临床阶段将达1540亿美元。

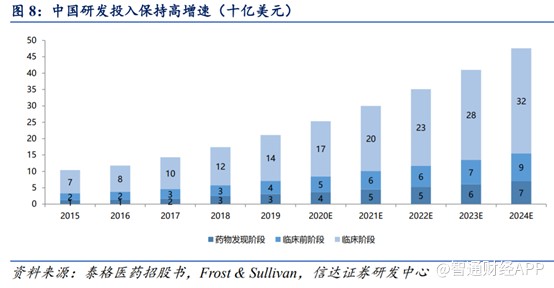

中国制药行业研发投入预计将由2019年的211亿美元增长至2024年的476亿美元,增速远超全球平均增速。

研究表明,与CRO合作,可将新药研发时间缩短1/4~1/3,并且节省30%~70%的研发费用。CRO公司凭借丰富的项目经验将医药研发流程模块化,同时进行多部分工作,提升协同效应、提高效率;在临床申请和临床阶段,CRO公司可简化流程,直接对接试验机构以及审评机构,缩短研发时间。

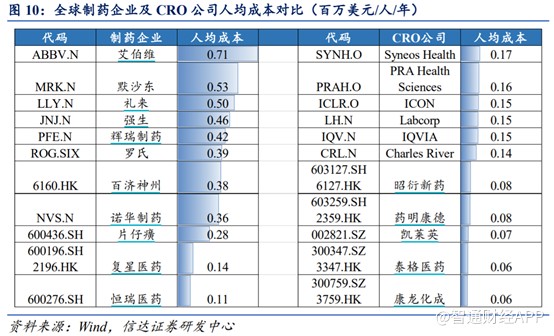

通过对比全球的中国制药企业、CRO公司的人均成本,可以看出:CRO公司人均成本更低,国内CRO更具成本优势。目前,CRO公司承担了近1/3的新药研发工作,近2/3的中后期研究工作,医药研发服务外包已经成为全球医药研发的主要形式。

近年来,Biotech公司兴起,其后期研发管线占比持续增加,IQVIA数据显示Biotech公司后期管线占比从2003年的52%增加至2018年的72%。Biotech公司规模较小,人员、设备均不完善,因此倾向于将非核心的业务全部外包给CRO公司,借助其专业的服务完成研发流程;同时,Biotech公司研究方向多集中于肿瘤和罕见病等领域,研发专业度和难度较高,对更加依赖专业化的CRO公司。

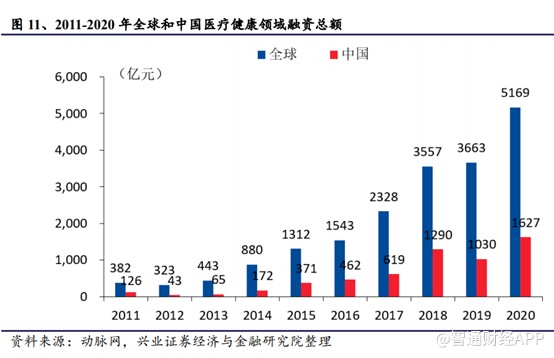

目前,绝大多数小型研发型药企在成长早期尚无产品上市销售,药物研发是最主要的经营活动,且一级市场的股权融资是最主要研发资金来源。最近10年国内外医疗健康领域的融资额均持续快速增长,为相关企业的研发活动提供了资金支持。

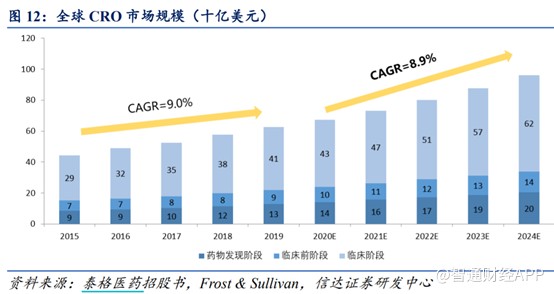

在新药研发愈加复杂、困难,新药需求不断增加的情况下,CRO行业持续蓬勃发展。据Frost&Sullivan统计,2019年全球CRO行业市场规模为626亿美元,预计2024年可达960亿美元,有望成长为全球千亿美元规模的市场。

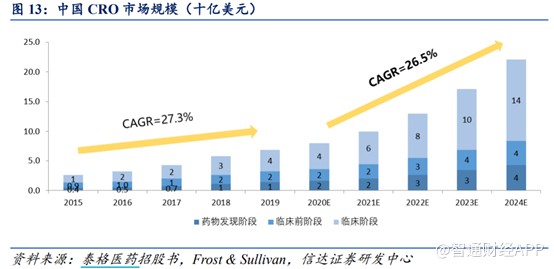

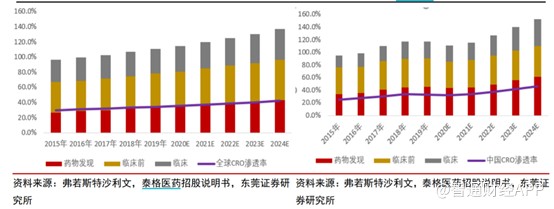

中国CRO行业由于起步晚、可供借鉴的国外经验充足、工程师红利等多种原因,行业增速远超全球平均水平。Frost&Sullivan数据显示,中国CRO行业规模将在2024年达到222亿美元,预计2019年-2024年CAGR为26.5%,其中药物发现领域为26.0%、临床前领域为18.2%、临床领域为30.0%。

此外,就目前CRO的渗透率来看,未来仍有提升空间。根据弗若斯特沙利文的数据进行测算,2019年全球CRO市场渗透率约为34.3%,预计到2024年将提高至42.3%,其中药物发现、临床前和临床CRO渗透率将提升至43.2%、53.1%和40.3%。2019年我国CRO市场渗透率32.7%,预计到2023年将提高至46.4%,其中药物发现、临床前和临床CRO渗透率将提升至61.4%、48.2%和42.7%。

整体来看,研发支出和研发外包率这两个决定CRO行业景气度的关键因素均持续向上,驱动行业的快速扩容,且目前尚未出现明显的反向变化趋势,因此未来一段时期内CRO/CMO行业仍将处于高速成长期。

正是由于资本市场均看到CXO行业高景气的存在,并且不受政策影响,因此二级市场上的CXO企业估值普遍高企,PE普遍在100倍以上。

高增长行业往往享受高估值,但目前这一估值也有点过高。前文也提到,公募基金已高度持有CXO企业,未来继续增配的空间有限,这也很好的解释为何近期CXO企业股价普遍走弱的现象。

不过CXO企业估值回落至相对合理区间,那么CXO企业在未来一段时间内,还是值得配置的。

药明康德(02359):前三季度净利润大增87%,覆盖全国近千家医院

中国CRO行业起步较晚,第一家CRO公司是由MDS在1996年投资成立的临床CRO公司,药明康德(02359)是本土CRO企业中成立较早的公司之一。

智通财经APP了解到,药明康德成立于2000年12月,是我国体量最大、业务范围最广的综合型CXO公司,2007年8月登录纽交所,2015年12月从纽交所退市,并分别于2018年5月8日在上交所挂牌上市(603259.SH)、2018年12月13日在香港联交所挂牌上市。

药明康德一直致力于推动新药研发进程,为患者带来突破性的诊疗方案,凭借国际领先的开放式能力与技术平台,为全球生物医药行业提供全方位、一体化的新药研发和生产服务,主营业务覆盖临床前CRO、临床CRO、原料药及制剂CDMO的全流程,并且在细分领域均处于龙头地位。

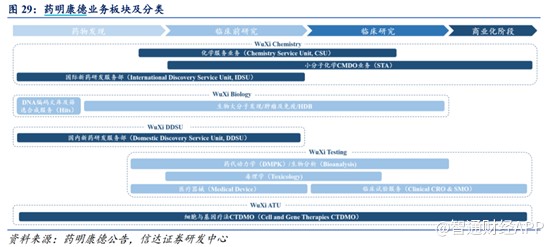

2021年,公司依据业务领域、性质、在产业链中的位置等对业务板块进行重组,将原有的中国区实验室服务、美国区实验室服务、临床研究及其他合同研发服务、小分子新药工艺研发及生产业务重新划分为:WuXiChemistry、WuXiBiology、WuXiDDSU、WuXiTesting、WuXiATU,进一步加强业务内部联结及导流,发挥“一体化、端到端”的平台优势。

临床前CRO领域方面,公司覆盖化学、抗体、细胞和基因、医疗器械等方向,提供国内外化学新药发现服务、药学研究服务、临床前安全评价和毒理药理检测等服务,2016-2020年累计帮助合作药企完成127项IND申报,约占全国申报总数的20%。

在临床CRO领域,2021年上半年,临床试验服务团队累计提供了超过170个项目服务。目前公司拥有国内规模最大的SMO公司,2021年上半年员工人数接近4000人,同比增长43%,分布在全国147个城市的约960家医院。截止至2021年6月30日,公司累计为全球超过5220家客户提供服务。

近几年公司的营业收入和净利润处于持续高速增长状态,2021年前三季度公司实现165.21亿元的收入,同比增长39.84%,扣非归母净利润31.06亿元,同比增长87.81%;稳定增长的业绩带来良好的现金流,前三季度,公司实现经营活动现金流31.81亿元,同比增长31.33%。随着业务范围的扩大、客户的增加、需求的高速增长,公司的业绩有望持续走高。

扫码下载智通APP

扫码下载智通APP