抱新能源大腿,汽车零部件能否重演消费电子的黄金十年?

08年,苹果一代问世,随后几年,智能手机席卷全球,消费电子也因此牛股层出不穷。眼下,新能源车迅速崛起,智能化、轻量化作为趋势,也将带动其上游产业链的崛起。

过去,汽车零部件企业表现出强大周期属性,也因这一属性,导致板块估值整体不高,并且成长有限。眼下,由于今年上游原材料大幅上涨,汽车零部件企业业绩受到压制,但上游原材料已有明显下降趋势,汽车零部件企业业绩拐点即将到来。此外,国产造车新势力的崛起,汽车零部件增新机。

业绩有望迎接拐点

1)芯片缓解

年初以来,汽车“缺芯”一事一直困扰着汽车厂商。由于缺芯,汽车厂商出厂量受限,自然其上游零部件企业也跟随受限。不过从自9月份以来,汽车芯片短缺的情况有边际改善的情况。

据中国半导体行业协会,马来西亚的半导体工厂主要为欧洲意法半导体和英飞凌等半导体制造商以及丰田和福特等汽车制造商提供服务,马来西亚占全球芯片组装测试和封装产能的13%,全球7%的半导体贸易都需要通过马来西亚当地工厂进行一些附加制造或在发货前与其他零件结合。

由于新冠疫情的影响,6月份开始,马来西亚实施全国封锁,除必要的服务业之外, 其他行业都停止营业。进入 9 月之后,马来西亚新冠每日确诊病例数快速下降,到11月13日,每日新增确诊病例下降至5800例,其国家管控也从6月份的全国封锁,放宽至大部分社会活动以及全部经济领域活动解封。

随着马来西亚地区疫情逐步缓解、工厂开始复工复产,全球芯片供给有望进入向上恢复阶段。东南亚芯片供应短缺问题目前已开始逐步得到解决,据意法半导体公众号和经济观察报信息,马来西亚意法半导体 ESP芯片工厂 8 月 18 日已经复工,9 月底因疫情停工的 5 条博世马来西亚芯片加工生产线已有 4 条复工,芯片供应已经初步得到了改善。

而对于由于芯片供应短缺而导致的市场芯片价格普遍升高的问题,国家市场监管总局已经开启立案调查,严格管控芯片价格无序上涨情况。另外,在海外芯片供应短缺的情况下,各芯片厂商均积极扩大投资,提高汽车芯片产量来满足市场需求。如台积电、英飞凌、瑞萨电子、博世等厂商都加大投入产能,这些产能的释放也将进一步缓解汽车缺芯的局面。

此外,从三季报后一些上市公司的调研纪要中也能看到,零部件、整车的管理层普遍认为四季度后芯片对产能的制约会逐渐缓解。

芯片的缓解,将带动整车的排产,零部件企业的业绩也将迎来较大的弹性。

除了缺芯导致整车排产下降以外,汽车零部件企业的业绩还受制于原材料价格的上涨。

2)原材料价格上涨,零部件业绩受压

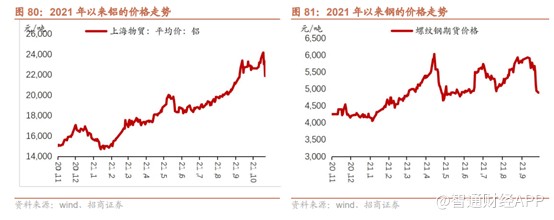

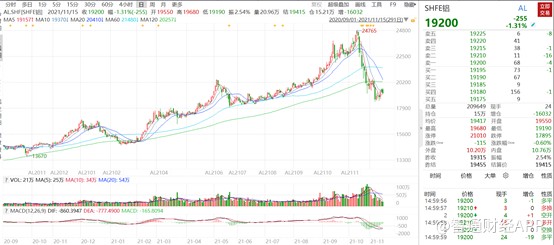

汽车零部件的主要原材料有铝,钢材等大宗商品,受国家供给侧结构性改革自年初开始,钢、铝、塑料粒子等大宗商品原材料价格均涨幅较大,呈现持续上升趋势。如铝、钢材的价格相较年初上涨了分别高达48.9%和26.7%。

而零部件企业的生产成本中原材料占比很大,大宗商品的价格上涨直接导致了行业成本上涨,利润空间受到压缩,盈利能力和营收水平显著下滑。数据显示,2021年第三季度零部件企业的净利率为5.1%,较一季度下降1.6个百分点。

尽管目前的铝和钢材等价格依旧处于历史较高位置,但10月以来,沪铝已大幅下跌。

此外,全国各地也纷纷启动了价格管控措施,由此可见,原材料的价格要再次大幅上涨的几率不大。

原材料价格的下行,也将大大改善汽车零部件企业的业绩。

3) 芯片短缺,行业被动去库存

不仅如此,目前汽车经销商库存处于底部。由于汽车缺芯的影响,导致汽车行业被迫去库存。根据中国汽车流通协会公布显示,汽车经销商库存系数9月份下降到了 1.24,同比下降 20.5%,环比下降 9.5%,库存系数仍在警戒线下方;同期经销商预警指数为 50.9%,同比下降 5.7%,环比下降 1.5%,位于荣枯线之上。

由于零部件企业与下游整车企业的销量联系最为密切,因此在这次被动去库存中,零部件企业也是受到影响最大的行业之一。

而随着汽车芯片的缓解,整车补库存,零部件企业也将从中受益。

乘用车也存在更新报废周期,中国乘用车市场尚未经历过完整的更新报废周期,50%的乘用车在生命周期的13-15年报废。

上一次国内汽车行业的高速增长基本从2010年开始,按10~15年一轮换车周期,今年开始会出现规模换车需求。

去年的汽车销量是2530万台左右,2025年预计能达到2800~3000万台的水平,有10%~20%的空间。

从大周期的角度来说,乘用车未来两年整体销量将持续上行,这块属于全行业的上行期红利。

对于传统汽车零部件的企业而言逻辑是行业回暖,享受边际改善,但空间不会很大。而与新能源车挂钩的细分领域,才能享受到业绩和估值上的弹性。

抱紧新能源大腿

1)2022年新能源车需求有望维持同比高增长

今年以来,在各种政策的支持下,我国新能源汽车的销量持续增长。对于新能源汽车的销量,年初中汽协预测值为230万辆,可是新能源汽车持续超预期,中汽协也在逐步上调销量预期。

根据中汽协数据,10月新能源车月销量38.3万辆,环比增长7.2%,同比增长134.9%,环比连续6个月保持增长,超出预期。电动化渗透率达16.4%。1-10月新能源车累计销量254.2万辆,同比增长176.6%。10月新能源车零售渗透率18.8%,1-10月渗透率13%。

从全球来看,欧洲十国10月电动车销量16.4万辆,同比增长24.0%,电动化渗透率达23.7%。美国10月电动车销量5.5万辆,同比增长79%,创新单月销量历史新高,电动化渗透率持续提升至5.3%。1-10月累计销量45.0万辆,同比增长186%。

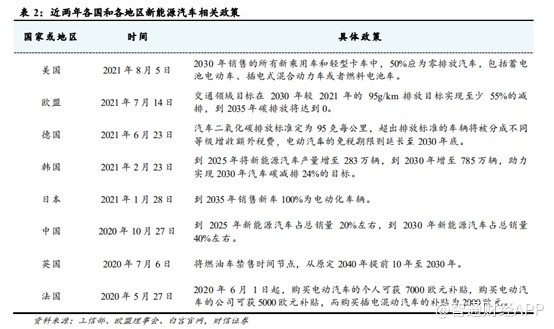

从销售数据来看,新能源车的销量呈现出持续增长的态势。这也离不开各国也制定的支持新能源汽车的政策。

为响应碳减排的目标,各国都是大力支持新能源汽车的发展。从近两年各国和各地区新能源汽车相关政策来看,大多数国家或地区的目标是在2030年实现50%新车销售为新能源汽车,在2035年实现100%新车销售为新能源汽车。

按照我国新能源车发展规划中推算,至2025年新能源车销量渗透率达到20%以上,新能源汽车销量有望在2021-2025年维持快速增长。

随着补贴逐渐退坡,新能源车的消费驱动力从补贴驱动逐渐转向产品驱动,在双积分政策的指导下,主流车企加大新能源车型投放力度,行业发展更加健康。从数据来看,10月,国内自主品牌中的新能源车渗透率36%,豪华车渗透率12%,主流合资品牌渗透率3.4%。

显然,国内自主品牌在新能源车领域起着主导地位。

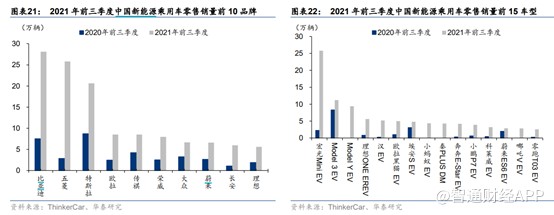

2)自主品牌占主导地位

虽然2021 年乘用车总体销量出现一定程度的下滑,但新能源车表现亮眼,尤其是自主品牌快速崛起。

据ThinkerCar 数据,2021年前三季度新能源乘用车销售以自主品牌为主。销量20的车型中,2款属于外资品牌,18款属于自主品牌。在销量10的汽车品牌中,除特斯拉和大众以外,其余8个都是自主品牌,且均维持较高增长率。从排名在前的车型看,上汽通用五菱、理想的主力车型销量涨幅明显。

除此之外,明年国产造车新势力也将有多款新能源车型问世。

据汽车之家,从新车计划来看,比亚迪计划在2022年推出三款海洋系车型,包括海豹/海狮/海鸥;长城汽车计划在2022 年推出欧拉闪电猫、复古猫、芭蕾猫以及WEY全系 PHEV版本车型;吉利汽车计划在 2022 年内推出两款极氪品牌车型,其吉利品牌的星瑞和星越L也将增加 PHEV版本;长安汽车计划 2022 年推出三款纯电动车型,其高端AB品牌首款车型也将于明年亮相。

国产造车新势力的快速崛起,为汽车零配件企业的增长提供良好的基础。

3)紧抓汽车智能化趋势,产品配置升级

汽车智能化是未来的趋势,各大汽车生产厂商相继投入到智能化汽车的研发和生产之中。

除了性能、操控保持对合资的优势外,在更加前沿的安全与智能化方面则超出了当下主流合资SUV 车型的最高水平。随着各个自主品牌纷纷推进智能化转型战略,在智能座舱、自动驾驶等领域持续投入,国产中高端SUV凭借出色的算力和服务生态资源支持,为消费者带来许多贴合实际使用需求的智能服务。

自主汽车品牌在智能驾驶方面也走在行业前列。常规的防碰撞预警、ACC 自适应巡航、AEB紧急制动等功能在国产中高端车型上已经成为标配。更高层次的辅助驾驶功能,例如哈弗F7的自动循迹倒车、长安 UNI系列的自动泊车以及星越 L 的 EMA 紧急转向辅助功能等都经过了市场和消费者的检验。

随着电动化、智能化趋势持续深入,叠加乘用车市场消费升级,像空气悬挂、电驱动、智能座舱、轻量化、热管理、微电机这些赛道会有新机遇。

对于零部件来讲,未来汽车一定是往越来越智能的方向发展,能够提高驾驶乘坐体验,消费者就愿意为这些配置买单。

细分中的机会

1)微电机

整车产品功能不断升级后,也会出现很多新兴赛道,微电机便是其中之一。

微电机是整车多个应用配置中的核心部件,包括隐藏把手、天幕玻璃、电动座椅、电动尾门等。

在特斯拉和蔚小理等引领下,电动“四门两盖”(四个车门、充电盒盖、后备箱盖)逐渐成为趋势。

电动尾门、隐藏把手等功能开始普及,有实用性和美观性,所以购车者的接受性很强,愿意支付一些溢价。

汽车微特电机使用数量多少与汽车档次成正比,乘用车需要的汽车电机数量较多,普通轿车至少配备 20-30 台,而高端豪华型轿车则需要配备 60-70 台甚至上百台。

单个电机均价10-20元,传统单车平均配套30个,单车价值量大约为300-600元。

电动智能化后,隐藏门把、电动尾门、热管理、传感器清洗等带来的单车价值量有望提升至2100-3900元,2020年我国车用微电机领域约364亿元。

目前国内量大质低,主攻中低端市场。微电机行业全球范围来看,日德集中高端电机,我国瞄准中低端电机,产量占比已超过70%。车用细分市场竞争分散,属于典型利基市场。但由于车用方向增量成长性较强,值得关注。相关上市公司包括恒帅股份(300969.SZ)、日盈电子(603286.SH)、德昌电机控股(00179)。

在车用微电机中,恒帅股份是隐形冠军,其清洗电机的全球市占率在20%。

德昌电机控股为全球电机巨头之一,汽车产品组别是公司的主要业务,1984年在中国香港联交所上市。

2021/2022财年年上半年,公司汽车产品在亚洲营收同比增长8%,在欧洲同比增长34%,在美洲同比增长29%,三个地区增速全部高于当地汽车增速。增长较高的主要包括为闭合系统产品(天窗、电动车窗、电动后车厢盖门、门锁及其他电动闭合系统)、转向系统及热管理等产品。由此可见,汽车电动化智能化正在逐步加速渗透。

2)空气悬架

电控空气悬挂(ECAS)是豪华车的重要配置。ECAS 主要配置在豪华品牌的豪华车型,目前主流配套车型有宝马 7 系、奔驰 S 级、奥迪 A8、沃尔沃 S90、特斯拉 Model X 等,自主品牌中也有红旗 HS7、红旗 H9、蔚来 ES8 等旗舰车型。

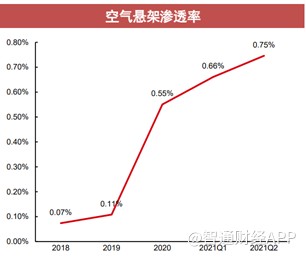

由于定位高端,且作为选配,所以空气悬架渗透率一直不高,到今年上半年的整体渗透率也不到1%。

传统上,电子空气悬挂系统主要搭载40万元以上的豪华 进口车型,包括奥迪、宝马,奔驰等。近年来,配置空悬的车型价格显著下探,目前配置车型已下探至35万元左右。蔚来、红旗、极氪、岚图等国产高端品牌,特别是新能源车型,纷纷将电子空悬系统纳入搭载范围,以期用更高的配置、更好的驾驶体验吸引用户。

目前空气悬架价格约为1.2万左右,但随着全面国产化后,有望降至8000元左右。随着空气悬架价格的下降,渗透率也将得到提升。

按照未来我国30万元以上乘用车销量占比15%,且全部搭载空气悬挂系统,总销量 2500 万辆计算,市场理论空间将达300亿元,是当前市场的5~6倍,增量十分可观。国内乘用车领域,中鼎股份(000887.SZ)、保隆科技(603197.SH)是比较领先的空悬部件供应商。

其中保隆科技以减震器和空气弹簧为核心产品,中鼎股份则以收购的 AMK为抓手,供应空气供给系统,两者均为蔚来汽车空悬系统的部件供应商。

扫码下载智通APP

扫码下载智通APP