龙光地产(03380)会是下一个内房股领头羊吗?

当楼市和股市又出现跷跷板现象的时候,每一个炒股者、炒房客都会很纠结:是炒房好还是炒股好?

用数据说话,胡润《2016财富传承密码特别报告》显示,中国目前身家在1亿以上的富翁有近9万人:75%企业家,15%炒房客,10%职业股民等专业投资者。首先,我们普通人不大可能创业成功成为企业家,其次,炒房的门槛也比较高,房价涨得最好的一二线城市一套房动不动就是几百万。因此,对于大多数人来说最好的投资还是股市,那么有没有既可以炒房又炒股的选择呢?很简单,买房地产股就是了。

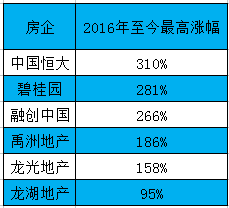

再来看一组数据,在港上市的地产股近一年来涨幅惊人,其中,中国恒大(03333)、碧桂园(02007)等涨幅更是超过280%。将同期的房价涨幅远远地甩在身后,就拿之前涨得最快的2015年深圳房价来说,一年涨幅才不到50%。

如果把时间周期再拉长,二者差距更加明显,刘元生在1988年买入万科360万股,目前收益超过800倍。可以说,优质的地产股涨幅远远超过房价涨幅。现在问题来了,除了恒大、碧桂园等一线优质地产股外,还有没有其他估值较低、成长性较好的二线房企呢?

房价会下跌?对不起,那只是你的臆想

刘元生800倍收益的例子告诉我们,投资成功要有足够的耐心:买定离手,耐心持有,耐心才能做到克服短期的波动,吃到大段的肉。而做到耐心的关键就是对整个行业、对公司基本面有足够的了解。我们先来说一说房地产行业的大环境,大环境的核心只有一句话,就是房价还会不会继续涨?

房价会不会涨影响因素很多,但长期来看有两个核心因素,一是经济增长,二是城市人口的集聚会不会停止。对于第一个,毫无疑问中国的经济还在高速增长,虽然比之前两位数增长有所放缓,但几乎秒杀了所有发达国家,这个再讨论的意义不大。下面重点讨论一下人口聚集。

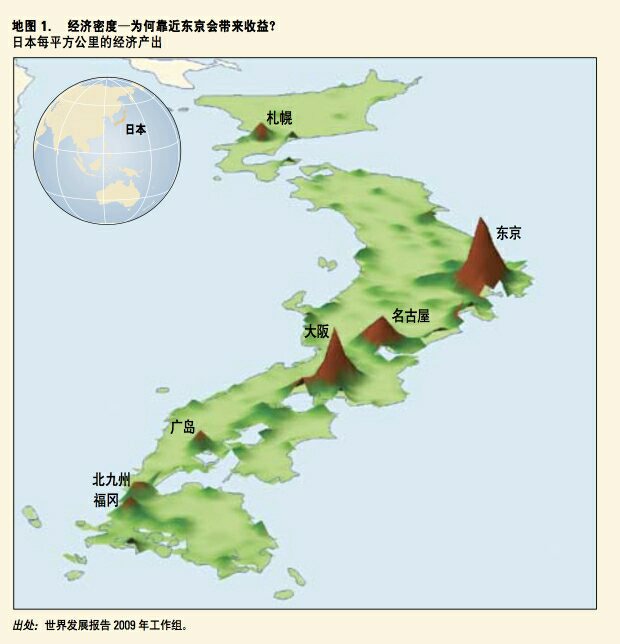

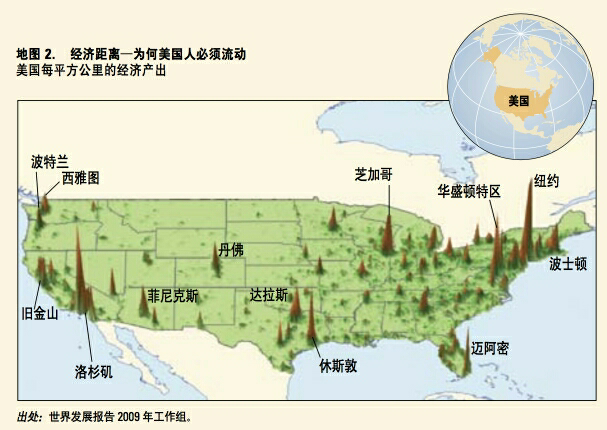

大城市的人口聚集,是全世界都存在的大趋势。先来看两张图片,来自2009年世界银行的一个报告。这两张图片说的是日本和美国城市群GDP产出密度。有图有真相:

你可以清楚的看到,日本东京、名古屋和大阪三个城市的GDP特别高,这三个城市加起来占到日本全部GDP的80%。这样说吧,即使整个日本其他地方没有产出GDP,只剩下这三个超级大城市,那么日本的GDP总量基本不变。

我们再来看一下美国,其绝大部分的GDP主要由洛杉矶、旧金山、纽约、芝加哥等大城市产生,也就那么十来个城市。同样的道理,就算美国其他地方不产生GDP,只剩下这十来个大城市,那么美国的GDP也基本上不会发生什么变化。

发达国家人口聚集具有一定比较意义,我国人口聚集又处于什么程度呢?数据说话,2016年国内GDP为74.41万亿人民币,北上广深GDP共为9.14万亿,占比12.29%,而前十二大城市GDP占比才不过约26.5%,远远比不上美国和日本等国家。

从这个角度看,我国的城市化过程还远远未结束,人口还要聚集,聚集就会产生巨大的房屋需求,房价也就长期看涨。当然,有人会反驳,目前房地产调控得厉害,房价到顶了,其实不然。北京从2011年开始就有了房地产调控细则,北京户口家庭不允许购买第三套房,而非北京户口的,必须在北京纳税满五年才买房。后来呢?大家也看到北京的房价了,调控只会影响短期的走势,因为前文说了,人口、资源的聚集产生的巨大需求,这才是房价上涨的根本动力。

另外,经济增长也是房价不断上扬的重要原因,2016年我国GDP增长6.7%,其中深圳增长达9%,在一线城市当中增速最快,人均GDP也最高,这也解释了为何2015年深圳房价涨幅能领先全国。

那么,我们怎么才能抓住房地产造富潮的末班车呢?通过二级市场购买地产股,特别是在一、二线城市拥有大量土地储备的地产公司,因为经济发展、人口聚集对这些公司来说最受益,这样也可以分到一杯羹,就像当初买下有近400倍涨幅的腾讯(00700)能分享互联网造富潮一样。

有时候道理就是这么的简单,机会也是那么的明显,只是被大多数人忽略了而已。

几个重要的上涨因素

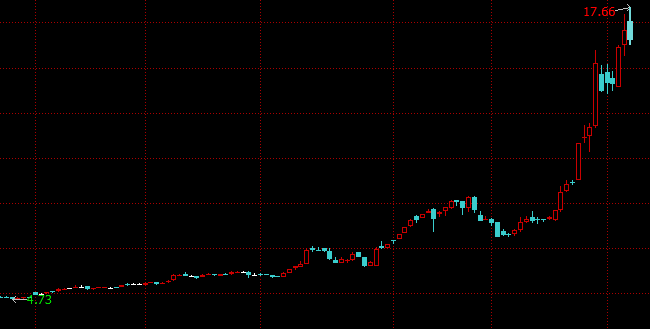

近期的大牛股恒大,股价在半年之内由不到5港币一路上扬至17.66港币,涨幅惊人。实际上,恒大起涨之前有很多迹象:大额回购、赎回高息债券、大行券商唱好等。

先说回购,恒大在一个月内出手9次,共回购7.23亿股,花了约62.88亿。并且,有多个交易日回购金额超过交易额的50%,出手阔绰。

再举一个回购的例子——融创中国(01918),2016年9月,融创发布了一则具有爆炸性的公告(然而很多人并没有注意到),大概是这样的,公司的控股股东(说白了就是大佬孙宏斌),要溢价认购新发行股份,聪明人一看就知道这是明摆着要大幅增持,且高于市价的6.8%。认购多少呢?占已发行股本的13.31%!后面融创的股价大家也看到了,从5港币左右一路上扬至14.74港币,孙宏斌也是赚翻了。融创周K线:

此外,碧桂园在2016年1月开始回购最多10%的股份,约22.59亿股,据wind数据,截至目前,碧桂园累计回购了超过12亿股,其股价也从2016年低点上涨近3倍。目前,恒大、碧桂园、融创在近日均连续创出新高。

我们回到龙光,其回购虽然没有这么激进,更像是“温水煮青蛙”,煮了近一年。据wind数据,龙光从2016年1月份开始一直回购到同年11月份,共回购6123万股,耗资约2亿港币。

跟着大股东走,吃喝不用愁,这句股市至理名言背后的道理非常简单粗暴,大股东是对公司基本面最了解的人,回购自然是利益最大化的选择。

说完回购,接着再说赎回美元债券。5月初,恒大发布公告称,计划2017年全年赎回70%的永续债,近期又公告称将在6月30日前赎回剩余全部永续债。赎回永续债对净利润有非常大正面的影响,这也是恒大股价牛气冲天的原因之一。

龙光目前也有类似的动作,用低利息的债券赎回高利息的债券。龙光在5月成功发行4.5亿美元利息5.25%的优先票据,赎回约3亿美元利息11.25%的优先票据,预计每年将节省约1800万美元(1.22亿人民币)的利息开支。值得一提的是,龙光4.5亿美元的优先票据获得投资者共计17亿美元的抢购,也就是说,再发低息券就非常容易了。

此外,3月份龙光获得1.5亿美元贷款,利息仅为3.75%另加伦敦银行同业拆息。可以看到的是,龙光的融资成本在逐步下降,按照花旗的观点,龙光2017年的融资成本将由2014年的8.8%大幅减低至5.8%,背后的原因自然是基本面在持续向好。

一年40%的收益够不够?巴菲特才不过20%多

在讲龙光基本面之前,先来口水一下股神巴菲特上万倍的收益。从1965年2015年的50年中,巴菲特管理的伯克希尔股价从11美元上涨了2.05万倍,换句话说,当初买下1万美元的该股股票,目前市值超过2亿美元。实际上,巴菲特过去50年的年均回报仅为21.97%,没错,每年的收益只相当于A股的两个涨停,只是巴菲特连续做到了50年。

龙光从2016年低点1.99元到目前5.15元,有158%的涨幅,一年多的收益远超巴菲特,这样的涨幅也远超同期深圳的房价。现在关键的问题是,龙光未来还能长期并稳定地成长吗?龙光周K线:

2016年龙光的营收、净利润有不俗增长,营收205.4亿元人民币,增长40.9%,利润44.9亿元,增长69.4%。2017年前5个月累计合约销售额为154.9亿元,同比大增46.13%。实际上,按照中金公司研报的观点,龙光2017年的可售资源达680亿元,但全年销售目标为345亿元,理由是龙光在市场调控期间略微放缓销售增长目标,以维持高毛利率,换言之,当调控结束时,龙光增速将更快。

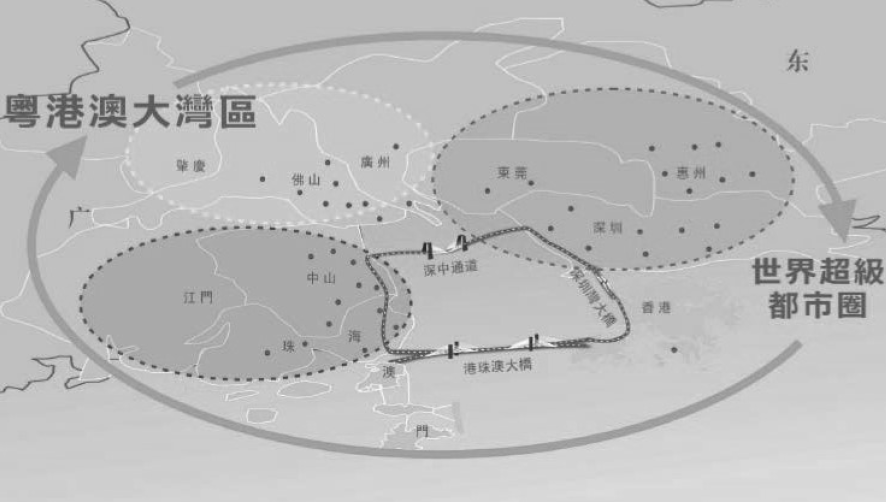

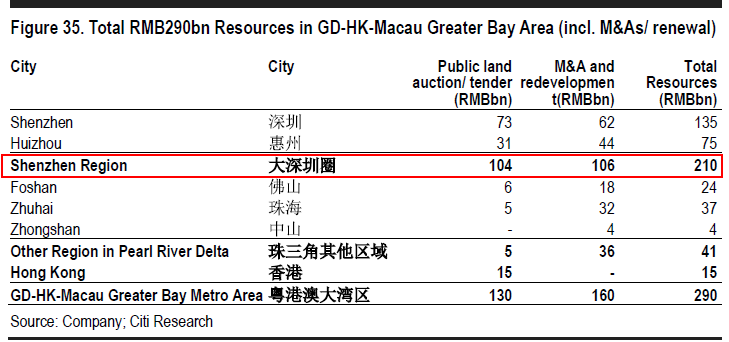

智通财经了解到,龙光主要在以深圳为核心的珠三角区域布局(总部就在深圳),以及汕头、南宁等区域。截止2017年3月,龙光在“世界级都市圈”的粤港澳大湾区的货值约2900亿元人民币,占总货值3400亿(总建面约2650万平米)比重达85%。其中,深圳约1350亿,惠州750亿,珠海约370亿,佛山约240亿,香港、中山分别为150亿和40亿元。

粤港澳大湾区是由广州、佛山、深圳、惠州等9市和香港、澳门组成的城市群。是继美国纽约湾区、美国旧金山湾区、日本东京湾区之后,世界第四大湾区。是国家建设世界级城市群和参与全球竞争的重要区域,也是未来人口继续聚集的区域。长远来看,粤港澳大湾区整体的房价将维持上涨趋势。

俗话说,没有好不好的股票,只有贵不贵的股票,我们来看一看龙光到底贵不贵。

据wind数据,在恒大、碧桂园、万科企业(02202)、新鸿基地产(00016)、长实地产(01113)、融创等在内的10多家地产公司当中,恒大、碧桂园、融创等经过几轮大涨,动态市盈率基本在15倍以上,而龙光的市盈率PE最低,仅为5.5倍。同样按照wind数据,龙光在2017年及2018年的预计市盈率也最低。

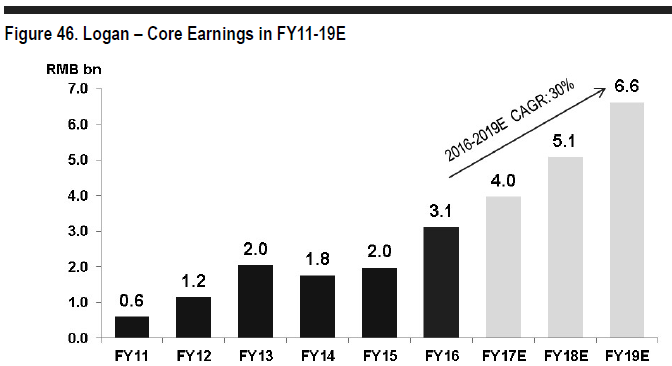

这样低的估值,主要是因为相较恒大、碧桂园、万科等巨头,龙光的市场关注度并不高。不过,目前这一状态正在改变。5月31日,国际大投行花旗首次对龙光给予“买入”评级,目标价6.2港元。花旗认为,龙光未来三年核心净利润将有30%的复合增长率。31日当天,龙光大涨超过7%,成交金额放大至2.14亿港币,创下一年半来新高,或许有聪明的资金已经进行潜伏。

实际上,龙光要实现核心净利润30%增长这一目标并不难,甚至有可能远超预期,首先是手中拥有高达3400亿货值的土地储备,其中粤港澳大湾区占比高达85%至2900亿元,足以满足未来5至6年的开发需求。再者是龙光扎根于深圳,在2900亿货值当中大部分布局在大深圳圈之内。再加上融资成本降低能提高利润,龙光净利润实现30%甚至40%的年增长并不难,而利润的增长是股价最直接的催化剂。

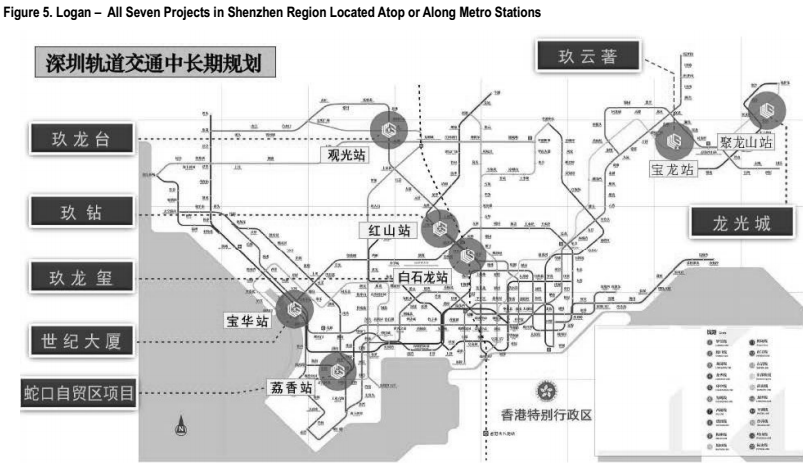

目前,龙光有7个重点项目均处于深圳地铁沿线上,智通财经了解到,2017年龙光将有多个深圳轨道交通沿线物业推出。

结语: 龙光具有低估值以及较为确定的成长性,同时拥有巨额土地储备,且融资成本也在逐步下降。如果您看多粤港澳大湾区的发展,特别是看多深圳的经济,长期看涨深圳的房价,但又没有那么多钱去购买一、二线城市的房产,那么显而易见的是,购买在一、二线城市拥有大量土地储备、大量项目且基本面扎实的地产股,不失为一种更好的资产保值增值办法,将会带来甚至优于房价上涨的收益。

扫码下载智通APP

扫码下载智通APP