行业“马太效应”强化 招标股份(301136.SZ)想告别“增收不增利”?

作为福建省内规模较大的综合性工程咨询服务企业,近日招标股份(301136.SZ)登陆资本市场迎来新进展。日前,招标股份发布首次公开发行股票并在创业板上市招股意向书,公司拟发行6880.12万股,占本次发行完成后股份总数的25%。

智通财经APP获悉,招标股份是专业从事工程咨询服务的供应商,主营业务包括工程监理、试验检测、招标服务、测绘与地理信息服务、勘察设计以及其他技术服务,能够为工程建设的主要环节提供工程咨询服务。

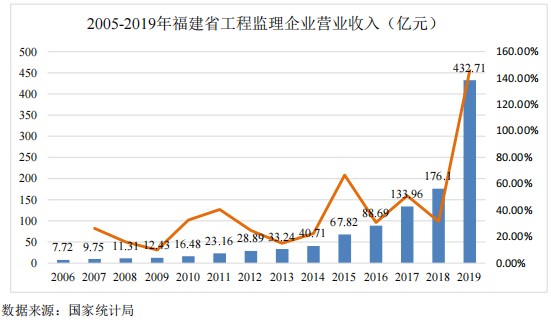

近年来,招标股份所处的工程咨询服务行业细分领域发展态势良好。以工程监理为例,2006年-2019年福建省建设工程监理企业营收由7.72亿元增长至432.71亿元,对应复合年增长率高达36.3%。

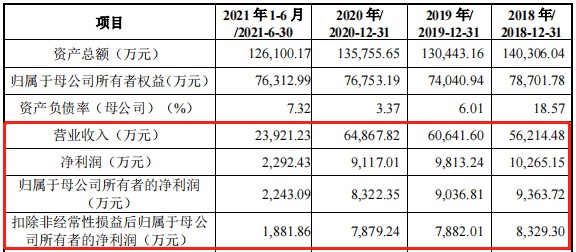

行业的快速发展,为招标股份业绩增长预期的释放提供了有利的外部环境。2018年-2020年,公司的营业收入为5.62亿元、6.06亿元、6.49亿元,呈稳步上升态势。

尽管收入平稳增长,但另一方面公司的盈利能力表现欠佳,期内招标股份的净利润持续走低,由2018年的1.03亿元降至2020年的9117.01万元。

身处持续向好的赛道,但是招标股份的收入和净利润变动背离。对于投资者而言,究竟该如何看待公司的投资价值与未来成长性呢?

收入、净利润变动背离

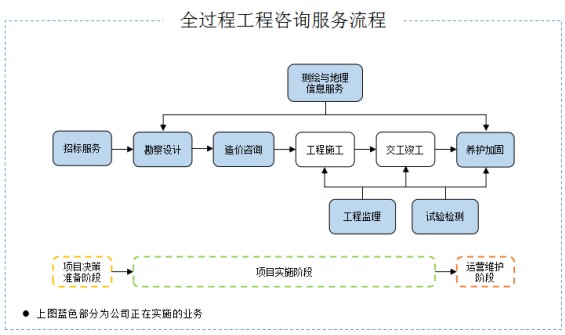

就披露信息来看,招标股份是一家业务多元化特征较为显著的企业。目前,公司整合了各大业务板块,具备了全过程工程咨询服务的能力。以收入来源划分,公司的主营业务包括工程监理、试验检测、招标服务、测绘与地理信息服务、勘察设计、其他技术服务。

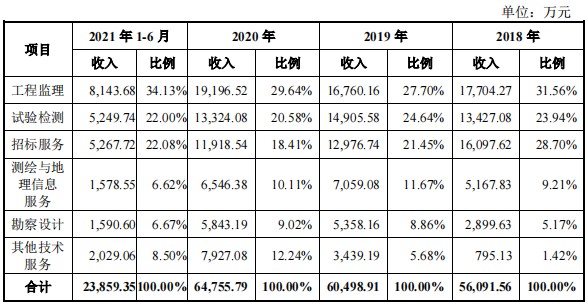

其中,工程监理、试验检测、招标服务三大业务为招标股份的主要收入来源,期内上述业务合计收入占比均在八成上下。今年前六月,工程监理实现收入8143.68万元,占公司收入比重的34.13%,就收入规模看为公司第一大业务;试验检测和招标服务分别实现收入5249.74万元、5267.72万元,占比22%、22.08%

相比上述业务,招标股份的其他业务收入占比均较小。以今年上半年的表现看,测绘与地理信息服务、勘察设计、其他技术服务的收入分别为1578.55万元、1590.6万元、2029.06万元,占比为6.62%、6.67%、8.5%。

就收入变动趋势来看,期内招标股份的工程监理、测绘与地理信息服务、勘察设计、其他技术服务均有不同程度的增长,其中尤以其他技术服务业务收入增势最为迅猛,该板块由2018年的795.13万元增至2020年的7927.08万元,增幅接近9倍,占比亦由不足1.5%升至超过10%。

与此同时,公司招标服务的降幅较为明显,该业务2018年尚取得收入1.61亿元,但到了2020年便萎缩到了1.19亿元,占比由28.7%缩水至18.41%。

需要指出的是,招标股份上述收入结构的变化或将加剧公司应收账款及合同资产逐年上升的潜在风险。

据了解,招标股份90%以上客户均来自政府部门、事业单位及国有企业,当下回款较快的招标服务收入下滑,而收入占比增加的测绘与地理信息服务、勘察设计和其他技术服务等业务则存在周期长、回款较慢的特点。

数据显示,2018年-2021年前六月,公司的应收账款及合同资产净额分别为1.66亿元、2.58亿元、3.64亿元、3.98亿元,占总资产比例为11.8%、19.8%、26.79%、31.58%,上升趋势明显。

盈利端,诚如前文所述,招标股份的盈利表现恰恰与收入稳步抬升的趋势相反。期内,公司净利润1.03亿元、9813.24万元、9117.01万元、2292.43万元;综合毛利率分别为43.19%、42.75%、41.42%、39.92%。

智通财经APP认为,公司盈利能力的下滑,与公司收入结构变动颇有关联。根据披露,招标服务为公司毛利率最高的业务,今年上半年该业务的毛利率高达65.63%,而公司的其余业务均不足四成。由此可见,招标服务收入占比的持续下滑,显然将对公司整体盈利水平造成拖累。

行业格局重塑下前景几何?

前文提到,招标股份具备全过程工程咨询服务的能力。据了解,全过程工程咨询服务是国家大力推行的工程咨询服务方式,发展全过程工程咨询服务的前提就是需要具备提供工程项目全过程的服务的资质、人才和业务经验。

智通财经APP获悉,招标股份目前已形成了招标服务、勘察设计、造价咨询、工程监理、试验检测、养护加固、测绘服务等全过程工程咨询的资质和业务体系。对比福建省内同行业企业,较少有与招标股份同样齐备资质的企业。

就大的行业而言,招标股份主营业务均属于工程咨询服务行业。回溯行业发展历史,我国早期工程咨询服务业从业企业普遍为国家或地方事业单位,业务局限于单位所属地方或系统内,具有很强的地域性和行业性垄断。也因此,目前行业内缺乏全国性的大公司,行业参与者以中小型企业为主,玩家众多。

近年来,行业企业整合现象明显增多。以细分领域工程监理为例,2019年该领域收入过亿的企业个数与上年相比增长16.74%,综合资质、甲级资质企业分别增长9.95%、2.26%,而丙级资质企业减少,事务所资质企业基本退出市场,行业“马太效应”凸显,这给了头部企业做大做强的机会。

更进一步细分,当前招标股份的业务所涉及的工程监理、试验检测、招标服务、测绘与地理信息服务、勘察设计服务等五个领域均处于高速发展阶段。以工程监理为例,2010年-2019年,我国工程监理企业收入年复合增速为19.61%;2006年-2019年,公司大本营福建省的建设工程监理企业营收年复合增长率更是高达36.3%。

迎来高速增长的并非只有工程监理一个领域。数据显示,试验检测领域,2016年-2019年福建省相关机构的营收从44.48亿元增长至64.93亿元,对应年复合增长率达到13.44%;招标服务领域,2008年-2019年福建省工程招标代理机构营收由9.06亿元上升至79.7亿元,复合增速为21.86%;测绘与地理信息服务领域,2011年-2019年福建省测绘资质单位完成服务总值由11.64亿元提高至38.8亿元,复合增速为16.24%;勘察设计领域,2009年-2019年福建省相关机构营收从102.8亿元增加至1937.11亿元,年复合增长率达到34.13%,亦处于高速发展阶段。

由上述几组数据可知,近几年来招标股份所处的细分赛道均在扩容。行业高速发展下,对于企业既有机遇也有挑战。事实上,就参与的主体来看,上述细分领域的企业数量也在持续走高。还是以福建省为例,福建的监理企业数量由2005年的167家增加至2019年的488家;检验检测机构数量由2016年的910家增加至2019年的1298家;工程招标代理机构数量由2008年的135家增加至2019年的279家;测绘单位数量由2011年的376家增加至2019年的730家;勘察设计机构数量亦由2009年的578家增加至830家。

结合来看,可知尽管过去这些年工程咨询行业的“蛋糕”做大了,但想要分一杯羹的企业数量也水涨船高。愈发激烈的市场竞争压力,显然加大了参与者突围的难度。

而根据公司披露信息,此次招标股份上市募集的资金均将用于主营业务。接下来,招标股份的总体经营目标将围绕“立足福建、走向全国,成为综合性全国化的工程咨询服务提供商”而努力。

需要指出的是,培育一批具有国际水平的全过程工程咨询企业亦是政策所鼓励的,《建筑业发展“十三五”规划》(建市[2017]98 号)便指出,我国要促进大型企业做优做强,形成一批以开发建设一体化、全过程工程咨询服务为业务主体、技术管理领先的龙头企业。再考虑到我国工程咨询行业规模庞大,多个细分领域均达到了千亿级别的规模,对于已初具规模优势的企业而言,“全国化”无疑是一条极具吸引力的发展路线。

但对于如招标股份这类地方性企业而言,“全国化”也意味着公司要走出舒适区,直接与其他区域的“地头蛇”竞争,其效果几何尚待观察;另一方面,投资最终还是要落到业绩层面,招标股份登陆二级市场后,如若依然存在“增收不增利”的问题,那公司的长期投资价值恐怕将受影响。

扫码下载智通APP

扫码下载智通APP