全产业链梳理 汽车智能化标的有哪些?

汽车行业正经历“电动化、智能化、无人化、网联化”的变革,随着汽车智能化的持续深化,智能汽车将超脱“汽车”这一产品形态限制,成为可自主移动的智能化场景空间。

如果说2021年市场炒的是电动化,那么2022年就是智能化大年。

在燃油车领域,中国车企发展时间也就是 30 年左右,相比欧美等地区百年汽车工业,我国在不少传统核心零部件包括发动机等方面是比较落后的。如果电动化将自主品牌与海外车企的身位拉平,那么智能化方面,中国车企已经走在了海外品牌的前面。

汽车智能化主要的三个方向包括:自动驾驶、智能座舱和智能底盘。

智能驾驶:要求强大的感知、算力和算法

2020 年被市场称为自动驾驶元年,IHS 预测全球自动驾驶市场规模将在 2020/2025/2030/2035 年分别达到 500/800/2800/5600 亿美金,在未来十五年内将保持 18%的高速增长。

evinside数据显示全球 L1/2 技术的渗透率有望由 2019 年的8%提升至2025 年的35%。根据高工智能汽车统计,2020 年 10 月国产汽车 ADAS L0-L2 渗透率为 35.9%,1-11月国产车 L2 搭载率为 11.7%。

随着特斯拉、小鹏汽车等造车新势力的商业化进程持续推进,预计 L3 技术未来几年处于快速导入期,国内市场有望由 2019 年的 4%提升至 2025 年的 60%。

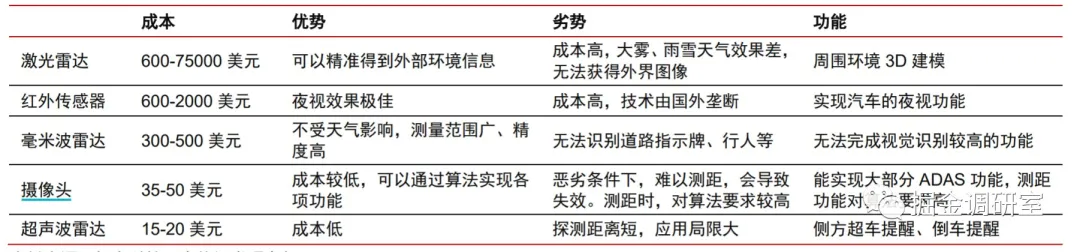

从单车价值量看,根据麦格纳咨询数据,L1/L2/L3/L4+的单车智能驾驶产品价值量分别约为 500/1200/3400/4500 美金。这其中,决策层(自动驾驶芯片、域控制器)与感知层(车载摄像头、激光雷达等)在自动驾驶产业链硬件中价值量最高。

以德赛西威为例,其 ADAS 产品 ASP:“全自动泊车+360 环视”一套 2000 元左右,6 个摄像头+2 个超声波雷达。TBOX:ASP 为 500-700 元。域控制器价值 5000 元左右,德赛西威当前所能提供的产品合计最高已经可以到达 8000 人民币左右,而且未来预计可以通过进一步整合传感器、算法以及生态合作伙伴其他产品实现价值量上行。

在智能驾驶方面,要打造良好体验,需要三个方面:良好的感知铺设(传感器)、非常强大的算力(芯片)和足够优秀的算法。

感知层面包括纯视觉方案与多传感器融合冗余方案,纯视觉方案代表厂商特斯拉,以Mobileye视觉自动驾驶技术起家,通过“影子模式”训练与迭代算法,累计销量已突破百万;多传感器融合冗余方案代表厂商Waymo、通用Cruise、戴姆勒、宝马、小鹏等公司为代表,采用激光雷达、毫米波雷达、摄像头 等传感器融合方案,相关车型自2021年底起将相继量产落地。

激光雷达方面,行业内最先量产的是法雷奥的 SCALA激光雷达,与奥迪等海外车厂合作紧密。毫米波雷达方面,博世、大陆、海拉 2015 年的合计全球市占率达到 64%。车载摄像头方面,松下、法雷奥和富士通等海外龙头供应商市场份额合计超过 40%。

从国内厂商看:

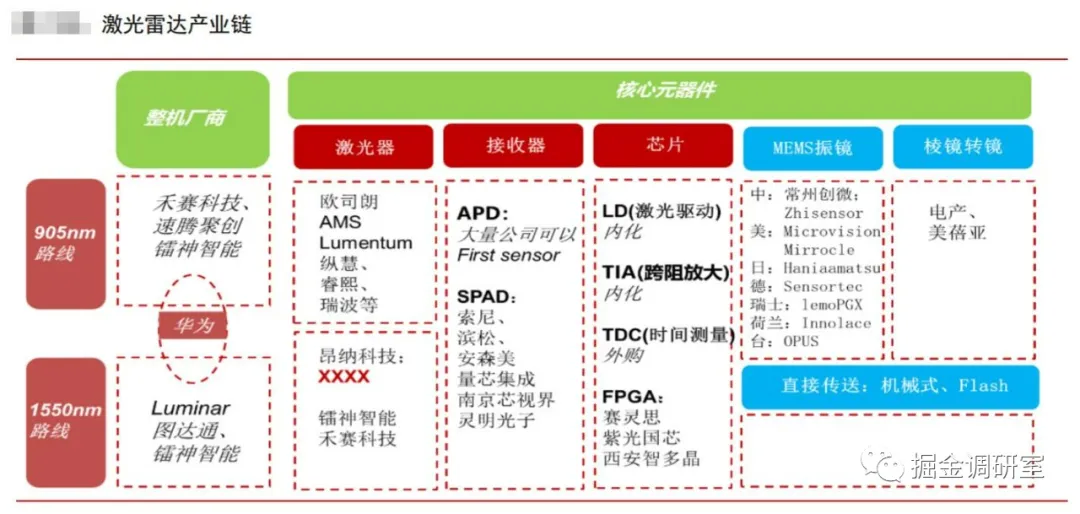

在激光雷达方面,大疆揽沃、速腾聚创和禾赛科技均已发布车载产品,其中大疆揽沃已获得小鹏汽车订单。

毫米波雷达方面,华域汽车、德赛西威和保隆科技均已推出成熟产品,华域汽车已经实现量产配套。

摄像头镜头方面,舜宇光学、联创电子已经获得英伟达、Mobileye和特斯拉的认可,开始搭载量产车型。

相比毫米波雷达和摄像头,激光雷达在目标轮廓测量、角度测量、光照稳定性、通用障碍物检出等方面都具有极佳的能力。2020 年全球激光雷达销售额约 12.95 亿美元,2025 年全球激光雷达销售额约 61.9 亿美元,2030 年全球激光雷达销售额约 139.32 亿美元。

虽然激光雷达是当前传感器中最为昂贵的一种,但是目前价格也在技术改进和量产下大幅下降。2020CES 展会上的激光雷达产品梳理显示,大部分激光雷达供应商新推出的激光雷达价格都已降至 1000 美元以下,且存在着芯片侧继续量产降价的空间。

算力要求高,一方面是因为随着自动驾驶等级提升,传感器(如摄像头、毫米波雷达和激光雷达)配置数量更多,AI 芯片需要处理的数据越来越多;另一方面是因为 AI 芯片需要应对的场景、处理的决策数量呈几何级数式增加。

自动驾驶 AI 芯片当前主流方案商为英伟达和 Mobileye,自主供应商地平线、黑芝麻的出货相对较少。

2022 年可能迎来头部厂商的超高算力芯片量产。

比如英伟达的最新车载 AI 自动驾驶芯片 Orin x 计划在 2022 年下半年量产。德赛西威作为英伟达在国内的唯一一个域控制器领域合作伙伴,可实现 L4 级别功能的高级自动驾驶域控制器产品 IPU04 已获多个项目定点。

高通的 Snapdragon ride 芯片平台正起头追赶英伟达,在全球积极寻找落地场景,长城汽车计划在 2022 年推出全球首个基于高通 Snapdragon Ride 平台的 L4 级量产车。高通的长期生态合作伙伴中科创达为本次合作提供了底层软件开发,帮助高通顺利落地。此外,中科创达还在与高通一道与另外两家本土造车公司对接。

国内自动驾驶 AI 芯片公司地平线征程 J3 芯片首款搭载车型是理想汽车 2021 款理想 ONE;地平线推出了征程系列芯片,目前已配套长安 UNIT、奇瑞蚂蚁、广汽埃安等自主车型;此外华为和黑芝麻的产品储备丰富,预计将在近 1-2 年陆续量产。

算法方面,由于发展阶段较早,落地不明朗,且长期盈利与商业模式亦存在不确定性,市场对于自动驾驶算法类公司(Robo-taxi、Robo-truck 等)亦存在诸多分歧。2022 年将可能是自动驾驶算法类公司寻找落地机会,初步展现商业化能力的一年,但可惜的是目前A股市场没有相关标的。

智能座舱:交互体验更上一层,传统内饰也开始智能进化

自动驾驶的普及将很大程度上解放驾驶员的双手,消费者使用座舱电子的时间也将大幅提升。

相比传统座舱,智能座舱具有更好的交互性能,包括软件系统越来越丰富,屏幕越来越大,触屏/语音交互逐步普及,座舱智能化设备如 AR-HUD、DMS 和流媒体后视镜的渗透率也越来越高。

此外,传统汽车内饰也开始智能化进化,包括氛围灯、可调光天幕玻璃、电动出风口,以及高等级自动驾驶车辆将开始搭载能与行人互动的 DLP 车灯。

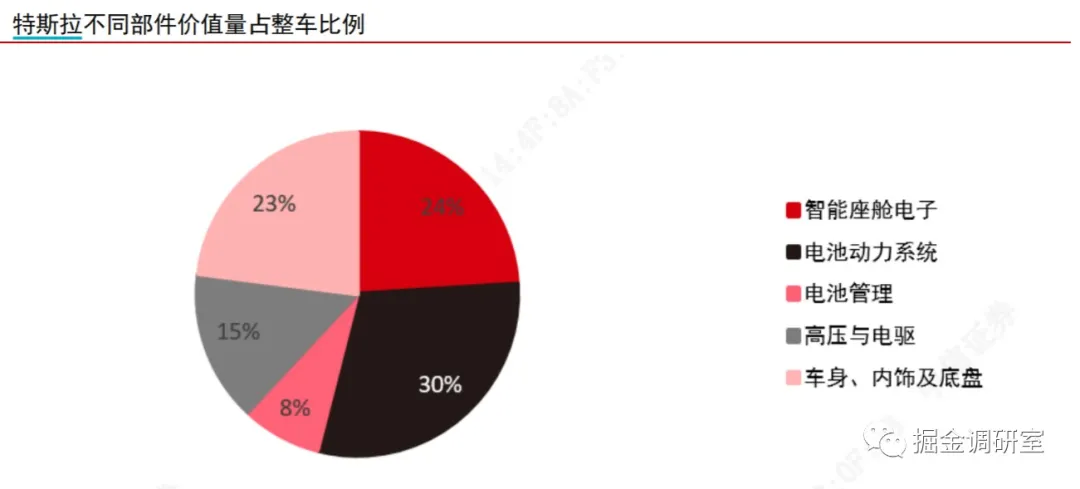

传统座舱的主要配置仅为车机和仪表,单车价值约为 1500 元左右;智能座舱的液晶仪表、大屏车机、AR-HUD 等车载电子以及其他智能内饰的单车价值有望达到 15000 元以上,实现十倍提升。特斯拉数据表明智能座舱电子已经占到其单车价值量的 24%左右(其中包含了ADAS、传感器等)。

根据佐思汽车数据,智能座舱2020年全球市场规模447亿美元,预计2025年达到738亿美元,复合增速10.4%。ICVTank 亦预计国内在 2025 年市场规模突破 1000 亿,智能座舱未来五年(2021-2025年)CAGR12.7%。

ICVTank 数据显示 2020 年智能座舱域控制器全球出货量 90 万套,2025 年将飙升至 1000 万套,对应 CAGR 为 74.7%。

在智能座舱领域,车载操作系统是核心。目前主流的底层车载 OS 主要有 QNX、Android 和 Linux 系统,当然还有华为的鸿蒙系统。各厂商需基于底层操作系统,针对自身产品和硬件部署定制化的二次开发与优化。

一芯多屏多操作系统成为技术发展方向。座舱电子的一个趋势是所有的电子设备共享一个计算平台。从经济性、安全性与座舱一体化整合的角度出发,“一芯多屏”的融合化方案是大势所趋,可以更好地操控系统,节约成本。

国内领先的汽车座舱电子供应商比如华阳集团,其汽车电子智能座舱业务包括数字仪表、中控、 HUD 等,主要配套长城汽车、长安汽车和广汽集团。根据高工数据统计,2021 年上半年公司 HUD 新车上险量排名自主第一,行业第三,仅次于日本精机和电装。

智能底盘:操控舒适“性价比”和自动驾驶的底层基石

智能底盘主要由线控制动、线控转向、线控油门、线控换挡和智能空气悬架五大系统构成,其中空气悬挂、线控转向和线控制动价值量、技术壁垒较高。

空气悬架单套价格在 1 万元以上,能够显著提升操控性、舒适性,过去主要配置于奔驰、宝马等豪华外资品牌的高端车型,标配车型价格在 70万以上。国内自主品牌高端车型主打“性价比”,开始推动空气悬架配置下探至 35 万以下。

线控制动、线控转向系统单车价值均在 1500 元以上,主要由传统制动系统、转向系统升级而来,主要是为了适配汽车自动驾驶和辅助驾驶功能。随着未来自动驾驶系统渗透率逐步提高,线控转向、制动系统的渗透率预计也将持续提升。

智能底盘领域外资同样占据主导地位

目前全球主要的线控制动系统供应商为博世、大陆、采埃孚天合,其中博世率先自研布局线控制动,占据领先的市场地位,主要产品为 Two-Box 技术路线的 iBooster+ESP和 One-Box 技术路线的 IPB,其中 iBooster+ESP 产品推出时间最早,目前应用最广,IPB产品国内率先配套比亚迪汉。

线控转向目前处于研发阶段,实际应用较少,渗透率较低,博世、捷太科特、耐世特等头部厂商在技术上处于领先地位。

空气悬挂以总成采购为主,目前行业主要由大陆、威伯科等全球龙头主导。

但国内供应商也在不断突破,比如伯特利、亚太股份都有比较成熟的产品。

全产业链标的梳理

汽车芯片IGBT:斯达半导、扬杰科技、时代电气、华润微、士兰微、新洁能

激光雷达:舜宇光学科技、腾景科技、永新光学、万集科技、福晶科技、水晶光电、千方科技

智能座舱:中科创达、德赛西威、继峰股份、虹软科技、上声电子、四维图新、联创电子

智能底盘:伯特利、亚太科技、拓普集团

HUD:华阳集团、福耀玻璃、舜宇光学科技

汽车电子车载显示面板龙头:深天马A、京东方A

3D盖板及触显模组龙头:长信科技、蓝思科技

背光模组领导者:伟时电子

座舱光学核心企业:舜宇光学科技、联创电子、水晶光电

座舱声学器件龙头:歌尔股份、瑞声科技

座舱SoC龙头:全志科技、瑞芯微

CIS传感芯片龙头:韦尔股份

CIS封装龙头:晶方科技、长电科技

存储器企业:兆易创新、北京君正、启明信息

通信芯片设计商:博通集成

安全芯片龙头:紫光国微

华为智能汽车产业链:

①华为HI联合打造子品牌的汽车企业:北汽蓝谷、长安汽车、广汽集团

②华为战略合作企业:长城汽车、吉利汽车、上汽集团

③三电+Hicar+音响+华为智选综合合作:小康股份

④华为智能座舱合作伙伴:中科创达、德赛西威

⑤华为热管理TMS潜在合作伙伴:银轮股份、三花智控、海立股份、奥特佳

细分汽车电子分支:

充电桩(特锐德、香山股份、万马股份)

车用高压线束(沪光股份)

车载音响(上声电子)

电连接器(电连技术、瑞可达、合兴股份、徕木股份、得润电子)

车用高压元件(法拉电子、中熔电气、宏发股份、铂科新材)

电机电控/电驱动系统(英博尔、精进电动、巨一科技)

汽车/电池热管理(松芝股份、银轮股份、中鼎股份、三花智控)

车用微电机、EPS电机(恒帅股份、德昌股份)

电吸门、隐形门把手(东箭科技)

车载镜头(联创电子、腾景科技、永新光学、水晶光电、均胜电子)

减震(拓普集团,中捷精工,中鼎股份)

一体式压铸(文灿股份)

轻量化(旭升股份、爱科迪、金固股份)

车用电机(大洋电机、金杯电工、精达股份、长城科技)

无人驾驶、智能座舱(华阳集团、德赛西威)

车载OBC(京泉华)

高压快充(合兴股份、瑞可达)

车载消防设备(青鸟消防)

车用连接器铜合金(博威合金)

本文编选自“ 掘金调研室”微信公众号,作者:iRachel;智通财经编辑:黄晓冬。

扫码下载智通APP

扫码下载智通APP