民生证券:汽车行业2022年有望开启新一轮复苏 零部件迎来十年长牛

智通财经APP获悉,民生证券汽车团队最新报告认为,目前汽车行业库存周期处于被动补库阶段。本轮主动补库周期结束,行业于2021年5月开始进入被动补库阶段,被动补库阶段汽车板块的投资特征是板块内部滞涨股补涨。

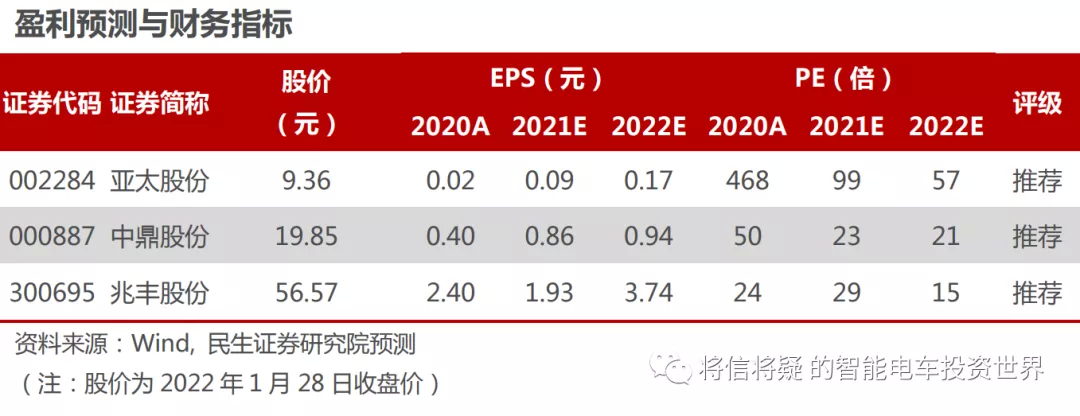

在投资建议上面,民生证券指出,乘用车板块经过复苏期估值修复充分,较零部件板块溢价明显,在确认新一轮汽车周期复苏前,可能仅存在波段机会。汽车板块内发生子行业轮动,零部件板块有望成为最优配置主线。具体个股方面:乘用车板块建议关注吉利汽车(00175)、广汽集团(601238.SH)、长城汽车(601633.SH)和长安汽车(000625.SZ);零部件板块推荐线控底盘相关公司中鼎股份(000887.SZ)、亚太股份(002284.SZ)、兆丰股份(300695.SZ),建议关注德赛西威(002920.SZ)、保隆科技(603197.SH)、伯特利(603596.SH)和拓普集团(601689.SH)。

正文如下:

汽车零部件板块迎来中期、长期配置性机会

汽车周期当下周期定位利于零部件板块估值修复:汽车行业销量增速呈显著的周期特征,景气度受库存周期驱动。2019年四季度汽车周期触底,在经历了2020年全年的被动去库(复苏期)及2021年上半年的主动补库(过热期)后,行业现阶段处于被动补库(滞涨期)。滞涨期汽车板块的投资特征为板块内部滞涨股补涨。在经历了行业的复苏期和过热期之后,滞涨期内零部件板块为主要的滞涨板块,随着芯片供给“正常化”,行业补库会带动零部件行业收入端增速上行。

汽车零部件为行业下一轮产能周期主要的投资方向,有望诞生全球龙头企业:2011年SUV渗透率超越10%,开启了行业10年左右的朱格拉周期。2021年电动车渗透率超过10%,汽车作为重要的智能硬件,电子电气架构正在由分布式到域集中转变。十年轮回,智能电动车渗透率快速提升并正在开启行业新一轮朱格拉周期。电动化的前半场造就了宁德时代等一批全球龙头公司,智能化的后半场,有望在未来10年造就新一批全球汽车零部件龙头企业,汽车零部件板块为未来10年产能周期主要的投资方向。

如何挑选汽车零部件公司:我们认为汽车电子电器架构由分布式向三域集中的趋势会成为汽车零部件重要的选股线索。其中智能座舱域建议关注德赛西威,自动驾驶域中线控底盘渗透率有望在下一轮汽车库存周期中加速提升。推荐龙头中鼎股份、亚太股份,建议关注拓普集团。

投资建议:本轮主动补库周期结束,行业确定于2021年5月开始进入被动补库阶段,乘用车板块经过复苏期估值修复充分,较零部件板块溢价明显,在确认新一轮汽车周期复苏前,可能仅存在波段机会。汽车板块内发生子行业轮动,零部件板块有望成为最优配置主线。

乘用车板块建议关注吉利汽车、广汽集团、长城汽车和长安汽车;零部件板块推荐线控底盘相关公司中鼎股份、亚太股份、兆丰股份,建议关注德赛西威(通信组覆盖)、保隆科技、伯特利和拓普集团。

风险提示:房地产对消费挤压及原材料成本超预期上升令行业毛利率低预期恢复;全球芯片紧缺对汽车供给约束超预期导致销量不及预期等。

本文摘录公众号“将信将疑 的智能电车投资世界”,作者:邵将;智通财经编辑:涂广炳。

扫码下载智通APP

扫码下载智通APP