中信证券:春节假期海外市场的喜与忧

核心观点

春节假期期间全球风险资产较节前略有回暖,但流动性指标的“喜忧参半”预示着资产价格波动依然较大。预计实际美债利率未来震荡上行至0附近,其对高估值板块依然是主要风险之一。本轮疫情外部冲击下的全球经济周期与以往周期不太可比,未来美联储紧缩预期的回摆幅度可能相对有限。因此,整体配置上,我们仍建议以防御为上,等待3月多项CPI数据和欧美央行货币政策细节落地。

摘要

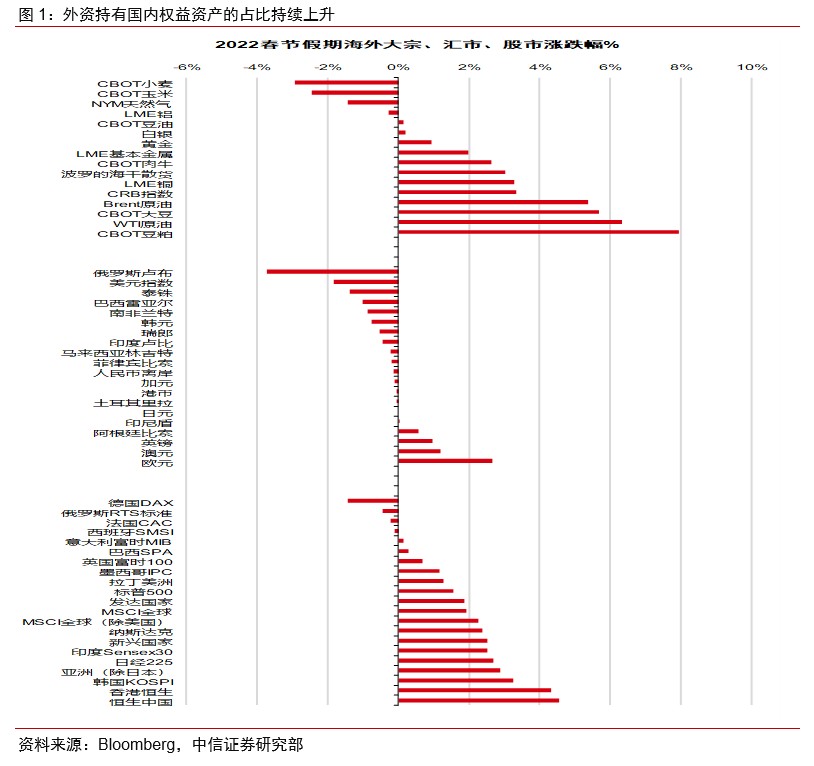

春节假期期间全球风险资产较节前略有回暖。春节期间,市场投资的主线围绕能源供给、企业财报盈利以及主要央行货币紧缩预期展开。其中,1)受美国严寒天气、产油国供应中断等影响,国际油价近一周涨幅高达5-6%,远高于其他大宗商品。不过,随着欧洲能源危机逐步显露缓解迹象,欧洲天然气近一周下跌超10%。我们维持《中信证券—2022年海外市场十大展望》(2022-1-6)中油价全年先升(突破90美元/桶)后降的观点。2)股市方面,亚洲股指涨幅居前,美股三大股指反弹幅度超1%,亚马逊等企业财报力挽狂澜带动纳斯达克反弹超2%,但由于经济和盈利周期的不同步,美股企业盈利因素对其他市场难有前瞻影响。3)节前导致全球股市大幅下跌的美联储紧缩预期并没有显著缓和,反而在强劲的美国非农就业数据、欧洲和英国央行鹰派紧缩预期下进一步强化,10年期美债利率突破1.9%。

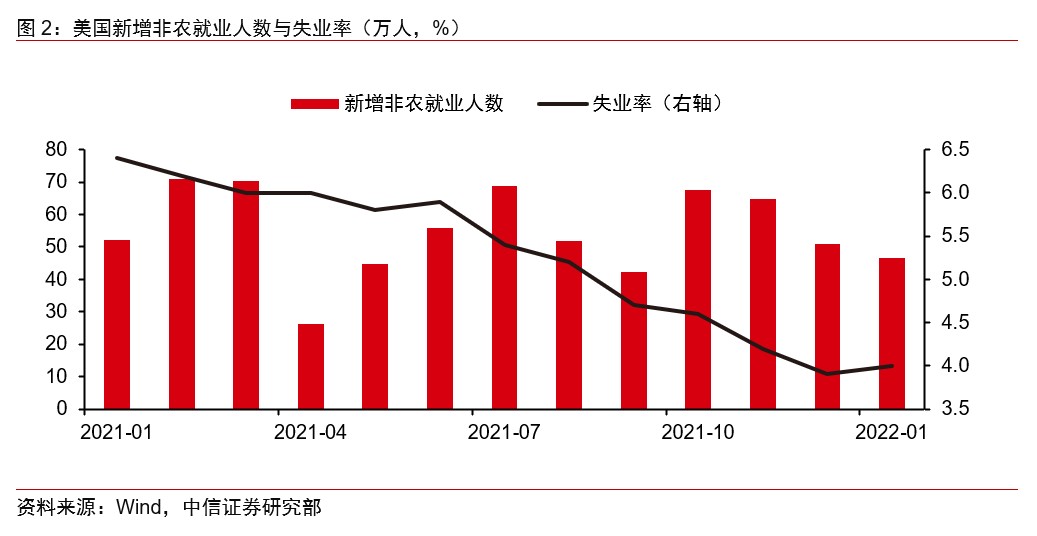

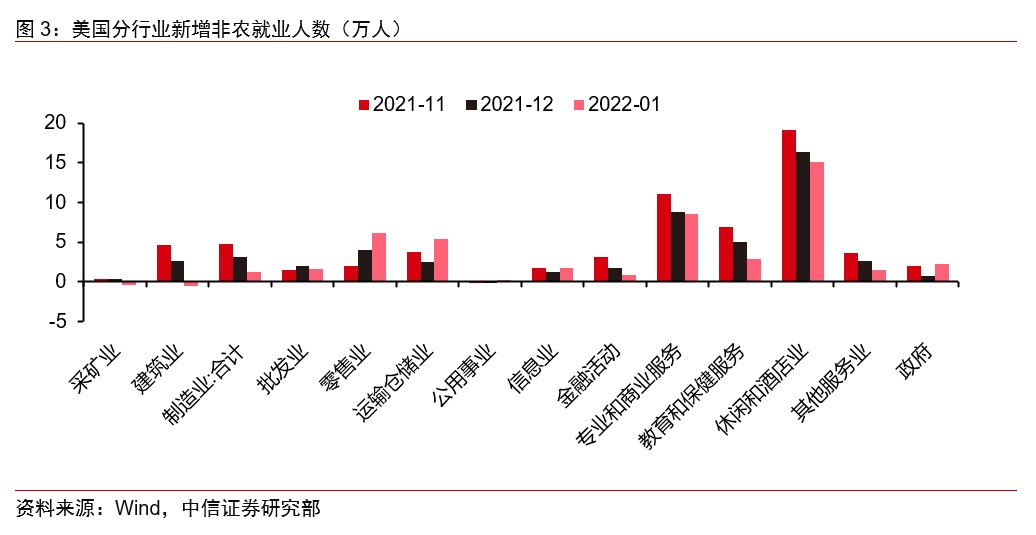

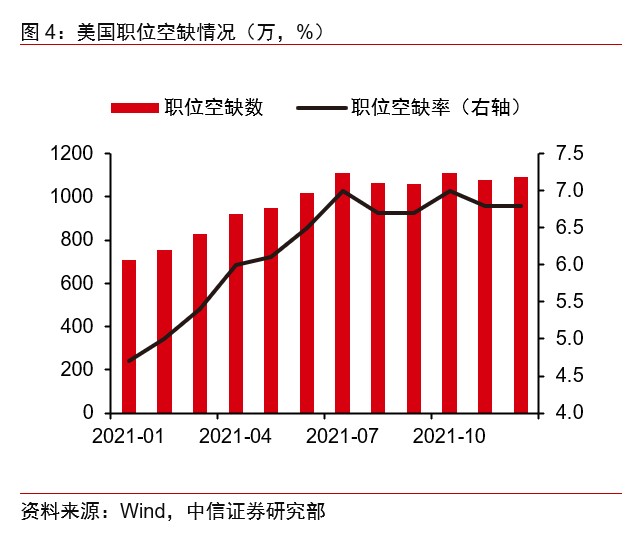

经济数据:美国就业市场显著改善但仍显紧俏,欧元区通胀意外走高。美国方面,一方面,2022年1月新增非农就业人数超预期,劳动力参与率显著提升,显示美国就业市场稳步复苏,未明显受到Omicron变异毒株影响。另一方面,职位空缺数仍高,时薪增速超预期,显示美国就业市场供不应求状态延续,工资-价格螺旋风险继续上升。欧洲方面,1月欧元区调和CPI同比增长5.1%,创历史新高,且远高于市场预期,核心调和CPI同比增速则较前月有所回落。欧元区通胀主要由能源价格高企所致,目前出现工资-价格螺旋风险的概率还相对较低,预计欧元区通胀可能将在今年下半年回落。

央行与货币政策:英欧央行齐放鹰,全球货币政策走向紧缩。英国央行方面,由于通胀不断上升,英国央行在2月议息会议上以5票比4票的票型通过了加息25bps的决定,继去年12月加息15bps后再次加息,将其政策利率上调至0.5%,英国央行在本次会议上还宣布结束对英国政府债券的到期再投资,同时应当启动出售公司债券,正式开启缩表,鹰派程度超出市场预期。欧洲央行方面,由于前一天公布的1月通胀数据创历史新高,欧洲央行态度发生巨大转变。欧洲央行行长拉加德讲话一展鹰派风格,不再坚持此前一直强调的“2022年不太可能加息”的论断,或将预示着欧洲央行货币政策正式开始转向。

展望未来,流动性指标的“喜忧参半”预示着资产价格波动会依然较大。春节假期流动性指标(美债利率+美元指数)透露出“喜忧参半”的特点。全球流动性可能边际好转的“喜”来自:1)美联储开始有委员讲话安抚市场对紧缩的焦虑。2)美元指数走弱,有利于降低新兴国家的外部债务压力,减缓不必要的资金外流,为其国内货币政策腾挪了更多货币操作空间和时间。但是,全球流动性退潮的长期隐“忧”依然存在:尽管资产价格近期有所反弹,但主要发达央行的货币紧缩预期并没有缓和,反而因能源价格高企、欧洲央行紧缩提速而进一步强化。预计实际美债利率未来震荡上行至0附近,其对高估值板块依然是主要风险之一。本轮疫情外部冲击下的全球经济周期与以往周期不太可比,未来美联储紧缩预期的回摆幅度可能相对有限。因此,整体配置上,我们仍建议以防御为上,等待3月多项CPI数据和欧美央行货币政策细节落地。

正文

春节假期期间全球风险资产较节前略有回暖

春节假期期间全球风险资产较节前略有回暖,市场投资的主线围绕能源供给、企业财报盈利以及主要央行货币紧缩预期展开。其中,

受美国严寒天气、产油国供应中断等影响,国际油价近一周涨幅高达5-6%,远高于其他大宗。不过,随着欧洲能源危机逐步显露缓解迹象,欧洲天然气近一周下跌超10%。我们维持《中信证券—2022年海外市场十大展望》(2022-1-6)中油价全年先升(突破90美元/桶)后降的观点。

股市方面,亚洲股指涨幅居前,美股三大股指反弹幅度超1%。亚马逊等企业财报力挽狂澜带动纳斯达克反弹超2%,但由于经济和盈利周期的不同步,美股企业盈利因素对其他市场难有前瞻影响。

节前导致全球股市大幅下跌的美联储紧缩预期并没有显著缓和。紧缩预期反而在强劲的美国非农就业数据、欧洲和英国央行鹰派紧缩预期下进一步强化,10年期美债利率突破1.9%。

美国就业显著改善但仍显紧俏,欧元区通胀意外走高

春节期间美国和欧洲公布了重要经济数据,美国就业数据超预期向好,而欧洲通胀水平则意外走高。

2022年1月美国新增非农就业人数超预期,劳动力参与率显著提升,显示美国就业市场稳步复苏,未明显受到Omicron变异毒株影响。美国1月新增非农就业人数46.7万人,远高于市场预期(-40万人~25万人),同时去年11月和12月新增非农就业人数分别上调至64.7万人和51万人,两月上调累计增长70.9万人。尽管失业率较去年12月的3.9%小幅回升至4.0%,但劳动力参与率显著提升0.3个百分点至62.2%,仅与2020年3月的62.7%相差0.5个百分点。从分项数据看,休闲和酒店业贡献了最大增幅,部分地区进入室内场所需要出示疫苗接种证明的规定或许在一定程度上提升了人们进入休闲酒店业工作的意愿。尽管2021年1月的家庭调查样本较2020年12月发生变化导致直接比较两月的数据可能存在误差,但是就业数据整体超预期的表现依然显示美国就业市场并未明显受到Omicron变异毒株的影响,仍走在稳步修复的道路上。

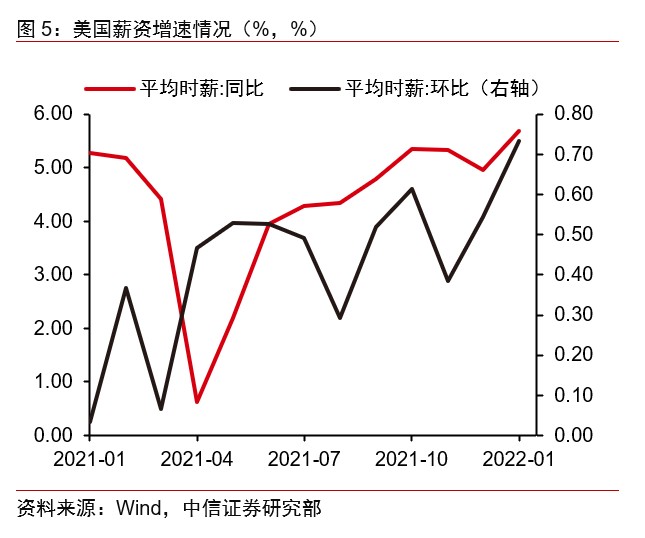

职位空缺数仍高,时薪增速超预期,显示美国就业市场供不应求状态延续,工资-价格螺旋风险继续上升。2021年12月美国职位空缺数达到1092.5万,显著高于预期的1030万,同时11月职位空缺数由1056.2万上修至1077.5万。与职位空缺数高企相伴随的是薪资水平不断快速增长,2022年1月美国非农就业时薪环比和同比增速均超预期,5.7%的同比增速创2020年5月以来的最大增幅。职位空缺数高叠加时薪增速高,显示雇主努力提升工资吸引劳动力,但依然难以改变美国就业市场供不应求的状况。而工资价格的快速上涨也进一步增加了美国出现工资-价格螺旋的风险。

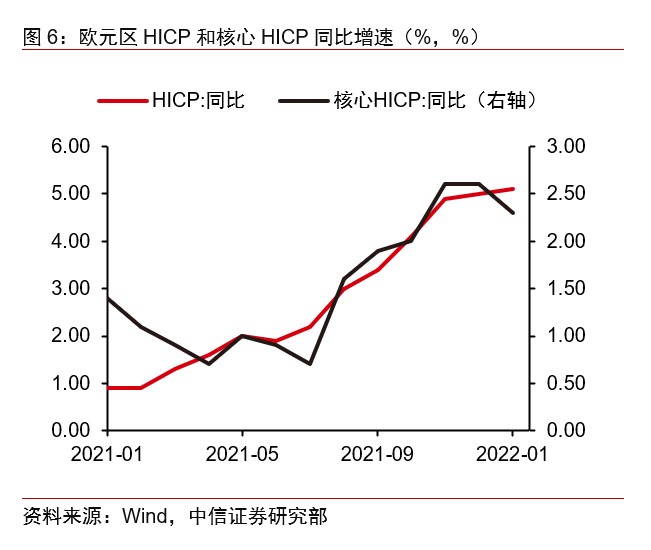

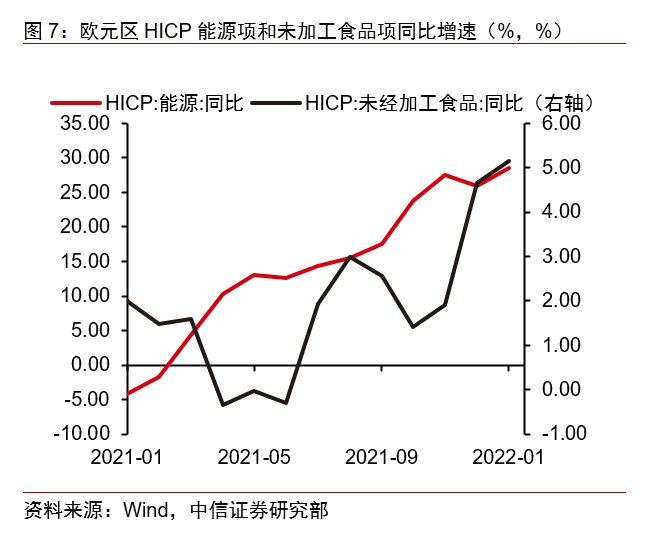

1月欧元区调和CPI同比增长5.1%,创历史新高,远高于市场预期,核心调和CPI同比增速则较上月有所回落。1月欧元区HICP同比增速达5.1%,远高于市场预期的4.4%,继2020年12月达到5.0%以后,继续居高不下。从分项看,能源项是推升欧元区HICP的主要因素,1月能源项价格同比上涨达28.6%,而未经加工食品价格同比上涨5.16%。剔除能源和食品因素后,1月欧元区核心HICP同比增速为2.3%,较上月有所回落,但仍然超出市场预期。

欧元区通胀主要由能源价格高企所致,目前出现工资-价格螺旋风险的概率还相对较低。能源项价格的快速增长导致了欧元区通胀增长超预期,而能源项价格的增长可能与原油价格持续上行有关。同时在更广泛的商品和服务价格上涨影响下,欧元区的高通胀可能仍将在上半年维持高位,但随着能源价格后续回落,预计欧元区通胀可能将在今年下半年回落,年底可能回到1.8%左右的水平。由于欧元区工资增速相对平缓,因此,与美国英国不同,欧洲出现工资-价格螺旋风险的概率较低。

英欧央行齐放鹰,全球货币政策走向紧缩

春节期间英国央行和欧洲央行均发出鹰派信号,在高通胀压力下,全球货币政策正在走向紧缩。

英国央行在2月的议息会议上加息25pbs,同时开启缩表,鹰派程度超出市场预期。由于通胀不断上升,英国央行在2月议息会议上以5票比4票的票型通过了加息25bps的决定,继去年12月加息15bps后再次加息,将其政策利率上调至0.5%,这是英国央行自2004年以来首次出现连续两次议息会议均加息的情况。尽管加息符合市场预期,但是英国央行在本次会议上还宣布结束对英国政府债券的到期再投资,同时应启动出售公司债券,正式开启缩表,鹰派程度超出市场预期,体现英国央行治理通胀的决心。而本次议息会议上还有部分官员提议加息50bps,因此后续英国央行或还将继续加息。

欧洲央行在2月的议息会议上同样释放鹰派信号,其突然的转向完全超出市场预期。由于前一天公布的1月通胀数据创历史新高且远超市场预期,欧洲央行态度发生巨大转变。尽管会议声明总体符合预期,但会后欧洲央行行长拉加德的讲话则一展鹰派风格。首先,拉加德表示欧洲央行管委会一致担忧通胀高企时间长于预期;其次,她不再坚持此前一直强调的“2022年不太可能加息”的论断,表示“情况确实发生了变化”。其论调的突然转向与美联储主席鲍威尔首次表示“是时候放弃‘暂时性’这个词”有异曲同工之意,或预示着欧洲央行货币政策将正式开始转向。不过,即便欧洲央行开始加息,其首次加息的时点也将在停止扩表之后进行。同时,还需进一步关注后续欧元区通胀数据的变化。

流动性指标“喜忧参半”预示资产价格波动依然较大

春节假期期间,流动性指标(美债利率+美元指数)透露出“喜忧参半”的特点。全球流动性可能边际好转的“喜”来自:

1)美联储开始有委员讲话安抚市场对紧缩的焦虑。2月1日亚特兰大联储主席Bostic改口称美联储加息不会很激进,其倾向年内加息3次;费城联储主席Harker表示不赞成一次加息50bp;旧金山联储主席Daly表示应循序渐进转变货币政策,当前美联储的货币政策行动并不滞后于曲线。

2)美元指数阶段性走弱,为新兴市场国家的货币政策腾挪了更多操作空间和时间。尽管美元指数主要是兑欧元和英镑汇率权重大,但是美元指数的弱势会间接提振新兴市场商品价格,降低新兴国家的外部债务压力,减缓不必要的资金外流,为其国内货币政策腾挪出更多的更多货币操作空间和时间。

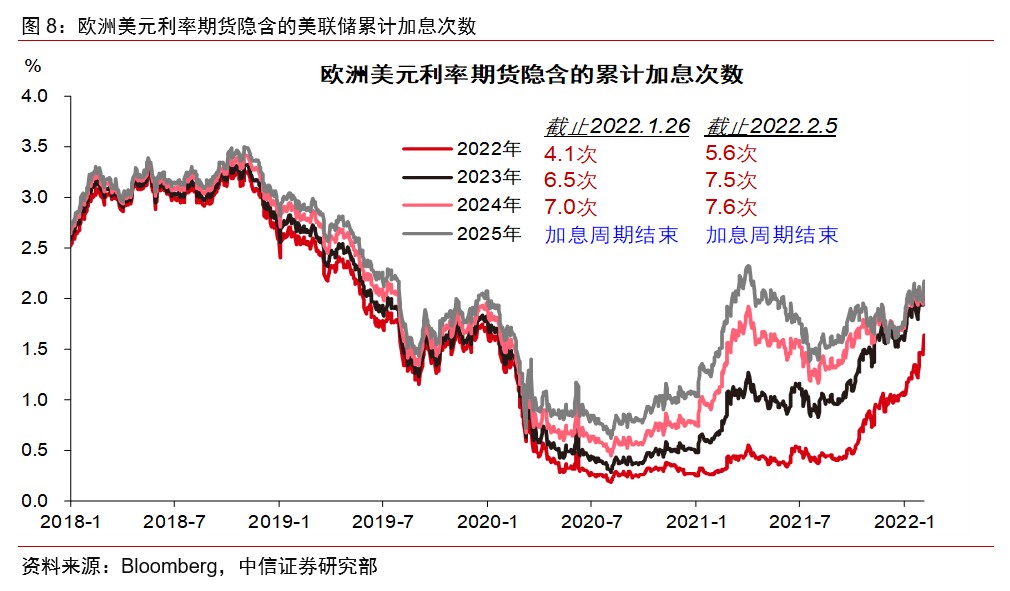

但是,全球流动性退潮的长期隐“忧”依然存在:尽管资产价格近期有所反弹,但主要发达央行的货币紧缩预期并没有缓和,反而因能源价格高企、欧洲央行紧缩提速而进一步强化。预计实际美债利率未来会震荡上行至0附近,其对高估值板块依然是主要风险之一。

本轮疫情外部冲击下的全球经济周期与以往周期不太可比,当前的经济周期处于中周期向后周期过渡,通胀环境明显不同于以往,我们建议不要轻易套用上一轮美联储紧缩周期的模式,未来美联储紧缩预期的回摆幅度可能相对有限。因此,整体配置上我们仍建议以防御为上,等待3月多项CPI数据和欧、美央行货币政策细节落地。

本文选编自“CS宏观研究”;智通财经编辑:庄东骐

扫码下载智通APP

扫码下载智通APP