中金:开年以来哪些主动权益基金扛住了下跌?

开年以来哪些主动权益基金扛住了下跌?

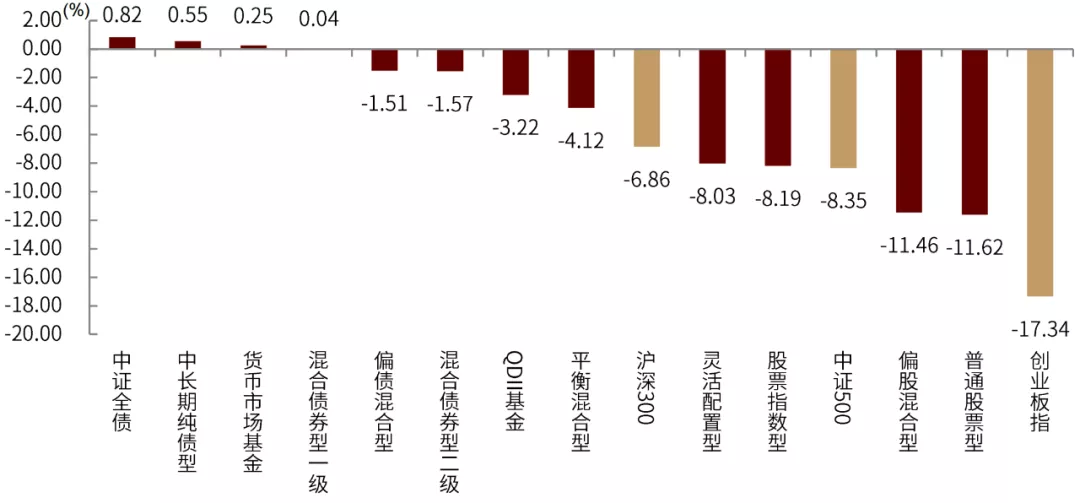

今年以来权益市场整体表现低迷。2022年开年,市场情绪持续低迷,A股主要市场指数频频下挫,截至2022年2月11日,今年以来沪深300指数跌幅近7%,中证500指数下跌逾8%,创业板指数跌幅超17%。受上述行情影响,权益基金市场整体表现不佳,今年以来,偏股混合型及普通股票型基金指数跌幅均超过11%,平衡混合型与灵活配置型基金指数分别下跌4%、8%。

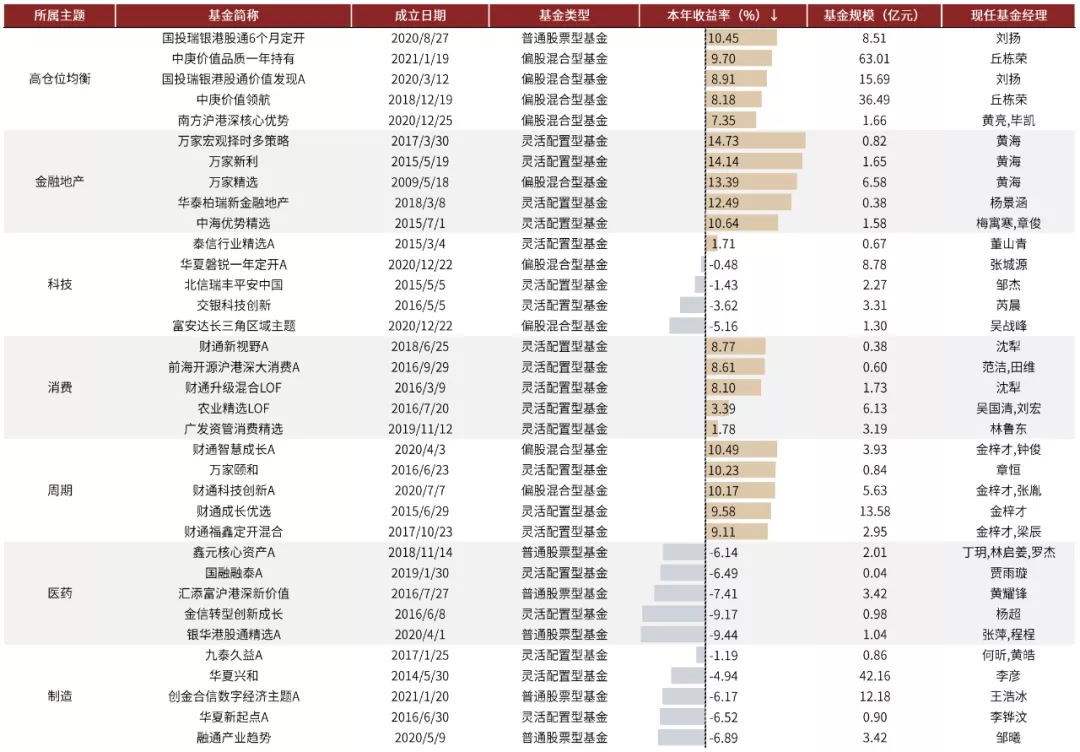

金融地产、周期主题基金业绩相对领先。细分品类来看,尽管开年权益基金整体下跌,金融地产主题基金收益中位数仍为正,截至2022年2月11日整体微涨0.4%。周期主题基金跌幅相对较小,收益分化较大,平均下跌4.8%。此外,医药主题基金延续去年弱势,今年以来平均跌幅达18.6%,制造、科技主题基金同样表现不佳,平均下跌14.8%、15.2%。

图表: 今年以来主要市场指数及基金指数收益率

资料来源:万得资讯,中金公司研究部,注:数据截至2022.02.11

图表: 主题基金今年以来收益分布

资料来源:万得资讯,中金公司研究部,注:数据截至2022.02.11

盘点各细分品类开年领跑产品,截至2022年2月11日,金融地产主题中,万家基金旗下的万家宏观择时多策略(+14.73%)、万家新利(+14.14%)和万家精选(+13.39%)今年以来业绩排名前三,华泰柏瑞新金融地产(+12.49%)和中海优势精选(+10.64%)业绩领先;周期主题中,3只产品收益超过10%,分别为财通智慧成长A(+10.49%)、万家颐和(+10.23%)和财通科技创新(+10.17%),排名前五的产品中,财通基金旗下产品占四席;高仓位均衡主题中,仅1只产品涨幅超过10%,为国投瑞银港股通6个月定开(+10.45%);消费主题中,财通新视野A(+8.77%)及前海开源沪港深大消费A(+8.61%)业绩领跑;科技主题中,仅1只产品收益为正,为泰信行业精选A(+1.71%);医药及制造主题中,所有产品均收跌,鑫元核心资产A(-6.14%)及九泰久益A(-1.19%)分别为跌幅最小的医药主题及制造主题基金。

图表: 主题基金细分品类今年以来净值表现前五

资料来源:万得资讯,中金公司研究部,注:数据截至2022.02.11

资管行业跟踪

公募基金:基金整体发行遇冷,REITs基金收益突出

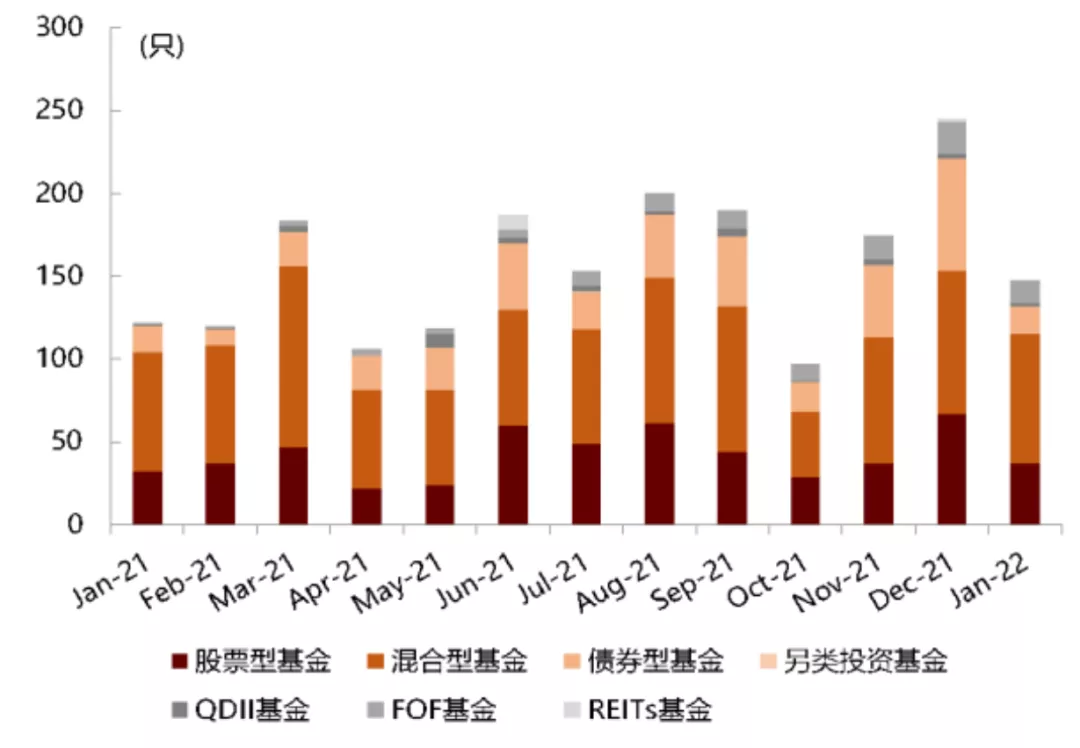

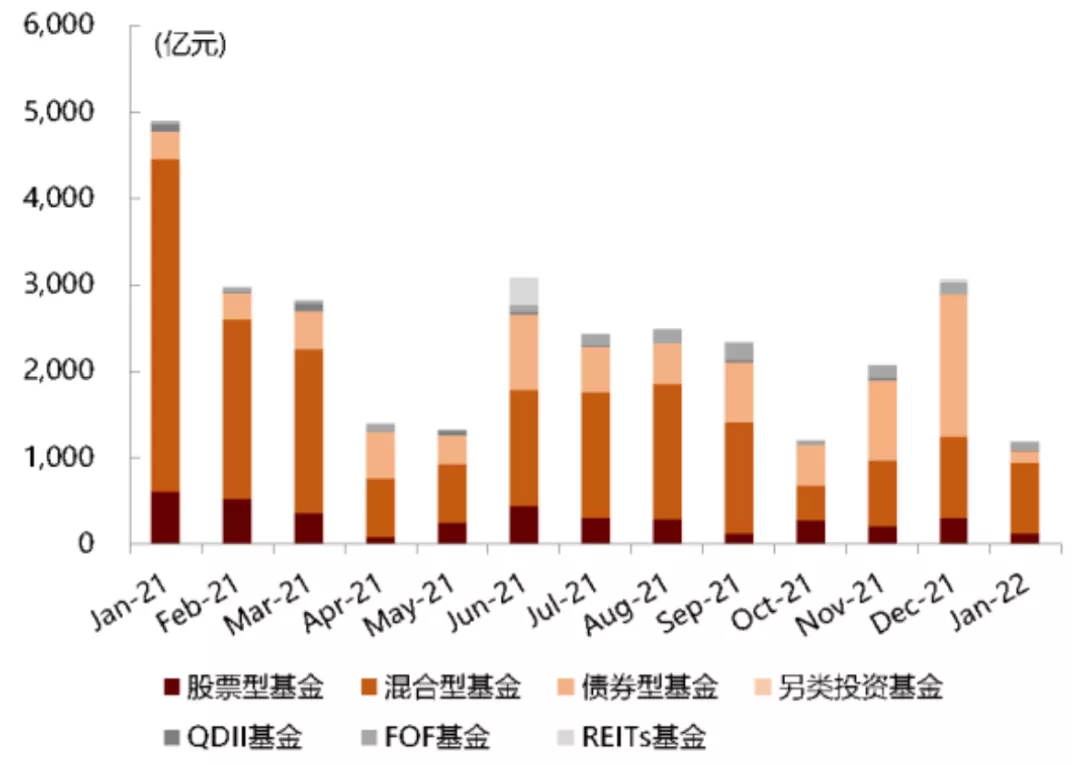

产品发行

► 市场总体:基金整体发行遇冷,债券型基金发行规模降至近一年低点。整体上看,1月基金新发行规模为1188.2亿元,相比去年12月大幅下降61.4%,为近一年低位。其中,债券型基金发行规模由上月高点骤降91.7%,减少1512.9亿元,为近一年最低点。股票型基金的发行规模也有较大降幅,较上月下降61.8%。

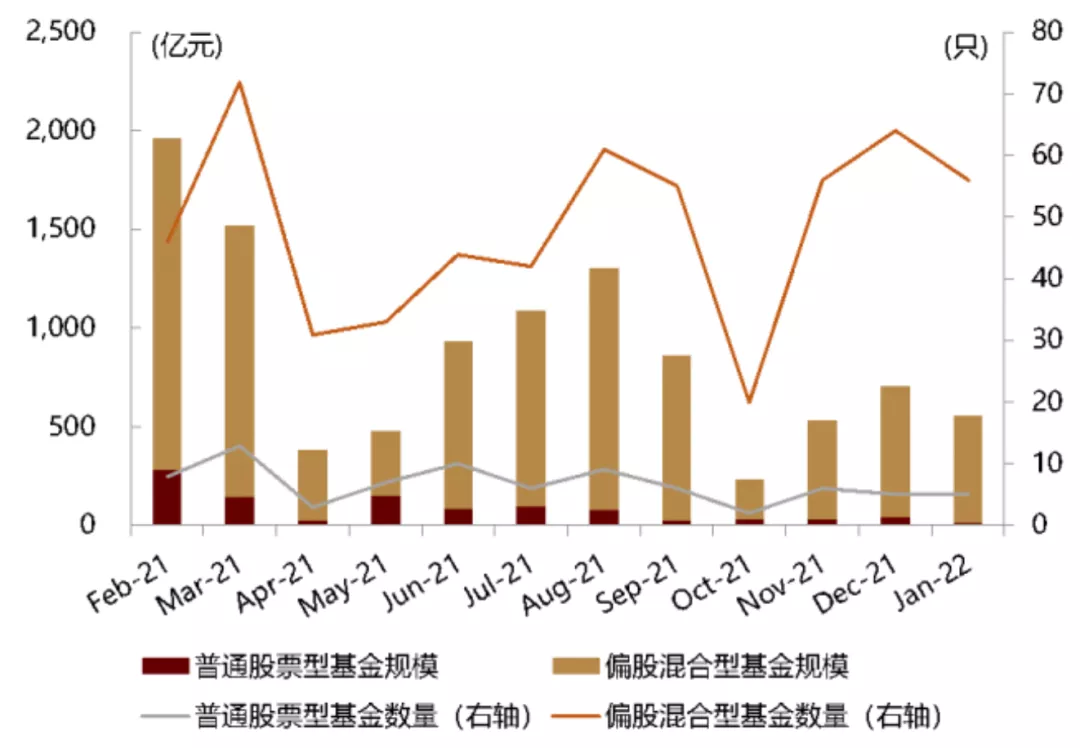

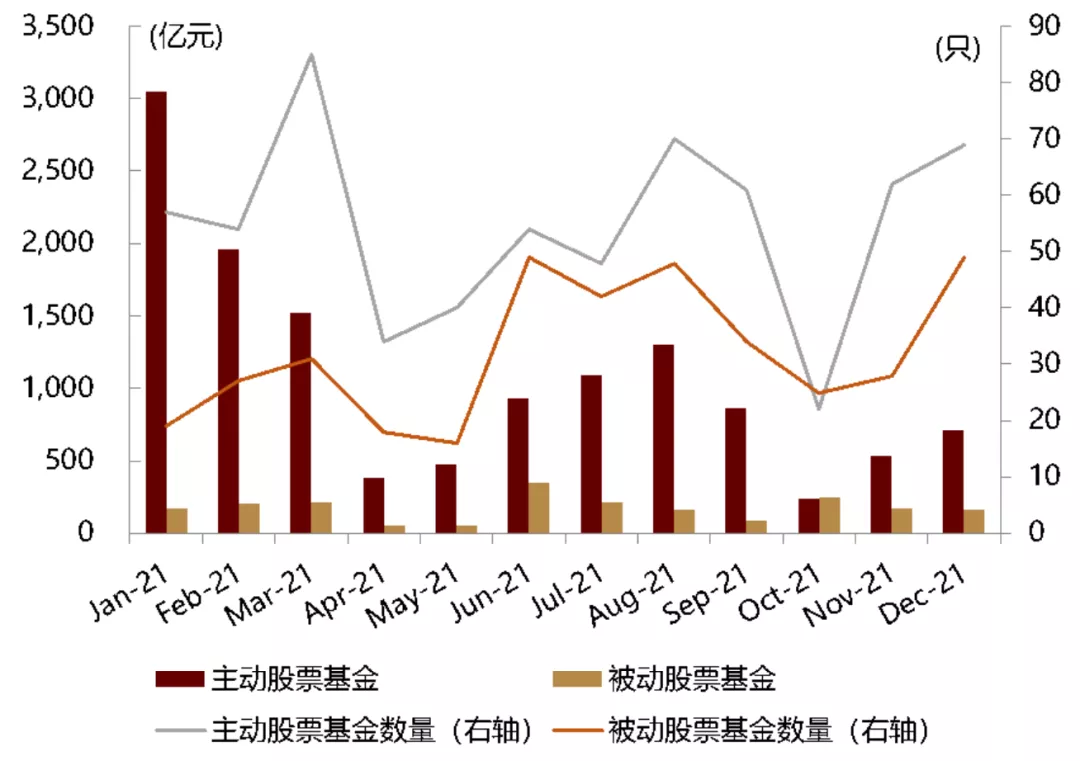

► 主动股票基金:主动股票型基金发行小幅降温。主动股票基金1月新发数量61只,较上月下降11.6%;新发规模为558.3亿元,较上月下降21.3%,新发主动股票基金以偏股混合型基金为主。

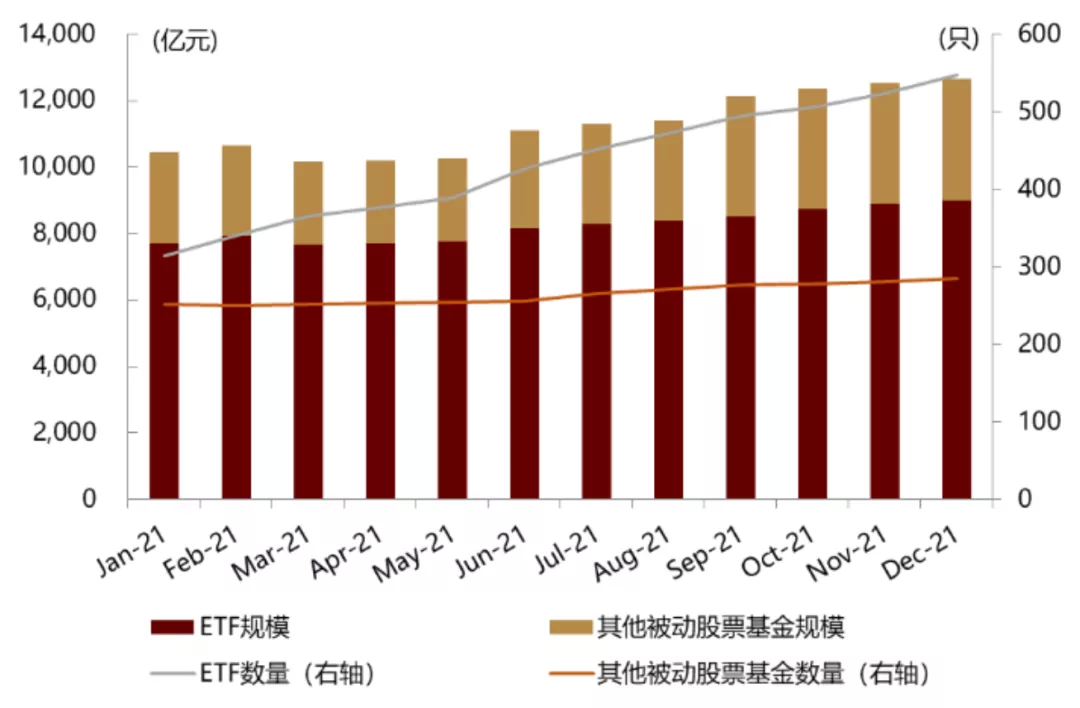

► 被动股票基金:被动股票基金发行规模连续3月下降。被动股票基金1月新发数量19只,较上月下降45.7%,发行规模48亿元,较上月大幅下降55.9%,自去年10月高点已连续3月下降至原先规模的20.2%。其中ETF发行规模为44.4亿元,较上月大幅下降55.9%,在新发被动股票基金中ETF占比92.6%。

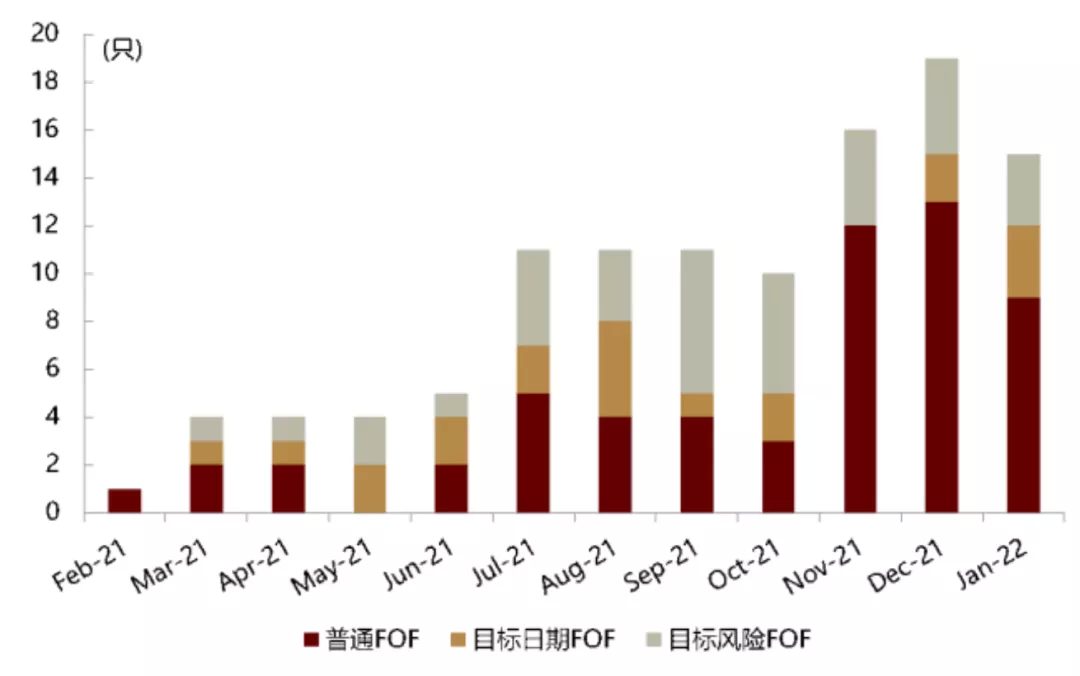

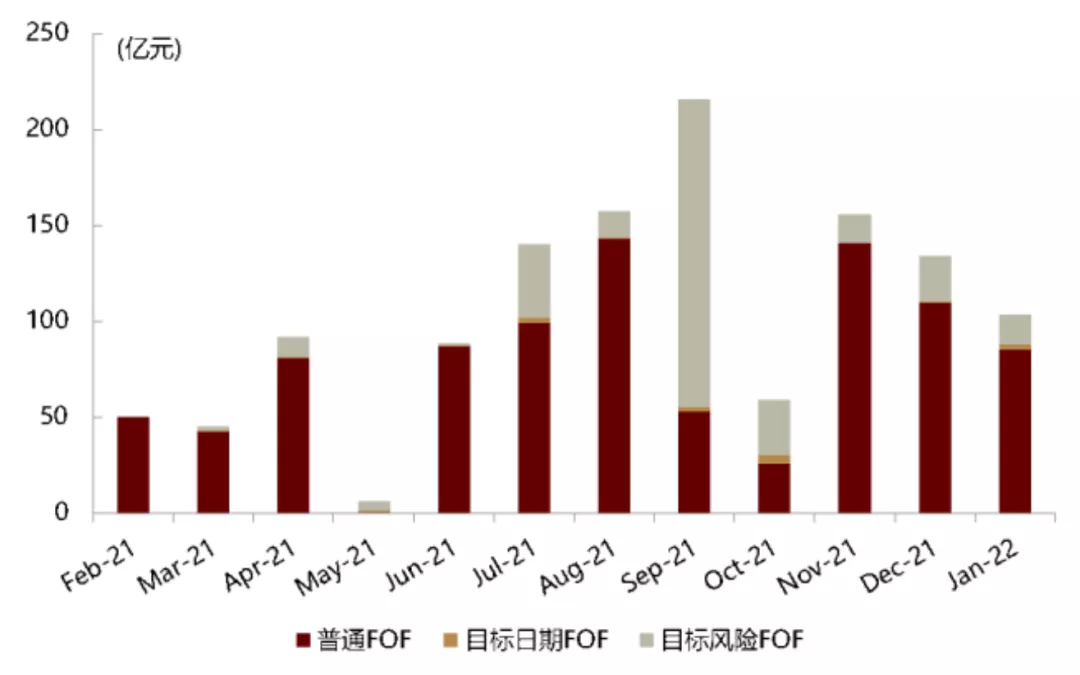

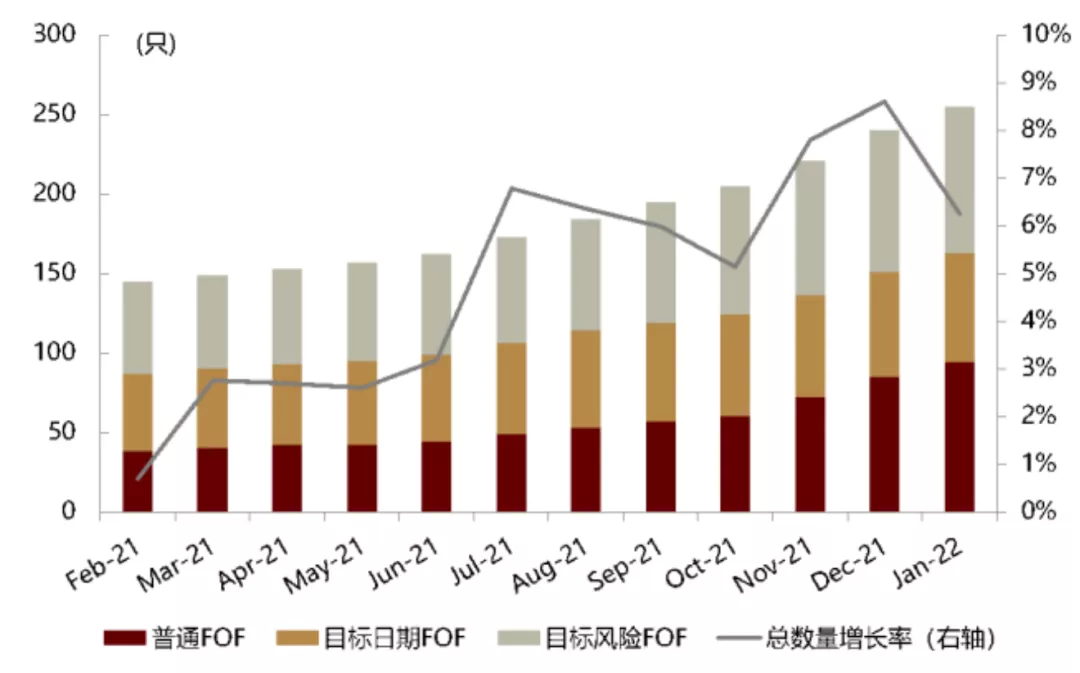

► FOF:FOF基金发行数量及发行规模均有所下降。1月FOF基金新发规模103.5亿元,较上月下降22.7%。其中,普通型FOF新发规模持续下滑,为85.3亿元,较上月下降22.1%;目标风险FOF新发规模15.5亿元,较上月下降34.9%;目标日期FOF新发规模由上月0.6亿元增长至2.7亿元。

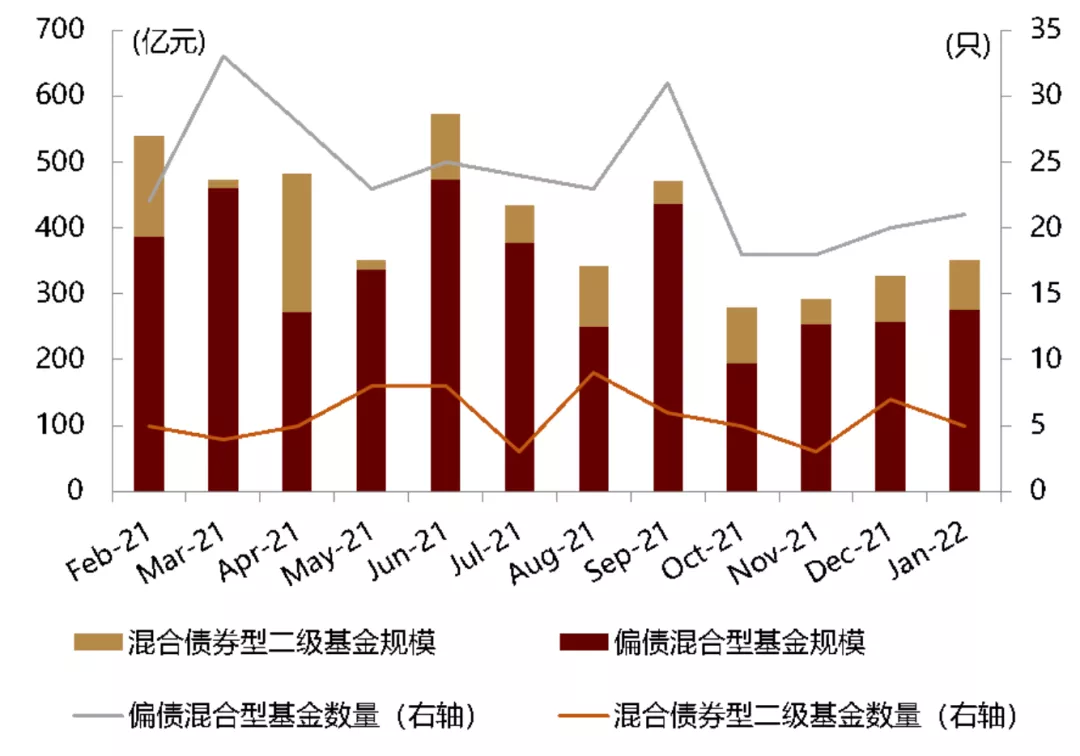

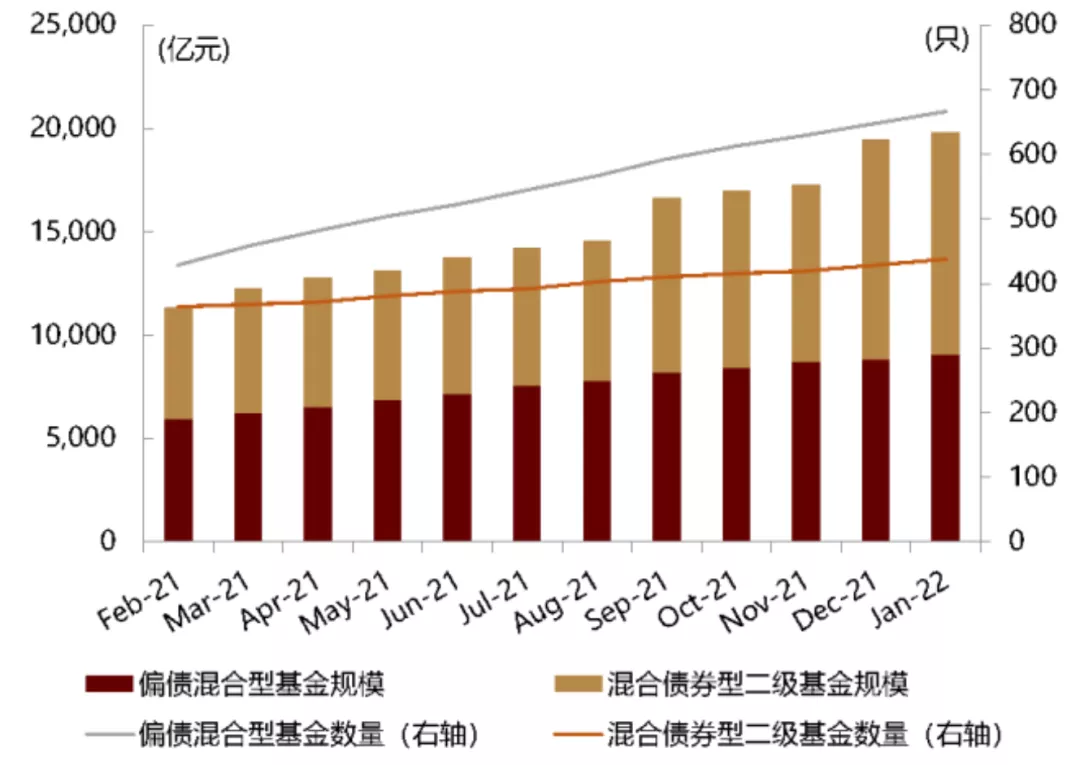

► 偏债基金:偏债基金发行规模小幅上升。1月偏债基金新发规模为351.5亿元,较上月小幅增长7.4%。其中偏债混合型基金新发规模276.3亿元,较上月上升7.1%,混合债券型二级基金新发规模75.1亿元,较上月上升8.6%。

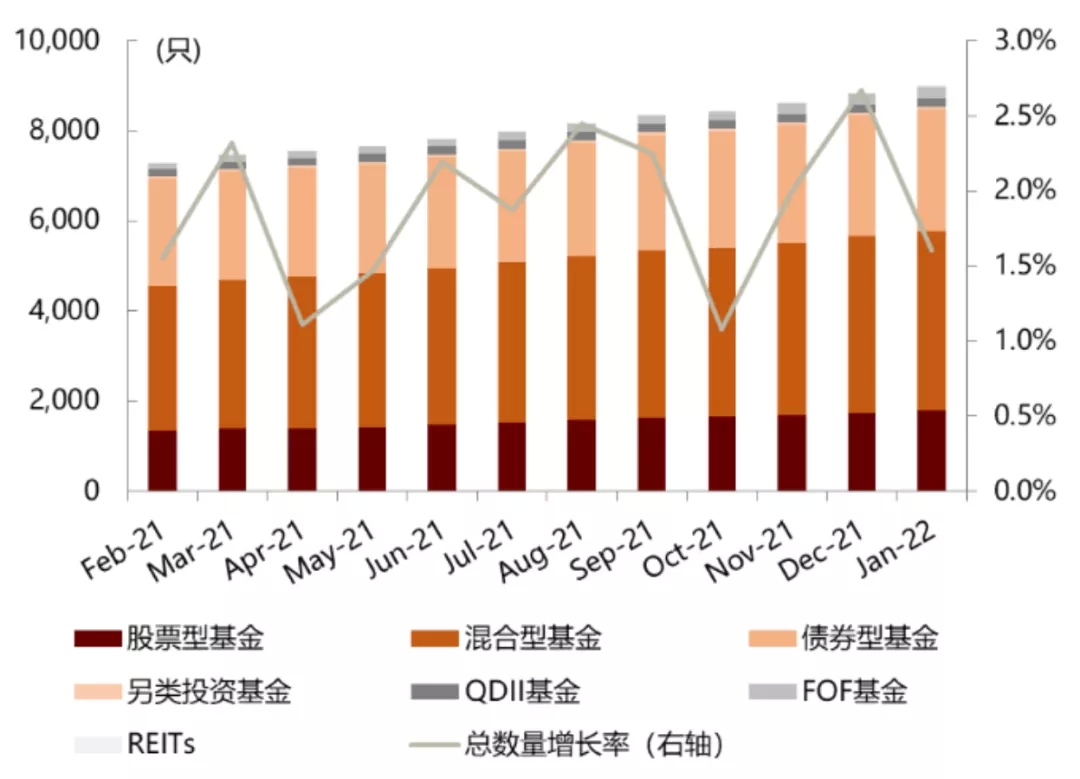

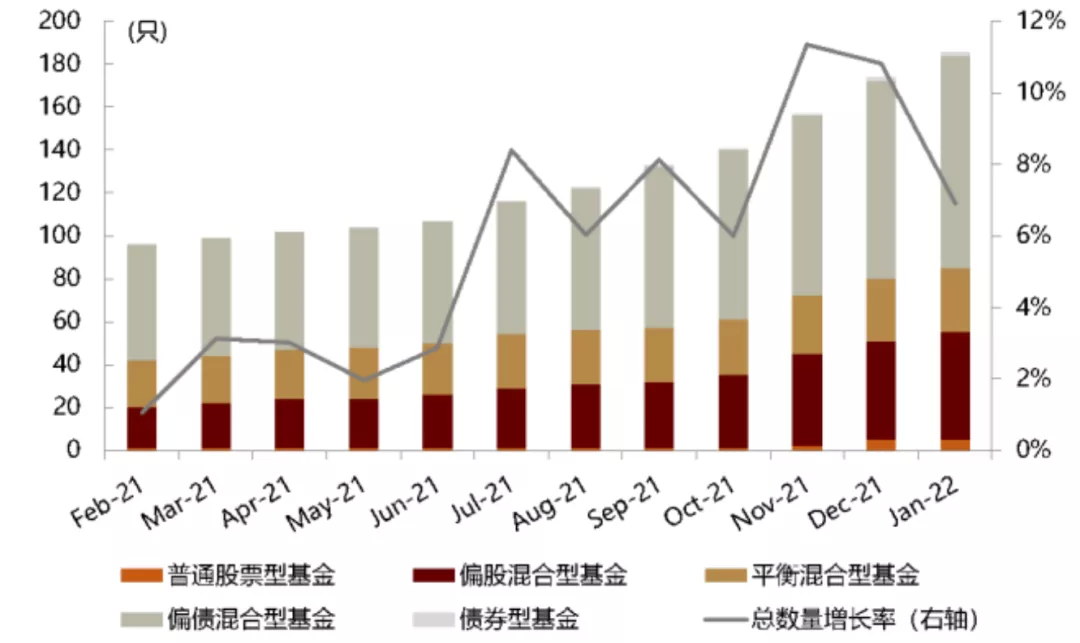

图表: 公募基金月度新发数量

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

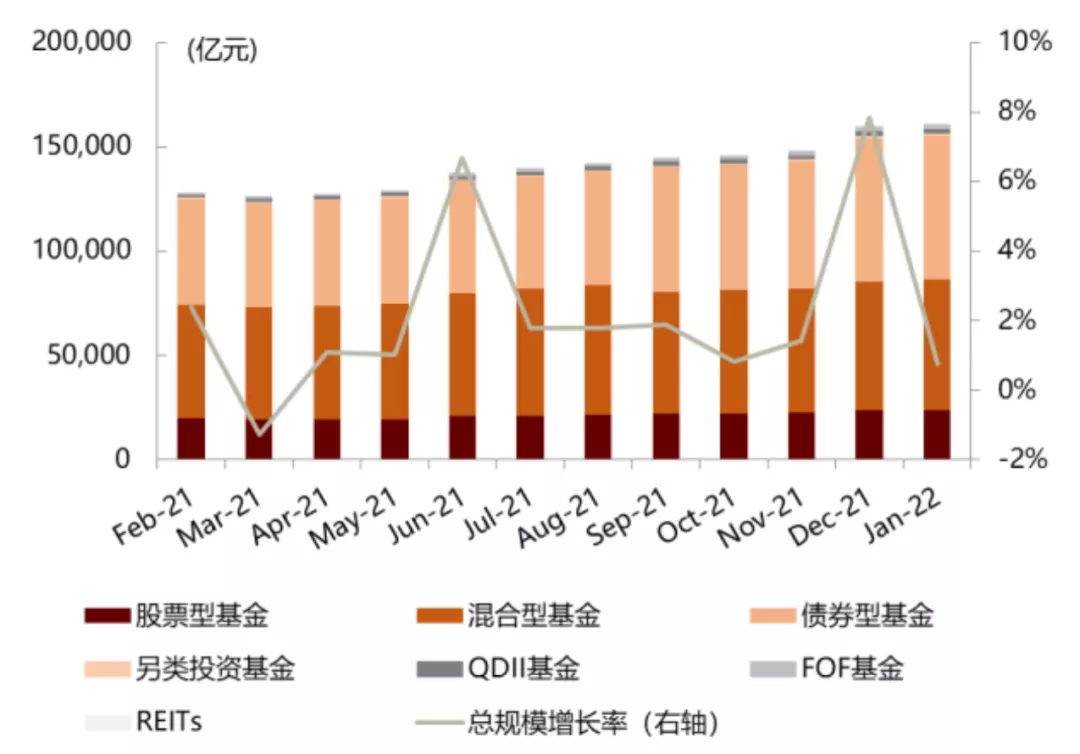

图表: 公募基金月度新发规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 公募基金月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 公募基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 主动股票基金月度新发数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

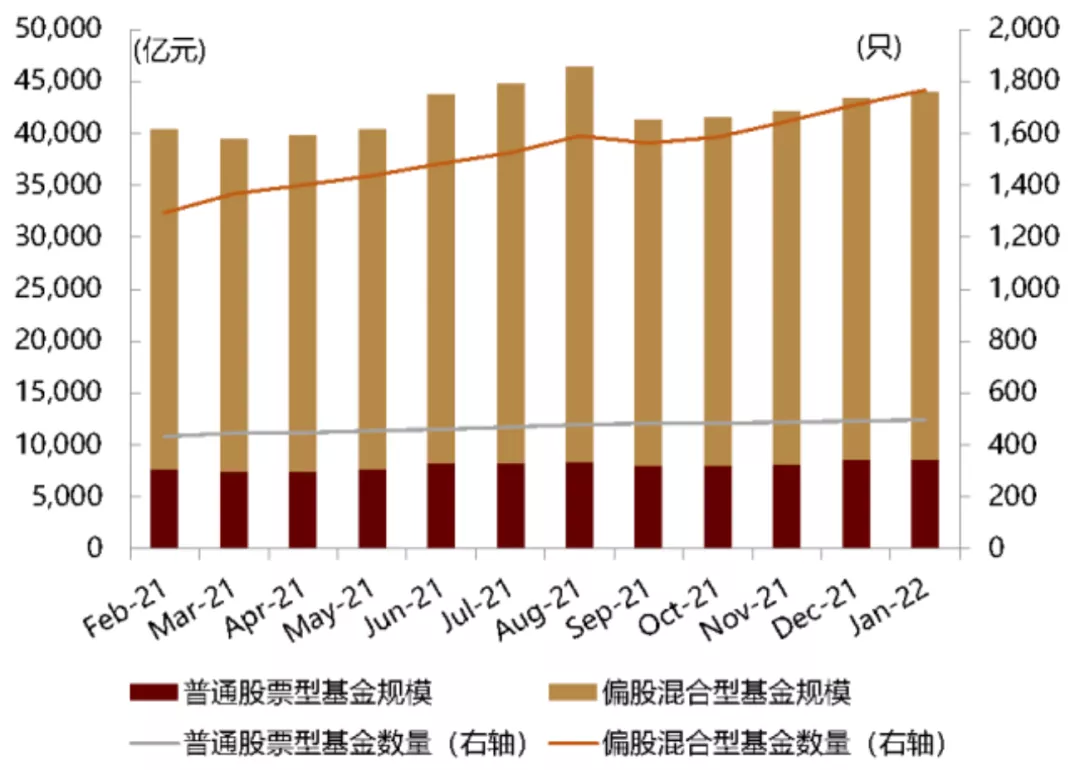

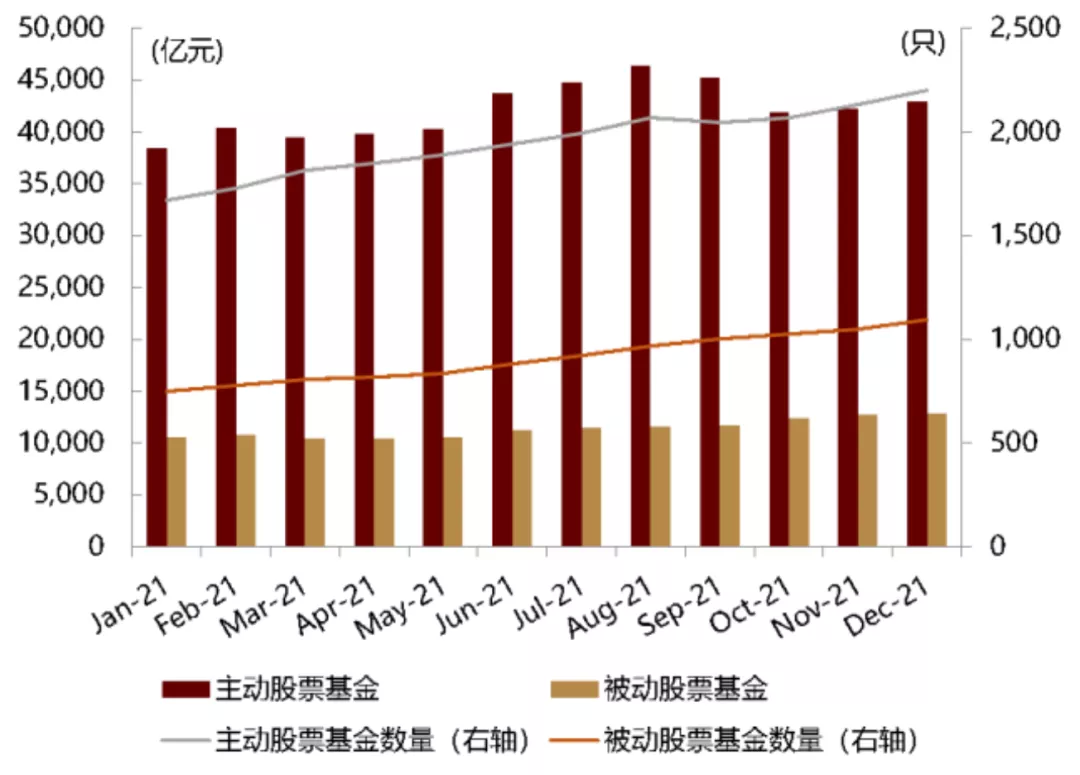

图表: 主动股票基金月度存量数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 主动与被动股票基金月度新发数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 主动与被动股票基金月度存量数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: ETF与其他被动股票基金月度新发数量及规模(剔除ETF联接基金)

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: ETF与其他被动股票基金月度存量数量及规模(剔除ETF联接基金)

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: FOF月度新发数量

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 月度FOF新发规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: FOF月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 月度FOF存量规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

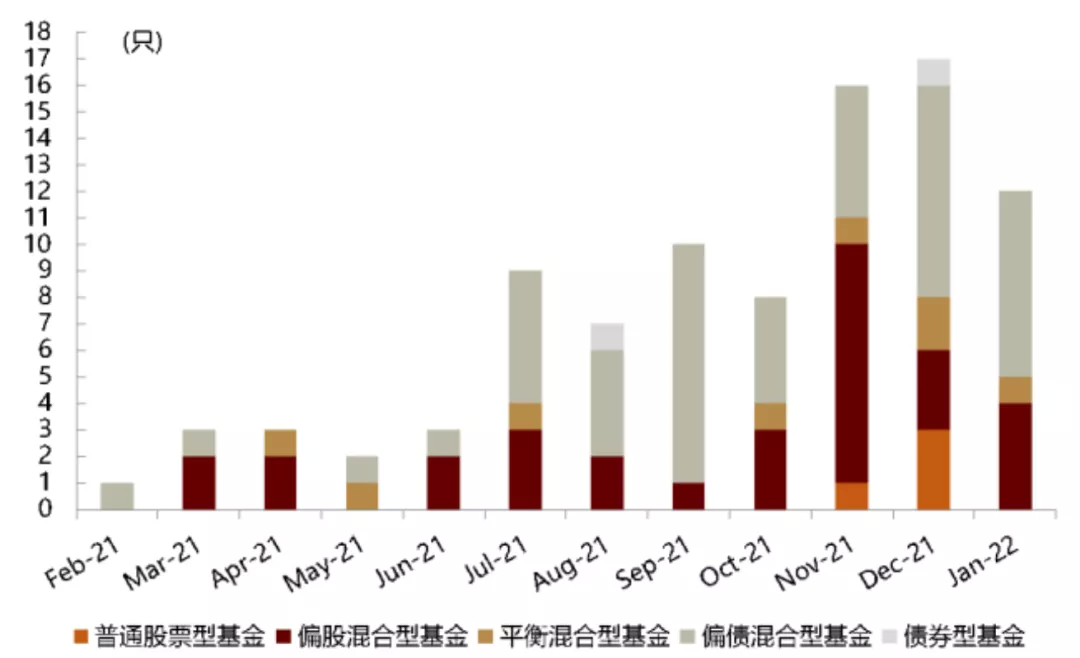

图表: 各类普通FOF月度新发数量

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

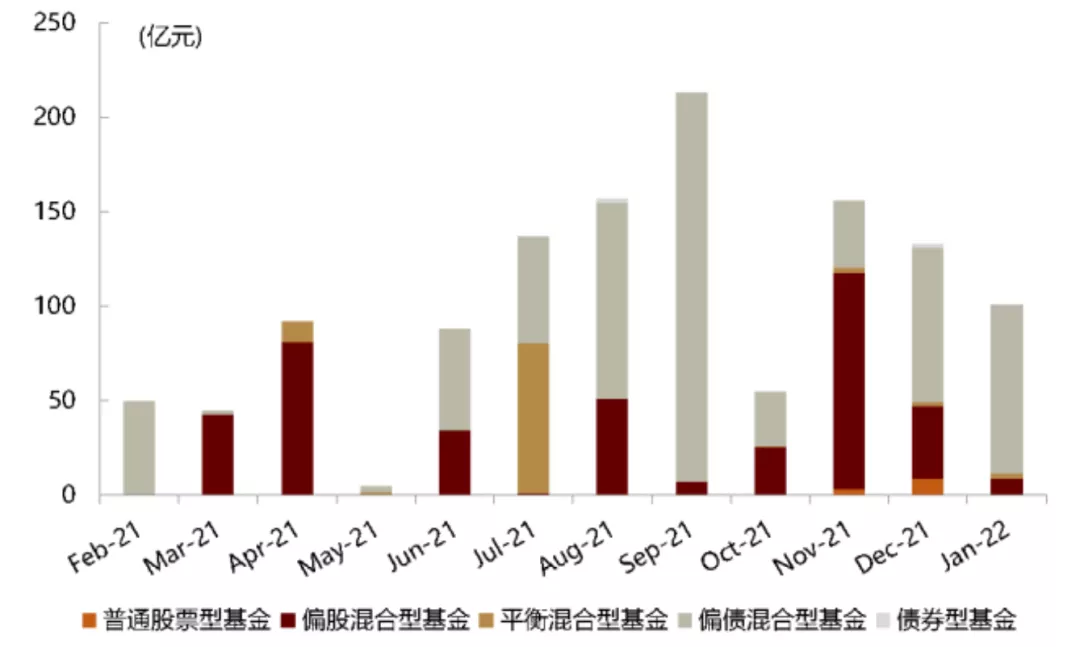

图表: 各类普通FOF月度新发规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 各类普通FOF月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 各类普通FOF月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

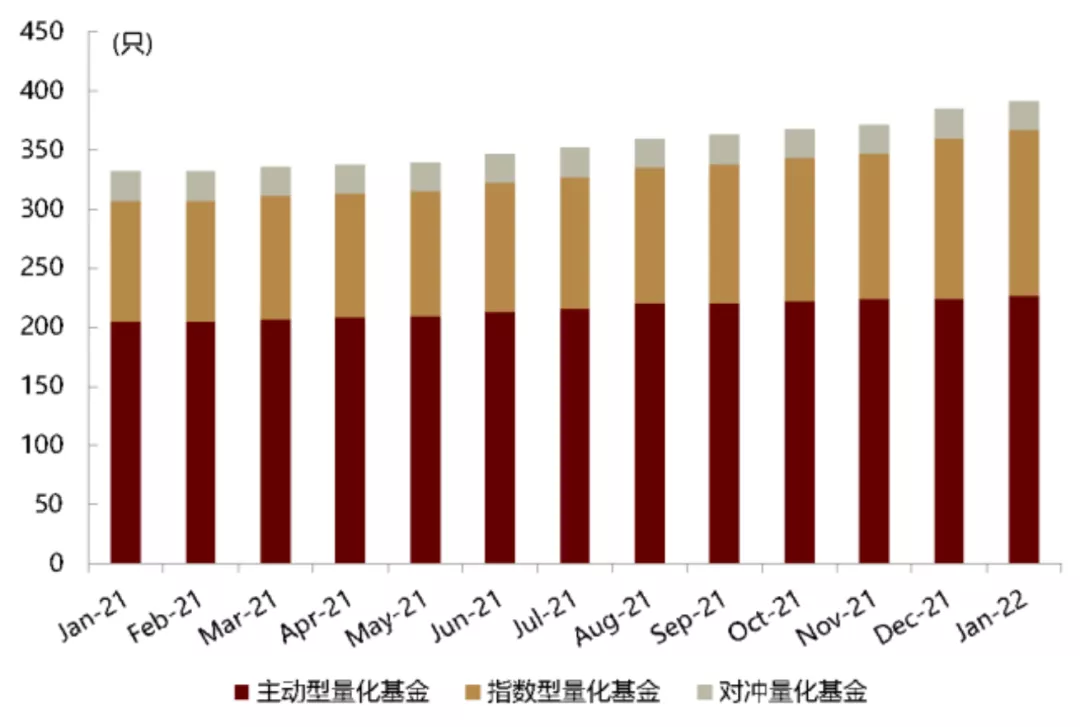

图表: 各类量化基金月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 各类量化基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

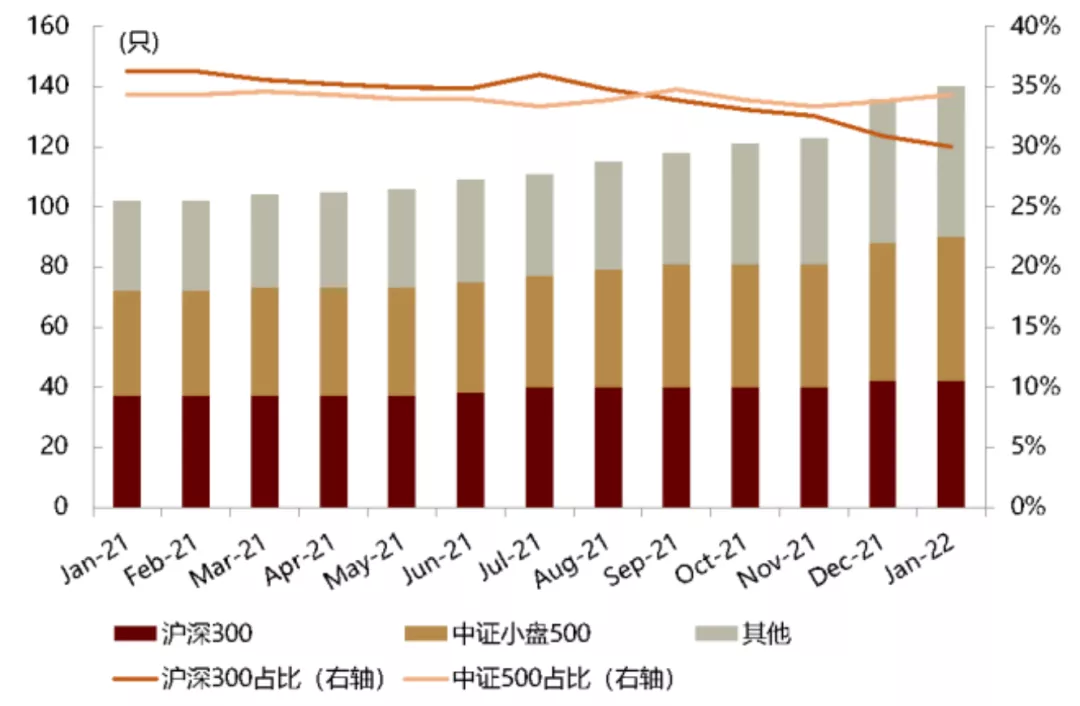

图表: 不同基准指数型量化基金月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

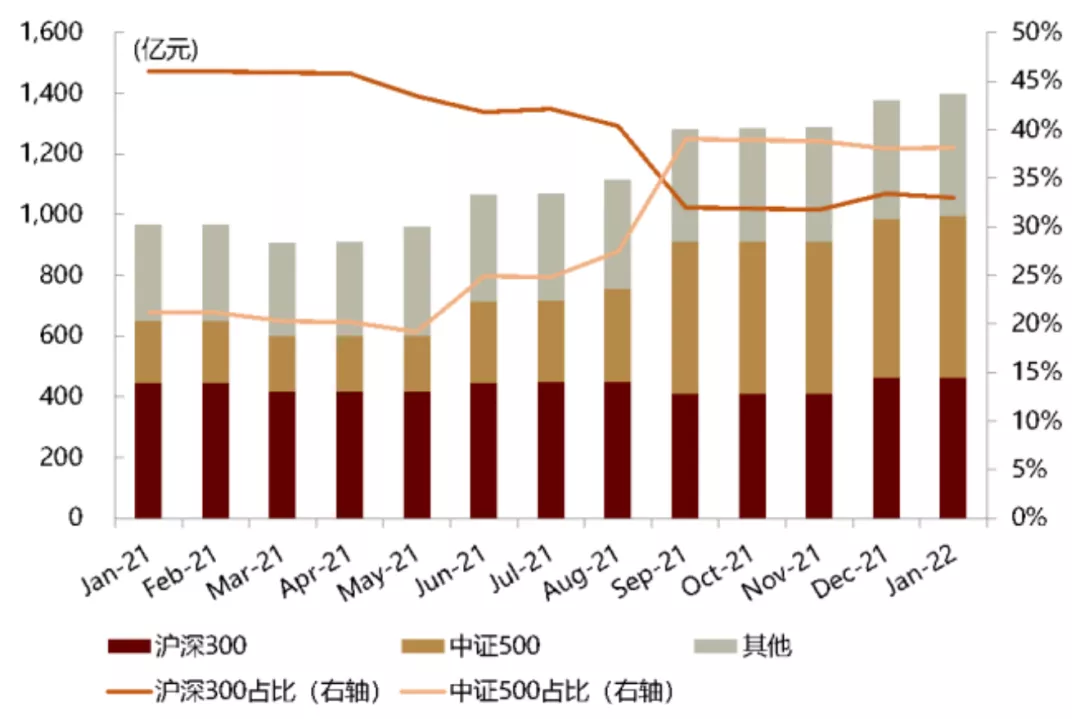

图表: 不同基准指数型量化基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 偏债基金月度新发数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 偏债基金月度存量数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

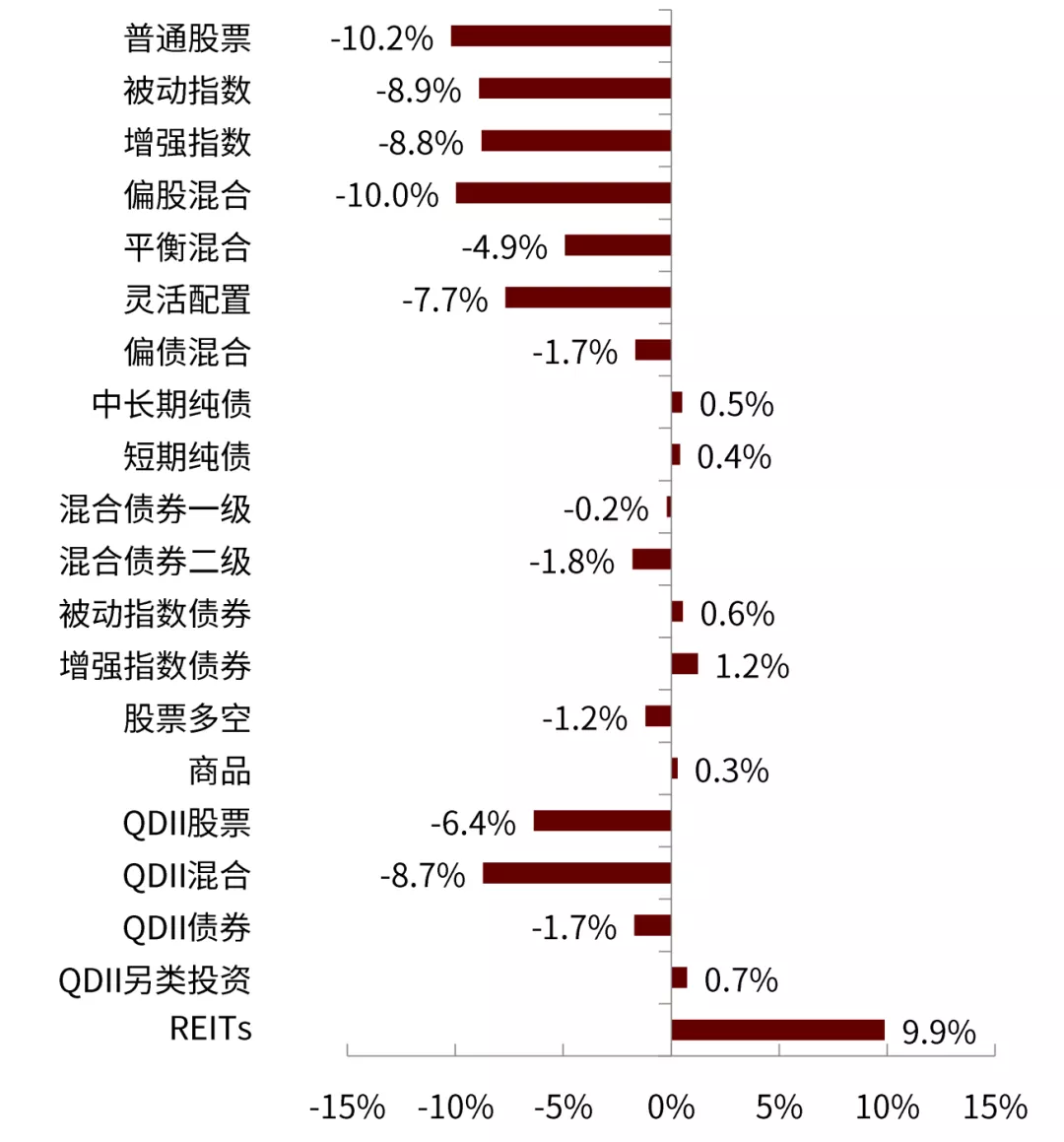

市场表现

► 市场总体:多类公募产品大幅下跌,REITs基金领涨。受股票市场下挫影响,1月以股票为主要投资标的的公募基金整体录得大幅下跌。其中,普通股票型基金和偏股混合型基金跌幅最大,分别为-10.2%和-10%。相较而言,债券型基金整体小幅上涨,REITs基金涨幅突出,达9.9%。

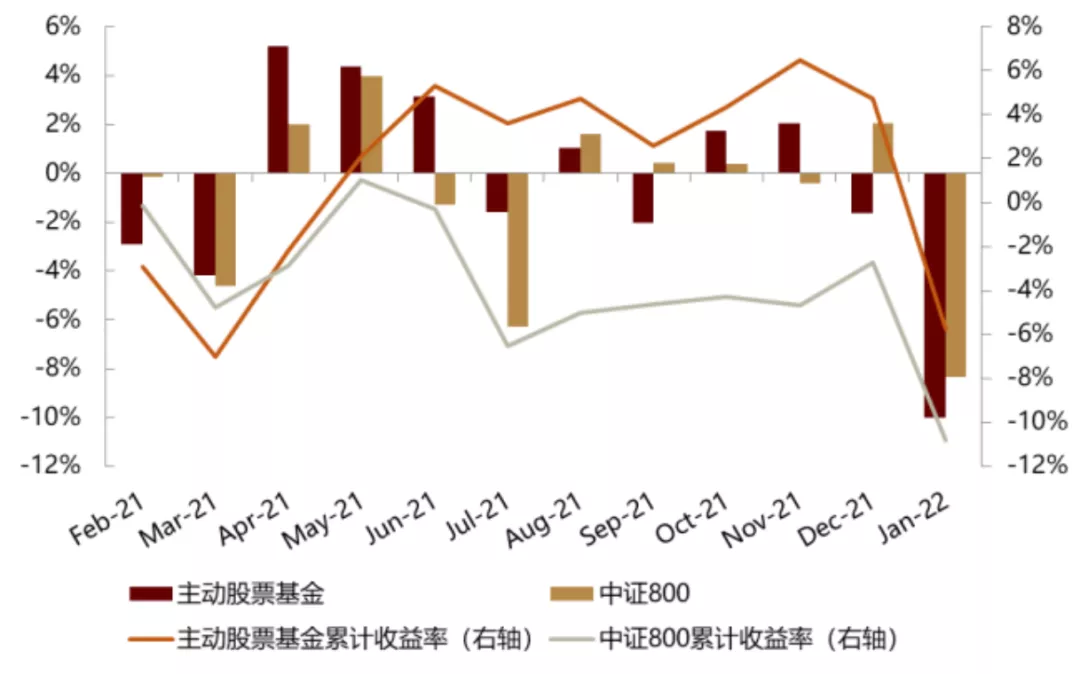

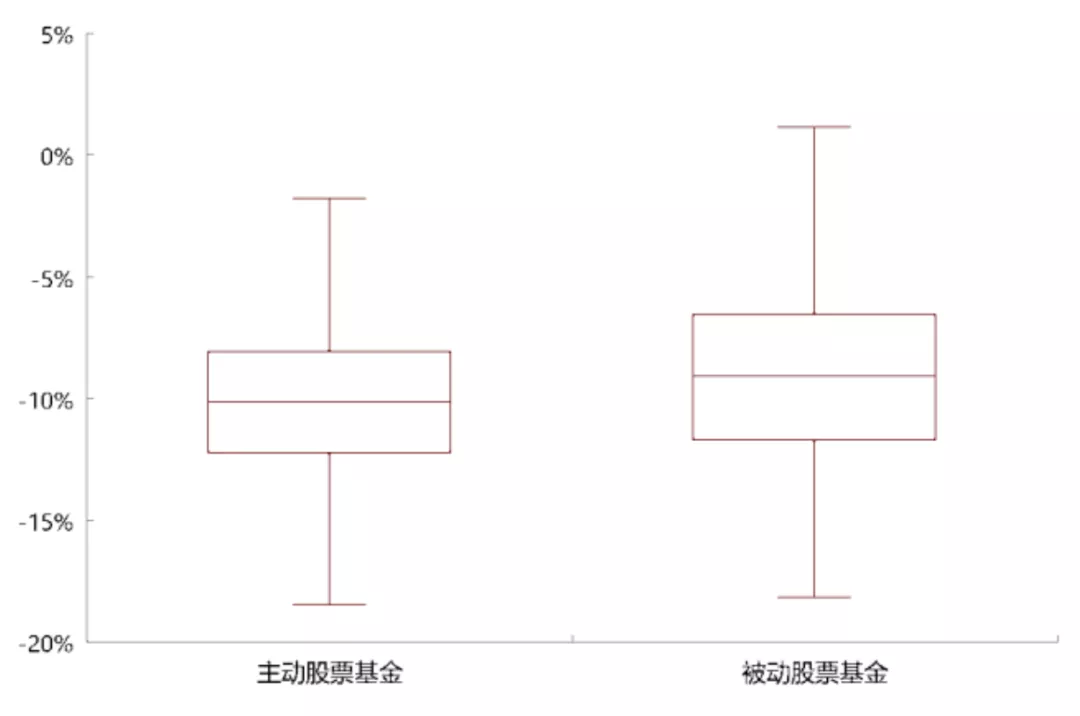

► 股票基金:主动股票基金1月录得较大跌幅。主动股票基金1月收益为-10.01%,低于同期中证800收益(-8.34%)。从收益结构来看,1月被动股票基金中位数收益略高于主动股票基金,但被动股票基金收益分化较大。

► FOF:各类别FOF均录得负收益,偏股混合型FOF领跌。1月FOF产品整体月度收益率为-4.43%。各类别来看,偏股混合型FOF录得较大跌幅,其中普通偏股混合型及目标风险偏股混合型FOF跌幅分别-7.58%和-6.05%。

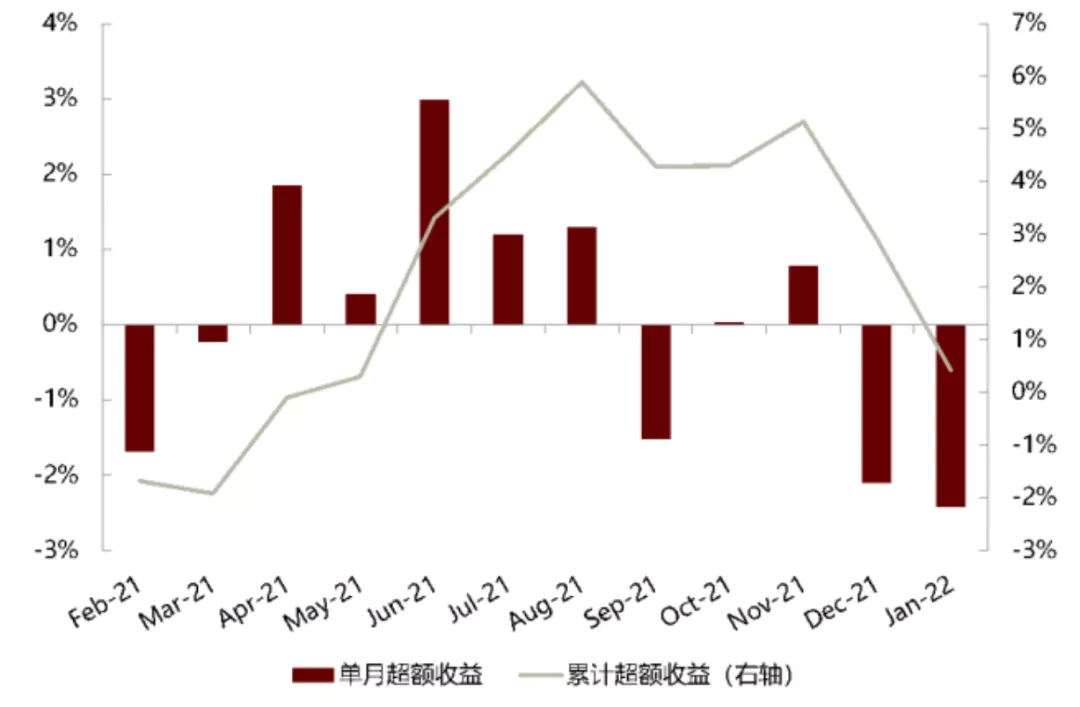

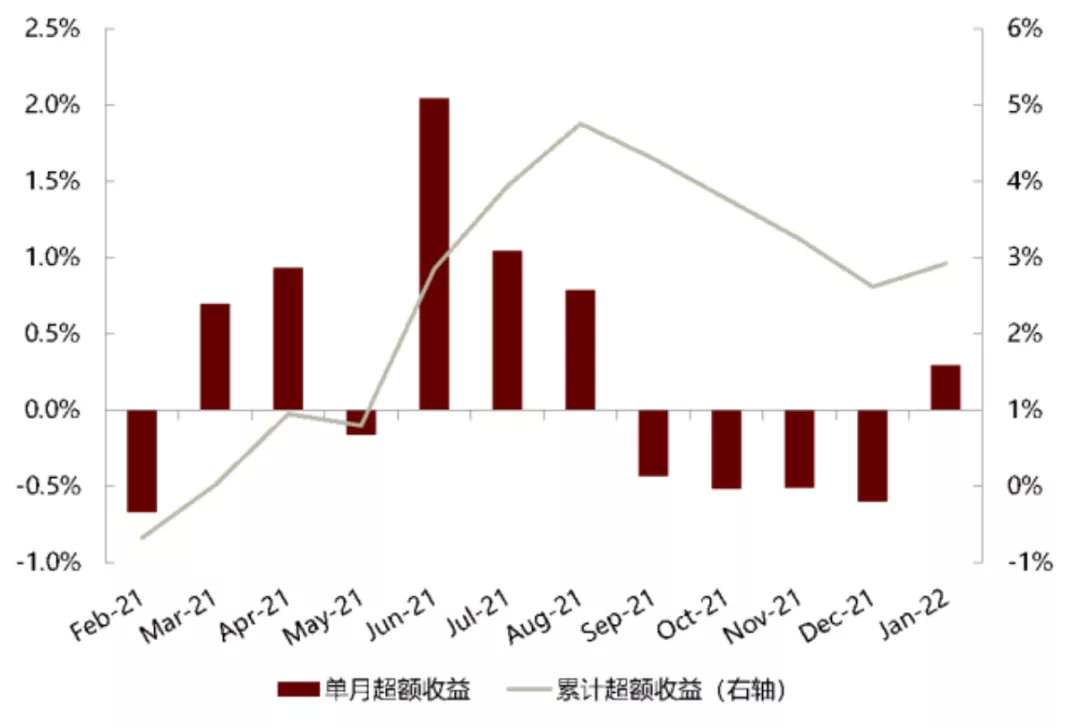

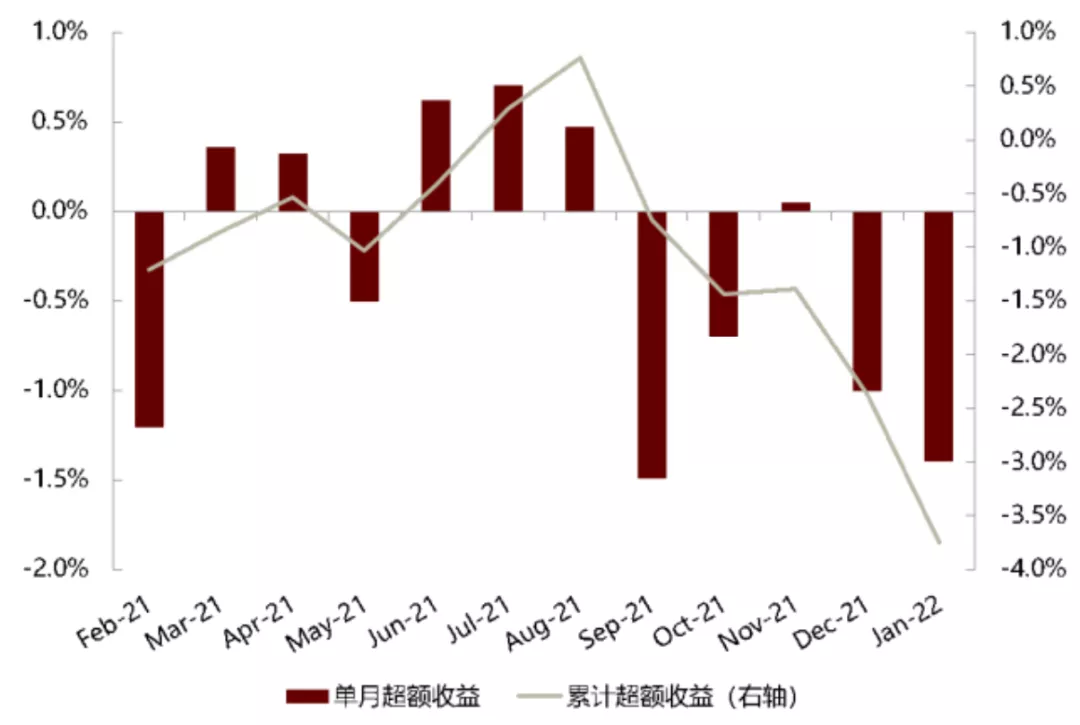

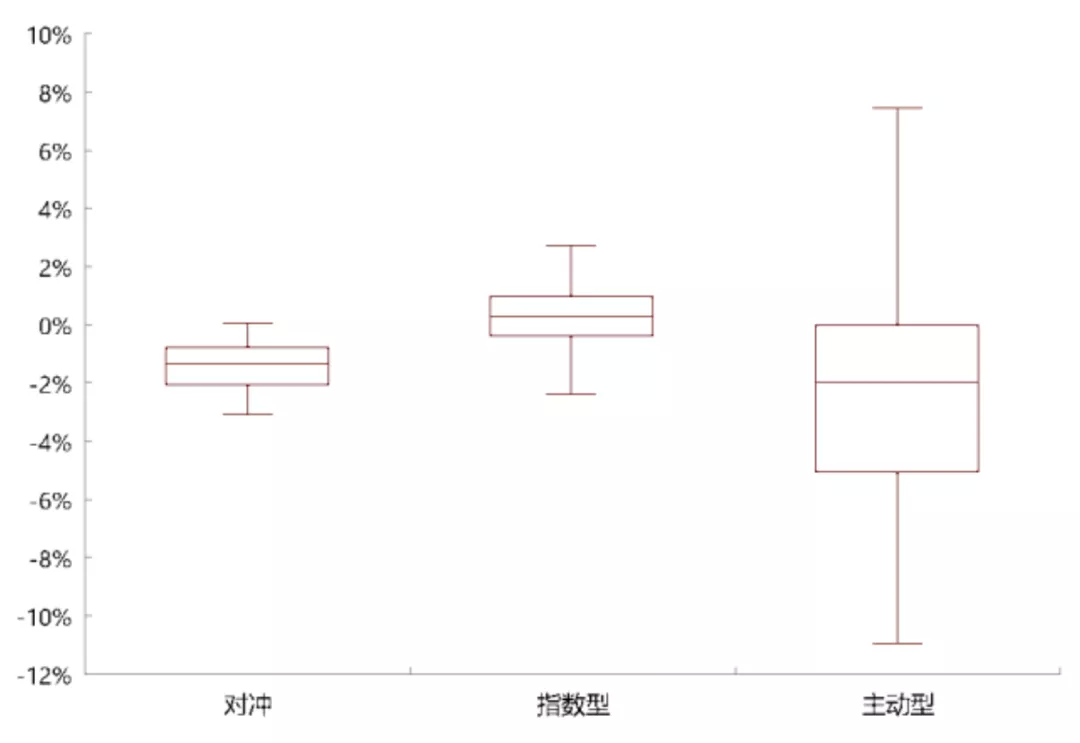

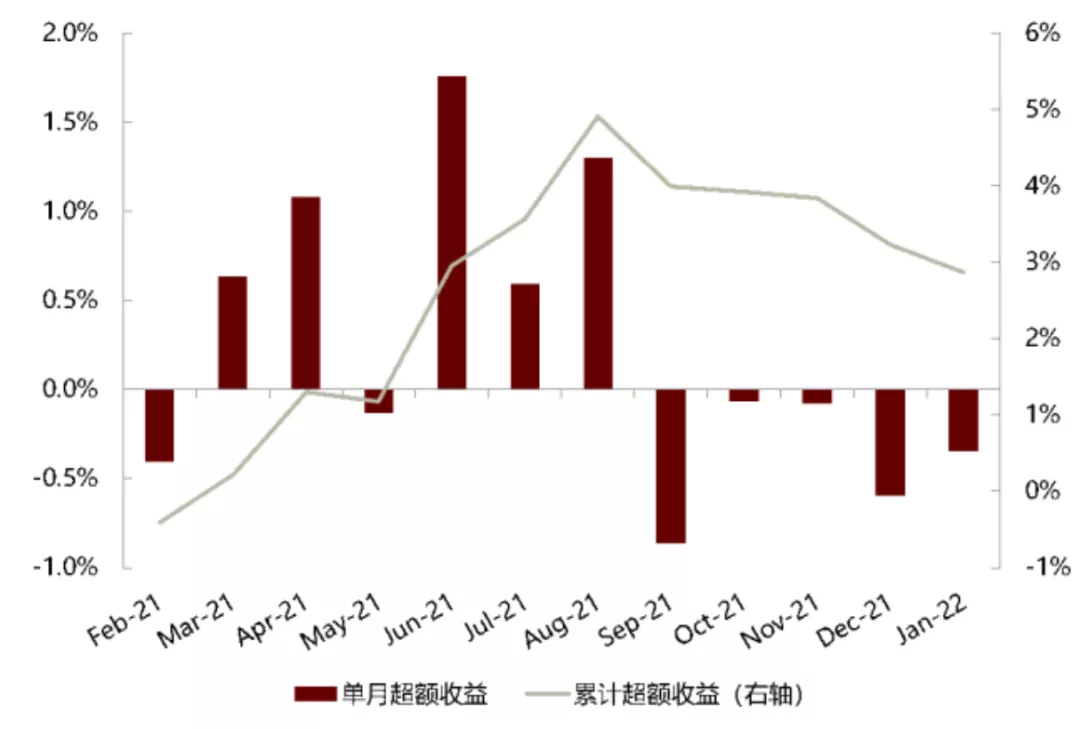

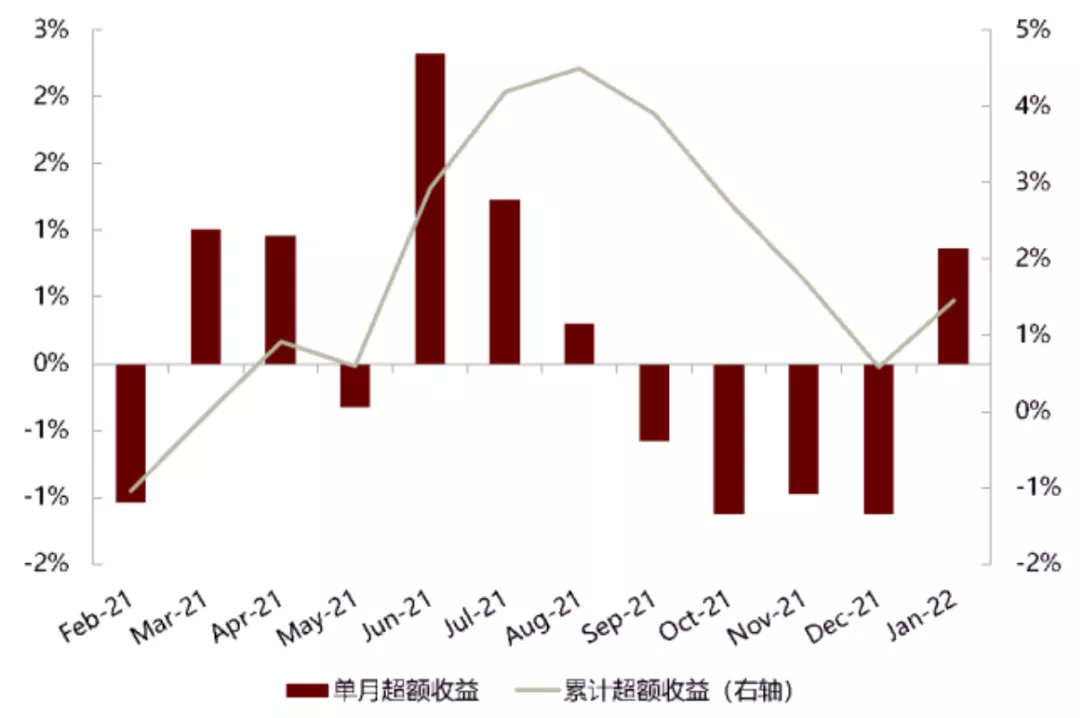

► 量化基金:指数增强型基金录得正超额收益。1月各类别量化基金中,仅指数型量化基金录得正超额收益,为0.29%,主动型和对冲量化基金超额收益分别为-2.43%和-1.40%。指数型量化基金中,以中证500为基准的指数增强型基金近5月来首次录得正超额收益,以沪深300为基准的指数增强型基金持续5个月录得负超额收益。

图表: 大类公募基金1月净值表现

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

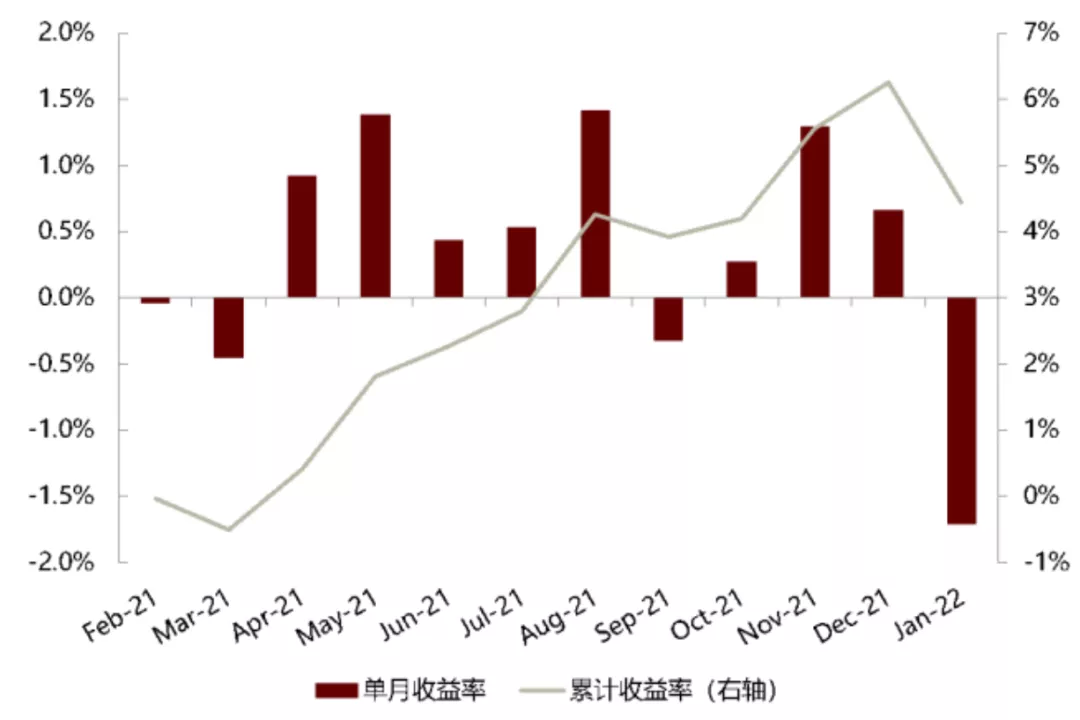

图表: 主动股票基金月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 主动及被动股票基金1月收益率分布

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 各类 FOF 月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 主动型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 指数型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 对冲量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 不同种类量化基金1月收益率分布

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 以沪深300为基准指数型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 以中证500为基准指数型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

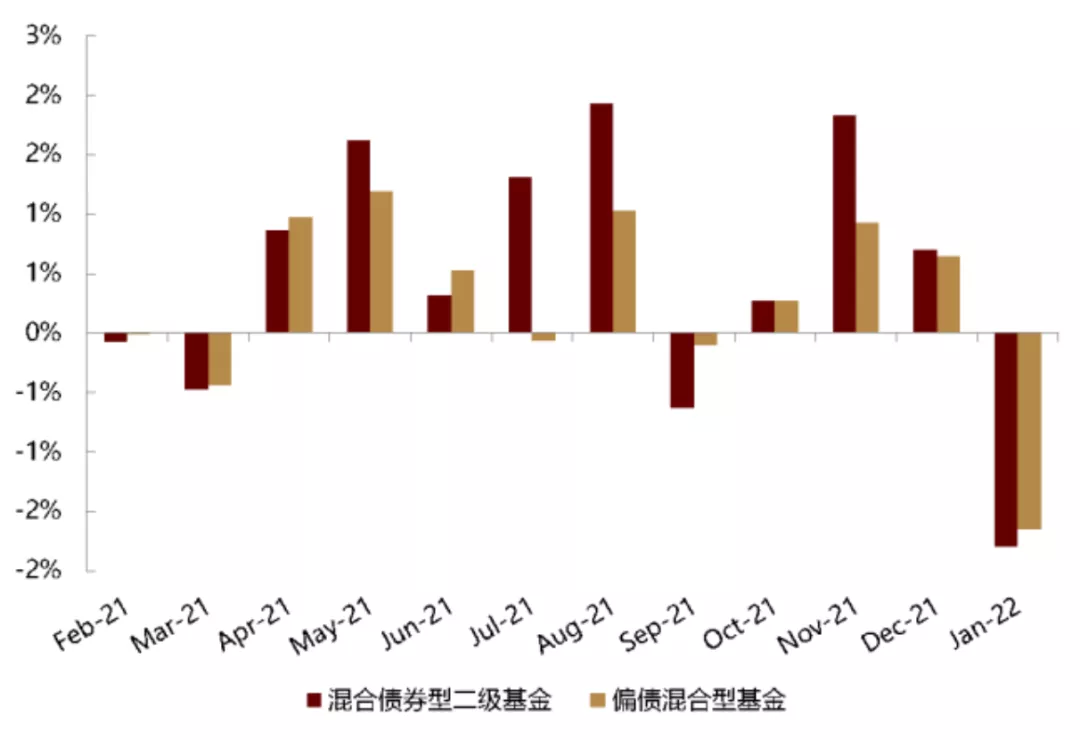

图表: 偏债基金月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

图表: 混合债券型二级及偏债混合型基金月度净值表现

资料来源:万得资讯,中金公司研究部(截至2022年1月底)

私募基金:私募证券投资基金发行升温,定向增发策略产品领跌

产品发行

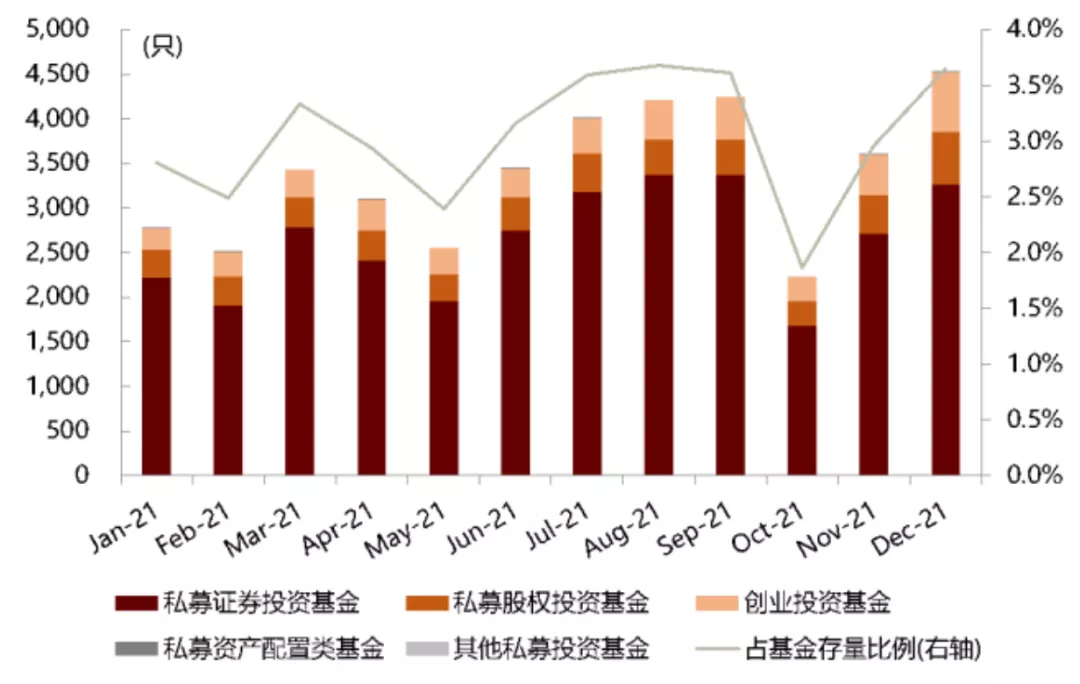

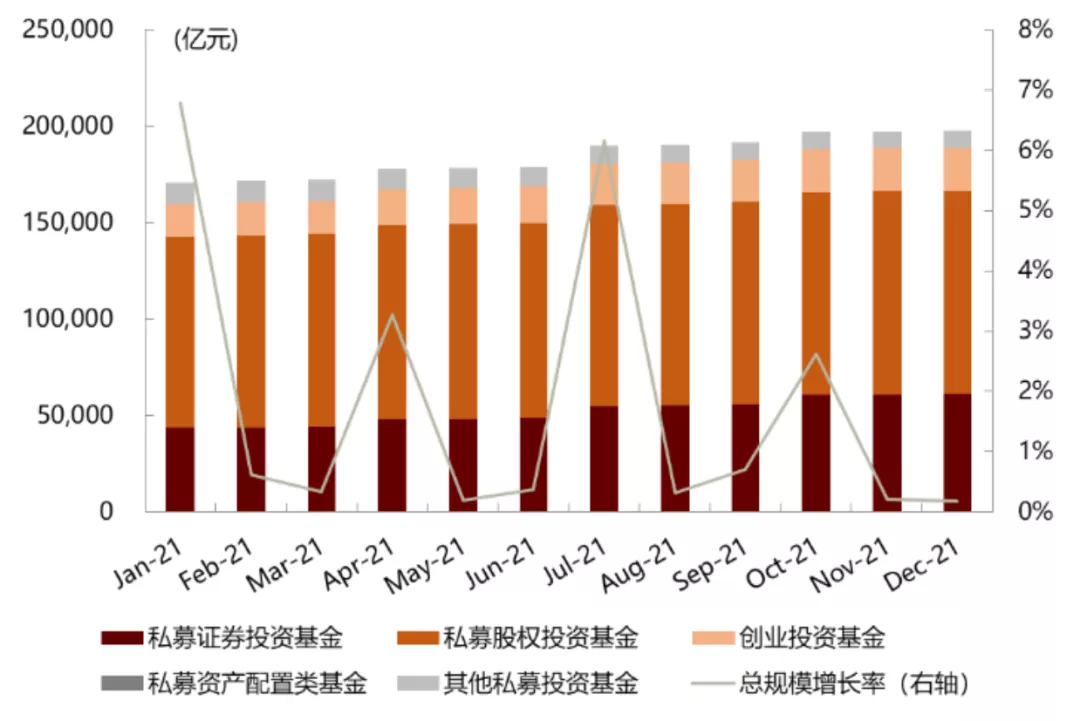

► 市场总体:12月私募基金备案通过情况向好。12月私募基金备案通过数量为4532只,较11月大幅增长25.8%;备案通过规模1699.5亿元,较11月显著增长76.5%,备案通过数量和规模均为近一年最高点;存量规模较11月小幅提升354.4亿元,当前存量规模为19.8万亿元。

► 证券投资基金:12月私募证券投资基金发行升温。12月底,私募证券投资基金备案通过数量为3265只,较11月提升20.6%,备案规模为989.9亿元,较11月提升133.7%,为近一年以来高点。

图表: 分类型私募基金备案月度通过数量

资料来源:中国证券投资基金业协会,中金公司研究部(截至2021年12月底)

图表: 分类型私募基金备案月度通过规模

资料来源:中国证券投资基金业协会,中金公司研究部(截至2021年12月底)

图表: 分类型私募基金月度存量数量

资料来源:中国证券投资基金业协会,中金公司研究部(截至2021年12月底)

图表: 分类型私募基金月度存量规模

资料来源:中国证券投资基金业协会,中金公司研究部(截至2021年12月底)

市场表现

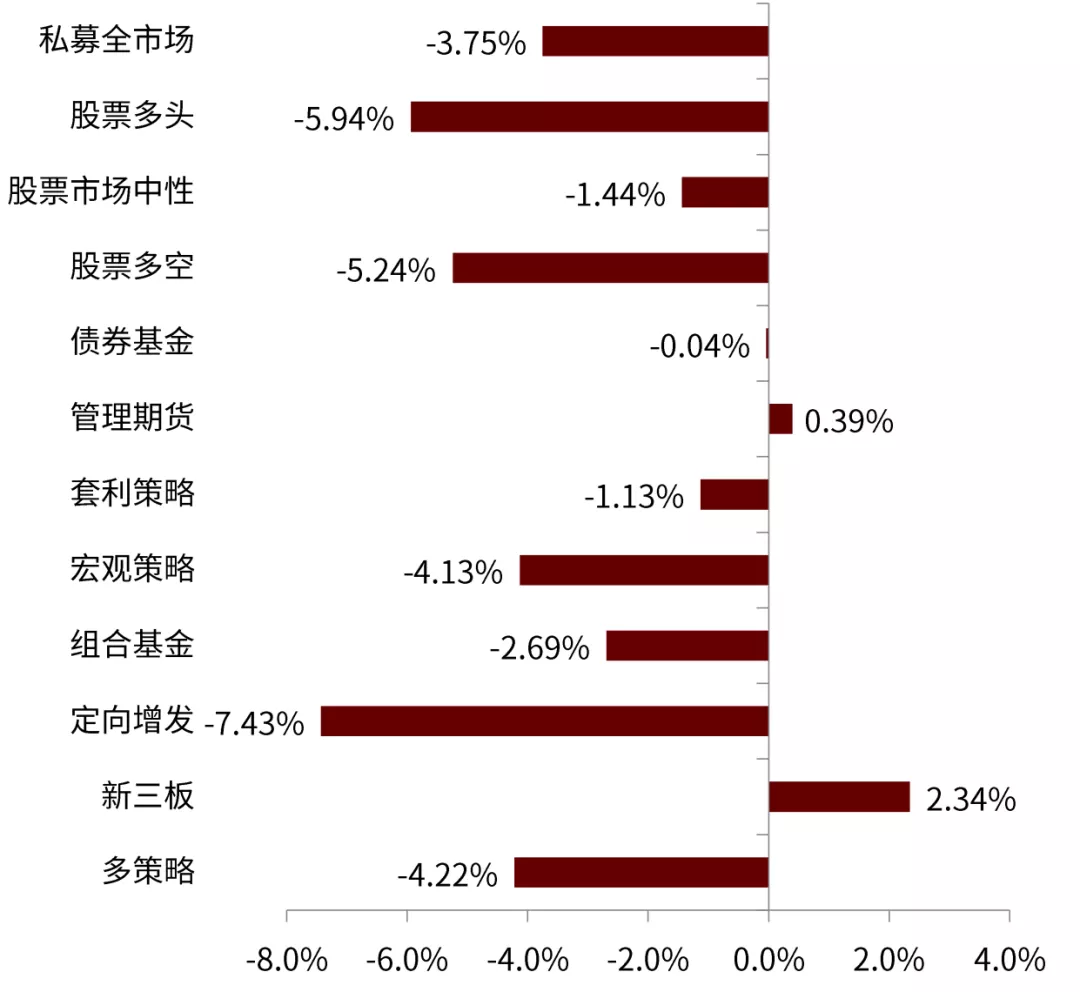

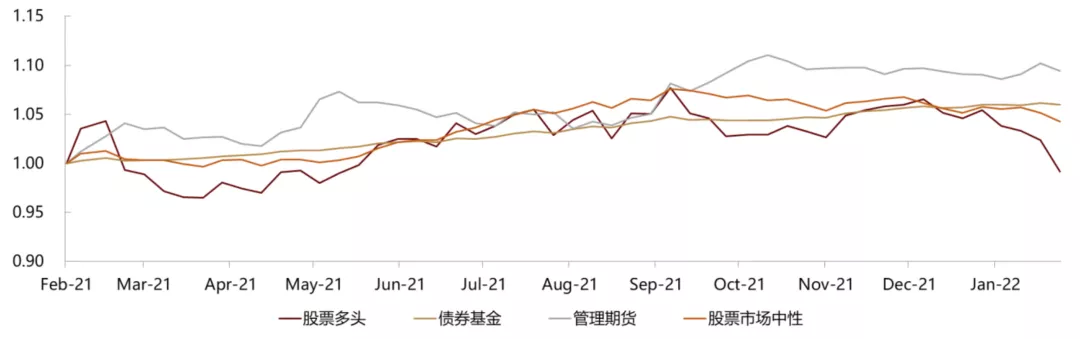

1月私募策略业绩走弱,定向增发策略产品领跌。1月除新三板和管理期货策略分别小幅收涨2.34%和0.39%外,其余私募策略均有不同程度下跌。其中定向增发、股票多头和股票多空策略跌幅较大,分别为-7.43%、-5.94%和-5.24%。

图表: 大类私募基金1月表现

资料来源:朝阳永续,中金公司研究部(截至2022年1月底)

图表: 不同策略私募指数表现(2021.02.01~2022.1.31)

资料来源:朝阳永续,中金公司研究部(截至2022年1月底)

银行理财:净值型和固收+产品发行降温

产品发行

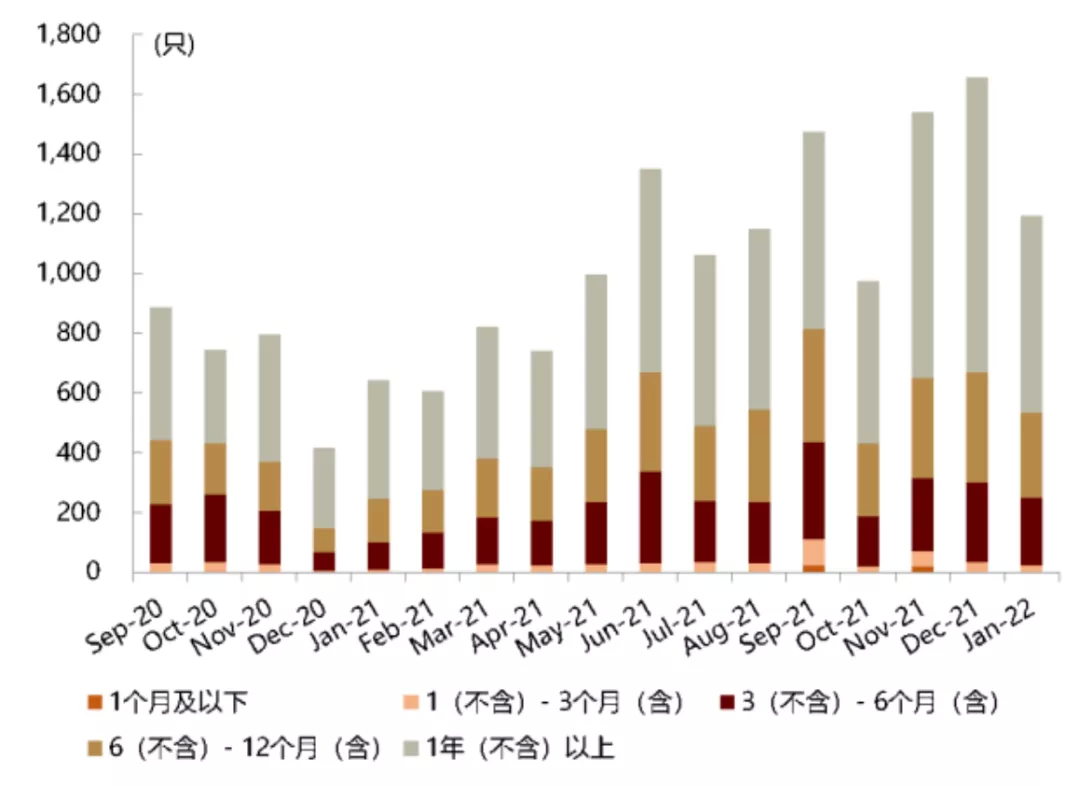

► 净值型银行理财:1月净值型产品新发数量回落。净值型产品1月新发行2944只,较上月下降30.7%。按投资性质分类,各类别较上月均有下降,其中固定收益类产品新发数量下降显著,新发2748只,较上月大幅下降30.0%;按期限类型,期限在1年以上及3个月以下产品的新发数量降幅最大。

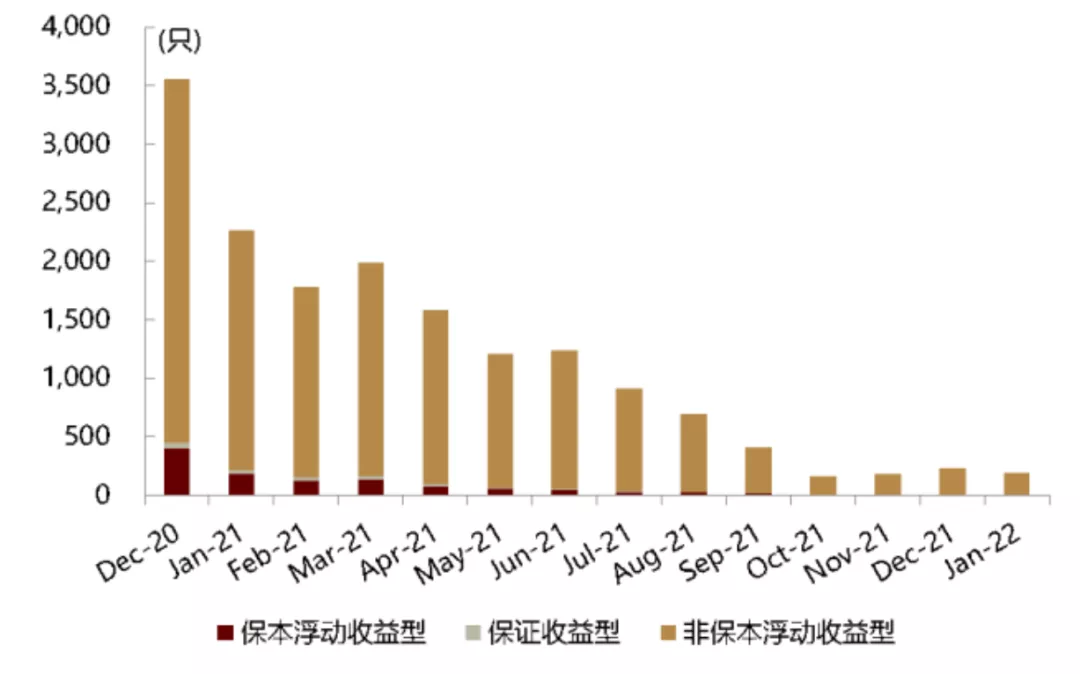

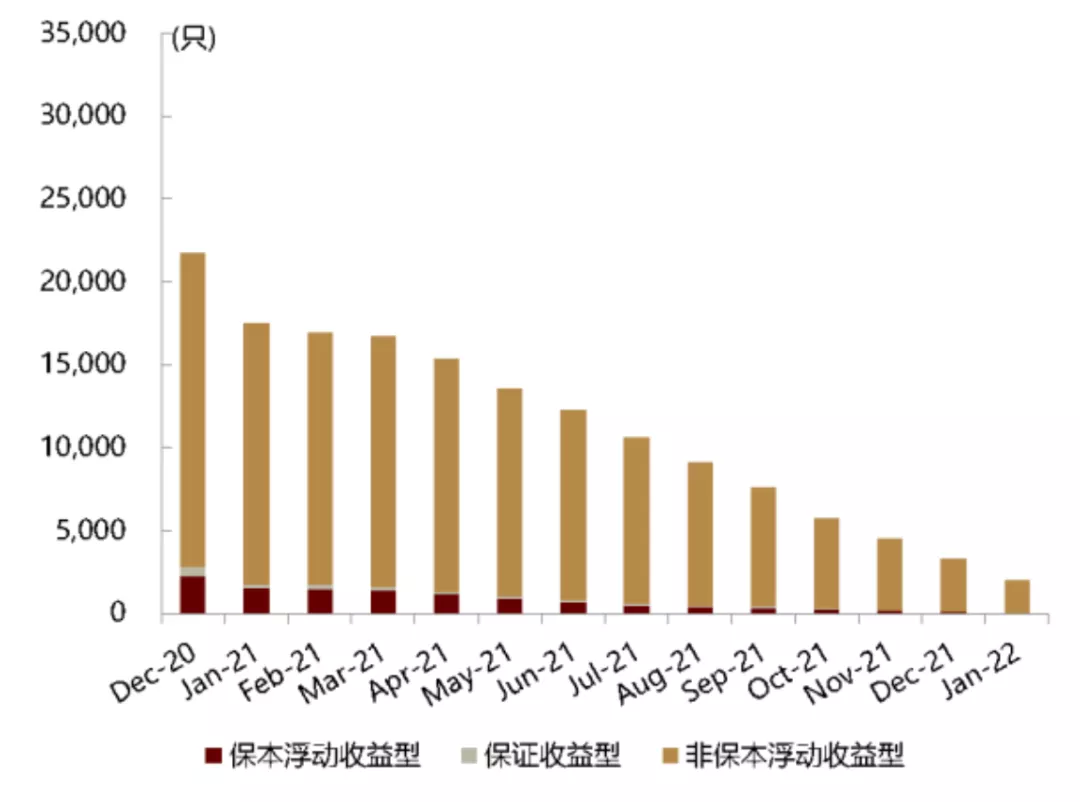

► 收益型银行理财:保证收益型产品存续规模清零。截至1月末,收益型产品存续数量为2024只,较上月下降38.9%,其中保证收益型产品存续规模已清零,保本浮动收益型产品存续仅17只,较上月下降74.6%。1月新发产品均为非保本浮动收益型,新发195只产品,较上月下降14.1%。

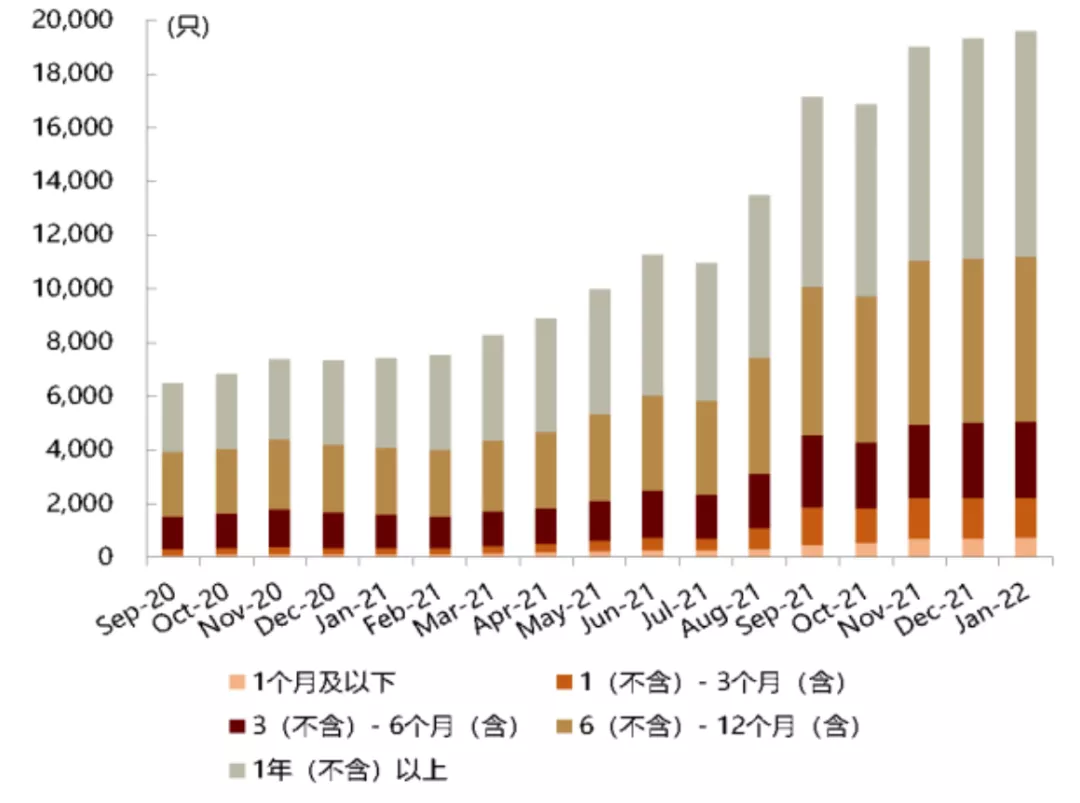

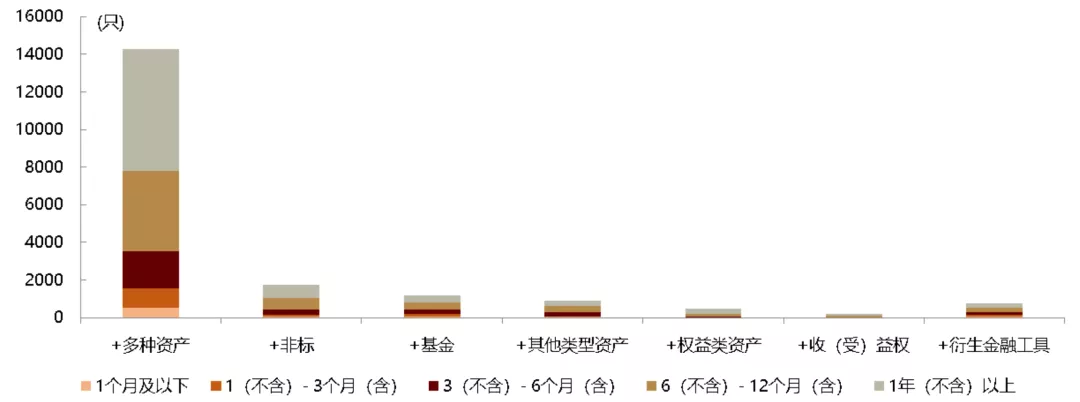

► 固收+:新发数量大幅回落。固收+产品1月存续数量较去年12月小幅提升1.4%,1月新发数量为1195只,较上月的大幅下降27.8%。按产品类别,除固收+权益类产品和固收+收(受)益权产品新发数量小幅上升外,其他类别产品新发数量均下降,其中固收+多种资产产品新发数量降幅最大,为32.3%;按期限类别,所有期限类别产品新发数量均下降,其中期限在1年以上和1-3个月的产品降幅较大,分别为33.0%和32.4%。

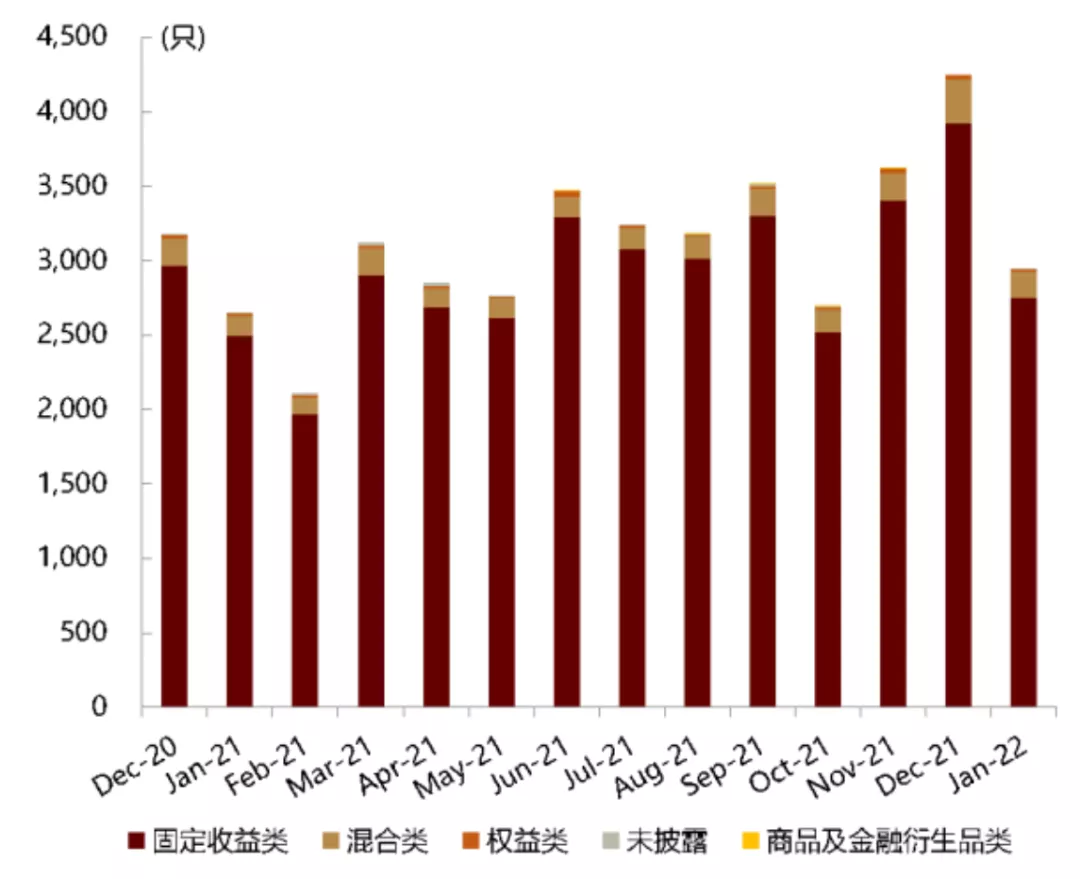

图表: 净值型银行理财月度新发数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

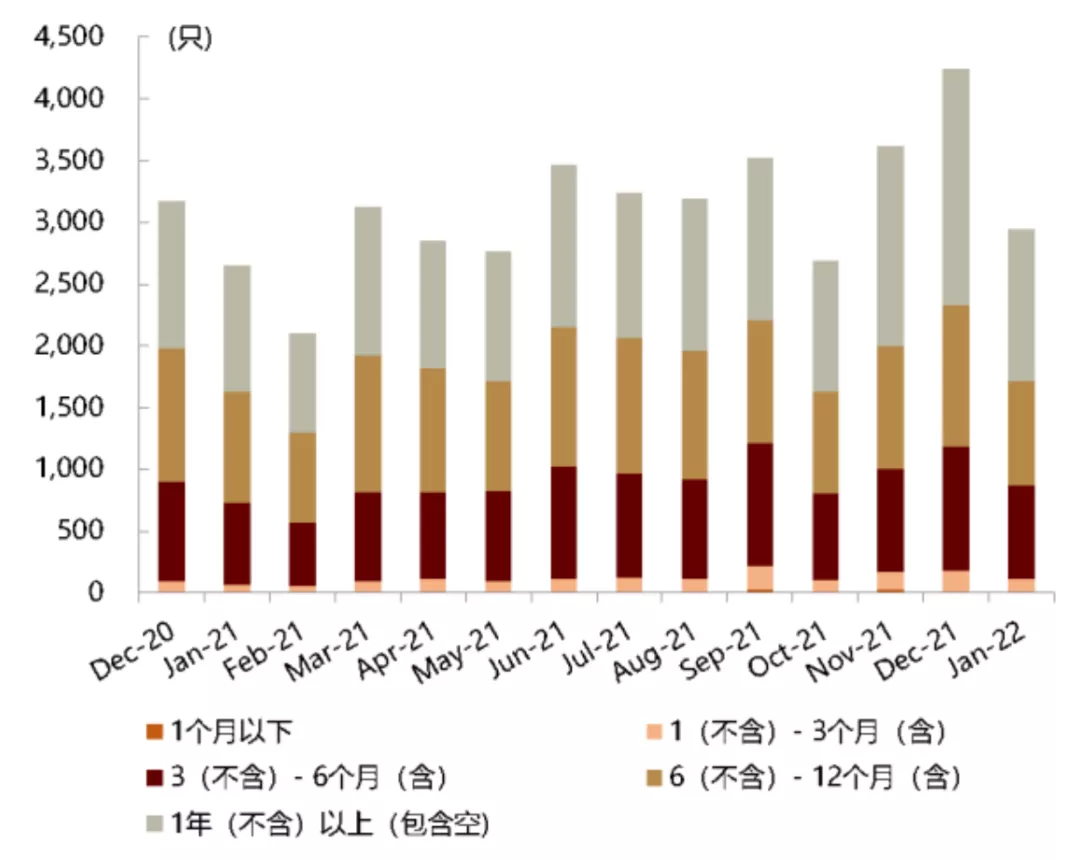

图表: 净值型银行理财月度新发数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

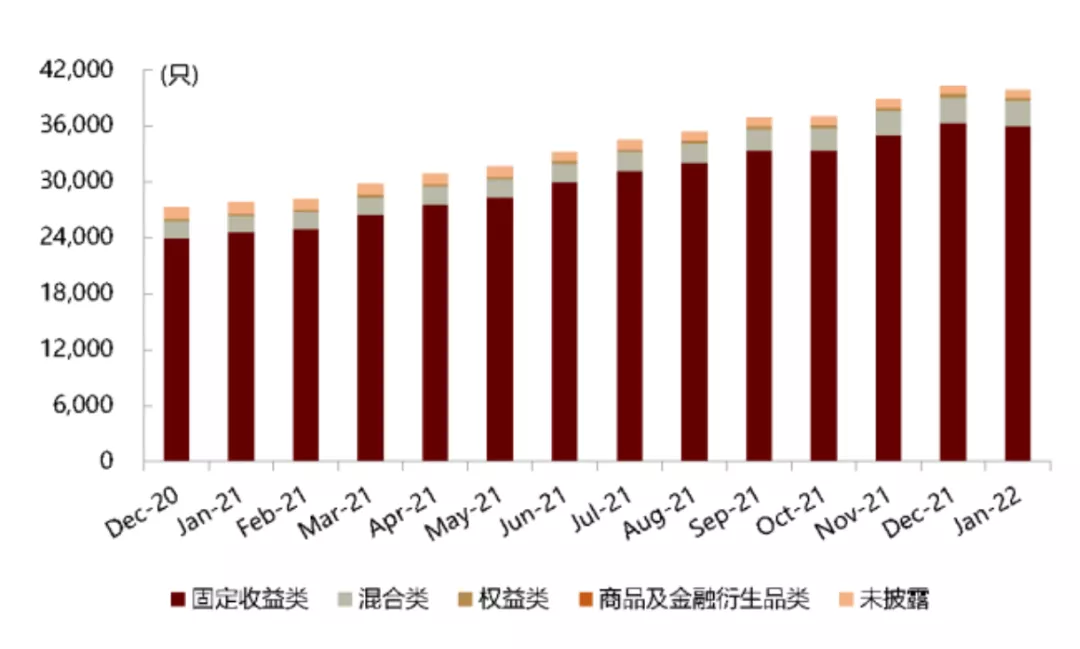

图表: 净值型银行理财月度存续数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

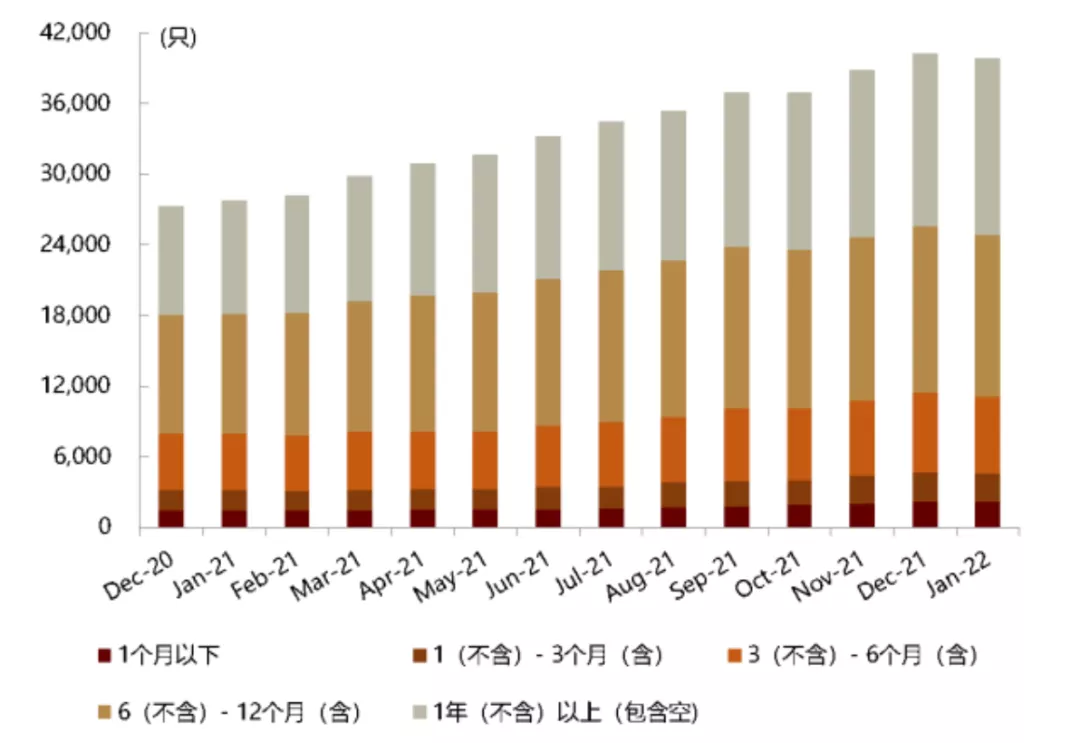

图表: 净值型银行理财月度存续数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

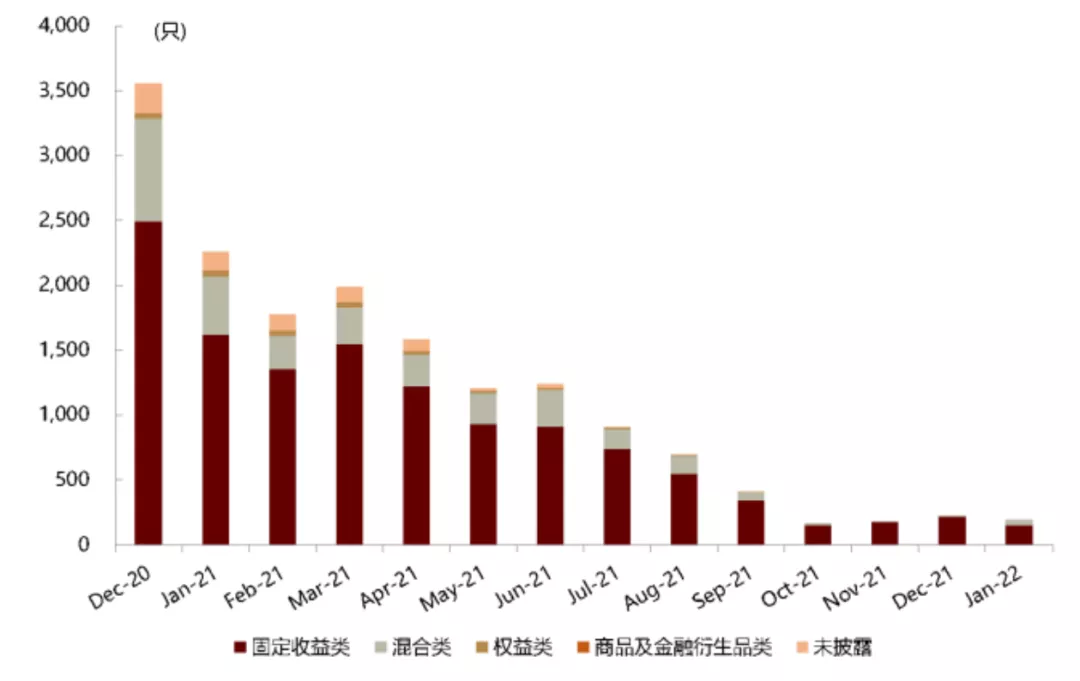

图表: 收益型银行理财月度新发数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

图表: 收益型银行理财月度新发数量(按收益类型)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

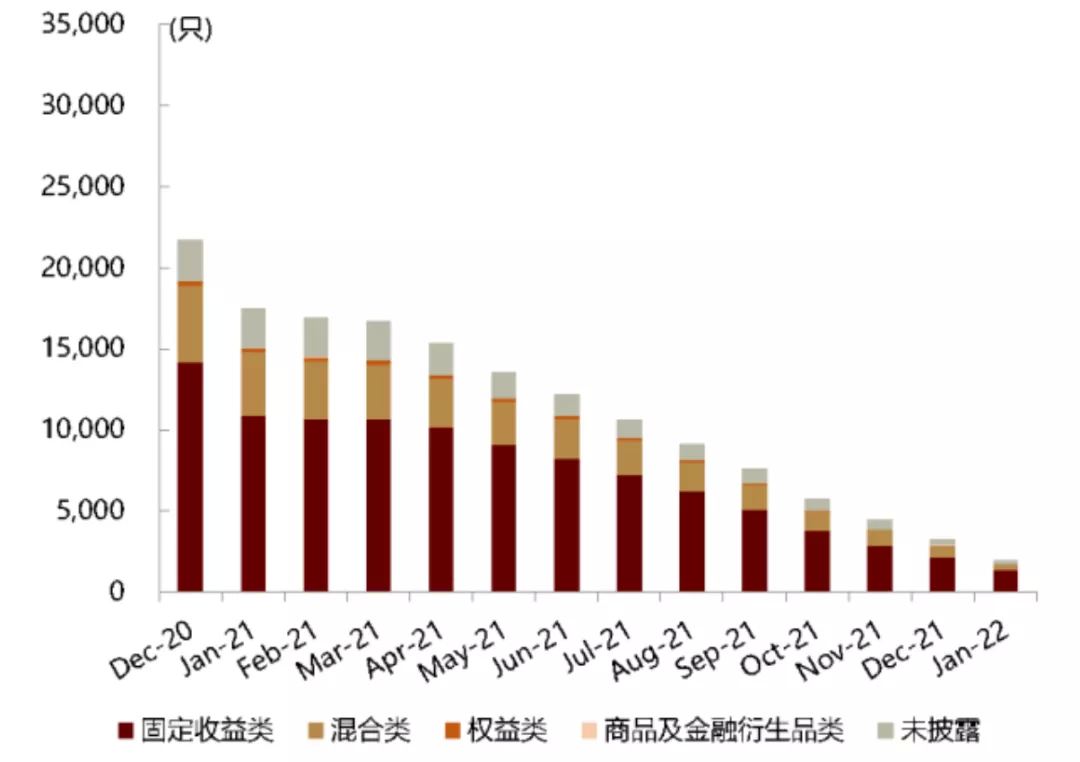

图表: 收益型银行理财月度存续数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

图表: 收益型银行理财月度存续数量(按收益类型)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

图表: 固收+产品月度新发数量(按产品类别)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

图表: 固收+产品月度新发数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

图表: 固收+产品月度存续数量(按产品类别)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

图表: 固收+产品月度存续数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年1月底)

图表: 1月末固收+产品月度存续数量

资料来源:普益标准,中金公司研究部(截至2022年1月底)

本文编选自微信公众号“中金点晴”,作者:胡锦瑶 朱垠光等;智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP