中信建投:节后市场恢复向好 汽车板块逐步迎来布局时点

智通财经APP获悉,中信建投证券汽车团队发布研报称,汽车板块短期配置性价比或逐步显现,主因:一是短期维度,3/4月销量数据有望改善,悲观预期或逐步修复,且板块估值已有所调整;二是国内强势自主品牌车企竞争力持续增强,中长期市占率提升趋势较为明确,尤其2022年有望迎来较强新车型产品周期;三是2022年经济稳增长预期下,汽车终端消费需求有望改善,叠加供给端“缺芯”影响弱化,下半年景气有望加速上行;四是消费属性强化及电动智能化趋势下,零部件功能升级及增量环节需求有望打开新增长空间,重点关注座椅内饰、一体化压铸及连接器等细分行业自主破局。

中信建投证券表示,整车推荐长城汽车(601633.SH)、长安汽车(000625.SZ)、比亚迪(002594.SZ)等,零部件推荐精达股份(600577.SH)、汇得科技(603192.SH)、新泉股份(603179.SH)、文灿股份(603348.SH)、继峰股份(603997.SH)等标的。

核心观点如下:

基本面跟踪:节后市场恢复符合预期

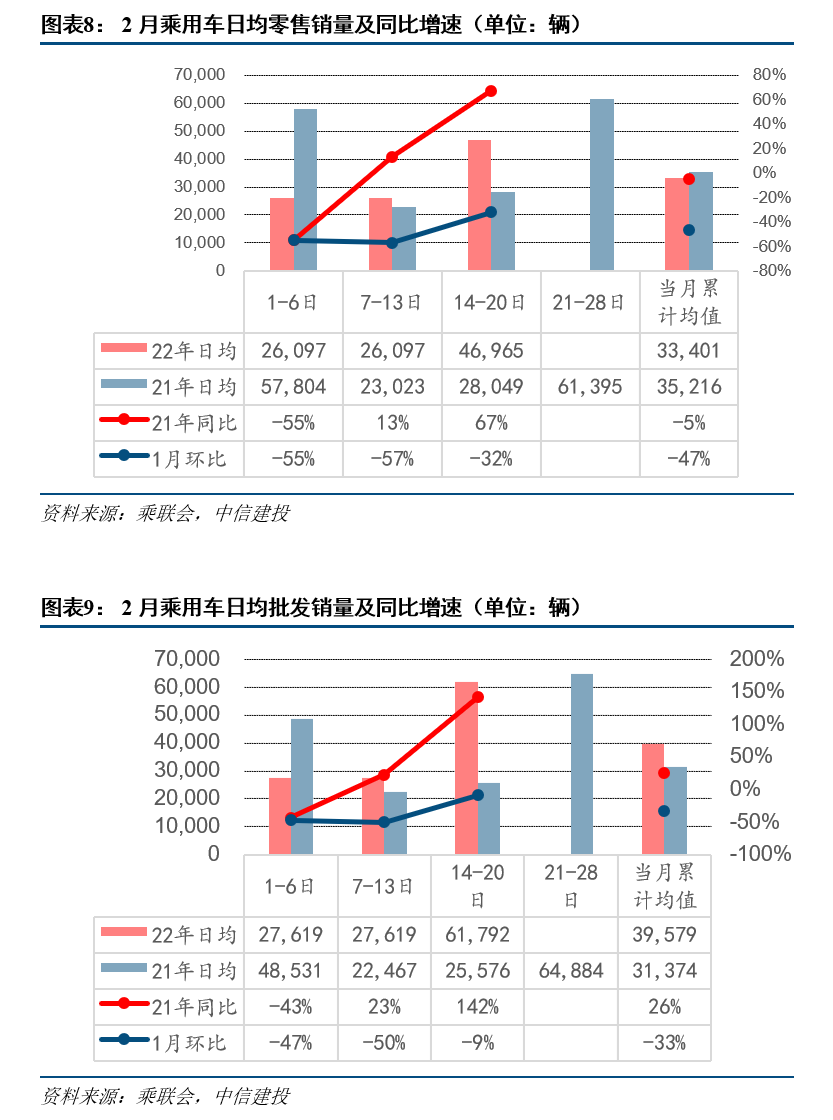

根据乘联会统计,2月14日至20日乘用车市场零售32.9万辆(同比+67%),批发43.3万辆(同比+142%);当月累计零售67万辆(同比-5%,环比-47%),批发79万辆(同比+26%,环比-33%)。我们认为零售端市场需求随开学季前购车期的到来回暖较好,厂家批发端由于存在补库需求,产能水平恢复迅速,因此带来批发销量的快速回升,我们预判2月行业数据应该整体会比较符合预期。

行情跟踪:板块行情筑底企稳,关注对数据悲观预期的修复

今年至今板块或因市场风格变化及景气预期波动等因素有所调整,本周市场行情有所回升,SW汽车行业指数下跌0.2%,略好于市场,其中乘用车及汽车零部件板块分别+0.1%和+0.0%。我们认为从景气趋势边际变化角度,汽车板块估值性价比逐步显现:(1)低库存、缺芯缓解及稳增长三重因素作用下,2022年汽车行业景气有望向上,Q2销量同比增速有望实现转正,下半年消费提振有望加速向上趋势;(2)新能源车需求高增长确定性仍在强化,行业内生成长动能强劲,比亚迪及蔚小理等强势自主持续受益于电动化趋势。

2022年新车型功能配置再升级,汽车智能化或将提速

汽车零部件行业成长空间主要来自于消费功能升级配置、电动智能化纯增量部件带来的单车配套价值量提升,2021年座椅、空悬、车机、微电机等零部件新配置加速渗透,2022年特斯拉新车型或改款车型新增配置应用有望继续强化消费升级趋势,配套供应商有望充分受益于其强劲销量表现(2021年特斯拉全球销售93.6万辆,同比增长87%)。此外,2022年乘用车L2+级别智能驾驶以及智能座舱有望加速渗透,新车型智能化配置上市或将成为重要催化,市场对智能汽车认知有望显著强化。

风险提示:原材料上涨致使企业盈利不及预期;汽车芯片供给改善不达预期;汽车消费需求不达预期。

一、景气跟踪

1.1 月度数据:产销好于预期,自主市占率提升及新能源高增长趋势延续

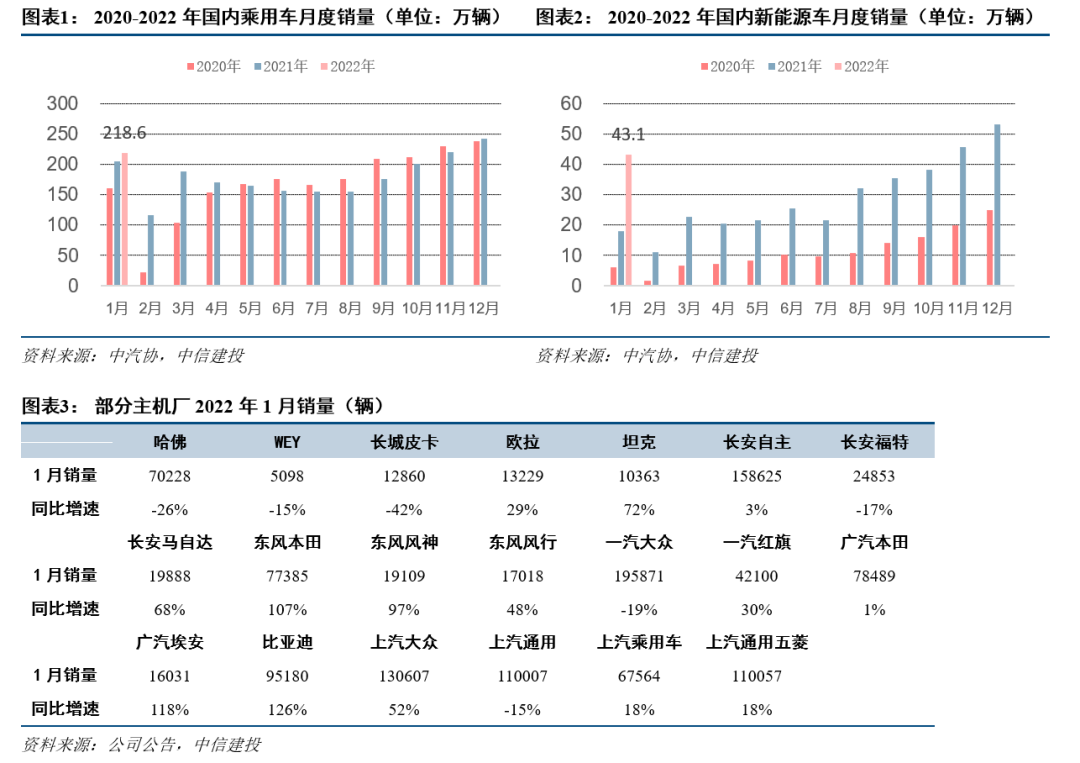

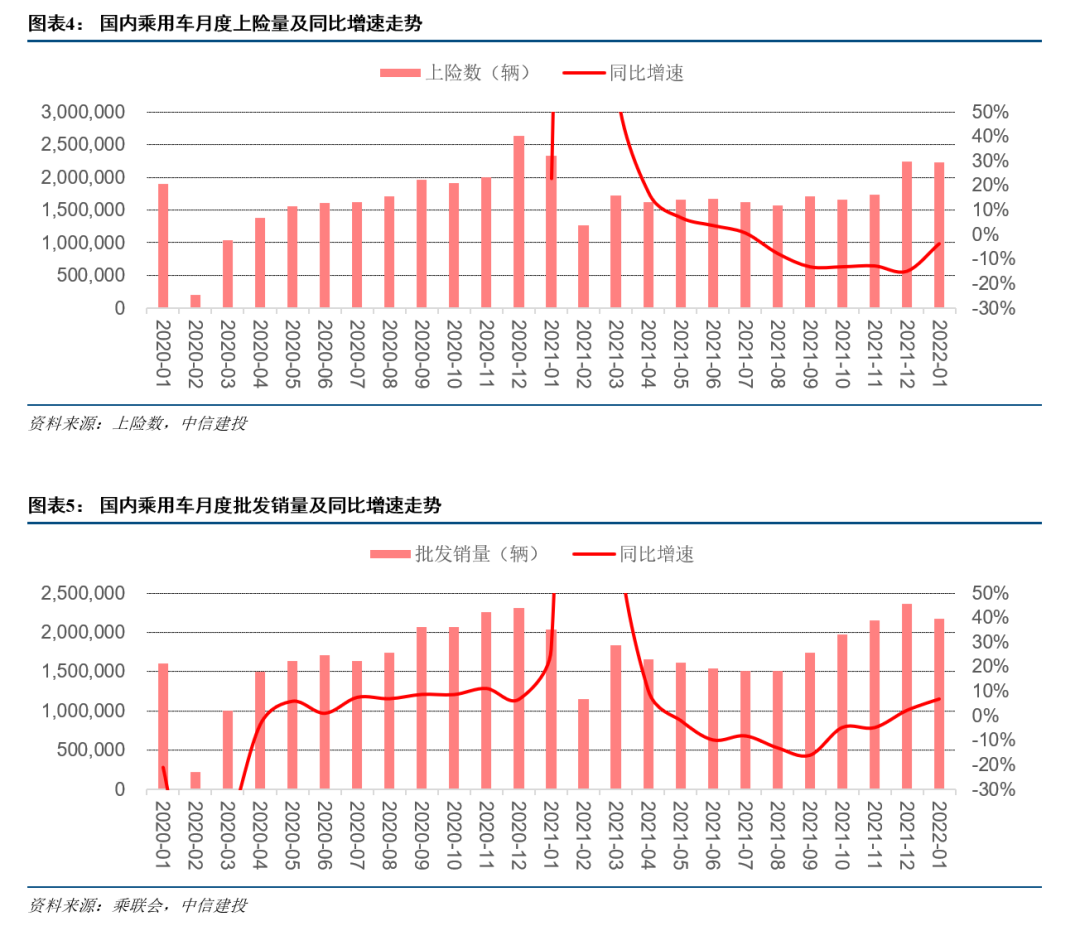

本周中汽协公布1月国内汽车产销数据,2022年1月国内汽车产销分别实现242.2万辆和253.1万辆,环比分别下降16.7%和9.2%,同比分别增长1.4%和0.9%,其中乘用车产销分别实现207.7万辆和218.6万辆,环比分别下降17.8%和9.7%,同比分别增长8.7%和6.7%;商用车产销分别实现34.5万辆和34.4万辆,环比分别下降9.3%和5.5%,同比分别下降28.0%和25.0%。此外,1月国内新能源汽车产销分别实现45.2万辆和43.1万辆,同比分别增长1.3倍和1.4倍。

分品牌来看,自主品牌乘用车1月共销售新车100.4万辆,环比下降11.7%,同比增长15.9%,自主市占率同比提升3.7个百分点至45.9%。

我们认为数据好于市场预期,这主要因为:(1)今年春节在2月初(较去年有所提前)叠加区域性疫情影响,这对1月下旬汽车消费需求有所扰动,高基数下乘用车销量同比增长;(2)芯片供给改善趋势延续,车企销量高于产量,去年底旺季备货库存有所消化;(3)自主品牌市占率仍持续提升,新能源车产销量延续翻倍高增长走势。

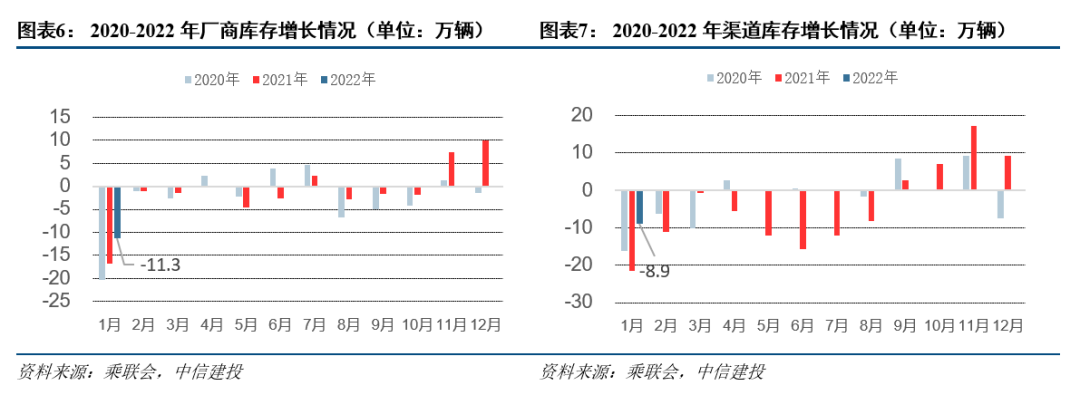

库存方面,1月厂商库存下降11万辆,渠道库存下降9万辆;历年的1月是去库存的重要节点,今年受行业“缺芯”影响库存去除幅度略逊于往年,但已趋近于正常状态。

1.2 周度数据:节后补库需求或将启动

根据乘联会口径不完全统计[1] ,2月14日至20日,乘用车零售32.9万辆,同比增长67%,环比上月下降32%;批发43.3万辆,同比增长142%,环比上月下降32%。前三周累计零售67万辆,同比-5%,环比-47%;累计批发79万辆,同比+26%,环比-33%。

从零售市场来看,随着开学季前购车期的到来,相对节前火爆期的零售回升到7成水平,春节后市场需求回暖较好;从厂家批发角度而言,由于1月节前生产提早停工,渠道库存仍处较低水平,2月的经销商有较高的补库需求,因此厂商节后都在抓紧复工抢交订单,产能水平恢复迅速,带来批发销量的快速回升。

[1] 数据口径为乘联会初步摸排,受春节影响第一周数据几乎为零且难以精确,故作平均处理,实际以最终公布数据为准。

二、行情跟踪

2.1 指数走势:乘用车及零部件板块行情有所提振

SW汽车行业指数本周/年初至今涨跌幅分别为-0.2%/-10.9%,相较于万得全A+0.2pct/-3.7pct。汽车板块相关SW二级行业中,本周乘用车/商用车/汽车零部件板块涨跌幅分别为+0.1%/-2.1/+0.0%,年初至今涨跌幅为-11.5%/-13.4%/-10.5%。

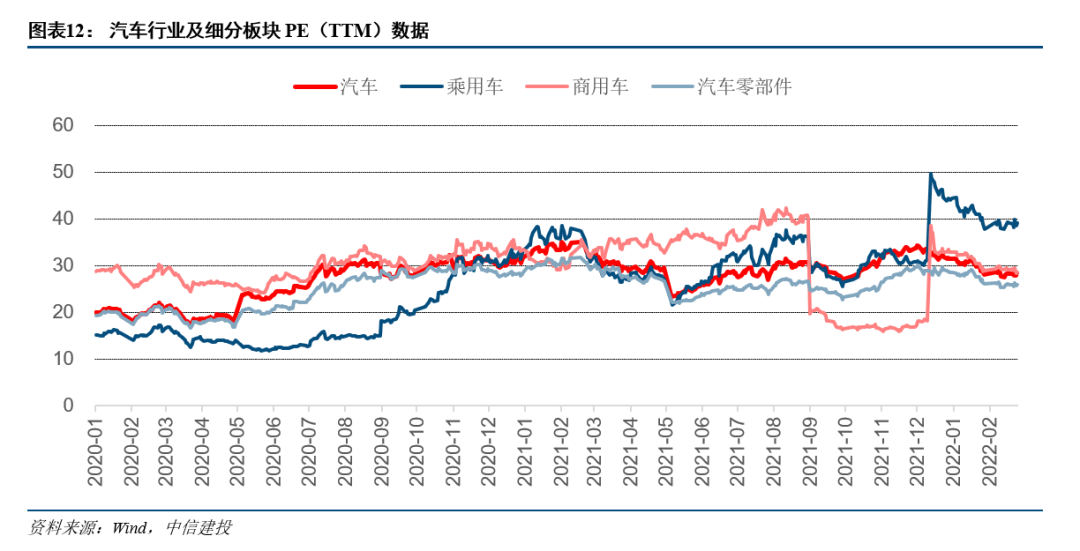

2.2 行业估值:年初至今板块估值有所回落

截至2月25日,SW汽车行业PE(TTM)为28.24倍,相较于上周28.32倍略有下降,相较于年初31.47倍有所下行;SW二级行业子板块中,乘用车、商用车及汽车零部件PE(TTM)分别为39.13、28.58、25.92倍,今年以来都有不同程度回落。

三、行业信息

3.1 原材料价格:年初至今铝锭价格上行幅度较大,本周高位震荡回落

截至2022年2月25日,Wind商品指数显示,铝材价格约为22500元/吨,本周下跌约300元/吨,下跌幅度1.31%;较年初上涨约10.31%,当前铝价呈现高位震荡走势。钢材、天然橡胶、塑料及玻璃本周分别为4767、14029、8796、1893元/吨,分别较上周涨跌8.28%、-5.71%、2.98%、10.39%。

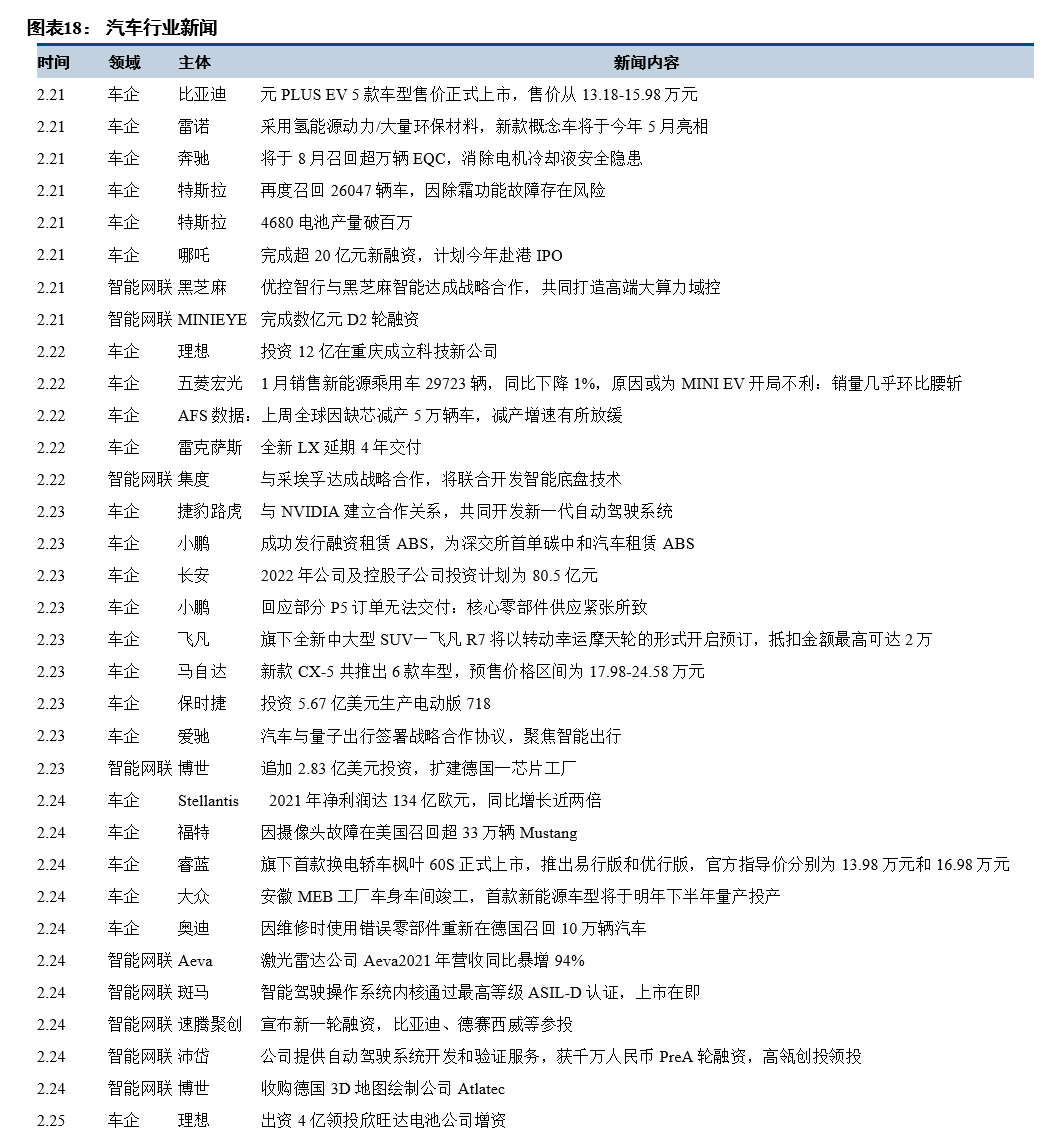

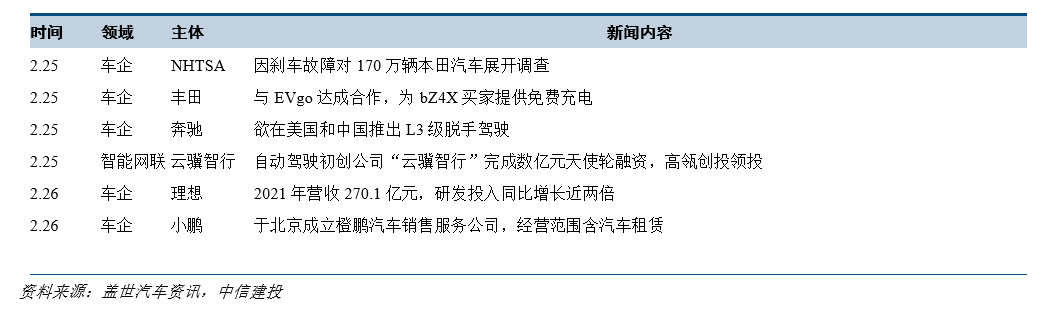

3.2 行业新闻

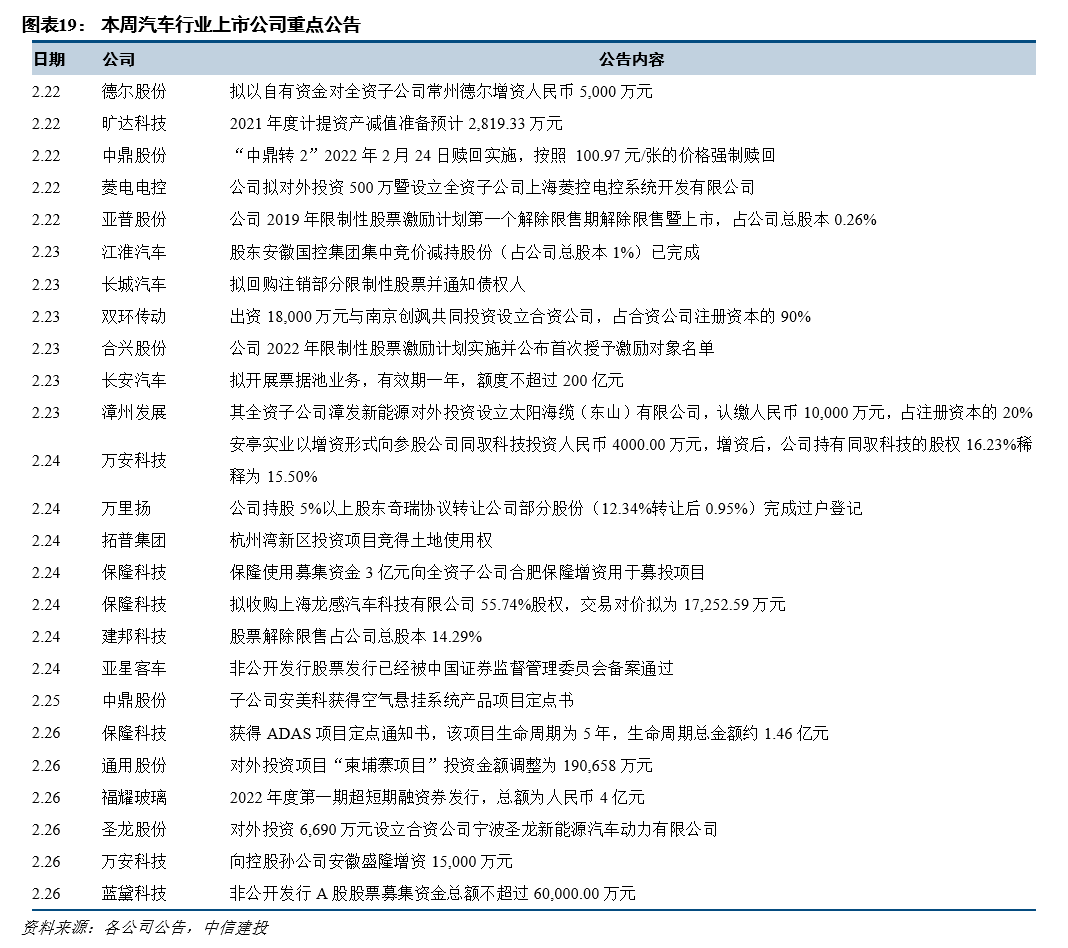

3.3 上市公司跟踪

本文选编自微信公众号“车语”,作者:程似骐、何俊艺、陈怀山、杨耀先,智通财经编辑:谢青海。

扫码下载智通APP

扫码下载智通APP