东吴证券:ESG策略的超额收益有望持续

智通财经APP获悉,东吴证券发布研究报告称,ESG或成为2022年全年的关注点。自2020年3月疫情爆发以来,ESG策略指数成功跑赢对应基础指数, 2022年在地缘政治风险升温、制裁大棒的挥舞下,ESG策略的超额收益有望持续。此外,由于未来政策的不确定性犹存,将ESG纳入投资决策及风险管理流程有助于规避政策风险,尤其是政策敏感型行业,将标的公司的ESG绩效纳入考评,可以帮助投资者对于下行风险形成更全面的认识。

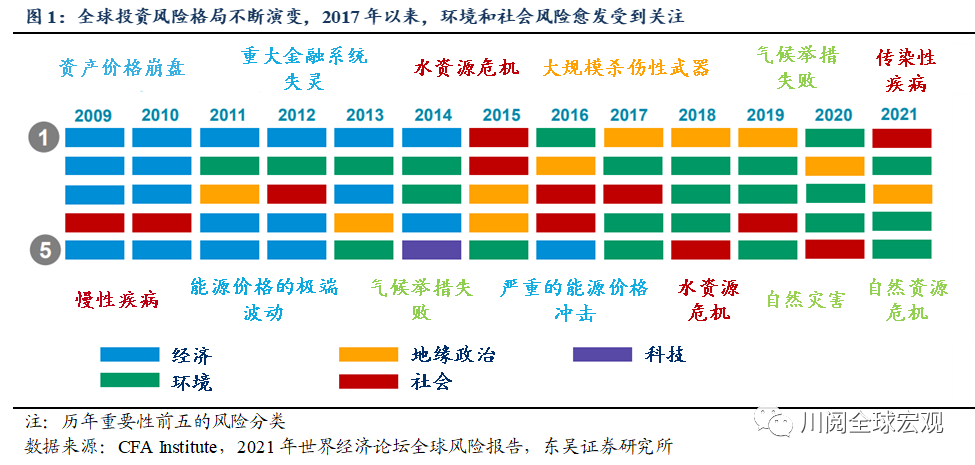

2017年以来,投资者对于环境、社会风险的关注升温,全球资产配置正经历着向可持续或ESG方向的结构性转变。微观层面的现象相呼应,CFA协会的机构投资者调查显示,投资风险管理为资管机构将ESG因素纳入投资组合管理的首要原因。

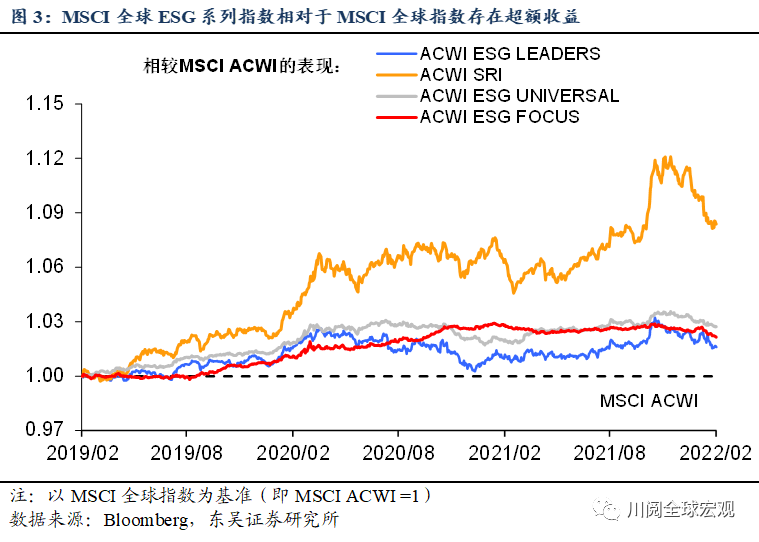

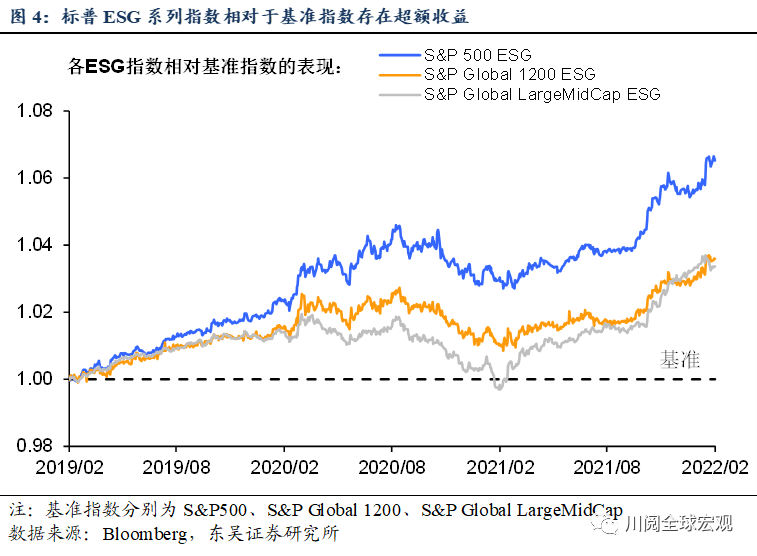

在疫情的“压力测试”下,ESG策略被证明在市场存在下行风险时具备韧性。如图3-图4所示,在新冠疫情爆发、金融市场承压下,MSCI全球ESG系列指数相对于MSCI全球指数仍实现超额收益,标普系列ESG指数也跑赢了基准指数。贝莱德广泛分析了全球具有代表性的ESG指数,发现2020第一季度,88%的表现优于其基准,体现出ESG策略的韧性。

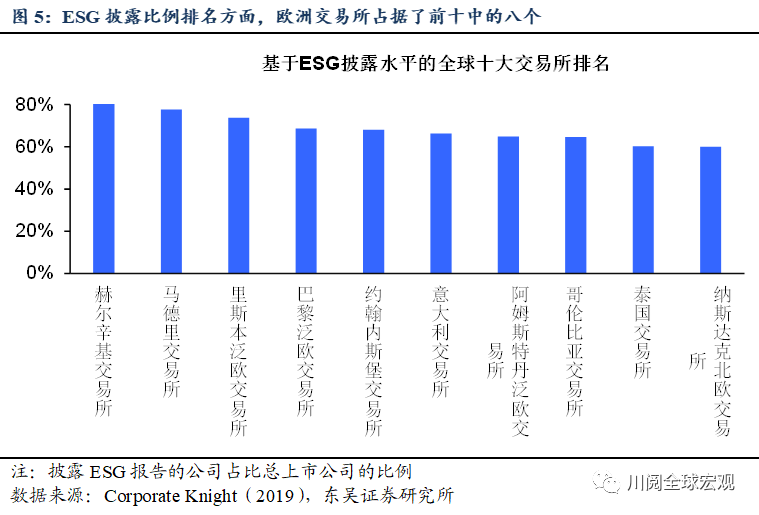

欧洲机构投资者对于ESG的观点具有指引意义。欧洲是践行ESG的先驱,晨星网2021年一季度末数据显示,全球可持续管理的资产中,超过80%为欧洲资管机构所管理。交易所层面数据侧面反映了欧洲投资者对ESG的关注,在ESG披露比例排名方面前十中有八个是欧洲的交易所(图5)。

那么欧洲机构投资者在ESG方面最关注什么?治理因素首当其冲。根据CFA协会和PRI (联合国责任投资原则组织)的联合调查,2017年各欧洲机构更加看重“治理”(Governance)因素对于投资的影响,不过近年来,在全球碳中和等趋势下,对环境(Environmental)和社会(Social)因素的关注也在上升。

ESG因素是传统基本面分析的补充。越来越多的投资者将声誉风险评估、监管发展、人口老龄化等大趋势纳入基本的投资分析中。此外,ESG分析也被纳入波特五要素等传统分析框架,从而对财务指标预测、建模假设、估值倍数和财务比率预测等方面构成临时或永久性调整。

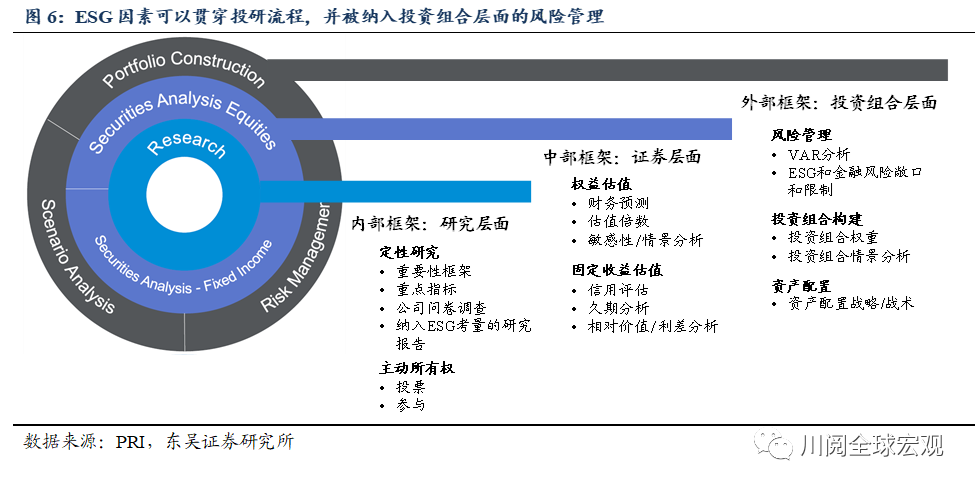

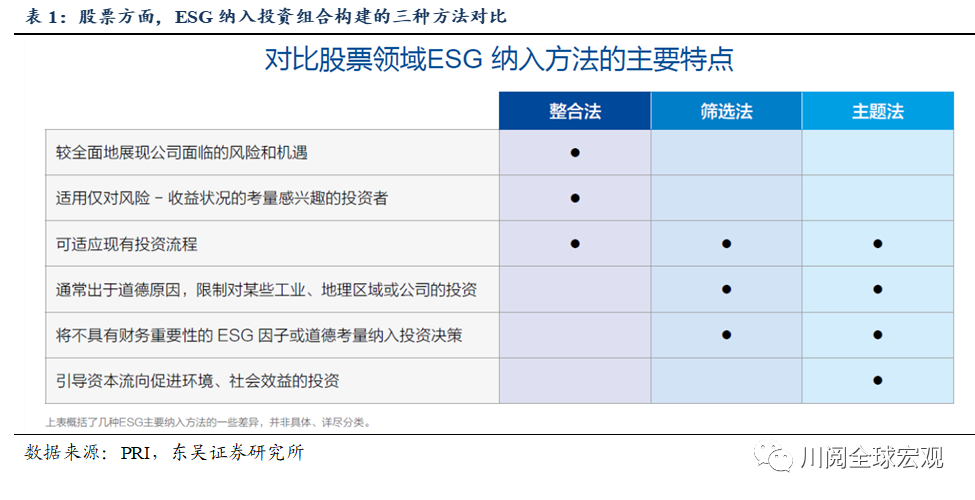

如图6所示,ESG可以贯穿投研流程,并被纳入投资组合层面的风险管理。以股票为例,PRI对于ESG纳入投资组合构建提供了三种方法(表1):一是整合法,通常通过引入ESG评级体系,系统地将ESG因素纳入投资分析和决策中。二是筛选法,根据投资者的偏好、价值观或道德准则,筛选或剔除候选标的。三是主题法:选择具备有吸引力的风险-收益特征的标的,识别并配置与环境或社会效益相关的主题(如清洁能源、能源效率等)。

负面筛选以及ESG评级对于投资下行风险的启示:

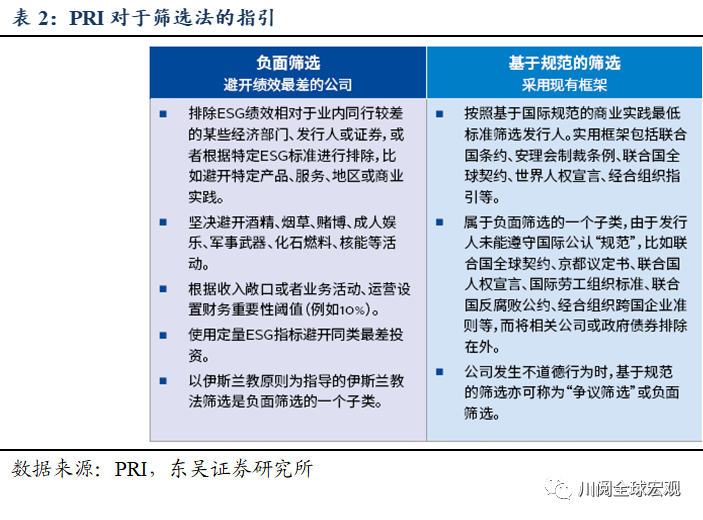

负面筛选基于传统道德价值观及标准和规范,规避公司或国家。价值观聚焦公司业务(负面业务包括酒精、烟草或赌博等),通过限定财务阈值等方式进行排除。标准和规范聚焦公司在人权、劳工、环保等领域国际公认规范方面的行为。

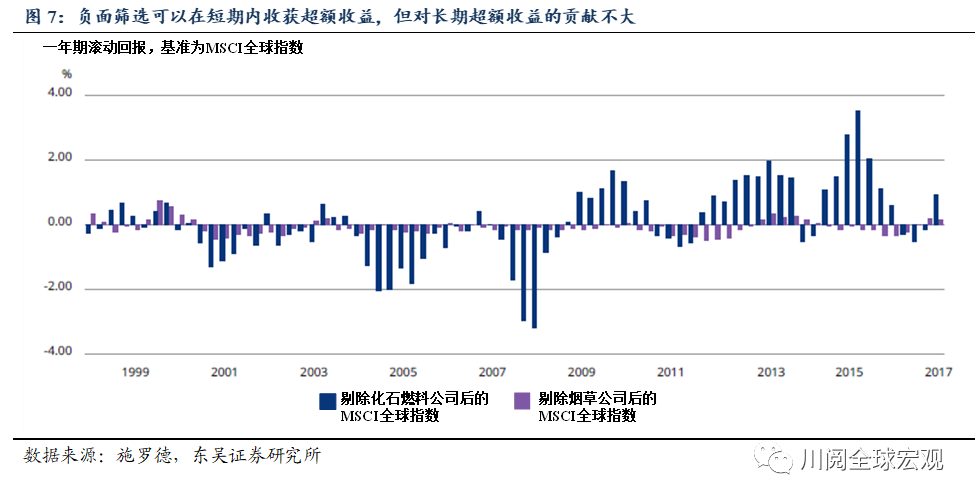

负面筛选可以帮助规避监管、事故等对于公司业绩的负面影响。例如监管敏感领域的行业,治理因素有重要作用,未能遵守监管要求可能会导致罚款,严重违反监管规定可能会对公司的竞争地位产生重大影响,从而影响公司业绩。施罗德的研究显示,负面筛选可以在短期内规避下行风险,获得超额收益(图7)。

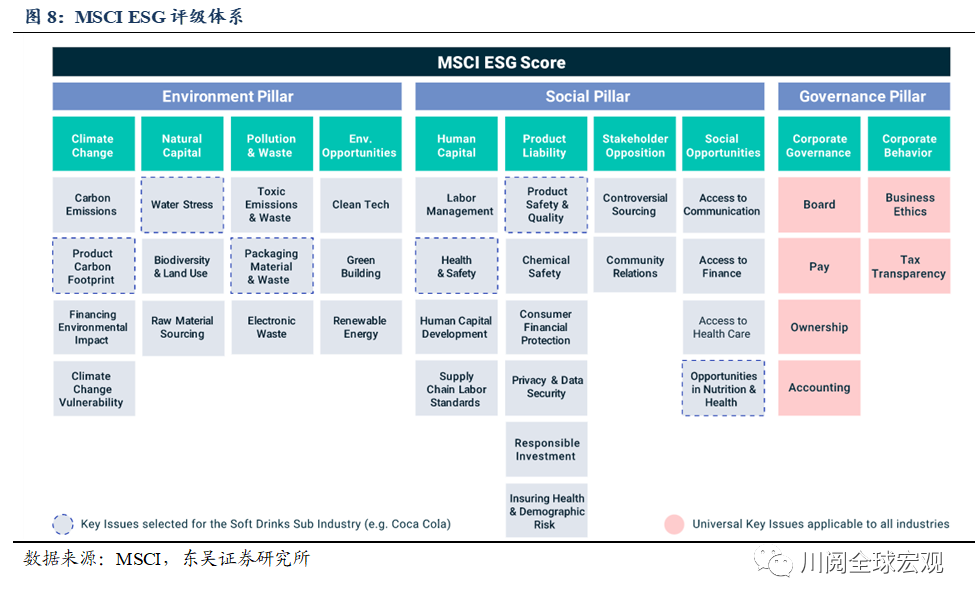

ESG评级体系通常包括三个层级的指标,对公司的ESG表现做出评分。国际上受认可的ESG数据提供方包括MSCI、标普全球、Sustainalytics等,对于环境、社会、治理部分进行打分。ESG评分低反映了公司ESG风险敞口较大,在制定投资决策的过程中,当其他条件类似时,ESG评分高的标的通常被优先考虑。

2021年下半年以来,我国监管风险不断升级,A股部分行业在政策收紧下屡屡受挫。展望未来,政策的不确定性犹存,将ESG纳入投资决策及风险管理流程有助于规避政策风险,尤其是政策敏感型行业,将标的公司的ESG绩效纳入考评,可以帮助投资者对于下行风险形成更全面的认识。

风险提示:地缘冲突剧烈导致全球碳中和趋势被逆转;新冠病毒变异导致疫苗失效,造成资产价格崩盘。

本文选编自微信公众号"川阅全球宏观";作者:陶川,段萌;智通财经编辑:王雨琪。

扫码下载智通APP

扫码下载智通APP