恐慌性抛售再现:油价涨出天际,投资者再度弃股市转投债券

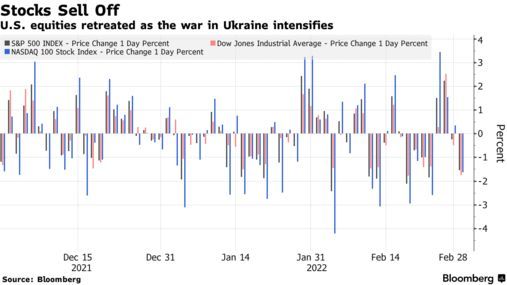

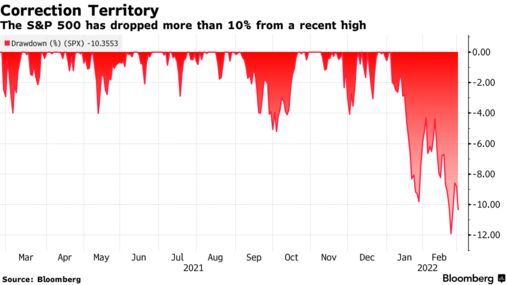

投资者担忧战争对全球经济的影响,欧美股市3月迎来“开门黑”,周二三大美股指跌超1%;同时俄乌局势令本已高企的通胀更是火上焦油,多种大宗商品价格创09年以来最大涨幅;出于对经济增速放缓以及通胀前景黯淡的双重担忧下,投资者再度逃离股市转投债券市场。

智通财经APP注意到,油价的一轮轮上攻直接带崩市场情绪,目前距离美联储加息还有数周的时间,从周二的交易情况来看,投资者似乎越来越担心通胀以及俄乌冲突将造成经济增速放缓。

有分析师周二表示:“市场现在正在为全球经济衰退和能源价格飙升的风险定价,大宗商品价格的上涨将加剧这种情况。”

标普500指数下跌1.6%,除能源以外的所有板块均收跌。银行和科技公司股价跌幅最大,苹果(AAPL.US)宣布将停止在俄罗斯销售所有产品后股价下跌。在俄乌冲突爆发前曾突破2%的10年期美国国债收益率跌回1.75%以下。

周二,油价上涨幅度为近两年来最大。WTI原油期货价格飙升至每桶105美元以上,推动彭博商品指数创下10多年来最大涨幅。价格上涨不仅损害了消费者的利益,也使交易成本和全球货物运输成本更加昂贵。摩根大通最近表示,今年第二季度的平均油价可能为110美元。

由于俄罗斯总统普京正试图对抗打击其经济的新制裁,该国禁止居民将硬通货转移到国外。因此,针对主要石油生产国俄罗斯的经济制裁加剧了大宗商品价格的压力。

可以肯定的是,经济学家认为,经济在2022年全年都将保持强劲。在强劲的消费支出和私人投资的推动下,预计今年美国实际GDP将增长3.7%。目前的经济形势非常强劲,预计美联储主席鲍威尔周三将向国会议员发出信号,美联储将继续推进3月份的加息计划,投资者们主要关注的是鲍威尔的讲话是否暗示美联储可能加息50个基点。

Marketfield资产管理公司首席执行官Michael Shaoul周二表示:“最近几周提出的一个奇怪的论点是,美国经济正处于翻车的边缘,或者说我们正进入滞胀时期。我们仍然需要认识到,收紧货币政策的前提是非常强劲的经济,经济活动水平则受到商品、材料、劳动力和物流供应的限制。”

但大宗商品价格上涨有可能拖累经济增长,并引发通胀,以至于美联储可能需要比原本计划更快地收紧货币政策。高盛策略师估计,油价每桶上涨10美元,将使美国核心通胀上涨3.5个基点,整体通胀上涨20个基点。尽管这也使GDP增速下降不到0.1个基点,但如果地缘政治风险使金融环境实质性收紧,并增加企业的不确定性,对经济增长的打击可能会更大。

Clocktower Group首席策略师Marko Papic表示:“由于包括石油在内的大宗商品价格仍有相当大的上行空间,经济衰退的风险正在上升。”

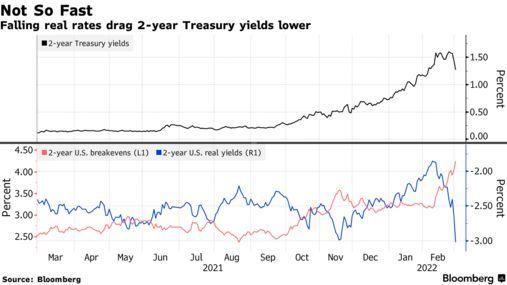

尽管自上周俄乌冲突爆发以来,股市的风险偏好有所减弱,但对债券作为避险工具的需求一直很旺盛。基准美国国债收益率在两周前达到2.06%的疫情前高点后,已经下跌了约30个基点。

对货币政策预期更为敏感的短期国债的走势也同样剧烈,两年期国债收益率在过去一周暴跌32点。交易商们几乎已经取消了对美联储将在本月加息50个基点的押注,目前市场已消化了2022年加息约五次的预期,而截至2月中旬,预期加息幅度为近七次。

利率市场也正在发出警告,在增长预期下降的同时,通胀正在飙升。作为名义利率组成部分之一的短期盈亏平衡通胀预期已飙升至历史高位,而通常被视为增长预期指标的实际收益率则进一步跌至负值。

随着对经济增长的担忧加剧,看空者还提到了亚特兰大联储的GDP Now预测模型。该模型显示,当前季度的经济增长略高于零。

与此同时,巴克莱的策略师指出,市场紧张的另一个迹象是上周专注于美国的ETF看跌期权未平仓利率达到了自2020年新冠疫情爆发以来的最高水平。其策略师Maneesh Deshpande表示:“目前,所有主要市场类别的风险都高于正常水平。”

摩根士丹利的Michael Wilson称,尽管不确定性一直存在,但当前的背景比平时更令人担忧。除了地缘政治方面的担忧,收益增长的减速可能会超过预期。最近,财报季中的正负指导比飙升至3.6,为2016年第一季度(全球制造业陷入衰退)以来的最高水平。此外,收益修正幅度正在迅速下降,接近于转为负值。

尽管对滞胀的担忧已开始弥漫,但多数分析师表示,现在将滞胀归因于当前环境还为时过早。这并不是说他们不担心增长前景。投资者一直偏向防御型市场,能源、公用事业和医疗保健是过去五个交易日表现最佳的板块之一。

22V Research创始人Dennis DeBusschere表示:“对于传统的滞胀而言,增长仍然过于强劲,不太可能出现这种结果。大多数人担心的似乎是轻度滞胀,即高通胀和经济增长放缓。对轻度滞胀的恐惧持续多久将取决于俄乌冲突持续多久。”

扫码下载智通APP

扫码下载智通APP