新股前瞻|从亏损持续扩大说起,探寻CDP集团作为HCM SaaS+第一平台的秘密

2022年以来,人力资源管理(HCM)行业的企业开始上市抢跑,前后不到两个月时间,已有两家企业开启香港IPO征程。

1月10日,北森控股递表港交所,欲在港股主板上市,摩根士丹利、中金公司为联席保荐人。在招股书中,北森控股对自身的定位十分清晰,其采用灼识咨询的数据,表明自己为中国最大的云端HCM解决方案提供商,并且是业内首个也是唯一一个提供全套云端应用程序的平台,涵盖了企业员工全生命周期的HCM需求。

2月28日,CDP HOLDINGS, LTD(以下简称“CDP集团”)亦向港交所递交了申请在主板上市的招股说明书,中金公司、法国巴黎银行为联席保荐人。CDP集团同样采用了灼识咨询的数据,证明自身是中国排名第一的HCM SaaS+平台,也是中国排名第一的跨国HCM SaaS+服务提供商。

北森控股与CDP集团之所以都是中国第一,原因在于二者划分的比较标准有所区别,北森控股不仅提供SaaS服务,亦是中国唯一一家已构建统一开放的PaaS基础设施的HCM解决方案提供商;而CDP集团虽有HCM SaaS+服务,却并未在PaaS层面布局。

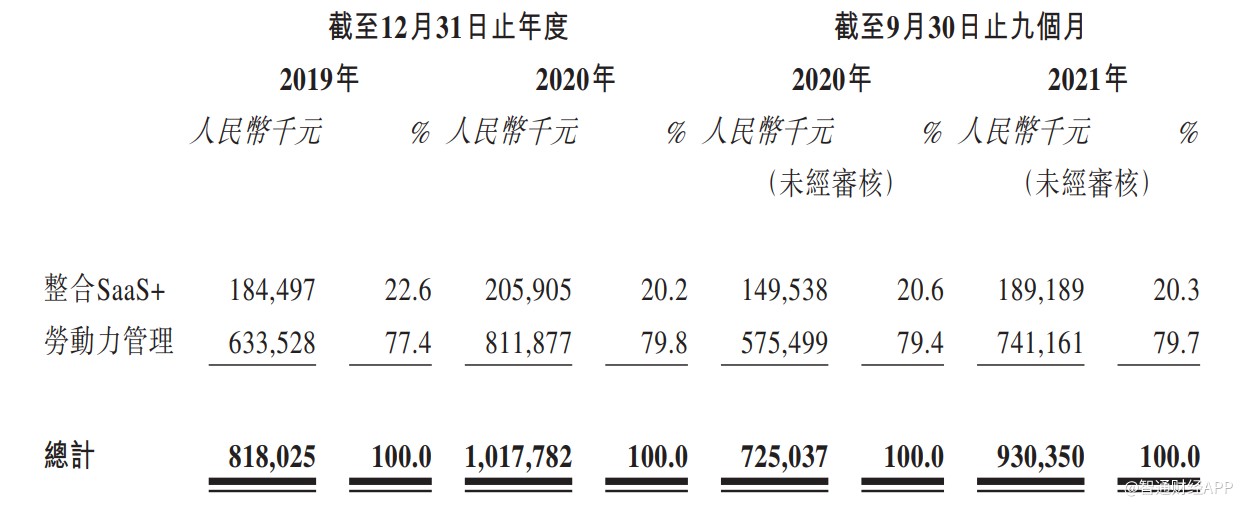

不过,二者还有一个共同点,即均处于亏损状态。据招股书显示,北森控股2019财年(截至3月31日止12个月)至2021财年上半年的收入分别为3.82亿(人民币,下同)、4.59亿、5.56亿、3.13亿元,同期非国际会计准则下的经调整净亏损分别为1.69亿、2.42亿、1.08亿、0.83亿。CDP集团2019年至2021年前三季度的收入分别为8.18亿、10.18亿、9.3亿元,同期非国际会计准则下的经调整净亏损分别为0.82亿、0.93亿、1.05亿元。

考虑到目前已上市的SaaS或PaaS企业大多处于亏损状态,因此对于北森控股与CDP集团的亏损并不意外。但值得注意的是,CDP的收入稳步增长且整体规模更大,其经调整净亏损却呈扩大趋势,这究竟为何?其作为中国第一的HCM SaaS+平台又有多大含金量?透过招股书,便能找到答案。

受益于HCM SaaS+市场快速成长

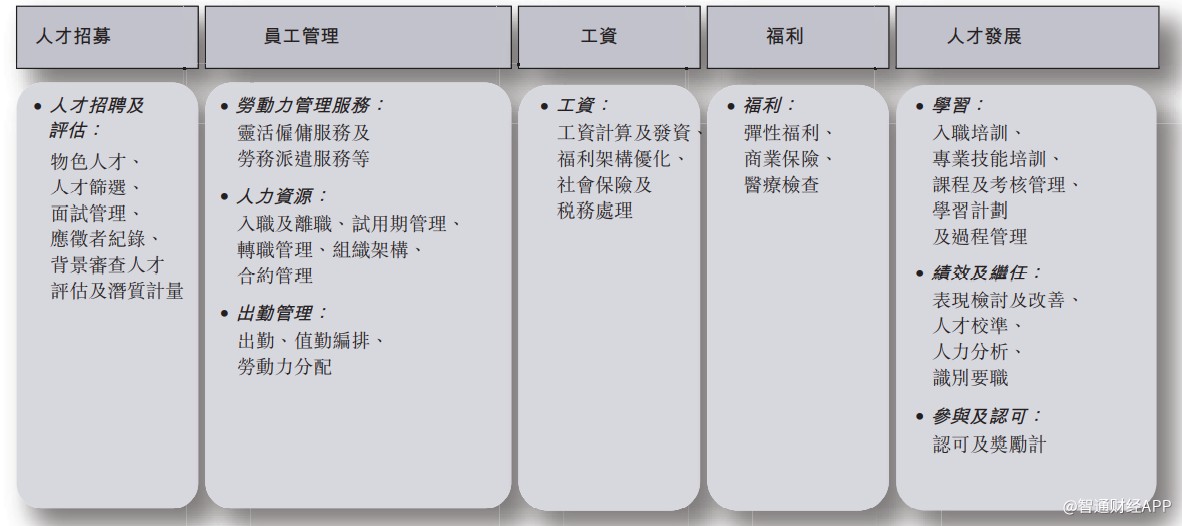

HCM是企业人力资源的整套管理实践,可划分为人才招募、员工管理、工资、福利、人才发展及其他领域(例如业务流程外包服务)等。在过去的五年中,HCM行业经历了稳健增长。据灼识咨询报告显示,得益于中国经济的持续发展以及新经济公司对劳动力的旺盛需求等因素,中国HCM行业的市场规模从2016年的3077亿元增至2020年的5651亿元,年复合增长率为16.4%。

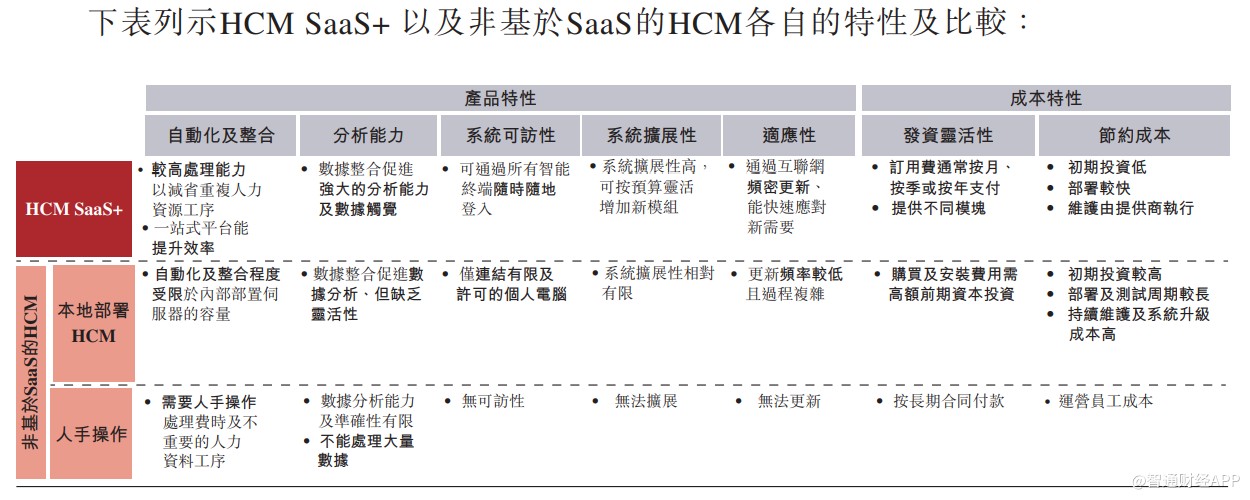

HCM行业的持续成长,离不开HCM SaaS+市场近年来的快速崛起。由于HCM SaaS+在自动化整合能力、分析能力、登入便捷性、系统扩展性及适应性、支付灵活度、安装及维护成本等方面与非HCM SaaS+技术相比有着独特优势,因此HCM SaaS+成为了推动HCM行业增长的关键动力之一。

据灼识咨询数据显示,从2016至2020年,我国HCM SaaS+市场规模从489亿元增至1223亿元,年复合增速高达25.7%,该市场占HCM行业的规模比例从15.9%提升至21.6%。

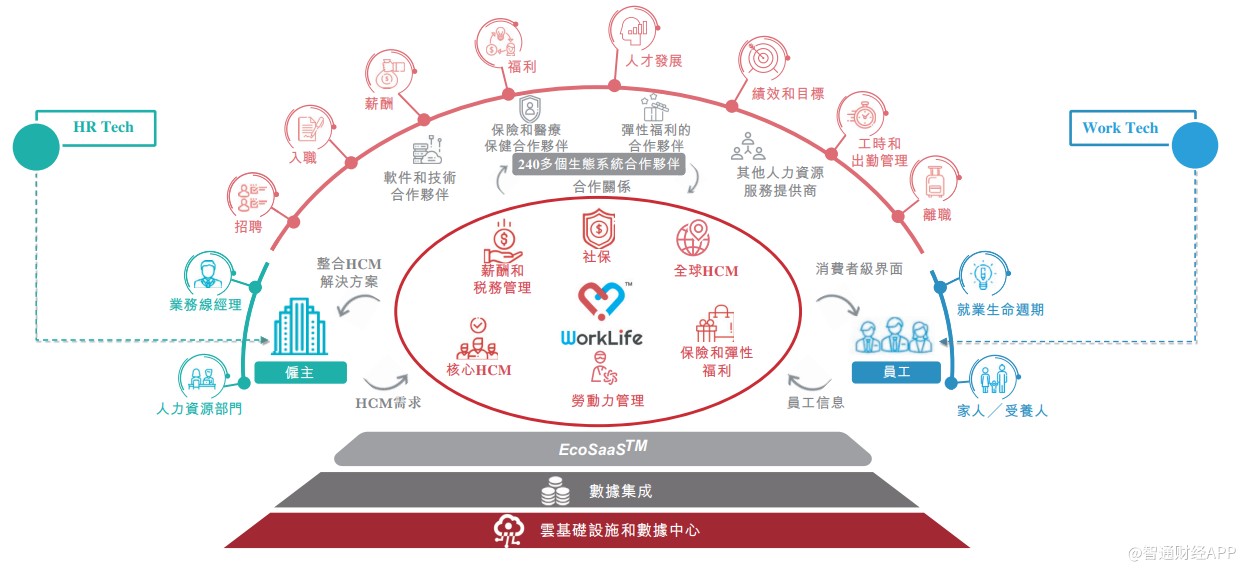

而CDP集团便是受益于HCM SaaS+市场快速成长的企业之一。智通财经APP了解到,成立于2004年的CDP集团,其于早期便开始专注于HCM流程软件的研发,在云服务兴起后,该公司抓住行业趋势推出基于云的、以用户为重心的CDP云平台,并对专有的HCM系统进行整合。至2018年时,为将平台数据打通,提升系统运营效率,CDP集团推出了EcoSaaS技术层,全面集成了基于云的HCM增值服务,并推出了应用程序WorkLife,整合公司的产品和服务,实现对全系列人力资本管理服务的一站式提供。

值得注意的是,为拓展新增长点,CDP集团基于业务协同向产业链上延伸。面对快速发展的企业在短期内大量招聘的需求,CDP集团于2017年在CDP云平台上推出了劳动力管理业务,即通过外派服务雇员向客户提供服务,并向其收取固定费用。这正式确立了公司整合HCM SaaS+、劳动力管理两大业务板块。

收入持续增长,亏损随之扩大

得益于在HCM数字化方面的长期积累,CDP集团的HCM SaaS+业务已积累了大量客户。据招股书显示,截至2021年12月31日,CDP集团已拥有超过1000家优质客户,横跨45个主要垂直行业,包括了医疗、科技及零售领域。

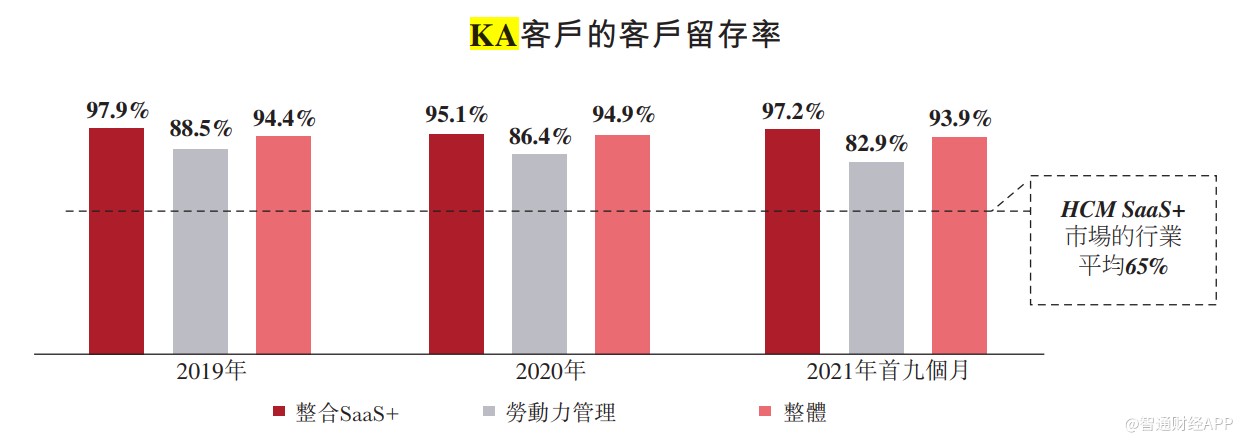

从客户留存率上看,CDP集团的整合SaaS+业务表现良好。据灼识咨询数据显示,2019、2020、2021年前三季度,整合SaaS+业务优质客户留存率分别为97.9%、95.1%及97.2%,均超同期行业的平均水平;且该业务同期的优质客户客户收入留存率分别为107%、119.1%及119.6%,持续维持在较高水平。同时,同期的劳动力管理的优质客户留存率分别为88.5%、86.4%、82.9%,亦在行业平均水平之上。

正因为高留存率以及协同效应,CDP集团的两大业务持续成长,即使在受疫情冲击的2020年,该公司的整合SaaS+业务收入增长11.6%至2.06亿元,劳动力管理业务收入增长28.15%至8.12亿元。进入2021年后,随着疫情影响的消除,整合SaaS+业务的增速明显加快,在前三季度中,该业务的收入增长26.52%至1.89亿元。而劳动力管理业务保持了稳定成长,该业务收入增长28.79%至7.41亿元。

两大业务齐发力,CDP集团2020年、2021年前三季度的整体收入增速分别为24.42%、28.32%,公司规模持续扩大。而随规模扩大的,还有公司的亏损,据招股书显示,2019至2021年前三季度,CDP集团非国际会计准则下的经调整净亏损分别为0.82亿、0.93亿、1.05亿元。

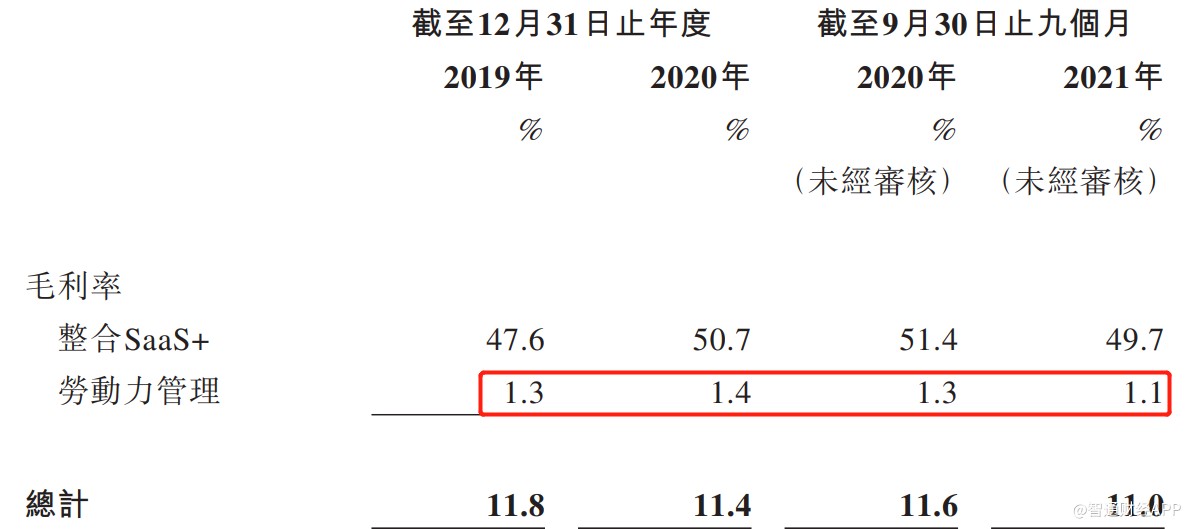

从毛利率上看,对CDP集团的亏损便已不在意外。智通财经APP发现,虽然CDP集团2019至2021年前三季度的毛利率分别11.8%、11.4%、11%,但若拆分来看,同期劳动力管理业务的毛利率分别为1.3%、1.4%、1.1%。如此之低的毛利率,大幅拉低了公司整体的毛利率水平,且由于劳动力管理业务的收入占比高达仅80%,因此低毛利的劳动管理业务是CDP集团亏损的主要原因。

劳动力管理业务的低毛利揭秘

见识到CDP集团劳动力管理业务的极低毛利率后,不得不让人思考,以高毛利的轻资产业务HCM软件服务起家的CDP集团,为什么要发展毛利率如此之低且属于重资产的劳动力管理业务?

这与行业格局有直接关系。HCM市场除了有CDP集团这样以软件服务起家的企业,还有更多的企业是以重资产的灵活用工业务起家,该等企业亦跟随行业趋势逐渐向云服务转型,发力SaaS增值服务,实现了传统业务与数字化业务的协同发展,完成了发展战略的闭环部署。凭借灵活用工业务所积累的客户资源,该等企业可加速发展SaaS增值服务,从而迅速瓜分HCM SaaS市场。

面对这类已形成战略闭环部署的竞争对手,CDP集团若不布局劳动力管理市场,则公司在行业中便少了业务协同的竞争优势。长此以往,CDP集团的劣势或将被逐渐扩大,因此展开劳动力管理业务成为了CDP集团必要的战略部署。

但重资产的劳动力管理业务的布局对公司来说是个新的挑战,毕竟HCM SaaS+服务的核心驱动力是产品研发,而劳动力管理业务的核心驱动力是强大的管理能力和资本运营能力,短时间要有显著成效并不容易。对比港股已上市的劳动力管理市场的龙头企业便可知道其中的差距,该龙头企业的灵活用工的毛利率可达6%-7%左右,是CDP集团的6-7倍。

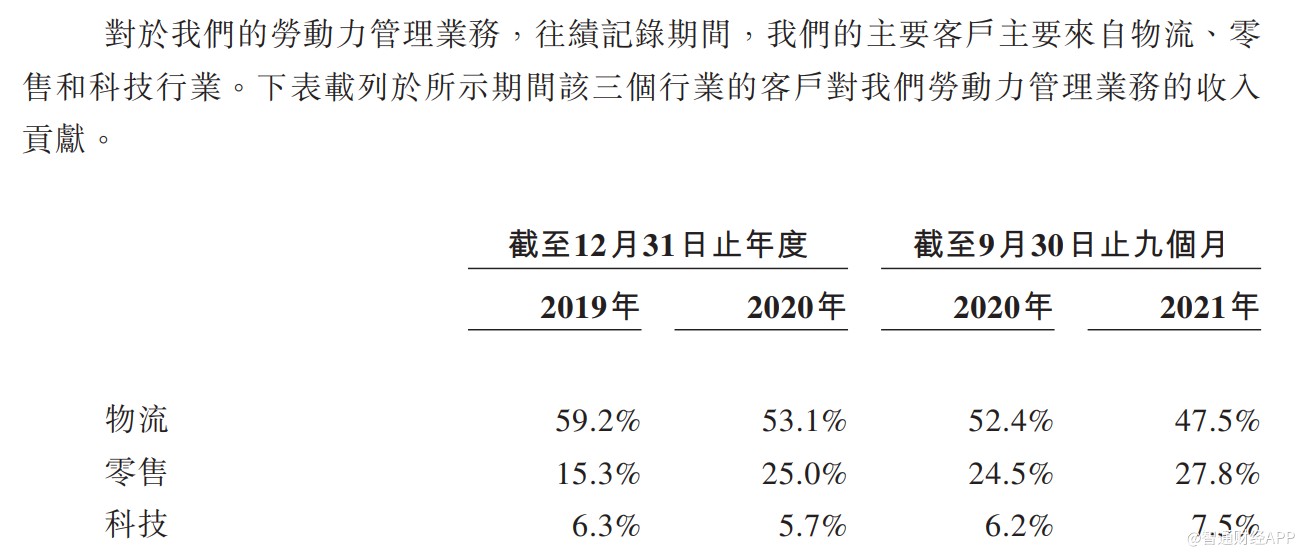

之所以有如此大的差距,或许有以下两个方面的因素,其一是公司的劳动管理业务主要在物流、零售领域的价值含量相对较低的工位上,而缺乏对科技、医药等领域高价值含量工位的覆盖,2019至2021年前三个季度,劳动力管理业务来自物流、零售领域的收入占比分别为74.5%、78.1%、75.3%,而科技领域的占比仅有6.3%、5.7%、7.5%。

其二,CDP集团的劳动管理业务过于集中于单一客户,导致议价权偏弱。据招股书显示,从2019至2021年前三季度,公司劳动管理业务的最大客户的收入占比分别为45.8%、42.4%、37.5%,虽呈下降趋势,但客户集中问题依旧突出。

而在该两大因素的背后,透漏出的是CDP集团的劳动力管理业务的客户开拓能力、人才招聘能力的相对羸弱。为提升该业务的盈利能力,向高科技行业、高价值含量的工位发展将是CDP集团劳动力管理业务未来的发展方向。

从上述的分析中不难看出,CDP面临的困境很明显。面对HCM领域SaaS增值服务越来越剧烈的竞争,公司不得不发展劳动力管理业务完成战略闭环。但新的问题随之出现,劳动力管理业务聚焦于零售、物流领域的价值含量相对较低的工位,这导致该业务毛利率极低。且劳动力管理业务的客户过于集中,并不利于与SaaS服务在客户资源上的协同。

借助资本市场的力量能否让CDP集团走出当前的困境从而实现更快速的发展?只有时间才能给出答案。

扫码下载智通APP

扫码下载智通APP