西部宏观:A股的逻辑及后续的三种可能

去年底到今年2月我们对A股有三点判断:一是结构上看好稳增长,新能源表现或偏弱(详见2021年11月28日报告《预期差(chà)与预期差(chā)——2022年度大类资产配置展望》);二是稳增长背景下,若新能源调整到位,或可全面看好A股表现(详见2021年12月19日报告《2022年A股迎来全面牛市的几率有多大?》);三是“去宁化”进入尾声,市场或有结构变化(详见2月13日报告《稳增长与“去宁化”行情何时结束?》)。

回头看,观点1、3基本兑现,但看多观点并未兑现。3月前我们并不认为要全面修正乐观观点,但3月初以来国内突发疫情以及俄乌冲突共振令我们开始对市场转为谨慎,这也是我们3月6日撰写《俄乌冲突会诱发流动性危机吗?》提示风险的主因。我们希望借本文梳理今年以来市场运行逻辑,并尝试回答一个问题“看到怎样的变化,市场会重拾信心?”。

一、今年以来的权益市场表现

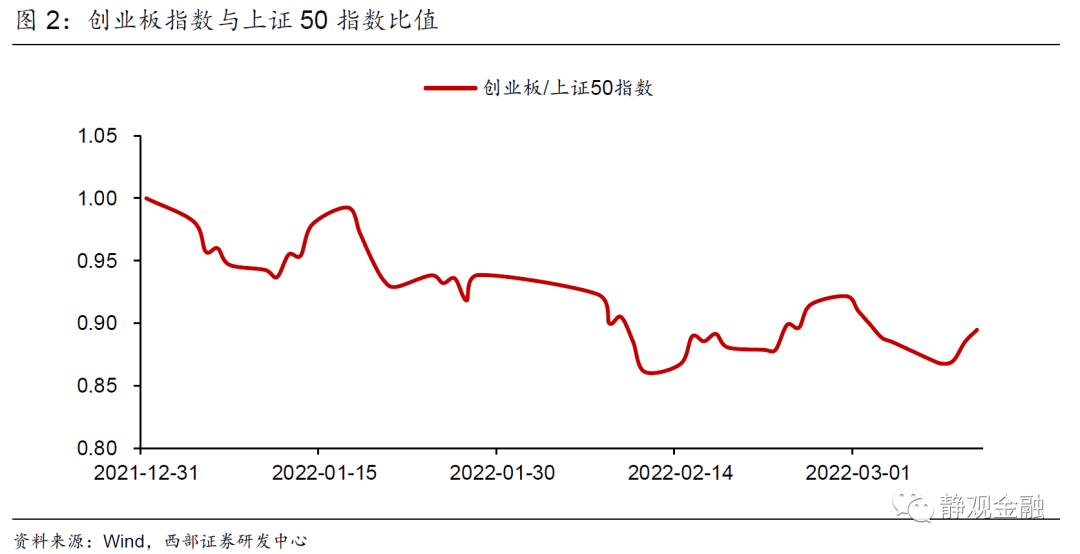

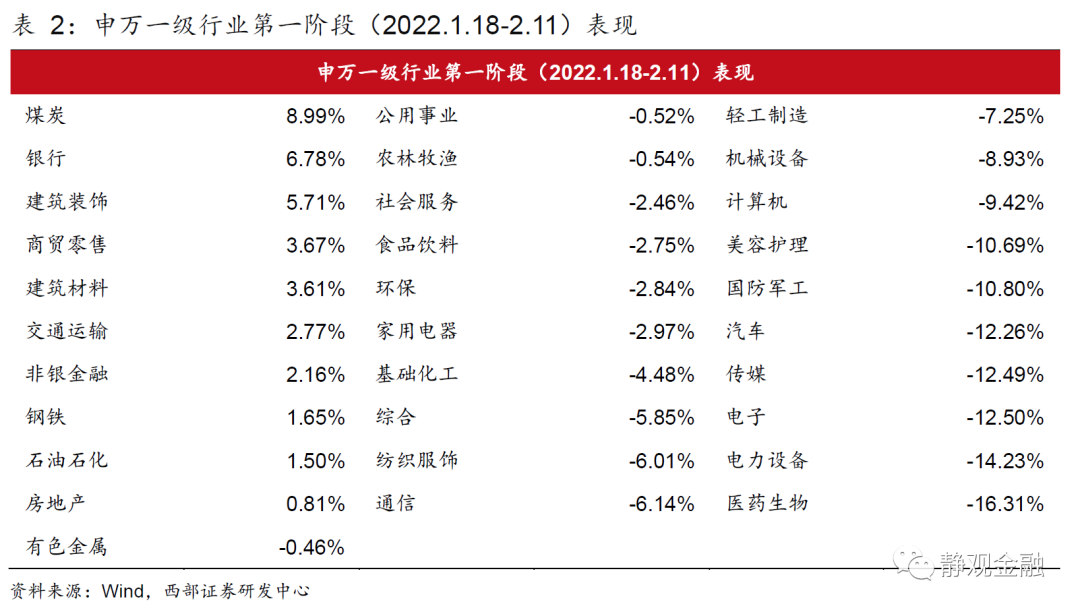

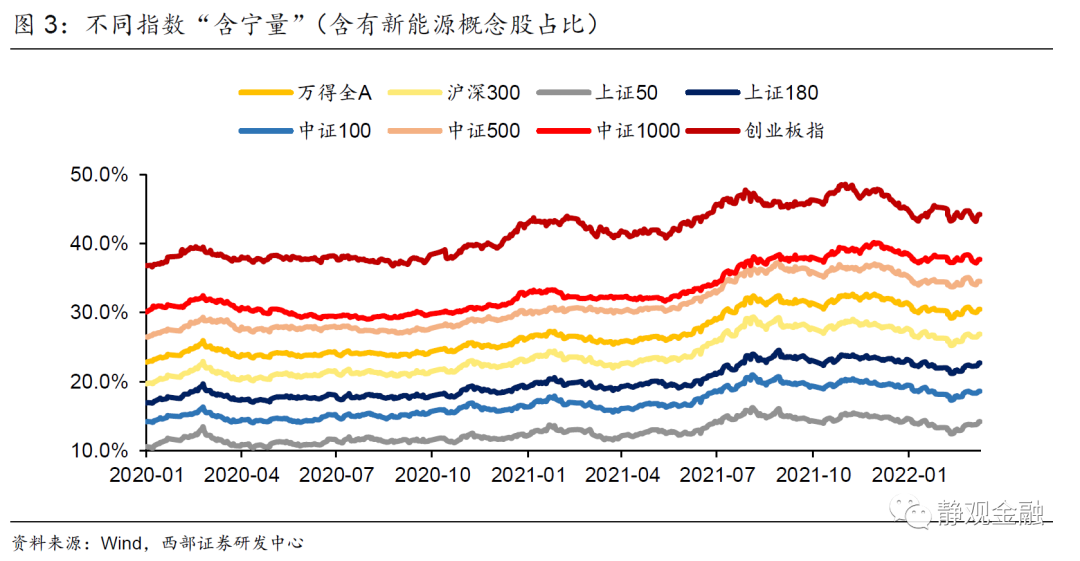

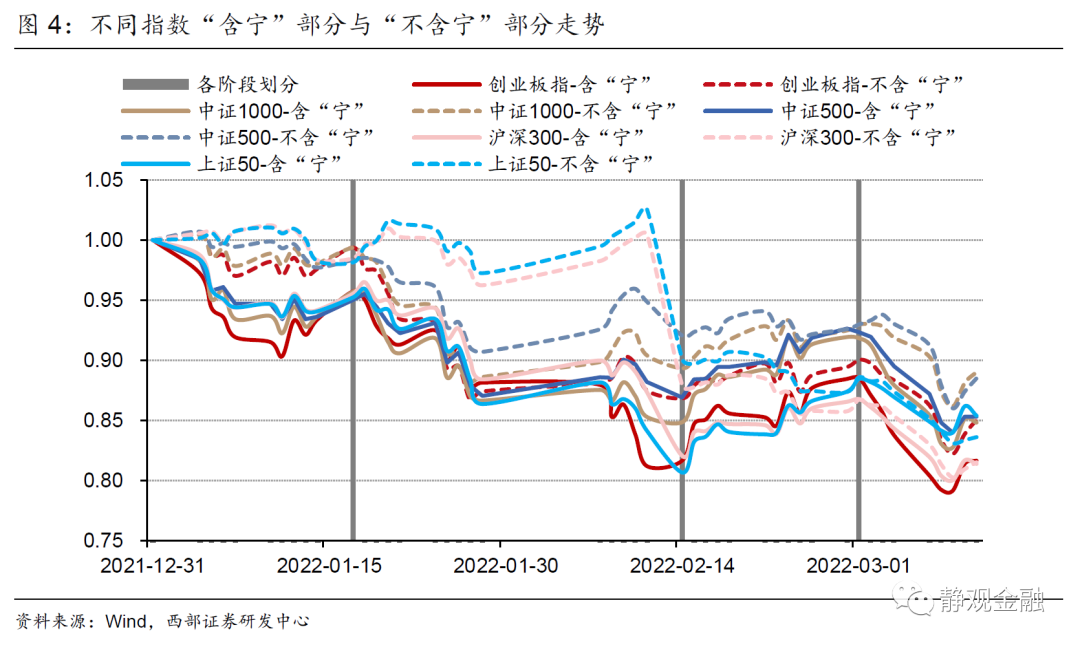

由图1-2可知,今年以来市场分为四个阶段:第一阶段为1月中上旬;第二阶段为1月下旬至2月上旬;第三阶段为2月中下旬;3月以来为第四阶段。由表1-4以及图3-4可知,第一、二阶段市场看多稳增长、新能源及成长调整,但第二阶段分化更为显著、新能源与成长调整加速;第三阶段新能源及成长反弹、稳增长交易告一段落;第四阶段全面调整。

二、四个阶段市场的交易逻辑是什么?

(一)第一阶段:稳增长预期延续,但处于数据空窗期

去年11月13日报告《政策转向的信号》指出出口与地产下行压力增加,政策开始转向稳增长,随后市场主题也由新能源与成长切换至与稳增长三条主线:基建、地产与防疫逆转。11月18日企业家座谈会到12月上旬中央经济工作会议再到12月中旬财政部部署去年财政后置以及今年财政前置,一系列稳增长信号,不断推升市场对经济前景的期待值。1月中上旬为数据真空期,稳增长交易延续,但市场略显平淡。

(二)第二阶段:经济企稳预期落空,但稳增长预期强化

1月中旬市场出现了1月前两周信贷及基建不及预期的说法。该因素看似不利于“稳增长”行情,但因稳增长标的中高股息个股占比较高,且此前该方向筹码极少,反而有了“避险”价值。此外,在稳增长政策目标之下,数据越差后续稳增长力度越强也成为普遍看法。因此,1月中旬市场对宽信用不及预期的担忧反而演绎成加速助跌高估值、拥挤赛道的剧情。

(三)第三阶段:1月社融超预期,“阶段性兑现稳增长”,“去宁化”告一段落

2月10日央行公布了1月社融数据,新增规模为6.17万亿,大超市场预期。尽管在当天美国劳工部公布的1月美国CPI超预期升至7.5%的扰动下,次日A股跟随前晚美股下挫,但随后两周国内权益表现总体积极。表明宽信用预期正在兑现,稳增长有望成为事实,提振市场情绪。我们在2月13日报告《稳增长与“去宁化”行情何时结束?》中指出,稳增长三条主线中的基建与防疫逆转行情于3月获利了结概率较高。而截至2月10日创业板“含宁”部分已经降至2021年初水平,“去宁化”接近尾声。换言之,2月中下旬市场交易逻辑变为“阶段性兑现稳增长”、“去宁化”结束,进而新能源等成长股反弹且跑赢。

(四)第四阶段:上海等地疫情突发,经济预期快速转差;俄乌局势进一步打压风险偏好

3月以来市场快速调整,特别容易被误以为是俄乌局势紧张后油价飙升引发的滞胀交易。事实上,在2月24日俄罗斯对乌开战后的一周内市场表现仍然积极,并未受外部因素影响,进而我们认为3月以来的市场变化或另有原因:疫情。

我们先来复盘一下港股。港股有三点驱动因素:中国本土经济基本面是港股的业绩因素、美联储货币政策是港股的流动性与估值因素、中国本土产业政策是港股的风险偏好(以及业绩)因素。2021年这三个变量对于港股而言都存在负面影响:中国经济自2021年2月见顶后几乎逐月下滑至Q4;自2021年1月公布2020年12月议息会议纪要中美联储就提到要削减QE;2021年Q3起,国内产业政策进入调结构阶段,双减、互联网平台以及房地产等政策。

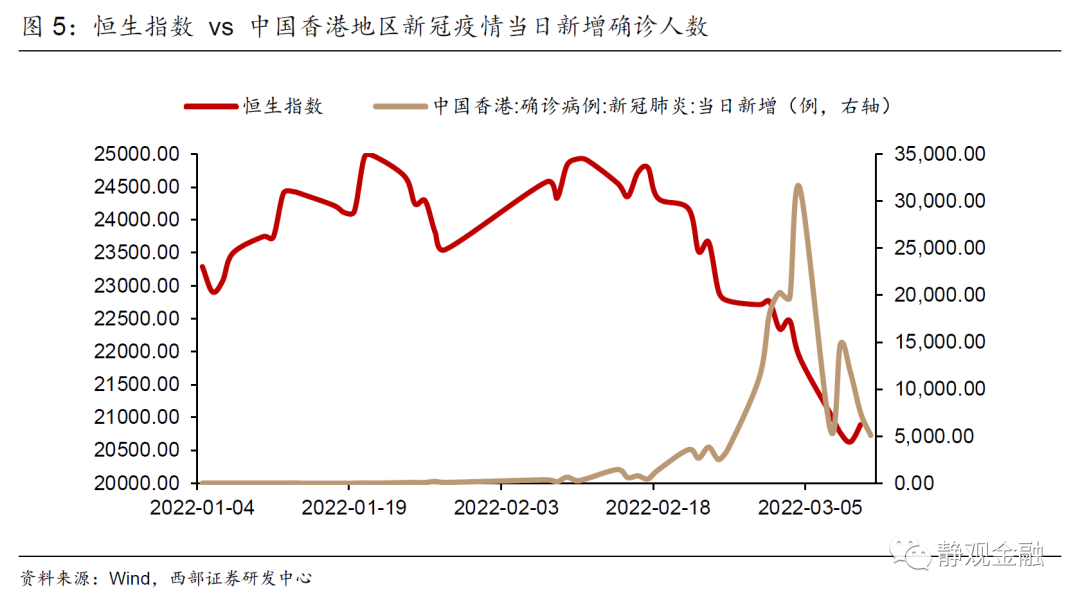

今年以来港股两重利空本已呈现出利空出尽的态势,突发疫情逆转基本面格局,打压风险偏好,叠加海外利空因素令港股再度重挫。中国国内政策基调转向稳增长,经济稳定、产业结构调整结束。虽然美联储货币政策仍会收紧,但中期选举前大概率是高举轻放,进而今年港股本来应该呈现上行走势。1月20-21日在市场开始为美联储或有多次加息定价,随后港股略显波折,但中国春节期间美联储安抚市场情绪后,港股又跟随美股反弹并且回到年内高点位置。进入2月中旬香港疫情形势突然急转而下,令通关预期骤降,经济基本面和风险偏好受到双重约束,港股开始下挫,随后俄乌开战预期及开战事实打压全球风险偏好亦令港股进一步下挫。

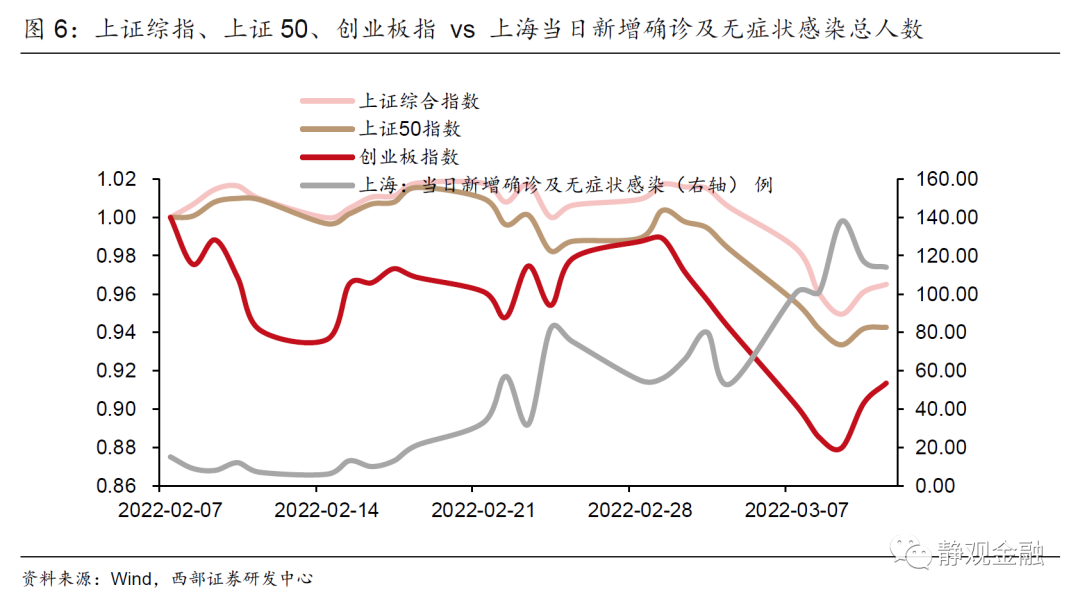

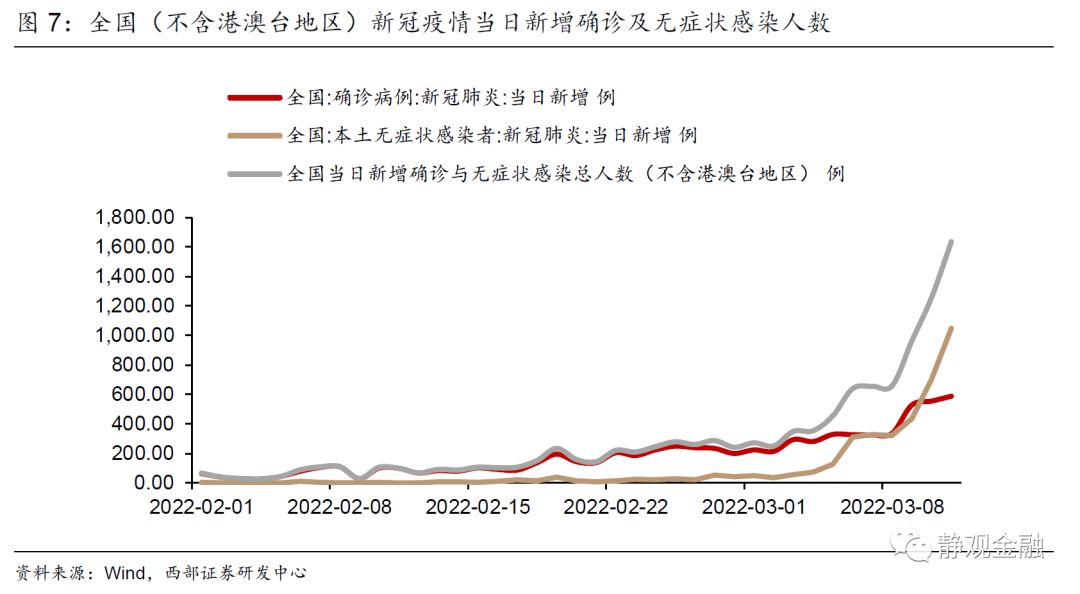

上海等多地疫情暴发,破坏防疫逆转及经济向好预期。2月24日俄乌正式开战当天虽令A股当日重挫,但随后也有所企稳,直至3月1日创业板反弹结束、3月3日开始上证综合下挫。与此同步的是,上海频现新冠确诊及无症状感染,青岛等地疫情反弹形势也略显严峻,打破了防疫政策逆转预期。信贷及基建等可控因素不及预期会令市场期待更多稳增长政策出台,但突发疫情更具不确定性。并且,去年以来国内消费疲软与疫情防控有关:一来场景型消费受约束,而服务于场景型消费群体的就业与收入也受到约束;二来跨省务工半径变小,亦影响农民工等中低收入群体的就业与收入。加上Q1基建发力后,地产在Q2无法快速实现稳增长衔接,进而市场对于经济稳定预期快速转差。

俄乌局势在此间的作用或许更像是推波助澜。我们在3月6日报告《俄乌冲突会诱发流动性危机吗?》中指出,80年代末以来历次美国经济晚周期到衰退期都会出现流动性危机。我们在多份报告中指出明年美国经济衰退为大概率,因此今明两年爆发流动性危机的概率不低。而流动性危机往往有一些催化剂,假若俄乌冲突持续就极有可能成为全球流动性危机的催化剂。但,海外流动性危机往往有两个阶段:先是海外资金回流美国本土冲击非美,后是美国金融市场内部亦爆发流动性危机。换言之,流动性危机往往由某个催化剂引发,并以美股重挫告终。近期,北上资金持续净流出表明俄乌冲突升温背景下,海外流动性已然呈现出负面特征。这是否能够证明流动性危机已然开始尚需观察,但起码俄乌局势已经对市场形成扰动。若国内暂难稳定,外部因素也可能进一步加剧国内市场调整风险。

三、如何扭转市场信心?我们理解的三种可能

第一种情形:疫情降温,扭转市场对经济预期;第二种情形:经济及金融数据超预期强劲,让市场消除对疫情等因素将掣肘经济前景的悲观预期;第三种情形:足够便宜。

3月11日公布的2月社融及信贷数据表明宽信用暂时缺席,除非下周公布的1-2月经济数据超预期,否则第二种情形被暂时证伪。理论上,疲软的社融数据应该强化市场对于政策进一步发力稳增长的预期,但与1月中旬不同,目前疫情的内忧以及俄乌冲突的外患之下,该数据恐怕会加剧市场对经济前景的担忧。比如,宽信用未至大概率推动降息预期升温,但2月居民新增中长期贷款转负或将引发“即便政策进一步宽松也难以推升购房需求”甚至宽信用难以兑现等负面观点。当然,降息、降准等宽货币政策预期发酵背景下,利率债或将有所表现,短期内成长股有望相对跑赢价值,但A股市场是否有β行情还需观察疫情预期、降息预期是否兑现、美联储紧货币节奏以及俄乌局势。

假若疫情形势未能立即缓和、经济数据也未能扭转悲观预期,那么海外因素有望成为A股走势的关键。若俄乌战争在未来数周内结束,欧美取消制裁,则短期内发生流动性危机的风险有限;若冲突持续、制裁加剧,则Q2附近全球或有流动性风险。但幸运的是,即便爆发流动性危机,也仅局限于金融体系内部,因此只要美联储货币政策转向宽松该风险就会消退。若海外流动性危机爆发,预计国内宽货币与稳增长将加大发力,A股大概率在急跌后转涨,走势类似2020年3月前后。

本文来源于微信公众号“静观金融”,作者西部宏观首席分析师张静静;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP