天风证券:能源公司投资逻辑正在发生哪些变化?

Q1.油价中枢抬升

1.1. 资本开支不足问题凸显

油气领域的长期资本开支不足问题已经存在多年。“长期资本开支”指的是常规路上或者海上的资本开支,相对页岩油气的短期资本开支而言。

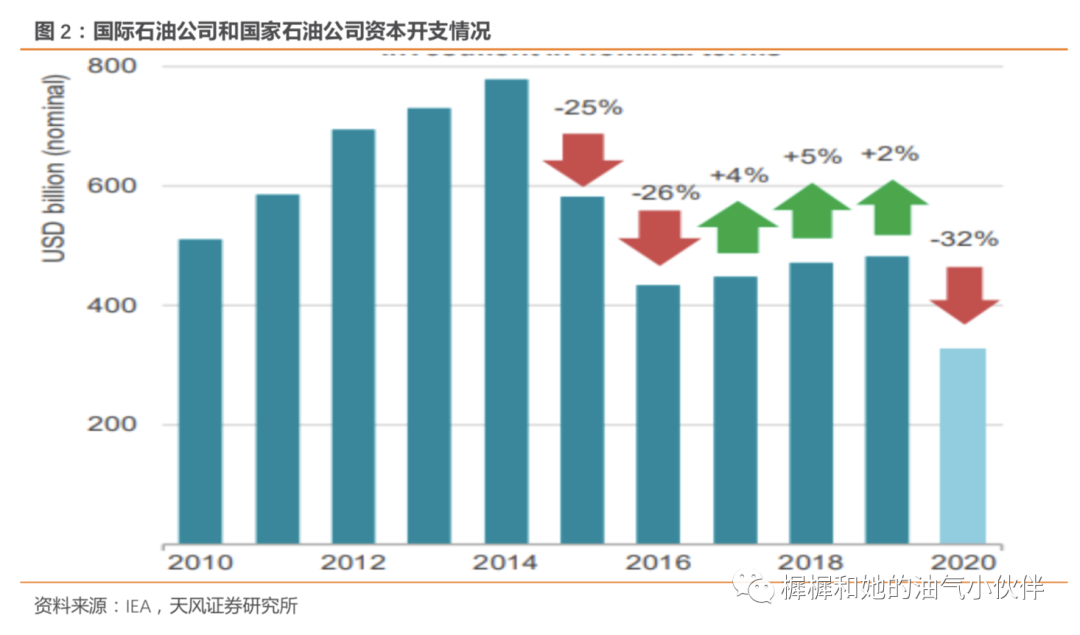

2014年油价见顶回落后,2015-2016国际资本开支连续环比下降两年累计降幅达45%。经过2017-2019年微弱回升后,2020年疫情导致资本开支再度大幅-32%。2021年尽管油价修复明显,而国际资本开支预估仅有个位数增长(根据IEA)。

1.2. 页岩油供给弹性削弱

与长期资本开支相对的短期资本开支,通常指页岩油资本开支。页岩油革命以来,页岩油以其上产快、周转快的特点重塑了石油供给模式、提高了石油供给弹性,使得油价在很长时间之内处于中低位运行(2015-2020)。

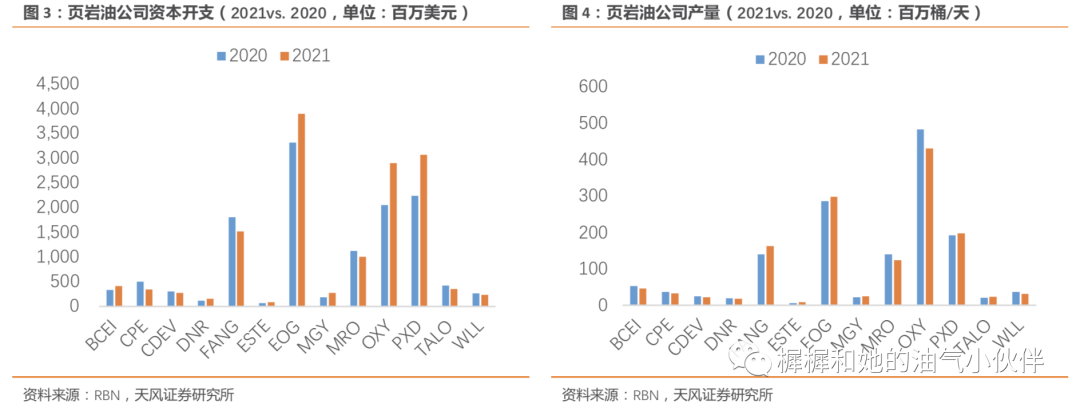

页岩油的转折点发生在2021年。页岩油公司受到碳中和影响、以及华尔街裹挟,强调资本开支纪律,现金流有限分红、还债。2021年油价大涨背景下,主要页岩油公司总体资本开支仅增加9%,而产量同比-4%(根据RBN)。2022年即使油价已经突破100美金,根据主要页岩油公司指引,资本开支增幅中位数预计在10-20%,页岩油的供给弹性明显下降。

1.3. 原油远端价格抬升

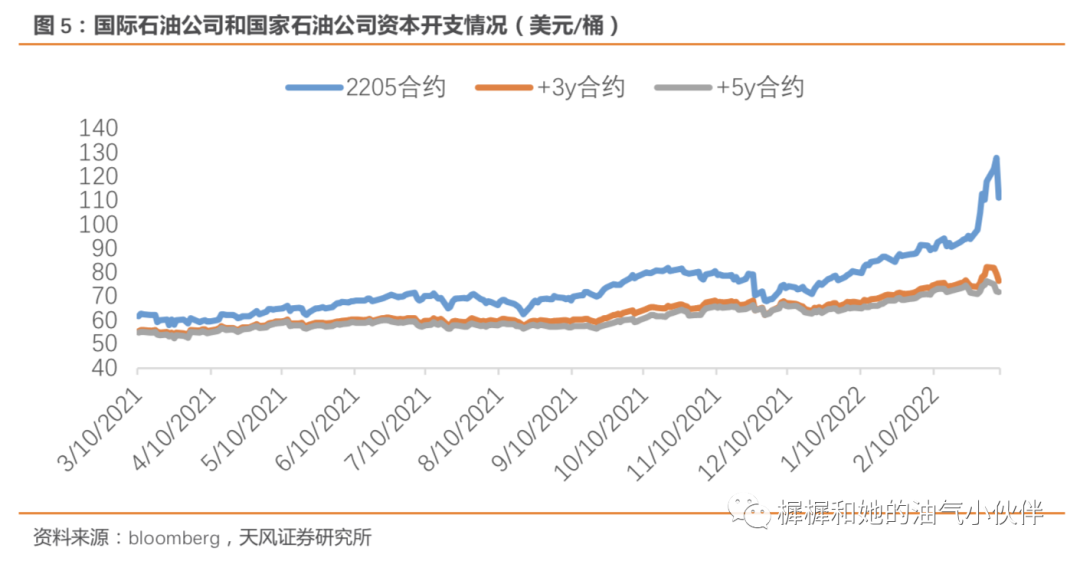

随着原油价格上涨,远月价格中枢也有所抬升。从一年前的50~60美金/桶提升到最近的70~80美金/桶。

页岩油因前述原因,难以承担弹性供给和边际成本的角色。而市场需要给予生产商更高的投资回报率才能吸引资本开支。我们预期原油的远期价格中枢可能会上移到70~80美金/桶的新均衡。

Q2.资产久期拉长

2.1. 能源转型并非坦途

欧洲在2021下半年经历了一轮“天然气危机”。2022年,受俄乌战争影响,全球正在经历整体的能源短缺危机。透过现象看本质,我们认为深层次问题在于能源转型的不均衡性。能源转型作用于供给端,阻碍了上游资本开支;而需求端仍有一些问题待解决。

正如IGU(国际天然气联盟)之初,来自政策和资金的限制,使得大型天然气项目推迟FID和建设进度。需求从疫情中恢复,而供给端缺乏投资,是造成2021年国际天然气价格巨幅波动的主因。

欧洲“天然气危机”之后,事情发生了一些变化。

欧盟于2021年12月31日向其成员国发布了一项计划草案,涉及核能与天然气的能源项目标记为绿色投资项目,并计划将这两种能源纳入《可持续金融分类方案》。

在中国,习总书记在不同场合多次指出“能源的饭碗必须端在自己手里”。“绿色转型是一个过程,不是一蹴而就的事情。要先立后破,而不能够未立先破。富煤贫油少气是我国的国情,以煤为主的能源结构短期内难以根本改变。“

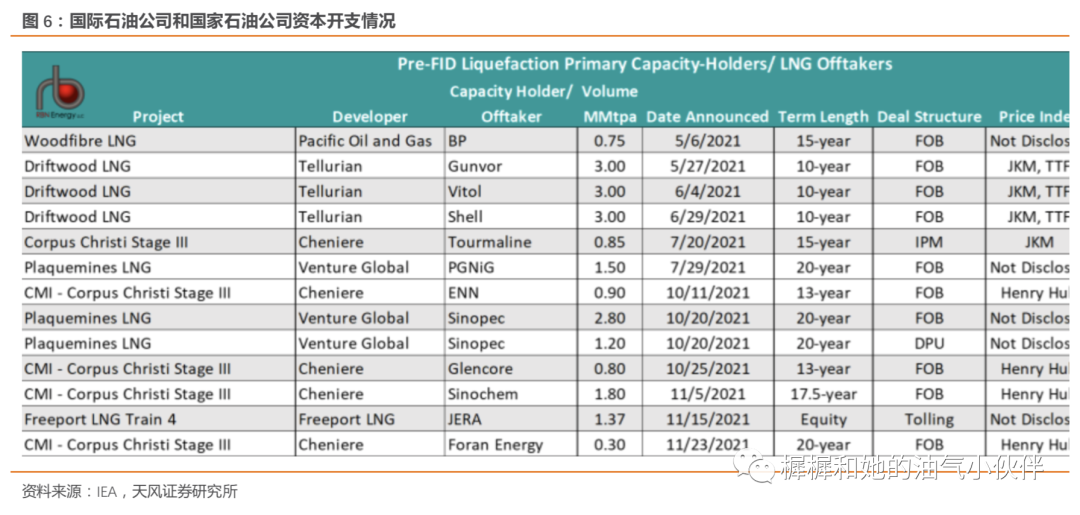

2.2. LNG国际贸易中,长协再度成为主流

2021年创纪录的国际LNG价格催化下,LNG国际贸易中,长协再度成为主流。根据RBN统计,2021年美国签出了2100万吨LNG中长协。有趣的是,在夏季国际LNG价格还不是很高的时候,10年期合同是主流;到了下半年国际LNG价格暴涨之后,10月份以后的新签合同就是以20年期为主了。

复盘过去20年三桶油的股价,主要受油价驱动,鲜少受到投资者对于其投资价值的认可。

一方面,三桶油上市之初油价和股价均在高位,需要多年消化。且2010-2020年,页岩油革命主导着原油的边际供给,2021年之后页岩油定价的逻辑才有所打破。

另一方面,诸多政策不利因素的存在陆续解除需要一个过程。上游方面,2015年将特别收益金起征点上调。下游方面,2013年版的成品油定价政策,才确定了10个工作日根据国际油价调整成品油价格。2016年的修订版又给出了40美金地板价,对于炼油销售板块构成支撑。

当前,油公司的估值模型出现三大变化:

1) 油价中枢抬升:从2015~2020年的50~60美金,可能抬升至70-80美金/桶;

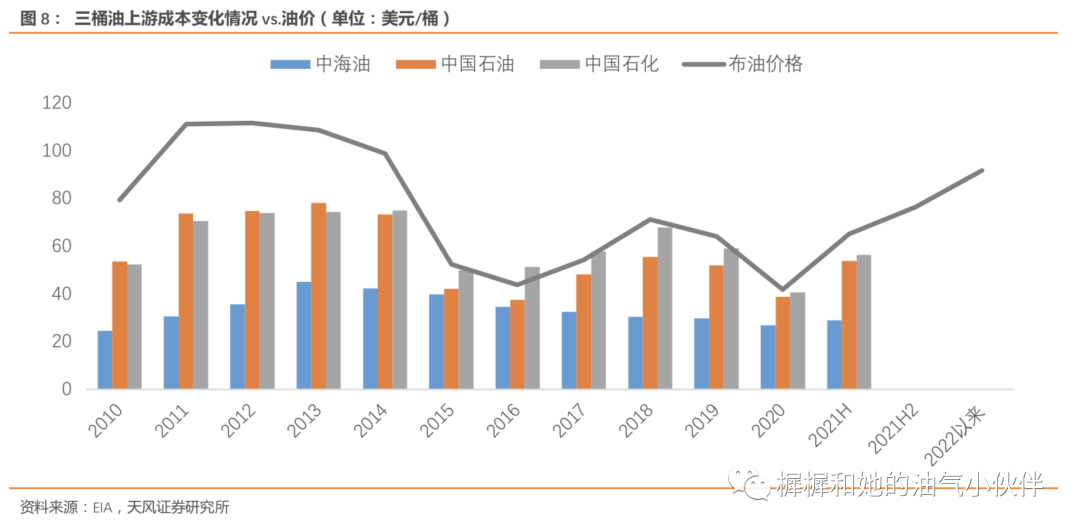

2) 生产成本下降:三桶油早期的高成本,近年都有所下降(见下图);

3) 资产久期拉长:碳中和纠偏延长传统能源达峰和退出时间。前两点对应DCF模型中分子的上升,第三点对应分母的下降,传统能源公司有望迎来价值重估。

风险提示:资本开支快速增加,或伊朗、委内瑞拉制裁解禁超预期等原因,导致油价深度回调的风险;能源转型加速,传统能源退出或达峰时间提前的风险;三桶油成本大幅增加的风险。

本文选编自微信公众号“天风研究”作者:张樨樨团队;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP