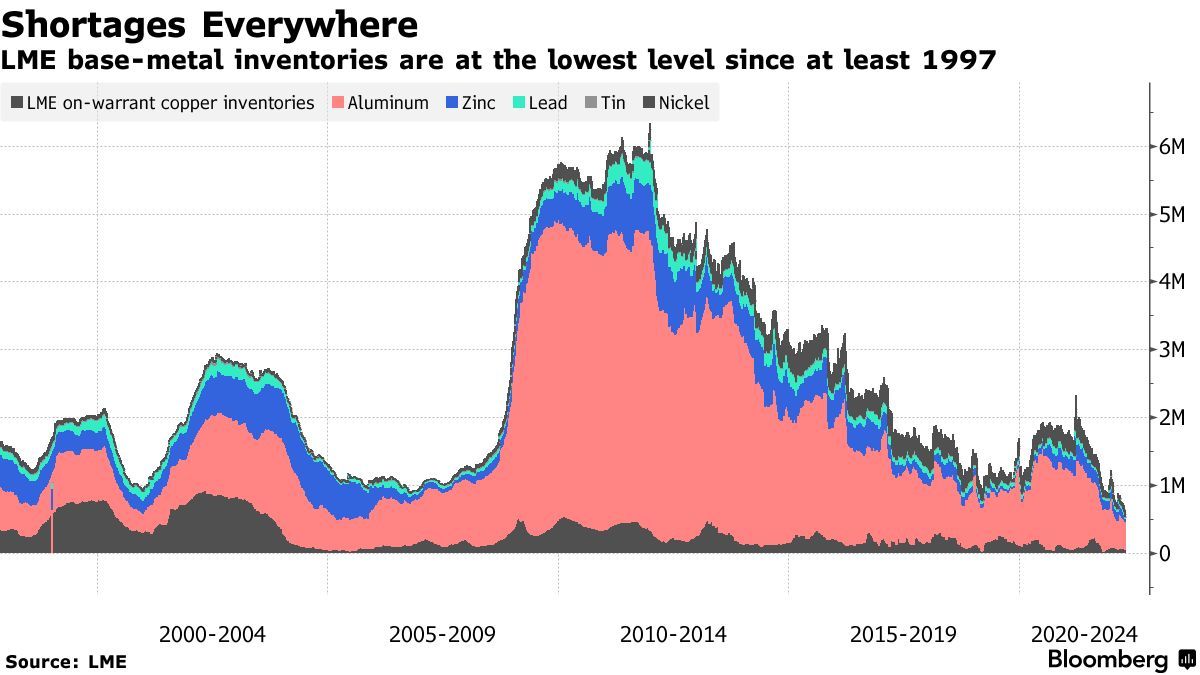

LME库存降至1997年以来最低水平,天空才是金属价格的顶?

伦敦的金属交易商们仍在承受一个月前镍价出现历史性逼空的影响,但他们可能没有太多时间来恢复至常态——该交易所仓库的库存已降至较危险的低水平,从铝到锌等所有金属的交易价格都可能进一步上涨。

智通财经APP注意到,伦敦金属交易所(LME) 6大主要合约的可用库存已跌至1997年以来的最低水平。高盛曾警告称,铜正在供应紧缺的边缘徘徊,而自由流通的锌库存在不到三周的时间里缩减超60%,主要因托克集团(Trafigura Group)预订了大量库存,曾出现史诗级逼空行情的镍,其价格本身仍有进一步发生动荡的风险。如下图所示,LME基本金属库存至少处于自1997年以来的最低水平。

美国银行金属研究主管Michael Widmer接受电话采访时表示:“目前,伦敦金属交易所似乎每周都面临着新的挤兑压力。”

随着去年全球工业活动持续性复苏,基本金属的库存也在不断下降,而全球物流和航运系统仍处于混乱状态。在欧洲,铝和锌等金属面临供应压力,因为飙升的电价使一些工厂无法盈利,导致工厂关闭。近期,在俄乌冲突升级之后,来自俄罗斯大型金属生产商的供应量开始受阻,难以顺利运输至LME库存所在地。

由于英国政府于3月15日对进口的俄罗斯铜、铅、原铝和铝合金征收35%的额外关税,LME宣布旗下英国仓库立即暂停接收(部分)来自俄罗斯企业的金属,除非金属于2022年3月25日前已经从俄罗斯出口,停止存放的品种包括俄罗斯铝业的铝和诺里尔斯克镍公司的铜。LME铝库存近期不断下降,持续在历史低位徘徊,LME铝价年初至今涨幅已超21%,在2月份已突破2008年峰值创下历史新高。

逼空行情或重演?

较低的库存往往使得交易市场容易出现逼空行情。在实物交割的合约中,就像LME历史上的合约一样,每一个持有头寸直至合约到期的空头都必须交割实物金属。在LME交易体系中,实物金属必须以“登记包裹”的形式存放在LME仓库中。

当LME库存很低,没有登记的金属可供于那些空头头寸时,空头交易商们必须给LME库存增置新的金属库存,但如果全球金属也是处于供不应求态势,为了覆盖他们的空头仓位,他们只能通过回购LME金属合约。这种竞相回购合约的交易局面,是逼空行情的主要特征。

虽然LME最近取消了空头头寸持有者必须交割实物金属的要求,但不交割的罚金——每天缴纳相当于合约价值的1%,这一数值对于多数大宗商品交易商来说非常高。

库存不断减少,给LME及其客户带来了越来越多的难题。该交易所因其对“妖镍逼空行情”的处理方式而面临一些质疑。当时,该交易所在镍价狂飙250%后暂停了市场交易,并取消了数十亿美元的交易。英国监管当局本周启动了对LME的调查,与此同时,随着投资者和交易员削减敞口,整个市场的未平仓头寸有所下降,随着流动性萎靡,LME金属交易面临非常不稳定的价格波动风险。

金属高价难降

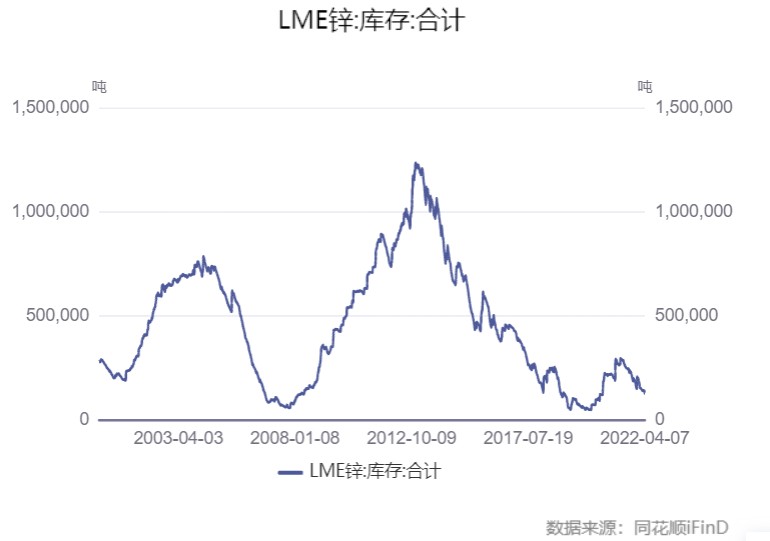

据媒体报道,有知情人士表示,在LME锌交易市场,大宗商品交易商托克正大规模从LME库存提取锌金属,甚至后续可能不会在LME提供流通的锌,以弥补在欧洲工厂减产后自身的供应短缺。自3月底以来,从伦敦金属交易所仓库提取锌的订单增加逾4.5万吨,使锌的可用库存降至一年多来的最低水平。而这其中很大一部分是托克集团所提取,托克集团拥有欧洲最大规模的锌冶炼商Nyrstar,在2019年通过债务重组取得了该公司控制权。该公司此前宣布,由于电力成本急剧上升,旗下欧洲冶炼厂全面减产。LME锌价年初至今涨幅已超18%,价格接近在2006年曾创下的历史最高价。

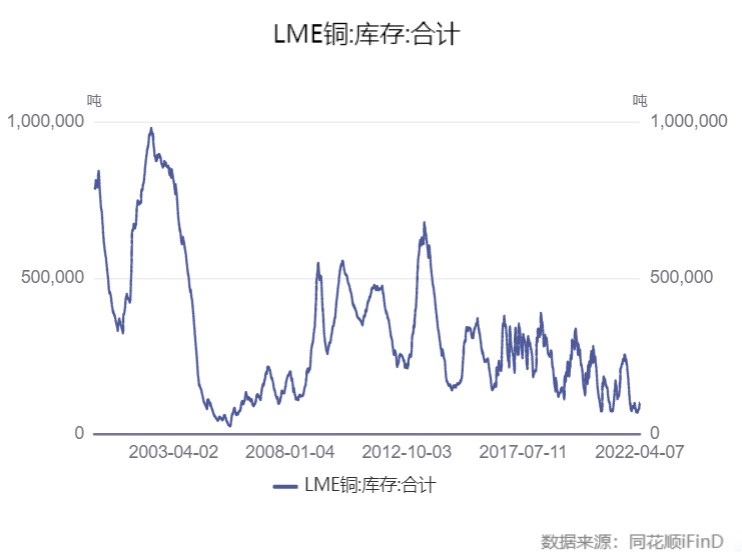

LME表示,该交易所已经注意到目前锌供应紧张。LME一份声明中表示:“交易所正在密切监控所有金属,以确保市场活动保持有序性。”据悉,锌库存的大幅下降与去年铜库存的下降类似,当时铜库存降至1974年以来的最低水平,引发了一场混乱的供应紧张局面。

在最近几周,LME对其规定进行了全面调整,部分原因是为了应对库存耗尽带来的风险,其中包括引入允许空头头寸持有者免于实物交割的规定。

在LME镍出现“史诗级逼空行情”之后,不止是镍,LME对交易所全部金属价格的波动幅度设定在15%。LME还要求银行、经纪商和他们的客户在场外交易市场的场外头寸更加透明。

这些措施可能会减缓金属价格进一步反弹的步伐,但许多分析师仍然认为,随着LME和更广泛实体交割市场的供应短缺形势加剧,金属价格将迅速走高。高盛周四表示,随着铜库存不断下降,目前已接近历史高点的LME铜价可能再度飙升。

Nicholas Snowdon领导的高盛分析师团队在一份电子邮件报告中表示:“铜‘正在梦游般’走向库存枯竭。”他指的是库存完全耗尽的风险。“我们认为,价格上涨是不可避免的,只有这样才能刺激更多的金属供应量,并加速需求破坏,这样才能平衡这个市场。”

扫码下载智通APP

扫码下载智通APP