西部宏观:欧洲ESG基金短期可持续资产增速受制 长期可防止“漂绿”

摘要

欧洲的可持续资管规模处于全球领先地位,后因监管趋严而增速放缓。

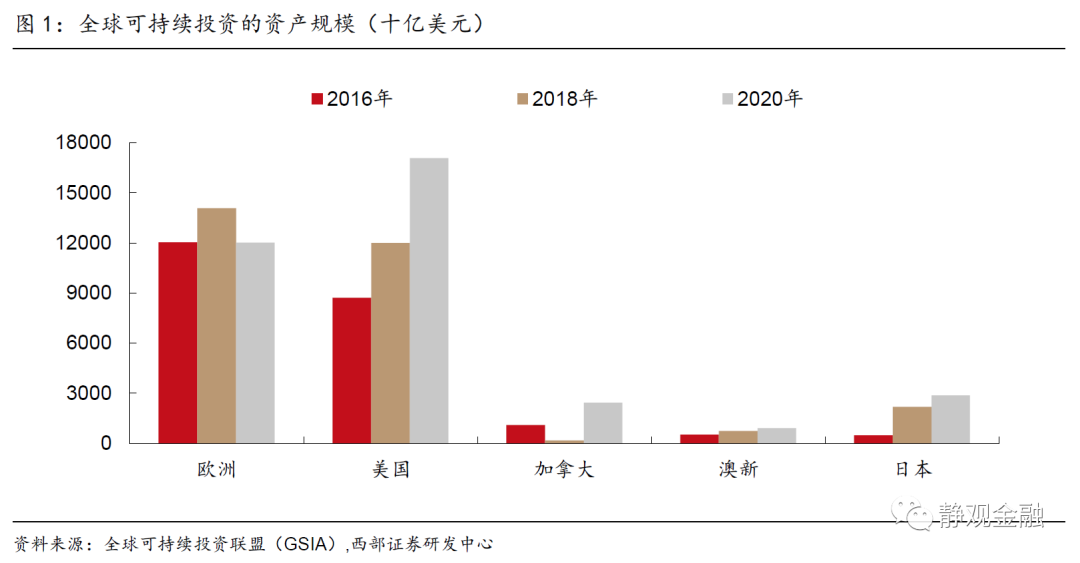

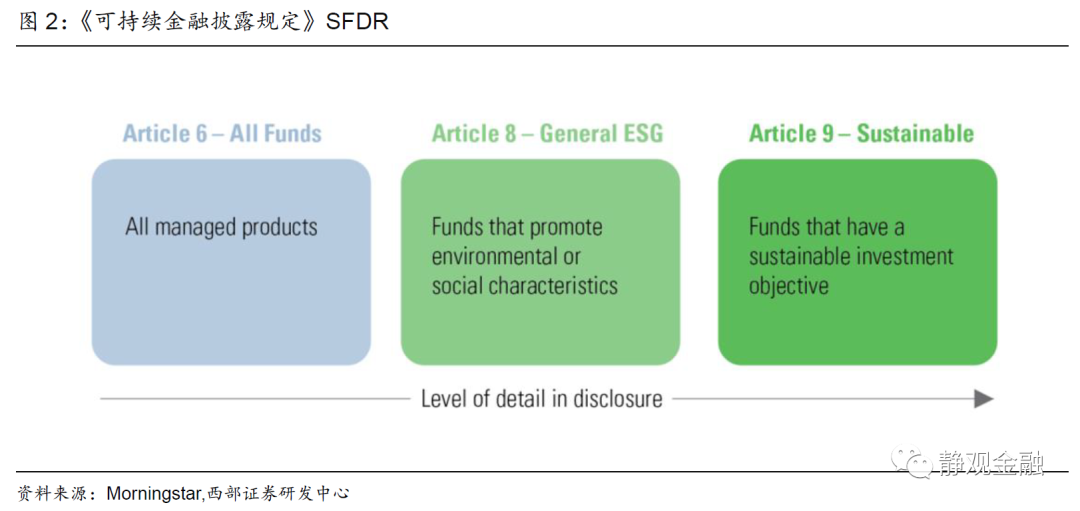

2018年欧洲的ESG资管规模位于世界首位,明显高于美国、加拿大、澳新、日本等地区。但2018年后加强对可持续金融产品的监管令欧洲ESG资管规模增速较美国、加拿大、日本等地区放缓。2021年3月生效的SFDR,更是对可持续金融产品的信息披露提出明确要求,将所有产品分为Article 6、Article 8与Article 9三大类。虽然短期内可持续资产规模增速受抑制,但从长期上可以防止“漂绿”,促进ESG投资的健康发展。

欧洲可持续基金的案例分析:

(1)法国巴黎资产管理公司(BNP ParibasAsset Management)

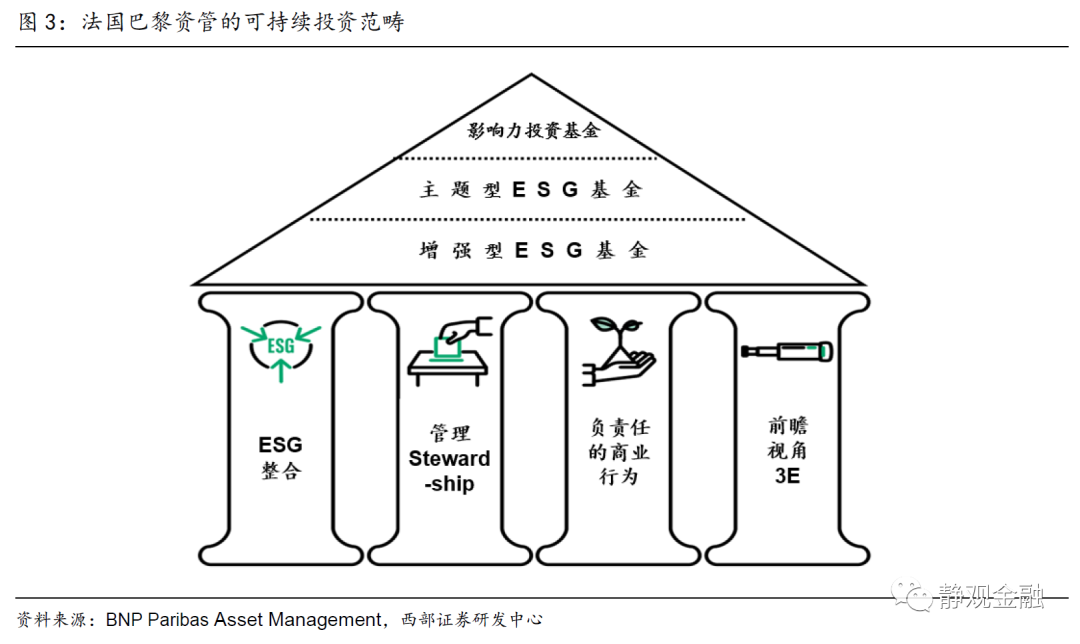

法国巴黎资管自2002年推出了首只社会责任投资基金后,一直为ESG投资的积极参与者,其认为可持续投资有四大支柱:(1)ESG整合,为可持续投资的核心;(2)管理(Stewardship),积极与发行人保持沟通交流;(3)负责任的商业行为;(4)前瞻视角“3E”:能源转型、环境可持续性、平等为当下可持续发展的三大关键问题。基于四大支柱,法国巴黎资管将可持续产品分为增强型ESG基金、主题型ESG基金、影响力投资ESG基金三大类。

(2)瑞士百达资产管理公司(Pictet AssetManagement)

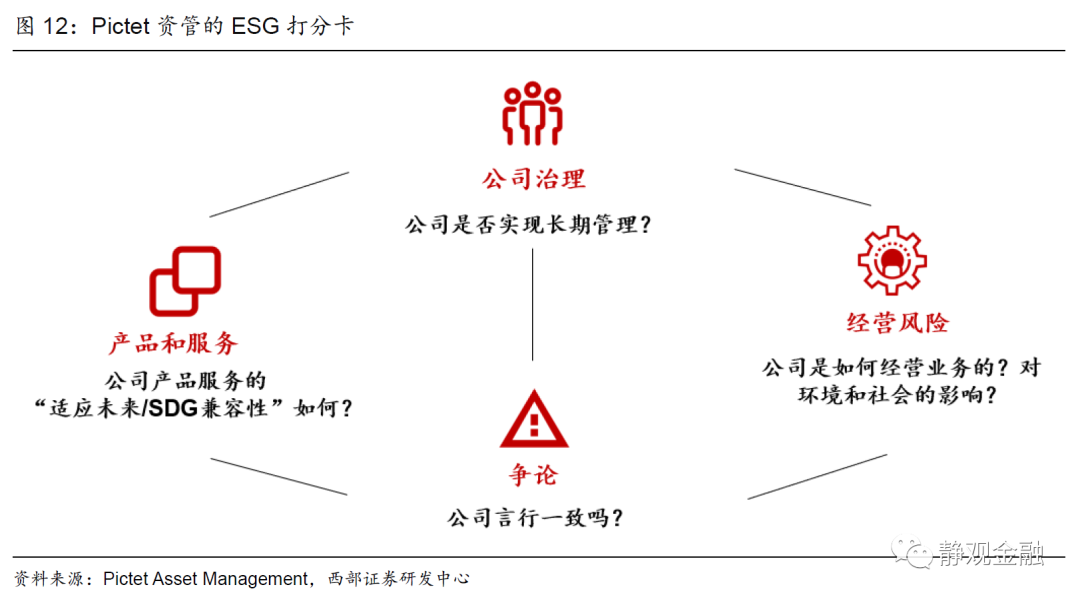

瑞士百达资管的可持续投资策略包括ESG整合、正向倾斜、同类最优、积极影响力投资、代理投票、公司参与等。百达资管ESG整合的基础为其开发的专有ESG打分卡,由专家委员会专门管理,每季度开会讨论模型,从公司治理、产品和服务、经营风险、争议四个方面进行打分,实现在行业内和跨行业、跨地区对公司进行统一比较。百达资管还制定了明确详细的排除政策框架,基于有争议经营活动及其收入阈值、国际规范等,将严重不符合ESG标准的公司或主权发行人排除在外。

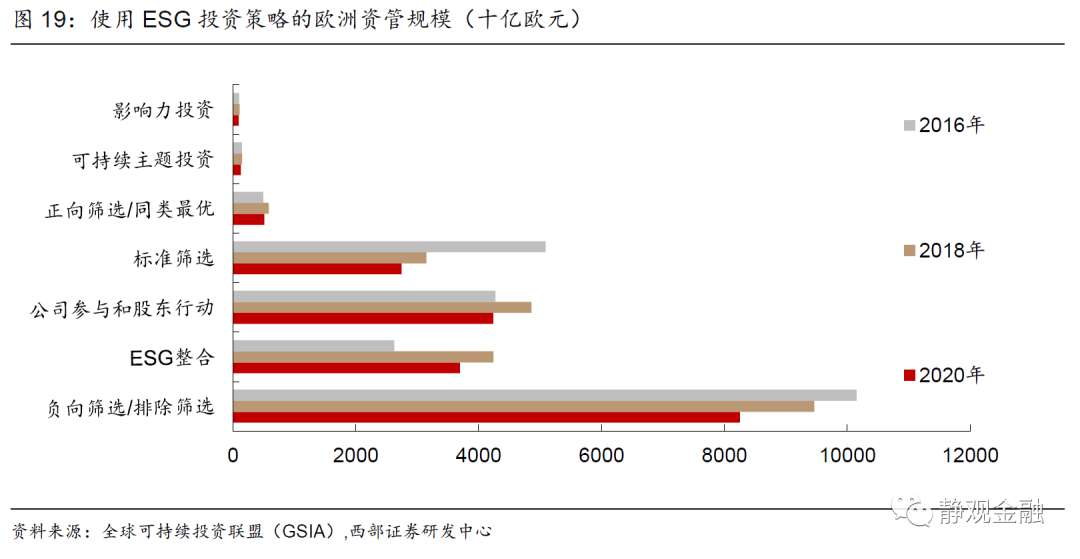

欧洲ESG基金的投资特点。根据对欧洲ESG基金的综合考察,最为常用的策略为负向筛选/排除筛选。例如Pictet、Nordea等众多资管公司列出了明确的排除清单或筛选政策;其次为公司参与和股东行动策略;而影响力投资和主题投资的应用较少。从趋势上看,排除筛选策略的使用比例在逐渐下降,公司参与一直为欧洲主动型可持续基金所重视,ESG整合策略应用在2016年以来提升最明显。

正文

一、欧洲ESG基金的发展现状

欧洲的可持续资管规模处于全球领先地位,因监管趋严而增速放缓。根据全球可持续投资联盟(GSIA)统计,2018年欧洲的ESG资管规模位于世界首位,欧洲、美国、加拿大、澳新、日本的可持续资管规模分别为14.1万亿、12.0万亿、0.17万亿、0.73万亿和2.2万亿美元。此后欧洲ESG资管规模增速与美国、加拿大、日本等地区相比明显放缓,主要原因之一为欧盟从2018年开始逐渐加强对可持续金融产品的监管,防止“漂绿”行为。2018年欧盟发布“可持续发展融资行动计划”迈出加强监管的重要一步,2019年推出《可持续金融披露规定》(SustainableFinance Disclosure Regulation,SFDR),更是对金融市场可持续产品的信息披露提出明确要求。

《可持续金融披露规定》于2021年3月生效,对欧盟地区ESG产品信息披露作出严格规范。SFDR覆盖范围广泛,囊括了包括基金、保险、养老金与另类投资等在内的几乎所有金融产品,依据产品是否适用其中第六、第八与第九条条例的不同,将金融产品分为Article 6、Article 8与Article 9产品。Article 6产品为非绿色产品或ESG产品,仅适用SFDR第六条;Article 8产品被定义为“促进环境、社会因素或两者的组合”的产品,同时适用SFDR的第六条与第八条;Article 9产品则是明确“以可持续投资或减少碳排放为目标”的产品,同时适用SFDR第六、八、九条例。因此,符合SFDR Article8、Article 9的金融产品被形象地称为“浅绿色”和“深绿色”产品。欧盟对可持续金融产品的严格监管,虽然短期内抑制了其可持续资管规模的增速,但可以有效帮助投资者更好了解投资产品的可持续特征,减少“漂绿”行为,从长期上有利于可持续基金的健康发展,提高可持续投资效率,优化资源配置。

二、法国巴黎资产管理公司(BNP Paribas)

(一)公司概况与ESG方针

法国巴黎资产管理公司(BNP ParibasAsset Management,BNPP AM)是法国巴黎银行的投资管理部门,截至2021年底,管理资产总规模达5370亿欧元,其中ESG资管规模为3305亿欧元。2002年法国巴黎资管推出了首只社会责任投资基金,2006年成为联合国PRI的创始成员国之一。BNPP资管坚信采用可持续方法进行投资,不仅可以获得更好的风险调整回报,符合客户的财务利益,还可以为整个社会创造可持续增长。

法国巴黎资管公司的可持续投资有四大支柱:

(1)ESG整合:是可持续投资流程的核心,投资组合经理将相关ESG因素纳入投资决策过程,识别和评估ESG机会和风险,从而获得相对优势,以提高风险调整回报率。

(2)管理(Stewardship):包括代理投票、公司参与等。作为主动投资者,积极与发行人保持沟通交流十分重要。法国巴黎资管的可持续投资经理和专家会定期和被投资公司联系,强调长期价值创造。决定投资一家公司时,不仅要注重公司当前的特征,还要注重如何与管理层接触,帮助公司推动运营管理的持续改进。

(3)负责任的商业行为:被投资企业无论在什么国家,都应符合联合国全球契约的原则,在人权、劳工权利、保护环境、反腐败方面履行基本义务;否则法国巴黎资管将把违规企业排除在投资选择之外。法国巴黎资管制定了一套筛选政策将特定部门或活动(例如烟草、煤炭、有争议的武器等)排除在外,认为这些活动违反了国际规范,或会对社会/环境造成严重损害。

(4)前瞻视角“3E”:法国巴黎资管认为当下有三个问题是可持续经济的关键:能源转型(Energy Transition)、环境可持续性(EnvironmentalSustainability)、平等和包容性增长(Equality andInclusive Growth)。法国巴黎资管建立了一套与“3E”相关的关键绩效指标,增强投资组合的长期市场表现。

基于可持续投资的四大支柱,法国巴黎资管将可持续+系列基金分为三类:

(1)增强型ESG基金:这类基金的资产投资向ESG因素倾斜,大多数通常采用排除筛选和同类最优(Besgin Class)的方法,从而实现更严格的ESG绩效或碳目标。被动投资方面,法国巴黎资管持续在ESG相关指数和ETF基金的开发方面进行创新。

(2)主题型ESG基金:法国巴黎资管推出了一系列ESG相关的主题基金,投资于特定领域,包括能源转型、水资源、粮食全球环境和气候变化等,帮助客户寻找更有针对性的可持续投资机会,增加对特定社会发展趋势的风险敞口。

(3)影响力投资基金:影响力投资基金的目的是在获得财务回报的同时,为社会和环境做出积极贡献,这类基金常专注于绿色债券、绿色基建等领域,决策时衡量投资可以为社会带来的影响力。

(二)ESG基金实例分析

(1)可持续欧洲多因子股票基金

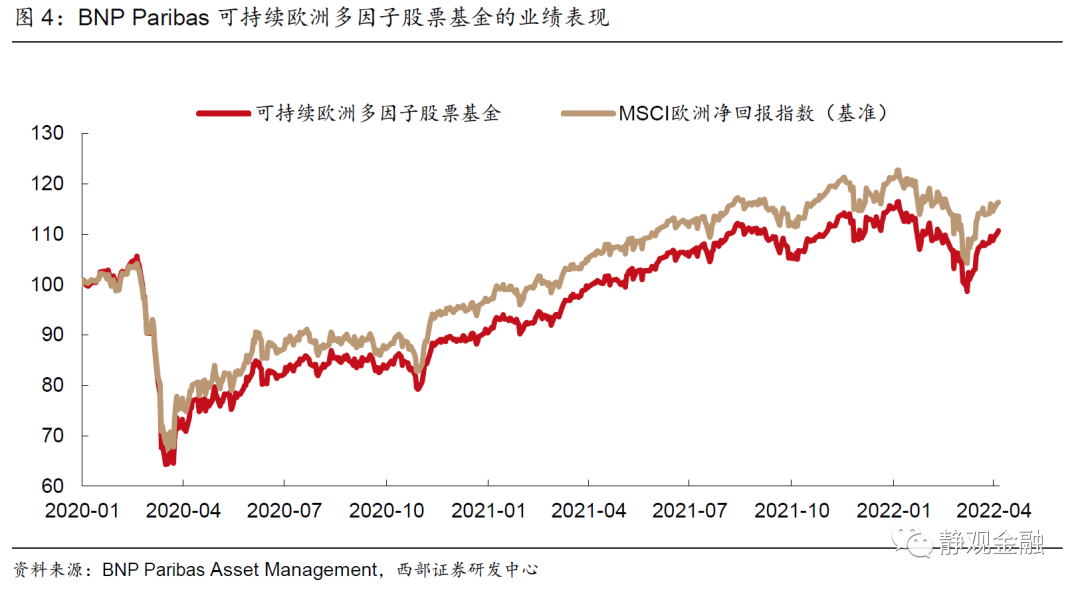

BNP Paribas可持续欧洲多因子股票基金(BNP Paribas Funds Sustainable Europe Multi-Factor Equity - EUR)发行于2019年9月13日,该基金投资于欧洲公司发行的股票,业绩基准为MSCI欧洲净回报指数。截至2022年3月31日,总基金资产为3.86亿欧元,2022年前三个月基金累计下跌5.48%,同期基准指标下跌5.32%;2021年该基金上涨27.21%,高于同期基准指标的涨幅25.13%。

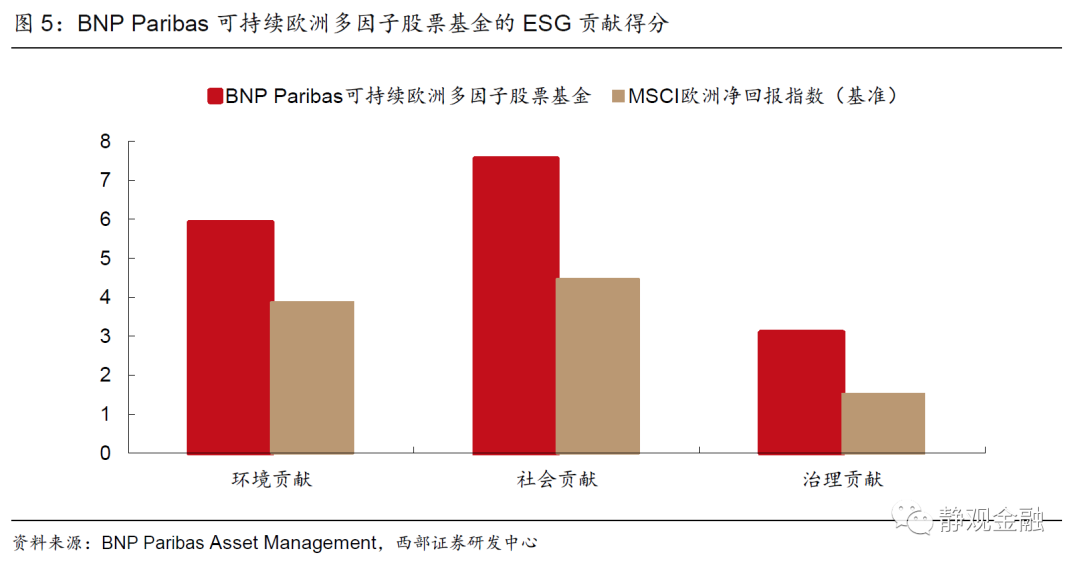

可持续欧洲多因子股票基金在投资时结合了传统股票评估指标(如价值、盈利能力、波动性等)和可持续投资标准,考虑的ESG因素包括温室气体减排、尊重人权、尊重少数股东权益等。可持续指标方面,该投资组合的碳足迹比基准指数低50%以上。根据法国巴黎资产管理公司的ESG分析师内部评分,该基金的E、S、G三项贡献得分分别为5.91、7.54、3.09;基准MSCI欧洲净回报指数的E、S、G得分分别为3.87、4.46、1.52。

法国巴黎资管的内部ESG评分方法中,环境贡献得分(E)主要考虑气候变化、环境风险管理和自然资源的使用;社会贡献得分(S)主要考虑人力资本管理、多样性尊重等;治理贡献得分(G)主要考虑董事的独立性和能力、高管薪酬的透明度、性别平等、反腐败等方面。

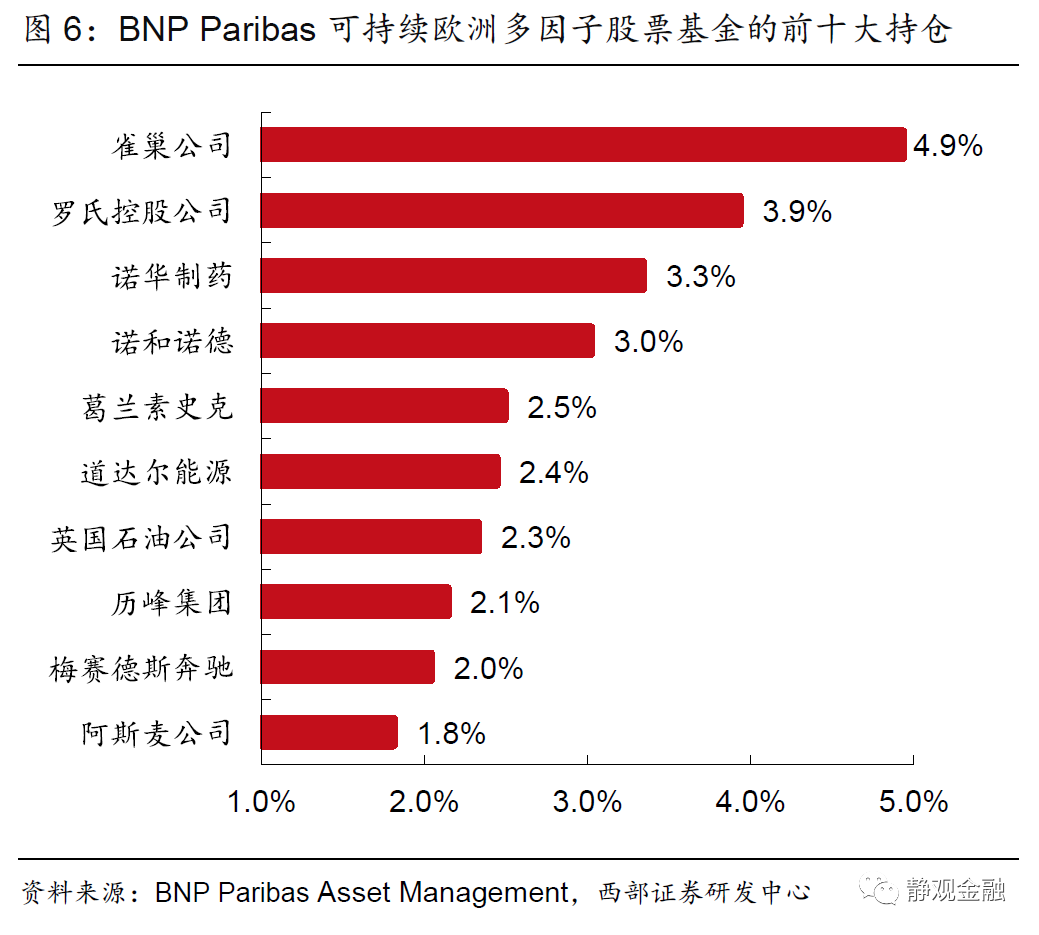

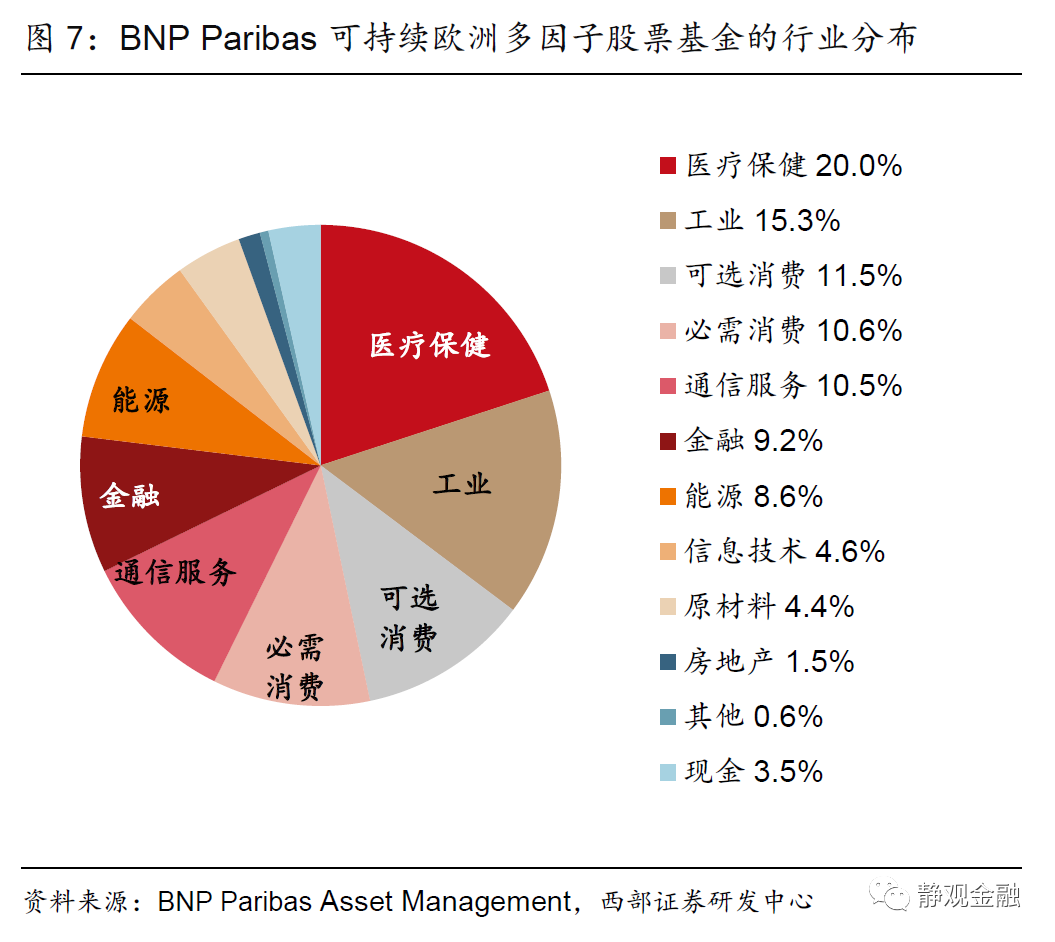

截至2022年2月28日该基金共持有76只证券,从投资的地域分布上看,主要投资于瑞士、英国、法国、荷兰、德国、瑞典,分别占比为23.1%、17.3%、12.8%、11.2%、8.9%、7.4%。行业配置上,医疗保健、工业、可选消费、必需消费、通信服务、金融行业居前,占比分别20.0%、15.3%、11.5%、10.6%、10.5%、9.2%。基金的前十大持仓股当中,有四家瑞士公司,分别为雀巢、罗氏控股(医疗保健)、诺华制药和历峰集团;此外还有诺和诺德、葛兰素史克、道达尔能源、英国石油公司、奔驰、阿斯麦公司。

(2)全球环境基金

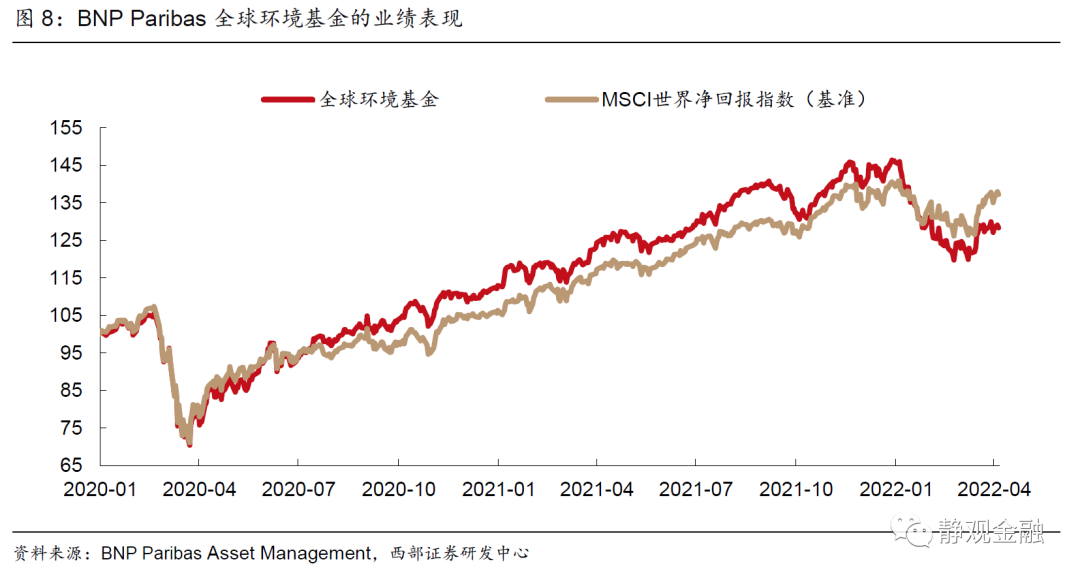

BNP Paribas全球环境基金(BNP Paribas Funds Global Environment - EUR)成立于2008年4月8日,投资于全球范围内的股票市场,业绩基准为MSCI世界净回报指数。截至2022年3月31日,基金总资产规模为3.44亿欧元,基金在今年前三个月累计下跌12.83%,而基准指标下跌3.06%。基金在2020和2021年分别累计上涨12.97%、29.11%,相比之下,基准指标同期分别上涨6.33%和31.07%。

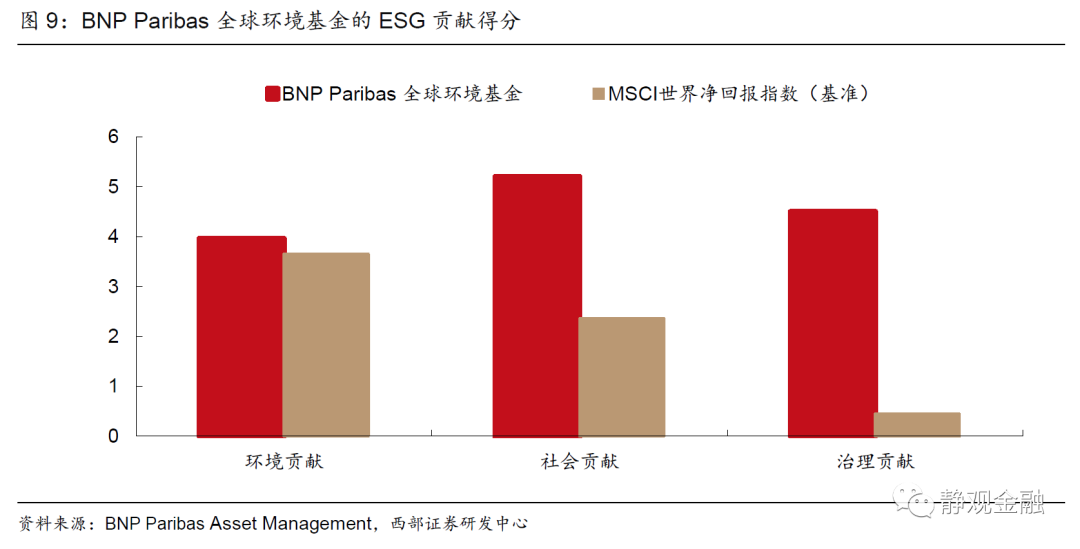

BNP Paribas全球环境基金在全球范围内寻找活跃于环境领域的公司发行的股票,来实现资产增值,环境领域主要包括可再生能源、能源效率、污染控制、水基础设施和水技术、废物管理和技术、环境支持服务等。基金采用主题投资的方法,意味着投资公司所提供的产品和服务切实与环境问题息息相关,并促进经济低碳转型。可持续指标方面,基于法国巴黎资管的内部评级体系,该基金的环境贡献、社会贡献、治理贡献分数分别为3.96、5.20、4.50,均明显高于其基准MSCI世界净回报指数的ESG贡献分数。

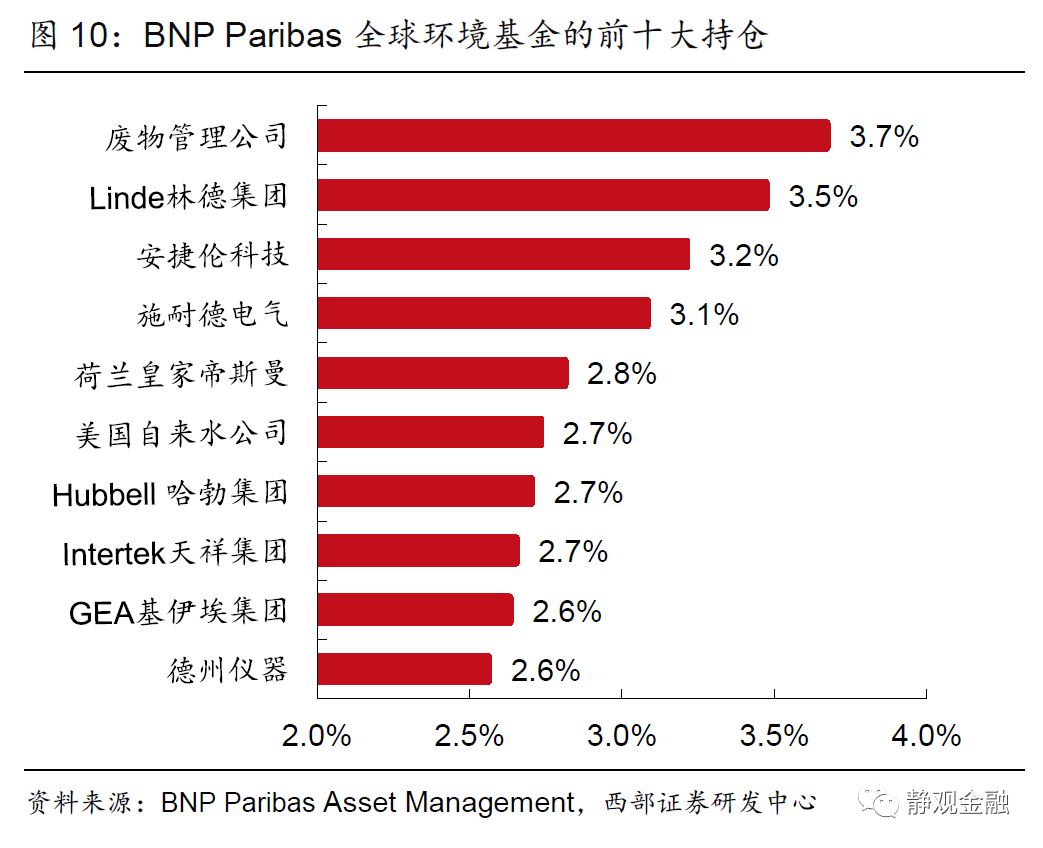

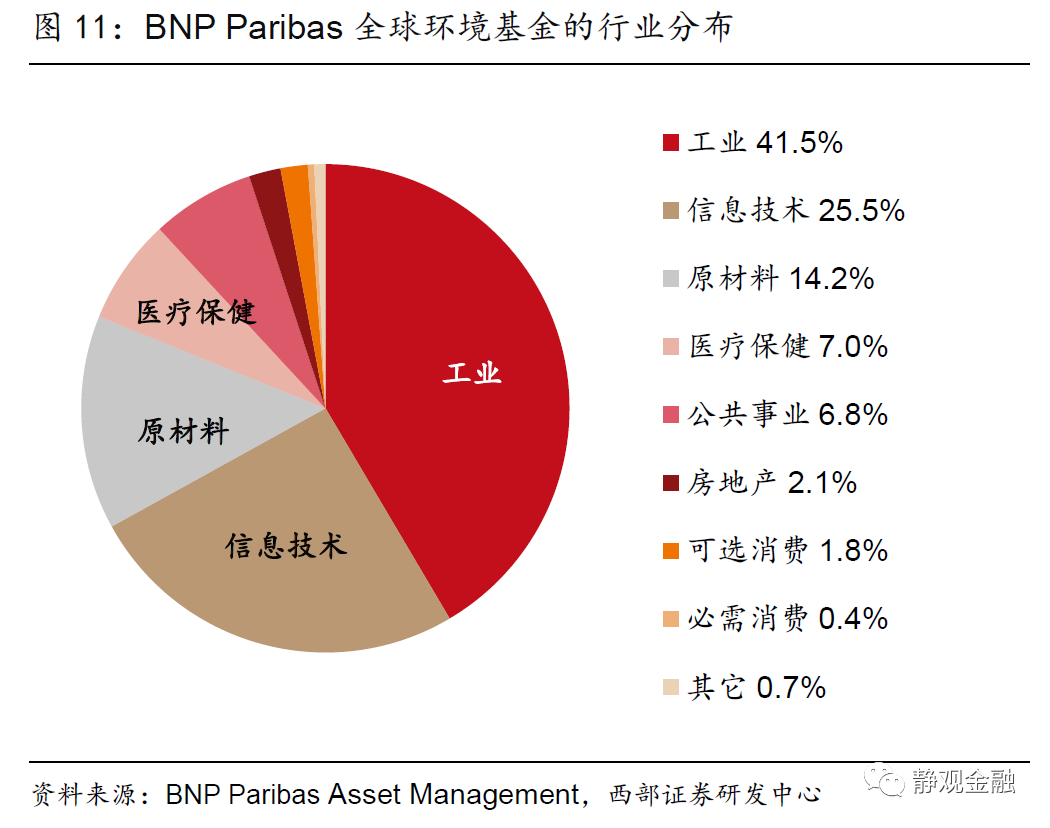

截至2022年2月28日该基金一共持有48只股票,地域分布上,基金主要投资于美国和英国的上市公司,美国、英国、法国、德国、丹麦、荷兰的资产配置占比分别为56.78%、11.12%、6.94%、6.63%、4.32%、4.27%。此外,基金对中国台湾、中国香港分别配置3.56%和0.42%。行业分布方面,鉴于基金仅投资于环境相关主题,投资行业以工业、信息技术、材料业为主;工业、信息技术、原材料、医疗保健、公共事业分别占比41.5%、25.5%、14.2%、7.0%和6.8%。基金前十大持仓股累计占比约30%,包括美国的废物管理公司、美国自来水公司、哈勃集团、德州仪器,德国的林德集团、GEA基伊埃集团,荷兰的皇家帝斯曼集团等。

三、瑞士百达资产管理公司(Pictet)

(一)公司概况与ESG方针

百达资产管理公司(Pictet AssetManagement)是Pictet集团的四大业务线之一,Pictet集团于1805年在日内瓦成立,为瑞士最大的金融服务集团之一。百达资管坚信环境、社会和治理的考虑可以为客户做出更好的长期投资决策,其可持续投资策略包括ESG整合、正向倾斜、同类最优、积极影响力投资、代理投票、公司参与等。

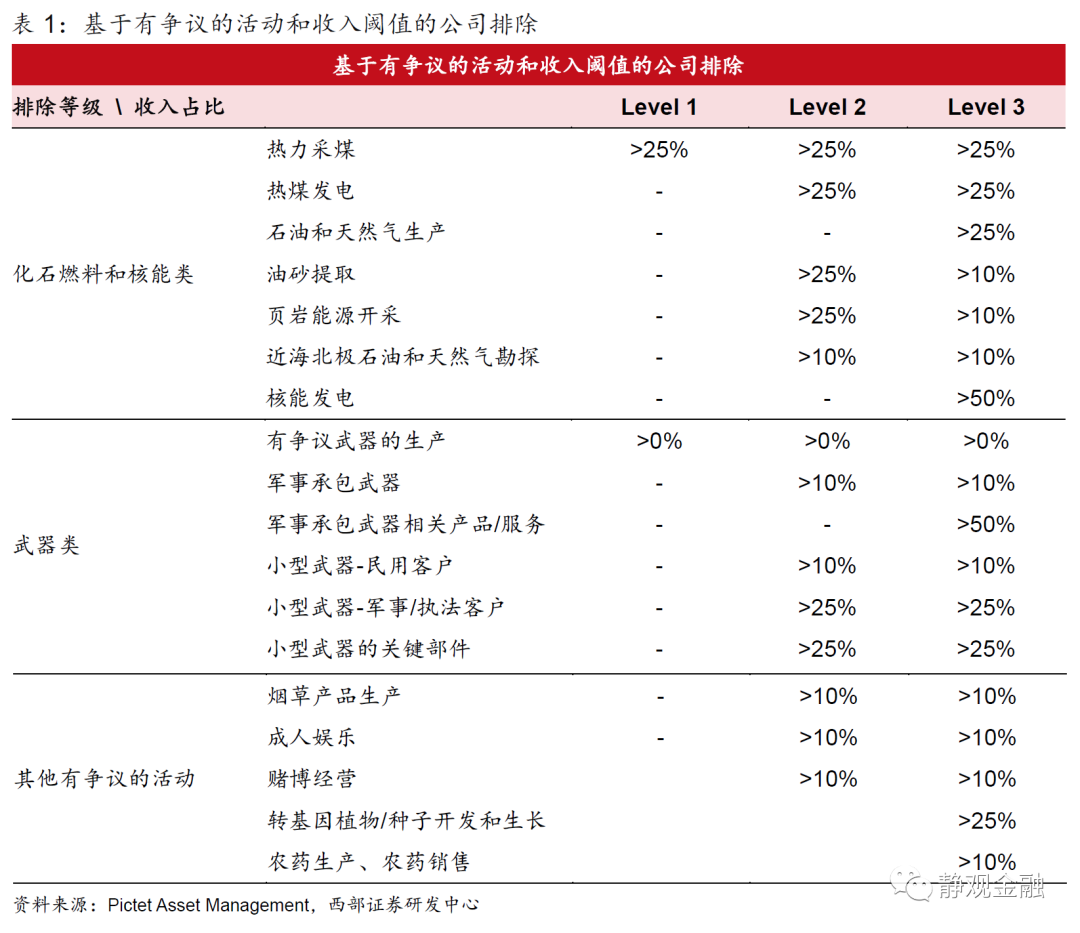

百达资产管理制定了明确的排除框架,将严重不符合ESG标准的公司或主权发行人发行的证券排除在投资选择之外。对于公司发行人,百达资管有两重排除标准。(1)基于有争议活动及其收入阈值。有争议的经营活动包括热力采煤、热煤发电、石油和天然气生产、油砂提取、页岩能源开采、近海北极石油和天然气勘探、核能发电、武器、烟草产品生产、成人娱乐、博彩经营、转基因植物和种子、农药生产和销售等。一旦涉及相关活动的收入占公司总收入的比重达到一定阈值,公司将无法通过筛选。(2)基于国际规范。即排除严重违反《联合国全球契约》关于人权、劳工标准、环境保护和反腐败原则的公司。

对于主权国家,百达资管的排除标准为:(1)被列为支持恐怖主义的国家;(2)脆弱国家指数最低的十分之一的国家。排除框架适用于主动管理型基金,不适用于复制指数的基金。

百达资管还开发了专有的ESG打分卡,以在投资中更好评估公司发行人的环境、社会和治理数据。打分卡从四个方面对发行人进行评估。(1)公司治理:评估公司是否从长期上进行经营,例如董事会和管理层的能力,公司风控等。(2)产品和服务:考察公司的产品和服务是否适应可持续发展目标,例如公司是否提供“清洁安全”的产品和服务?是否通过解决环境问题来创造收入?(3)经营风险:评估公司如何经营业务及对环境的影响,例如公司运营的碳强度是多少?公司经营业务对气候问题的风险敞口?公司供应链活动的环境和社会影响等。(4)争议:考察公司是否言行一致,履行承诺和计划。

ESG打分卡由强大的框架支撑,深厚的数据库和分析经验驱动,可以在行业内和跨行业、跨地区对公司进行统一比较,是整个百达资管公司ESG整合的基础。打分卡由专家委员会专门管理,每季度召开一次会议讨论模型,确保模型的有效性。

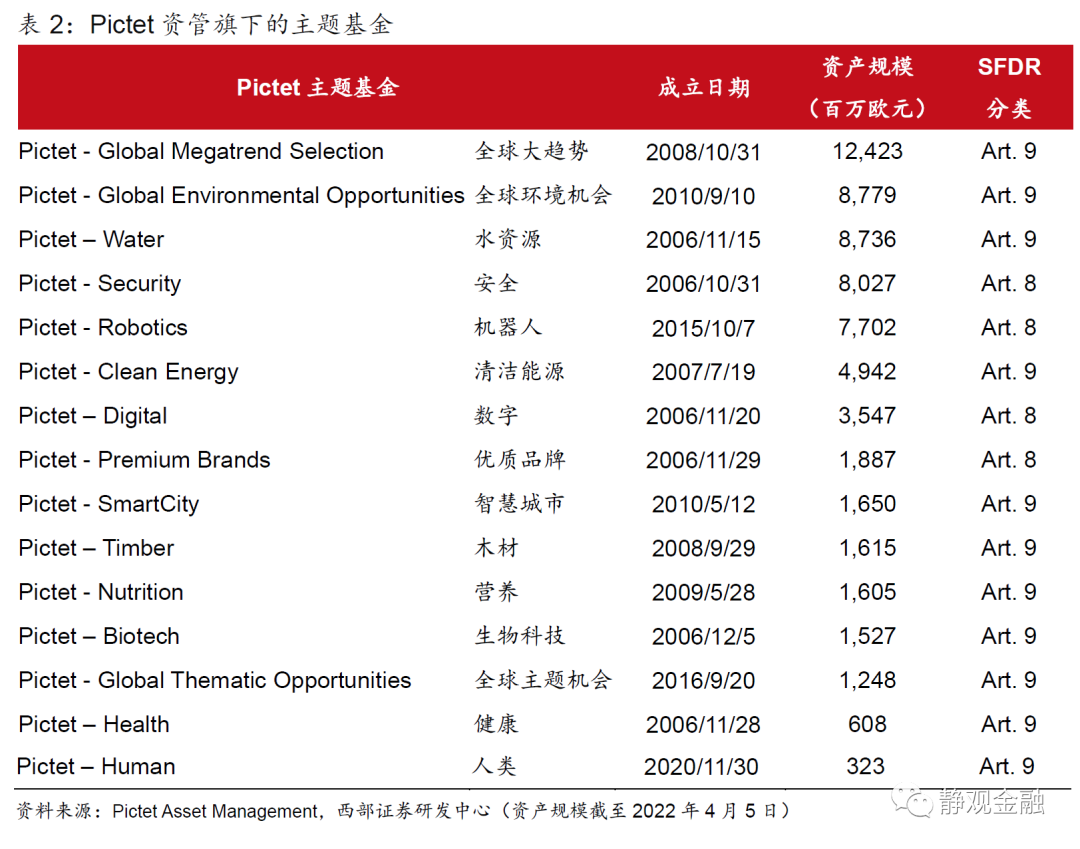

百达资管运用主题投资策略,推出了一系列主题型基金产品。百达资管的主题股票投资策略旨在将长期的环境、社会大趋势转化为投资机会,投资于结构性社会趋势变化下的股票。截至目前,百达集团已经研究确定了12个全球经济大趋势中最有有影响力的领域,包括水资源、安全、机器人技术、清洁能源、营养等。百达资管指出主题投资需要专注于公司的业务活动,在大多数情况下无法通过主流的股票指数获得,百达资管依据其确定的12个全球性主题,推出了一共15只主题型ESG基金。

(二)ESG基金实例分析

(1)全球大趋势选择基金

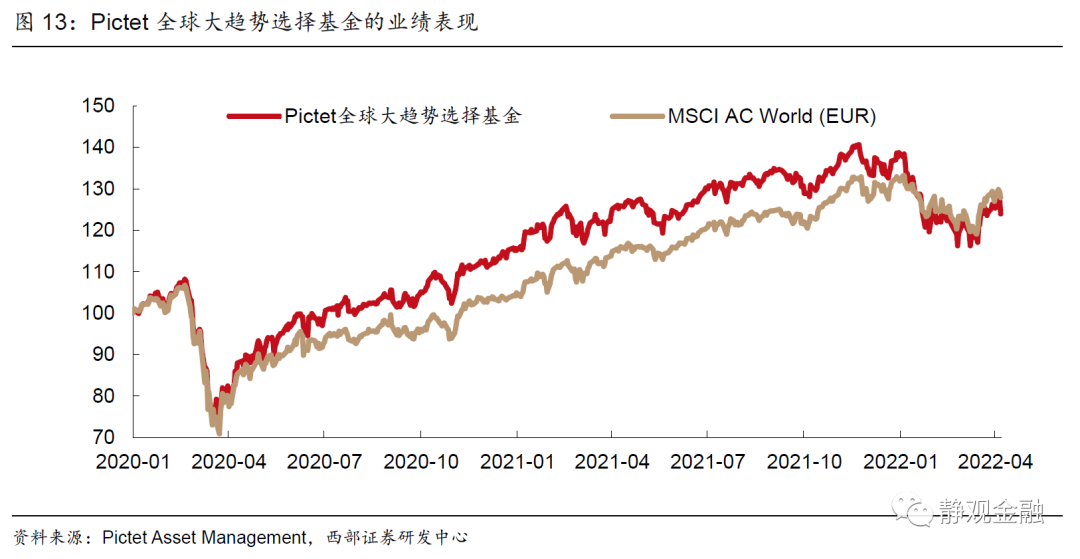

Pictet全球大趋势选择基金(Pictet - Global Megatrend Selection - EUR)成立于2008年10月31日,投资于全球股票市场,符合SFDR分类的Article 9,业绩基准为MSCI ACWI指数。截至2022年2月28日,基金资产规模达到119.96亿欧元,基金在今年前三个月累计下跌9.4%,基准指数下跌3.7%;基金在2020年、2021年分别上涨15.1%和20.3%,相比之下,基准指数同期分别上涨4.9%和25.7%。

全球大趋势选择基金是百达资管12个全球性主题投资的集合:生物技术、清洁能源、数字、健康、人类、营养、优质品牌、机器人、安全、智慧城市、木材和水。在进行主动管理时,投资经理将将ESG因素视为战略核心要素,寻找有助于实现环境和社会目标的经济活动,并且积极行使股东投票权、与公司进行接触以影响公司的ESG实践。

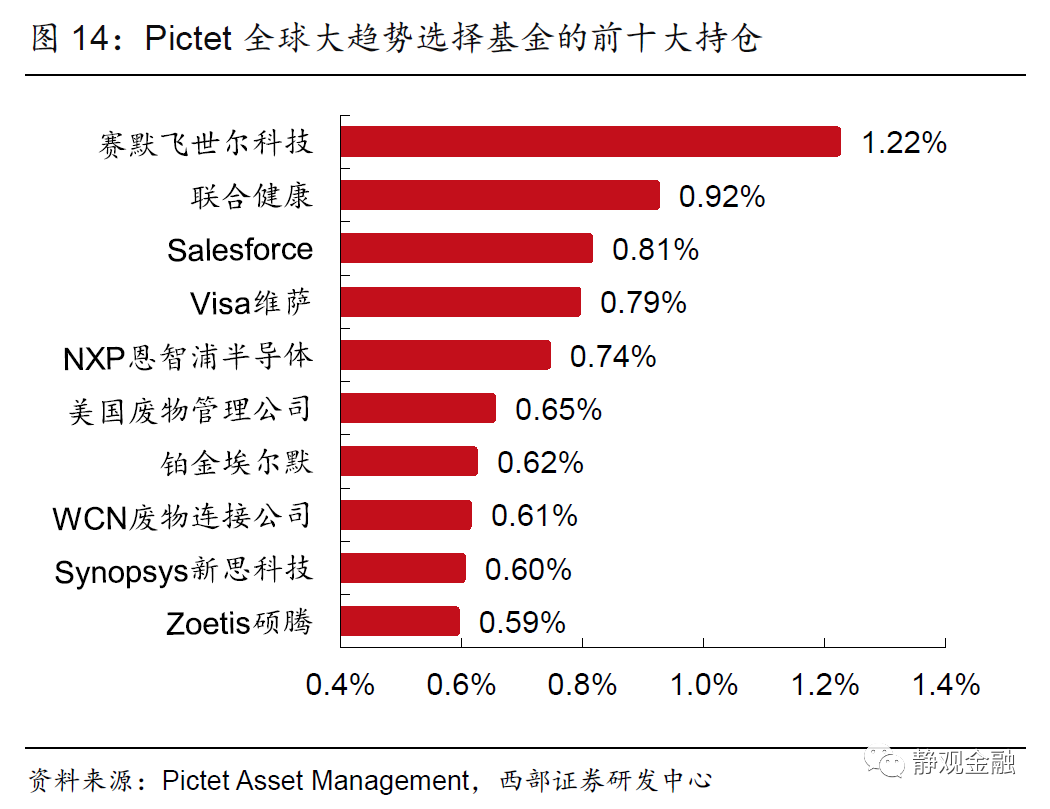

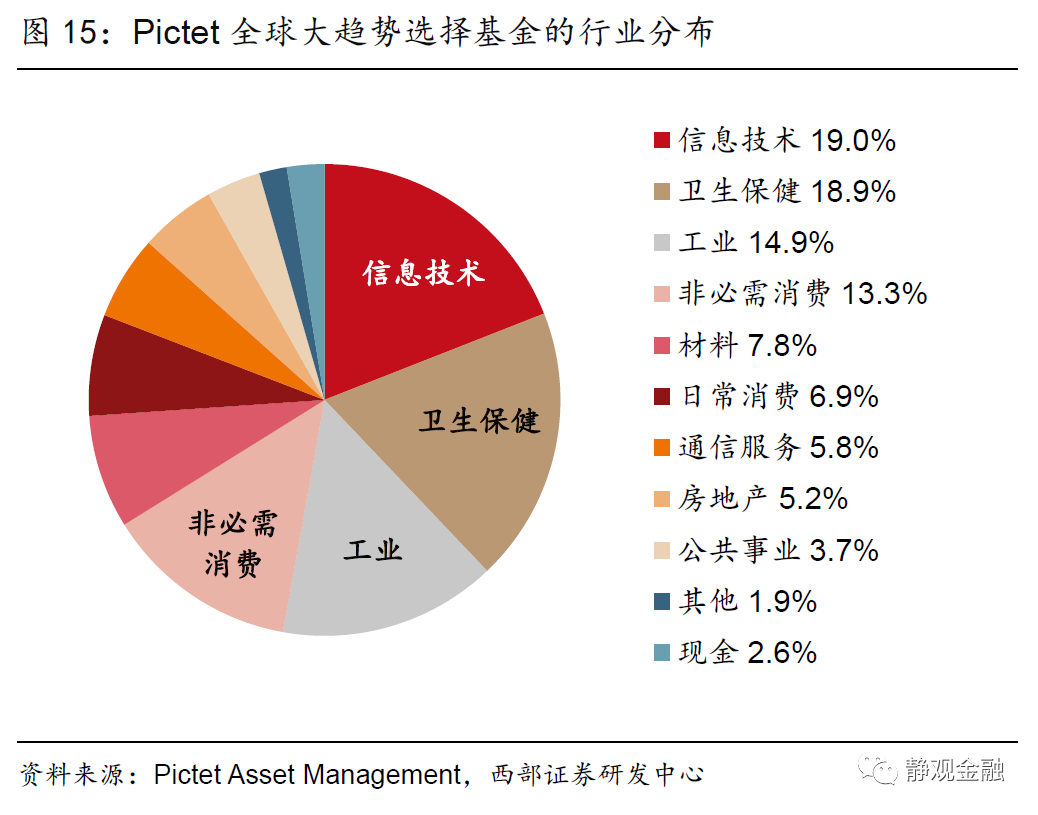

从资产配置上看,截至2022年2月28日该基金共持有526只证券,地域分布上美国上市公司占据了大约三分之二;美国、英国、德国、法国、中国、日本、瑞士分别占比66.7%、4.6%、3.8%、3.6%、3.6%、3.3%和2.2%。行业分布上,该基金对信息技术和卫生保健的配置最多,分别占比19.0%、18.9%;其次是工业、非必需消费、材料,分别占比14.9%、13.3%、7.8%。截至2022年2月28日其前十大持仓股有八家美国公司:赛默飞世尔科技、联合健康、Salesforce、Visa、废物管理公司、废物管理公司、Synopsys和Zoetis硕腾;此外还有荷兰的恩智浦半导体及加拿大的废物连接公司。

(2)全球环境机会基金

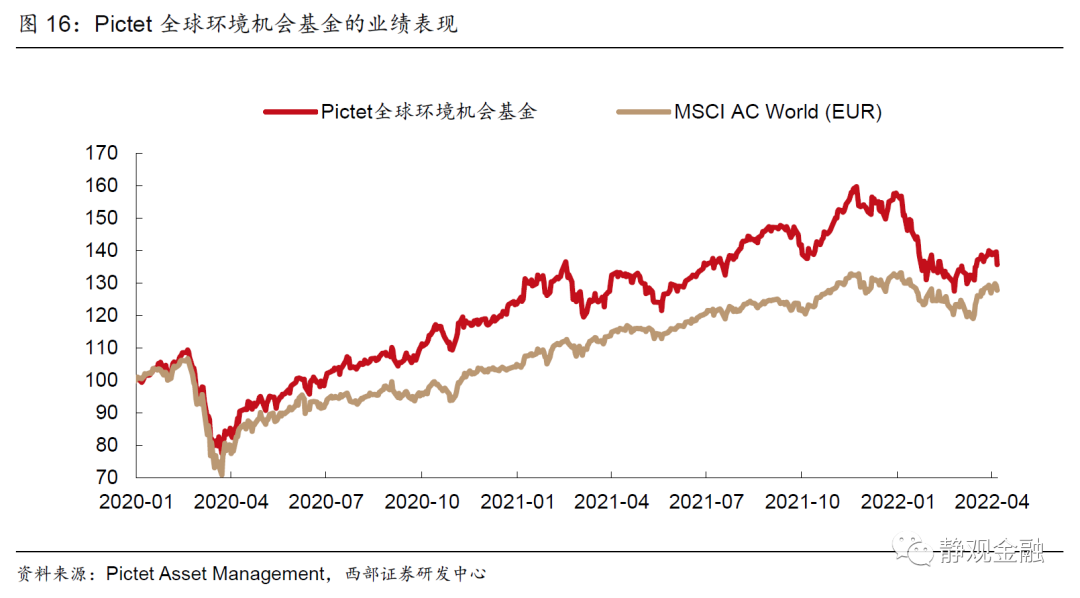

Pictet全球环境机会基金(Pictet - Global Environmental Opportunities - EUR)成立于2010年9月10日,同样投资于全球股票市场,符合SFDR分类的Article 9,业绩基准为MSCI ACWI指数。截至2022年2月28日,基金资产规模达到85.32亿欧元,基金在今年前三个月累计下跌11.2%,基准指数下跌3.7%;基金在2020年、2021年分别上23.6%和27.1%,相比之下,基准指数同期分别上涨4.9%和25.7%。

全球环境机会基金专注投资于提供环境解决方案的公司,采用自下而上的投资流程,在环境相关领域内,挑选出拥有坚实护城河、强劲盈利能力和健康资产负债表的公司。该基金认为无论经济周期处于哪个阶段,环境趋势的风险敞口都能为投资者带来具有吸引力的风险调整回报。该基金首先选出400只环境相关企业,再采用自下而上的方法选出50-60只具有潜力的股票,最后考虑地域多样性以及防御型和成长型股票配比,确定投资组合。

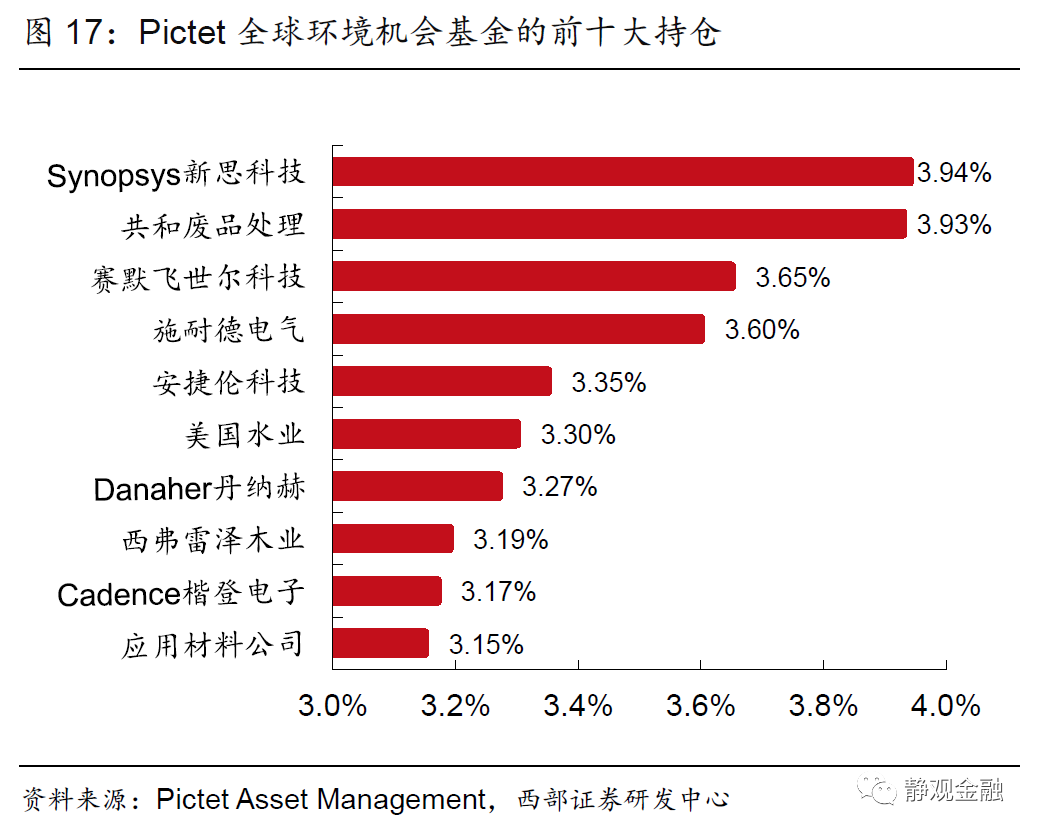

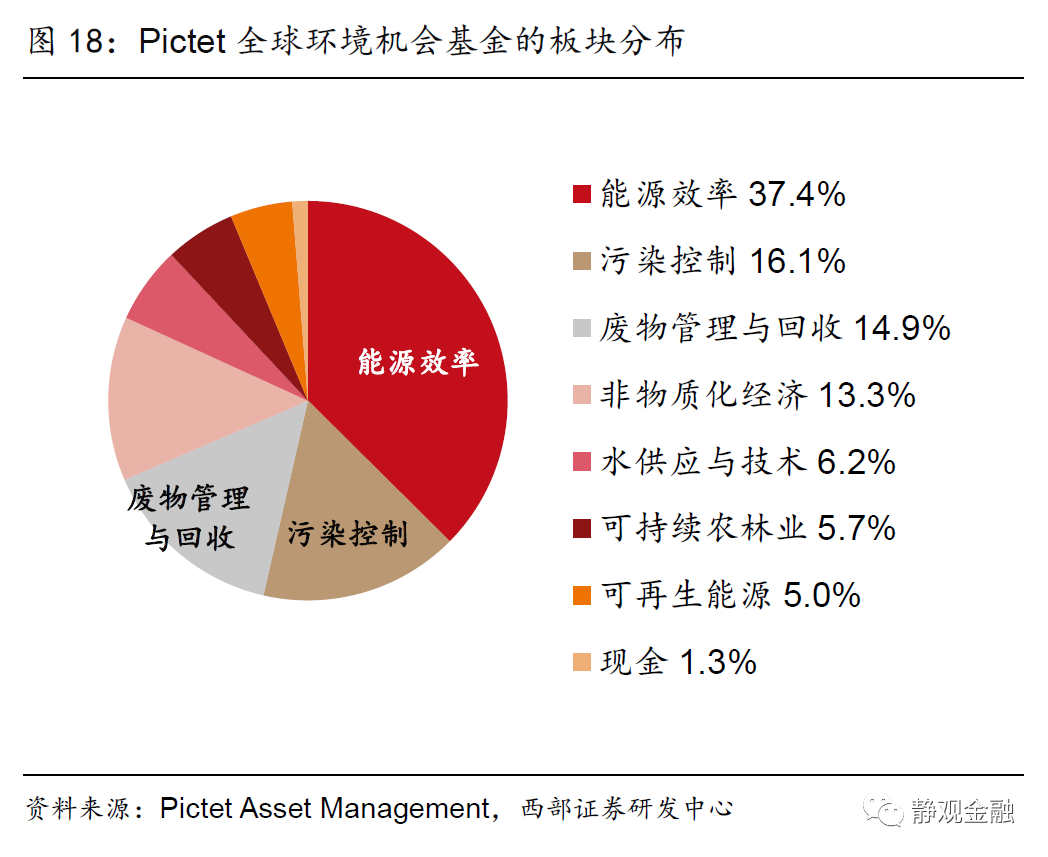

截至2022年2月28日,基金共持有49只证券,地域分布上以美国为主,资产配置占比64.69%;其次是日本、荷兰、法国、瑞士分别占比5.85%、3.90%、3.75%、3.71%。投资主题方面,能源效率领域最多,占比达37.44%;其余依次为污染控制16.1%、废物管理与回收14.9%、非物质化经济13.3%、水供应与技术6.2%、可持续农林业5.7%、可再生能源5.0%。截至2022年2月底,基金前十大持仓共计占比34.55%,其中九家为美国企业,持仓前三为美国的Synopsys新思科技、共和废品处理和赛默飞世尔科技。

四、欧洲ESG基金的投资特点

根据对欧洲ESG基金的综合考察,我们可以发现,欧洲ESG基金最常用的策略为负向筛选,又称排除筛选。例如前文介绍的Pictet资产管理公司,制定了详细的排除筛选框架,大部分筛选标准基于有争议的经营业务及其占公司收入的比重,并且该排除框架为公司主动管理型可持续基金所通用。又例如北欧资产管理公司(Nordea Asset Management)也制定了非常详尽的排除名单,2021年12月版本的名单基于15类原因,一共将267家公司排除出北欧资管的投资范围,原因包括温室气体排放、参与煤矿开采、涉及弹药及核武器、侵犯土著人民权利准则等。

根据GSIA统计,在2020年欧洲可持续投资总资产中,76.91%使用了排除筛选策略,位列所有可持续投资策略之首;其次是公司参与和股东行动、ESG整合、标准筛选,分别有39.5%、34.5%、25.6%的可持续投资资产使用。发展趋势上看,排除筛选策略的使用比例在逐渐下降,而ESG整合策略的使用在2016-2020年期间提升最为明显,ESG整合策略因其操作技术要求相对较高,在2016年以前使用较少,近几年被广泛关注并研究;公司参与和股东行动策略则一直为欧洲主动型ESG基金所重视,作为积极投资者推进和证券发行人的沟通交通,充分行使投票权等股东权利。

风险提示:全球ESG投资发展不及预期;对欧洲ESG基金理解不到位。

本文编选自公众号“静观金额”,作者:西部宏观,智通财经编辑:丁婷。

扫码下载智通APP

扫码下载智通APP