半导体行业月度深度跟踪:需求结构性调整持续,关注疫情反复下供需变化

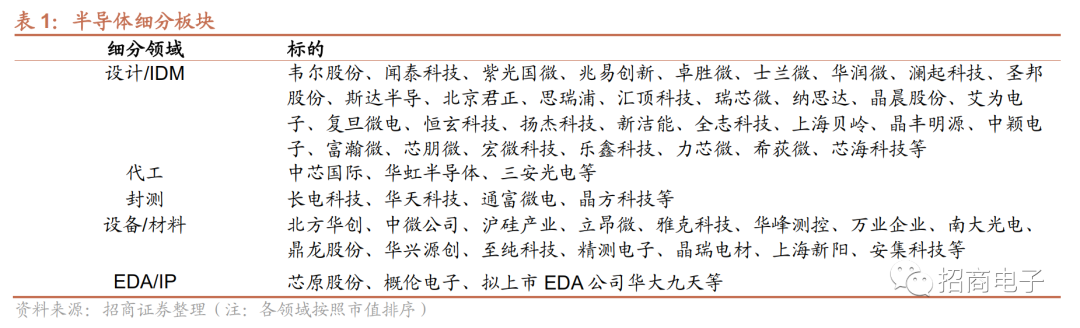

智通财经APP获悉,招商证券发布研报称,受俄乌地缘政治冲突、疫情冲击反复、美联储加息等外部因素影响,3月半导体板块呈现震荡下行趋势。半导体行业需求端仍处于结构性调整,传统3C销量不佳,新能源汽车/服务器等半导体需求相对景气,同时行业供给端受到诸多上述外部因素干扰且上游原材料成本上行,导致半导体代工价格仍有上行趋势,部分产品交期亦有所延长,但是封测端产能利用率已有松动,我们认为随着后续供需关系逐步改善,半导体行业价格驱动的成长动能将回落,建议关注国产替代背景下,且下游覆盖汽车/光伏/服务器等领域具有较强份额提升逻辑、品类扩张、产品结构调整、以量补价逻辑的优质赛道。

行情回顾:3月半导体板块延续下行,国内半导体跑输费城半导体指数

2022年3 月,半导体(SW)行业指数涨幅为-12.78%,同期电子(SW)行业指数-14.97%,沪深300指数-7.84%;2022年至今,半导体(SW)行业指数涨幅-22.19%,同期电子(SW)行业指数-25.46%,沪深300指数为-14.53%。海外方面,3月费城半导体指数/台湾半导体指数2.31%/-2.10%;2022年年初至今,费城半导体指数/台湾半导体指数涨幅分别为-11.09%/-6.89%。2022年以来,A股半导体指数跑输费城半导体指数。

行业景气跟踪:需求端分化持续,供给端扰动或延迟供需缓和时间点

1、需求端:传统3C销量表现不佳,新能源汽车/服务器等半导体需求仍景气。手机:2月中国智能手机市场同环比大幅下滑,3月终端销量依然趋弱,根据信通院出货量数据,2月手机出货量1486万台,同比-32%,环比-55%,3月受新冠疫情、俄乌战争、通胀等因素的影响,手机需求持续走弱;PC:宅经济带来需求部分得到满足叠加PC换机周期较长,PC销量增速已明显放缓;TV:国内2月LCD TV销量752万台,同比-1.4%,环比-36%,同比增速略有回暖,环比受春节假期影响,下滑幅度较大。汽车/新能源车:新能源汽车增长速度持续保持高位,2月同比+204%,环比-23%,环比下滑主要系假期等季节性及芯片供应等因素影响,同时需关注新能源车涨价对终端需求的负反馈效应;服务器:服务器出货量同比回升明显。一方面因为纬颖、英业达、富士康等厂商芯片长短料情况有所缓解,另一方面中美大型云厂商需求强劲,以亚马逊、Google成长最为明显,自疫情以来,各大云厂商的资本开支持续上升均保持较高增速;VRAR:元宇宙热潮下VRAR仍处于高速发展期。

2、库存端:产业链库存维持高水位,存货周转天数分化。21Q4全球主要Foundry的库存环比依旧保持增长态势,存货周转天数继续增加,处于历史高位;海外IDM/Fabless库存绝对金额21Q4环比增长,营业成本的同步增加使得存货周转天数保持稳定,无明显上升趋势。总体来看,海外IDM存货周转天数仍处低位,海外Fabless厂商存货周转天数有所提升。另外,根据已披露年报的国内上市公司数据,存货处于高位,存货周转天数提升。

3、供给端:代工端产能利用率仍较高,封测端有所松动。半导体行业资本支出预计今年将增长24%,超过1900亿美元,根据最新封测公司年报,21Q3/21Q4毛利率环比向下,封测端产能利用率有所松动,同时在疫情反复及物流影响下中国进口设备额1/2月同环比出现较大幅度回落,晶圆厂扩产节奏或受影响,从而影响供给端产能释放节奏。

4、价格端:产品价格分化,部分海外厂商为传导上游成本压力续发涨价函。功率器件2022年3月部分MOSFET产品渠道价格持续分化,高压MOSFET渠道价格相对稳定,IGBT整体价格平稳;MCU渠道价格22Q1部分型号有明显回升,但原厂价格仅海外ST、微芯、瑞萨等在2022年以来有所提价,国内MCU原厂价格还相对疲软,部分厂商有结构性降价,主要系海内外厂商产品结构差异和竞争策略不同;此外,随着2022年的到来,各芯片厂商的涨价公告也逐渐开始生效。根据供应链消息,ST于22Q2提高全产品线价格,模拟芯片巨头ADI也在1月份将产品价格上调10-20%,在2022年进行调涨的公司还包括联电、台积电、联发科、东芝、西门子等,涨幅均集中在3%-20%。

5、销售额:全球半导体销售额与中国半导体销售额月度增速趋势有所分化。2月全球半导体销售额达到525亿美元,同比+32.4%,环比+3.4%,中国半导体销售额达到166亿美元,同比+21.8%,环比-2.3%。中国地区半导体月度销售额增速有所下滑,但全球销售额增速创两年来新高。

产业链跟踪:设备和材料板块景气延续,设计环节成长趋缓

1、设计/IDM方面,设计环节景气分化持续,整体成长趋缓

1)处理器:应用处理器SoC产能紧张有所缓解,后续重点关注需求变化。从瑞芯微、全志科技的年报看,单季度利润21Q2达到高点,21Q3/21Q4环比有所下滑,盈利能力水平趋势相似,应用处理器SoC产能已逐步缓解,后续应重点关注下游需求变化。苹果发布最新M1 Ultra高性能处理器,处理器升级迭代成核心看点,关注国内处理器厂商高端化进程,台股MCU高频数据方面, 凌通2月营收为3.17亿新台币,同比+58%,环比+10.5%。

2)存储:3月DRAM现货价格有所下滑,NAND价格则仍维持上升趋势。NOR Flash在2021Q4部分中小容量产品价格有所松动,22Q1以来由于下游需求的持续疲软,低容量NOR Flash价格表现相对较弱,但中高容量NOR表现相对稳定,台湾厂商旺宏对后续高容量NOR价格展望乐观。

3)模拟:细分领域呈分化,消费需求疲弱,工业/汽车等需求相对景气。考虑到模拟产品8寸晶圆产能释放节奏较慢,模拟行业较高景气度依然维持,同时需要关注海外模拟龙头TI等厂商的扩产对行业影响;台股高频数据方面,2月矽力杰实现营收19亿新台币,同比+65%,同比增速回升明显;致新2月营收7.9亿新台币,同比+27%。

4)射频:中短期景气度趋弱,但长期成长趋势未变。台湾射频相关个股方面,2月立积营收2.5亿新台币,同比-54%,环比-8.9%。21Q4~22Q1,安卓手机产业链景气度仍然较低,将对相关公司业绩带来压力。展望2022,智能手机市场需求或有波动,但我们长期看好行业龙头在国产替代浪潮中的产品线拓展能力和成长空间,建议关注相关公司新产品进展。

5)CIS:公司业绩短期承压,汽车领域为未来重要增长点。台股月度数据方面,台股主要的光电子及CIS厂商有原相和晶相光,2月原相实现营收4.12亿新台币,同比-34.7%,环比-15.2%,晶相光实现营收1.81亿新台币,同比-20.3%,环比-7.7%。智能手机依然是CIS最主要的下游,CIS公司短期均因智能机需求不振带来的压力;中长期来看,受益于汽车智能化趋势,汽车智能化驱动车载CIS量价齐升,2021年国内CIS龙头韦尔股份的汽车CIS业绩实现高增长,未来几年行业成长性有望延续,根据其发布的2021年度经营情况简报,公司实现营业收入约240亿元,同比增长约21%。

6)功率半导体:消费类中低压功率产品缺货逐渐缓解,光伏/工控/汽车等功率需求处于供应紧张状态。3月之后部分中低压MOSFET价格持续下滑,高压MOSFET价格相对稳定,IGBT仍处于紧缺状态,功率器件产品价格持续结构性分化,后续重点关注产品结构不断优化调整的功率半导体公司。高频数据方面,台股功率半导体上市公司 2月营业收入仍保持稳健增长。

2、代工方面,2022年结构性产能紧张,部分代工价格预计持续调涨。成熟制程产能继续保持紧张态势,先进制程产能有所缓解,从台股主要代工厂月度数据看,台积电2月营收1469亿新台币,同比+37.9%,环比-14.6%,联电1月合并营收208.10亿新台币,同比+39%,环比+1.6%。

3、封测方面,营收增速放缓,景气度边际回落。封测产能利用率有所松动,传统成熟封装尤为明显,龙头厂商积极布局先进封装驱动业绩成长,海外个股方面,全球最大规模封测业企业日月光2月营收172亿新台币,同比+11%,公司需求端持续保持强劲,供不应求维持,日月光订单已延伸至2022年,长约已签订至2023年,增长态势有望继续保持;捷敏2月营收4.09亿新台币,同比+29%,营收同比增速保持平稳。

4、设备和材料方面,根据各大晶圆厂扩产计划看,2022-2023年扩产仍处于高峰期,同时需要关注疫情反复、地缘冲突等外部因素对供需两侧影响下晶圆厂稼动率下滑带来资本开支放缓,从长周期看国内晶圆厂建设明显加快,有利于设备和材料的国产化,半导体设备龙头标的北方华创发布1 至 2 月主要经营情况,2022年1至2月实现营业收入13.66亿元,同比增长约135%;新增订单超过30亿元,同比增长超过60%。

5、EDA及IP方面,芯原股份2021年年报扭亏为盈;英特尔等多家半导体企业参与制定的UCIe标准联盟有望带动Chiplets的逐渐落地,从而带动EDA/IP领域的创新需求。

投资建议:

基于研究框架,下游半导体需求出现结构性分化,传统3C销量不佳,新能源汽车/服务器等半导体需求相对景气,同时近期俄乌冲突、日本地震等诸多黑天鹅事件对供给端造成一定的扰动,使得供给端产能释放节奏有所放缓,供需关系缓解时间点或有所延迟,随着后续国内外晶圆制造产能的逐渐提升,供需关系有望逐步得到缓解,叠加产业链整体库存逐季提升且处于高位,半导体行业景气度将边际弱化,半导体行业价格驱动的成长动能亦将回落,因此在此背景下,建议关注国产替代背景下,且下游覆盖汽车/光伏/服务器等领域具有较强份额提升逻辑、品类扩张、产品结构调整、以量补价逻辑的优质赛道:

1) 模拟:消费领域景气度疲弱,工控/汽车等领域相对景气,同时供给端产能节奏释放较慢导致模拟景气度仍处高位,但仍关注后续海外IDM模拟大厂产能扩张供需逐步改善背景下景气度边际变化,以及后续业绩增速放缓与估值的匹配度,建议关注圣邦股份、思瑞浦等,短期受累于消费需求不佳,但持续应用领域拓展和品类扩张的艾为电子等;

2) 功率半导体:功率产品呈现结构性景气,下游面向光伏/工控/汽车等领域的功率产品价格韧性较好,低压及消费类产品则相对疲弱,后续关注国内功率公司中高压及IGBT等产品占比的提升,建议关注士兰微、斯达半导、闻泰科技、新洁能、东微半导、宏微科技等;

3) 设备和材料:关注2022年在手订单充足及业绩确定性较高,同时PS估值在流动性收缩市场环境下较大回调且低于历史中位数的设备公司,建议关注北方华创、中微公司、芯源微、华峰测控、长川科技、沪硅产业、立昂微等;

4) 建议关注受益于服务器高景气的设计标的澜起科技、聚辰股份等;

5) 短期受下游手机景气度影响,但长期具有品类扩张、份额提升逻辑且在细分领域已具备国际市场竞争力的设计标的韦尔股份、卓胜微;

6) 部分消费类MCU/SoC芯片产能结构性缓解带来短期价格承压,关注长期受益于国产替代趋势以及产品结构逐步调整的MCU/SoC公司:兆易创新、瑞芯微、恒玄科技、晶晨股份等;

风险提示:终端需求不及预期;半导体国产替代进程不及预期等。

本文来源微信公众号“招商电子”,作者鄢凡团队,智通财经编辑:陈秋达。

扫码下载智通APP

扫码下载智通APP